Цементная промышленность является составной частью тяжелой промышленности и определяет потенциал любого государства. Отрасль является основным поставщиком сырья для производства бетона и железобетона (свыше половины производимого цемента), который в свою очередь выступает основным конструкционным материалом в строительстве. Другими словами, это сектор, спрос, на продукцию которого прямо зависит от объемов жилищного и промышленного строительства.

Цементная промышленность имеет две основные отличительные особенности. Первая - производство цемента чрезвычайно энергоемко. Доля энергоресурсов, а также топлива превышает половину себестоимости. Это делает ее очень чувствительной к колебаниям стоимости энергоресурсов и различных видов топлива. Цемент является ключевым элементом в производстве основного строительного материала - железобетона, и, соответственно, цементная промышленность в экономике играет роль одного из каналов трансляции инфляции издержек на всю экономику. Доля затрат на топливно-энергетические ресурсы в себестоимости зависит от технологии производства.

Влияние стоимости энергоресурсов на цементную промышленность очень велико. Низкая стоимость газа на внутреннем рынке вкупе с постоянно растущей стоимостью электроэнергии делают экономически невыгодным переход на более передовое производство сухим способом, к тому же изначально большинство цементных заводов сориентировано на мокрую технологию (по ней производится чуть менее 90% цемента). Впрочем, ситуация меняется по мере увеличения стоимости газа. Однако вопрос энергоемкости на фоне постоянного роста энерготарифа пока открыт.

Другая важная особенность отрасли - то, что при перевозках на дальние расстояния доля тарифа на грузоперевозки в стоимости для потребителя может достигать половины себестоимости продукта. Это резко усиливает локализацию рынка в рамках отдельных региональных сегментов. В основном же перевозки внутри региона имеют смысл только при существенном недостатке мощностей по производству цемента либо возможности существенно сэкономить на железнодорожном тарифе.

Цементная промышленность является одной из старейших отраслей нашей страны. Первый цементный завод был построен в 1839 г. в Петербурге, затем были построены заводы под Москвой и в Прибалтике. В 1900 г. в России уже насчитывалось около 50-ти цементных заводов. В годы первой мировой войны производство цемента резко упало и составило всего 36 тыс. тонн. Общая мощность цементных заводов к концу 1940 г. возросла по сравнению с 1928 г. в три раза и составила 5675 тыс. тонн. Дальнейший рост производства был прерван Великой Отечественной войной. К маю 1945 г. были частично восстановлены 11 заводов, а в 1948 г. удалось произвести довоенный уровень производства цемента. В 1953 г. было выпущено цемента в три раза больше, чем в 1940 г. По объему производства СССР вышел на первое место в мире, а в 1966 г. перегнал США по производству цемента на душу населения.

Рекордные объемы производства цемента были отмечены в России в 1990 г., когда было выпущено 83 млн. т. цемента. Затем последовал затяжной спад. В 1998 г. выпуск этого вида строительных материалов снизился до 25,9 млн. т. Таким образом, начавшийся в 1999 г. устойчивый рост производства цемента продолжается. В среднегодовом исчислении он составил за этот период 10%.

В настоящее время в цементной промышленности России действует 50 заводов с проектной мощностью 69,2 млн. т. и фактической - 62,3 млн. т. На предприятиях высокий износ оборудования - в среднем по отрасли - 70%. Для обеспечения выполнения национальной программы по строительству доступного жилья, по расчетам специалистов, необходимы инвестиции в размере 5,1-6,3 млрд. долл. Эти средства должны быть направлены на поддержание и модернизацию действующих мощностей и строительство новых цементных заводов. Непринятие срочных мер может привести к дефициту цемента в 2010 г. в объеме, превышающем 20 млн. т.

Оценивая состояние цементной промышленности России, следует отметить следующее. Отрасль в целом прошла стадию экономического спада и в настоящее время находится в состоянии подъема. Большая часть цементных предприятий России стала собственностью крупных корпораций, в том числе иностранных.

Основными направлениями развития цементной промышленности России являются:

техническое перевооружение и реконструкция заводов с целью обновления основных фондов и доведение доли сухого способа производства цемента до 80-85%;

обеспечение широкого вовлечения в хозяйственный оборот отходов производства смежных отраслей промышленности;

подготовка и повышение квалификации специалистов цементной промышленности;

уменьшение вредных выбросов в атмосферу и улучшение условий труда;

подготовка цементных предприятий к переходу на использование в качестве технологического топлива угля и горючих отходов промышленности;

переоснащение машиностроительной базы страны и организация производства цементного оборудования нового поколения.

Таким образом, цементную отрасль сегодня можно отнести к разряду стабильно развивающихся.

Характеристика рынков

Анализ структуры потребления в разрезе федеральных округов показывает, что региональная сегментация российского рынка цемента в целом совпадает с размещением основных его производств. Одна из причин этого - экономическая нецелесообразность продажи цемента с транспортировкой на расстоянии более 1000 км. Регионом с наиболее емким рынком является центральный федеральный округ, где сконцентрировано 36,1% внутреннего потребления цемента. За ним с существенным отставанием располагается Приволжский (18,3%), Южный округ (15%), Уральский (11,3%), Северо-Западный (7,0%), Сибирский (9,5%) и Дальневосточный (2,8%).

Следует отметить, что внутри округов области также сильно дифференцируемы по объемам потребления. Поэтому при рассмотрении региональных рынков целесообразно учитывать и деление по областному признаку, так как в основе выделения области учтены, экономические, географические и производственные, организационные и другие факторы.

Наиболее перспективными с точки зрения объемов потребления цемента являются Московский регион (22,7% общероссийского рынка), Краснодарский край (5,6%) и Свердловская область (5,2%). Среди других территорий весьма развитые региональные рынки имеют Татарстан, Тюменская и Челябинские области, а также Башкортостан (таблица 1.1). В целом на долю 10 регионов с максимальными объемами потребления цемента приходится более половины внутреннего рынка.

Таблица 1.1

Региональная структура потребления цемента в России,%.

| Наименование региона | Доля региона |

| Московский регион (Москва и обл) | 22,7 |

| Краснодарский край | 5,6 |

| Свердловская область | 5,2 |

| Республика Татарстан | 3,3 |

| Тюменская область | 3,1 |

| Челябинская область | 2,9 |

| г. Санкт-Петербург | 2,6 |

| Республика Башкортостан | 2,5 |

| Новосибирская область | 2,3 |

| Волгоградская область | 2,1 |

| Прочие | 47,7 |

| Итого | 100 |

Из 11 экономических районов, производящих цемент, в 4 районах - Волго-Вятском, Центрально-Черноземном, Поволжском и Уральском - его производство превышает потребление. В Центральном, Западно-Сибирском, Северо-Кавказском, Северо-3ападном, Северном, Восточно-Сибирском и Дальневосточном потребление цемента, напротив, превышает его выпуск. При этом следует отметить, что имеющиеся мощности по производству цемента на ряде предприятий всех упомянутых экономических районов используются лишь на 30-50%.

Основные страны-покупатели российского цемента и клинкера - Испания, Китай, Украина, Казахстан, Венгрия, Финляндия, страны Ближнего Востока, Алжир, Азербайджан, Польша, Турция, Эстония, КНДР, Монголия.

Основные страны поставщики цемента в Россию - Белоруссия, Литва, Казахстан, Германия, Бельгия, Дания, Италия, Республика Корея, Словакия, Франция.

Объем производства цемента определяется следующими факторами: объем экспорта цемента; состояние производственных мощностей; уровень спроса на цемент на внутреннем рынке; возможность экспорта.

Основная доля в потреблении цемента в России приходится на портландцемент. По оценке, его удельный вес на рынке составляет не менее 92%, тогда как оптимальную часть занимает шлакопортландцемент и, в значительно меньших объемах, другие разновидности цемента.

В видовой структуре потребления портландцемента преобладают сорта, содержащие минеральные добавки. На их долю приходится почти половина портландцемента, используемого в России. Весьма значителен сегмент продукции, не содержащий минеральных компонентов. Его удельный вес превышает 38% суммарного объема потребления. Из специальных видов цементов наибольшим спросом пользуется сульфатостойкий цемент. Рынок других видов продукции пока еще остается крайне узким: так, например, цемент с пластифицирующей добавкой занимает лишь 0,1% общего объема применения, а быстродействующие сорта - около 0,5%.

Структура потребления по основным видам портландцементов в 2005 г. с минеральными добавками 47,0%, без добавок 38,5%, прочие 8,3%, 6,2% - сульфатостойкий.

В марочном ассортименте лидирует потребление цемента марок 400 и 500. На их долю приходится соответственно 66,2% и 32,6% общего объема рынка. Следует отметить, что с этой точки зрения в структуре потребления цемента произошли качественные изменения, в бывшем СССР потребители в силу дефицита качественной продукции были вынуждены использовать цементы более низких марок. Так, в конце 80-х г. г. сегмент цемента марки 300 составил более 10%, тогда как в настоящее время он сузился до 0,4%. Явный прогресс достигнут и в потреблении цемента марки 500, удельный вес которой в общем объеме используемого цемента возрос за последние годы (табл.1.2).

Таблица 1.2

Структура потребления цемента по основным маркам в России и в бывшем СССР.

| Годы | М 300 | М 400 | М 500 | М 550 | М 600 |

| 2004-2005 гг. | 0,4 | 66,2 | 32,6 | 0,4 | 0,4 |

| Середина 80-х гг. | 13,8 | 62,8 | 22,1 | 0,8 | 0,5 |

Основными потребителями цемента являются предприятия по изготовлению железобетонных изделий и конструкций. Примерно одинаково оцениваются доли изготовителей асбестоцементных изделий и строительно-монтажных организаций.

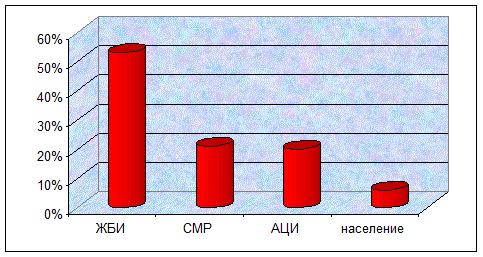

Структура рынка цемента по основным группам потребителей в России представлена на рис.1.1:

производство ЖБИ - 53%;

проведение СМР - 21%;

производство АЦИ - 20%;

|

население - 6%.

Рис.1.1 Структура рынка цемента по основным группам потребителей в России

Производство и продажа цемента в настоящее время в России, в связи с прекращением крупного промышленного строительства, стали сезонными. Причем "пик" потребления и производства на абсолютном числе предприятий приходится на III квартал года. Наиболее низкий уровень продаж и производства приходится на I квартал года. Это ставит перед цементными предприятиями задачи изменения организации производства и труда, переоснащения основного и вспомогательного оборудования, изменения системы его ремонтов, создания резервных мощностей по упаковке цемента и другие.

Следовательно, одним из главных вопросов для цементного рынка и его потребителей являются цены, которые повышаются раз в год ближе к лету, когда спрос на этот вид строительных материалов многократно возрастает. Но причины увеличения цен не только в этом. Главные из них - рост инфляции и увеличение тарифов естественных монополий, составляющих значительную долю в себестоимости продукции цементных заводов.

Несмотря на постоянно опережающий рост цен на топливно-энергетические ресурсы (131,5%), тарифов за перевозки (138,6%) и другие услуги транспортных, ремонтных и других организаций и, в связи с этим, увеличение эксплуатационных затрат и себестоимости цемента, индекс цен на цемент в среднем по цементной промышленности России равен 1,28.

Масштабы конкуренции

Следует отметить, что крупнейшей компанией на рынке цементной промышленности является ОАО "ЕВРОЦЕМЕНТ груп" - международный промышленный холдинг по производству строительных материалов. Мощности холдинга по выпуску цемента составляют 35 млн. т. в год, бетона - 2 млн. т в год. В состав холдинга входят шестнадцать цементных заводов:

"Мальцовский портландцемент" (Брянская обл);

"Михайловцемент" (Рязанская обл),;

"Липецкцемент" (Липецкая обл);

"Савинский цементный завод" (Архангельская обл);

"Невьянский цементник" (Свердловская обл);

"Катавский цемент" (Челябинская обл);

"Кавказцемент" (Карачаево-Черкесия);

"Осколцемент" (Белгородская обл);

"Белгородский цемент" (г. Белгород);

"Пикалевский цемент" (Ленинградская обл);

"Подгоренский цементник" (Воронежская обл);

"Ульяновскцемент" (Ульяновская обл);

"Жигулевские стройматериалы" (Самарская обл);

"Краматорский цементный завод "Пушка" (Украина, Донецкая обл);

"Балцем" (Украина, Харьковская обл);

"Ахангаранцемент" (Узбекистан, Ташкентская обл).

В его состав входит также ЗАО "ЕВРОЦЕМЕНТ трейд" (продажа цемента, бетона и ЖБИ).

ЗАО "ЕВРОЦЕМЕНТ трейд" поставляет цементную продукцию, как в регионы России, так и на экспорт. Развитая сбытовая сеть компании охватывает 65 регионов России, в том числе Москву и Московскую область.

Компания выпускает все виды цемента и отгружает его потребителям навалом и в таре. Основными клиентами компании являются ведущие московские строительные организации, а также крупные региональные компании, заводы железобетонных конструкций, индивидуальные застройщики.

На заводах холдинга реализуется программа модернизации производства. В 2004 г. на эти цели было израсходовано около 511 млн. рублей. В 2005 г. на программу обновления заводов было выделено 1,5 млрд. рублей. Общие затраты на техническое перевооружение предприятий составили около 3,5 млрд. рублей.

Опытная команда менеджеров ОАО "ЕВРОЦЕМЕНТ груп" работает над созданием современной, оснащенной по последнему слову техники компании европейского уровня. На ее заводах модернизируется и заменяется устаревшее оборудование: печи, мельницы, транспортное оборудование, карьерная техника.

В целях обеспечения конкурентоспособности продукции на заводах продолжается внедрение замкнутого цикла производства цемента, закупается новейшее лабораторное оборудование. В результате проведенной работы продукция компании отличается высоким качеством, заводы имеют необходимые российские и международные сертификаты качества.

Дата: 2019-11-01, просмотров: 4883.