Юридические схемы реализации проекта предусматривают один вариант расчетов, связанный с условиями взаимодействия участников.

Для оценки эффективности применены стандартные критерии:

1) чистая настоящая стоимость проекта (NPV) - показывает условное повышение доходов от средств, инвестированных в проект, над альтернативными доходами по ставке дисконтирования в оценке на сегодняшний день;

2) величина внутренней нормы доходности (IRR) показывает такую ставку дисконтирования, при которой NPV обращается в ноль. Если IRR больше альтернативной доходности, то проект необходимо принять;

3) простой период окупаемости (Tnp) показывает момент, в котором текущие доходы проекта от начала проекта превысят (полностью окупят) его инвестиционные затраты;

4) при расчете дисконтированного периода окупаемости (To), все денежные потоки дисконтируются на начало проекта, т.е. учитывается разновременность платежей, и стоимость денег во времени [18].

Полезный срок эксплуатации здания - 40 лет (процент амортизационных отчислений - 2,5% в год от первоначальной стоимости имущества), ввод здания в эксплуатацию - 2007 год.

Расчет производился с рядом допущений и при отсутствии достоверной информации о стоимости строительства второй очереди вокзала невозможно произвести более корректную оценку срока окупаемости проекта.

Эффективность для Куйбышевской железной дороги.

Главным критерием оценки эффективности проекта являются альтернативные возможности при которых приходится отказываться от преимуществ отвергаемого варианта. В данном случае сопоставляются предполагаемая схема взаимодействия участников и реализация проекта единственным участником - ОАО "РЖД" (представленное Кбш ж. д.) со строительством исключительно необходимых технологических помещений без создания Комплекса в целом (табл.5.1).

Таблица 5.1

Альтернативные показатели проекта

| Показатель | Проект реализуется за счет средств ОАО "РЖД" | Проект реализуется за счет средств инвестора |

| 1 | 2 | 3 |

| Величина инвестиций | Ориентировочная потребность в дополнительных инвестициях составит 176,80 млн. руб. | Финансирование строительства осуществляет ГК "Восток". Кбш ж. д. инвестиционных затрат не несет. |

| Отношения собственности | ОАО "РЖД" (Кбш ж. д.) является единственным собственником объекта, использует его для собственных нужд. | ОАО "РЖД" участвует в долевой собственности, и распоряжается только частью площадей объекта. |

| Соотношение общей/полезной и занимаемой площадей | 100% площадей могут быть использованы для нужд ОАО "РЖД" и его филиала Куйбышевской железной дороги. | Согласно предварительным расчетам, площадь отводимая под службы пассажирского хозяйства Куйбышевской железной дороги составит около 17,4% от общей площади здания. При оформлении долевой собственности, ОАО "РЖД" сможет распоряжаться площадями объекта только в пределах своей доли. |

| Занимаемые площади | 5280 кв. м (100,0% от полезной), паркинг отсутствует | 7280 кв. м (12,7% от общей), в том числе паркинг площадью 2000 кв. м. |

| Технологические особенности и архитектурные решения | Технологически вариант трудно реализуем, что связано с уже созданными конструктивными элементами существующего здания вокзала, предполагаемыми для совмещения с новым зданием. Необходим демонтаж указанным элементов, что вызовет дополнительные затраты. Будет нарушена архитектурная целостность комплекса зданий. | Существующее и новое здания будут совмещены с использованием уже созданного задела и конструктивных элементов здания вокзала. Будет создан архитектурно целостный ансамбль зданий включающий вокзал и Комплекс. |

| Экономические показатели ОАО "РЖД" за период. | Денежный поток, тыс. руб. 105,59 прибыль / убыток, тыс. руб. 109,80 плата за финансирование (процент по кредиту), тыс. руб. 28,29 | 103,25 177,62 |

Основным параметром, определяющим выбор варианта реализации проекта для ОАО "РЖД" (и Кбш ж. д. в частности) будет наличие стороннего инвестора, позволяющего не отвлекать финансовые ресурсы на строительство технологических помещений, и при этом получить на баланс ОАО "РЖД" новые активы, необходимые для улучшения эффективности пассажирских перевозок на Кбш ж. д., что позволяет, в конечном счете, увеличить денежный поток и прибыль по станции Самара Куйбышевской железной дороги.

Срок окупаемости проекта для Кбш ж. д. составит ориентировочно 7,6 лет.

Показатели проекта с учетом налоговых освобождений представлены в табл.5.2.

Таблица 5.2

Показатели экономической эффективности проекта с учетом налогового освобождения

| Показатель | Значение |

| Чистая настоящая стоимость проекта (NPV), тыс. руб. | 223417,65 |

| Внутренняя норма доходности (IRR), % | 17,4 |

| Срок окупаемости (Тпр), лет | 5,8 |

| Дисконтированный период окупаемости (Тд), лет | 8,0 |

Показатели проекта без учета налоговых освобождений представлены в табл.5.3.

Таблица 5.3

Показатели экономической эффективности проекта без учета налогового освобождения

| Показатель | Значение |

| Чистая настоящая стоимость проекта (NPV), тыс. руб. | 258157,78 |

| Внутренняя норма доходности (IRR), % | 19,7 |

| Срок окупаемости (Тпр), лет | 7,6 |

| Дисконтированный период окупаемости (Тд), лет | 10,0 |

На основании инвестиционных рейтингов ОАО "РЖД" и Самарской области инвестиционный проект считается более эффективным с учетом налоговых освобождений, так как стоимость проекта будет меньше, чем без учета налоговых освобождений, а, следовательно, и срок окупаемости будет меньше.

Проект имеет приемлемые показатели экономической эффективности, что говорит в пользу принятия решения об его реализации.

Основные показатели экономической эффективности инвестиционного проекта приведены в табл.5.4.

Таблица 5.4

Анализ основных показателей экономической эффективности инвестиционного проекта, млн. руб.

| Показатель | Проект реализуется за счет средств ОАО "РЖД" | Проект реализуется за счет средств инвестора - ГК "Восток" | Проект реализуется за счет средств коммерческого банка |

| Инвестиционные затраты, млн. руб. | 103,25 | 1259,34 | 1362,59 |

| Плата за финансирование, млн. руб. | 28,29 | 1635,15 | |

| Срок окупаемости затрат, лет | 7,6 | 15 |

Данные табл.5.2 и табл.5.4 свидетельствуют о том, что вариант с привлечением стороннего инвестора является более привлекательным и эффективным по сравнению с вариантом реализации проекта за счет только собственных средств ОАО "РЖД", или за счет банковского кредита.

Проект является эффективным для обоих участников. Так, для ГК "Восток" получены хорошие показатели окупаемости, а для Куйбышевской ж. д. лучшие альтернативные возможности.

Кроме того, для Кбш ж. д., реализация инвестиционного проекта позволит увеличить среднегодовую выручку от пассажирских перевозок на 30846,29 руб. (в ценах 2006 г.), а также дополнительно оказывать широкий комплекс услуг пассажирам, включая услуги багажного отделения, питания и т.д. Будет значительно улучшено качество обслуживания пассажиров, что соответствует задачам поставленным стратегической программой. Развития ОАО "РЖД".

Выбор реализации проекта за счет банковского кредита является не эффективным. Кроме того, для ОАО "РЖД" вариант с привлечением стороннего инвестора является более привлекательным и эффективным по сравнению с вариантом реализации за счет средств ОАО "РЖД", или за счет банковского кредита.

Это связано главным образом с тем, что при привлечении средств инвестора осуществляется государственная поддержка, направленная на стимулирование притока инвестиций в интересах развития области, выраженная в государственных гарантиях, льготах и возмещении убытков инвесторам.

При расчете альтернативного варианта для ОАО "РЖД" в качестве источника финансирования принят кредит коммерческого банка привлекаемый на ОАО "РЖД". В расчете использовались следующие условия кредитования:

- срок кредитования 15 лет;

- плата за пользование кредитными средствами (банковский процент) 8% в год;

- кредит погашается равными суммами долга и процентов;

- возврат кредита начинается после завершения инвестиционной фазы.

Таким образом, использование банковского кредита не целесообразно, так как инвестиционные затраты увеличиваются за весь период окупаемости.

Таблица 5.5

План прибылей и убытков (проект реализуется за счет ОАО "РЖД"), тыс. руб.

| Показатель | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| Выручка | 0,00 | 32791,17 | 36070,29 | 38955,92 | 42072,39 | 45438,18 | 49073,23 | 52999,09 | 57239,02 | 61818,14 |

| Эксплуатационные расходы | 0,00 | 5341,11 | 4842,15 | 4307,94 | 3772,57 | 3236,79 | 2701,42 | 2917,53 | 3150,93 | 3403,01 |

| Амортизация | 9224,75 | 9224,75 | 9224,75 | 9224,75 | 9224,75 | 9224,75 | 9224,75 | 9224,75 | 9224,75 | |

| Налоги | 0 | 15474,14 | 15903,59 | 16266,10 | 16667,88 | 17112,07 | 17602,06 | 18141,51 | 18734,38 | 19384,95 |

| Прибыль до налогообложения | 0,00 | 2751,18 | 6099,81 | 9157,13 | 12407,18 | 15864,57 | 19545,01 | 22715,30 | 26128,96 | 29805,44 |

| Налог на прибыль | 0,00 | 660,28 | 1463,95 | 2197,71 | 2977,72 | 3807,50 | 4690,80 | 5451,67 | 6270,95 | 7153,31 |

| Чистая прибыль | 0,00 | 2090,89 | 4635,85 | 6959,42 | 9429,46 | 12057,07 | 14854,21 | 17263,63 | 19858,01 | 22652,13 |

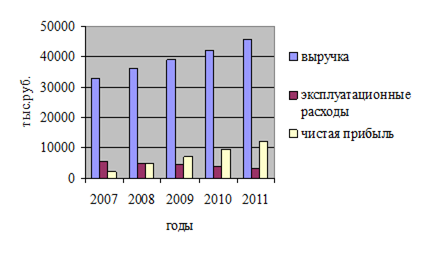

На основании данных табл.5.5 построим диаграмму на период 2007-2011 г. г.:

Рис.5.1 План прибылей и убытков (проект реализуется за счет ОАО "РЖД")

Из рис.5.1 видно, что выручка увеличивается на 38,7 % (2007 г. - 32791,17 тыс. руб., 2011 г. - 45438,18 тыс. руб.), чистая прибыль также увеличивается на 476,6 % (2007 г. - 2090,89 тыс. руб., 2011 г. - 12057,07 тыс. руб.), что говорит о эффективном инвестиционном проекте и правильном выборе инвестора. В свое время, эксплуатационные расходы уменьшаются на 39,4 % (2007 г. - 5341,11 тыс. руб., 2011 г. - 3236,79 тыс. руб.).

Основные факторы риска

Реализация данного проекта, при варианте привлечения сторонних инвесторов, характеризуется относительно малым количеством рисков. Основные риски связаны с взаимоотношениями между ОАО "РЖД" и инвестором, заключаются в неисполнении своих обязательств одной из сторон, и, таким образом, относятся к юридическим и, частично, к кредитным рискам.

В ходе реализации проекта возможно возникновение следующих видов рисков:

- риски недофинансирования, связанные с недостаточным объемом инвестиционных ресурсов;

- рыночные, вызванные отсутствием спроса на офисные и торговые помещения в данном районе;

- технико-производственные риски, которые могут возникнуть вследствие ошибок при проектировке и строительстве объекта, неправильной его эксплуатации.

Риски финансирования.

Последствием рисков финансирования будет незавершенное строительство объекта, и возникновение необходимости инвестирования дополнительных денежных средств либо со стороны ОАО "РЖД", либо поиск нового инвестора, что, прежде всего, вызовет увеличение сроков строительства, рост стоимости объекта и т.д.

Рыночные риски.

Вследствие наступления рисковых факторов, инвестор может не получить ожидаемых доходов и не покрыть вложенных инвестиций. Тем не менее, территориальное расположение объекта строительства предполагает высокий спрос на помещения предназначение для торговых, развлекательных целей, а также размещения офисов, что делает влияние данного риска незначительным.

Технико-производственные риски.

Наступление технико-производственных рисков связано с недоброкачественным проектированием и строительством объекта. Все издержки связанные с возникновением рискового случая несут ответственные организации, проектировщики, подрядчики и т.д. При наступлении рискового случая, вызванного не соблюдением правил эксплуатации объекта, все издержки по устранению неполадок несет виновная сторона, что регламентируется Гражданским кодексом, а также может быть прописано в договоре между собственниками.

Относительный размер финансовых потерь (убытка), связанных с инвестиционным риском, выражают отношением суммы возможного убытка к избранному базовому показателю (к величине ожидаемого дохода от инвестиций или к сумме вложенного в данный проект капитала):

Кир = (Сумма убытков/Объем инвестиций в конкретный проект) *

*100 % (5.1)

где Кир - коэффициент инвестиционного риска

Подобные финансовые потери можно считать низкими, если их уровень к объему инвестиций по проекту не превышает 5 %; средними, если данный показатель колеблется в пределах свыше 5 и 10 %; высокими - свыше 10 и до 20 %; очень высокими - если их уровень превышает 20 %.

Результаты расчетов риска финансирования сведены в табл.5.5.

Таблица 5.5

Расчет риска финансирования на период 2007-2015 г. г., %

| Год | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| Риск финансирования | 6,3 | 5,2 | 4,7 | 4,1 | 3,6 | 3,2 | 2,7 | 2,1 | 1,8 |

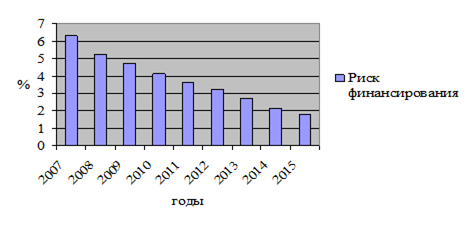

На примере расчетов риска финансирования (табл.5.5) можно увидеть динамику изменения на период 2007-2015 г. г.:

Рис.5.2 Динамика изменения риска финансирования

По рис.5.2 видно, что наиболее высокий показатель инвестиционного риска приходится на 2007 г., анализируемого периода, и он составляет 6,3 %. К 2015 г. наблюдается уменьшение коэффициента инвестиционного риска до 1,8 %. Это говорит о том, что инвестиционный проект является эффективным и малорискованным, следствие того, уже выполнен большой объем работ.

Таким образом, можно произвести расчеты по каждому виду риска данного инвестиционного проекта.

Дата: 2019-07-30, просмотров: 372.