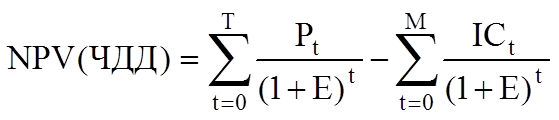

Динамический: Чистый дисконтированный доход (ЧДД - NPV) это сумма текущих эффектов за весь расчетный период, приведенная к начальному интервалу планирования. Рассчитывается по формуле:

где Рt – потоки денежных средств на t-шаге расчетного периода, ICt - затраты на инвестиции на t-ом шаге расчета, Т – горизонт расчета эффективности инвестиционного проекта, М – горизонт расчета инвестиций.

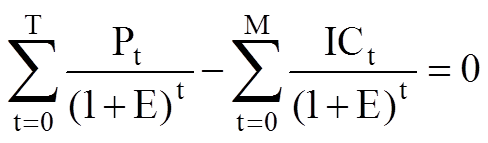

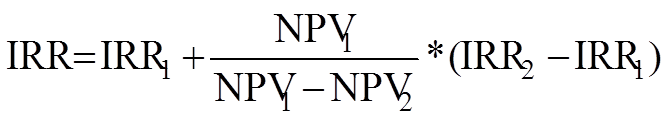

Внутренняя норма доходности (ВНД - IRR) значение ставки дисконта, при которой приведенные потоки денежных средств равны инвестициям. Эта такая ставка дисконта, при которой NPV становится равным нулю. Рассчитывается по формуле:

где IRR1 – значение нормы дисконта при котором NPV имеет положительное значение (NPV1), при IRR2 – отрицательное (NPV2).

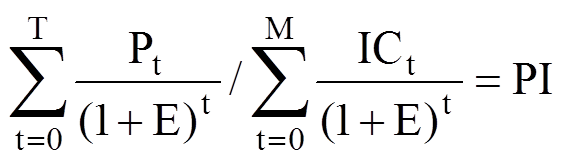

Индекс доходности (ИД-PI) представляет собой отношение суммы приведенных эффектов к величине капитальных вложений. Рассчитывается по формуле:

Срок окупаемости проекта (Т, РВ) рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут погашены кумулятивным доходом.

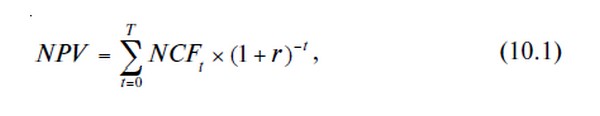

Чистая дисконтированная (текущая) стоимость (NPV)– это разница между рыночной стоимостью проекта и затратами на его реализацию. Она представляет собой сумму дисконтированных по годам денежных потоков за все периоды реализации проекта:

где NCFt – чистый денежный поток для года I (см. главу 9); г – процентная ставка, использующаяся для данного проекта (норма дисконтирования); Т — период реализации проекта; Т = 0 – период осуществления первоначальных инвестиций в проект.

Риск инвестиционного проекта. Риск можно охарактеризовать как неопределенность результата (эффекта) инвестиционного проекта. Другое понимание риска (downside risk) - возможность непредвиденных неблагоприятных событий, способных оказать негативное влияние на эффект проекта.

Виды риска инвестиционного проекта. По одной из классификаций можно выделить следующие типы риска инвестиционного проекта:

1. Рыночные - неопределенность объемов реализации продукта проекта;

2. Капитальные - возможность неудачного хода конструктивной фазы проекта или (в общем случае) неопределенность ее результатов;

3. Операционные (затратный, управленческий, технический и экологический) - неопределенность хода проекта в его продуктивный период, когда активы вводятся в эксплуатацию и проект производит продукцию или услуги;

4. Правовые (политический, юридический, суверенный) - возможность изменения правовой среды, в которой осуществляется бизнес, остановки проекта по политическим или правовым мотивам, изменения статуса проекта по причине войн, локальных конфликтов, революций и т.п.;

5. Финансовые (процентный, валютный) - порождаются неопределенностью обменных и процентных ставок на финансовых рынках и чувствительностью к ним эффекта проекта;

6. Кредитные - состоят в возможности неплатежеспособности проекта (или его инициаторов) по предоставленным на его осуществление кредитам и займам. Этот вид объединяет в себе все предшествующие риски и является их следствием.

Государственное регулирование инвестиционной деятельности осуществляется в целях стимулирования деятельности инвесторов, привлечения в республику иностранных инвестиций и защиты прав инвесторов на территории Республики Беларусь.

Государственное регулирование в сфере инвестиций осуществляется Президентом, Правительством, республиканским органом гос управления, осуществляющим регулирование и управление в сфере инвестиций, другими республиканскими органами государственного управления, иными гос орг, подчиненными Правительству, местными исполнительными и распорядительными органами, государственной организацией, уполномоченной на представление интересов РБ по вопросам привлечения инвестиций в РБ, в пределах их полномочий в соответствии с законодательством РБ.

Дата: 2019-07-31, просмотров: 309.