Деловая активность охватывает все направления деятельности предприятия, способствующие ее продвижению на рынке товаров, труда, капитала с целью максимизации прибыли. Показатели, характеризующие деловую активность предприятия, представлены в табл.12.

Таблица 12. Анализ деловой активности

| Показатели | 1 | 2 | 3 | 4 |

| 1. Оборачиваемость активов (раз) | 1,8059 | 1,7999 | 1,6424 | 1,6606 |

| внимание | внимание | хорошо | ||

| 2. Оборачиваемость запасов (раз) | 21,9401 | 12,8203 | 17,8953 | 19,8604 |

| - | внимание | хорошо | хорошо | |

| 3. Фондоотдача | 16,6528 | 15,0965 | 16,6874 | 10,2914 |

| внимание | хорошо | внимание | ||

| 4. Оборачиваемость дебиторской | 2,47 | 2,41 | 2,01 | 2,23 |

| задолженности (раз) | внимание | внимание | хорошо | |

| 5. Время обозрения дебиторской | 148,031 | 151,220 | 181,534 | 163,640 |

| задолженности (дни) | внимание | внимание | хорошо | |

| 6 Средний возраст запасов | 16,636 | 28,470 | 20,396 | 18,378 |

| внимание | хорошо | хорошо | ||

| 7. Операционный цикл | 164,667 | 179,691 | 201,930 | 182,018 |

| внимание | внимание | хорошо | ||

| 8. Оборачиваемость готовой продукции | 0 | 0 | 0 | 0 |

| внимание | внимание | внимание | ||

| 9. Оборачиваемость оборотного капитала | 2,0256 | 2,0439 | 1,8222 | 1,9811 |

| хорошо | внимание | хорошо | ||

| 10. Оборачиваемость | 4,8350 | 4,7379 | 4,1343 | 3,4867 |

| собственного капитала | внимание | внимание | внимание | |

| 11. Оборачиваемость | 2,883 | 2,903 | 2,725 | 3,171 |

| общей задолженности | внимание | хорошо | внимание | |

| 12. Оборачиваемость привлеченного | 0 | 40,3315789 | 0 | 0 |

| финансового капитала (задолженности по кредитам) | внимание | хорошо | внимание |

Рис.16. Оборачиваемость активов

Оборачиваемость активов. Данный показатель должен иметь тенденцию к увеличению, т.е. к уменьшению времени перенесения стоимости активов на готовую продукцию.

В исследуемом периоде мы видим снижение скорости оборачиваемости активов на протяжении второго и третьего квартала и небольшого роста данного показателя в четвертом квартале (Iкв. - 1,8059; IIкв. - 1,7999; IIIкв. - 1,6424; IVкв. - 1,6606).

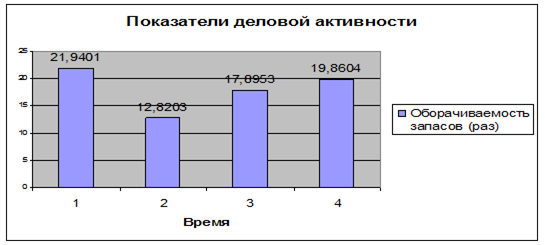

Рис.17. Оборачиваемость запасов

Оборачиваемость запасов. На любом предприятии запасы не должны "залеживаться" на складе, а использоваться как можно интенсивнее. Следовательно ускорение оборачиваемости запасов ведет к более быстрому перенесению их свойств и стоимости на готовую продукцию.

Здесь мы видим снижение оборачиваемости запасов во втором квартале до 12,8203 по сравнению с уровнем первого квартала - 21,9401. В третьем и четвертом кварталах наблюдается устойчивый рост данного показателя (Шкв. - 17,8953; IVкв. - 19,8604).

Рис.18. Фондоотдача

Фондоотдача. Данный показатель отображает какое количество выручки можно получить от использования основных средств. Благоприятной тенденцией является рост данного показателя. Во втором квартале наблюдается спад до 15,0965 по сравнению с первым кварталом - 16,6528, в третьем квартале фондоотдача растет до уровня в 16,6874, в четвертом квартале ее уровень снова падает до 10,2914.

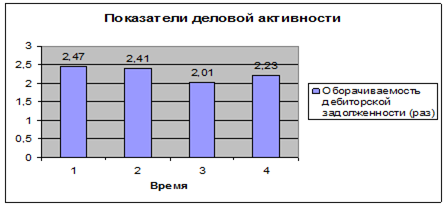

Рис. 19. Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности. Данный показатель должен иметь тенденцию к увеличению, т.е. предприятию невыгодно, чтобы его средства находились вне его оборота, а участвовали в нем и при этом с достаточно высокой скоростью.

На примере ЗАО мы видим тенденцию к спаду данного показателя на протяжении первых трех кварталов (1кв. - 2,4; Пкв. - 2,41; Шкв. - 2,01) и рост в четвертом квартале - 2,23.

Рис. 20. Время обращения дебиторской задолженности

Время обращения дебиторской задолженности. Данный показатель схож с предыдущим, также характеризуется с какой скоростью дебиторская задолженность возвращается предприятию. Положительная тенденция наблюдается при снижении данного показателя.

В исследуемом периоде, на протяжении первых трех периодов, наблюдается увеличение данного показателя, и только в четвертом квартале время обращения сокращается (1кв. - 148,031; 11кв. - 151,220; Шкв. - 181,534; IVкв. - 163,640).

Рис. 21. Средний возраст запасов

Средний возраст запасов. Показывает за какое время (в днях) используются запасы. Положительной тенденцией для данного показателя будет являться его уменьшение. На примере ЗАО "Братскэнергоремонт" мы видим, что во втором квартале наблюдается сильное увеличение возраст запасов (28,470) по сравнению с первым (16,636), на протяжении третьего и четвертого кварталов наблюдается его снижение (20,396; 18,378).

Рис.22. Операционный цикл

Операционный цикл. Показывает время обращения дебиторской задолженности и средний возраст запасов в совокупности. Для данного показателя положительной будет тенденция к снижению. Исходя из 2-х предыдущих показателей мы видим, что во втором и третьем квартале наблюдается увеличение операционного цикла по сравнению с первым кварталом, и его снижение в четвертом квартале по сравнению с третьим (Iкв. - 164,667; IIкв. - 179,691; IIIкв. - 201,930; IVкв. - 182,018).

Оборачиваемость готовой продукции. По данному показателю исследование провести невозможно, т.к. данное предприятие не производит как таковой готовой продукции, оно лишь оказывает услуги.

Рис.23. Оборачиваемость оборотного капитала

Оборачиваемость оборотного капитала. Данная величина отражает с какой скоростью оборотный капитал переносит свою стоимость на выручку. Положительной тенденцией здесь является увеличение данного показателя. По году в целом наблюдается снижение данного показателя, которое не компенсирует рост во втором и четвертом квартале (1кв. - 2,0256; 11кв. - 2,0439; Шкв. - 1,8222; IVкв. - 1,9811).

Рис.24. Оборачиваемость собственного капитала

Ускорение оборачиваемости является положительной тенденцией для данной величины. Здесь мы наблюдаем устойчивое снижение данного показателя на протяжении всех четырех кварталов (1кв. - 4,8350; 11кв. - 4,7379; Шкв. - 4,1343; IVкв. - 3,4867).

Рис.25. Оборачиваемость общей задолженности

Замедление оборачиваемости является положительной тенденцией для данной величины. Во втором квартале (2,903) наблюдается рост по сравнению с первым (2,883), в третьем квартале - спад до 2,725 и в четвертом квартале рост до 3,171.

Рис.26. Оборачиваемость привлеченного финансового капитала

Во втором квартале наблюдалось увеличение оборачиваемости (40,3315789), в третьем снова спад до 0, в четвертом квартале оборачиваемость привлеченного финансового капитала осталась без изменений.

Деловая активность.

На основе проведенного анализа можно сделать вывод, что в рассматриваемых периодах: сильно увеличивается время перенесения на стоимость готовой продукции стоимости активов, фондоотдача предприятия имеет достаточно высокий уровень, но определенной тенденции не имеет. Собственный капитал слабо вовлечен в оборот, при этом наблюдается рост оборачиваемости общей задолженности. Все это говорит о том, что предприятию необходимо усилить свою деятельность по продвижению своих товаров (услуг) на рынке.

Дата: 2019-07-30, просмотров: 357.