В процессе функционирования организации величина активов и их структура претерпевают постоянные изменения. Наиболее общее представление о качественных изменениях в структуре средств и их источников, а также динамике этих изменений можно получить с помощью вертикального и горизонтального анализов бухгалтерского баланса организации.

Бухгалтерский баланс служит индикатором для оценки финансового состояния организации.

Итог баланса дает ориентировочную оценку суммы средств, находящихся в распоряжении организации.

Рассмотрим динамику валюты бухгалтерского баланса ОАО "КЗАЭ" за 2006 год, какие изменения имели в ней место по сравнению с 2005 годом (см. Приложение 7).

На начало года валюта баланса составляла 871 086тыс. руб., на конец –1014 704тыс. руб. Динамика изменений положительна: валюта баланса возросла. Рост составил 116,5%.

В активе баланса отражается состав и размещение средств организации, в пассиве – источники образования этих средств.

Как видно из данных таблицы, за отчетный период произошло увеличение внеоборотных (иммобилизованных) активов на 95541 тыс. руб. или 21,5%. В их структуре наибольший удельный вес занимают основные средства и незавершенное строительство: 33,8% и 13,3% соответственно. За отчетный период доля основных средств, в структуре активов, незначительно снизилась на 0,5%, а на долю долгосрочных финансовых вложений приходится 3,6% прироста всех средств.

Оборотные (мобильные) активы за отчетный период увеличились, их рост составил 111,2%. Это является положительным фактором, однако свидетельствует о том, что в отчетном периоде ОАО "КЗАЭ" вкладывало больше средств во внеоборотные активы.

Наибольший удельный вес в структуре оборотных активов занимает краткосрочная дебиторская задолженность, которая на конец отчетного года составляет 24,2%, что на 6,1% меньше, чем на начало года. Долгосрочная дебиторская задолженность в организации отсутствует.

Денежные средства наиболее ликвидная часть оборотного капитала. Доля денежных средств в структуре актива баланса незначительна.

В общей структуре оборотных активов на долю краткосрочных финансовых вложений на конец 2006 года приходится 8,5%, что на 4,5% больше доли на начало года.

Одной из составляющих оборотного капитала являются производственные запасы, которые в свою очередь включают в себя: сырье и материалы, незавершенное производство, готовую продукцию и прочие запасы.

Отвлечение средств в излишние запасы – одна из основных причин неустойчивого финансового положения.

Стоимость материальных оборотных средств в общей стоимости активов на конец 2006 года возросла на12,7% или на 14465 тыс. руб. Как видно из таблицы 2, на конец отчетного периода наблюдается тенденция снижение общей доли величины запасов в структуре активов, она снизилась к концу 2006 года на 0,4%, с 13,0% до 12,6%.

К концу 2006 года в балансе ОАО "КЗАЭ" в структуре источников (пассивов) произошли следующие изменения, так если на начало года собственные источники составляли 19,4%, то к концу года наблюдается тенденция их уменьшения до 18,0%.

Из данных таблицы видно, что рост собственного капитала на 13 135 тыс. руб. или 107,8%, произошел за счет увеличения нераспределенной прибыли на 16 080 тыс. руб., т.е. в отчетном периоде приращение собственного капитала шло за счет увеличения прибыльности организации.

Доля заемных источников возросла за отчетный период с 80,6% до 82,0%.

В структуре заемных источников наибольший удельный вес занимают краткосрочные обязательства, к концу отчетного периода на их долю приходится 66,9%, на долю долгосрочных обязательств – 15,1%.

В структуре краткосрочных обязательств наибольший удельный вес занимает задолженность по краткосрочным кредитам, на ее долю на конец года приходится 37,0% , по сравнению с 2005 годом она возросла на 9,0% или на 132067 тыс. руб.

По кредиторской задолженность также наблюдается тенденция роста, и к концу года она составила 111,4%, однако в структуре всех пассивов она уменьшилась на 1,3 процентных пункта (с 30,3% в 2005 г. до 29,0% в 2006 г.).

Таким образом, изменение за анализируемый период структуры пассивов следует признать в подавляющей части негативным.

Анализ источников формирования имущества предполагает расчет наличия собственных оборотных средств. Наличие собственных оборотных средств может быть определено двумя способами. Первый способ расчета СОС ОАО "КЗАЭ" рассмотрен на основе исходных данных таблицы (см. Приложение 8)

Как видно из данных таблицы (см. Приложение 9), в ОАО "КЗАЭ" значение показателя "собственные оборотные средства" отрицательное, означающее, что в организации имела место иммобилизация, т. е. наблюдается недостаток собственных оборотных средств. Кроме того, их недостаток за отчетный период еще более увеличился на 73 019 тыс. руб.

Второй способ расчета СОС рассмотрим по данным таблицы (см. Приложение 9).

Анализируя данные таблицы, можно отметить, что общая сумма оборотных активов возросла в меньшей степени (54,7%), чем краткосрочная задолженность (55,1%). Это отрицательно отразилось на финансовом состоянии ОАО "КЗАЭ", что видно из суммы увеличения потребности в СОС.

Таким образом, оценка наличия собственных оборотных средств в ОАО "КЗАЭ" свидетельствует о зависимости организации от привлеченных источников при формировании текущих активов.

Баланс ОАО "КЗАЭ" за отчетный период характеризуется следующими показателями:

- валюта баланса на конец отчетного периода увеличилась на 143 618 тыс. руб.;

- темпы прироста внеоборотных активов выше, чем темпы прироста оборотных активов (21,5% и 11,2% соответственно);

- собственный капитал значительно ниже заемного, и темп его роста меньше, чем заемного (107,8% и 118,6% соответственно);

- кредиторская задолженность преобладает над дебиторской и наблюдается ее дальнейший рост (111,4%) при сокращении значения дебиторской задолженности (92,8%);

- статья "Непокрытый убыток" в балансе отсутствует.

Итак, можно отметить, что неблагоприятное соотношение некоторых из указанных параметров "хорошего" баланса позволяет считать структуру баланса ОАО "КЗАЭ" в анализируемом периоде неудовлетворительной.

Следует подчеркнуть, что структура имущества и даже ее динамика не дают ответа на вопрос, насколько выгодно для инвестора или кредитора вложение денежных средств в данную организацию, а лишь оценивают состояние активов и наличие средств для погашения долговых обязательств.

Для ответа на данный вопрос целесообразно детально изучить показатели ликвидности баланса, платежеспособности и финансовой устойчивости организации.

Одним из показателей, характеризующих финансовое состояние организации, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Для оценки платежеспособности организации используется бухгалтерский баланс.

Активы баланса группируются по степени ликвидности, то есть скорости их превращения в денежную наличность.

Пассивы баланса группируются по степени срочности их оплаты.

Платежеспособность устанавливается на основе характеристики ликвидности баланса путем сравнения отдельных групп активов с пассивами.

Платежеспособность устанавливается на основе характеристики ликвидности баланса путем сравнения отдельных групп активов с пассивами.

Проведем анализ ликвидности баланса ОАО "КЗАЭ" за отчетный период (см. Приложение 10)

Результаты расчетов по данным анализируемой организации показывают, что сопоставление итогов групп по активу и пассиву имеет следующий вид (см. Приложение 11).

Данные таблицы (см. Приложение 10) показывают, что в 2005 г. наблюдается недостаток наиболее ликвидных активов денежных средств (А1) и краткосрочных финансовых вложений. Платежный недостаток на начало года 351055 тыс. руб. или 98,2%, и на конец 2005 г. – 229111 тыс. руб. или 86,9%. Эти цифры говорят о том, что если в начале 2005 г. 1,8% срочных обязательств общества покрывались наиболее ликвидными активами, то к концу 2005 г. это цифра возросла до 13,1%, т.е. ситуация расчетов в ОАО "КЗАЭ" улучшилась. Выполнение обязательств перед кредиторами полностью зависит от своевременного проведения расчетов с дебиторами.

Группа актива А2 значительно превышает группу пассива П2 в конце 2005 г. на 19675 тыс. руб.

Группа актива П3 превышает группу пассива А3 на 87297 тыс. руб. в начале 2005 г. и на 65050 тыс. руб. в конце года.

Группа П4 намного перекрывает группу А4 – на 274487тыс. руб.

Произведенные расчеты позволяет сделать вывод, что баланс ОАО "КЗАЭ" в 2005 г. не является абсолютно ликвидным, т.к. не выполняются 1-е, 3-е и 4-е условия (наиболее ликвидные активы оказались гораздо меньше наиболее срочных обязательств, медленно реализуемые активы меньше долгосрочных пассивов, а трудно реализуемые активы оказались выше собственного капитала).

Приведенные данные таблицы (см. Приложение 11) позволяют констатировать, что баланс ОАО "КЗАЭ" на конец 2006 г. не соответствует критериям абсолютной ликвидности по всем четырем параметрам.

Данные таблицы (см. Приложение 10) показывают, что в 2006 г. наблюдается недостаток ликвидных активов денежных средств (А1) по сравнению с краткосрочными финансовыми вложениями на сумму 207752 тыс. руб.

Платежный недостаток краткосрочных пассивов составил 131065 тыс. руб., долгосрочных пассивов 18076 тыс. руб.

В организации не выполняется важное условие платежеспособности, а именно: постоянные активы не перекрывают труднореализуемые активы, что свидетельствует об отсутствии собственных оборотных средств для осуществления бесперебойного процесса производства.

Проведенный анализ позволяет считать баланс ОАО "КЗАЭ" в отчетном периоде неликвидным.

Для качественной оценки финансового состояния организации кроме абсолютных показателей ликвидности баланса целесообразно определить ряд финансовых коэффициентов (см. Приложение 12). Цель такого расчета – оценить соотношение имеющихся оборотных активов (по их видам) и краткосрочных обязательств для их возможного последующего погашения.

Анализ коэффициентов подтверждает, что ОАО "КЗАЭ" находится в неустойчивом финансовом положении. Значения коэффициентов не соответствуют рекомендуемым значениям и отражают финансовое состояние организации как неплатежеспособное.

Коэффициент абсолютной ликвидности и на начало и на конец анализируемого периода (2004 – 2006 г.г.) находится ниже нормативного значения (0,2), что говорит о необеспеченности ОАО "КЗАЭ" средствами для своевременного погашения наиболее срочных обязательств за счет наиболее ликвидных активов. На начало анализируемого периода - на конец 2004 г. значение показателя абсолютной ликвидности составило 0,01. На конец анализируемого периода значение показателя возросло, и составило 0,13.

Коэффициент промежуточной (быстрой) ликвидности показывает, какая часть краткосрочной задолженности может быть погашена за счет наиболее ликвидных и быстро реализуемых активов. Нормативное значение показателя - 0,6-0,8, означающее, что текущие обязательства должны покрываться на 60-80% за счет быстрореализуемых активов. На начало анализируемого периода - на конец 2004 г. значение показателя быстрой (промежуточной) ликвидности составило 0,45. На конец. 2006 г. значение показателя возросло на 0,04 пункта, что можно рассматривать как положительную тенденцию и составило 0,49.

Коэффициент текущей ликвидности и на начало и на конец анализируемого периода не изменился (0,71) и находится значительно ниже нормативного значения (2), что подтверждает ранее сделанный вывод о низкой обеспеченности организации собственными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств.

Так как на конец 2006 г. и коэффициент текущей ликвидности находится ниже своего нормативного значения (2), и коэффициент покрытия оборотных средств собственными источниками формирования ниже своего (0,1), рассчитывается показатель восстановления платежеспособности предприятия. Показатель восстановления платежеспособности говорит о том, сможет ли организация, в случае потери платежеспособности в ближайшие шесть месяцев ее восстановить при существующей динамике изменения показателя текущей ликвидности. На конец периода значение показателя установилось на уровне 0,36, что свидетельствует о том, что ОАО "КЗАЭ" не сможет восстановить свою платежеспособность, так как показатель меньше единицы.

Помимо показателей платежеспособности и ликвидности кредиторы и владельцы организации уделяют серьезное внимание ее долгосрочной финансовой и производственной структуре. Кредиторов интересует мера финансового риска, степень защищенности вложенного ими капитала, т. е. способность организации погашать долгосрочную задолженность. Собственников и управляющих интересует структура капитала, сочетание различных источников в финансировании активов организации. Это факторы финансовой устойчивости организации. По этим показателям собственники и администрация организации могут определять допустимые доли заемных и собственных источников финансирования.

Способность организации отвечать по своим долгосрочным финансовым обязательствам составляет суть оценки финансовой устойчивости организации. Для расчетов аналитических показателей могут использоваться данные обо всех источниках, о долгосрочных источниках, об источниках финансового характера, под которыми понимают собственный капитал, банковские кредиты и займы (долгосрочные и краткосрочные).

В группе показателей финансовой устойчивости объединены такие показатели, которые помогают организации планировать будущую финансовую политику, а кредиторам — принимать решения о предоставлении организации дополнительных займов.

Проведем анализ финансовой устойчивости ОАО "КЗАЭ" по относительным показателям (см. Приложение 13)

Анализ финансовой устойчивости по относительным показателям, представленный в таблице (см. Приложение 13) говорит о том, что, по представленным в таблице показателям, по сравнению с 2004 г. ситуация в ОАО "КЗАЭ" в целом ухудшилась.

Значение коэффициента автономии, за анализируемый период снизился на 0,01 пункта и на конец 2006 г. составило 0,19. Это ниже нормативного значения (0,5) при котором заемный капитал может быть компенсирован собственностью организации.

Значение коэффициента отношения заемных и собственных средств (финансовый рычаг), за анализируемый период увеличился на 0,43 пункта и на конец 2006 г. составил 4,31. Чем больше этот коэффициент превышает 1, тем больше зависимость организации от заемных средств.

Значение коэффициента маневренности, за анализируемый период снизился на 0,12 п. и на конец 2006 г. составил (-1,01). Это ниже нормативного значения (0,5). Коэффициент маневренности характеризует, какая доля источников собственных средств находится в мобильной форме.

Значение коэффициента обеспеченности запасов и затрат собственными средствами, за анализируемый период снизился на 0,27 п. и на конец 2006 г. составил (-1,35). Это ниже нормативного значения (0,6-0,8), что подтверждает ранее сделанный вывод о недостатке собственных средств для формирования запасов и затрат.

В современных условиях предприятия определяют показатели деловой активности.

Показатели оборачиваемости, представленные в виде системы финансовых коэффициентов являются относительными показателями деловой активности организации.

Деловая активность ОАО "КЗАЭ" за отчетный период характеризуется следующими значениями коэффициентов (см. Приложение 14).

Приведенные в таблице коэффициенты позволяют сделать следующие выводы. Коэффициент оборачиваемости оборотных активов снизился незначительно на 1,39 пункта или 34,2%, что привело к замедлению их оборачиваемости на 46,8 дня (136,7 — 89,9), в том числе запасов на 4,76 дня. В то же время ускорилась оборачиваемость дебиторской задолженности на 27,4 дня (77,0 – 49,6), что свидетельствует об ухудшении работы с дебиторами. Оборачиваемость собственного капитала ускорилась на 1,0 пункта, что соответствует 9,1 дня (53,2 – 62,3). Это связано со значительным увеличением в конце отчетного периода нераспределенной прибыли.

Ускорение оборачиваемости кредиторской задолженности на 2,1 пункта, или 79,4 дня (84,3-163,7) негативно сказалось на укреплении платежеспособности предприятия. Однако увеличение продолжительности оборота кредиторской задолженности на конец отчетного периода в 1,1 раза (84,3 : 77,0) превышало скорость погашения дебиторской задолженности, что незначительно увеличило финансовую устойчивость ОАО "КЗАЭ". В связи со значительным ростом прибыли до налогообложения (бухгалтерской прибыли) в 66,3 раза (6099 : 92) значительно увеличилась рентабельность оборотных активов — в 34,6 раза (1,35% : 0,039%). Этот показатель характеризует, что на 1 рубль функционирующих оборотных средств организации приходилось в 2004 г. – 4 коп. прибыли, а в 2006 г. – 2,25 руб.

Как следует из данных таблицы, увеличение периода оборота оборотных активов ОАО "КЗАЭ" на 46,8 пункта привело к увеличению коэффициента загрузки на 0,128 пункта. Если в 2004 г. коэффициент загрузки средств в обороте составлял 25 коп. на один рубль выручки от продажи продукции, то к концу 2006 г. он составил 37 коп. Чем меньше коэффициент загрузки, тем эффективнее используются оборотные средства.

Таким образом, показатели оборачиваемости оборотных активов заметно снизились, что говорит о неумении руководства организации эффективно распоряжаться своими мобильными средствами.

2.3 Оценка финансового состояния ОАО "КЗАЭ"

Дадим оценку структуры баланса ОАО "КЗАЭ" на основании Методических положений ФСФО для этого составим вспомогательную таблицу в которой систематизируем данные для расчета.

Таблица 5 Вспомогательная таблица для расчета коэффициентов вероятности банкротства по методике ФСФО

| № п/п | Наименование финансового коэффициента | Значение коэффициента | ||

| 2004 | 2005 | 2006 | ||

| 1 | Совокупные активы (пассивы) (стр.300 Ф№1) | 814380 | 871086 | 1014704 |

| 2 | Скорректированные внеоборотные активы (стр.190-стр.145 Ф№1) | 500744 | 443424 | 532868 |

| 3 | Оборотные активы (стр.290 Ф№1) | 313544 | 427393 | 475470 |

| 4 | Долгосрочная дебиторская задолженность | 0,00 | 0,00 | 0,00 |

| 5 | Ликвидные активы | 196871 | 298730 | 331242 |

| 6 | Наиболее ликвидные оборотные активы (250+260 Ф №1) | 6576 | 34508 | 86030 |

| 7 | Краткосрочная дебиторская задолженность (стр.240 Ф№1) | 190295 | 264222 | 245212 |

| 8 | Собственные средства (стр.490+640+650) | 166752 | 178555 | 191009 |

| 9 | Обязательства должника | 647628 | 701880 | 832364 |

| 10 | Долгосрочные обязательства должника | 208 275 | 184 269 | 153 637 |

| 11 | Текущие обязательства должника | 439 353 | 517 611 | 678 727 |

| 12 | Выручка нетто | 955 177 | 1 191 769 | 1 206 179 |

| 13 | Чистая прибыль (убыток) | 10 056 | 5 242 | 3 607 |

На основании приведенных в таблице данных произведем расчет коэффициентов характеризующих платежеспособность ОАО "КЗАЭ" (см. Приложение 15)

Как следует из таблицы значение коэффициента абсолютной ликвидности, говорит о том, что у предприятия отсутствует практически возможность немедленного расчета со всеми кредиторами. Однако динамику изменения данного коэффициента можно признать положительной.

Коэффициент промежуточной ликвидности на конец 2006 года близок к нормативному (0,6), однако оборотных активов у ОАО "КЗАЭ" не хватает для погашения текущей задолженности.

Для ОАО "КЗАЭ" является существенным изменением показателя обеспеченности обязательств должника его активами.. На основе данных анализа проведенного по методике ФСФО, можно предположить, что ОАО "КЗАЭ" имеет признаки банкротства.

Коэффициент обеспеченности собственными средствами можно назвать высоким при оптимальном значении 0,5, однако динамику данного коэффициента отрицательной, что не позволяет сделать вывод улучшении ситуации и наступлении стагнации, но текущие кредиторские обязательства обеспечиваются текущими активами. Достаточность собственных оборотных средств позволяет говорить о финансовой независимости предприятия.

Показатель отношения дебиторской задолженности к совокупным активам определяется как отношение суммы дебиторской задолженности и потенциальных оборотных активов, подлежащих возврату, к совокупным активам организации. Увеличение данного показателя неизменном времени оборота дебиторской задолженности приводит к увеличению рентабельности вложенного капитала, т.е. увеличение данного показателя можно назвать положительным.

Итак, на основании оценки возможностей утраты платежеспособности согласно методике ФСФО можно сделать вывод о признании структуры баланса не удовлетворительной.

Исследования зарубежных ученых в области предсказания банкротства предприятий показывают, что из множества финансовых показателей можно выбрать лишь несколько полезных и более точно предсказывающих банкротство.

Метод Z-счет Альтмана предложен в 1968 г. известным западным экономистом Альтманом (Edward I. Altman). Индекс кредитоспособности построен с помощью аппарата мультипликативного дискриминантного анализа (Multiple-discriminant analysis - MDA) и позволяет в первом приближении разделить хозяйствующие субъекты на потенциальных банкротов и небанкротов.

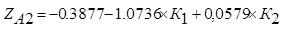

Расчет по двухфакторной Z-модель Альтмана представлен в таблице (см. Приложение 16). Данные для расчета берутся из аналитического баланса приведенного в Приложении .

Результаты многочисленных расчетов по пятифакторной модели Альтмана показали, что обобщающий показатель Z может принимать значения в пределах [-14, +22], при этом предприятия, для которых Z>2,99 попадают в число финансово устойчивых, предприятия, для которых Z<1,81 являются предприятиями с высоким риском банкротства, а интервал [1,81-2,99] составляет зону неопределенности.

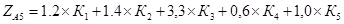

Расчет по пятифакторной модели Альтмана представлен в таблице (см. Приложение 17)

На конец анализируемого периода значение показателя Альтмана составило 1,20 что говорит о том, что на предприятии вероятность банкротства велика. Однако Z-коэффициент имеет общий серьезный недостаток - по существу его можно использовать лишь в отношении крупных кампаний, котирующих свои акции на биржах. Именно для таких компаний можно получить объективную рыночную оценку собственного капитала.

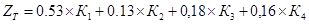

Расчет показателя вероятности банкротства (z-счет Таффлера) за анализируемый период отображен в таблице (см. Приложение 18)

Согласно данной модели если величина Z – счета >0,3 – это говорит о том, что у фирмы неплохие долгосрочные перспективы, если меньше 0,2, то банкротство более чем вероятно.

На конец анализируемого периода ( 2006) значение показателя Таффлера составило 0,39 что говорит о том, что на предприятии вероятность банкротства невелика.

Расчет показателя вероятности банкротства по модели Лиса отображен в таблице (см. Приложение 19).

Критическое значение данного показателя меньше 0,037. На конец анализируемого периода (2006) значение показателя Лиса составило 0,06 что говорит о том, что вероятность банкротства невелика.

Рассмотрев все представленные методики, можно сказать, что за анализируемый период ситуация на предприятии осталась примерно на том же уровне. В общем, на начало и на конец анализируемого периода, вероятность банкротства можно оценить как среднюю. Поэтому далее будут разработаны мероприятия по улучшению финансовых коэффициентов ОАО "КЗАЭ".

ГЛАВА 3. РАЗРАБОТКА ПРЕДЛОЖЕНИЙ ПО ВЫРАБОТКЕ НАПРАВЛЕНИЙ ВЫХОДА ИЗ КРИЗИСА ОАО "КЗАЭ"

3.1 Внедрение управленческого учета в ОАО "КЗАЭ" как инструмента эффективного управления затратами

Все вышерассмотренные характеристики финансового состояния, так или иначе связаны лишь с двумя параметрами - актив и кредиторская задолженность.

Под активом в данном случае подразумеваются не просто статьи, входящие в раздел "Активы" баланса (в "Запасах" могут быть неликвиды, в "Дебиторской задолженности" - безнадежная, в "Готовой продукции" - продукция, которую никогда не купят и т.д.), а именно средства, способные создавать денежный поток (под денежным потоком понимается не только движение денежных средств, но и зачеты, бартеры, сами активы и другие финансовые инструменты, выраженные в денежном эквиваленте).

Под кредиторской задолженностью в данном случае понимаются все обязательства предприятия.

Умение организации управлять соотношением актив / кредиторская задолженность приводит к улучшению всех финансовых характеристик, о которых говорилось выше.

Для предприятия наилучшим соотношением является, когда актив увеличивается, а кредиторская задолженность уменьшается. Такой случай является идеальным, но бывает не всегда. Предприятие может оставаться устойчивым, если актив увеличивается и при этом его скорость роста больше, чем скорость роста кредиторской задолженности. Для устойчивой работы предприятия возможен также вариант, когда актив уменьшается, но при этом скорость его уменьшения меньше, чем скорость уменьшения кредиторской задолженности.

Наихудший вариант - актив уменьшается, а кредиторская задолженность увеличивается. Если это выражено тенденцией - значит, у руководства не хватает рычагов управления по эффективному воздействию на эти два параметра - актив и кредиторская задолженность. Как правило, такое явление не возникает вдруг. Обычно это происходит, когда руководство либо не уделяет достаточного внимания финансовому анализу, так как не понимает его важности, либо просто не обладает в достаточной мере финансовыми знаниями и поэтому обращает внимание на другие показатели. Именно анализ тенденции ряда показателей позволяет заблаговременно определить будущее предприятия.

Интересным представляется проведение анализа финансовых коэффициентов на фоне отчета о прибылях и убытках.

Общий анализ отчета о прибылях и убытках показывает, например, что динамика выручки и общих затрат не имеет строго определенной тенденции и меняются в разные периоды по-разному. В какие-то периоды наблюдается рост, а в другие падение. Однако отрицательная тенденция финансовых характеристик за этот же период может продолжаться. Это говорит о том, что руководство предприятия не может перевести успешную деятельность производственной и сбытовой служб в укрепление финансовых характеристик.

Изменение показателей баланса предприятия именно на фоне отчета о прибылях и убытках в течение определенного времени дает наиболее яркую картину о дальнейших перспективах организации и умении ее руководства выполнять свои функциональные обязанности.

Анализ отчета о движении денежных средств отражает инвестиционную политику и текущую деятельность предприятия. Денежный поток, составляющий доход, лучше всего показывает, что же все-таки является активом, а что просто числится в разделе "Актив" баланса. Денежный поток, составляющий расходы предприятия, лучше всего проанализировать по трем составляющим:

- тот, который увеличивает актив,

- тот, который уменьшает кредиторскую задолженность,

- не влияющий ни на актив, ни на кредиторскую задолженность.

Предприятия, испытывающие финансовые трудности, чаще всего просто "проедают" актив. Именно анализ отчета о движении денежных средств дает яркую картину о способности руководства управлять денежными потоками.

Наиболее грубые ошибки руководство допускает, когда "живых" денег становится много. Именно в такие периоды принимаются решения, которые в дальнейшем могут привести к гибели предприятия. Самая распространенная ошибка здесь - отсутствие долгосрочного плана и проработанного плана на текущий год. Отсутствие инвестиционных планов губит предприятия чаще, чем отсутствие денег. Пренебрежением в составлении таких документов руководство ставит себя в зависимость от влияния рынка, вместо того, чтобы использовать изменения его в свою пользу. Таких планов должно быть как минимум три. Первый рассчитан на неблагоприятную ситуацию, второй - оптимальный вариант, а третий - на реализацию самых заветных целей. Причем первый план должен быть составной частью второго, а второй - составной частью третьего. Это обязательное условие жизнеспособности таких планов.

Неэффективное управление активами и кредиторской задолженностью происходит, как правило, по одной из двух причин:

- не найдена причина;

- нет эффективного рычага управления.

Если руководство предприятия в течение нескольких периодов, прилагая усилия, все же не может добиться нужной тенденции, значит, причина неэффективного управления находится не там, куда приложены усилия. К сожалению, "зарегулированность" бухгалтерского учета в России на современном этапе и ориентация его на налоговый учет не позволяет проводить объективный и углубленный анализ текущей деятельности по укреплению финансового состояния предприятия. Поэтому для крупных и растущих предприятий нужен дополнительный "механизм", который бы мог одновременно анализировать, помогал управлять и планировал будущее финансовое состояние.

На современном этапе лучше всего себя зарекомендовал таким механизмом управленческий учет.

Отличительной особенностью управленческого учета от других подразделений (маркетинг, снабжение, производство, сбыт, бухгалтерия, плановый отдел) является то, что он:

- пользуется другими показателями (постоянные и переменные затраты, денежный поток, финансовая устойчивость, ликвидность, оборачиваемость, точка безубыточности, производственный и финансовый леверидж и др.);

- охватывает деятельность предприятия в комплексе;

- ведется ежедневно, чтобы держать под контролем "точку безубыточности";

- эффективность управления достигается через воздействия одного параметра на несколько других. Если предприятие умеет управлять соотношением актив / кредиторская задолженность, то и остальные коэффициенты улучшаются;

- направлен на улучшение финансовых показателей предприятия в целом;

- предназначен, прежде всего, для того, чтобы помочь руководству предприятия в принятии конкретных управленческих решений. Другими словами, он показывает, как завтра будет выглядеть баланс, отчет о прибылях и убытках и отчет о движении денежных средств при принятии руководством того или иного решения сегодня.

Управленческий учет, кроме всего вышесказанного, на предприятии выполняет функцию постоянно действующей ревизии, так как постоянно контролирует все хозяйственные операции.

Введение управленческого учета не требует ни технических изменений, ни ощутимых финансовых вложений, в основном это организационное мероприятие, направленное на то, что бухгалтерский учет дополняется новыми показателями и методикой учета. Здесь наиболее важным является умение согласовать взаимодействие бухгалтерии и службы управленческого учета, так как только их взаимодействие дает необходимый эффект. Для предприятий, где руководство является единой командой, организация такого взаимодействия не является проблемой.

Чтобы провести анализ текущих снабженческой, производственной и сбытовой деятельности, всесторонне необходимо провести разделение затрат на "Переменные" и "Постоянные". С помощью этих составляющих можно просчитать такие показатели, как: ценовой коэффициент, точка безубыточности и удаление от точки безубыточности, прибыльность различных видов затрат, маржинальную прибыль, производственный леверидж и др. - обязательные характеристики по эффективному управлению финансовым состоянием предприятия. С точки зрения управления необходимо взять под контроль:

- постоянные и переменные затраты;

- точку безубыточности;

- темп роста (падения) актива и кредиторской задолженности.

Управленческий учет, который постепенно внедряется на российских предприятиях, дает реальное представление предприятию о его затратах и результатах на основе анализа, позволяет избавляться от необоснованных затрат, создавать стимулирующие системы оплаты труда, выбирать оптимальный вариант управленческого решения на стадиях планирования.

Деятельность любого хозяйствующего субъекта определяется конечным финансовым показателем. Финансовым результатом деятельности организации является прибыль, которая обеспечивает потребности самого предприятия и государства в целом, или убыток

Рассмотрим изменение отчета о прибылях и убытках ОАО "КЗАЭ" в отчетном периоде. Данные оформим в таблице (см. Приложение 20)

Из приведенных данных видно, что выручка от реализации ОАО "КЗАЭ" по сравнению за отчетный период значительно увеличилась (с 955177,0 тыс. руб. на конец 2004 года до 1206179,0 тыс. руб. на конец 2006 года). За анализируемый период изменение объема продаж составило 251002,0 тыс. руб. Тем прироста составил 26,3%

Валовая прибыль на конец 2004 года составляла 166623,0 тыс. руб. За анализируемый период она возросла на 27647,0 тыс. руб., что следует рассматривать как положительный момент и на конец. 2006 года составила 194270,0 тыс. руб.

Прибыль от продаж на конец 2004 года составляла 51557,0 тыс. руб. За анализируемый период она, в отличие от валовой прибыли, сократилась на --7421,0 тыс. руб., что следует рассматривать как отрицательный момент и на конец 2006 года составила 44136,0 тыс. руб., что объясняется ростом на 35068,0 тыс. руб. за анализируемый период коммерческих и управленческих расходов.

Следует отметить высокий уровень коммерческих и управленческих расходов в структуре отчета о прибылях и убытках организации. На начало анализируемого периода они составляли 14,6%, от себестоимости реализованной продукции, а на конец периода - 14,8% от себестоимости проданных товаров, продукции, работ, услуг.

Показателем снижения эффективности деятельности предприятия можно назвать более высокий рост себестоимости по отношению к росту выручки, который составил 128,3,6% по сравнению с ростом выручки (126,3%).

Отрицательным моментом являются убытки по прочим доходам и расходам - на конец 2006 года сальдо по ним установилось на уровне -42002,0 тыс. руб. К тому же наблюдается отрицательная тенденция – за период с 2004 года по 2006 года сальдо по прочим доходам и расходам снизилось на -12064,0 тыс. руб.

Как видно из таблицы (см. Приложение 20) чистая прибыль за анализируемый период сократилась на -6449,0 тыс. руб., и наконец 2006 г. она установилась на уровне 3607,0 тыс. руб. (темп падения чистой прибыли составил -64,1%).

В условиях рыночной экономики благополучие любого предприятия зависит от величины получаемой прибыли. Одним из инструментов управления и влияния на балансовую прибыль предприятия является операционный леверидж. Он позволяет оценить экономическую выгоду в результате изменения структуры себестоимости и объема выпуска продукции.

Производственный леверидж аналитики используют для определения степени чувствительности операционной прибыли компании к изменению объема продаж. Данный показатель тесно связан с расчетом области безубыточности, т.е. точки с нулевой операционной прибылью (общие доходы равны общим издержкам).

Леверидж и анализ безубыточности служат инструментом для:

- текущего планирования при определении возможной величины прибыли, убытков, "интервала выживаемости";

- обеспечения информацией при принятии решения путем анализа влияния изменений цены продукции, объемов производства, величины издержек на прибыль;

- оценки новых проектов на основе прогнозируемых издержек и доходов.

Рассчитаем фактическую точку безубыточности ОАО "КЗАЭ".

Как видно из таблицы на конец 2006 г, точка безубыточности возросла на 260390,8 тыс. руб., и составила 1148040,1 тыс. руб., что говорит о том, что предприятию для безубыточной работы необходимо поддерживать уровень выручки не ниже 1148040,1 тыс. руб. Рост показателя точки безубыточности в абсолютном выражении был связан прежде всего с увеличением выручки и снижением доли переменных затрат в себестоимости продукции.

Отклонение от точки безубыточности в абсолютном выражении показывает при снижении выручки, на какую величину предприятие перестанет получать прибыль.

Таблица 6 Динамика точки безубыточности ОАО "КЗАЭ"

| Наименование показателя | 2004 г. | 2005 г. | 2006 г. | Изменения 2006г. к 2004 г. | |

| В абс.выражении, , тыс.руб. | Темп прироста % | ||||

| Выручка, тыс. руб. | 955177,0 | 1191769,0 | 1206179,0 | 251002,0 | 26,3 |

| Переменные затраты, тыс. руб. | 225905,0 | 280022,5 | 290510,8 | 64605,8 | 28,6 |

| Постоянные затраты, тыс. руб. | 677715,0 | 840067,5 | 871532,3 | 193817,3 | 28,5 |

| Точка безубыточности, тыс. руб. | 887649,3 | 1098075,4 | 1148040,1 | 260390,8 | 29,3 |

| Валовая маржа, тыс. руб. | 729272,0 | 911746,5 | 915668,3 | 186396,3 | 25,6 |

| Отклонение от точки безубыточности в абсолютном выражении, тыс. руб. | 67527,7 | 93693,6 | 58138,9 | -9388,8 | -13,9 |

| Запас прочности по точке безубыточности, % | 7,1 | 7,9 | 4,8 | -2,3 | -32,4 |

Значение показателя, на начало анализируемого периода составлявшее 67527,7 тыс. руб., уменьшилось на 9388,8 тыс. руб., что следует рассматривать как отрицательную тенденцию, и составило на конец анализируемого периода 58138,9 тыс. руб.

Запас прочности по точке безубыточности, показывающий, на сколько процентов может быть снижена выручка, также уменьшился на -2,3%, что следует рассматривать как отрицательную тенденцию, и составил на конец анализируемого периода 4,8%

Базовым элементом концепции левериджа является взаимосвязь показателей операционного рычага и постоянных расходов. До тех пор пока полученная компанией прибыль недостаточна для покрытия постоянных издержек, фирма терпит убытки. После того как достигнут объем производства, при котором обеспечивается покрытие постоянных расходов, любое наращивание выпуска продукции обеспечивает рост прибыли. Следующие данные позволяют проиллюстрировать природу операционного левериджа.

В ОАО "КЗАЭ" следующая структура затрат: постоянные издержки - 100 000 руб.., доля переменных - 60%. Рассмотрим действие операционного левериджа.

Данные таблицы (см. Приложение 21) иллюстрируют прибыль или убытки при растущем уровне продаж, а также сравнение относительных изменений в объеме продаж и прибыльности.

Согласно приведенным данным, начиная с точки безубыточности (прибыль равна нулю), в результате первых 20% увеличения объемов продаж происходит значительный рост прибыли, поскольку оно начинается с нулевого уровня. Следующие 20% повышения объемов продаж увеличивают прибыль на 120% относительно предыдущего показателя, а дальнейший рост продаж - только на 65% по сравнению с предшествующим уровнем. Эффект рычага снижается по мере того, как объем продаж увеличивается по сравнению с уровнем безубыточности.

Леверидж, безусловно, действует в обоих направлениях. Заметим, что в результате падения объемов продаж с 200 000 до 100 000 руб., то есть на 50%, ОАО "КЗАЭ" терпит убытки в трехкратном размере.

Из этого можно сделать вывод, что компании, работающие в непосредственной близости от точки безубыточности, будут иметь относительно большую долю изменений прибыли или убытков на заданное изменение объема. В зоне выше точки безубыточности эта изменчивость будет благоприятной, в зоне ниже - может привести к отрицательным результатам.

Понимание сути операционного левериджа и умение управлять им представляют дополнительные возможности для использования данного инструмента в инвестиционной политике компании. Так, производственный риск во всех отраслях в определенной степени может регулироваться менеджерами, например при выборе проектов с большими или меньшими постоянными издержками. При выпуске продукции, имеющей высокую емкость рынка, при уверенности менеджеров в объемах продаж, значительно превышающих точку безубыточности, возможны использование технологий, требующих высоких постоянных затрат, реализация инвестиционных проектов по установке высокоавтоматизированных линий, других капиталоемких технологий. В сферах деятельности, когда компания уверена в возможности завоевания устойчивого сегмента рынка, как правило, целесообразно внедрение проектов, имеющих меньший удельный вес статичных затрат.

Дата: 2019-07-24, просмотров: 408.