Содержание

ВВЕДЕНИЕ

ГЛАВА 1. ИНСТРУМЕНТЫ АНТИКРИЗИСНОГО УПРАВЛЕНИЯ

1.1 Роль кризисов в экономической жизни предприятия

1.2 Понятие антикризисного управления

1.3 Роль финансового анализа в антикризисном управлении

ГЛАВА 2. ИЗУЧЕНИЕ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ НА ПРИМЕРЕ ОАО "КЗАЭ"

2.1 Технико – экономическая характеристика предприятия

2.2 Анализ финансового состояния

2.3 Оценка финансового состояния ОАО "КЗАЭ"

ГЛАВА 3. РАЗРАБОТКА ПРЕДЛОЖЕНИЙ ПО ВЫРАБОТКЕ НАПРАВЛЕНИЙ ВЫХОДА ИЗ КРИЗИСА ОАО "КЗАЭ"

3.1 Внедрение управленческого учета в ОАО "КЗАЭ" как инструмента эффективного управления затратами

3.2 Предложения по увеличению прибыли и рентабельности

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Несостоятельность (банкротство) является категорией рыночного хозяйствования. Она была известна еще в дореволюционной России XIX в. Русский писатель и публицист В.Г. Короленко проводил громкие журналистские расследования финансовых афер и махинаций, связанных с банкротством российских предприятий. Им впервые был введен термин "счастливое банкротство" — аналог современного фиктивного банкротства.

В современной России в ходе рыночных преобразований банкротства опять становятся реальностью. Возникает необходимость нормативно-правового и государственного регулирования механизма банкротства предприятий.

Несмотря на складывающуюся в последние годы тенденцию стабилизации экономики, более трети отечественных промышленных предприятий, по данным Роскомстата России, продолжают оставаться в кризисном (предбанкротном) состоянии, проявляющемся в убыточности экономической деятельности, низком запасе финансовой прочности, дефиците ликвидных оборотных средств, значительной задолженности перед бюджетом и кредиторами.

Анализ причин, вызывающих такое состояние, показывает, что эффективной реализации государственной программы антикризисного регулирования деятельности предприятий промышленности во многом противодействует отсутствие эффективных методических подходов к организации внутрифирменного управления предприятиями в условиях кризиса, обеспечивающих защиту хозяйственной деятельности от воздействия негативных факторов внешней среды, с одной стороны, и неэффективных управленческих решений высшего менеджмента, с другой.

Актуальность темы выпускной квалификационной работы обусловлена тем, что в рыночных условиях хозяйствования предприятия должны быть уверены в надежности и экономической состоятельности своих партнеров, в противном случае они имеют возможность использовать механизм банкротства как средство возврата долга неплатежеспособными партнерами. В связи с этим руководители предприятий, менеджеры различных уровней управления, руководители предприятий должны проводить антикризисную диагностику финансового состояния собственного предприятия с целью избежать возможного банкротства, а при угрозе банкротства изыскать возможности финансового оздоровления предприятия. Вместе с тем они должны уметь своевременно определить неблагоприятное финансовое положение предприятий-контрагентов на основе результатов проведенного финансового анализа и при необходимости воспользоваться своим правом в судебном порядке применить процедуры банкротства к должнику.

Проблемы антикризисного управления в российской практике исследованы в работах С.Г. Беляева, А.П. Градова, Г.П. Иванова, Э.М. Короткова, Б.И. Кузина, И.А. Курнышовой, В.К. Логинова, Д.Н. Сергеева, Б.Н. Соколина, Ю.Н. Чеботаря, Г.И. Шепеленко и других ученых. Однако основным недостатком представленных в них подходов является использование частных оценок экономического состояния предприятия и в связи с этим излишняя сложность расчетов и интерпретации полученных результатов, а также отсутствие механизма принятия управленческих решений для высшего менеджмента по последовательной реализации процедур вывода предприятия из кризиса в условиях крайней ограниченности ресурсов.

Поэтому актуальной задачей сегодня является разработка подходов к выбору эффективных методов антикризисного управления сельскохозяйственным предприятием на основе комплексной оценки его экономического состояния.

Целью написания работы состоит в проведении финансового анализа и разработке мероприятий по финансовому оздоровлению предприятия.

Для достижения поставленной цели требуется решение следующих задач:

- рассмотреть роль кризисов в экономической жизни предприятия;

- дать определение антикризисного управления;

- - рассмотреть роль финансового анализа в антикризисном управлении;

- провести анализ финансово – хозяйственной деятельности ОАО "КЗАЭ";

-провести оценку угрозы банкротства по отечественной и зарубежным методикам оценки;

- разработать комплекс мероприятий по улучшению финансового состояния ОАО "КЗАЭ"

Объектом исследования является финансово – хозяйственная деятельность ОАО "КЗАЭ".

Предметом исследования является – антикризисное управление на предприятии.

Теоретическую и методологическую основы исследования составляли законодательные акты Российской Федерации, указы Президента РФ, постановления Правительства РФ, инструкции и методические материалы Министерства финансов, ФКЦБ России, Министерства имущественных отношений, МАП, иных министерств и ведомств, экономическая и правовая литература, материалы периодической печати.

При выполнении работы были использованы общенаучные и специальные методы исследований. Из общенаучных применялись диалектический метод познания, методы научной абстракции, анализа и синтеза, исторического и логического познания. Отдельные проблемы изучались с помощью специальных методов экономических исследований: монографического, расчетно-конструктивного, экономико-статистического и других.

Информационной базой исследования послужили данные статистической отчетности ОАО "КЗАЭ".

Дипломная работа состоит из введения, трех глав, заключения, списка литературы и приложений. Он изложена на 71 страницах машинописного текста. Результаты расчетов и их анализ проиллюстрированы таблицами.

ЗАКЛЮЧЕНИЕ

В заключении проведенного исследования можно сделать следующие выводы.

Под антикризисным управлением следует понимать такую систему управления предприятием, которая имеет комплексный характер и направлена на предотвращение или устранение неблагоприятных для бизнеса явлений посредством использования всего потенциала современного менеджмента, разработки и реализации на предприятии социальной программы, имеющей стратегический характер, позволяющей устранить временные затруднения, опираясь на собственные ресурсы.

В представленной работе мероприятия по антикризисному управлению были разработаны на примере ОАО "Калужский завод автомобильного электрооборудования" (КЗАЭ), который специализируется на конструировании и производстве электрооборудования и приборов для автомобильной техники и тракторов, а так же средств автоматики.

На сегодня ОАО "КЗАЭ" около 50% вложенных средств вкладывает на технологическое переоснащение действующего оборудования, для поддержания производственно-технологического уровня, конкурентоспособности продукции, сохранение завоеванных позиций.

Об этом свидетельствует рост валюты баланса ОАО "КЗАЭ" за отчетный период. На начало периода валюта баланса составляла 871 086тыс. руб., на конец –1014 704тыс. руб. Динамика изменений положительна: валюта баланса возросла. Рост составил 116,5%.

При этом увеличение внеоборотных (иммобилизованных) активов произошло на 95541 тыс. руб. или 21,5%. В их структуре наибольший удельный вес занимают основные средства и незавершенное строительство: 33,8% и 13,3% соответственно. Оборотные (мобильные) активы за отчетный период увеличились на 48077 тыс. руб., их рост составил 111,2%. Это является положительным фактором, однако свидетельствует о том, что в отчетном периоде ОАО "КЗАЭ" вкладывало больше средств во внеоборотные активы.

Наибольший удельный вес в структуре оборотных активов занимает краткосрочная дебиторская задолженность, которая на конец отчетного года составляет 24,2%, что на 6,1% меньше, чем на начало года.

К концу 2006 года в балансе ОАО "КЗАЭ" в структуре источников (пассивов) произошли следующие изменения, так если на начало года собственные источники составляли 19,4%, то к концу года наблюдается тенденция их уменьшения до 18,0%. Рост собственного капитала на 13 135 тыс. руб. или 107,8%, произошел за счет увеличения нераспределенной прибыли на 16 080 тыс. руб.

Доля заемных источников возросла за отчетный период с 80,6% до 82,0%. В структуре заемных источников наибольший удельный вес занимают краткосрочные обязательства, к концу отчетного периода на их долю приходится 66,9%, на долю долгосрочных обязательств – 15,1%.

Таким образом, изменение за анализируемый период структуры пассивов следует признать в подавляющей части негативным.

Значение показателя "собственные оборотные средства" отрицательное, означающее, что в организации имела место иммобилизация, т. е. наблюдается недостаток собственных оборотных средств. Кроме того, их недостаток за отчетный период еще более увеличился на 73 019 тыс. руб., что свидетельствует о зависимости ОАО "КЗАЭ" от привлеченных источников при формировании текущих активов.

Проведенный анализ показателей ликвидности баланса, платежеспособности и финансовой устойчивости организации подтверждают данный вывод.

Расчетный данные позволяют констатировать, что баланс ОАО "КЗАЭ" на конец 2006 г. не соответствует критериям абсолютной ликвидности по всем четырем параметрам.

Значения коэффициентов не соответствуют рекомендуемым значениям и отражают финансовое состояние организации как неплатежеспособное.

Коэффициент абсолютной ликвидности на конец анализируемого периода составил 0,13. Коэффициент промежуточной (быстрой) ликвидности составил 0,49. Коэффициент текущей ликвидности и на начало и на конец анализируемого периода не изменился и равен 0,71 пункта.

Анализ финансовой устойчивости по относительным показателям характеризует ухудшение в целом ситуации в ОАО "КЗАЭ" .

Значение коэффициента автономии, за анализируемый период снизился на 0,01 пункта и на конец 2006 г. составило 0,19. Значение коэффициента отношения заемных и собственных средств (финансовый рычаг), за анализируемый период увеличился на 0,43 пункта и на конец 2006 г. составил 4,31. Чем больше этот коэффициент превышает 1, тем больше зависимость организации от заемных средств. Значение коэффициента обеспеченности запасов и затрат собственными средствами, за анализируемый период снизился на 0,27 п. и на конец 2006 г. составил (-1,35). Это ниже нормативного значения (0,6-0,8), что подтверждает ранее сделанный вывод о недостатке собственных средств для формирования запасов и затрат. В целях улучшения финансового состояния ОАО "КЗАЭ" третьей главе выпускной квалификационной работы были даны рекомендации по введению на предприятии управленческого учета.

Управленческий учет, который постепенно внедряется на российских предприятиях, дает реальное представление предприятию о его затратах и результатах на основе анализа, позволяет избавляться от необоснованных затрат, создавать стимулирующие системы оплаты труда, выбирать оптимальный вариант управленческого решения на стадиях планирования.

Точка безубыточности и удаление от точки безубыточности, прибыльность различных видов затрат, маржинальная прибыль, производственный леверидж и др. - обязательные характеристики по эффективному управлению финансовым состоянием предприятия.

Рассчитанная точка безубыточности на конец 2006 г составила 1148040,1 тыс. руб. (возросла за отчетный период на 260390,8 тыс. руб.) и говорит о том, что ОАО "КЗАЭ" для безубыточной работы необходимо поддерживать уровень выручки не ниже 1148040,1 тыс. руб.

Базовым элементом концепции левериджа является взаимосвязь показателей операционного рычага и постоянных расходов.

Приведенные в работе расчеты иллюстрируют прибыль или убытки при растущем уровне продаж, а также сравнение относительных изменений в объеме продаж и прибыльности.

Согласно приведенным данным, начиная с точки безубыточности (прибыль равна нулю), в результате первых 20% увеличения объемов продаж происходит значительный рост прибыли, поскольку оно начинается с нулевого уровня. Следующие 20% повышения объемов продаж увеличивают прибыль на 120% относительно предыдущего показателя, а дальнейший рост продаж - только на 65% по сравнению с предшествующим уровнем. Эффект рычага снижается по мере того, как объем продаж увеличивается по сравнению с уровнем безубыточности.

Таким образом, для того чтобы ОАО "КЗАЭ" улучшить свое финансовое положение, ему следует перейти на управленческий учет, чтобы более точно определять эффективность различных звеньев и знать рычаги воздействия на каждый из них в своей текущей деятельности.

В заключительном разделе выпускной квалификационной работы в целях увеличения прибыли и рентабельности предлагается увеличение объема производства и реализации продукции на 5% и снижение на 0,03 руб. затрат на рубль товарной продукции, в результате внедрения данных предложений ОАО "КЗАЭ" получит дополнительную прибыль в сумме 99517 тыс. руб. и увеличит рентабельность производства (окупаемость затрат) на 3,08 %.

СПИСОК ЛИТЕРАТУРЫ

1. Конституция Российской Федерации. – М.: ПРОСПЕКТ, 1997 – 48 с.

2. Гражданский кодекс Российской Федерации. Справочная система Гарант.

3. Налоговый кодекс Российской Федерации. Часть первая и вторая. Официальный текст. Справочная система Консультант плюс.

4. Федеральный закон "О бухгалтерском учете" от 21 ноября 1996 года № 129-ФЗ.

5. Федеральный закон "О несостоятельности (банкротстве)" от 26 октября 2002 г. №127-ФЗ.

6. Методические указания по проведению анализа финансового состояния организации, утвержденные Приказом ФСФО от 23 января 2001 г. № 16.

7. Приказ Министерства финансов России "О формах бухгалтерской отчетности организаций" от 22.07.2003, №67 –н

8. Азарченков А.Б. Скрытая угроза финансовой стабильности "Финансовый менеджмент ", 2006, N 2 с. 31-34

9. Антикризисное управление: Бизнес – пособие / Е.А. Татарников, Д.А. Сигачев, Н.А. Новикова.- ИД "Равновесие", 2004.

10. Апишев А.А. Фактор предпринимательства в экономике. — М.: Луч, 2005

11. Аркин П.А. Холдинг. Организация и управление. — СПб.: Печатный двор, 2006

12. Армстронг Ш. Деловое планирование и предпринимательство: Пер. с англ. — М.: Дело, 2005

13. Артеменко В.Г., Бвллендир М.В. Финансовый анализ. М.: ДИС.2005.

14. Бабкин В.В Оценка финансового состояния организаций//("Управление в кредитной организации", 2006, N 3. с. 26-29

15. Баканов М. И., Шеремет А.Д. Теория экономического анализа – М.:Финансы и статистика, 2006

16. Балабанов И.Т. Основы финансового менеджмента. — М.:Финансы и статистика, 2005

17. Бочаров В.В. Финансовое моделирование. — СПб.: Питер, 2005.

18. Бригхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс: В 2-х т. — СПб.: Экономическая школа, 2005

19. Булычева Г.В. Практические аспекты применения доходного подхода к оценке российских предприятий: Учебн. пособие. — М.: Институт профессиональной оценки, 2003

20. Бухгалтерский учет в антикризисном управлении. / Под ред. Цифровой Р. В.: Саратов, Научная книга, 2006 г.

21. Вакуленко Т.Г., Л.Ф. Фомина Анализ бухгалтерской (финансовой0 отчетности. — М.-СПб.: Издательский дом "Герда", 2005.

22. Валдайцев СВ. Антикризисное управление на основе инноваций: Учебн. пособие. — СПб.: Изд-во СПбГУ, 2004.

23. Валдайцев СВ. Оценка бизнеса: Учебн. пособие. — СПб.: Изд-во СПбГУ, 2004

24. Вакуленко Т. Г., Фомина Л.Ф. Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений. — СПб.: Издательский дом Герда, 2005.

25. Васильев Г.А., Осипова Л.В. Коммерческая деятельность промышленной фирмы. — М.: Экономическое образование, 2003

26. Владимирова Г.А. Налоговые споры с участием организаций-банкротов // Налоговые споры: теория и практика. 2005. N 1. С. 42 - 48;

27. Гиляровская Л. Т., Вехорева А.А. Анализ и оценка финансовой устойчивости коммерческого предприятия. — СПб.: Питер, 2005.

28. Горяинова И.Н., Гусева Т.А. Порядок уплаты обязательных платежей и санкций в процедурах банкротства // Там же. 2005. N 11. С. 13 - 15;

29. Григорьев В.В., Федотова М.А. Оценка предприятия: теория и практика. -М.: ИНФРА-М, 2002

30. Грузинов В.П., Грибов В.Д. Экономика предприятия: Учебное пособие для вузов.-М.:Финансы и статистика, 2003

31. Донцова Л.В., Никифорова Н.А. Анализ бухгалтерской отчетности. — М.: Дело и Сервис, 2004. С 537.

32. Донцова Л.В., Никифорова Н.А. Комплексный анализ бухгалтерской отчетности. — М.: Дело и Сервис, 2006

33. Ковалев А.П. Как оценить имущество предприятия. — М.: Финстатинформ, 2003

34. Ковалев А.П. Оценка стоимости активной части основных фондов: Учебно-методич. пособие. — М.: Финстатинформ, 2004

35. Ковалев ВВ. Финансовый анализ — Управление капиталом. Выбор инвестиций. Анализ отчетности. — М.: Финансы и статистика, 2004.

36. Ковалев В.В. Введение в финансовый менеджмент: Учебн. пособие. —М.: Финансы и статистика, 2003. С 520.

37. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. — М.: Проспект, 2003.

38. Колчина Н.В., Поляк Г.Б., Павлова Л.П. и др.; Под ред. Проф. Н.В. Колчиной: Финансы предприятий: Оборотный капитал коммерческой организации - 2-ое изд., перераб. и доп. - М.: ЮНИТИ-ДАНА, 2003.

39. Кукина И.Г., Астраханцева И.А. Учет и анализ банкротств: Учеб. Пособие / Под ред. И.Г. Кукиной. – М: Финансы и статистика,2004.

40. Мухамедьярова А. Как уравновесить ликвидность и рентабельность //"Консультант", 2006, N 11. с. 18-24

41. Негашев Е.В. Анализ финансов предприятия в условиях рынка. М.: Высшая школа, 2003.

42. Огиренко Е.А. Решаем проблемы со списанием дебиторской задолженности //"Главбух", 2006, N 9. с. 26-31

43. Орлов Б.Л., Осипов В.В. Управленческий и финансовый анализ деятельности предприятия. Пособие для менеджеров. М.: Изд-во УРАО, 2003.

44. Пратт Ш. Оценка бизнеса: Пер. с англ. — М.: Институт экономического анализа Всемирного Банка, 2001

45. Ришар Ж. Аудит и анализ хозяйственной деятельности предприятия: Пер. с франц. — М.: ЮНИТИ, 2003

46. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – Минск: ООО "Новое знание", 2005.

47. Сивакова М.Я. Условия привлечения к налоговой ответственности в процедурах банкротства // "Налоговые споры: теория и практика", 2006, N 5. с.39-42

48. Теория и практика антикризисного управления /Под ред. С.Г. Беляева, В.И. Кошкина. - М.: ЮНИТИ, 2006

49. Федорова Г.В. Финансовый анализ предприятия при угрозе банкротства. Учебноен пособие. – М.: Омега – Л,2005

50. Федотова М.А. Сколько стоит бизнес? — М.: Перспектива, 2003

51. Химичев В.А. Соотношение законодательства о банкротстве с налоговыми нормами // Арбитражная практика. 2005. N 12. С. 32 - 37.

52. Черняк В.З. Оценка бизнеса. — М.: Финансы и статистика, 2004

53. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. — М.: ИНФРА-М, 2004.

54. Экономический анализ: учебник для вузов/ Под ред. проф. Л.Т. Гиляровской. - М.: ЮНИТИ-ДАНА, 2005

Приложение 1.

Характеристика активов предприятия по уровню ликвидности

| Группа активов | Состав статей баланса | Формула расчета по бухгалтерскому балансу (форма №1) | Характеристика уровня ликвидности |

| Наиболее ликвидные активы (А1) | Денежные средства Краткосрочные финансовые вложения | А1 = стр.260 + стр.250 | Легко реализуемые |

| Быстрореализуемые активы (А2) | Дебиторская задолженность Прочие оборотные активы | А2 = стр.230 + стр.240 + стр.270 | Высоколиквидные активы |

| Медленно реализуемые активы (A3) | Производственные запасы | A3 = стр.210 + стр.220 | Ликвидные активы |

| Труднореализуемые активы (А4) | Внеоборотные активы | А4 = стр.190 | Неликвидные активы |

| Итого активы (А) | Оборотные активы (раздел I) Внеоборотные активы (раздел II) | А = А1 + А2 + A3 + А4 = Стр.300 | Активы предприятия |

Приложение 2

Характеристика пассивов баланса по степени срочности их оплаты

| Группа пассивов | Состав статей баланса | Формула расчета по бухгалтерскому балансу (форма № 1) |

| Наиболее срочные обязательства (П1) | Кредиторская задолженность | П1 = стр.620 |

| Краткосрочные обязательства (П2) | Краткосрочные кредиты и займы Задолженность участникам (учредителям) по выплате доходов Прочие краткосрочные обязательства | П2 = стр.610 + стр.630 + стр.660 |

| Долгосрочные обязательства (ПЗ) | Долгосрочные обязательства | ПЗ = стр.590 |

| Собственный капитал и другие постоянные пассивы (П4) | Капитал и резервы Доходы будущих периодов Резервы предстоящих расходов | П4 = стр.490 +стр.64О + стр.650 |

| Итого пассивы (П) | Краткосрочные обязательства (раздел V) Долгосрочные обязательства (раздел IV) Капитал и резервы (раздел III) | П = П1 + П2 + ПЗ + П4 = стр.700 |

Приложение 3

Рекомендуемые значения абсолютных финансовых показателей ликвидности баланса

| Показатель | Экономическое содержание | Формула расчета показателя | Рекомендуемое значение, тенденция |

| Разность наиболее ликвидных активов и наиболее краткосрочных обязательств | Сопоставление итогов первой группы по активу и пассиву, т.е. А1 и П1 (срок до 3 месяцев), отражает соотношение текущих платежей и поступлений | А1-П1 | >=0 |

| Разность быстрореализуемых активов и краткосрочных обязательств | Сравнение итогов второй группы по активу и пассиву, т.е. А2 и П2 (сроки от 3 до 6 месяцев), показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем | А2-П2 | >=0 |

| Разность медленно реализуемых активов и долгосрочных обязательств | Сопоставление итогов по активу и пассиву для третьей группы, т е. A3 и ПЗ, отражает соотношение платежей и поступлений в отдаленном будущем | АЗ-ПЗ | >=0 |

Приложение 4

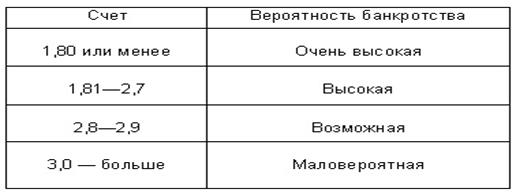

Вероятность банкротства

Приложение 5

Коэффициенты движения кадров

| Показатель | 2004г. | 2005г. | 2006г. | Отклонение показателей 2006г. от 2005 г. |

| Численность промышленно-производственного персонала на начало года, чел. | 2667 | 2742 | 2629 | -38 |

| Принято на работу, чел. | 329 | 178 | 356 | 27 |

| Выбыло, чел. | 254 | 291 | 294 | 40 |

| В том числе по собственному желанию | 248 | 288 | 292 | 44 |

| Уволено за нарушение трудовой дисциплины | 6 | 3 | 2 | -4 |

| Численность персонала на конец года, чел. (п.1+п.2-п.3) | 2742 | 2629 | 2691 | -51 |

| Среднесписочная численность персонала, чел. | 2691 | 2685 | 2660 | -31 |

| Количество работников, проработавших весь год, чел | 1870 | 1770 | 1860 | -10 |

| Коэффициент оборота по приему работников (п.2/п.5) | 0,122 | 0,066 | 0,134 | 0,012 |

| Коэффициент оборота по выбытию работников (п.3/п.5) | 0,094 | 0,108 | 0,111 | 0,016 |

| Коэффициент текучести кадров ((п.3.1+п.3.2)/п.5) | 0,094 | 0,108 | 0,111 | 0,016 |

| Коэффициент постоянства кадров (п.6/п.5) | 0,695 | 0,659 | 0,699 | 0,004 |

Приложение 6

Анализ технико – экономических показателей ОАО "КЗАЭ"

| Наименование показателя | Показатель |

| Абсолютные отклонения (+;-) к предыдущему году | Темп роста, за 2004-2006 % | ||

| 2004 | 2005 | 2006 | 2004 | 2005 | ||

| Выручка, тыс. руб. | 955177 | 1191769 | 1206179 | 251002 | 14410 | 126,28 |

| Себестоимость, тыс. руб. | 788554 | 975439 | 1011909 | 186885 | 36470 | 128,32 |

| Прибыль от продаж, тыс. руб. | 51557 | 71679 | 44136 | 20112 | -27543 | 85,61 |

| Чистая прибыль (нераспределенная прибыль, непокрытый убыток), тыс. руб. | 10056 | 5242 | 3607 | -4814 | -1635 | 35,87 |

| Производительность труда, тыс. руб./чел. | 261,3 | 326,06 | 320,02 | 64,76 | -6,04 | 122,47 |

| Фондоотдача, % | 4,22 | 3,98 | 3,52 | -0,24 | -0,46 | 83,41 |

| Рентабельность активов, % | 1 | 1 | 0,7 | 0 | -0,3 | 70,00 |

| Рентабельность собственного капитала, % | 6 | 3 | 2 | -3 | -1 | 33,33 |

| Рентабельность продукции (продаж), % | 1,05 | 0,4 | 0,3 | -0,65 | -0,1 | 28,57 |

Приложение 7

Сравнительный аналитический баланс ОАО "КЗАЭ" за отчетный период

| Наименование статей | Код строки | Абсолютные величины, тыс. руб. | Относительные величины ,% | ||||

| 2005 г. | 2006 г. | Изменения (+,-) | 2005 г. | 2006 г. | изменения, (%) | ||

| 1. Внеоборотные активы |

|

|

|

|

|

|

|

| 1.1. Нематериальные активы | 110 | 6 | 71 | +65 | 0,0 | 0,0 | - |

| 1.2. Основные средства | 120 | 298802 | 343117 | +44315 | 34,3 | 33,8 | -0,5 |

| 1.3. Незавершенное строительство | 130 | 129149 | 135008 | +5859 | 14,8 | 13,3 | -1,5 |

| 1.4. Доходные вложения в материальные ценности | 135 | - | - | - | - | - | - |

| 1.5. Долгосрочные финансовые вложения | 140 | 10937 | 49957 | +39020 | 1,3 | 4,9 | +3,6 |

| 1.6.Отложенные налоговые активы | 145 | 269 | 6366 | +6097 | 0,0 | 0,6 | +0,6 |

| 1.7. Прочие внеоборотные активы | 150 | 4529 | 4714 | +185 | 0,5 | 0,5 | - |

| ИТОГО по разделу I | 190 | 443693 | 539234 | +95541 | 50,9 | 53,1 | +2,2 |

| II. Оборотные активы |

|

|

|

|

|

|

|

| 2.1. Запасы | 210 | 113477 | 127942 | +14465 | 13,0 | 12,6 | -0,4 |

| 2.2.Налог на добавленную стоимость по приобретенным ценностям | 220 | 15154 | 16099 | +975 | 1,7 | 1,6 | -0,1 |

| 2.3. Дебиторская задолженность (платежи после 12 месяцев) | 230 | - | - | - | - | - | - |

| 2.4. Дебиторская задолженность (платежи до 12 месяцев) | 240 | 264222 | 245212 | -19010 | 30,3 | 24,2 | -6,1 |

| 2.5. Краткосрочные финансовые вложения | 250 | 34439 | 85909 | +51470 | 4,0 | 8,5 | +4,5 |

| 2.6. Денежные средства | 260 | 69 | 121 | +52 | 0,0 | 0,0 | - |

| 2.7.Прочие оборотные активы | 270 | 32 | 187 | +155 | 0,0 | 0,0 | - |

| ИТОГО по разделу II | 290 | 427393 | 475470 | +48077 | 49,1 | 46,9 | -2,2 |

| Баланс | 300 | 871086 | 1014704 | +143638 | 100,0 | 100,0 | - |

| III. Капитал и резервы |

|

|

|

|

|

|

|

| 3.1. Уставной капитал | 410 | 70259 | 70259 | - | 8,1 | 6,9 | -1,2 |

| 3.2.Собственные акции , выкупленные у акционеров | 411 | - | - | - | - | - | - |

| 3.3. Добавочный капитал | 420 | 75451 | 72325 | -3126 | 8,7 | 7,1 | -1,6 |

| 3.4. Резервный капитал | 430 | 2830 | 3010 | +180 | 0,3 | 0,3 | - |

| 3.5.Нераспределенная прибыль (непокрытый убыток) | 470 | 20666 | 36746 | +16080 | 2,4 | 3,6 | +1,2 |

| ИТОГО по разделу III | 490 | 169206 | 182341 | +13135 | 19,4 | 18,0 | -1,4 |

| IV. Долгосрочные обязательства |

|

|

|

|

|

|

|

| 4.1.Займы и кредиты | 510 | 173838 | 148111 | -25727 | 20,0 | 14,6 | -5,4 |

| 4.2.Отложенные налоговые обязательства | 515 | 10431 | 5526 | -4905 | 1,2 | 0,5 | -0,7 |

| Итого по разделу IV | 590 | 184269 | 153637 | -30632 | 21,2 | 15,1 | -6,1 |

| V. Краткосрочные обязательства |

|

|

|

|

|

|

|

| 5.1. Займы и кредиты | 610 | 243516 | 375583 | +132067 | 28,0 | 37,0 | +9,0 |

| 5.2. Кредиторская задолженность | 620 | 263619 | 293782 | +30163 | 30,3 | 29,0 | -1,3 |

| 5.3. Задолженность перед участниками (учредителями) по выплате доходов | 630 | 1031 | 694 | -337 | 0,1 | 0,1 | - |

| 5.4. Доходы будущих периодов | 640 | 95 | - | -95 | 0,0 | - | - |

| 5.5. Резервы предстоящих расходов | 650 | 9349 | 8667 | -682 | 1,1 | 0,9 | -0,2 |

| ИТОГО по разделу V | 690 | 517611 | 678726 | +161115 | 59,4 | 66,9 | +7,5 |

| ИТОГ баланса | 700 | 871086 | 1014704 | +143618 | 100,0 | 100,0 | - |

Приложение 8

Расчет наличия собственных оборотных средств ОАО "КЗАЭ" (1-й способ расчета)

| Наименование показателя | Годы | Изменение 2006г. к 2004г. (+-) | ||||||

| 2004 | 2005 | 2006 | ||||||

| сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | |

| 1 Источники собственных средств | 166752 | 44,9 | 169206 | 47,9 | 182341 | 54,3 | +15589 | +9,4 |

| 2 Долгосрочные заемные средства | 203847 | 55,1 | 184269 | 52,1 | 153637 | 45,7 | -50210 | -9,4 |

| 3 Итого | 370599 | 100,0 | 353475 | 100,0 | 335978 | 100,0 | -34621 | - |

| 4 Внеоборотные активы | 500836 | 135,1 | 443693 | 125,5 | 539234 | 160,5 | +38398 | +25,4 |

| 5 Собственные оборотные средства | -130237 | -35,1 | -90218 | -25,5 | -203256 | -60,5 | -73019 | -25,4 |

Приложение 9

Расчет наличия собственных оборотных средств ОАО "КЗАЭ" (2-й способ расчета)

| Наименование показателя | Годы | Изменение 2006г. к 2004г. (+, -) | ||

| 2004 | 2005 | 2006 | ||

| сумма, тыс. руб. | сумма, тыс. руб. | сумма, тыс. руб. | сумма, тыс. руб. | |

| 1. Оборотные активы | 307276 | 427393 | 475470 | +168194 |

| 2. Краткосрочные пассивы | 437513 | 517611 | 678726 | +241213 |

| 3. Собственные оборотные средства | -130237 | -90218 | -203256 | -73019 |

Приложение 10

Анализ ликвидности баланса

| Оптимальные значения | Выполнение условий по годам | ||

| 2004 | 2005 | 2006 | |

| А1 ≥ П1 | А1 < П1 | А1 < П1 | А1 < П1 |

| А2 > П2 | А2 > П2 | А2 > П2 | А2 < П2 |

| А3> П3 | А3< П3 | А3< П3 | А3< П3 |

| А4≤ П4 | А4>П4 | А4> П4 | А4> П4 |

Приложение 11

Сравнительный аналитический баланс ОАО "КЗАЭ" за 2004-2006 г. г.

| Актив | Абсолютные величины | Пассив | Абсолютные величины | Платежный излишек (недостаток) | ||||||

| 2004 г. | 2005 г. | 2006 г. | 2004 г. | 2005 г. | 2006 г. | 2004 г. | 2005 г. | 2006 г. | ||

| А1 - наиболее ликвидные активы | 6576 | 34508 | 86030 | П1 - наиболее срочные обязательства | 357631 | 263619 | 293782 | -351055 | -229111 | -207752 |

| А2 - быстрореализуемые активы | 184027 | 264222 | 245212 | П2 - краткосрочные пассивы | 79760 | 244547 | 376277 | 104267 | 19675 | -131065 |

| А3 - медленно реализуемые активы | 116673 | 128663 | 144228 | П3 - долгосрочные пассивы | 203970 | 193713 | 162304 | -87297 | -65050 | -18076 |

| А4 - трудно реализуемые активы | 500836 | 443693 | 539234 | П4 - постоянные пассивы | 166752 | 169206 | 182341 | 334084 | 274487 | 356893 |

| Баланс | 808112 | 871086 | 1014704 | Баланс | 808112 | 871085 | 1014704 | - | - | - |

Приложение 12

Анализ показателей ликвидности ОАО "КЗАЭ" за 2004-2006 г.г.

| Наименование коэффициента | Годы | Изменения 2006 г. к 2004 г. | |||

| 2004 | 2005 | 2006 | +,- | Темп прироста, % | |

| Коэффициент абсолютной ликвидности | 0,01 | 0,07 | 0,13 | +0,12 | 1200,0 |

| Коэффициент промежуточной (быстрой) ликвидности | 0,45 | 0,59 | 0,49 | +0,04 | 8,9 |

| Коэффициент текущей ликвидности | 0,71 | 0,84 | 0,71 | - | - |

| Коэффициент покрытия оборотных средств собственными источниками формирования | -0,40 | -0,19 | -0,41 | -0,1 | -25,0 |

| Коэффициент восстановления (утраты) платежеспособности | 0,36 | 0,46 | 0,36 | - | - |

Приложение 13

Анализ финансовой устойчивости ОАО "КЗАЭ" за 2004-2006 г.г.

| Наименование коэффициента | Годы | Изменения 2006 г.к 2004 г. | |||

| 2004 | 2005 | 2006 | +,- | Темп прироста, % | |

| Коэффициент автономии | 0,20 | 0,21 | 0,19 | -0,01 | 5,0 |

| Коэффициент отношения заемных и собственных средств (финансовый рычаг) | 3,88 | 3,88 | 4,31 | +0,43 | 11,1 |

| Коэффициент маневренности | -0,89 | -0,73 | -1,01 | -0,12 | -13,5 |

| Коэффициент обеспеченности запасов и затрат собственными средствами | -1,08 | -0,63 | -1,35 | -0,27 | -25,0 |

| Коэффициент имущества производственного назначения | 0,76 | 0,66 | 0,67 | -0,09 | 11,8 |

| Коэффициент долгосрочно привлеченных заемных средств | 0,56 | 0,51 | 0,45 | -0,11 | 19,6 |

Приложение 14

Коэффициенты деловой активности ОО "КЗАЭ" за 2004-2006 г.г.

| № п/п | Наименование показателей | 2004 г. | 2005г. | 2006 г. | Изменение 2006г. к 2004г. |

| 1. Исходные данные для расчета коэффициентов | |||||

| 1.1 | Выручка от реализации товаров (продукции, работ, услуг), тыс. руб. | 955177 | 1191769 | 1206179 | +251002 |

| 1.2 | Себестоимость реализованных товаров (продукции, работ, услуг), тыс. руб. | 788554 | 975439 | 1011909 | +223355 |

| 1.3 | Средняя стоимость оборотных активов, тыс. руб. в том числе: | 235344 | 369052 | 451432 | +216088 |

| 1.4 | Запасов | 84166 | 103661 | 120710 | +36544 |

| 1.5 | Дебиторской задолженности | 129828 | 225841 | 254717 | +124889 |

| 1.6 | Средняя стоимость собственного капитала | 162924 | 167979 | 175774 | +12850 |

| 1.7 | Средняя стоимость кредиторской задолженности | 290148 | 312343 | 278701 | -11447 |

| 1.8 | Прибыль до налогообложения, тыс. руб. | 92 | - | 6099 | +6007 |

| 2. Расчет коэффициентов деловой активности | |||||

| 2.1 | Коэффициент оборачиваемости оборотных активов (стр. 1.1: стр.1.3) | 4,06 | 3,23 | 2,67 | -1,39 |

| 2.2 | Продолжительность одного оборота оборотных активов (365 дн.: стр. 2.1), дни в том числе: | 89,9 | 113,0 | 136,7 | +46,8 |

| 2.3 | Коэффициент оборачиваемости запасов (стр. 1.2 : стр. 1.4) | 9,4 | 9,41 | 8,38 | -1,02 |

| 2.4 | Продолжительность одного оборота запасов (365 дн.: стр. 2.3), дни | 38,8 | 38,8 | 43,56 | +4,76 |

| 2.5 | Коэффициент оборачиваемости дебиторской задолженности (стр. 1.1 : стр. 1.5) | 7,36 | 5,28 | 4,74 | -2,62 |

| 2.6 | Продолжительность одного оборота дебиторской задолженности (365 дн. : стр. 2.5), дни | 49,6 | 69,1 | 77,0 | +27,4 |

| 2.7 | Коэффициент оборачиваемости собственного капитала (капитала и резервов) (стр. 1.1 :стр. 1.6) | 5,86 | 7,09 | 6,86 | +1,0 |

| 2.8 | Продолжительность одного оборота собственного капитала (365 дн.: стр. 2.7), дни | 62,3 | 51,5 | 53,2 | -9,1 |

Продолжение таблицы

| 1 | 2 | 3 | 4 | 5 | 6 |

| 2.9 | Коэффициент оборачиваемости кредиторской задолженности (п. 1.1 : п. 1.7) | 2,23 | 3,82 | 4,33 | +2,1 |

| 2.10 | Продолжительность (скорость) оборота кредиторской задолженности (365 дн. : п. 2.9), дни | 163,7 | 95,5 | 84,3 | -79,4 |

| 2.11 | Коэффициент загрузки (закрепления) оборотных активов (п. 1.3 : п. 1.1) | 0,246 | 0,309 | 0,374 | +0,128 |

| 2.12 | Уровень рентабельности оборотных активов (п. 1.8 : п. 1.3 х 100),% | 0,039 | - | 1,35 | +1,311 |

Приложение 15

Коэффициенты, характеризующие платежеспособность ОАО "КЗАЭ"

| Наименование финансового коэффициента | Значение коэффициента | ||

| 2004 | 2005 | 2006 | |

| Коэффициент абсолютной ликвидности ( из табл. 7стр.6/стр.11) | 0,015 | 0,067 | 0,127 |

| Коэффициент промежуточной (быстрой) ликвидности. ( из табл. 7 стр.5/стр.11) | 0,448 | 0,577 | 0,488 |

| Показатель обеспеченности обязательств должника его активами. ( из табл. 7 стр.(5+2)/стр.9) | 1,08 | 1,06 | 1,04 |

| Коэффициент обеспеченности собственными оборотными средствами. ( из табл. 7 стр.(8-3)/стр.3) | -0,468 | -0,582 | -0,598 |

| Показатель отношения дебиторской задолженности к совокупным активам ( из табл. 7 стр.(4+7)/стр.1) | 0,234 | 0,303 | 0,242 |

| Рентабельность активов( из табл. 7 стр.13/стр.1*100%) | 1,23 | 0,6 | 0,35 |

Приложение 16

Диагностика банкротства ОАО "КЗАЭ" по двухфакторной модели Альтмана

| Показатели | 01.01.2005 | 01.01.2006 | 01.01.2007 |

| Значение | -1,11 | -1,24 | -1,10 |

| Оценка значений <0, вероятность банкротства невелика =0, вероятность банкротства 50% >0, вероятность банкротства более 50 % | Вероятность банкротства невелика, т.к. Z < 0 | Вероятность банкротства невелика, т.к. Z < 0 | Вероятность банкротства невелика, т.к. Z < 0 |

Приложение 17

Диагностика банкротства ОАО "КЗАЭ"" по пятифакторной модели Альтмана

| Показатели | 01.01.2005 | 01.01.2006 | 01.01.2007 |

| Значение | 1,28 | 1,61 | 1,20 |

| Оценка значений: <1,81, очень высокая вероятность банкротства >2,7, вероятность банкротства невелика | вероятность банкротства велика | вероятность банкротства велика | вероятность банкротства велика |

Приложение 18

Диагностика банкротства ОАО "КЗАЭ" по 4-х факторной модели Таффлера

| Показатели | 01.01.2004 | 01.01.2005 | 01.01.2006 | 01.01.2007 |

| Значение | 1,26 | 0,42 | 0,42 | 0,39 |

| Оценка значений : <0,2, очень высокая вероятность банкротства >0,3 вероятность банкротства невелика | вероятность банкротства мала | вероятность банкротства мала | вероятность банкротства мала | вероятность банкротства мала |

Приложение 19

Диагностика банкротства ОАО "КЗАЭ" по 4-х факторной модели Лиса

| Показатели | 01.01.2004 | 01.01.2005 | 01.01.2006 | 01.01.2007 |

| Значение | 0,025 | 0,031 | 0,039 | 0,034 |

| Оценка значений : <0,037, высокая вероятность банкротства >0,037 вероятность банкротства невелика. | положение предприятия неустойчиво | положение предприятия неустойчиво | положение предприятия устойчиво | положение предприятия неустойчиво |

Приложение 20

Изменение отчета о прибылях и убытках ОАО "КЗАЭ"

| ФОРМА №2 | 2004 г. | 2005 г. | 2006 г. | Изменения 2006г. к 2004г. | |

| Наименование показателя | В абсолютном выражении. | Темп | |||

| Доходы и расходы по обычным видам деятельности |

|

| тыс. руб | прироста % | |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 955177,0 | 1191769,0 | 1206179,0 | 251002,0 | 26,3 |

| Себестоимость проданных товаров, продукции, работ, услуг | (788554,0) | (975439,0) | (1011909,0) | 223355,0 | 28,3 |

| Валовая прибыль | 166623,0 | 216330,0 | 194270,0 | 27647,0 | 16,6 |

| Коммерческие расходы | (2470,0) | (6114,0) | (8144,0) | 5674,0 | 229,7 |

| Управленческие расходы | (112596,0) | (138537,0) | (141990,0) | 29394,0 | 26,1 |

| Прибыль (убыток) от продаж | 51557,0 | 71679,0 | 44136,0 | -7421,0 | -14,4 |

| Прочие доходы и расходы |

|

|

|

| |

| Проценты к получению | 56,0 | 443,0 | 307,0 | 251,0 | 448,2 |

| Проценты к уплате | (2625,0) | (27634,0) | (47718,0) | 45093,0 | 1717,8 |

| Доходы от участия в других организациях | - | - | - |

|

|

| Прочие операционные доходы | 432625,0 | 399729,0 | 685495,0 | 252870,0 | 58,5 |

| Прочие операционные расходы | (438581,0) | (418179,0) | (707686,0) | 269105,0 | 61,4 |

| Внереализационные доходы | 3567,0 | 6563,0 | 53223,0 | 49656,0 | 1392,1 |

| Внереализационные расходы | (24 980,0) | (19 522,0) | (25 623,0) | 643,0 | 2,6 |

| Прибыль (убыток) до налогообложения | 21619,0 | 13079,0 | 2134,0 | -19485,0 | -90,1 |

| Отложенные налоговые активы | 92,0 | 0,0 | 6 099,0 | 6007,0 | 6529,3 |

| Отложенные налоговые обязательства | (1 192,0) | (5 826,0) | (4 626,0) | 3434,0 | 288,1 |

| Текущий налог на прибыль | (10 463,0) | (2 011,0) | - | - | - |

| Чистая прибыль (убыток) отчетного периода | 10 056,0 | 5 242,0 | 3 607,0 | -6449,0 | -64,1 |

| Справочно |

|

|

|

| |

| Постоянные налоговые обязательства (активы) | 2254,0 | 4969,0 | (1985,0) | -269,0 | -11,9 |

| Базовая прибыль (убыток) на акцию | 0,2 | 0,1 | 0,1 | -0,1 | -5,0 |

| Разводненная прибыль (убыток) на акцию | 0,1 | 0,1 | 0,1 | - | - |

Приложение 21

Колебания прибыли в зависимости от объема продаж

| Объем продаж, руб. | Переменные расходы, руб. | Постоянные расходы, руб. | Прибыль (убыток), руб. | Увеличение по сравнению с предшествующим шагом, % | |

| Продажи | Прибыль | ||||

| 100 000 | 60 000 | 100 000 | - 60 000 | ||

| 200 000 | 120 000 | 100 000 | - 20 000 | 100 | |

| 250 000 | 150 000 | 100 000 | 0 | 25 | |

| 300 000 | 180 000 | 100 000 | 20 000 | 20 | не определено |

| 360 000 | 216 000 | 100 000 | 44 000 | 20 | 120 |

| 432 000 | 259 200 | 100 000 | 72 800 | 20 | 65 |

Приложение 22

Затраты на производство и реализацию продукции

| Статьи затрат | 2005 г. тыс.руб. | 2006 г. тыс.руб. | |

| план | факт | ||

| Сырье и материалы | 585263 | 615000 | 593990 |

| Заработная плата производственных рабочих (основная и дополнительная) | 319943 | 378000 | 377442 |

| Амортизация основных фондов | 35115 | 13000 | 11940 |

| Прочие производственные расходы | 35118 | 29500 | 28537 |

| Производственная себестоимость продукции | 975439 | 1035500 | 1011909 |

| Управленческие расходы | 138537 | 140000 | 141990 |

| Коммерческие расходы | 6114 | 8200 | 8144 |

| Полная себестоимость продукции | 1120090 | 1183700 | 1162043 |

Приложение 23

Затраты на 1 рубль товарной продукции

| Статьи затрат | 2005 г. тыс. руб. | 2006 г. тыс. руб. | |

| план | факт | ||

| Сырье и материалы | 0,491 | 0,485 | 0,492 |

| Заработная плата производственных рабочих (основная и дополнительная) | 0,268 | 0,298 | 0,313 |

| Амортизация основных фондов | 0,029 | 0,010 | 0,010 |

| Прочие производственные расходы | 0,029 | 0,023 | 0,023 |

| Производственная себестоимость продукции | 0,817 | 0,816 | 0,838 |

| Управленческие расходы | 0,116 | 0,110 | 0,118 |

| Коммерческие расходы | 0,005 | 0,006 | 0,007 |

| Полная себестоимость продукции | 0,938 | 0,932 | 0,964 |

Приложение 24

Обобщенные резервы увеличения суммы прибыли.

| Источник резервов | Резервы увеличения прибыли, тыс.руб. |

| Увеличение объема продаж | 60309 |

| Снижение себестоимости продукции | 39261,12 |

| Итого: | 99570,12 |

Содержание

ВВЕДЕНИЕ

ГЛАВА 1. ИНСТРУМЕНТЫ АНТИКРИЗИСНОГО УПРАВЛЕНИЯ

1.1 Роль кризисов в экономической жизни предприятия

1.2 Понятие антикризисного управления

1.3 Роль финансового анализа в антикризисном управлении

ГЛАВА 2. ИЗУЧЕНИЕ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ НА ПРИМЕРЕ ОАО "КЗАЭ"

2.1 Технико – экономическая характеристика предприятия

2.2 Анализ финансового состояния

2.3 Оценка финансового состояния ОАО "КЗАЭ"

ГЛАВА 3. РАЗРАБОТКА ПРЕДЛОЖЕНИЙ ПО ВЫРАБОТКЕ НАПРАВЛЕНИЙ ВЫХОДА ИЗ КРИЗИСА ОАО "КЗАЭ"

3.1 Внедрение управленческого учета в ОАО "КЗАЭ" как инструмента эффективного управления затратами

3.2 Предложения по увеличению прибыли и рентабельности

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Несостоятельность (банкротство) является категорией рыночного хозяйствования. Она была известна еще в дореволюционной России XIX в. Русский писатель и публицист В.Г. Короленко проводил громкие журналистские расследования финансовых афер и махинаций, связанных с банкротством российских предприятий. Им впервые был введен термин "счастливое банкротство" — аналог современного фиктивного банкротства.

В современной России в ходе рыночных преобразований банкротства опять становятся реальностью. Возникает необходимость нормативно-правового и государственного регулирования механизма банкротства предприятий.

Несмотря на складывающуюся в последние годы тенденцию стабилизации экономики, более трети отечественных промышленных предприятий, по данным Роскомстата России, продолжают оставаться в кризисном (предбанкротном) состоянии, проявляющемся в убыточности экономической деятельности, низком запасе финансовой прочности, дефиците ликвидных оборотных средств, значительной задолженности перед бюджетом и кредиторами.

Анализ причин, вызывающих такое состояние, показывает, что эффективной реализации государственной программы антикризисного регулирования деятельности предприятий промышленности во многом противодействует отсутствие эффективных методических подходов к организации внутрифирменного управления предприятиями в условиях кризиса, обеспечивающих защиту хозяйственной деятельности от воздействия негативных факторов внешней среды, с одной стороны, и неэффективных управленческих решений высшего менеджмента, с другой.

Актуальность темы выпускной квалификационной работы обусловлена тем, что в рыночных условиях хозяйствования предприятия должны быть уверены в надежности и экономической состоятельности своих партнеров, в противном случае они имеют возможность использовать механизм банкротства как средство возврата долга неплатежеспособными партнерами. В связи с этим руководители предприятий, менеджеры различных уровней управления, руководители предприятий должны проводить антикризисную диагностику финансового состояния собственного предприятия с целью избежать возможного банкротства, а при угрозе банкротства изыскать возможности финансового оздоровления предприятия. Вместе с тем они должны уметь своевременно определить неблагоприятное финансовое положение предприятий-контрагентов на основе результатов проведенного финансового анализа и при необходимости воспользоваться своим правом в судебном порядке применить процедуры банкротства к должнику.

Проблемы антикризисного управления в российской практике исследованы в работах С.Г. Беляева, А.П. Градова, Г.П. Иванова, Э.М. Короткова, Б.И. Кузина, И.А. Курнышовой, В.К. Логинова, Д.Н. Сергеева, Б.Н. Соколина, Ю.Н. Чеботаря, Г.И. Шепеленко и других ученых. Однако основным недостатком представленных в них подходов является использование частных оценок экономического состояния предприятия и в связи с этим излишняя сложность расчетов и интерпретации полученных результатов, а также отсутствие механизма принятия управленческих решений для высшего менеджмента по последовательной реализации процедур вывода предприятия из кризиса в условиях крайней ограниченности ресурсов.

Поэтому актуальной задачей сегодня является разработка подходов к выбору эффективных методов антикризисного управления сельскохозяйственным предприятием на основе комплексной оценки его экономического состояния.

Целью написания работы состоит в проведении финансового анализа и разработке мероприятий по финансовому оздоровлению предприятия.

Для достижения поставленной цели требуется решение следующих задач:

- рассмотреть роль кризисов в экономической жизни предприятия;

- дать определение антикризисного управления;

- - рассмотреть роль финансового анализа в антикризисном управлении;

- провести анализ финансово – хозяйственной деятельности ОАО "КЗАЭ";

-провести оценку угрозы банкротства по отечественной и зарубежным методикам оценки;

- разработать комплекс мероприятий по улучшению финансового состояния ОАО "КЗАЭ"

Объектом исследования является финансово – хозяйственная деятельность ОАО "КЗАЭ".

Предметом исследования является – антикризисное управление на предприятии.

Теоретическую и методологическую основы исследования составляли законодательные акты Российской Федерации, указы Президента РФ, постановления Правительства РФ, инструкции и методические материалы Министерства финансов, ФКЦБ России, Министерства имущественных отношений, МАП, иных министерств и ведомств, экономическая и правовая литература, материалы периодической печати.

При выполнении работы были использованы общенаучные и специальные методы исследований. Из общенаучных применялись диалектический метод познания, методы научной абстракции, анализа и синтеза, исторического и логического познания. Отдельные проблемы изучались с помощью специальных методов экономических исследований: монографического, расчетно-конструктивного, экономико-статистического и других.

Информационной базой исследования послужили данные статистической отчетности ОАО "КЗАЭ".

Дипломная работа состоит из введения, трех глав, заключения, списка литературы и приложений. Он изложена на 71 страницах машинописного текста. Результаты расчетов и их анализ проиллюстрированы таблицами.

ГЛАВА 1. ИНСТРУМЕНТЫ АНТИКРИЗИСНОГО УПРАВЛЕНИЯ

Дата: 2019-07-24, просмотров: 367.