Филиал в г. Барнауле

Факультет: «Учетно-статистический»

Курсовая работа

Комплексный экономический анализ хозяйственной деятельности предприятия

Барнаул 2008

Введение

В условиях многогранности и сложности экономических отношений между хозяйствующими субъектами существенно возрастают приоритетность и роль экономического анализа, основным содержанием которого является комплексное системное исследование механизма финансовой стабильности и финансовой безопасности организации.

Анализ финансово-хозяйственной деятельности – это один из главных элементов менеджмента любой организации. С помощью комплексного анализа изучаются тенденции развития, глубоко и системно анализируются факторы изменений результатов деятельности, обосновываются бизнес-планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, вырабатывается экономическая стратегия его развития. Результаты такого анализа нужны, прежде всего, внутренним пользователям (руководству, учредителям, экономическим службам), а также внешним пользователям (кредиторам, инвесторам, поставщикам, налоговым службам) для выработки рациональных управленческих решений.

Данная тема является актуально потому, что устойчивое финансовое положение предприятия является результатом умелого, просчитанного управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия.

Предметом исследования курсовой работы является анализ хозяйственной деятельности предприятия.

Объектом исследования является ОАО «Агат».

Целью работы является:

· закрепление теоретических знаний;

· развитие практических навыков проведения экономического анализа

· обобщение полученных результатов анализа с целью выявления комплектной величины резервов, которые в конечном итоге могут быть квалифицированы как готовые к мобилизации в производственно-хозяйственной деятельности анализируемой организации.

Задачи:

§ рассчитать качественные и количественные показатели;

§ составить многофакторные модели;

§ раскрыть методику расчета влияния отдельных факторов;

§ выявить резервы и разработать рекомендации по мобилизации их в производство;

§ составить аналитическую записку по результатам произведенных расчетов.

Анализ ресурсного потенциала организации

Определить степень влияния на объём продаж отдельных факторов, связанных с использованием материалов

Таблица 2

Анализ степени влияния на объем продаж отдельных факторов, связанных с использованием материалов

| №п/п | Показатель | условное обозначение | Прошлый год | Отчётный год | Отклонения (+;-) |

| А | Б | В | 1 | 2 | 3 |

| 1 | Объём продаж (без НДС), тыс. руб. | V | 5494860 | 6044220 | 549360 |

| 2 | стоимость материалов в себестоимости продаж, тыс. руб. | М3 | 1221080 | 1439100 | 218020 |

| 3 | Материалоотдача проданой продукции (рассчистать), коэфф | М0 | 4,5 | 4,2 | -0,3 |

| 4 | степень влияния следующих факторов: |

| x | x | x |

| 5 | изменение стоимости материалов в себестоимости продаж (рассчитать), тыс. руб. |

| x | x | 981090 |

| 6 | изменение материалоотдачи продаж (рассчитать), ты. Руб). |

| x | x | -431730 |

Материалоотдача= объём продаж / стоимость материалов

Объём продаж = стоимость материалов * материалоотдача

Рассчитаем степень влияния на объем продаж изменения стоимости материалов в себестоимости продаж:

∆V(Мз) = ∆Мз * Мо0

∆V(Мз) =218020*4,5=981090

За счет увеличения стоимости материалов в себестоимости продаж на 218020 тыс.руб. произошло увеличение объема продаж на 981090 тыс.руб.

Рассчитаем степень влияния на объем продаж изменения материалоотдачи продаж:

∆V(Мо) = Мз1 * ∆Мо

∆V(Мо) = 1439100*(-0,3)=-431730

За счет уменьшения материалоотдачи проданной продукции на 0,3 произошло уменьшение объема продаж на 431730 тыс.руб.

На основании данных, полученных в результате экономического анализа предыдущих пунктов работы, дайте комплексную оценку экстенсивности и интенсивности деятельности организации. Сделайте вывод по полученным результатам

Таблица 4

Характеристика соотношения экстенсивности и интенсивности использования ресурсов в процессе производства

| № п/п | Показатель | Прошлый год | Отчётный год | Темп прироста | Прирост ресурса на 1 % прироста выручки от продаж Кэкст | Коэффициент влияния на прирост выручки от продаж | |

| экстенсив ности использо вания ресурсов Кэкст*100 | интенсивности исползования ресурса 100-Кэкст*100 | ||||||

| А | Б | 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | численность рабочих, чел. | 11214 | 12285 | 9,5506 | 1,0303 | 103,0293 | -3,0293 |

| 2 | среднегодовая стоимость активной части производственных фондов, тыс. руб. | 1984800 | 2014000 | 1,4712 | 0,1587 | 15,8708 | 84,1292 |

| 3 | стоимость материалов в себестоимости продаж, тыс. руб. | 1221080 | 1439100 | 17,8547 | 1,9261 | 192,6123 | -92,6123 |

| 4 | Выручка от продаж, тыс. руб. | 5494860 | 6004220 | 9,2698 | х | х | х |

| 5 | алгоритм расчёта комплексного показателя использования ресурсов | х | х | х | ∑Кэкст 1/n | ∑К экст1/n*100/n | 100-∑Кэкст*100/n |

| 6 | комплексные показатели использования ресурсов | х | х | х | 1,0384 | 103,8375 | -3,8375 |

Выполненные в таблице расчёты показывают, что использование ресурсного потенциала организации осуществляется преимущественно затратным, экстенсивным путём. Прирост выручки от продаж достигнут за счёт вовлечения в производство дополнительных ресурсов.

Определите влияния на прирост объёма продаж изменения количества проданной продукции (в натуральном выражении), её структуры и цен на неё. Дайте оценку экстенсивности и интенсивности влияния выявленных факторов и резервов

| №п/п | Наименование проданой продукции | количество проданой продукции, шт. | цены на реализованную продукцию, тыс. руб. | Выручка за прошлый год, тыс.руб. | Расчётный показатель выручки за отчётный год, тыс.руб. | Выручка за отчётный год в ценах отчётного года, тыс.руб. | |||

| За прошлый год | За отчётный год | За прошлый год | За отчётный год | При структуре прошлого года и в ценах прошлого года, тыс.руб. | При структуре отчётного года и ценах прошлого года, тыс.руб. | ||||

| А | Б | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | Изделие А | 11700 | 13800 | 193,4 | 195 | 2262780 | 2487419,515 | 2668920 | 2691000 |

| 2 | Изделие В | 4120 | 4024 | 261 | 260 | 1075320 | 1182347,539 | 1050264 | 1050920 |

| 3 | ИзделиеС | 10800 | 11440 | 199,7 | 201,25 | 2156760 | 2370919,239 | 2284568 | 2302300 |

| 4 | Итого | 26620 | 29264 | х | х | 5494860 | 6040686,293 | 6003752 | 6044220 |

Определим расчетный показатель выручки за отчетный год при структуре прошлого года и в ценах прошлого года:

Количество проданной продукции за отчётный год (итого)*структура прошлого года*цены прошлого года

Определим расчетный показатель выручки за отчетный год при структуре отчетного года и в ценах прошлого года:

Количество проданной продукции за отчётный год * цена прошлого года

Определим влияние на прирост объема продаж изменения количества проданной продукции:

Расчётный показатель выручки за отчётный год при структуре прошлого года в ценах прошлого (итого) - выручка за прошлый год (итого)

∆V(количество) = 6040686,293 - 5494860= 545826,293 тыс.руб.

За счет увеличения количества проданной продукции объем продаж увеличился на 545826,293 тыс.руб.

Определим влияние на прирост объема продаж изменения структуры проданной продукции:

Расчётный показатель выручки за отчётный год при структуре прошлого года в ценах прошлого (итого) - расчётный показатель выручки за отчётный год при структуре отчётного года и ценах прошлого (итого)

∆V(структура) = 6003752 - 6040686,293 = -36934,293 тыс..руб.

Изменение структуры проданной продукции повлияло отрицательно на объем продаж, который сократился на -36934,293 тыс.руб.

Определим влияние на прирост объема продаж изменения цены проданной продукции:

Выручка за отчётный год в ценах отчётного года (итого)- расчётный показатель выручки за отчётный год при структуре отчётного года и ценах прошлого (итого)

∆V(цена) = 6044220 - 6003752 = 40468 тыс.руб.

Изменение цены проданной продукции увеличило объем продаж на 40468 тыс.руб.

За счет экстенсивного влияния количества проданной продукции и цены объем продаж увеличился на 586294,293 тыс.руб., а интенсивное влияние структуры уменьшило объем продаж на 36934,293 тыс.руб.

7. Используя данные о результатах маркетингового исследования спроса на изделия А,В,С, D и Е, показанных в приложении 4 , а также информацию о возможности организации выпускать продукцию, пользующуюся спросом, разработайте часть бизнес-плана по реализации продукции организации на следующий год. В ходе анализа выделите три группы продукции в зависимости от уровня их рентабельности

Приложение 1

| № п/п | Наименование изделий | спрос на изделие, шт. | Цена изделия на будущий период | Себестоимость единицы продукции возможной к выпуску в следующем отчётносм году, тыс. руб. | Объём продаж исходя из спроса и возможности её выпуска, который может быть включён в бизнес-план, тыс. руб. | Себестоимость объёма продаж продукции, включённой в бизнес-план | прибыль от продаж на планируемый период,тыс.руб | рентабельность изделий исходя из отношения прибыли к объёму продаж,коэфф | отнесение рентабельности продукции к определённой группе, № группы | Объём выпуска в штуках включённых в бизнес план |

| 1 | Изделие А | 14000 | 195,6 | 170,2 | 2738400 | 2382800 | 355600 | 0,1299 | II | 14000 |

| 2 | Изделие В | 4500 | 261,4 | 250 | 1176300 | 1125000 | 51300 | 0,0436 | III | 4500 |

| 3 | Изделие С | 12000 | 202 | 186,8 | 2424000 | 2241600 | 182400 | 0,0752 | III | 12000 |

| 4 | Изделие D | 5400 | 289 | - | 0 | 0 | 0 | 0 | - | - |

| 5 | изделие Е | 3000 | 92 | 90,4 | 27600 | 27120 | 480 | 0,0174 | III | 300 |

|

| итого | 38900 | х | х | 6366300 | 5749400 | 589780 | 0,2661 | - | - |

Объём продаж исходя из спроса и возможности её выпуска, который может быть включён в бизнес-план = объём выпуска в штуках включённых в бизнес-план * цена изделия на будущий период.

Себестоимость объёма продаж продукции, включённой в бизнес-план = себестоимость единицы продукции, возможной к выпуску в следующем отчётном году * объём выпуска в штуках включённых в бизнес-план.

Прибыль от продаж на планируемый период = Объём продаж исходя из спроса и возможности её выпуска, который может быть включён в бизнес-план - Себестоимость объёма продаж продукции, включённой в бизнес-план.

Рентабельность изделий исходя из отношения прибыли к объёму продаж = Прибыль от продаж на планируемый период/ Объём продаж исходя из спроса и возможности её выпуска, который может быть включён в бизнес-план.

Исходя из разброса значения рентабельности отдельных видов продукции в анализируемой организации, при включении показателей в одну из указанных групп предлагается следующая градация: к группе I рекомендуется отнести показатели рентабельности 25 % и выше, к группе II - от10 до 25 %, к группе III - ниже 10 %.

Оценим результаты, отраженные в Приложении 4. Стратегически более выгодным для ООО «Агат» является изделие А, рентабельность которого составляет 12,99 %, то есть с каждого рубля, вложенного в производство данной единицы, ООО «Агат» будет получать почти 12,99 % прибыли. Далее по привлекательности для производства и дальнейшей реализации следует изделие В, С и Е. Для выпуска изделия D нет соответствующих условий.

8. Определите точку безубыточности и зону финансовой устойчивости за отчётный год и на планируемый период. Результаты расчётов оформите в таблице 6

Таблица 6

Критический объём продаж за отчётный год и на планируемый объём продаж, обеспеченный спросом.

| № п/п | Показатель | За отчётный год | На планируемый период, обеспеченный спросом |

| 1 | Выручка от продаж, тыс. руб. | 6044220 | 6357100 |

| 2 | Переменные затраты, тыс. руб. | 4593607 | 4864392 |

| 3 | Постоянные затраты, тыс. руб. | 885008 | 885008 |

| 4 | прибыль от продаж, тыс. руб | 565605 | 607700 |

| 5 | Маржинальный доход в составе выручки от продаж, тыс. руб. | 1450613 | 1492708 |

| 6 | уровень (доля) маржинального дохода в выручке от продаж, коэфф. | 0,2400 | 0,2348 |

| 7 | "критическая точка" объёма продаж, тыс. руб. | 3687532,82 | 3769045,491 |

| 8 | запас финансовой прочности, тыс. руб. | 2356687,18 | 2588054,509 |

| 9 | Уровень запаса финансовой прочности в объёме продаж, % | 38,9908 | 40,7112 |

Переменные затраты на планируемый период находим как: себестоимость - постоянные расходы

Прибыль от продаж = выручка от продаж- переменные затраты - постоянные затраты

Маржинальный доход = выручка от продаж - переменные расходы

Доля маржинального дохода в выручке от продаж = маржинальный доход / выручка от продаж

Критическая точка = постоянные затраты / доля маржинального дохода

Запас финансовой прочности = выручка от продаж - критическая точка объёма продаж

Уровень запаса финансовой прочности в объёме продаж = (запас финансовой прочности / выручка от продаж) * 100

Точка безубыточности- точка, в которой затраты равны выручке от реализации продукции.

Запас финансовой прочности -разность между фактическим и безубыточным объёмом продаж. Следует иметь ввиду, что запас финансовой прочности желательно поддерживать на нормативном уровне (60-70 %) на случай хозяйственных затруднений ухудшения конъюнктуры рынка.

Уровень запаса финансовой прочности на планируемый период выше на 1,7204 % (40,7112-38,9908) , однако ниже оптимального значения (60-70 % от объёма продаж ), поэтому любые хозяйственные затруднения и ухудшения конъюнктуры рынка могут причинить существенный вред финансовому положению организации.

Точка безубыточности на планируемый период выше на 81512,671 тыс. руб. и ее величина больше объема реализации, следовательно, деятельность предприятия прибыльна.

Охарактеризуйте динамику себестоимости проданной продукции (затрат на 1 руб. продаж). Выявите влияние на её изменение структуры проданной продукции, себестоимости единицы отдельных её видов цен на неё

Приложение 2

| №п/п | Показатель | Условное обозначение | Изделие А | Изделие В | Изделие С | Итого | ||||

| Прошлый год | Отчётный год | прошлый год | Отчётный год | Прошлый год | Отчётный год | Прошлый год | Отчётный год | |||

| 1 | Количество шт. | Q | 11700 | 13800 | 4120 | 4042 | 10800 | 11440 | 26620 | 29282 |

| 2 | Цена тыс.руб. | Z | 193,4 | 195 | 261 | 260 | 199,7 | 201,25 | х | х |

| 3 | Стоимость, тыс.руб. | QZ | 2262780 | 2691000 | 1075320 | 1050920 | 2156760 | 2302300 | 5494860 | 6044220 |

| 4 | Себестоимсоть единицы продукции, тыс.руб. | P | 168,4 | 169,4 | 248,2 | 249,5 | 185,5 | 186,4 | х | х |

| 5 | себестоимость продукции | QP | 1970280 | 2337720 | 1022584 | 1008479 | 2003400 | 2132416 | 4996264 | 5478615 |

| 6 | себестоимость объёма продаж отчётного года при себестоимости единицы прошлого года, тыс. руб. | Q1P0 | Х | 2323920 | Х | 1003224,4 | Х | 2122120 | Х | 5449264,4 |

| 7 | Стоимость продаж отчётного года по ценам предыдущего года, тыс. руб. | Q1Z0 | Х | 2668920 | Х | 1054962 | Х | 2284568 | Х | 6008450 |

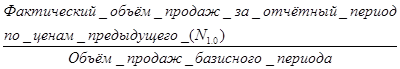

Индекс затрат на 1 рубль продаж (Jз) можно представить следующим образом:

Jз =  , где q - количество проданной продукции в натуральном выражении;

, где q - количество проданной продукции в натуральном выражении;

p- себестоимость единицы продукции в тыс. руб.;

z- цена единицы продукции в тыс. руб.

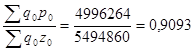

Рассчитаем индекс затрат на 1 руб. продукции в прошлом (базисном) периоде:

Jзо=

Т.е. в прошлом году на 1 руб. проданной продукции приходилось 91,59 коп. затрат.

Рассчитаем индекс затрат на 1 руб. продукции в отчётном периоде:

т.е. в отчётном году на 1 руб. проданной продукции приходилось 91,75 коп. затрат.

Изменение индекса затрат на 1 руб. продаж составляет:

0,9064-0,9093=-0,0029 т.е. понижение затрат на 1 руб. продукции в отчётном году по сравнению с прошлым годом составило 0,29 коп.

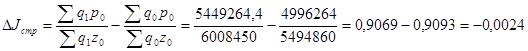

Определим влияние структуры проданной продукции, уровня себестоимости отдельных видов продукции и цен на неё на изменение индекса затрат на 1 руб. реализованной продукции:

1. Размер влияния изменения структуры проданной продукции:

т.е. уменьшение затрат на 1руб. продукции на 0,0024 руб. произошло за счёт структурных сдвигов в ассортименте проданной продукции.

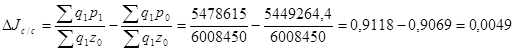

2. Размер влияния изменения себестоимости одной единицы изделия:

т.е. увеличение затрат на 1 руб. продукции на 0,0049 руб. произошло за счёт изменения себестоимости единицы продукции.

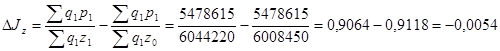

3. Размер влияния изменения цены:

т.е. уменьшение затрат на 1 руб. продукции на 0,0054 руб. произошло за счёт изменения цен на продукцию.

В результате анализа затрат на 1 руб. проданной продукции выявлено отрицательное воздействие на его уровень изменения себестоимости одной единицы проданной продукции.

Определите степень влияния отдельных факторов на стоимость основных видов используемых в производстве материалов, а также резервы её снижения. Для проведения анализа используйте информацию, предложенную в приложении №3

Исходные данные для анализа влияния факторов на уровень материальных затрат

| № п/п | Наименование материалов | Количество израсходованных Материалов (q) | Цена тыс.руб.(z) | Стоимость израсходованного материала, тыс. руб. (qz) | Отклонение (Δqz) | |||

| Отчётный год | Прошлый год | Отчётный год | Прош-лый год | Отчёт-ный год | Прош-лый год | |||

| 1 | Материал вида Х | 3530 | 2730 | 155 | 158 | 547150 | 431340 | 115810 |

| 2 | Материал вида Y | 2250 | 1840 | 171,92 | 167,5 | 386820 | 308200 | 78620 |

| 3 | Материал вида Z | 1340 | 1610 | 125,5 | 121 | 168170 | 194810 | -26640 |

| 4 | Материал вида W | 3120 | 2650 | 108 | 108,2 | 336960 | 286730 | 50230 |

| итого | Х | Х | Х | Х | 1439100 | 1221080 | 218020 | |

Приложение 3

Стоимость израсходованного материала представляет собой мультипликативную модель:

QZ = Q * Z

Определим влияние изменения отдельных факторов на общую стоимость материалов.

Найдем влияние изменения количества израсходованного материала на общую стоимость:

∆QZ(Q) = Q1Z0 - Q0Z0

Материал вида Х: 3530*158-2730*158=126400 тыс.руб.

Материал вида Y: 2250*167,5-1840*167,5= 68675тыс.руб.

Материал вида Z: 1340*121-1610*121=-32670 тыс.руб.

Материал вида W: 3120*108,2-2650*108,2=50854 тыс.руб.

Итого: 126400+68675-32670+50854=213259

Таким образом, за счет изменения количества израсходованного материала произошло увеличение общей стоимости материалов на 213259 тыс.руб.

Определим влияние изменения цены на общую стоимость израсходованного материала:

∆QZ(Z) = Q1Z1 - Q1Z0

Материал вида Х: 3530*155-3530*158=-10590 тыс.руб.

Материал вида Y: 2250*171,92-2250*167,5=9945 тыс.руб.

Материал вида Z: 1340*125,5-1340*121=6030 тыс.руб.

Материал вида W: 3120*108-3120*108,2= -624тыс.руб.

Итого: -10590+9945+6030-624=4761 тыс.руб.

За счет изменения цены произошло увеличение общей стоимости материалов на 4761 тыс.руб.

Стоимость израсходованного материала Х увеличилась в отчетном году на 115810 тыс. руб. за счет увеличения количества израсходованных материалов.

Стоимость израсходованного материала Y уменьшилась на 78620 тыс. руб. за счет уменьшения количества израсходованных материалов.

Стоимость израсходованного материала Z уменьшилась на 26640 тыс. руб. за счет уменьшения количества израсходованных материалов и уменьшения их цены.

Стоимость израсходованного материала W увеличилась на 50230 тыс. руб.

Определите степень влияния отдельных факторов на уровень затрат по оплате труда, резерв снижения этих затрат. Укажите возможное направление анализа затрат по оплате труда при расширении использования аналитических данных бухгалтерского учёта

Для того, чтобы упростить расчёты составим таблицу:

Анализ влияния отдельных факторов на уровень затрат по оплате труда

| Показатель | Условные обозначения | Прошлый год | Отчётный год | Отклонения |

| Затраты на оплату труда | ОТ | 2279940 | 2403200 | 123260 |

| Численность работников, чел. | Ч | 29230 | 30040 | 810 |

| Средняя заработная плата работников, тыс. руб. | ЗП | 78 | 80 | 2 |

| Влияние факторов: | Х | Х | Х | |

| а) численности | Х | Х | ||

| б) средней заработной платы | Х | Х |

Затраты на оплату труда представляют собой мультипликативную модель:

ОТ = Ч * ЗП

Влияние факторов определим способом абсолютных разниц:

Определим влияние численности работников на уровень затрат по оплате труда: ∆ОТ(Ч) = ∆Ч * ЗП0

∆ОТ(Ч) =810*78=63180

За счет увеличения численности работников на 810 человек произошло увеличение затрат по оплате труда на 63180 тыс.руб.

Определим влияние средней заработной платы работников на уровень затрат по оплате труда: ∆ОТ(ЗП) = Ч1 * ∆ЗП

∆ОТ(ЗП)=30040*2=60080

За счет роста средней заработной платы на 2 тыс.руб. произошло увеличение затрат по оплате труда на 60080 тыс.руб.

Дайте оценку и произведите анализ состава, структуры и динамики доходов и расходов. На основании полученных данных сделайте вывод о причинах изменения превышения доходов над расходами в рассмотренных периодах

Таблица 8

Состав, структура и динамика доходов и расходов

| № п/п | Показатель | Отчётный год | Прошлый год | Изменение (+;-) | ||||

| Сумма тыс.руб. | Проценты к итогу | Сумма тыс. руб. | Проценты к итогу | Сумма тыс. руб. | Проценты | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 1 | Выручка (нетто) | 6044220 | 99,34 | 5494860 | 99,22 | 549360 | 0,12 | |

| 2 | Проценты к получению | 19244 | 0,32 | 22630 | 0,41 | -3386 | -0,09 | |

| 3 | Прочие доходы | 20638 | 0,34 | 20422 | 0,37 | 216 | -0,03 | |

| 4 | Всего доходов | 6084102 | 100 | 5537912 | 100 | 546190 | - | |

| 5 | Себестоимость продукции | 4018795 | 67,83 | 3714194 | 68,77 | 304601 | 304601 | |

| 6 | Коммерческие расходы | 697280 | 11,77 | 668340 | 12,37 | 28940 | 28940 | |

| 7 | Управленческие расходы | 762540 | 12,87 | 613730 | 11,36 | 148810 | 148810 | |

| 8 | Проценты к уплате | 212380 | 3,58 | 193620 | 3,58 | 18760 | 18760 | |

| 9 | Прочие расходы | 234049 | 3,95 | 210657 | 3,9 | 23392 | 23392 | |

| 10 | Всего расходов | 5925044 | 100 | 5400541 | 100 | 433609 | - | |

| 11 | Превышение доходов над расходами | 159058 | - | 137371 | - | 21687 | - | |

В отчетном году общая величина доходов организации составила 6084102 тыс. руб., что на 546190 тыс. руб. больше общей величины доходов прошлого года. Значительное влияние на рост доходов оказала выручка от продаж которая составляет 99,34 % от общей суммы доходов. Остальные доходы составляют 0,34 % и 0,32%.

Расходы организации в отчетном году также возросли. Их общая величина составила 5925044 тыс. руб., что на 433609 тыс. руб. больше, чем в прошлом году. Рост совокупных расходов организации можно признать обоснованным в условиях расширения сбыта продукции.

Рассматривая состав расходов ООО «Агат», следует отметить, что показатели всех статей увеличились в отчетном году как в абсолютном , так и в относительном выражении.

Большой удельный вес в расходах организации приходится на расходы, из которых формируется себестоимость продукции. В прошлом году затраты по себестоимости составляли 3714194 тыс.руб., а в общей сумме расходов - 68,77%. В отчетном году затраты на себестоимость равны 4018795 тыс.руб., что составляет 67,83 % от общей суммы расходов.

В общем в организации доходы превысили расходы на 21687 тыс. руб.

На основании показателей отчёта ф.2 « Отчёт о прибылях и убытках» проанализируйте динамику прибыли организации до налогообложения и чистой прибыли. Определите факторы формирования прибыли до налогообложения и чистой прибыли предприятия

Таблица 9

Анализ показателей прибыли и факторов, повлиявших на чистую прибыль.

| №п/п | Показатель | прошлый год, тыс. руб. | Отчётный год, тыс.руб. | Отклонение (+;-) тыс. руб. | |

| 1 | Валовая прибыль | 1780666 | 2025425 | 244759 | |

| 2 | Прибыль от продаж | 498596 | 565605 | 67009 | |

| 3 | Прибыль (убыток) по прочим операциям | -361225 | -406547 | -45322 | |

| 4 | Прибыль (убыток) до налогообложения | 137371 | 159058 | 21687 | |

| 5 | Налог на прибыль | 32969 | 38174 | 5205 | |

| 6 | Чистая прибыль (убыток) | 104402 | 120884 | 16482 | |

| 7 | Изменения чистой прибыли отчётного периода за счёт: | х | х | х | |

|

| а. изменение прибыли до налогообложения | х | х | 21687 | |

|

| б. изменение суммы налога на прибыль и других аналогичных обязательных платежей | х | х | -5205 |

Прибыль (убыток) по прочим операциям = проценты к получению + прочие доходы-проценты к уплате - прочие расходы.

Чистая прибыль организации за прошлый год составляла 104402 тыс.руб., за отчетный год она составила 120884 тыс.руб., т.е. увеличилась на 16482 тыс.руб. по сравнению с предыдущим годом.

Факторами формирования прибыли до налогообложения являются: прибыль от продаж, проценты к получению и к уплате, доходы от участия в других организациях, прочие доходы и расходы.

Факторами формирования чистой прибыли организации являются: прибыль до налогообложения, отложенные налоговые активы и обязательства, текущий налог на прибыль.

Прибыль формируется в большей степени за счет валовой прибыли и составляет 2025425 тыс.руб. на прошлый год и 1780666 тыс.руб. на отчетный год.

Наибольший удельный вес в расходах организации приходится на расходы, из которых формируется себестоимость продукции.

Проанализируйте характер изменения прибыли от продаж за отчётный период. Определите степень влияния различных (количественных и качественных) факторов на изменение прибыли от продаж. Дайте оценку качества прироста прибыли. Рассчитайте резерв увеличения прибыли от продаж

Таблица 10

Анализ факторов, повлиявших на изменение прибыли от продаж (тыс. руб.)

| №п/п | Показатель | Прошлый год ∑Q0Z0, ∑Q0P0 | Отчётный год при прощлогодних ценах и себестоимости ∑Q1Z0, ∑Q1P0 | Отчётный год ∑Q1Z1, ∑Q1P1 |

| 1 | Выручка от продаж | 5494860 | 6008450 | 6044220 |

| 2 | Полная себестоимость проданных товаров | 4996264 | 5449264,4 | 5478615 |

| 3 | Прибыль от продаж | 498596 | 559185,6 | 565605 |

Рассчитаем степень влияния шести факторов на изменение прибыли от продаж (PN).

Изменение прибыли от продаж составляет: 565605-498596=67009

Темп роста прибыли: 565605/498596*100=113,44 %

1. Расчёт влияния факторов объёма продаж на прибыль:

ΔPN1=PN0(К1-1)

Где К1-коэффициент изменения объёма продаж;

К1 =

К1 =6008450/5494860=1,093

ΔPN1 =498596*(1,093-1)=46369,428 тыс.руб.

Рост объёма продаж на 109,3 % увеличил прибыль от продаж на 46369,428 тыс. руб.

2. Влияние изменения ассортимента и структуры продукции на прибыль от продаж:

ΔPN2 = PN1.0- PN0*К1=559185,6-498596*1,093=14220,172

Структурные сдвиги в ассортименте проданной продукции увеличили прибыль на 14220,172 тыс.руб.

3. Влияние изменения себестоимости продукции (Sпр) на величину прибыли от продаж:

ΔPN3 = Sпр1 - Sпр1.0 =5478615-5449264,4=29350,6 тыс.руб.

Удорожание себестоимости проданной продукции привело к повышению прибыли на сумму 29350,6 тыс.руб.

4. Влияние изменения цены продукции на величину прибыли от продаж:

ΔPN4 = N1- N 1.0=6044220-6008450=35770

Повышение прибыли в связи с изменением цен на продукцию составило 35770 тыс.руб.

Совокупное влияние факторов:

46369,428+14220,172+29350,6+35770=125710,2 тыс. руб.

Факторный анализ показал, что увеличение прибыли от продаж произошло за счёт изменения объёма продаж.

Приведённые расчёты наглядно показывают, что данная организация располагает достаточными резервами увеличения прибыли от реализации продукции за счёт увеличения удельного веса в объёме реализации более рентабельных товаров и изделий.

Используя комплексные показатели дайте сравнительную рейтинговую оценку результативности деятельности конкурирующих обществ с ограниченной ответственностью «Алмаз», «Рубин» и «Агат». Предварительные расчёты оформите в таблице 14. Результаты расчётов и ранжирования мест, занимаемых ООО, обобщите в таблице 15

Таблица 14

Подготовка стандартизированных показателей для комплексной оценки результатов деятельности ООО

| №п/п | Стандартизированный комплексный показатель | ООО | Наибольшее значение показателя (эталон) | ||

| Алмаз | Рубин | Агат | |||

| А | Б | 1 | 2 | 3 | 4 |

| 1 | Рентабельность продаж | 0,089 | 0,093 | 0,094 | 0,094 |

| 2 | Рентабельность активов | 0,525 | 0,529 | 0,039 | 0,529 |

| 3 | Рентабельность собственного капитала | 0,659 | 0,657 | 0,064 | 0,659 |

| 4 | Рентабельность доходов | 0,024 | 0,029 | 0,020 | 0,029 |

| 5 | Рентабельность расходов | 0,03 | 0,024 | 0,020 | 0,03 |

| 6 | коэффициент финансовой независимости | 0,607 | 0,603 | 0,607 | 0,607 |

Составим матрицу стандартизированных коэффициентов по алгоритму xij= аij /max аij т.е. каждый показатель матрицы делим на наибольшее значение относительно соответствующего показателя.

Составим таблицу квадратов стандартизированных показателей. Для этого возводим показатели (xij ) в квадрат и умножаем на коэффициент значимости (kj) по каждому показателю. Из суммы квадратов показателей, выбранных для комплексной оценки, извлекается квадратный корень для получения обобщающей рейтинговой оценки (R).

Организации ранжируются в порядке возрастания рейтинговой оценки, т.е. наибольшее значение соответствует первому месту. Расчёты представим в таблице 15.

Таблица 15

Матрица стандартизированных показателей комплексной оценки результатов деятельности ООО

| №п/п | Стандартизированный комплексный показатель | ООО | Коэффициент значимости показателя | ||

| Алмаз | Рубин | Агат | |||

| А | Б | 1 | 2 | 3 | 4 |

| 1 | Рентабельность продаж | 1,6136 | 1,7619 | 1,7839 | 1,8 |

| 2 | Рентабельность активов | 1,4 | 1,4000 | 0,0075 | 1,4 |

| 3 | Рентабельность собственного капитала | 2,0 | 1,9879 | 0,0187 | 2 |

| 4 | Рентабельность доходов | 1,0958 | 1,6 | 0,7510 | 1,6 |

| 5 | Рентабельность расходов | 1,5 | 0,9600 | 0,6938 | 1,5 |

| 6 | Коэффициент финансовой независимости | 1,7000 | 1,7 | 1,7016 | 1,7 |

| 7 | Итого (∑ стр. 1,2,3,4,5,6) | 9,2883 | 9,3875 | 4,9565 | х |

| 8 | Рейтинговая оценка с учётом значимости показателя | 3,0477 | 3,0639 | 2,2263 | х |

| 9 | Ранжирование мест акционерных обществ | 2 | 1 | 3 | х |

На основе расчёта рейтинговой оценки , можно увидеть, что наилучшее, с экономической точки зрения, показатели имеет ООО «Рубин». Рассмотренная в курсовой работе организация ООО «Агат» занимает последнее место.

Заключение

В данной работе был рассмотрен комплексный экономический анализ хозяйственной деятельности ООО «Агат». По результатам анализа сделаем следующие выводы:

Анализируя ресурсный потенциал организации показал, что анализируя степень влияния отдельных факторов связанных с использованием трудовых ресурсов на прирост выручки повлияли положительно все показатели, кроме изменения среднечасовой выработки одного рабочего. При определении степени влияния на объём продаж факторов связанных с использованием материалов, отрицательно повлияло только уменьшение материалоотдачи проданной продукции. Использование ресурсного потенциала организации осуществляется преимущественно экстенсивным путём. Из факторов связанных с использованием основных средств на объём продаж отрицательно подействовал только объём продаж, приходящийся на 1 тыс. руб. стоимости активной части основных средств за машино-час работы.

Анализ производства и объёма продаж. Используя данные о результатах маркетингового исследования спроса на изделия А, В, С, D и Е, стратегически более выгодным для ООО «Агат» является изделие А, для выпуска изделия D нет условий.

Анализ затрат и себестоимости показал, что расходы в организации возросли на 482335 тыс. руб. В общей сумме расходов самый большой удельный вес занимают затраты на оплату труда. Доходы организации также возрасли на 546190 тыс. руб.

Анализ финансовых результатов показал следующее: чистая прибыль организации составляет 120884 тыс. руб. и по сравнению с прошлым годом увеличилась; рентабельность производственной деятельности уменьшилась, в ходе её анализа было выявлено, что все рассмотренные факторы ( рентабельность продаж рассчитанная на основании маржинальной прибыли, влияние доходов на 1 руб. переменных расходов) повлияли отрицательно; рентабельноть активов увеличилась; рентабельность собственного капитала тоже увеличилась, фактором отрицательно повлиявшим на неё является коэффициент финансового рычага.

Анализ финансового положения организации показал, что из четырёх условий сравнения средств по активу сгруппированных по степени ликвидности и пассивов сгруппированных по срочности погашения обязательств не соблюдается только первое. Это означает, что предприятие не может расплачиваться по наиболее срочным обязательствам за счёт имеющихся денежных средств и краткосрочных финансовых вложений, но нужно учесть, что в организации быстрореализуемых активов больше, чем краткосрочных обязательств. Из этого следует, что организация неплатёжеспособна на ближайший промежуток времени. Анализируя коэффициенты ликвидности можем сделать вывод о том, что организация не может платить по своим краткосрочным обязательствам в срок. Финансовое положения организации можно оценить как неустойчивое. Кредиторская задолженность превышает дебиторскую, что является отрицательной тенденцией, а соотношения дебиторской и кредиторской задолженности меньше 1.

На основе расчёта рейтинговой оценки видно, что рассмотренная в данной курсовой работе организация ООО «Агат» занимает последнее место среди конкурирующих обществ с ограниченной ответственностью ООО «Алмаз» и ООО «Рубин».

На основании сделанных выводов и выявленных при этом недостатков можно предложить следующее:

Т.к. использование ресурсного потенциала организации осуществляется преимущественно затратным, экстенсивным путём, то особое внимание здесь стоит уделить интенсификации производственной деятельности. Поскольку экстенсивный путь развития ведет к чисто объемному росту при невысокой результативности.

Т.к. при анализе производства и объёма продаж выяснилось, что наиболее рентабельным является выпуск изделия А можно предложить увеличение производства этого изделия.

При анализе ликвидности активов было выяснено, что в организации недостаточно собственных денежных средств и краткосрочных финансовых вложения для погашения наиболее срочных обязательств, а быстрореализуемых активов намного больше, чем краткосрочных обязательств, поэтому можно предложить сократить быстрореализуемые активы для пополнения денежных средств, также можно потребовать от прочих дебиторов погашения долгов в установленные сроки.

Т.к. при анализе производства и объёма продаж выяснилось, что наиболее рентабельным является выпуск изделия А можно предложить увеличение производства этого изделия, а производство изделия D постепенно сокращать.

Т.к. в организации наблюдается увеличение кредиторской задолженности можно предположить, что организация «злоупотребляет» кредитами и займами, что является крайне нежелательным, ООО « Агат» можно порекомендовать другие способы получения денежных средств.

Список литературы

1. Анализ финансовой отчетности: Учебник / Под ред. М.А. Вахрушиной, Н.С. Пласковой. – М.: Вузовский учебник, 2007. – 367 с.

2. Анализ финансовой отчетности. Учеб. пособие / Под ред. О.В. Ефимовой, М.В. Мельник. – 2-е изд., испр. и доп. – М.: Омега-Л, 2006. – 352с.

3. Басовский Л.Е. Комплексный экономический анализ хозяйственной деятельности: учебное пособие / Л.Е. Басовский, Е.Н. Басовская. – М.: ИНФРА-М, 2004. – 366 с.

4. Бороненкова С.А. Управленческий анализ: учебное пособие / под ред. С.А. Бороненкова. – М.: Финансы и статистика, 2003. – 384 с.

5. Комплексный экономический анализ хозяйственной деятельности: учебник / под ред. Л.Т. Гиляровской. М.: Велби: Проспект, 2006. – 360 с.

6. Чугаева Т.Д. Комплексный экономический анализ хозяйственной деятельности [Текст]: учебное пособие / Т.Д. Чугаева. – Барнаул: Изд-во Алтайской академии экономики и права, 2007. – 128 с.

7. Шеремет А.Д. Комплексный анализ хозяйственной деятельности. – М.: ИНФРА-М, 2006. – 415 с. – (Высшее образование).

8. Экономический анализ: Основы теории. Комплексный анализ хозяйственной деятельности организации: учебник / под ред. Н.В. Войтловского, А.П. Калининой, И.И. Мазуровой. – 2-е изд., перераб. и доп. – М.: Высшее образование, 2006. – 513 с.

9. Экономический анализ: Учебник для вузов / Под ред. Л.Т. Гиляровской. – М.: ЮНИТИ-ДАНА, 2001. – 527 с.

Приложения

1. Выписка из бухгалтерского баланса ООО «Агат»

| АКТИВ | Код пока- зателя | На начало отчетного года | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы | 110 | - | - |

| Основные средства | 120 | 1134031 | 1159975 |

| Незавершенное строительство | 130 | 260449 | 326146 |

| Доходные вложения в материальные ценности | 135 | - | - |

| Долгосрочные финансовые вложения | 140 | - | - |

| ИТОГО по разделу I | 190 | 1394480 | 1486121 |

| II. ОБОРОТНЫЕ АКТИВЫ Запасы | 210 | 902776 | 897840 |

| в том числе: сырье, материалы и другие аналогичные ценности | 337659 | 332659 | |

| затраты в незавершенном производстве | 247799 | 247823 | |

| готовая продукция и товары для перепродажи | 316236 | 316242 | |

| расходы будущих периодов | 1082 | 1080 | |

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 122 | 126 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 111065 | 153818 |

| в том числе покупатели и заказчики | 97543 | 136219 | |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 425652 | 453512 |

| в том числе покупатели и заказчики | 385601 | 401870 | |

| Краткосрочные финансовые вложения | 250 | 57810 | 62118 |

| Денежные средства | 260 | 75975 | 67485 |

| Прочие оборотные активы | 270 | - | - |

| ИТОГО по разделу II | 290 | 1572900 | 1634999 |

| БАЛАНС | 300 | 2967380 | 3121120 |

| ПАССИВ | Код пока- зателя | На начало отчетного периода | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал | 410 | 100 | 100 |

| Собственные акции, выкупленные у акционеров | |||

| Добавочный капитал | 420 | 896062 | 876137 |

| Резервный капитал | 430 | 75 | 84 |

| в том числе: резервы, образованные в соответствии с законодательством | - | - | |

| резервы, образованные в соответствии с учредительными документами | 75 | 84 | |

| Нераспределенная прибыль (непокрытый убыток) | 470 | 895373 | 1013069 |

| ИТОГО по разделу III | 490 | 1794610 | 1895390 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 510 | 312840 | 299970 |

| ИТОГО по разделу IV | 590 | 312840 | 299970 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 610 | 144562 | 168721 |

| Кредиторская задолженность | 620 | 715197 | 756860 |

| в том числе: поставщики и подрядчики | 540602 | 573596 | |

| задолженность перед персоналом организации | 94850 | 99830 | |

| задолженность перед государственными внебюджетными фондами | 30115 | 31620 | |

| задолженность по налогам и сборам | 49630 | 51814 | |

| прочие кредиторы | - | - | |

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | 144 | 157 |

| Доходы будущих периодов | 640 | - | - |

| Резервы предстоящих расходов | 650 | 27 | 22 |

| Прочие краткосрочные обязательства | 660 | - | - |

| ИТОГО по разделу V | 690 | 859930 | 925760 |

| БАЛАНС | 700 | 2967380 | 3121120 |

Выписка из отчёта о прибылях и убытках

| Показатель | За отчет- ный период | За анало- гичный период предыду- щего года | |

| наименование | код | ||

| 1 | 2 | 3 | 4 |

| Доходы и расходы по обычным видам деятельности Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 5494860 | 6044220 | |

| Себестоимость проданных товаров, продукции, работ, услуг | ( 3714194) | (4018795) | |

| Валовая прибыль | 1780666 | 2025425 | |

| Коммерческие расходы | (668340) | (697280) | |

| Управленческие расходы | ( 613730) | (762540 ) | |

| Прибыль (убыток) от продаж | 498596 | 565605 | |

| Прочие доходы и расходы Проценты к получению | 22630 | 19244 | |

| Проценты к уплате | (193620) | (212380 ) | |

| Прочие доходы | 20422 | 20638 | |

| Прочие расходы | (210657) | (234049) | |

| Прибыль (убыток) до налогообложения | 137371 | 159058 | |

| Текущий налог на прибыль | ( 32969 ) | (38174 ) | |

| Чистая прибыль (убыток) отчетного периода | 104402 | 120884 | |

Выписка из приложения к бухгалтерскому балансу

ОСНОВНЫЕ СРЕДСТВА

| Показатель | Наличие на начало отчетного года | Посту- пило | Выбыло | Наличие на конец отчетного периода | ||||

| наименование | код | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | |||

| Здания | 070 | 634400 | - | - | 634400 | |||

| Машины и оборудование | 080 | 1001590 | 196380 |

(183040 ) | 1014930 | |||

| Транспортные средства | 085 | 348810 | 89390 | (75350 ) | 364670 | |||

| Производственный и хо- зяйственный инвентарь | 090 | 97250 | 14680 | (5000 ) | 106930 | |||

| Итого | 130 | 2082050 | 300450 |

(261570 ) | 2120930 | |||

| Показатель | На начало отчетного года | На конец отчетного периода | ||||||

| наименование | код | |||||||

| 1 | 2 | 3 | 4 | |||||

| Амортизация основных средств - всего | 140 | 948019 | 960955 | |||||

| в том числе: зданий и сооружений | 141 | 246370 | 267190 | |||||

| машин, оборудования, транспортных средств | 142 | 618499 | 601595 | |||||

| других | 143 | 83150 | 92170 | |||||

ФИНАНСОВЫЕ ВЛОЖЕНИЯ

| Показатель | Долгосрочные | Краткосрочные | |||

| наименование | код | на начало отчетного года | на конец отчетно- го пери- ода | на начало отчетного года | на конец отчетно- го пери- ода |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Ценные бумаги дру- гих организаций - всего | - | - | 57310 | 62118 | |

| Итого | - | - | 57310 | 62118 | |

ДЕБИТОРСКАЯ И КРЕДИТОРСКАЯ ЗАДОЛЖЕННОСТЬ

| Показатель | Остаток на начало отчетного года | Остаток на конец отчетного периода | |

| наименование | код | ||

| 1 | 2 | 3 | 4 |

| Дебиторская задолженность: краткосрочная - всего | 610 | 425652 | 453612 |

| в том числе: расчеты с покупателями и заказчиками | 611 | 385601 | 401870 |

| авансы выданные | 612 | - | - |

| прочая | 613 | 40051 | 51742 |

| долгосрочная - всего | 620 | 111065 | 153818 |

| Итого | 536717 | 607430 | |

| Кредиторская задолженность: краткосрочная - всего | 640 | 859930 | 952760 |

| в том числе: расчеты с поставщиками и подрядчика- ми | 641 | 540602 | 573596 |

| авансы полученные | 642 | - | - |

| расчеты по налогам и сборам | 643 | 49630 | 51814 |

| кредиты | 644 | 144562 | 168721 |

| займы | 645 | - | - |

| прочая | 646 | 125136 | 131629 |

| долгосрочная - всего | 650 | 312840 | 299970 |

| в том числе: кредиты | 651 | - | - |

| займы | 652 | 312840 | 299970 |

| Итого | 660 | 1172770 | 1225730 |

РАСХОДЫ ПО ОБЫЧНЫМ ВИДАМ ДЕЯТЕЛЬНОСТИ

(ПО ЭЛЕМЕНТАМ ЗАТРАТ)

| Показатель | За отчетный год | За предыдущий год | |

| наименование | код | ||

| 1 | 2 | 3 | 4 |

| Материальные затраты | 710 | 1221080 | 1439100 |

| Затраты на оплату труда | 720 | 2279940 | 2403200 |

| Отчисления на социальные нужды | 730 | 584760 | 610490 |

| Амортизация | 740 | 144280 | 147550 |

| Прочие затраты | 750 | 766250 | 878305 |

| Итого по элементам затрат | 760 | 4996310 | 5478645 |

| Изменение остатков (прирост [+], уменьшение [-]): незавершенного производства | 765 | +14 | +24 |

| расходов будущих периодов | 766 | +8 | -2 |

| резервов предстоящих расходов | 767 | - | - |

Справка №1

Данные статистических и оперативных отчётов, используемые в ходе анализа ресурсного потенциала

| Показатель | Прошлый год | Отчётный год |

| 1. численность рабочих, чел. | 11214 | 12285 |

| 2. количество отработанных дней | 245 | 250 |

| 3. количество отработанных человеко-дней в отчётном периоде, чел.дн. | 2747430 | 3071250 |

| 4. Продолжительность одной смены | 8 | 8,2 |

| 5. количество отработанных человеко-часов в отчётном периоде, чел-ч. | 21979440 | 25184250 |

| 6. численность работников, чел. | 29230 | 30040 |

| 7. Коэффициент сменности, коэфф. | 1,5 | 1,8 |

Справка №2

Переменные и постоянные расходы в составе затрат на проданную продукцию (тыс.руб.)

| Показатели | За отчётный год |

| Переменные расходы | 4593607 |

| Постоянные расходы | 885008 |

Справка №3

Коэффициенты комплексных показателей, входящих в рейтинговую оценку организации, конкурирующих с ООО «Агат»

| № п/п | Комплексный показатель | ООО «Алмаз» | ООО «Рубин» |

| А | Б | 1 | 2 |

| 1 | Рентабельность продаж | 0,089 | 0,093 |

| 2 | Рентабельность активов | 0,525 | 0,529 |

| 3 | Рентабельность собственного капитала | 0,659 | 0,657 |

| 4 | Рентабельность доходов | 0,024 | 0,029 |

| 5 | Рентабельность расходов | 0,03 | 0,024 |

| 6 | Коэффициент финансовой независимости | 0,607 | 0,603 |

Справка 4

Коэффициент значимости комплексных показателей, участвующих в рейтинговой оценке деятельности организации анализируемой отрасли

| № п/п | Комплексный показатель | Коэффициент значимости показателя |

| А | Б | 1 |

| 1 | Рентабельность продаж | 1,8 |

| 2 | Рентабельность активов | 1,4 |

| 3 | Рентабельность собственного капитала | 2,0 |

| 4 | Рентабельность доходов | 1,6 |

| 5 | Рентабельность расходов | 1,5 |

| 6 | Коэффициент финансовой независимости | 1,7 |

Филиал в г. Барнауле

Факультет: «Учетно-статистический»

Курсовая работа

Комплексный экономический анализ хозяйственной деятельности предприятия

Барнаул 2008

Введение

В условиях многогранности и сложности экономических отношений между хозяйствующими субъектами существенно возрастают приоритетность и роль экономического анализа, основным содержанием которого является комплексное системное исследование механизма финансовой стабильности и финансовой безопасности организации.

Анализ финансово-хозяйственной деятельности – это один из главных элементов менеджмента любой организации. С помощью комплексного анализа изучаются тенденции развития, глубоко и системно анализируются факторы изменений результатов деятельности, обосновываются бизнес-планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, вырабатывается экономическая стратегия его развития. Результаты такого анализа нужны, прежде всего, внутренним пользователям (руководству, учредителям, экономическим службам), а также внешним пользователям (кредиторам, инвесторам, поставщикам, налоговым службам) для выработки рациональных управленческих решений.

Данная тема является актуально потому, что устойчивое финансовое положение предприятия является результатом умелого, просчитанного управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия.

Предметом исследования курсовой работы является анализ хозяйственной деятельности предприятия.

Объектом исследования является ОАО «Агат».

Целью работы является:

· закрепление теоретических знаний;

· развитие практических навыков проведения экономического анализа

· обобщение полученных результатов анализа с целью выявления комплектной величины резервов, которые в конечном итоге могут быть квалифицированы как готовые к мобилизации в производственно-хозяйственной деятельности анализируемой организации.

Задачи:

§ рассчитать качественные и количественные показатели;

§ составить многофакторные модели;

§ раскрыть методику расчета влияния отдельных факторов;

§ выявить резервы и разработать рекомендации по мобилизации их в производство;

§ составить аналитическую записку по результатам произведенных расчетов.

Дата: 2019-05-29, просмотров: 329.