К одному из важнейших видов налогового контроля относятся тематические проверки налогоплательщиков. Такие проверки в настоящее время во всем мире дают до 20% дополнительных налоговых начислений и служат средством воспитания налоговой законопослушности налогоплательщиков, а также способствуют созданию для налогоплательщика таких условий, при которых ему будет выгодней платить налоги, чем не платить. [5]

Охватить большой круг налогоплательщиков плановыми тематическими налоговыми проверками не представляется возможным из-за ограниченных ресурсов территориальных налоговых комитетов, поэтому задача отбора налогоплательщиков для проведения документальных налоговых проверок очень актуальна.

Независимо от вида налога применяются одни и те же методы выбора объектов для проверки. При этом многие налоговые службы предпочитают использовать одновременно несколько разных методов, а не полагаться на какой-либо один. Цель такого выбора обычно заключается в поиске потенциально наиболее «продуктивных» случаев, т.е. таких налогоплательщиков, проверка которых сулит наибольший объем доначислений.

На сегодня развитые страны накопили значительный опыт совершенствования налогового администрирования, в части автоматизации планирования налоговых проверок, которая призвана стандартизировать и сделать более эффективной деятельность налоговых служащих при проведении мероприятий, контролирующих исполнение налоговой дисциплины.

Самым простым методом выбора налогоплательщиков для проверки – является случайный выбор. По сравнению с большинством других подходов случайный выбор обычно дает мало дополнительных начислений. Чаще всего метод случайного выбора применяется для построения выборки налогоплательщиков, по которой судят затем о характеристиках генеральной совокупности. Например, Федеральное налоговое управление США периодически проводит тщательную проверку случайным образом отобранных деклараций физических и юридических лиц с привлечением информации из внешних источников. Это делается в рамках специальной программы, которая называется Измерение законопослушности налогоплательщиков» (ТСМР – Taxpayer Compliance Measurement Program). По результатам этих проверок строятся оценки, показывающие степень налогового «непослушания» или ухода от налогов в генеральной совокупности налогоплательщиков. На основе этих данных разрабатываются критерии отбора налоговых деклараций, от выездной налоговой проверки подателей которых можно ожидать наиболее высоких налоговых доначислений. [17]

Аналогичную программу имеет и Государственная налоговая служба Канады – она называется «Процессуальный контроль» (Processing Review). В рамках этой программы случайным образом выбираются декларации физических лиц, указавших, что часть их совокупного дохода должна облагаться налогом по льготному режиму или вообще не подлежит налогообложению.

Часто применяемый многими налоговыми службами западных стран подход заключается в том, чтобы сосредоточить имеющиеся у налоговой службы ресурсы (время, деньги, специалистов) на проверке крупных налогоплательщиков, на которых приходится значительная часть налоговых поступлений. Например, в США и Канаде очень высокий процент крупных налогоплательщиков находится под постоянным контролем со стороны налоговых органов на предмет правильности начисления налога на прибыль предприятий. Налоговые управления штатов в США также уделяют большое внимание проверкам предприятий с наибольшим объемом продаж.

Подобная стратегия проверок преобладает в большинстве развивающихся стран. Практика показывает, что при ограниченном объеме ресурсов (времени, персонала) подобные проверки позволяют генерировать наибольший объем дополнительных начислений в расчете на единицу времени работы специалистов налоговых органов.

Налоговыми органами Республики Казахстан планированию налоговых проверок уделяется пристальное внимание, т.к. от качества составления плана проведения налоговых проверок, правильности отбора налогоплательщиков на проверку зависит эффективность использования рабочего времени, результат контрольно-экономической работы налоговых органов в целом.

Кардинальным шагом в совершенствование налогового администрирования стало внедрение информационной системы «Электронный контроль налогового аудита», которая позволяет автоматизировать процесс планирования и проведения налоговых проверок.

Автоматизация процесса планирования контрольной работы в системе ЭКНА позволит сделать более эффективной деятельность налоговых специалистов при проведении контрольных мероприятий, посредством проведения «точечного аудита».

В рамках информатизации налоговых органов, методика отбора налогоплательщиков решается за счет взаимосвязанного комплекса мероприятий – автоматизированного камерального контроля, прогрессивных методов планирования и сопровождения налоговых проверок.

Автоматизированный отбор налогоплательщиков на проверку построен на выявлении ошибок в налоговой отчетности, обнаружении противоречия между сведениями, содержащимися в налоговой отчетности, т.е. на результатах камерального контроля, который осуществляется на основе изучения и анализа представленной налогоплательщиком налоговой отчетности и других документов.

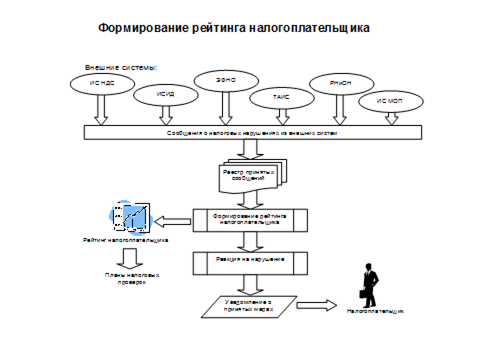

Рисунок №3

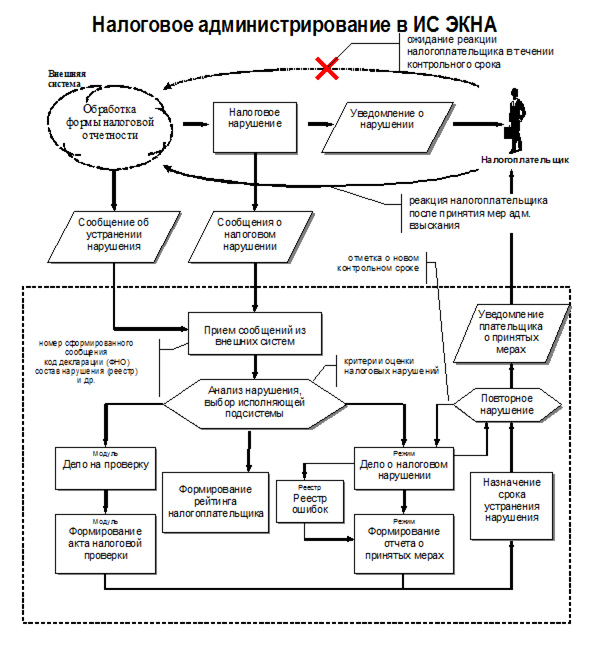

Внешние, по отношению к ИС ЭКНА, информационные системы регистрируют налоговое нарушение при приеме форм налоговой отчетности от налогоплательщика, при этом обеспечивается предварительная обработка налогового нарушения, с целью отсева нарушений, вызванных «техническими» проблемами при обработке налоговой отчетности.

Рисунок №4

После принятия сообщения о налоговом нарушении, в ИС ЭКНА выполняется автоматический анализ принятого сообщения, в соответствии с критериями оценки. Каждое выявленное налоговое нарушение может быть отнесено к одной из групп:

ФЛК;

камеральный контроль;

отдельные сведения (систематическая убыточность, низкий коэффициент налоговой нагрузки и другие).

Для анализа нарушений используется система формирования рейтинга – степени «тяжести» нарушения. Следует различать две составляющие рейтинга налогоплательщика:

рейтинг по налоговым нарушениям;

коэффициент приоритета, выставляемый по регистрационным данным (по умолчанию равен 1).

Рейтинг по налоговым нарушениям из различных информационных систем для каждого налогоплательщика суммируется. Наряду с рейтингом налогоплательщика, рассчитывается предполагаемая сумма доначислений по акту налоговой проверки, на основе сообщений из внешних информационных систем о суммах отклонений, выявленных в формах налоговой отчетности. Алгоритм расчета предполагаемых сумм доначислений следующий:

· на основе информации, переданной внешней информационной системой, определяется форма налоговой отчетности, в которой установлены нарушения;

· на основе справочных данных, позволяющих определить ставку налога по коду формы налоговой отчетности, рассчитывается предполагаемая сумма доначислений, равная произведению суммы отклонения на ставку налога.

Высокие показатели рейтинга отражаются в реестре «Рейтинг налогоплательщиков на проверку» – это реестр, из которого в дальнейшем будут выбраны налогоплательщики в план налоговых проверок.

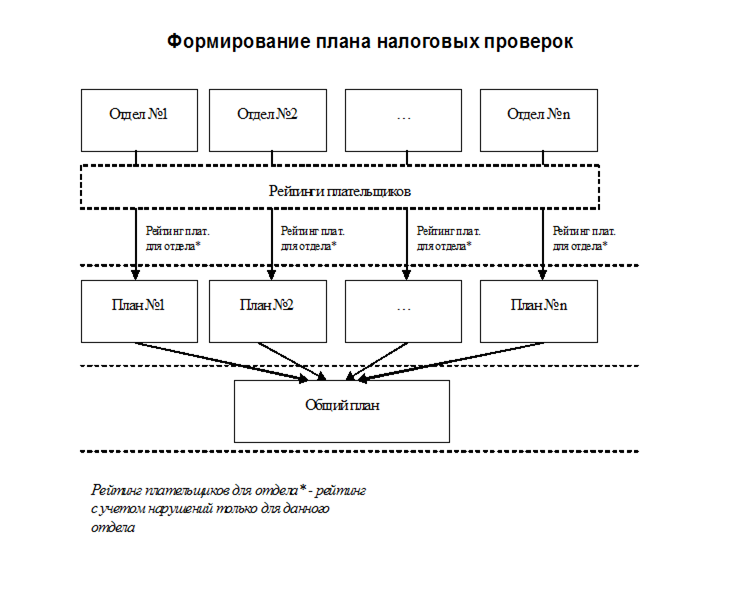

Под планом налоговых проверок понимается документ, в соответствии с которым производится контрольная работа налогового органа. Формирование плана проверок, осуществляется путем выбора налогоплательщиков по максимальному рейтингу, формируемому на основе налоговых нарушений. [17]

В соответствии с организационной структурой налогового органа, планы могут составляться несколькими отделами. Особенностью составления плана различными отделами является то, что при помощи справочника «Налоговые нарушения, контролируемые отделами» план может формироваться только по определенным группам нарушений.

Рисунок №5

Совершенствование системы планирования, организации и проведения налоговых проверок, синхронизированных по все звеньям налоговой системы в ИС ЭКНА, позволит:

· своевременно выявлять налоговые нарушения и оперативно реагировать на них;

· отслеживать вертикально интегрированные и взаимосвязанные структуры налогоплательщиков;

· разрабатывать методы, алгоритмы и программы автоматизированного выявления основных схем ухода от налогообложения и сокрытия налогов;

· анализировать и разрабатывать предложений по внесению изменений и дополнений в Кодекс Республики Казахстан «О налогах и других обязательных платежах в бюджет»;

Дальнейшее совершенствования порядка осуществления тематических проверок необходимо направить по следующим направлениям:

– совершенствование отбора налогоплательщиков для включения в План проверок, по результатам многомерного анализа аналитических данных хранилища OLAP;

– разработка методических рекомендацию по осуществлению тематических проверок согласно нового Налогового кодекса Республики Казахстан;

– внедрение информационных систем на государственном языке;

– повышение профессионализма налоговых работников;

– повышение налоговой культуры и качества оказания государственных услуг.

Заключение

Налоговый контроль – это не только контроль за полной и своевременной уплатой налогов. В своем широком значении налоговый контроль – это контроль за исполнением законодательства. Контроль за соблюдением законодательства – это общая функция государства, которая распространяется на любые отрасли законодательства. Осуществляя контроль за соблюдением законодательства в целом, государство действует в качестве субъекта, равноудаленного от обеих сторон правоотношения, выступая в качестве беспристрастного арбитра в случае возникновения спора между ними.

Объектами налогового контроля являются лица, на которые налоговым законодательством возложены юридические обязанности.

Предметом налогового контроля выступает исполнение проверяемым лицом обязанностей, возложенных на него налоговым законодательством.

Целью налогового контроля является:

1) выявление фактов нарушения налогового законодательства или некачественного исполнения участником налогового правоотношения своих обязанностей;

2) выявление виновных и привлечение их к установленной юридической ответственности;

3) устранение нарушений налогового законодательства;

4) защита материальных интересов государства в виде принятия мер по взысканию недоимки;

5) предупреждение нарушений налогового законодательства.

Согласно нового Налогового кодекса, вступившего в силу 1 января 2009 года – налоговый контроль – это контроль осуществляемый органами налоговой службы, за исполнением налогового законодательства Республики Казахстан, иного законодательства Республики Казахстан, контроль за исполнением которого возложен на органы налоговой службы.

Налоговый контроль состоит не только в проверке исполнения налогового законодательства, полноты и своевременности перечисления обязательных пенсионных взносов, но и в проверке правильности исчисления и полноты и своевременности уплаты налогов и других обязательных платежей в бюджет, а также устранения нарушений законодательства Республики Казахстан.

Цели и задачи налогового контроля различны. Основная цель – препятствие уходу от налогов, обеспечение поступлений в доходную часть государства, устранение нарушений законодательства Республики Казахстан.

Определены такие формы налогового контроля, как:

1) регистрация налогоплательщиков в налоговых органах;

2) прием налоговых форм:

3) камеральный контроль;

4) учет исполнения налогового обязательства, обязанности по исчислению, удержанию и перечислению обязательный взносов, исчислению и уплате социальных отчислений;

5) налоговое обследование;

6) мониторинг крупных налогоплательщиков;

7) налоговые проверки;

8) контроль за соблюдением порядка применения контрольно-кассовых машин;

9) контроль за подакцизными товарами;

10) контроль при трансфертном ценообразовании;

11) контроль за соблюдением порядка учета, хранения, оценки, дальнейшего использования и реализации имущества, обращенного (подлежащего обращению) в собственность государства;

12) контроль за деятельностью уполномоченных государственных и местных исполнительных органов в части исполнения задач по осуществлению функций, направленных на исполнение налогового законодательства Республики Казахстан.

Тематическая проверка является одним из видов документальных проверок, Тематическая проверка – проверка исполнения налогового обязательства по отдельному виду налога и другого обязательного платежа в бюджет, полноты и своевременности удержания и (или) перечисления обязательных пенсионных взносов в накопительные пенсионные фонды, исполнения банками и организациями, осуществляющими отдельные виды банковских операций, обязанностей, установленных налоговым кодексом, а также по вопросам государственного контроля при применении трансфертных цен.

Налоговые проверки органами налоговой службы производятся на основании графика (плана) проверок. При составлении данного графика отбор налогоплательщиков, подлежащих проверке, производится по разработанным на основании налогового законодательства критериям отбора.

Тематические проводятся не чаще одного раза в полугодие по одному и тому же виду налога и другому обязательному платежу в бюджет, а также по вопросам исполнения банками и организациями, осуществляющими отдельные виды банковских операций, обязанностей, установленных Налоговым кодексом, и государственного контроля при применении трансфертных цен;

Налоговым кодексом, вступившим в силу с 1 января 2009 года определен порядок проведения тематических проверок на основании требования налогоплательщика в декларации по налогу на добавленную стоимость по подтверждению достоверности сумм налога на добавленную стоимость, предъявленных к возврату. Тематическая проверка по подтверждению достоверности сумм налога на добавленную стоимость, предъявленных к возврату, проводится в отношении налогоплательщика, представившего декларацию по налогу на добавленную стоимость с указанием требования о возврате превышения налога на добавленную стоимость.

В соответствии с Постановлением Правительства Республики Казахстан от 1 сентября 1999 года №1286 введен единый статистический учет всех проверок деятельности хозяйствующих субъектов государственными органами, с обеспечением такого учета для субъектов малого предпринимательства с 1 октября 1999 года.

Государственные органы, обладающие в соответствии с законодательством Республики Казахстан правом контроля и надзора, обязаны регистрировать акты (предписания, постановления и т.п.) о назначении всех проверок хозяйствующих субъектов в территориальных органах Центра правовой статистики и информации при Генеральной прокуратуре Республики Казахстан.

Регистрация актов контролирующих органов на территориях городов и районов, не имеющих подразделений ЦПСиИ, возлагается на прокуроров этих городов и районов.

Анализ процедуры проведения налоговых проверок в странах ЕврАзЭС позволяет сделать некоторые выводы:

– необходимы гармонизация и унификация форм и методов налогового контроля, которые должны быть четко прописаны в законодательстве стран (по примеру Казахстана и Таджикистана);

· основные виды налоговых проверок должны быть четко определены в законодательстве (как, например, в России), что необходимо для разработки единых процедур проведения проверок;

· следует унифицировать сроки проведения налоговых проверок, так как в каждой стране используется свое исчисление: в России – месяцы, в остальных странах – дни (рабочие или календарные). Вероятно, наиболее удобно использовать измерение именно в рабочих днях, что позволит рациональнее распределить нагрузку на налоговые органы (так как при календарном измерении не учитываются выходные и праздничные дни);

· необходимо рассмотреть вопрос о создании единых форм документов, в том числе решений по результатам налоговых проверок.

Важным моментом в реализации Основных принципов гармонизации налогового администрирования в государствах – членах ЕврАзЭС является обжалование решений налоговых органов, что предусмотрено во всех странах.

Автоматизация проверок позволит сократить трудоемкость аналитической работы; повысить результативность выездных налоговых проверок путем обоснованного отбора налогоплательщиков; снизить количество налоговых нарушений за счет повышения качества контрольной работы; создать информационные ресурсы для накопления данных о налоговых нарушениях и их использования в последующих выездных проверках. Кроме того, станет возможным осуществление одного из основных принципов взаимодействия налоговых служб государств – участников ЕврАзЭС, а именно создание и функционирование информационных систем, обеспечивающих взаимодействие и обмен информацией между налоговыми органами.

Анализ опыта налоговых органов ФРГ и Франции убедительно свидетельствует о том, что наличие эффективной процедуры отбора налогоплательщиков для проведения налоговых проверок является абсолютно необходимым для рациональной организации системы налогового контроля. Только применение данной процедуры может обеспечить в условиях значительной нагрузки на специалистов налоговых органов максимальную результативность проверок как с точки зрения произведенных по их результатам доначислений в бюджет, так и с точки зрения их профилактического воздействия на налогоплательщиков.

Одной из приоритетных задач Налогового комитета Министерства Финансов Республики Казахстан, предусмотренных в Программе Правительства Республики Казахстан на 2006–2010 годы, является процесс автоматизации налогового и таможенного администрирования, а именно внедрение всех информационных систем, разработанных на базе налогового комитета МФ РК.

Целью налоговой политики Республики Казахстан является увеличение доходной части государственного бюджета путем расширения налогооблагаемой базы и повышения качества налогового администрирования с использованием новых технологий, а также совершенствование налогового законодательства для стимулирования развития производства и роста инвестиций.

Достижение данных целей позволит решить масштабные задачи и достигнуть приоритетного развития Республики Казахстан в 2002–2004 годах – это рост уровня жизни населения на основе общественно-политической стабильности общества, устойчивого социально-экономического развития страны, повышения уровня сбалансированности экономики, активизации движения капитала, укрепления экономической безопасности, снижения системных рисков, развития международного сотрудничества и готовности противостоять вызовам стабильности на глобальном и региональном уровне.

Кардинальным шагом в достижении данной цели является совершенствование налогового администрирования посредством внедрения информационной системы «Электронный контроль налогового аудита».

В настоящее время с 1 января 2009 года введен в действия новый налоговый Кодекс. Его основные нововведения вытекают из приоритетов, обозначенных в Послании Главы государства от 6 февраля 2008 года и базируется на трех основных целевых критериях:

– снижение налоговой нагрузки на несырьевой сектор экономики;

– снижение административных барьеров;

– повышение эффективности налогового администрирования.

Несмотря на чрезвычайно сжатые сроки разработки нового налогового кодекса, необходимо отметить, что он существенно приближает налоговую систему Казахстана к мировой практике, несет в себе большой инвестиционный потенциал, позволяет построить траспарентную систему налогового администрирования.

Так, с целью снижения общей налоговой нагрузки новый Налоговый кодекс предусматривает последовательное, в течение трех лет понижение ставки корпоративного подоходного налога: с 1 января 2009 года – до 20%, с 2010 года – до 17,5%, с 2010 года – до 15%.

Новый налоговый кодекс предусматривает ликвидацию обязанности по расчету и уплате авансовых платежей по корпоративному подоходному налогу для малого и среднего бизнеса.

Таким образом, созданная в Республике Казахстан прогрессивная налоговая система, ориентированная на стимулирование реального роста производства и экономики в целом, на обеспечение снижения дефицита государственного бюджета, подвергнется реформированию с целью усиления стимулирующей и легализующей роли.

Анализ тематических проверок по Налоговому управлению Сарыаркинского района показал, что темп роста всех налоговых проверок с каждым годом растет это связано с тем, что количество зарегистрированных предприятий и индивидуальных предпринимателей увеличивается.

За период с 2006 года по 2007 год по Налоговому департаменту района Сарыарка общее количество уведомлений составило 29860

Исходя из данных 2007 года в течение всего года выставлено 528 распоряжений о приостановлении расходных операций по банковским счетам 374 налогоплательщикам на сумму – 284087,3 тысяч тенге, и отозвано 449 инкассовых распоряжений по 102 предприятиям на сумму – 114625,0 тысяч тенге, в том числе в декабре 35 инкассовых распоряжений по 10 предприятиям на сумму – 10831,7 тысяч тенге.

Наибольший темп роста доначисленных сумм налога среди видов налоговых проверок приходится на документальные и комплексные проверки, которые в 2007 году по сравнение с 2006 году до начисленных сумм налогов увеличивается в 3,7 раза.

Количество налоговых проверок юридических лиц проведенных в 2006 году составило 2947, индивидуальных предпринимателей 615, а в 2007 году юридических лиц 3126, индивидуальных предпринимателей 791.

В связи с наступившим мировым кризисом и внедрением нового налогового кодекса Республики Казахстан налоговой органы объявили мораторий на проведение налоговых проверок.

В результате проведения моратория налоговые органы ожидают:

– стабилизации экономки;

– уменьшения количества недействующих налогоплательщиков;

– улучшения налоговой культуры;

– увеличения доходной части бюджета.

Основная проблема налоговых органов на сегодняшний день это качественное обеспечение исполнения нового налогового Кодекса.

Новом Налоговом кодексе 688 статей, тогда как в старом (2001 г.) 568 статей, что на 120 больше.

Кроме того, в налоговых органах применяются 12 информационных систем. Не секрет с целью облегчения деятельности налоговых органов, подчастую налогоплательщиков заставляют получать электронные ключи для сдачи налоговой отчетности в электронном виде, что противоречит пункту 3 статьи 68 Налогового кодекса РК.

Сегодня не каждый налогоплательщик, особенности индивидуальные предприниматели, имеют возможность грамотно справиться с информационной системой. Зафиксированы случаи сбоя программного обеспечения именно в период сдачи налоговой отчетности. В терминалах налогоплательщика в дни сдачи налоговой отчетности огромные очереди, душно, программа «виснет».

Поэтому сегодня как никогда назрел вопрос о повышении налоговой культуры, для этого необходимо качественно организовать семинары по разъяснению положений нового Налогового Кодекса РК.

13 марта 2009 года во дворце Жастар АО «Центр подготовки, переподготовки и повышения квалификации специалистов органов финансовой системы» провел семинар по разъяснению нового Налогового кодекса. Но его качество организации и подготовленность лекторов желает быть лучшего.

Для снижения налогового бремени в период мирового кризиса Налоговыми органами объявлен мораторий на осуществления налоговых проверок. Опыт проведения предыдущих подобных мораториев, показал следующее:

· снижение налоговых поступлений – что невозможно в период кризиса;

· увеличение количества жалоб потребителей;

· некачественное исполнение своих обязательств налогоплательщиками.

Налоговыми органами Республики Казахстан планированию налоговых проверок уделяется пристальное внимание, т. к. от качества составления плана проведения налоговых проверок, правильности отбора налогоплательщиков на проверку зависит эффективность использования рабочего времени, результат контрольно-экономической работы налоговых органов в целом.

Кардинальным шагом в совершенствование налогового администрирования стало внедрение информационной системы «Электронный контроль налогового аудита», которая позволяет автоматизировать процесс планирования и проведения налоговых проверок.

Совершенствование системы планирования, организации и проведения налоговых проверок, синхронизированных по все звеньям налоговой системы в ИС ЭКНА, позволит:

· своевременно выявлять налоговые нарушения и оперативно реагировать на них;

· отслеживать вертикально интегрированные и взаимосвязанные структуры налогоплательщиков;

· разрабатывать методы, алгоритмы и программы автоматизированного выявления основных схем ухода от налогообложения и сокрытия налогов;

· анализировать и разрабатывать предложений по внесению изменений и дополнений в Кодекс Республики Казахстан «О налогах и других обязательных платежах в бюджет»;

Дальнейшее совершенствования порядка осуществления тематических проверок необходимо направить по следующим направлениям:

– совершенствование отбора налогоплательщиков для включения в План проверок, по результатам многомерного анализа аналитических данных хранилища OLAP;

– разработка методических рекомендацию по осуществлению тематических проверок согласно нового Налогового кодекса Республики Казахстан;

– внедрение информационных систем на государственном языке;

– повышение профессионализма налоговых работников;

– повышение налоговой культуры и качества оказания государственных услуг.

Дата: 2019-05-29, просмотров: 359.