Одной из приоритетных задач Налогового комитета Министерства Финансов Республики Казахстан, предусмотренных в Программе Правительства Республики Казахстан на 2006–2010 годы, является процесс автоматизации налогового и таможенного администрирования, а именно внедрение всех информационных систем, разработанных на базе налогового комитета МФ РК.

Целью налоговой политики Республики Казахстан является увеличение доходной части государственного бюджета путем расширения налогооблагаемой базы и повышения качества налогового администрирования с использованием новых технологий, а также совершенствование налогового законодательства для стимулирования развития производства и роста инвестиций.

Достижение данных целей позволит решить масштабные задачи и достигнуть приоритетного развития Республики Казахстан в 2002–2004 годах – это рост уровня жизни населения на основе общественно-политической стабильности общества, устойчивого социально-экономического развития страны, повышения уровня сбалансированности экономики, активизации движения капитала, укрепления экономической безопасности, снижения системных рисков, развития международного сотрудничества и готовности противостоять вызовам стабильности на глобальном и региональном уровне.

Кардинальным шагом в достижении данной цели является совершенствование налогового администрирования посредством внедрения информационной системы «Электронный контроль налогового аудита».

Основной целью разработки данной информационной системы является регламентация процедур взаимоотношений налогоплательщиков с государством по вопросу добросовестного исполнении налоговых обязательств.

Функционирование информационной системы «Электронный контроль налогового аудита» ориентировано на пополнение единой базы данных проведенных налоговых проверок, снижения доли обжалованных результатов налоговых проверок, исключения необоснованного уменьшения сумм налогов и других обязательных платежей в бюджет, ранее доначисленных в ходе проверок.

Она направлена на устранение бюрократических проволочек и пресечение коррупционных правонарушений со стороны налоговых органов, стандартизацию документооборота, связанного с проведением налоговых проверок и ее результатов, отслеживанием процедур обжалования доначисленных сумм и позволяет осуществлять масштабный контроль НК МФ РК за соблюдением регламента проведения налоговых проверок и оформления их результатов.

Автоматизация процесса планирования контрольной работы в системе ЭКНА позволит сделать более эффективной деятельность обыкновенных рядовых налоговых специалистов при проведении контрольных мероприятий, посредством формирования рейтинга работников налогового аудита с целью выработки рекомендаций по обновлению и укреплению кадрового состава, что соответственно повлечет за собой повышение качества проведения налоговых проверок и снижения доли обжалования результатов проверок.

Функциональные возможности данной информационной системы направлены на:

- создание технологической среды и автоматизированного банка данных на основе информационных ресурсов различных ведомств;

- для повышения достоверности оценки налоговой базы, выявление несоответствий и использование этой информации для пресечения налоговых нарушений;

- выявление вертикально интегрированных и взаимосвязанных структур налогоплательщиков, создаваемых с целью ухода от уплаты налогов и сборов;

- разработку методов, алгоритмов и программ автоматизированной системы выявления основных схем ухода от налогообложения и сокрытия налогов и сборов и разработка предложений по внесению изменений и дополнений в Кодекс Республики Казахстан «О налогах»;

- разработку автоматизированной системы экономического моделирования на основе среднестатистических финансовых данных, методического и программного обеспечения по применению косвенных методов определения доходов;

- совершенствование системы планирования, организации и проведения налоговых проверок, синхронизированных по все звеньям налоговой системы.

В четвертом квартале 2002 года начата пилотная эксплуатация информационной системы «Электронный контроль налогового аудита» в территориальных налоговых комитетах.

Налоговый комитет Министерства Финансов Республики Казахстан сопровождает пилотную эксплуатацию данной информационной системы путем своевременной выработки рекомендаций территориальным налоговым комитетам по работе с ИС ЭКНА на базе анализа предложений и замечаний по эксплуатации. Данный механизм сотрудничества позволяет постоянно совершенствовать программное обеспечение ЭКНА и дает толчок для развития методологической базы налогового законодательства. [17]

Дальнейшее развитие программного обеспечения ИС ЭКНА будет направлено на повышение качества налогового аудита и контроля эффективности работы налоговых органов, в частности путем совершенствования механизма проведения камерального контроля по отбору налогоплательщиков для включения в План проверок за счет формирования рейтинга налогоплательщиков, сформированного по результатам многомерного анализа аналитических данных хранилища OLAP. Причем предполагается, что такой анализ в рамках OLAP будет позволять не только эффективно отбирать налогоплательщиков, но производить расчет предварительных результатов эффекта от проведения проверки по конкретному налогоплательщику.

Кроме того, посредством реализации OLAP планируется реализовать формирование электронного дела налогоплательщика, в котором будет аккумулироваться вся информация по исчисленным и уплаченным налоговым обязательствам данного налогоплательщика, акты проверок, сведения об административных правонарушениях в области налогообложения.

Также, предполагается произвести разработку и реализацию программного обеспечения на государственном языке.

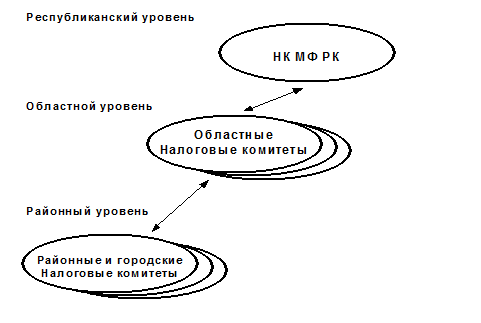

В соответствии с организационной структурой налоговой системы Республики Казахстан, система ЭКНА имеет трехуровневую иерархическую организацию.

На первом, верхнем уровне системы находится НК МФ РК.

На втором уровне находятся НК областного уровня, подчиненные организации республиканского уровня.

Третий уровень составляют НК районного уровня, каждый из которых подчинен своей областной организации.

Рисунок 1. Организационная структура системы ЭКНА

Система ЭКНА функционирует на всех трех уровнях, используя для обмена данными каналы связи.

На республиканском уровне выполняется регистрация жалоб налогоплательщиков, мониторинг дела, формирование отчетности, в отдельных случаях может производиться исполнение дела.

На областном уровне может выполняться регистрация жалоб на уведомления, прием отчетов по результатам рассмотрения жалоб по уведомлениям, мониторинг дела, формирование отчетности, исполнение дела.

На районном уровне выполняется: создание акта налоговой проверки, формируются уведомления, ведется текущий счет налогоплательщика, выполняется репликация на областной и республиканский уровни. Перечисленные уровни системы имеют одинаковые структуры хранения дел, но различные функции для работы с ними. В процессе эксплуатации система ЭКНА использует как общие справочники системы ИНИС так и специализированные справочники самой системы, которые ведутся централизованно (на уровне НК МФ), и обновляются одновременно на республиканском и областном уровнях.

Дела, созданные в нижестоящих по иерархии организациях, доступны для просмотра на вышестоящих уровнях сразу после создания. Акты налоговых проверок доступны для просмотра в вышестоящих организациях только после того как над ними произведена операция «Отправить в НК МФ». В областной организации становятся видны акты всех подчиненных районных организаций. На республиканском уровне доступны акты со всех НК республики.

Особенностью исполнения дел, на республиканском уровне, является то, что дело открывается на республиканском уровне, здесь же ему назначаются исполнители. Исполняется же дело на республиканском, областном или районном уровнях. Дело создается и подготавливается в системе ИНИС РК, после выдачи предписания на исполнения дела ему присваивается статус «Исполняется». Данный статус присваивается делу с момента выдачи предписания налогоплательщику. Исполнители могут приступить к непосредственному исполнению дела. В процессе исполнения специалистом НК в дело вносится информация о прохождении дела, формируется документы, сопровождающие дело: акт налоговой проверки, уведомление. При этом возможно дополнительное назначение исполнителей из числа сотрудников того налогового комитета, где исполняется дело. Все действия, производимые с таким делом, передаются на республиканский уровень.

На республиканском уровне может производиться:

· ведение реестра электронных актов налоговых проверок;

· ведение реестра проверяющих специалистов НК;

· мониторинг и анализ электронных актов;

· регистрация жалобы налогоплательщика на решение вышестоящего налогового органа в уполномоченном налоговом органе;

· регистрация отчета по результатам рассмотрения жалобы, который реплицируется на нижележащие уровни, где зарегистрировано дело;

· формирование стандартных и нестандартных форм отчетности;

· отслеживание контрольных сроков и ведение мониторинга за исполнением дела на нижележащих уровнях;

· ведение единых справочников и классификаторов

Для контроля за ходом выполнения налоговой проверки, на областном уровне обеспечивается мониторинг за ходом исполнения дела, что позволяет реализовать просмотр дела на областном уровне и сортировку по различным атрибутам, например, по дате исполнения, типу, месту исполнения дела, статусу и т.п.

Функции автоматизированного контроля за ходом исполнения дела, позволяет определить документы, по которым возможно превышение «критических» сроков рассмотрения, с целью своевременного предупреждения ответственных исполнителей из числа проверяющих, и специально назначенных для этой функции лиц, о наступлении «критических» сроков.

В программе реализован режим для просмотра дел и связанных с ними документов. При этом с помощью фильтра можно просмотреть все документы или выборочно загрузить только документы с определенным статусом.

При внесении очередного изменения в дело на районном уровне, все данные пересылаются на областной уровень и заносятся в соответствующее дело. К таким изменениям относят:

· изменение статуса дела;

· создание акта и формирование уведомления налогоплательщику;

· процедура открытия и изменения текущего расчетного счета налогоплательщика, изменение статуса счета;

· регистрация жалобы налогоплательщика о несогласии с результатами проверки и их модификация, изменение статуса жалобы;

· регистрация и изменение данных отчета о результатах рассмотрения жалобы, изменение статуса отчета.

Отправляемые на исполнение дела с областного уровня автоматически передаются в указанный районный налоговый комитет и сохраняются в локальной БД. Процедура доступа к информации, связанной с делом заключается в наличии специальных прав, регламентирующих полномочия служащего НК для просмотра или корректировки этой информации. Список работников имеющих доступ к делу, определяется в предписании на выполнение налоговой проверки.

Каждый работник, получивший доступ к делу, должен быть работником того налогового комитета, который производит налоговую проверку. Ответственный исполнитель является лицом, ведущим дело и специальные операции с делом доступны только ему. Кроме того, здесь может быть определен дополнительный круг лиц не из числа служащих налогового комитета, имеющих права на просмотр дела. Это могут быть специалисты ДФП, эксперты и другие лица, совместно с которыми производится проверка. Данные лица также должны быть отражены в предписании на выполнение налоговой проверки.

Для контроля за ходом выполнения налоговой проверки, на районном уровне возможно изменение и периодическое обновление различных атрибутов дела. При внесении очередного изменения в дело на районном уровне, данные пересылаются на областной уровень и заносятся в соответствующее дело. К таким изменениям относят:

· изменение статуса дела

· создание акта и формирование уведомления налогоплательщику

· процедура открытия и изменения текущего расчетного счета налогоплательщика, изменение статуса счета

· регистрация протоколов / постановлений по административным штрафам.

Система автоматизированного контроля за ходом исполнения дела, позволяет определить документы, по которым возможно превышение «критических» сроков рассмотрения, с целью своевременного предупреждения ответственных исполнителей из числа проверяющих, и специально назначенных для этой функции лиц, о наступлении «критических» сроков.

Обеспечение мониторинга за ходом исполнения дела позволяет реализовать просмотр дела на районном уровне и сортировку по различным атрибутам, например, по дате исполнения, типу, месту исполнения дела, статусу и т.п.

Работа специалистов налоговых органов с подсистемой ЭКНА начинается с момента формирования дела на проверку.

Дело содержит все документы, сопровождающие налоговую проверку с момента выписки предписания до обжалования результатов налоговой проверки налогоплательщиком.

В соответствии с этим, работа в системе ЭКНА включает в себя следующие этапы:

· На каждую налоговую проверку создается дело. Первоначально делу присваивается статус «открыто».

· На основе данных, которые составляют неотъемлемые атрибуты дела, системой формируется предписание. После формирования предписания налогоплательщику и передачи дела на исполнение, дело приобретает статус «исполняется».

· После того, как дело передано для исполнения, исполнители могут приступить к непосредственному формированию акта. Системой генерируется доступная для редактирования форма акта налоговой проверки.

· Налоговая проверка завершается, формируется в окончательном варианте акт налоговой проверки. По результатам налоговой проверки происходит формирование уведомлений.

· Сформированное уведомление о доначисленных или уменьшенных суммах, а также о штрафных санкциях вручается налогоплательщику. В журнале отправки и контроля за исполнением уведомлений указывается дата отправки и вручения уведомления налогоплательщику. В дело заносится дата вручения уведомления. Делу в системе присваивается статус «исполнено».

· В момент внесения в систему даты вручения уведомления налогоплательщику, и закрытия операционного дня до этой даты, происходит автоматическое доначисление на лицевой счет налогоплательщика и дело приобретает статус «завершено». При формировании уведомления по акту налоговой проверки в текущий расчетный счет в ИС ЭКНА добавляется записи по каждому налогу, при формировании уведомлений по результатам рассмотрения жалобы налогоплательщика – данные записи дополняются корректирующими данными в разрезе видов налогов.

· В течение установленного срока налогоплательщик вправе обжаловать результаты налоговой проверки и действия (бездействие) должностных лиц органов налоговой службы. При этом начисленные по результатам проверки суммы налогов и штрафных санкций отражаются в лицевом счете налогоплательщика как отсроченные платежи, в гр. 19 лицевого счета «Отсрочка».

· По истечении установленного для подачи жалобы срока (в случае ее отсутствия) отсрочка прекращается и начисленные суммы доступны для взыскания. В случае, если налогоплательщиком жалоба подана в установленный срок инициируется отсрочка взыскания до вынесения окончательного решения по данной жалобе.

·  По результатам обжалования в вышестоящем налоговом органе, уполномоченном государственном органе или суде, после вынесения решения и предоставлении отчета по результатам проверки, налогоплательщику вручается сформированное системой уведомление. В дело заносится дата вручения уведомления. [17]

По результатам обжалования в вышестоящем налоговом органе, уполномоченном государственном органе или суде, после вынесения решения и предоставлении отчета по результатам проверки, налогоплательщику вручается сформированное системой уведомление. В дело заносится дата вручения уведомления. [17]

Общая концепция действий со стороны пользователей системы ЭКНА, которым предоставлены в соответствии с занимаемой должностью и функциональными обязанностями, представлена в таблице №3.

Таблица №3. Концепция действий системы ЭКНА

| № | Действие | Инициатор действия | Содержание действия |

| 1. | Создание дела | Начальник отдела аудита | Заполнение всех необходимых атрибутов дела на налоговую проверку, назначение исполнителей дела, видов проверяемых налогов или вопросов проверки и т.д. |

| 2. | Формирование предварительного предписания | Начальник отдела аудита | Данная процедура доступна из режима создания дел. Предварительное предписание необходимо согласовать с руководством НК, в случае необходимости, внести необходимые изменения в атрибуты дел. |

| 3. | Формирование окончательного предписания и отправка дела на исполнение | Начальник отдела аудита | Данная процедура доступна из режима создания дел. После формирования окончательного предписания основные атрибуты дела (кроме списка исполнителей, даты регистрации в Ц(Д) ПСиИ и контрольной даты) становятся недоступны для редактирования. При этом система автоматически формирует предварительный вариант акта налоговой проверки, в соответствии с указанными атрибутами дела на налоговую проверку. |

| 4. | Заполнение акта налоговой проверки | Ответственный исполнитель | Акт будет доступен для модификации в режиме «Журнал регистрации актов налоговых проверок». Остальные исполнители, указанные в предписании, а также начальник отдела аудита и руководитель НК могут открывать форму акта для просмотра (исключением является рейдовая проверка – здесь акт доступен для модификации всем работникам НК, указанным в предписании на налоговую проверку. Кроме того, последующие акты рейдовой проверки автоматически не формируются, а создаются исполнителями через отдельный пункт меню «Акт рейдовой проверки»). |

| 5. | Отправка предварительного акта на контроль к начальнику отдела | Ответственный исполнитель | После окончания работы с актом, ответственный исполнитель отправляет предварительный вариант акта на контроль к начальнику отдела аудита. Ответственный исполнитель не может самостоятельно отправить акт в НК МФ. Данная операция позволяет разграничить степень ответственности между исполнителем и руководством НК. |

| 6. | Отправка акта на доработку | Начальник отдела аудита или руководитель НК | После просмотра предварительного варианта акта можно отправить акт на доработку к ответственному исполнителю. |

| 7. | Отправка акта в НК МФ | Руководитель НК | В результате данной операции на вышестоящих уровнях в журнале актов налоговых проверок становится доступным для просмотра предварительный вариант акта, а в текущем НК формируется окончательный вариант акта. В случае комплексной и тематической проверок окончательный вариант акта проходит те же стадии, что и предварительный, его можно модифицировать, отправить на контроль к начальнику отдела, вернуть на доработку и отправить в НК МФ. |

| 8. | Формирование уведомления налогоплательщику | Система ЭКНА | По результатам налоговой проверки автоматически формируется уведомление налогоплательщику о принятых мерах по составу налогового нарушения и сроках устранения нарушения. Уведомление извещает (уведомляет) налогоплательщика о доначисленных суммах, пени и штрафах. Окончательный вариант акта и уведомление распечатываются и вручаются налогоплательщику. |

| 9. | Вручение уведомления | Специалист НК | В журнале отправки и контроля за исполнением уведомлений уведомление обрабатывается с указанием даты его вручения. |

| 10 | Доначисления на лицевой счет | Система ЭКНА | В момент вручения уведомления суммы начислений по акту проверки автоматически начисляются на лицевой счет налогоплательщика, и параллельно отражаются в графе «отсрочки». В случае, если налогоплательщик не обжалует результаты налоговой проверки в течении установленного законодательством срока, отсрочка прекращает свое действие и доначисленные суммы по результатам проверки становятся доступны для взыскания. При этом акту автоматически присваивается статус «обработан». |

| 11 | Обработка жалоб налогоплательщиков | Специалист НК | В случае несогласия с начисленной суммой налогоплательщик вправе подать жалобу в вышестоящий налоговый орган и в уполномоченный государственный орган или в суд, при этом заявление налогоплательщика заносится в систему и инициируется отсрочка взыскания доначисленных сумм до вынесения окончательного решения по жалобе. |

Таким образом, автоматизация процесса планирования контрольной работы в системе ЭКНА позволит сделать более эффективной деятельность обыкновенных рядовых налоговых специалистов при проведении контрольных мероприятий, посредством формирования рейтинга работников налогового аудита с целью выработки рекомендаций по обновлению и укреплению кадрового состава, что соответственно повлечет за собой повышение качества проведения налоговых проверок и снижения доли обжалования результатов проверок.

2.3 Анализ поступлений налогов по Налоговому Комитету по району Сарыарка за период с 2006 по 2007 годы

Налоговая система является представителем государства и отстаивает интересы государственной казны. Оттого, насколько правильно построена система налогообложения, зависит эффективное функционирование всей экономики страны. За счет налогов выплачиваются пенсии и пособия пожилым людям и детям, заработная плата врачам, учителям и работникам культуры, обеспечиваются обороноспособность страны. Другого пути получения доходов, кроме сборов налогов государство пока еще не открыло, поэтому обязанность граждан Казахстана по уплате налогов закреплена в главном законодательном акте страны – Конституции Республики Казахстан.

В силу презумпции добросовестности налогоплательщика, закрепленной в Налоговом кодексе Республики Казахстан, он должен самостоятельно определять и исполнять свои налоговые обязательства перед государством.

Ранее налоговая служба находилась в составе горфинотдела. Только в 90-е годы налоговики поменяли статус, согласно приказу Министерство Финансов Казахской ССР от 16 марта 1990 года в городе Целинограде была образована городская государственная налоговая инспекция.

Второй Закон Республики Казахстан от 12 июня 2001 года №210–2 о введении в действие Кодекса Республики Казахстан «О налогах и других обязательных платежей в бюджет» (с изменениями, внесенными Законами Республики Казахстан от 05 июля 2001 года №223–2; также от 24 декабря 2001 года №276–2; от 15 января 2002 года №279–2; от 21 марта 2002 года №310–2; от 23 ноября 2002 года №358–2; также от 29 ноября 2003 года №500–2). В настоящее время с 1 января 2009 года введен в действия новый налоговый Кодекс. Его основные нововведения вытекают из приоритетов, обозначенных в Послании Главы государства от 6 февраля 2008 года и базируется на трех основных целевых критериях:

– снижение налоговой нагрузки на несырьевой сектор экономики;

– снижение административных барьеров;

– повышение эффективности налогового администрирования.

Несмотря на чрезвычайно сжатые сроки разработки нового налогового кодекса, необходимо отметить, что он существенно приближает налоговую систему Казахстана к мировой практике, несет в себе большой инвестиционный потенциал, позволяет построить траспарентную систему налогового администрирования.

Так, с целью снижения общей налоговой нагрузки новый Налоговый кодекс предусматривает последовательное, в течение трех лет понижение ставки корпоративного подоходного налога: с 1 января 2009 года – до 20%, с 2010 года – до 17,5%, с 2010 года – до 15%.

Новый налоговый кодекс предусматривает ликвидацию обязанности по расчету и уплате авансовых платежей по корпоративному подоходному налогу для малого и среднего бизнеса.

Таким образом, созданная в Республике Казахстан прогрессивная налоговая система, ориентированная на стимулирование реального роста производства и экономики в целом, на обеспечение снижения дефицита государственного бюджета, подвергнется реформированию с целью усиления стимулирующей и легализующей роли. [4]

Для достижения цели данной дипломной работы мною был проанализирован Налоговой Комитет по Сарыаркинскому району. Исходя из данных объекта исследования, необходимо выделить следующие показатели: количество предприятий состоящих на учете в Налоговом Комитете по Сарыаркинскому району, количество действующих предприятий, количество бездействующих предприятий, количество предприятий обанкротившиеся за 2005–2006 годы как видно из таблицы 2.1.

Таблица №4. Количество налогоплательщиков, состоящих на учете в налоговом периоде за период 2006–2007 гг.

| Наименование | Физические лица | Юридические лица | ||||

| 2006 год | 2007 год | Темп роста | 2006 год | 2007 год | Темп Роста | |

| Всего зарегистрированных | 6663 | 8665 | 130% | 8390 | 10390 | 124% |

| Действующие предприятия | 4268 | 5681 | 133% | 7012 | 8819 | 126% |

| Бездействующие предприятия | 2393 | 2979 | 124% | 1327 | 1412 | 106% |

| Обанкротившиеся Предприятия | 2 | 5 | 250% | 51 | 59 | 115% |

На основании данных таблицы за период с 1 января 2006 года по 1 января 2007 года был произведен анализ поступлений налогов (см. приложение А). Из чего следует, что самый наибольший удельный вес, произведенный за 2007 год, занимает налог на добавленную стоимость, а самый низкий это корпоративный подоходный налог с юридических лиц нерезидентов и налог на транспортное средство. Также заметна разница между фактической и прогнозируемой суммой налогов. Как видно из таблицы фактические поступления налогов превышают прогнозируемые, но по отдельным видам налогов, такие как корпоративный подоходный налог с юридических лиц резидентов и нерезидентов, налог на транспортное средство, фактическое поступление налогов ниже, чем прогнозируемая сумма налогов. Это связано с тем, что налогоплательщики уклоняются от уплаты налогов и в связи с этим возникает недоимка.

Недоимка – это начисленные не уплаченные в срок суммы налогов и других обязательных платежей в бюджет. Согласно Налоговому Кодексу Республики Казахстан одна из мер погашение недоимки является вручение уведомлений о мерах принудительного взыскания, об устранение налоговой задолженности, а также о мерах по обеспечению невыполненного в срок налогового обязательства.

Таблица №5. Удельный вес врученных уведомлений по Налоговому Комитету района Сарыарка за период с 2006 года по 2007 год

| Виды уведомлений | 2006 год | 2007 год | ||

| Количество уведомлений | Удельный вес | Количество Уведомлений | Удельный Вес | |

| О мерах принудительного взыскания | 5641 | 37% | 5582 | 29% |

| Об устранение нарушений налогового законодательства | 4271 | 28% | 5548 | 29% |

| О мерах по обеспечению невыполненного в срок налогового обязательства | 3549 | 23% | 3895 | 21% |

| Общее число зарегистрированных налогоплательщиков | 15053 | 19055 | ||

За период с 2006 года по 2007 год по Налоговому департаменту района Сарыарка общее количество уведомлений составило 29860, что можно увидеть в таблице 2.2.

Кроме того, необходимо отметить следующие особенности в применяемых налоговым комитетом мерах взыскания недоимки Исходя из данных этой таблицы необходимо отметить что, инкассовые распоряжения, выписанные предприятиям-недоимщикам в 2007 году увеличилось в пять раз, чем в 2006 году. Также наблюдается резкое повышение решений об ограничение распоряжением имуществом налогоплательщика истечение 2007 года увеличилось в четыре раза, по сравнению с 2006 годом.

С начала 2007 года выставлено 222 распоряжения о приостановлении расходных операций по банковским счетам 152 налогоплательщиков. В связи с полным погашением с начала 2007 года восстановлены расходные операции по банковским счетам 39 налогоплательщиков, приостановленных 53 распоряжениями на сумму 19474,0 тысяч тенге, а количество восстановленных расходных за 2007 год составило 51 решение об отмене ограниченного имущества в счет налоговой задолженности на сумму – 39289,3 тысяч тенге.

Исходя из данных 2007 года в течение всего года выставлено 528 распоряжений о приостановлении расходных операций по банковским счетам 374 налогоплательщикам на сумму – 284087,3 тысяч тенге, и отозвано 449 инкассовых распоряжений по 102 предприятиям на сумму – 114625,0 тысяч тенге, в том числе в декабре 35 инкассовых распоряжений по 10 предприятиям на сумму – 10831,7 тысяч тенге.

В течение 2007 года в результате проведенной работы взыскано с дебиторов 15465,8 тысяч тенге, со следующих крупных организаций: с Управления спец службы охраны в счет ОАО Астана-Технопарк, ТОО СК Целинтранстрой в счет ТОО Стройсервис АЕ, ТОО Курылыс‑2 и ГЦТ Астанателеком в счет ТОО Астанамелиорация, ОАО Акмолажолдары в счет ТОО Блок-Зет, с ТОО Серик в счет ТОО Тамирлан и ТОО Астанастройснабсервис, с ГККП Горкоммунхоз в счет ТОО Спектрум ЛТД 2, с ТОО Концерн Найза-Курылыс в счет ТОО Адите.

С начала 2006 года ограничено имущество 12 налогоплательщиков на сумму 39147,7 тысяч тенге, что на 57% меньше, чем в 2007 году, что составило в сумме 66699,7 тысяч тенге, что 27552 тысячи тенге больше чем в 2006 году.

В связи с полным погашением задолженности вынесено 23 решения об отмене ограничении в распоряжении имуществом налогоплательщика на сумму – 6844,2 тысяч тенге, в том числе в декабре три решения на сумму – 3287,0 тысяч тенге.

За нарушение налогового законодательства Республики Казахстан, на основании Кодекса об административных правонарушениях вынесено 198 постановлений о привлечении к административной ответственности налогоплательщиков, в том числе: На основании статьи 219 КоАП привлечено 178 должностных лиц на общую сумму 1630,6 тысяч тенге, взыскано – 981,0 тысяч тенге, в том числе в декабре – 6 должностных лиц на сумму – 52,3 тысяч тенге, взыскано – 17,4 тысяч тенге. На основании статьи 210 КоАП привлечено 20 юридических лиц на сумму 1846,0 тысяч тенге, взыскано – 266,5 тысяч тенге.

Кроме того, одним из мероприятий Налогового департамента по Сарыаркинскому району в целях сокращения недоимки является проведение бесед по вопросу погашения налоговой задолженности, количество которых составило на конец 2006 года 554 беседы. А в 2007 году количество бесед возросло в два раза и составило 1123 беседы с представителями предприятий-недоимщиков по вопросу погашения налоговой задолженности.

Также Налоговым департаментом применяются меры по погашению недоимки не только по налогам, но и по обязательным пенсионным взносам в Накопительные Пенсионные Фонды. Так в 2006 году по Накопительные Пенсионные Фонды выписано – 2159 уведомления на сумму – 1191390,1 тысяч тенге, а в течение всего 2007 года по Накопительным Пенсионным Фондам выписано – 2431 уведомления на сумму – 636004,4 тысяч тенге. Темп роста увеличился на 88%.

За 2007 год на расчетные счета предприятий-недоимщиков имеющих задолженность по Накопительным Пенсионным Фондам выставлено 1196 инкассовых распоряжений. Выставлено 96 распоряжений о приостановлении расходных операций по банковским счетам 73 налогоплательщиков на сумму – 31380,4 тысяч тенге, в том числе в декабре 6 распоряжений по 4 предприятиям на сумму 5676,9 тысяч тенге. Что в 2007 году составило на расчетные счета предприятий-недоимщиков имеющих задолженность по Накопительным Пенсионным Фондам выставлено 61 инкассовое распоряжение по девяти предприятиям на сумму – 7989,8 тысяч тенге. Также взыскано по 8 предприятиям на сумму – 7702,9 тысяч тенге.

В связи с устранением причин приостановления расходных операций с начала текущего года восстановлены расходные операции по банковским счетам 27 налогоплательщиков, приостановленных 9 распоряжениями на сумму 4111,6 тысяч тенге, в том числе в декабре два налогоплательщика, приостановленных три распоряжениями на сумму – 1184,6 тысяч тенге.

Все меры, направленные Налоговым департаментом по району Сарыарка для погашения недоимки по налогам и других обязательных платежей в бюджет применяются только для действующих предприятий. Налоговый Комитет по району Сарыарка ведет работу, с бездействующими юридическими лицами проведена следующая работа за 2007 год:

– Направлены запросы в УДП УВД по городу Астана, Комитет по управлению земельными ресурсами по городу Астана, РГП «Центр по недвижимости Комитета регистрационной службы», Министерство Юстиции Республики Казахстан по городу Астана, на предмет наличия транспортных средств, земельных участков, объектов недвижимости:

– Направлен запрос в Управление Миграционной полиции по городу Астана по 380 физическим лицам (руководитель, учредитель, главный бухгалтер) о предоставлении сведений о месте нахождения, для принятия мер по взысканию налоговой задолженности, в том числе в декабре – 27.

– Направлены запросы в ДФП на розыск должностных лиц и учредителей 21 предприятий. [18]

Кроме того, Налоговым комитетом по району Сарыарка города Астана в течение 2007 года проводятся мероприятия по инициированию процедуры банкротства неплатежеспособных предприятий: по 173 предприятиям направлены запросы по соответствующим инстанциям на наличие имущества, движений денежных средств на банковских счетах: РГП Центр недвижимости города Астана, комитет по управлению земельными ресурсами в городе Астана, УДП ГУВД города Астана, ЗАГС по районам Сарыарка и Алматы, банки города Астана.

В течение 2007 года передано в суд 71 исковых заявления, в результате чего на основании решений суда признано банкротами 70 предприятий на общую сумму 124358,4 тысяч тенге.

Кроме того, возникают такие проблемы, когда не производится изъятие наличных денежных средств в связи с отсутствием предприятий по юридическим адресам. Таких случаев наблюдается на практике по Налоговому департаменту по району Сарыарка по 238 предприятиям.

В связи с устранением причин приостановления расходных операций восстановлены расходные операции по банковским счетам 106 налогоплательщикам приостановленные 152 распоряжениями на сумму – 56149,3 тысяч тенге, в том числе в декабре 6 налогоплательщиков приостановленных 7 распоряжениями на сумму – 1965,4 тысяч тенге.

За нарушение налогового законодательства Республики Казахстан, на основании Кодекса об административных правонарушениях вынесено 206 постановлений о привлечении к административной ответственности налогоплательщиков, в том числе за 2007 год:

· на основании статьи 219 КоАП привлечено 97 должностных лица на общую сумму 987,9 тысяч тенге, взыскано – 886,8 тысяч тенге, в том числе в декабре 46,0 тысяч тенге;

· на основании статьи 210 КоАП привлечено два юридических лиц на сумму 34,8 тысяч тенге.

· на основании статьи 88 КоАП привлечено 107 налогоплательщиков на сумму 1641,0 тысяч тенге, в том числе должностных лиц 93 на сумму – 1203,0 тысяч тенге.

В течение текущего года выставлено 716 распоряжений о приостановлении расходных операций по банковским счетам 416 налогоплательщиков на сумму – 220402,9 тысяч тенге, в том числе в декабре 87 распоряжений по 47 налогоплательщикам на сумму – 14596,1 тысяч тенге.

В связи с устранением причин приостановления расходных операций восстановлены расходные операции по банковским счетам 165 налогоплательщиков приостановленных 255 распоряжениями на сумму – 74913,9 тысяч тенге, в том числе в декабре 12 налогоплательщиков приостановленных 18 распоряжениями на сумму – 4806,5 тысяч тенге.

Также в течение 2007 года по работе с бездействующими юридическими лицами проведена следующая работа: направлены запросы в УДП УВД по городу Астана, Комитет по управлению земельными ресурсами по городу Астана, РГП «Центр по недвижимости Комитета регистрационной службы», Министерству Юстиции Республики Казахстан по городу Астана, на предмет наличия транспортных средств, земельных участков, объектов недвижимости. Также направлены запросы в Управление Миграционной полиции по городу Астана по 166 физическим лицам (руководитель, учредитель, главный бухгалтер) о предоставлении сведений о месте нахождения, для принятия мер по взысканию налоговой задолженности.

В течение 2007 года передано в суд 55 исковых заявлений на сумму – 176593,7 тысяч тенге.

Дата: 2019-05-29, просмотров: 327.