МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ

ДОНЕЦКОЙ НАРОДНОЙ РЕСПУБЛИКИ

МИНИСТЕРСТВО ДОХОДОВ И СБОРОВ

ДОНЕЦКОЙ НАРОДНОЙ РЕСПУБЛИКИ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ДОНБАССКАЯ ЮРИДИЧЕСКАЯ АКАДЕМИЯ»

НАЛОГОВОЕ ПРАВО

(общая часть)

Донецк - 2018

УДК 336.2

ББК 67.402

Т 41

Рецензенты: Моисеев А.М., д-р ю.н., профессор

Вольская Е.М., д-р гос.упр., профессор

Нейло Д.Г., директор Департамента правовой работы Министерства доходов и сборов Донецкой Народной Республики

Рекомендовано к печати Ученым Советом

Донбасской Юридической Академии (Протокол № 10 от 29.03.2017)

Гончаров С.П., Севка В.Г., Балакай О.Б., Подмаркова И.П., Галушка В.О. Налоговое право: Учебное пособие. – Донецк: Из-во ДЮА, 2018. – 194 с.

В учебном пособии представлен учебный, методический и практический материал для изучения курса «Налоговое право (общая часть)» студентами юридических и экономических специальностей.

Рассмотрены актуальные вопросы теории и практики законодательства о налогообложении Донецкой Народной Республики, выполнено сравнение систем налогообложения стран бывшего СНГ. Представлены инструктивные материалы для организации и ведения налогового менеджмента субъектами хозяйствования; для организации работы территориальных органов Министерства доходов и сборов. По каждой теме содержатся практические задания.

Учебное пособие предназначено для студентов образовательных организаций высшего профессионального образования.

© С.П. Гончаров,

В.Г. Севка,

О.Б. Балакай,

И.П.Подмаркова,

В.О.Галушка

2018

СОДЕРЖАНИЕ

| Введение | 5 |

| Раздел 1. Общая часть | |

| Тема 1. Теоретические основы налогового права | 7 |

| 1.1. Исторические особенности развития налогов и налогообложения | 7 |

| 1.2. Понятие налога и сбора, его признаки, сущность | 12 |

| 1.3. Функции налогов | 17 |

| 1.4. Классификация и элементы налогов | 19 |

| Тема 2 . Налоговое право и налоговые правоотношения | 23 |

| 2.1. Налоговое право как отрасль права, науки и учебная дисциплина 2.2. Принципы и источники налогового права Донецкой Народной Республики | 24 28 |

| 2.3. Понятие и признаки налоговых правоотношений 2.4. Структура налоговых правоотношений | 30 33 |

| 2.5. Налогоплательщики: понятие и виды. Права и обязанности налогоплательщиков | 35 |

| Тема 3 . Налоговая обязанность | 39 |

| 3.1. Понятие налоговой обязанности, ее исполнение | 40 |

| 3.2. Перенесение сроков исполнений налоговой обязанности | 41 |

| 3.3. Способы обеспечения исполнения налоговой обязанности | 43 |

| 3.4. Понятие налоговой задолженности. Меры принудительного взыскания задолженности | 45 |

| Тема 4. Органы доходов и сборов Донецкой Народной Республики 4.1. Основные положения о деятельности органов доходов и сборов Донецкой Народной Республики 4.2. Система органов доходов и сборов Донецкой Народной Республики 4.3. Основные задания и полномочия (функции) Министерства доходов и сборов Донецкой Народной Республики Тема 5. Налоговый контроль | 49 49 50 51 55 |

| 5.1. Цель, задачи и значение налогового контроля | 56 |

| 5.2. Понятие налогового контроля, основные формы налогового контроля | 57 |

| 5.3. Виды проверок, которые проводятся органами доходов и сборов в рамках осуществления налогового контроля. Порядок проведения проверок органами доходов и сборов | 58 |

| 5.4. Порядок оформления результатов проверки | 61 |

| Тема 6 . Налоговые нарушения и ответственность за нарушение налогового законодательства | 64 |

| 6.1. Понятие, признаки, особенности и состав налогового нарушения | 65 |

| 6.2. Отличие налоговых нарушений от налоговых преступлений 6.3. Классификация нарушений налогового законодательства | 68 70 |

| 6.4. Понятие, принципы, функции и признаки налоговой ответственности 6.5. Стадии налоговой ответственности и налоговые санкции | 70 73 |

| 6.6. Защита прав налогоплательщиков | 78 |

| Тема 7. Налоговые преступления и ответственность за налоговые преступления 7.1. Понятие налоговых преступлений, их отличительные признаки и особенности. 7.2. Налоговые преступления в УК ДНР. Особенности ответственности. 7.3. Условия освобождения от уголовной ответственности за налоговые преступления. 7.4. Основные способы совершения налоговых преступлений. | 84 84 87 91 94 |

| Тема 8. Таможенное законодательство | 99 |

| 8.1. Таможенное регулирование и таможенное дело. | 100 |

| 8.2. Понятие и структура таможенных органов Донецкой Народной Республики | 103 |

| 8.3. Таможенные режимы (таможенные процедуры) | 104 |

| 8.4. Таможенное оформление | 116 |

| 8.5. Таможенные платежи | 119 |

| ПРИЛОЖЕНИЯ Приложение 1. Закон Донецкой Народной Республики «О налоговой системе» от 25.12.2015 г. № 99-IHC (извлечение): О правовом статусе налогоплательщика | 125 126 |

| Приложение 2. Временное положение о Министерстве доходов и сборов Донецкой Народной Республики | 130 |

| Приложение 3. Порядок проведения контрольно-проверочной работы органами доходов и сборов Донецкой Народной Республики | 146 |

| Приложение 4. Порядок предоставления налогоплательщикам (отсрочки) рассрочки уплаты денежных обязательств (задолженности) | 164 |

| Приложение 5. Договор об отсрочке (рассрочке) Приложение 6. Решение об отсрочке (рассрочке) | 179 183 |

| Приложение 7. Уголовный кодекс Донецкой Народной Республики (извлечение): Преступления в сфере налогообложения | 184 |

| Приложение 8. Закон «О таможенном регулировании в Донецкой Народной Республике» от 25.04.2016 года № 116-IНС (извлечение): Понятие и структура таможенных органов Донецкой Народной Республики | 191 |

ВВЕДЕНИЕ

Учебное пособие «Налоговое право (общая часть)» подготовлено для самостоятельного изучения студентами образовательных организаций высшего профессионального образования основ, норм и особенностей налоговой системы Донецкой Народной Республики.

Материал, представленный в учебном пособии, позволяет обучающемуся в полной мере овладеть правовыми категориями «налог» «налоговые правоотношения», «налоговая обязанность», «налоговый контроль», «налоговые нарушения», «налоговая ответственность», а также уяснить особенности их применения в юридической практике Донецкой Народной Республики.

Основной текст учебного пособия, практические задания раскрыты в 8 темах и подготовлены авторским коллективом, который состоит из сотрудников Министерства доходов и сборов Донецкой Народной Республики, юристов и экономистов. Подобный симбиоз позволил раскрыть особенности налогообложения в различных аспектах. Такой подход направлен на формирование компетенций обучающегося по направлению подготовки 40.03.01 «Юриспруденция» в вопросах нормативного и правового обеспечения налогообложения и осуществление налогового контроля. Учебный материал применим также для направления подготовки 38.03.01 «Экономика» при изучении основ налогового права.

Дисциплина «Налоговое право» позволяет сформировать такие компетенции у обучающегося:

Уметь: толковать и применять нормы налогового законодательства; юридически правильно квалифицировать состав налоговых правонарушений и виды ответственности за них; применять научные методы познания (анализ, сравнение, обобщение и др.); применять нормы разных отраслей законодательства (налогового, банковского, арбитражного процессуального и др.) при решении конкретных задач в области практики налогообложения, а также при обращении в арбитражные суды;

владеть: навыками сбора и обработки необходимых данных; навыками выбора инструментов для обработки данных; навыками анализа и интерпретации информации, содержащейся в различных отечественных и зарубежных источниках; навыками интерпретации полученных в процессе анализа результатов и формулирования выводов и рекомендаций.

Учебное пособие подготовлено такими авторами: С.П. Гончаров, ректор Донбасской юридической академии (введение, тема 2), В.Г. Севка, д.э.н., профессор (тема 1), О.Б. Балакай, к.э.н., доцент (тема 3,4), Галушка В.О., к. н. гос. упр. (тема 5), Подмаркова И.П., к.э.н., доцент (тема 6,7,8).

Авторский коллектив будет благодарен за отзывы и рекомендации к дальнейшему совершенствованию учебного пособия.

Функции налогов

МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ К ИЗУЧЕНИЮ ТЕМЫ:

При изучении данной темы необходимо обратить внимание на сущность налогов и сборов, их целевое назначения, признаки и формы отнесения платежей к налогам и сборам. Изучить функции налогов и их влияние на социально-экономическое развитие государства. Раскрыть элементы налогов как основу дальнейшего изучения порядка их начисления и уплаты.

НОРМАТИВНАЯ БАЗА:

Рис. 1.1. Структура налоговой системы Донецкой Народной Республики

РЕСПУБЛИКАНСКИЕ НАЛОГИ И СБОРЫ:

1) налог на прибыль;

2) акцизный налог;

3) экологический налог;

4) сбор за транзит, продажу

и вывоз отдельных видов товаров;

5) плата за использование недр;

6) сбор за специальное использование воды;

7) налог с оборота;

8) сбор на развитие виноградарства, садоводства и хмелеводства.

МЕСТНЫЕ НАЛОГИ И СБОРЫ:

1) подоходный налог;

2) плата за землю;

3) упрощенный налог;

4) плата за патент;

5) сельскохозяйственный налог;

6) транспортный налог;

7) сбор за специальное использование рыбных и других водных живых ресурсов;

8) сбор за осуществление валютно-обменных операций.

Налоговая система строится на основе определенных принципов, важнейшие из которых:

- равенство и справедливость налогообложения,

- эффективность налогообложения, универсальность налогообложения,

- одновременность обложения, стабильность налоговых ставок и принципов дифференциации ставок,

- четкое разделение налогов по уровням государственного управления,

- удобство взимания налога для налогоплательщика.

Реализация функций налога непосредственно связана с теми принципами, на которых строится вся система налогообложения и которые реализуются в конкретном виде налога.

Все принципы, лежащие в основе налога, могут быть объединены в три группы:

- юридические,

- организационные,

- экономические.

1. Юридические принципы:

а. обязательность - каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о налогообложении основывается на признании всеобщности и равенства налогообложения;

б. законность - ни на кого не может быть возложена обязанность уплачивать налоги и сборы, не предусмотренные законодательством;

в. недискриминационный характер - налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и других критериев;

г. обоснованность - налоги и сборы должны иметь экономическое основание и не могут быть произвольными;

д. экономическая целостность - не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Донецкой Народной Республики и прямо или косвенно ограничивающие свободное перемещение в пределах территории государства товаров (работ, услуг) или финансовых средств, либо иначе ограничивающие или создающие препятствия экономической деятельности субъектов хозяйствования;

е. определенность - налогоплательщик должен точно знать, какие налоги (сборы), когда и в каком порядке он должен платить;

ж. презумпция невиновности налогоплательщика - все неустранимые сомнения и противоречия актов законодательства о налогообложении толкуются в пользу налогоплательщиков.

2. Организационные принципы выражены через самостоятельность, эластичность, множественность налогов, а также в запрете установления других налогов, не предусмотренных законодательством о налогообложении.

3. Экономические принципы:

а. справедливость – каждый должен принимать участие в финансировании расходов государства соразмерно своим доходам и имущественному положению;

б. соразмерность – зависимость налоговой базы от изменений ставок налога (принцип кривой Лаффера);

в. учет интересов налогоплательщиков – осуществляется через принцип определенность и принцип удобства;

г. эффективность – размер собранного налога должен превышать затраты на его взимание.

Можно выделить следующие признаки налога:

1. Налог – это вид платежа, установленный законодательством.

2. Налог имеет односторонний характер (безвозмездность).

3. Налог носит безусловный характер: оплата происходит без ожидания привилегий со стороны государства.

4. Налог – обладает не целевым характером (за исключением сборов в государственные целевые фонды).

5. Обязательный характер налога – законность и ответственность за неуплату налога.

Функции налогов

Сущность и внутреннее содержание налогов проявляются в их функциях, в той «работе», которую они выполняют. Различают следующие функции налогов (рис. 1.2):

- фискальную;

- распределительную;

- регулирующую;

- социальную;

- контрольную

- стимулирующую.

| Функции налогов |

| Фискальная |

| Социальная |

| Распределительная |

| Стимулирующая |

| Контрольная |

| Регулирующая |

Рисунок 1.2. Функции налогов

Фискальная функция вытекает из самой природы налогов. Она характерна для всех государств во все периоды их существования и развития. С помощью реализации данной функции на практике формируются государственные финансовые ресурсы и создаются материальные условия для функционирования государства. Основная задача выполнения фискальной функции – обеспечение устойчивой доходной базы бюджетов всех уровней. Фискальная функция, таким образом, является понятием более широким, чем функция обеспечения участия населения в формировании фонда финансирования общегосударственных потребностей. Например, более 80% доходов государственного бюджета в РФ формируется за счет налоговых поступлений.

Регулирующая функция имеет особое значение в современных условиях антикризисного регулирования, активного воздействия государства на экономические и социальные процессы. Данная функция связана во временном аспекте с распределением налоговых платежей между юридическими и физическими лицами, сферами и отраслями экономики, государством в целом и его территориальными образованиями. Данная функция позволяет регулировать доходы разных групп населения. Налоговое регулирование реализуется через систему льгот и систему налоговых платежей и сборов.

Социальная функция налогов тесно связана с фискальной и регулирующей функциями посредством условий взимания прежде всего подоходного налога. Налоги взимаются в большем размере с обеспеченных слоев населения, при этом значительная их доля должна в виде социальной помощи поступать к малоимущим слоям населения.

Значение социальной функции налогов резко возрастает в период экономических кризисов, когда большая часть населения нуждается в социальной защите.

Контрольная функция создает предпосылки для соблюдения стоимостных пропорций в процессе образования и распределения доходов разных субъектов экономики. Благодаря ей оценивается эффективность каждого налогового канала и «налогового пресса» в целом, выявляется необходимость внесения изменений в налоговую систему и налоговую политику.

Следует отметить, что контрольную функцию налогов было бы неверно отождествлять с налоговым контролем, осуществляемым органами доходов и сборов. Задача органов доходов и сборов – контроль за соблюдением налогового законодательства посредством проведения проверок в разных формах.

Кроме указанных функции налогов можно также выделить распределительную и стимулирующую. Они являются продолжением вышеперечисленных.

Так, распределительная функция представляет собой своеобразное отражение фискальной: наполнить казну, чтобы потом распределить полученные средства. Но на стадии распределения эта функция очень тесно переплетается с регулирующей, и в одном действии могут проявляться обе функции. Стимулирующая (дестимулирующая) функция создает ориентиры для развития или свертывания производства, деятельности. Как и регулирующая, она может быть связана с применением механизма льгот, изменением объекта налогообложения, уменьшением налогооблагаемой базы. Иногда эту функцию рассматривают как подвид регулирующей.

Отметим, что теоретическое определение функций еще не означает, что именно в заданном направлении будет действовать принятая законом налоговая система. Функциональную емкость системы налогообложения, принимаемой законом конкретной страны, задается не только теорией, но и практикой. Степень практического использования налогового потенциала определяет роль налогов в сложившейся экономической и финансовой системах. Таким образом, сущность налога едина, но практические формы ее воплощения различаются в зависимости от специфики проводимой экономической политики, типа государства, его задач и целей взимания налога.

КОНТРОЛЬНЫЕ ВОПРОСЫ

1. Приведите периодизацию этапов развития налогов Эдвина Селигмена.

2. Какие три крупных этапа можно выделить в развитии форм и методов взимания налогов?

3. Охарактеризуйте развитие налогообложения в России, выделяя крупные этапы.

4. Дайте определение налога, сбора, в чем их отличие?

5. Какие налоги и сборы входят в налоговую систему ДНР?

6. Перечислите и раскройте признаки налогов.

7. Дайте определение «налогоплательщик» и раскройте классификацию плательщика налогов и сборов в соответствии с Законом Донецкой Народной Республики «О налоговой системе».

8. Раскройте содержание функций налогов, какие функции налогов актуальны для налоговой системы Донецкой Народной Республики.

9. Что такое таксономия? Представьте классификацию налогов в виде таблицы.

10. Перечислите и раскройте элементы налогов.

ТЕМЫ ДЛЯ ДОКЛАДОВ

1. Понятие, состав и элементы налогообложения

1. Налогообложение в эпоху Древнего мира

2. Налогообложение в эпоху Феодализма

3. Налогообложение в эпоху Капитализма

4. Налоговая система Донецкой Народной Республики: история формирования

ПРАКТИЧЕСКИЕ ЗАДАНИЯ

1. Составьте таблицу этапов развития налогообложения в России, по следующим критериям: этапы, временные рамки, особенности периода.

2. Составьте таблицу видов налогов по критериям: признак, виды налогов, ссылаясь на законодательство Донецкой Народной Республики.

ТЕМА 2: НАЛОГОВОЕ ПРАВО И НАЛОГОВЫЕ

ПРАВООТНОШЕНИЯ

СОДЕРЖАНИЕ ТЕМЫ:

2.1. Налоговое право как отрасль права, науки и учебная дисциплина.

2.2. Принципы и источники налогового права Донецкой Народной

Республики.

МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ К ИЗУЧЕНИЮ ТЕМЫ:

При изучении данной темы необходимо уяснить место налогового права в системе права, предмет и источники налогового права, содержание и последовательность формирования налоговых правоотношений, особенности их нормативного регулирования.

НОРМАТИВНАЯ БАЗА:

1. Закон Донецкой Народной Республики «О налоговой системе» // принят Постановлением Народного Совета Донецкой Народной Республики 25.12.2015 года

ИСПОЛЬЗОВАННАЯ ЛИТЕРАТУРА:

1. Крохина Ю.А. Налоговое право: учебник / Ю.А.Крохина. – М.: Юрайт, 2013.-464 с.

2. Дадашев А.З. Налоги и налогообложение в Российской Федерации: Учебное пособие / А.З.Дадашев, Д.А.Мешкова, Ю.А.Топчи. – М.:ЮНИТИ, 2015.-175 с.

3. Налоговое право: учебник для академического бакалавриата / Д.В. Винницкий. – 2-е изд., перераб. и доп. – М.: Издательство Юрайт, 2014. – 360 с.

4.Налоговое право России: учебник для академического бакалавриата / А.А. Тедеев, В.А. Парыгина. – 5-е изд., перераб. и доп. – М.: Издательство Юрайт, 2014. – 499 с.

5. Налоговое право стран Восточной Европы. Общая часть. Беларусь, Польша, Россия, Словакия, Украина, Чехия; Wolters Kluwer – Москва, 2013.- 328 с.

2.1. Налоговое право как отрасль права, науки и учебная дисциплина

Налоговое право рассматривается, как правило, с трех точек зрения: как отрасль (подотрасль) права, как отрасль юридической науки и как учебная дисциплина.

Налоговое право как отрасль права – это отрасль системы права, представляющая собой совокупность правовых норм, регулирующих общественные отношения в сфере налогообложения.

Указанные общественные отношения, которые иначе могут быть также названы налоговыми правоотношениями, и составляют предмет налогового права. При этом такие общественные отношения в сфере налогообложения (налоговые правоотношения), охватывают разнообразные сферы государственных, имущественных, властно-распорядительных отношений и имеют сложносоставной характер. Поэтому система таких отношений, являющихся предметом налогового права, представляет собой совокупность следующих общественных отношений:

- властных отношений по установлению, введению и взиманию налогов и сборов;

- правовых отношений, возникающих в процессе исполнения соответствующими лицами своих налоговых обязанностей по исчислению и уплате налогов или сборов;

- правовых отношений, возникающих в процессе налогового контроля и контроля за соблюдением налогового законодательства;

- правовых отношений, возникающих в процессе защиты прав и законных интересов участников налоговых правоотношений (налогоплательщиков, налоговых органов, государства и др.), т.е. в процессе обжалования решений налоговых органов, действий (бездействия) их должностных лиц, а также в процессе налоговых споров;

- правовых отношений, возникающих в процессе привлечения к ответственности за совершение налоговых правонарушений.

Объектом налогового права является аналитическое исследование общественных отношений в сфере налогообложения.

Основным видом государственных доходов, как известно, являются налоги, поскольку именно они дают наибольшую часть поступлений денежных средств в государственную казну. Налоги являются основным источником доходной части бюджетов во всех странах рыночной экономики. Одновременно они выступают в качестве рычагов государственного воздействия на экономику.

Основные положения о налогах в Донецкой Народной Республике закреплены в ее Конституции. В соответствии со ст. 50 Конституции ДНР, каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

В литературе наука налогового права рассматривается в качестве составной части науки финансового права.

Что же представляет собой наука налогового права и в чем ее отличие от налогового права как составной части права (подотрасли финансового права)?

Еще Аристотель писал, что наука имеет «дело с тем или другим специальным бытием, и, отводя себе какую-нибудь (отдельную) область, она занимается этой областью».

Такой «областью» науки налогового права является изучение: во-первых, норм налогового права, их развития, и выработки рекомендаций по совершенствованию законодательства; во-вторых, общественных отношений, возникающих в процессе функционирования и развития налоговой системы, в том числе в процессе установления введения и взимания налогов и сборов, налогового контроля, а также защиты прав и законных интересов участников налоговых правоотношений.

Если налоговое право как составная часть права представляет собой систему правовых норм, то наука налогового права - это выстроенная в определенную систему, постоянно развивающаяся информационная база знаний о данной области права, которые излагаются и материализуются в научных статьях, монографиях, справочных и энциклопедических изданиях, учебных пособиях и учебниках по налоговому праву.

Кроме того, следует отметить, что, как и любое иное системное явление, наука налогового права представляет собой совокупность неких составляющих элементов, образующих ее состав.

Ведя речь о составе науки налогового права, следует учитывать, что вопрос состава той или иной юридической науки на протяжении многих лет находится в центре внимания ученых-правоведов. Например, для определения существа понятия «состав науки» О.А. Красавчиков использовал сравнение со зданием, употребляя выражение «здание науки». М.М. Шпилевский писал, что при исследовании сути какой-либо науки не следует ограничиваться только определением ее предмета, ибо рассмотрению должны подлежать «все элементы этой науки во всей их совокупности, т.е. предмет, метод, система». В свою очередь, С.С. Алексеев определяет состав науки как совокупность частей, из которых складывается ее содержание. Г.А. Тосунян выделяет в качестве элементов состава науки предмет, методологию, систему науки, библиографию науки. Полнее всего (причем применительно к различным областям юридической науки) этот вопрос исследует К.С. Вельский. По его мнению, «к средствам, образующим состав науки..., относятся: предмет науки, методология науки, система науки, научная терминология и категории науки, отраслевая библиография, история науки».

Нормативную и эмпирическую базу науки налогового права составляет акты законодательства о налогах и сборах (налоговое законодательство), а также правоприменительная и судебная практика в этой сфере.

В свою очередь, методология науки налогового права включает методы, которые используются наукой для познания предмета и достижения целей проводимых исследований. К таким методам, в частности, относятся:

- специально-юридический метод - заключается в описании и анализе норм и правоотношений, их объяснении, толковании и классификации;

- сравнительно-правовой метод - основывается на сопоставлении правовых институтов, принадлежащих правовым системам различных стран;

- конкретно-социологический метод включает такие приемы, как личное наблюдение за деятельностью налоговых органов, проведение социологических исследований;

- сравнительно-исторический метод, который предполагает историческое ретроспективное исследование, направленное на выявление истоков сегодняшних правовых проблем, выявление закономерностей правовой эволюции тех или иных правовых институтов, органов, видов налогов;

- метод живого познания - предполагает личное участие исследователя в интересующих его правоотношениях.

Кроме того, наука налогового права использует также системный, статистический методы, а также анализ, синтез, аналогию, обобщение, моделирование.

Библиография науки налогового права представляет собой совокупность научных трудов и специальной литературы по проблемам налогового права.

Таким образом, наука налогового права может рассматриваться в качестве системы категорий, выводов и суждений о правовых и экономико-правовых явлениях, составляющих ее предмет, и представляет собой определенную совокупность структурированных соответствующим образом и материально закрепленных знаний, теоретических положений и выводов о содержании, роли и значении, а также развитии налогового права как составной части права.

В предмете науки налогового права можно, например, выделить следующие составляющие (части):

- налогово-правовые категории;

- нормы налогового права (причем, как действующие, так и отмененные);

- принципы налогового права;

- методы налогового права;

- источники налогового права;

- анализ правоприменительной и правотворческой (законодательной) практики;

- научные практические рекомендации, направленные на совершенствование налогово-правовых норм, правоприменительной практики и используемых научных категорий.

Наука налогового права, также как, например, и науки финансового права, в целом, выполняет следующие функции:

- общетеоретическую;

- аналитическую;

- критическую;

- конструктивную;

- воспитательную.

При этом общетеоретическая функция науки налогового права заключается в ее назначении способствовать развитию юридической науки и науки об обществе, государстве и экономике вообще (например, способствовать развитию науки государственного управления).

В свою очередь, аналитическая функция науки налогового права состоит в классификации и систематизации действующих правовых норм.

Значение критической функции науки налогового права заключается в первую очередь в выявлении недостатков действующего законодательства и пробелов позитивного права в сфере налогообложения, установлении несоответствий правовых норм реалиям экономической действительности, задачам государственного регулирования экономики и интересам государства в целом. Поэтому, в широком смысле, эта функция направлена на повышение эффективности норм действующего законодательства.

Конструктивная функция науки налогового права способствует образованию новых норм и правовых институтов.

Наконец, воспитательная функция науки налогового права способствует повышению уровня правосознания участников налоговых правоотношений («налогового правосознания»), понимания ими необходимости реализации норм налогового права, нетерпимости к их нарушениям, искоренению сложившегося стереотипа о налоге как общественном зле.

Таким образом, указанные функции налогового права взаимозависимы и как бы вытекают одна из другой.

Налоговое право как учебная дисциплина представляет собой предмет преподавания в высшей школе. «Учебный предмет (учебная дисциплина), - записано в Большом энциклопедическом словаре, - это система знаний, умений и навыков, отобранных из определенной отрасли науки... для изучения в учебном заведении». С помощью этой учебной дисциплины будущие специалисты (студенты соответствующих учебных заведений) получают необходимые знания о налоговом праве.

Поэтому, как отмечает Г.А. Тосунян, внутренняя система науки и соответствующая учебная дисциплина строятся с учетом внутренней системы соответствующей отрасли права. Это означает, что правовым институтам и нормам внутри отрасли права соответствуют темы и разделы в науке и учебной дисциплине. Но полного тождества между системой науки, скажем, налогового права, и одноименной учебной дисциплиной быть не может и не должно.

Наука налогового права, помимо всего, включает в себя и соответствующие, еще не доказанные теоретические гипотезы, предположения, многие из которых могут оказаться (и оказываются) ошибочными. Естественно, в учебном процессе они не используются (могут лишь упоминаться). Кроме того, в учебном курсе не освещаются устаревшие и оказавшиеся за пределами законодательства и правоприменительной практики положения.

Преподавание вопросов налогового права прочные исторические корни. Изучение податного дела и права государственных податей являлось одним из центральных курсов подготовки дореволюционных юристов и финансистов. Например, в Московском императорском университете (ныне - Московский государственный университет им. М. Ломоносова) кафедра государственных податей была учреждена еще в 1839 г.

В настоящее время налоговое право изучается студентами юридических и экономических специальностей.

Юридические лица:

- юридические лица резиденты – юридические лица, зарегистрированные и осуществляющие деятельность на территории Донецкой Народной Республики;

- юридические лица нерезиденты – не зарегистрированные юридические лица, осуществляющие и/или не осуществляющие деятельность на территории Донецкой Народной Республики.

Физические лица-предприниматели:

- резиденты, зарегистрированные и осуществляющие деятельность на территории Донецкой Народной Республики;

- физические лица – предприниматели - нерезиденты, не зарегистрированные физические лица, осуществляющие и/или не осуществляющие деятельность на территории Донецкой Народной Республики.

Для целей налогообложения физические лица, осуществляющие независимую профессиональную деятельность (адвокаты, нотариусы, арбитражные управляющие) приравниваются к физическим лицам-предпринимателям.

Налоговые агенты - лица, на которых возложены обязанности по исчислению, удержанию и перечислению с юридического лица, физического лица-предпринимателя, физического лица, юридического лица – нерезидента, физического лица – предпринимателя нерезидента налогов и сборов в бюджеты Донецкой Народной Республики.

Физические лица – граждане, иностранные граждане и лица без гражданства (в том числе нерезиденты), получающие доход, не связанный с предпринимательской деятельностью, от операций (выплат, кроме социальных, а также банковских переводов между физическими лицами), проводимых на территории Донецкой Народной Республики.

Филиал юридического лица – нерезидента – (это) приравненное к субъекту хозяйствования лицо (не являющееся юридическим лицом), имеющее постоянное место деятельности на территории Донецкой Народной Республики, через которое полностью или частично осуществляется хозяйственная деятельность юридического лица – нерезидента на территории Донецкой Народной Республики.

Налогоплательщики обладают соответствующими правами и обязанностями. Так, согласно статье 16 Закона Донецкой Народной Республики «О налоговой системе» налогоплательщики имеют право:

1) получать по месту регистрации от органов доходов и сборов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогообложении и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, а также получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения;

2) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогообложении;

3) получать отсрочку, рассрочку в порядке и на условиях, установленных законом, нормативными правовыми актами Совета Министров, Главы Донецкой Народной Республики;

4) на зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, сборов, штрафных (финансовых) санкций;

5) представлять свои интересы в отношениях, регулируемых законодательством о налогообложении, лично либо через своего представителя;

6) присутствовать при проведении налоговых проверок;

7) получать копии документов, составленных по результатам налоговых проверок и решений органов доходов и сборов, а также уведомления и требования об уплате налогов и сборов;

8) требовать от должностных лиц органов доходов и сборов и иных уполномоченных органов соблюдения законодательства о налогообложении при совершении ими действий в отношении налогоплательщиков;

9) обжаловать в установленном порядке решения органов доходов и сборов, действия (бездействие) их должностных лиц;

10) на участие в процессе рассмотрения материалов налоговой проверки или иных актов органов доходов сборов в случаях, предусмотренных настоящим Законом;

11) получать от Министерства доходов и сборов Донецкой Народной Республики, Объединенных Республиканских налоговых инспекций в городах, районах в городах, Республиканских налоговых инспекций в городах, районах в городах письменные разъяснения по вопросам применения законодательства о налогах и сборах;

12) на осуществление совместной с органами доходов и сборов сверки расчетов по налогам, сборам, пеням и штрафам, а также на получение акта совместной сверки расчетов по налогам, сборам, пеням и штрафам;

13) не выполнять неправомерные акты и требования органов доходов и сборов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему Закону или другим законам, нормативным правовым актам Совета Министров, Главы Донецкой Народной Республики;

14) на соблюдение и сохранение налоговой тайны;

15) на возмещение в полном объеме убытков, причиненных незаконными решениями органов доходов и сборов или незаконными действиями (бездействием) их должностных лиц.

Обязанность по уплате конкретного налога или сбора возлагается на налогоплательщика с момента возникновения установленных законодательством о налогообложении обстоятельств, предусматривающих уплату данного налога или сбора.

Сущность исполнения налоговой обязанности заключается в своевременной уплате налогов или сборов.

Налогоплательщик обязан самостоятельно исполнить обязанность по уплате налогов и сборов, если иное не предусмотрено законодательством о налогообложении.

Обязанность по уплате налога и сбора должна быть выполнена в срок, установленный законодательством о налогообложении. Налогоплательщик вправе исполнить указанную обязанность досрочно.

Неисполнение или ненадлежащее исполнение обязанности по уплате налогов и сборов является основанием для привлечения налогоплательщика к ответственности, установленной действующим законодательством.

В практике постсоветских стран установлены следующие формы перенесения срока уплаты денежных обязательств или иных налоговых платежей: отсрочка; рассрочка; налоговый кредит; инвестиционный налоговый кредит.

Основанием для отсрочки и/или рассрочки денежных обязательств является предоставление налогоплательщиком достаточных доказательств существования факторов, свидетельствующих о наличии угрозы возникновения и/или накопления задолженности. Дополнительным основанием для предоставления налогоплательщику отсрочки денежных обязательств являются обстоятельства непреодолимой силы, действие которых может быть вызвано: исключительными погодными условиями и стихийными бедствиями; непредвидимыми ситуациями, которые происходят независимо от воли и желания налогоплательщика.

Налогоплательщик, изъявивший желание воспользоваться правом на получение отсрочки (рассрочки) денежного обязательства, обращается в территориальный орган доходов и сборов с письменным заявление, в котором указывает сумму денежного обязательства, уплату которого просит отсрочить (рассрочить), а также доказательства наличия оснований для предоставления отсрочки (рассрочки).

ПРАКТИЧЕСКИЕ ЗАДАНИЯ

Задание 1. Заполнить налоговое требование по форме утвержденной МДС.

Задание 2. Согласно статье 46 Закона №99-IНС нарисовать схему (порядок):

1. Направления (вручения) налогового требования налогоплательщику.

2. Отзыва налогового требования.

ТЕМА 5: НАЛОГОВЫЙ КОНТРОЛЬ

СОДЕРЖАНИЕ ТЕМЫ:

МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ К ИЗУЧЕНИЮ ТЕМЫ:

При изучении данной темы необходимо уяснить цель, задачи и значение налогового контроля, способы его осуществления, виды проверок и порядок их проведения, а также порядок оформления результатов проверки.

НОРМАТИВНАЯ БАЗА:

Контроля

Исходя из российской практики, налоговый контроль представляет собой деятельность должностных лиц налоговых органов по контролю за правильностью и своевременностью уплаты законно установленных в РФ налогов и сборов.

ТЕМЫ ДЛЯ ДОКЛАДОВ

1. Выездная проверка (основания, порядок проведения)

2. Невыездная проверка (основания, порядок проведения)

3. Камеральная проверка (основания, порядок проведения)

ПРАКТИЧЕСКИЕ ЗАДАНИЯ

Задание 1. Представить процесс проведения налоговой проверки в виде схемы последовательных действий.

По состоянию на 22.04.2018 г.

| № п/п | Нарушение | Сумма штрафной (финансовой) санкции | Примечание |

Рисунок 7.1. Крупный и особо крупный размер для налоговых

Рисунок 7.2. Наказания, предусмотренные ст. 220 УК ДНР

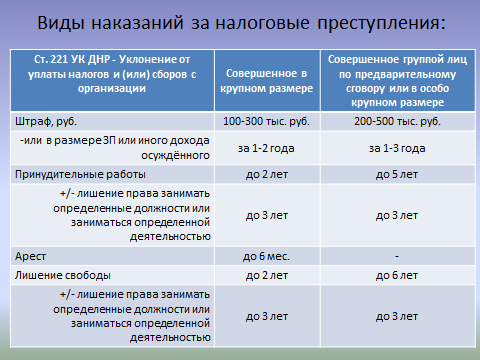

Уклонение от уплаты налогов и (или) сборов с организации путём непредставления налоговой декларации или иных документов, представление которых в соответствии с законодательством Донецкой Народной Республики о налогах и сборах является обязательным, либо путём включения в налоговую декларацию или такие документы заведомо ложных сведений (ст. 221 УК ДНР) предусматривает наказания, приведенные на рис. 7.3.

Рисунок 7.3. Наказания, предусмотренные ст. 221 УК ДНР.

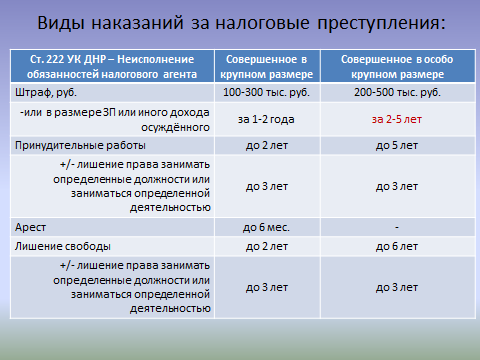

Неисполнение в личных интересах обязанностей налогового агента по исчислению, удержанию или перечислению налогов и (или) сборов, подлежащих в соответствии с законодательством Донецкой Народной Республики о налогах и сборах исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) (ст. 222 УК ДНР) предусматривает такие наказания (рис.7.4):

Рисунок 7.4. Наказания, предусмотренные ст. 222 УК ДНР.

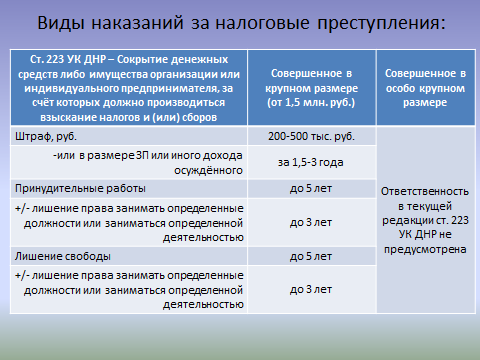

Сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых в порядке, предусмотренном законодательством Донецкой Народной Республики о налогах и сборах, должно быть произведено взыскание недоимки по налогам и (или) сборам, совершённое собственником или руководителем организации либо иным лицом, выполняющим управленческие функции в этой организации, или индивидуальным предпринимателем (ст. 223 УК ДНР) влечет за собой следующие наказания (рис.7.5).

Кроме того, в УК ДНР предусмотрена также ответственность за производство, приобретение, хранение, перевозку или сбыт немаркированных товаров и продукции (ст. 185) и за незаконные получение и разглашение сведений, составляющих коммерческую, налоговую или банковскую тайну (ст. 199). Этими статьями предусмотрено максимальное наказание соответственно до 6 и до 7 лет лишения свободы.

Рисунок 7.5. Наказания, предусмотренные ст. 223 УК ДНР

Как видим, за большинство налоговых преступлений предусмотренная мера наказания не превышает 3-х лет лишения свободы, а максимально возможный срок наказания установлен в 7 лет лишения свободы. Такие преступления относятся, согласно ст. 15 УК ДНР, к категории небольшой тяжести (до 3 лет) и средней тяжести – от 3 до 10 лет. Ущерб же, причиненный государству от неуплаты налогов, может исчисляться миллионами и миллиардами рублей.

Таким образом, можно сделать выводы, что существует множество способов совершения налоговых преступлений, которые, могут варьироваться в зависимости от вида налога (сбора), статуса налогоплательщика, использования налоговых льгот, специальных налоговых режимов, с которыми активно ведут борьбу органы доходов и сборов, а также правоохранительные органы Донецкой Народной Республики.

Сотрудниками Министерства доходов и сборов Донецкой Народной Республики с начала 2017 года выявлено 23 преступления, по которым возбуждены уголовные дела[1], в том числе (табл. 7.1.):

Таблица 7.1. Налоговые преступления, выявленные МДС ДНР в 2017 г.

| Статья УК ДНР | Основание по УК ДНР | Результат |

| Ст. 220 | Уклонение от уплаты налогов и (или) сборов с физического лица (максимальное наказание – лишение свободы до 3-х лет) | 6 уголовных дел |

| Ст. 221 | Уклонение от уплаты налогов и (или) сборов с организации (лишение свободы до 6-ти лет с лишением права занимать определенные должности и заниматься определенной деятельностью на срок до 3-х лет) | 2 уголовных дела |

| Ст. 185 | Производство, приобретение, хранение, перевозка и сбыт немаркированных товаров и продукции (лишение свободы до 3-х лет со штрафом в размере до 80 000 руб. или в размере заработной платы или иного дохода осуждённого за период до 6-ти месяцев; за аналогичное преступление, предметом которого является немаркированная алкогольная продукция - лишение свободы до 3-х лет со штрафом в размере до 120 000 руб. или в размере заработной платы или иного дохода осуждённого за период до 6-ти месяцев | 2 уголовных дела |

| ч. 4 ст. 387 | Использование для маркировки алкогольной продукции заведомо поддельных марок акцизного налога (лишение свободы до 5-ти лет) | 2 уголовных дела |

| ч. 2 ст. 387 | Использование заведомо поддельных акцизных марок, специальных марок или знаков соответствия, защищённых от подделок (штраф в размере от 100 000 до 500 000 руб. или в размере заработной платы или иного дохода осуждённого за период от 1 года до 3-х лет, либо принудительные работы на срок до 5-ти лет, либо лишение свободы на тот же срок) | 1 уголовное дело |

| ч. 2 ст. 221 | Уклонение от уплаты налогов и (или) сборов с организации в особо крупном размере (штраф в размере от 200 000 до 500 000 руб. или в размере заработной платы или иного дохода осуждённого за период от 1 года до 3-х лет, либо принудительные работы на срок до 5-ти лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до 3-х лет, либо лишение свободы до 6-ти лет с лишением права занимать определенные должности и заниматься определенной деятельностью на срок до 3-х лет или без такового) | |

| ч. 2 ст. 221 | Основание указано выше | 1 уголовное дело |

7.3. Условия освобождения от уголовной ответственности за

налоговые преступления

Статья 77 УК ДНР предусматривает освобождение от уголовной ответственности по делам о преступлениях в сфере экономической деятельности, в частности, в отношении налоговых преступлений.

Так, лицо, впервые совершившее преступление, предусмотренное статьями 220-222 УК ДНР, освобождается от уголовной ответственности, если ущерб, причинённый бюджетной системе ДНР в результате преступления, возмещён в полном объеме.

Лицо, впервые совершившее преступление, предусмотренное ч.1 ст.185, ст.199, ст. 223 УК ДНР, освобождается от уголовной ответственности, если оно:

· возместило ущерб, причинённый гражданину, организации или государству в результате совершения преступления;

· и перечислило в государственный бюджет денежное возмещение в размере пятикратной суммы причиненного ущерба либо перечислило в государственный бюджет доход, полученный в результате совершения преступления, и денежное возмещение в размере пятикратной суммы дохода, полученного в результате совершения преступления.

Уголовно-правовым основанием освобождения лица, совершившего налоговое преступление, от уголовной ответственности служит наличие в его действиях совокупности оснований и условий освобождения, т.е. состава общественно-полезного посткриминального поступка.

Объектом этого поступка являются общественные отношения в сфере налогообложения.

Объективная сторона - раскаяние, способствование раскрытию налогового преступления, возмещение причиненного ущерба или иное общественно-полезное, сознательно-волевое проявление активности лицом после совершения им преступления, влекущее смягчение уголовно-правового обременения и направленное на минимизацию преступных последствий.

Субъектом является лицо, впервые совершившее преступление в сфере налогообложения.

Субъективная сторона рассматриваемого посткриминального поступка характеризуется тем, что лицо осознает фактическую сторону своего деяния, его вред для общества, признает свою вину и раскаивается, желает содействовать раскрытию преступления, возместить причиненный преступлением ущерб или иным образом минимизировать вред.

Итак, лица, впервые совершившие налоговые преступления, могут быть освобождены от уголовной ответственности при наличии следующих оснований:

· лицо раскаялось;

· лицо способствовало раскрытию преступления;

· лицо возместило причиненный ущерб или иным способом загладило вред, причиненный преступлением.

Совершение преступления впервые означает, что лицо либо вообще не совершало до этого преступлений, либо судимость за совершенное преступление снята или погашена, либо истекли сроки давности за ранее совершенное преступление. Кроме того, если в отношении лица возбуждалось уголовное дело и велось предварительное следствие, итогом которого было прекращение уголовного дела на стадии предварительного следствия, в том числе и по нереабилитирующим основаниям, то в этом случае также лицо считается ранее не совершавшим преступлений.

Проблемным моментом, относящимся к возмещению ущерба, причиненного налоговым преступлением, является вопрос о правомерности признания возмещением ущерба выплату налогов и сборов, от уплаты которых лицо уклонилось ранее, из средств организации-налогоплательщика, а не из личных средств.

Доводом в пользу отрицательного ответа на этот вопрос может служить принцип личной вины в совершенном преступлении. Однако физическое лицо действует в интересах представляемой им организации, а не в личных интересах, денежные средства лицом не присваиваются и из собственности организации не изымаются. Ущерб от налогового преступления состоит в неполучении или недополучении государством причитающихся денежных средств в виде налогов и сборов. Если ущерб возмещен, есть ли разница, из чьих средств это произошло. При этом необходимо установить, предприняло ли само виновное лицо активные меры по устранению ущерба, либо ущерб был возмещен независимо от желания виновного. В этом случае действия лица должны быть оценены, возможно, не как непосредственное возмещение ущерба, а как заглаживание вреда, причиненного в результате преступления, иным образом, что также является основанием освобождения лица от уголовной ответственности.

Практика показывает, что максимально возможные наказания за налоговые преступления соответствуют категории преступлений небольшой и средней тяжести (согласно ст. 15 УК ДНР). Однако ущерб для экономики государства от таких преступлений может быть значительным и исчисляться миллионами рублей. То есть, соотношение между наказанием и ущербом для государства явно несопоставимо, поэтому такое наказание недостаточно удерживает должностных лиц предприятий и организаций и предпринимателей от совершения налоговых правонарушений и преступлений. Кроме того, большая часть налоговых преступлений остается латентными, т.е. даже не выявляется.

Таможенные платежи

Институт таможенных платежей уходит своими корнями далеко вглубь истории человечества. Например, в Средние века пошлинами назывались сборы, которые взимали города, государства и феодалы за пользование дорогами и мостами, охрану порядка, за ведение судебных процессов и выполнение других функций.

Наиболее распространёнными были пошлины за въезд и передвижение по территории (городу, княжеству), а также сборы с торговцев, которые и были в то время основной частью путешественников.

Появление государственных пошлин, как государственных сборов, было связано с появлением государств, их суверенитетом и государственными границами.

С тех пор как пошлины стали собираться в пользу государства, они стали выполнять важную функцию пополнения государственной казны и непосредственного вмешательства в экономику, выполняя функцию государственного регулирования экономики.

На сегодняшний день под таможенными платежами понимаются обязательные платежи, взимаемые таможенными органами в связи с перемещением товаров через таможенную границу.

Таможенные платежи, являясь инструментом государственного регулирования внешнеторговой деятельности, выполняют регулирующую и фискальную функции.

Регулирующая функция таможенных платежей содержит широкий спектр экономических мер – от протекционистской защиты внутреннего потребителя до либерализации внешнеторговой деятельности государства.

Фискальная функция таможенных платежей является основой формирования доходной части государственного бюджета.

К таможенным платежам Донецкой Народной Республики относятся:

1) таможенные пошлины;

2) таможенные сборы;

3) единый сбор;

4) акцизный налог.

Таможенная пошлина – обязательный платеж, который начисляется и уплачивается при перемещении через таможенную границу Донецкой Народной Республики товаров, транспортных средств и иных предметов.

Ставки ввозной таможенной пошлины на товары установлены в Едином Таможенном тарифе Донецкой Народной Республики.

Определены следующие виды таможенной пошлины:

1) ввозная пошлина (устанавливается на товары, ввозимые на таможенную территорию).

2) вывозная пошлина (устанавливается на товары, которые вывозятся за пределы таможенной территории.

3) сезонная пошлина (устанавливается на срок не менее 60 и не более 120 последовательных календарных дней со дня установления).

4) особые виды пошлины: специальная, антидемпинговая, компенсационная (применяются независимо от других видов пошлины на условиях, определенных законодательством).

Специальная пошлина устанавливается как средство защиты отечественного товаропроизводителя, в случае если товары ввозятся на таможенную территорию Донецкой Народной Республики в объемах и (или) при таких условиях, что их ввоз причиняет или создает угрозу причинения значительного вреда отечественному товаропроизводителю; и как меры в ответ на дискриминационные и (или) недружественные действия других государств, таможенных союзов и экономических объединений, которые ограничивают реализацию законных прав и интересов субъектов внешнеэкономической деятельности Донецкой Народной Республики.

Антидемпинговая пошлина устанавливается в случае ввоза на таможенную территорию Донецкой Народной Республики товаров, которые являются объектом демпинга (продажа товаров на иностранном рынке по пониженным ценам для вытеснения конкурентов), что причиняет вред или создает угрозу причинения вреда отечественному товаропроизводителю.

Компенсационная пошлина устанавливается в случае ввоза на таможенную территорию Донецкой Народной Республики товаров, которые являются объектом субсидируемого импорта, что причиняет вред или создает угрозу причинения вреда отечественному товаропроизводителю.

Объектами обложения таможенной пошлиной являются: 1) товары (кроме подакцизных), таможенная стоимость которых превышает эквивалент 100,00 евро, которые ввозятся на таможенную территорию Донецкой Народной Республики или вывозятся за ее пределы субъектами хозяйствования, учреждениями, организациями; 2) товары, которые ввозятся (пересылаются) на таможенную территорию Донецкой Народной Республики в объемах, подлежащих обложению таможенными платежами гражданами.

Товары, суммарная фактурная стоимость которых превышает эквивалент 1000,00 евро или общий вес которых превышает 100 кг, перемещаемые гражданами через таможенную границу Донецкой Народной Республики, подлежат письменному декларированию и обложению таможенной пошлиной по ставке 10% в части, превышающей эквивалент 1000,00 евро или стоимости товаров, вычисленной пропорционально весу, который превышает 100 кг.

Таким образом, базой обложения таможенной пошлиной товаров, которые перемещаются через таможенную границу Донецкой Народной Республики, является таможенная стоимость товаров и (или) количество таких товаров.

В отдельных случаях, законодательством могут предоставляться преференции (льготы) по уплате таможенных пошлин:

1) преференциальный режим - освобождение от уплаты ввозной пошлины (для товаров из стран, входящих в таможенные союзы или зоны с участием ДНР);

2) режим наибольшего благоприятствования - льготные ставки ввозной пошлины в размере 50% от основной ставки таможенной пошлины;

3) в отношении товаров, происходящих из ДНР, применяются льготные ставки ввозной пошлины в размере 50% от основной ставки таможенной пошлины.

Под таможенными сборами, взимаемыми таможенными органами, понимаются обязательные платежи, оплата которых является одним из условий совершения таможенными органами и их сотрудниками в интересах субъектов хозяйствования, организаций юридически значимых действий, включая предоставление определенных прав или выдачу разрешений.

Запрещается взимание таможенных сборов, не предусмотренных Законом № 116-IHC.

В Донецкой Народной Республике установлены следующие виды таможенных сборов:

1) сбор за таможенное оформление товаров;

2) сборы за выполнение таможенных процедур таможенными органами вне мест расположения таможенных органов или вне рабочего времени, установленного для них;

3) сбор за хранение товаров на складе таможенного органа.

От оплаты таможенных сборов освобождаются товары, признанные в установленном порядке гуманитарной помощью или размещенные в таможенный режим в пользу государства.

Единый сбор – это сбор с транспортных средств, которые въезжают на таможенную территорию Донецкой Народной Республики, за проведение таможенного контроля товаров и транспортных средств, в пунктах пропуска через таможенную границу Донецкой Народной Республики.

При проведении таможенного контроля товаров и транспортных средств должностное лицо таможенного органа начисляет сумму единого сбора по установленным ставкам, которые установлены в зависимости от вида транспортного средства, вместительности или общей массы транспортного средства с грузом.

Единый сбор не взимается в случае:

- пересечения таможенной границы авиационными и водными транспортными средствами, железнодорожными вагонами без груза, железнодорожными пассажирскими вагонами, легковыми автомобилями;

- транзита груза, который не подлежит пропуску через таможенную границу и перегружается на другое транспортное средство в зоне таможенного контроля пункта пропуска, который является одновременно пунктом ввоза и вывоза этого груза;

- въезда и выезда транспортного средства в пределах одного пункта пропуска через таможенную границу без её пересечения;

- перемещения товаров трубопроводным транспортом и линиями электропередачи.

Акцизный налог взимается с подакцизных товаров в соответствии с налоговым законодательством ДНР.

К подакцизным товарам относятся:

· спирт этиловый и другие спиртные дистилляты, алкогольная продукция, пиво;

· табачные изделия, табак и промышленные заменители табака;

· нефтепродукты, сжиженный газ.

Перечень подакцизных товаров, объекты налогообложения, база налогообложения, ставки, порядок обложения акцизным налогом, дата возникновения обязательств по уплате акцизного налога, определяются налоговым законодательством Донецкой Народной Республики (ст. 82-91 Закона № 99-IHC).

Законом предусмотрен перечень обстоятельств, при которых возникает обязательство по оплате таможенных платежей (например: в случае ввоза товаров на таможенную территорию Донецкой Народной Республики обязательство по оплате возникает с момента фактического ввоза этих товаров на таможенную территорию Донецкой Народной Республики; при незаконном перемещении товаров, находящихся на территории свободной таможенной зоны или на таможенном складе, – с момента такого перемещения товаров, и другие).

Таможенные платежи не оплачиваются в случаях, предусмотренных действующим законодательством, если: 1) товары не являются объектом обложения таможенными платежами; 2) в отношении товаров предоставлено освобождение или полное условное освобождение от оплаты таможенных платежей – в период действия такого освобождения и при соблюдении условий, в связи с которыми оно предоставлено; 3) при ввозе товаров на таможенную территорию Донецкой Народной Республики или вывозе товаров с таможенной территории Донецкой Народной Республики товары были помещены в таможенный режим, который не предусматривает оплату таможенных платежей, – на период действия этого режима и при выполнении условий, вытекающих из такого режима; 4) если общая фактурная стоимость и общий вес товаров, которые ввозятся на таможенную территорию Донецкой Народной Республики или вывозятся за пределы таможенной территории Донецкой Народной Республики гражданами, не превышает объемов, которые не являются объектом обложения таможенными платежами; 5) в отношении отдельных субъектов хозяйствования (юридических лиц, филиалов юридических лиц – нерезидентов) актами Главы Донецкой Народной Республики предоставлено временное освобождение от оплаты таможенных платежей – в период действия такого освобождения и при соблюдении условий, в связи с которыми оно предоставлено.

Обязанность по оплате таможенных платежей, возлагается на декларанта. Если декларирование товаров осуществляется лицом, уполномоченным на это декларантом, на такое лицо возлагается обязанность по оплате таможенных платежей солидарно с декларантом.

Таможенные платежи начисляются декларантом или другими лицами, на которых возложено обязательство по оплате таможенных платежей, самостоятельно, кроме случаев, когда обязательство по начислению таможенных платежей в соответствии с законодательством возлагается на таможенные органы.

КОНТРОЛЬНЫЕ ВОПРОСЫ:

1. Каковы цели и функции таможенного регулирования?

2. Какая структура таможенных органов ДНР?

3. Что понимается под таможенными режимами?

4. Какие таможенные режимы предусмотрены законодательством ДНР?

5. Что понимается под таможенным оформлением?

6. Какие таможенные платежи предусмотрены законодательством ДНР?

ТЕМЫ ДЛЯ ДОКЛАДОВ:

1. История возникновения таможенных органов в дореволюционной России.

2. Анализ правового положения, структуры и задач таможенных органов в зарубежных странах.

3. Роль таможенных органов в пополнении государственного бюджета.

4. Всемирная таможенная организация (ВТО/СТС), ее цели, задачи и полномочия.

5. Таможенный кодекс ЕАЭС.

ПРАКТИЧЕСКИЕ ЗАДАНИЯ:

1. Какой размер таможенного сбора предусмотрен за выполнение таможенных процедур сотрудником таможенного органа за пределами места расположения таможенного органа в рабочее время в течение 2-х часов?

2. Какой размер таможенного сбора за таможенное оформление товара, общая таможенная стоимость которого составляет 1 750 000 евро?

3. Какой размер ввозной таможенной пошлины нужно уплатить гражданину за партию товара, ввозимую в ДНР, суммарная фактурная стоимость которой составляет 1 658 евро?

4. Какой размер таможенного сбора за таможенное оформление товара, таможенная стоимость которого составляет 2 250 евро?

5. В какой таможенный режим будут помещены:

- личный автомобиль, на котором граждане РФ въезжают на таможенную территорию ДНР;

- товары, ввезенные на территорию ДНР и возвращаемые поставщику в связи с невыполнением покупателем-резидентом ДНР условий контракта до истечения 6 месяцев со дня ввоза;

- товары, произведенные в ДНР, вывозимые для участия в выставке в РФ с последующим их возвращением в ДНР после окончания выставки.

ПРИЛОЖЕНИЯ

Приложение 1.

Закон Донецкой Народной Республики «О налоговой системе»

от 25.12.2015 г. № 99-IHC (извлечение):

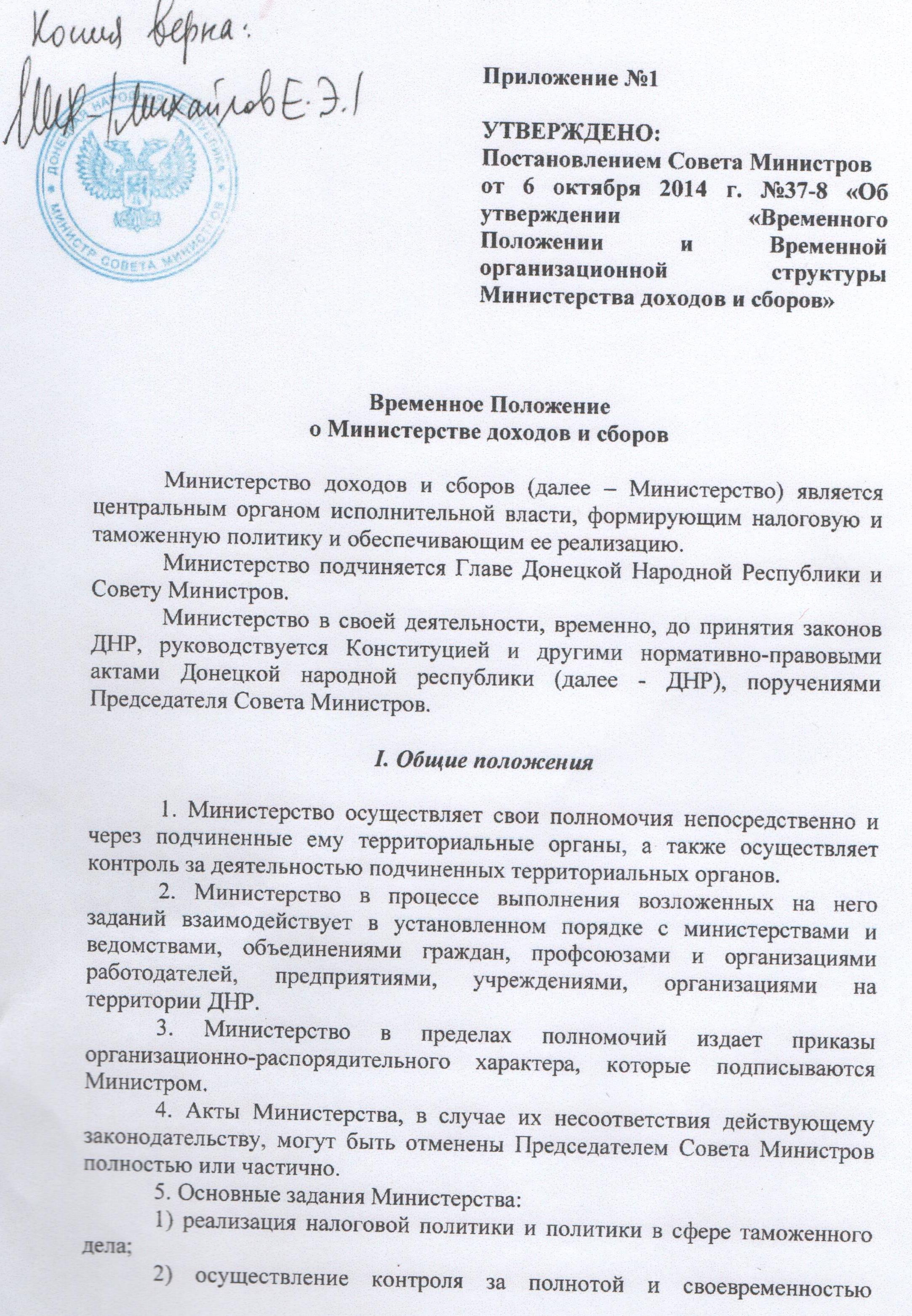

Приложение 2.

Временное положение о Министерстве доходов и сборов Донецкой Народной Республики

Временное положение о Министерстве доходов и сборов Донецкой Народной Республики

Приложение 3.

Приложение 4.

ПОРЯДОК

I . Общие положения

1.1. Порядок предоставления налогоплательщикам отсрочки (рассрочки) уплаты денежных обязательств (задолженности) по налогам, сборам, взносам и другим обязательным платежам, а также сумм пени и штрафных (финансовых) санкций (далее – Порядок) разработан в соответствии со статьей 52 главы 10-2 Закона Донецкой Народной Республики от 25.12.2015 № 99-IНС «О налоговой системе» (далее – Закон).

1.2. Действие настоящего Порядка распространяется на всех лиц, определенных Законом и нормативными правовыми актами Донецкой Народной Республики как плательщиков налогов, сборов, взносов и других обязательных платежей, за исключением физических лиц (без учета физических лиц-предпринимателей).

1.3. В настоящем Порядке основные понятия и термины используются в значениях, приведенных в Законе.

1.4. В настоящем Порядке используются следующие дополнительные определения и понятия:

1.4.1. угроза возникновения, накопления или непогашения задолженности - характеристика финансового состояния налогоплательщика на момент наступления предельного срока уплаты денежных обязательств или на момент его обращения с заявлением об отсрочке (рассрочке) денежных обязательств (задолженности), которая свидетельствует о несостоятельности налогоплательщика относительно уплаты в полном объеме денежных обязательств и погашения задолженности;

1.4.2. платежеспособность - возможность налогоплательщика в установленные сроки самостоятельно выполнять свои обязательства, в том числе перед бюджетом по уплате налогов, сборов, взносов и других обязательных платежей, а также сумм пени и штрафных (финансовых) санкций при их наличии;

1.4.3. финансовая устойчивость налогоплательщика - степень обеспечения собственным капиталом для эффективного ведения деятельности.

1.5. Отсрочка (рассрочка) уплаты сумм: денежного обязательства (задолженности) по налогам, сборам, взносам и другим обязательным платежам (в том числе начисленной на такие суммы штрафной санкции (при их наличии) и пени); начисленной штрафной (финансовой) санкции, срок уплаты которой еще не наступил; задолженности по уплате штрафной (финансовой) санкции (далее – платежи), считается предоставленной, если на основании заявления налогоплательщика принято соответствующее решение органов доходов и сборов Донецкой Народной Республики (далее – орган доходов и сборов) и заключен соответствующий договор. Определение сумм платежей, которые подлежат отсрочке (рассрочке), осуществляется по данным автоматизированной информационной системы (дальше - АИС), которая ведется территориальным органом доходов и сборов.

1.6. Период для уплаты отсроченных (рассроченных) платежей равен календарному месяцу или другому сроку по соглашению сторон, который зафиксирован в договоре об отсрочке (рассрочке).

1.7. На сумму отсроченного (рассроченного) платежа насчитываются проценты за каждый календарный день пользования налогоплательщиком отсрочкой (рассрочкой).

Освобождаются от уплаты процентов, начисленных на сумму отсроченного (рассроченного) платежа, органы государственной власти и органы местного самоуправления, а также предприятия, организации и учреждения, созданные ими в установленном порядке, которые полностью содержатся за счет средств Республиканского или местного бюджетов. Указанные налогоплательщики (заявители) при обращении о предоставлении отсрочки (рассрочки) платежа дополнительно предоставляют заверенные копии учредительных документов, а также информационное письмо органа управления относительно содержания такого налогоплательщика за счет средств Республиканского или местного бюджетов в полном объеме.

Сумма начисленных процентов, не оплаченная налогоплательщиком в сроки, определенные договором об отсрочке (рассрочке) платежа, признается суммой задолженности налогоплательщика.

Если в состав отсроченной (рассроченной) суммы входит пеня, то для расчета процентов берется сумма за вычетом суммы такой пени.

1.8. Отсрочка (рассрочка) платежей налогоплательщиков, к которым применяются различные процедуры банкротства, осуществляется в соответствии с законодательством Донецкой Народной Республики (далее - законодательство) по вопросам банкротства.

1.9. Сумма платежа, уплату которой налогоплательщик просит отсрочить (рассрочить), считается признанной налогоплательщиком и в дальнейшем обжалованию в административном или судебном порядке не подлежит.

1.10. Период рассмотрения (подпункт 3.5 пункта 3 настоящего Порядка) органом доходов и сборов заявления налогоплательщика об отсрочке (рассрочке) платежа не является основанием для приостановления выполнения обязательств налогоплательщиком по уплате такого платежа до дня принятия решения об отсрочке (рассрочке).

1.11. Срок действия отсрочки (рассрочки) платежа, срок уплаты которого еще не наступил, начинается с граничной даты, определенной действующим законодательством для уплаты налогов, сборов, взносов и других обязательных платежей, а также суммы пени и штрафных (финансовых) санкций, уплату которых необходимо отсрочить (рассрочить), и заканчивается датой, обозначенной в договоре, за исключением случаев досрочного расторжения таких договоров.

Срок действия отсрочки (рассрочки) уплаты задолженности начинается с даты принятия органом доходов и сборов решения об отсрочке (рассрочке) задолженности и заканчивается датой, обозначенной в договоре об отсрочке (рассрочке) уплаты задолженности, за исключением случаев досрочного расторжения таких договоров.

1.12. Отсрочка (рассрочка) задолженности не является основанием для освобождения активов налогоплательщика из налогового залога.

Приложение 5.

Приложение 6.

Приложение 7.

Уголовный кодекс Донецкой Народной Республики (извлечение):

Приложение 8.

Закон «О таможенном регулировании в Донецкой Народной Республике» от 25.04.2016 года № 116-IНС (извлечение):

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ

ДОНЕЦКОЙ НАРОДНОЙ РЕСПУБЛИКИ

МИНИСТЕРСТВО ДОХОДОВ И СБОРОВ

ДОНЕЦКОЙ НАРОДНОЙ РЕСПУБЛИКИ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ДОНБАССКАЯ ЮРИДИЧЕСКАЯ АКАДЕМИЯ»

НАЛОГОВОЕ ПРАВО

(общая часть)

Донецк - 2018

УДК 336.2

ББК 67.402

Т 41

Рецензенты: Моисеев А.М., д-р ю.н., профессор

Вольская Е.М., д-р гос.упр., профессор

Нейло Д.Г., директор Департамента правовой работы Министерства доходов и сборов Донецкой Народной Республики

Рекомендовано к печати Ученым Советом

Донбасской Юридической Академии (Протокол № 10 от 29.03.2017)

Гончаров С.П., Севка В.Г., Балакай О.Б., Подмаркова И.П., Галушка В.О. Налоговое право: Учебное пособие. – Донецк: Из-во ДЮА, 2018. – 194 с.

В учебном пособии представлен учебный, методический и практический материал для изучения курса «Налоговое право (общая часть)» студентами юридических и экономических специальностей.

Рассмотрены актуальные вопросы теории и практики законодательства о налогообложении Донецкой Народной Республики, выполнено сравнение систем налогообложения стран бывшего СНГ. Представлены инструктивные материалы для организации и ведения налогового менеджмента субъектами хозяйствования; для организации работы территориальных органов Министерства доходов и сборов. По каждой теме содержатся практические задания.

Учебное пособие предназначено для студентов образовательных организаций высшего профессионального образования.

© С.П. Гончаров,

В.Г. Севка,

О.Б. Балакай,

И.П.Подмаркова,

В.О.Галушка

2018

СОДЕРЖАНИЕ

| Введение | 5 |

| Раздел 1. Общая часть | |

| Тема 1. Теоретические основы налогового права | 7 |

| 1.1. Исторические особенности развития налогов и налогообложения | 7 |

| 1.2. Понятие налога и сбора, его признаки, сущность | 12 |

| 1.3. Функции налогов | 17 |

| 1.4. Классификация и элементы налогов | 19 |

| Тема 2 . Налоговое право и налоговые правоотношения | 23 |

| 2.1. Налоговое право как отрасль права, науки и учебная дисциплина 2.2. Принципы и источники налогового права Донецкой Народной Республики | 24 28 |

| 2.3. Понятие и признаки налоговых правоотношений 2.4. Структура налоговых правоотношений | 30 33 |

| 2.5. Налогоплательщики: понятие и виды. Права и обязанности налогоплательщиков | 35 |

| Тема 3 . Налоговая обязанность | 39 |

| 3.1. Понятие налоговой обязанности, ее исполнение | 40 |

| 3.2. Перенесение сроков исполнений налоговой обязанности | 41 |

| 3.3. Способы обеспечения исполнения налоговой обязанности | 43 |

| 3.4. Понятие налоговой задолженности. Меры принудительного взыскания задолженности | 45 |

| Тема 4. Органы доходов и сборов Донецкой Народной Республики 4.1. Основные положения о деятельности органов доходов и сборов Донецкой Народной Республики 4.2. Система органов доходов и сборов Донецкой Народной Республики 4.3. Основные задания и полномочия (функции) Министерства доходов и сборов Донецкой Народной Республики Тема 5. Налоговый контроль | 49 49 50 51 55 |

| 5.1. Цель, задачи и значение налогового контроля | 56 |

| 5.2. Понятие налогового контроля, основные формы налогового контроля | 57 |

| 5.3. Виды проверок, которые проводятся органами доходов и сборов в рамках осуществления налогового контроля. Порядок проведения проверок органами доходов и сборов | 58 |

| 5.4. Порядок оформления результатов проверки | 61 |

| Тема 6 . Налоговые нарушения и ответственность за нарушение налогового законодательства | 64 |

| 6.1. Понятие, признаки, особенности и состав налогового нарушения | 65 |

| 6.2. Отличие налоговых нарушений от налоговых преступлений 6.3. Классификация нарушений налогового законодательства | 68 70 |

| 6.4. Понятие, принципы, функции и признаки налоговой ответственности 6.5. Стадии налоговой ответственности и налоговые санкции | 70 73 |

| 6.6. Защита прав налогоплательщиков | 78 |

| Тема 7. Налоговые преступления и ответственность за налоговые преступления 7.1. Понятие налоговых преступлений, их отличительные признаки и особенности. 7.2. Налоговые преступления в УК ДНР. Особенности ответственности. 7.3. Условия освобождения от уголовной ответственности за налоговые преступления. 7.4. Основные способы совершения налоговых преступлений. | 84 84 87 91 94 |

| Тема 8. Таможенное законодательство | 99 |

| 8.1. Таможенное регулирование и таможенное дело. | 100 |

| 8.2. Понятие и структура таможенных органов Донецкой Народной Республики | 103 |

| 8.3. Таможенные режимы (таможенные процедуры) | 104 |

| 8.4. Таможенное оформление | 116 |

| 8.5. Таможенные платежи | 119 |

| ПРИЛОЖЕНИЯ Приложение 1. Закон Донецкой Народной Республики «О налоговой системе» от 25.12.2015 г. № 99-IHC (извлечение): О правовом статусе налогоплательщика | 125 126 |

| Приложение 2. Временное положение о Министерстве доходов и сборов Донецкой Народной Республики | 130 |

| Приложение 3. Порядок проведения контрольно-проверочной работы органами доходов и сборов Донецкой Народной Республики | 146 |

| Приложение 4. Порядок предоставления налогоплательщикам (отсрочки) рассрочки уплаты денежных обязательств (задолженности) | 164 |

| Приложение 5. Договор об отсрочке (рассрочке) Приложение 6. Решение об отсрочке (рассрочке) | 179 183 |

| Приложение 7. Уголовный кодекс Донецкой Народной Республики (извлечение): Преступления в сфере налогообложения | 184 |

| Приложение 8. Закон «О таможенном регулировании в Донецкой Народной Республике» от 25.04.2016 года № 116-IНС (извлечение): Понятие и структура таможенных органов Донецкой Народной Республики | 191 |

ВВЕДЕНИЕ

Учебное пособие «Налоговое право (общая часть)» подготовлено для самостоятельного изучения студентами образовательных организаций высшего профессионального образования основ, норм и особенностей налоговой системы Донецкой Народной Республики.

Материал, представленный в учебном пособии, позволяет обучающемуся в полной мере овладеть правовыми категориями «налог» «налоговые правоотношения», «налоговая обязанность», «налоговый контроль», «налоговые нарушения», «налоговая ответственность», а также уяснить особенности их применения в юридической практике Донецкой Народной Республики.

Основной текст учебного пособия, практические задания раскрыты в 8 темах и подготовлены авторским коллективом, который состоит из сотрудников Министерства доходов и сборов Донецкой Народной Республики, юристов и экономистов. Подобный симбиоз позволил раскрыть особенности налогообложения в различных аспектах. Такой подход направлен на формирование компетенций обучающегося по направлению подготовки 40.03.01 «Юриспруденция» в вопросах нормативного и правового обеспечения налогообложения и осуществление налогового контроля. Учебный материал применим также для направления подготовки 38.03.01 «Экономика» при изучении основ налогового права.

Задачами изучения общей части налогового права является:

установление теоретических основ налогообложения, формирование системы знаний по организации налогообложения юридических лиц, физических лиц-предпринимателей и физических лиц;

формирование навыков работы с налоговой отчетностью;

ознакомление с юридической практикой налогообложения;

приобретение знаний по осуществлению налогового контроля;

Дата: 2019-05-28, просмотров: 492.