ТОВ „Класс-Лайн”

Результати розрахунків з інвесторами інноваційного проекту наведені в табл.3.3 – “Результати інвестиційної діяльності”, в якій занесені результати інвестиційних потоків на підприємство (із знаком “–“), та результати повернення інвестицій на протязі 5 років .

| Таблиця 3.3 | ||||||||

| 1 Результати інвестицій в інноваційний проект ЦТТР ТОВ “Класс-Лайн” | ||||||||

| № | Значення показників на t - кроку діяльності | |||||||

| п/п | Показники | 0 рік | 1 рік | 2 рік | 3 рік | 4 рік | 5 рік | Сума |

| 1 | Земля | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2 | Будинки, споруди | -270 300 | 0 | 0 | 0 | 0 | 0 | 0 |

| 3 | Обладнання | -1 557 787 | 0 | 0 | 0 | 0 | 0 | 0 |

| 4 | Нематеріальні активи | -1 478 075 | 0 | 0 | 0 | 0 | 0 | 0 |

| 5 | Разом: вкладення в основний капітал(кредит) | -3 306 161 | 0 | 0 | 1 390 694 | 1 460 228 | 1 533 240 | 0 |

| 6 | Приріст власного оборотного капіталу за рахунок облігацій(-) | -1 000 000 | 0 | 0 | 0 | 0 | 1 000 000 | 0 |

| 7 | Приріст власного оборотного капіталу за рахунок кредиту(-) | -297 839 | 0 | 0 | 0 | 0 | 0 | 0 |

| 8 | Усього інвестицій ( "-" - вкладено, " +" - повер- нуто інвесторам) | -4 604 000 | 0 | 0 | 0 | 0 | 0 | 5 384 161 (+ курсова різниця) |

| 9 | Дивідендні доходи акціонерам за авансові витрати на іннов. проект ( 1 200 000 грн.) | 0 | 0 | 0 | 0 | 1 000 000 | 2 000 000 | 3 000 000 |

| Таблиця 3.4 | |||||||

| Результати розрахунків амортизації в інноваційному проекті ТОВ “Класс-лайн” | |||||||

| Показники | Сума | Річ. % | Розрахункові суми амортизації, грн. | ||||

| Грн. | аморт. | 1 рік | 2 рік | 3 рік | 4 рік | 5 рік | |

| Інвестиції в ОФ та НМА, | 3 306 161 | 698 577 | 600 539 | 526 876 | 471 500 | 429 846 | |

| Група 1 | 270 300 | 5 | 13 515 | 12 839 | 12 197 | 11 587 | 11 008 |

| Група 2 | 1 557 787 | 25 | 389 447 | 292 085 | 219 064 | 164 298 | 123 223 |

| Група НМА | 1 478 075 | 20 | 295 615 | 295 615 | 295 615 | 295 615 | 295 615 |

Таблиця 3.5

| Результати операційної діяльності проекту ЦТТР “Класс-Лайн” | ||||||||

| № | Показники | Значення показників на t - кроку діяльності | ||||||

| п/п | 0 рік | 1 рік | 2 рік | 3 рік | 4 рік | 5 рік | Сума 5 років | |

| Розрахунок валового доходу( курс валюти на 0 рік = 5,3 грн./ 1 $) | ||||||||

| Курс валюти, грн./ 1 $ | 5,3 | 5,57 | 5,84 | 6,14 | 6,44 | 6,76 | ||

| 1 | Обсяг продажу, один. | 1000 | 5000 | 8000 | 10000 | 15000 | 0 | |

| 2 | Ціна продажу(без ПДВ) грн./один.(в місяць) | 81,49 | 68,45 | 71,87 | 75,47 | 79,24 | 0 | |

| 3 | Виручка от продажу, грн.(за 12 місяців) | 977850 | 4106970 | 6899710 | 9055868,9 | 14262993 | 0 | |

| Розрахунок валових витрат ( для оподаткування) | ||||||||

| 5 | Виробничі валові витрати, грн. | -1665045 | -1748297 | -1835712 | -1927498 | -2023873 | 0 | |

| 6 | Проценти по облігаціях, грн. | 0 | -250000 | -250000 | -250000 | -250000 | 0 | |

| 8 | Амортизація ОФ та НМА, грн. | -698577 | -600539 | -526876 | -471500,1 | -429846 | 0 | |

| 9 | Відсотки по кредитах ,грн. | -756840 | -794682 | -834416 | -584091,3 | -306648 | 0 | |

| Розрахунок балансового прибутку для оподаткування | ||||||||

| 10 | Балансовий прибуток, грн. | -2142612 | 713451,6 | 3452705 | 5822779,8 | 11252627 | 19098952 | |

| 11 | Податки (30%) на прибуток, грн. | 0 | -214035 | -1035812 | -1746834 | -3375788 | -6372469,1 | |

| 12 | Проектований чистий прибуток(для нарахування дивідендів), грн. | -2142612 | 499416,1 | 2416894 | 4075945,8 | 7876839 | 12726483 | |

| Розрахунок чистого операційного доходу ( + фонд амортизації) | ||||||||

| 13 | Чистий доход від опе-рацій (чистий прибу-ток + амортизація),грн. | -1444035 | 1099955 | 2943770 | 4547446 | 8306685 | 15453821,1 | |

В табл. 3.5 приведені результати розрахунку операційної діяльності підприємства на основі вхідних даних та Закону України “Про оподаткування прибутку підприємств” у розділі віднесення до валових затрат [4]:

- сум виплачених процентів за кредити та процентний дохід по облігаціях ((вихідний грошовий потік);

Таблиця 3.6

| Результати фінансової діяльності проекту ЦТТР ТОВ “Класс-Лайн" | |||||||

| № | Значення показників на t - кроку діяльності | ||||||

| п/п | Показники | 0 рік | 1 рік | 2 рік | 3 рік | 4 рік | 5 рік |

| Розрахунки динаміки капіталізованого власного капіталу | |||||||

| 1 | Інвестиції оборотного капіталу, грн. | 1297839 | 0 | 0 | 0 | 0 | 0 |

| 2 | Прибуток до капіталізації, грн. | 0 | -2142612 | 499416 | 2416894 | 4075946 | 7876839 |

| 3 | Виплата дивідендів, грн. | 0 | 0 | 0 | 0 | -1000000 | -2000000 |

| 4 | Власний капітал з капіталізацією прибутку, грн. | 1297839 | -844773 | -345357 | 2071537 | 5147483 | 11024322 |

| Розрахунки динаміки запозичення та амортизаційного повернення коштів | |||||||

| 6 | Довгострокові кредити+облігац, грн. | 4604000 | 0 | 0 | 0 | 0 | 0 |

| 7 | Амортизація, грн. | 0 | 698577 | 600539 | 526876 | 471500 | 429846 |

| 8 | Погашення заборгова-ності по кредитах, грн. | 0 | 0 | 0 | -1390694 | -1460228 | -2533240 |

| Результати фінансової діяльності | |||||||

| 10 | Потік реальних грошей, грн. | 1297839 | -1444035 | 1099955 | 1553076 | 2087218 | 3773445 |

| 11 | Сальдо реальних грошей, грн. | 0 | -146196 | 953759 | 2506835 | 4594053 | 8367499 |

| 12 | Сальдо накопичених реальних грошей, грн. | 0 | -1444035 | -344080 | 1208997 | 3296214 | 8367499 |

За результатами розрахунків інвестиційної та операційної діяльностей підприємства (табл. 3.4 – 3.5) розраховуємо результати фінансової діяльності підприємства та грошові потоки.

При розрахунках показників табл. 3.6 прийнята методологія [36]:

1) Потік реальних грошей за кожний рік (п.10) розраховується як різниця сум чистого прибутку (п.2) – сум виплачених дивідендів акціонерам (п.3), та враховуючи, що виплата повернення кредиту(п.8) виконується за рахунок фонду амортизації (п.7) та, частково, чистого прибутку.

2) Сальдо реальних грошей (п.11) розраховується як початковий інвестований оборотний капітал + потік реальних грошей (п.10) – приведено наростаючою сумою.

3) Сальдо накопичених реальних грошей (п.12) розраховується як сума накопиченого реального потоку грошей (п.10) – приведено наростаючою сумою.

Ефективність проекту характеризується низкою показників, що відбивають співвідношення витрат і результатів з огляду на інтереси сторін - учасників.

Показники оцінки ефективності інвестиційного проекту щодо ефективності [15], [22], [39]:

- комерційної (фінансової) – враховують фінансові наслідки реалізації проекту для його безпосередніх учасників;

- бюджетної – враховують і відбивають фінансові наслідки проекту для державного, регіонального або місцевого бюджету;

- економічної – враховують витрати і результати, пов’язані з реалізацією проекту; виходять за межі прямих фінансових інтересів безпосередніх учасників інвестиційного проекту і допускають вартісний вимір.

Порівняння різноманітних інвестиційних проектів (або варіантів того самого проекту) і вибір кращого з них проводять з урахуванням таких показників:

- чистий дисконтований доход (ЧДД) та інтегральний ефект;

- індекс доходності (ІД);

- внутрішня норма доходності (ВНД);

- строк окупності (СО);

В табл. 3.7 – 3.8 наведені результати розрахунку фінансових показників проекту для прийнятих умов бізнес-плану. В табл. 3.9 наведені розрахунки послідовними приближеннями значення ВНД – внутрішньої норми доходності, тобто такого значення % виплати дивідендів акціонерам від чистого прибутку, яка дозволяє вирівняти дисконтовані інвестиції та чистий дисконтований доход підприємства, тобто ВНД – досягнута фактична рентабельність капіталу.

|

|

|

|

| Таблиця 3.7 | |||||||

| Показники ефективності інноваційного проекту ЦТТР ТОВ “Класс-Лайн” | |||||||||||

| ( прямий розрахунок за вхідними даними) |

| ||||||||||

| № | Значення показників на t - кроку діяльності

| Сума | |||||||||

| п/п | Показники | 1 рік | 2 рік | 3 рік | 4 рік | 5 рік | 5 років | ||||

| 1. | Ефект від інвестиційної діяльності(капітальні витрати) (табл.3.1) | -4 604 000 | 0 | 1 390 694 | 1 460 228 | 2 533 240 | 780 161 | ||||

| 2. | Ефект від операційної діяльності (табл.3.3) | -1 444 035 | 1 099 955 | 2 943 770 | 4 547 446 | 8 306 685 | 15 453 821 | ||||

| 3. | Потік реальних грошей (табл.3.4) | -146 196 | 1 099 955 | 1 553 076 | 2 087 218 | 3 773 445 | 8 367 499 | ||||

| 4. | Чистий прибуток (табл.3.4) | -2 142 612 | 499 416 | 2 416 894 | 4 075 946 | 7 876 839 | 12 726 483 | ||||

| 5. | Значення комплекса ( 1+d)t = D при коефіцієн-ті дисконтування d= 25% | 0,80 | 0,64 | 0,51 | 0,41 | 0,33 | |||||

| 6. | Дисконтований потік реальних грошей (п.3/D) | -146 196 | 703 971 | 795 175 | 854 924 | 1 236 483 | 3 444 357 | ||||

| 7. | Дисконтований потік чистого прибутку (п.4/D) | -2 142 612 | 319 626 | 1 237 450 | 1 669 507 | 2 581 082 | 3 665 054 | ||||

| 8. | Дисконтовані капітальні витрати (п.1/D) | -4 604 000 | 0 | 712 035 | 598 109 | 830 092 | -2 463 764 | ||||

| 9. | Дисконтований доход від операційної діяльності (п.2/D) | -1 444 035 | 703 971 | 1 507 210 | 1 862 634 | 2 721 935 | 5 351 715 | ||||

Таблиця 3.8

| Результати розрахунків коефіцієнтів ефективності за даними табл. 2.7 | Значення | Розмірність | ||||||||||||

| 1 | ЧДД =(сума пункт 9) – (сума пунктів 8) | Чистий дисконтований дохід | 2 887 951,47 | грн. | ||||||||||

| 2 | КЕІ = (сума п.4)/ (суму п.1) *100 | Коефіцієнт ефективності інвестицій | 293,37 | % | ||||||||||

| 3 | ДКЕІ = (сума п.7)/ (суму п.8) *100 | Дисконтований коеф-т ефективності інвестицій | 148,76 | % | ||||||||||

| 4 | СО = (сума п.1)/(сума п.2/5) | Строк окупності інвестицій | 1,74 | Років | ||||||||||

| 5 | ДСО = (сума п.8)/(сума п.9/5) | Дисконтований строк окупності інвестицій | 2,30 | Років | ||||||||||

| 6 | ІД = (сума пункт 2)/ (суму п.1) | Індекс доходності | 3,53 |

| ||||||||||

| 7 | ІДД = (сума пункт 9)/ (суму п.8) | Індекс дисконтованої доходності | 2,17 |

| ||||||||||

| 8 | NPV = (сума пункт 6) | Сумарний дисконтований потік грошей за 5 років | 3 444 357,31 | грн. | ||||||||||

| 9 | ВНД =(приближення № 0) | Норма дисконту в розрахунках | 25 | % | ||||||||||

|

Показники ефективності проекту ЦТТР ТОВ “Класс-Лайн” (розрахунки значення ВНД за результатами варіаційних розрахунків) |

Таблиця 3.9 | |||||||||||||

| 2 Результати варіаційних розрахунків коефіцієнтів для оптимуму ВНД | ||||||||||||||

| 1 | ЧДД | -27 701,21 | 355 311,99 | 2 887 951,47 | грн. | |||||||||

| 2 | ВНД = r ( i- наближення) | 55,00 | 50,00 | 25,00 | % | |||||||||

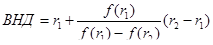

Далі застосовують формулу розрахунку точного значення ВНД за найближчими приближеннями (мінімум абсолютного значення ЧДД) :

де r1 - значення табульованого коефіцієнта дисконтування, при якому f(r1)>0 (f(r1)<0)); r2 - значення табульованого коефіцієнта дисконтування, при якому f(r2)<0 (f(r2)>0)).

Як видно із аналізу результатів розрахунків (банківська норма доходу на інвестований капітал – 25 %) для алгоритмів прийняття проектного рішення - [6], [8], [10], [36]:

- приведений чистий дисконтований дохід ЧДД ( мінус дисконтована сума інвестиції) = 2 887 951 грн. ( > 0);

- Коефіцієнт ефективності інвестицій КЕІ = 293,37 %

(більше норми банківського проценту 25%);

- Дисконтований коефіцієнт ефективності інвестицій КЕІ = 148,76 % (більше норми банківського проценту 25%);

- Індекс доходності ІД = 3,53 ( > 1);

- Індекс дисконтованої доходності ІДД = 2,17 ( > 1)

- Строк окупності затрат СО = 1,74 років

(менше життєвого циклу інноваційного проекту – 5 років);

- Дисконтований строк окупності затрат СО = 2,30 роки

(менше життєвого циклу інноваційного проекту – 5 років);

- Внутрішня норма доходності ВНД = 54, 638 % ( що значно вище норми дисконту = банківського проценту 25 % з врахуванням 5% девальвації національної валюти);

- Сумарний NPV-потік дисконтованих грошей від інноваційного проекту = 3 444 357 грн. ;

Таким чином інноваційний проект ТОВ “Класс-Лайн” для вхідних умов бізнес-проекту – є фінансово ефективним, одночасно альтернативно ефективним у порівнянні з вкладенням інвестицій під банківську норму проценту та повинен бути прийнятим.

3.3 Організаційна та проектна документація мультимедійного проекту “Інтернет – дизайн інтер’єра”

На рис.3.1 наведена зведена схема організації управління виконавцями проекту. Для зовнішньої організації виконання проекту “Інтернет/Інтранет технологія дизайна інтер’єра” створюється комітет тор-менеджерів по керівництву координацією робіт в проекті, який включає вищих керівників ПП “ІТС” та замовника – створюваний ЦТТР ТОВ “Класс-Лайн”. Комітет тор-менеджерів за поданням менеджерів проекту виконує функції лінійного функціонального управління своїми підрозділами для злагодженої роботи тимчасових матричних структур проекту.

Внутрішня організація виконання проекту в ПП “ІТС” складається з двох матричних структур, які виконують функції (рис.3.1):

- розробка програмного забезпечення на WWW – серверах front-site та back-site;

- побудова приймально-транзитного центру надання провайдерских послуг Інтернет для клієнтів ЦТТР по виділеним та комутованим каналам зв’язку та через транзитні лінії інших провайдерів глобальної мережі Інтернет;

Внутрішня організація виконання робіт в ЦТТР ТОВ “Класс-Лайн” складається з створення двох матричних підрозділів , які виконують функції :

- методологічної розробки технічних завдань для програмістів ПП “ІТС”, оцінки роботи створених алгоритмів та видачі доповнень до технічного завдання;

- побудови та експлуатації аналітичного центру ;

- побудова мережі операторних місць по роботі з back-сервером заказів;

Внутрішня організація робіт в групі менеджерів по реалізації ТОВ “Класс-Лайн” складається з створення двох функціональних підрозділів :

- заключення договорів з клієнтами та видачі криптопаролів входу до системи;

- оперативної групи консультацій з клієнтами з питань методології функціонування системи та порядків заповнення заказів;

На рис.3.1 наведені зв’язки в додаткових матричних групах фахових виконавців, які працюють на постійному горизонтальному рівні взаємодії.

Рис. 3.1 Структура функціонального та матричного управління менеджерами та виконавцями проекту “Інтернет/Інтранет дизайн інтер’єру ” ТОВ “Класс-Лайн”

Робоча структура проекту формується на основі наступної логіки та послідовності виконання робіт :

1. На передінвестиційній фазі проекту ТОВ “Класс-Лайн” виконує розробку бізнес-плану та оцінку інвестиційної привабливості проекта як для інвесторів так і для ТОВ “Класс-Лайн”

2. На основі пропозицій бізнес – плану ТОВ “Класс-Лайн” мобілізує кошти для проектування та розробки документації , а також для побудови центру провайдерських послуг, придбання комп’ютерного обладнання та розробки прикладного програмного забезпечення.

3. ТОВ “Класс-Лайн” спільно з ПП “ІТС” розробляють технічні завдання на:

- структуру, розташування та состав обладнання і телекомунікацій проекту;

- перелік форм реклами, методологію та алгоритми її заповнення та перехресної перевірки;

- алгоритми програмної реалізації та типи застосовуємих баз даних;

- режими роботи системи, захисту та конфіденційності інформації клієнтів в системі

В таблиці 3.10 наведений перелік основних робіт, СТR –словник робіт та матриця відповідальності сторін в проекті.

Таблиця 3.10

Матриця відповідальності проекту ЦТТР ТОВ “Класс-Лайн”

| Назва роботи | СТR – словник (індекс роботи) | ПП ”ІТС” | ЦТТР ТОВ “Класс-Лайн” | Група менеджерів по реалізації ТОВ “Класс-Лайн” |

| Розробка бізнес плану на передінвестиційній фазі та організація інвестиційного фінансування | 1-2 | + | ||

| Розробка ТЗ на обладнання центру | 2-3 | + | + | |

| Розробка ТЗ на структуру серверів WWW | 2-4 | + | + | |

| Розробка ТЗ на форми реклами | 2-5 | + | + | |

| Розробка документації на обладнання центру | 3-6 | + | ||

| Розробка документації на будівництво центру | 4-7 | + | ||

| Розробка документації на бази дизайну інтер’єру | 5-8 | + | ||

| Проведення тендеру на поставку обладнання центру та монтаж | 6-9 | + | ||

| Проведення тендеру на будівельні роботи по центру | 7-10 | + | ||

| Проведення тендеру на лінії телекомунікації (провайдер ліній виділеного та комутованого зв”язку) | 6-11 | + | ||

| Проведення тендеру на поставку ліцензійного системного забезпечення операційних систем, баз даних та активного обладнання | 6-12 | + | ||

| Формування (прийом на роботу) професійних програмістів (матрична група) та їх підготовка | 8-13 | + | ||

| Виконання будівельних робіт | 10-13 | + | ||

| Поставку обладнання центру та монтаж | 9-13 | + | ||

| Монтаж ліній виділеного та комутованого зв”язку | 11-13 | + | ||

| Інсталяція системного ПО, початок дослідної роботи центру | 12-13 | + | ||

| Програмування системи та її відладка | 13-14 | + | ||

| Встановлення системи в ЦТТР , проведення контрольних випробувань | 14-15 | + | + | |

| Прийняття рішення про впровадження | 15-16 | + | + | + |

| Проведення рекламної компанії та семінарів по системі Інтернет-дизайну інтер’єрів | 16-17 | + | + | |

| Заключення договорів з клієнтами на участь в системі | 17-18 | + | + | |

| Розгортання в ЦТТР відділу обслуговування клієнтів (обслуговування серверних груп) | 16-19 | + | + | |

| Розгортання в ЦТТР робочих місць “Менеджер по дизайну інтер’єрів ” | 19-18 | + | + | |

| Кінець проекту – початок експлуатаційної фази | 18 | + | + |

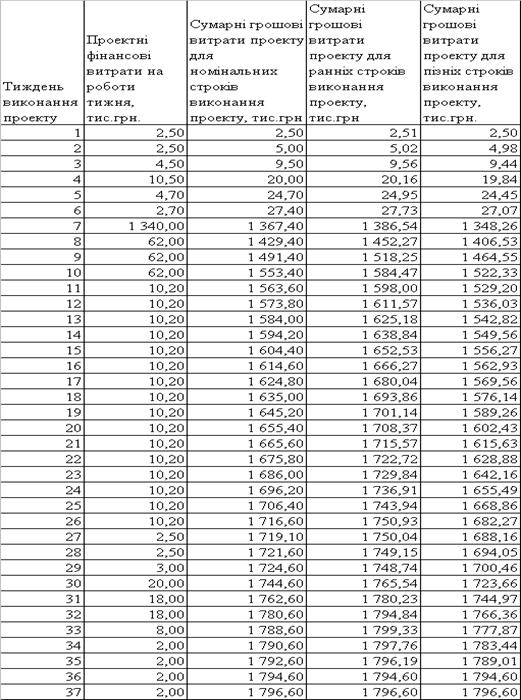

В таблиці 3.11 визначається послідовність та взаємозв'язок робіт, їх тривалість, на основі її будується сітьовий графік та обчислюються його параметри: ранні та пізні строки початку і закінчення, тривалість критичного шляху, запаси часу по некритичних роботах [17,c.35].

Таблиця 3.11

Вихідні дані до розробки мережевого графіка проекту

| Код робо-ти (індекс по-чаткової та кінцевої „по-дії”) – СТR - словник | Назва роботи | Маточі-кування часу виконання роботи ( в тижнях) | Ймовірне відхилення строків виконання робіт (в тижнях) | Прогнозна вартість етапу робіт ( в тис.грн..) |

| 1-2 | Розробка бізнес плану на передінвестиційній фазі та організація інвестиційного фінансування | 2,0 | 0,2 | 5,0 |

| 2-3 | Розробка ТЗ на обладнання центру | 1,0 | 0,2 | 2,0 |

| 2-4 | Розробка ТЗ на структуру серверів WWW | 1,0 | 0,2 | 1,0 |

| 2-5 | Розробка ТЗ на форми реклами | 2,0 | 0,2 | 3,0 |

| 3-6 | Розробка документації на обладнання центру | 1,0 | 0,3 | 4,0 |

| 4-7 | Розробка документації на будівництво центру | 1,0 | 0,3 | 5,0 |

| 5-8 | Розробка документації на бази дизайну інтер’єру | 1,0 | 0,3 | 3,0 |

| 6-9 | Проведення тендеру на поставку обладнання центру та монтаж | 2,0 | 0,1 | 0,3 |

| 7-10 | Проведення тендеру на будівельні роботи по центру | 2,0 | 0,1 | 0,3 |

| 6-11 | Проведення тендеру на лінії телекомунікації (провайдер ліній виділеного та комутованого зв”язку) | 2,0 | 0,1 | 0,3 |

| 6-12 | Проведення тендеру на поставку ліцензійного системного забезпечення операційних систем, баз даних та активного обладнання | 2,0 | 0,2 | 2,5 |

| 8-13 | Формування (прийом на роботу) професійних програмістів (матрична група) та їх підготовка | 4,0 | 0,5 | 5,0 |

| 10-13 | Виконання будівельних робіт | 3,0 | 0,2 | 250,0 |

| 9-13 | Поставку обладнання центру та монтаж | 3,0 | 0,2 | 1 250,0 |

| 11-13 | Монтаж ліній виділеного та комутованого зв”язку | 1,0 | 0,3 | 40,0 |

| 12-13 | Інсталяція системного ПО, початок дослідної роботи центру | 4,0 | 0,3 | 160,0 |

| 13-14 | Програмування системи та її відладка | 16,0 | 2,0 | 170,0 |

| 14-15 | Встановлення системи в ЦТТР , проведення контрольних випробувань | 2,0 | 0,4 | 5,0 |

| 15-16 | Прийняття рішення про впровадження | 1,0 | 0,2 | 3,0 |

| 16-17 | Проведення рекламної компанії та семінарів по системі Інтернет-дизайну інтер’єрів | 4,0 | 0,3 | 30,0 |

| 17-18 | Заключення договорів з клієнтами на участь в системі | 4,0 | 0,2 | 7,0 |

| 16-19 | Розгортання в ЦТТР відділу обслуговування клієнтів (обслуговування серверних груп) | 1,0 | 0,2 | 12,0 |

| 19-18 | Розгортання в ЦТТР робочих місць “Менеджер по дизайну інтер’єрів ” | 2,0 | 0,2 | 40,0 |

| Разом | Кінець проекту – початок експлуатаційної фази |

Рис.3.2. Логічний мережевий графік інноваційного проекта ТОВ “Класс-Лайн” у термінах робіт та подій

В табл.3.12 на основі логічної схеми рис.3.2 наведені розрахунки ранніх та пізніх строків звершення події, тривалості критичного шляху та резервів часу виконання робіт (в календарних датах, якщо проект розпочався 01.09.2005).

Таблиця 3.12

Розрахунок часових параметрів мережевого графіка

| Но-мер події | Ранній строк звершення події, тижнів | Пізній строк звершення події, тижнів | Ранній строк завершення події (дата) | Пізній строк звер-шення події (дата) | Події критичного путі | Резерв часу подій, тижнів |

| 1 | 0 | 0 | 01.09.2005 | 01.09.2005 | Крит.шлях | 0 |

| 2 | 2 | 2 | 15.09.2005 | 15.09.2005 | Крит.шлях | 0 |

| 3 | 3 | 6 | 22.09.2005 | 13.10.2005 | 3,0 | |

| 4 | 3 | 3 | 22.09.2005 | 22.09.2005 | Крит.шлях | 0 |

| 5 | 4 | 5 | 29.09.2005 | 06.10.2005 | 1,0 | |

| 6 | 4 | 7 | 29.09.2005 | 20.10.2005 | 3,0 | |

| 7 | 4 | 4 | 29.09.2005 | 29.09.2005 | Крит.шлях | 0 |

| 8 | 5 | 6 | 06.10.2005 | 13.10.2005 | 1,0 | |

| 9 | 6 | 9 | 13.10.2005 | 03.11.2005 | 3,0 | |

| 10 | 6 | 6 | 13.10.2005 | 13.10.2005 | Крит.шлях | 0 |

| 11 | 6 | 9 | 13.10.2005 | 03.11.2005 | 3,0 | |

| 12 | 6 | 9 | 13.10.2005 | 03.11.2005 | 3,0 | |

| 13 | 10 | 10 | 10.11.2005 | 10.11.2005 | Крит.шлях | 0 |

| 14 | 26 | 26 | 02.03.2006 | 02.03.2006 | Крит.шлях | 0 |

| 15 | 28 | 28 | 16.03.2006 | 16.03.2006 | Крит.шлях | 0 |

| 16 | 29 | 29 | 23.03.2006 | 23.03.2006 | Крит.шлях | 0 |

| 17 | 33 | 33 | 20.04.2006 | 20.04.2006 | Крит.шлях | 0 |

| 18 | 37 | 37 | 16.05.2006 | 16.05.2006 | Крит.шлях | 0 |

| 19 | 30 | 35 | 28.04.2006 | 02.05.2006 | 5,0 |

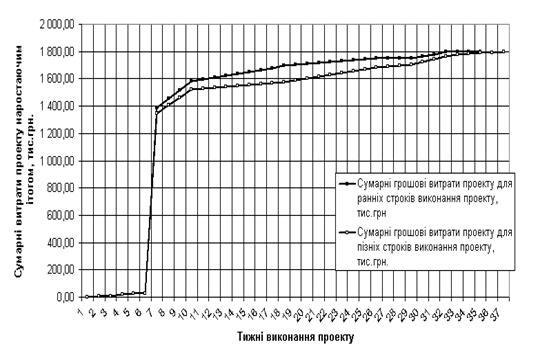

На основі сітьового графіка (рис.3.2) будується діаграма Ганта з наведенням усіх необхідних параметрів і логічних зв'язків. Формуються за необхідності можливі шляхи скорочення тривалості окремих робіт і проекту в цілому. Розглядається потреба в ресурсах з наведенням ресурсних гістограм. На основі визначення потреби в ресурсах визначаються витрати по роботах за основними елементами. Будується бюджет з розподілом у часі по ранніх та пізніх строках, наводяться відповідні (бананоподібні) графіки [30,c.57].

На рис.3.3 наведена календарна шкала ранніх та пізніх строків настання подій проекту та критичний шлях тривалістю 37,0 тижнів ( з 01.09.2005 по 16.05.2006 року) - діаграма Гантта. На рис.3.4 наведена ресурсна календарна діаграма потреби у грошових ресурсах для виконання поточних робіт проекту (за даними табл.3.11).

Рис.3.4. Ресурсна календарна діаграма потреби в грошових ресурсах для номінальних строків виконання робіт

Рис.3.3. Календарна шкала подій (ранні та пізні строки звершення подій) – діаграма Гантта проекта

Таблиця 3.13

Характеристики фінансування проекту для номінальних, ранніх та пізніх строків звершення подій

Рис.3.5 Бананоподібна крива розподілу необхідних ресурсів проекту в календарному часі

У загальному виді, проектний ризик в інноваційній діяльності можна визначити як імовірність утрат, що виникають при вкладенні організацією засобів у виробництво нових товарів і послуг, у розробку нової техніки і технологій, що, можливо, не знайдуть очікуваного попиту на ринку, а також при вкладенні засобів у розробку управлінських інновацій, що не принесуть очікуваного ефекту [15,c.79].

У цілому, ризик, що виникає в інноваційній діяльності, містить у собі наступні основні види ризиків:

- ризики помилкового вибору інноваційного проекту. Однієї з причин виникнення даного ризику є необґрунтоване визначення пріоритетів економічної і ринкової стратегій організації, а також відповідних пріоритетів різних видів інновацій, здатних внести вклад у досягнення цілей організації.

- ризики незабезпечення інноваційного проекту достатнім рівнем фінансування містять у собі:

а) ризик неотримання засобів, необхідних для розробки інноваційного проекту (організація не може залучити інвесторів через неможливість переконати їх у достатній ефективності інноваційного проекту)

б) ризик при використанні самофінансування проекту (проект може виявитися без достатніх фінансових засобів у силу невиконання організацією фінансового плану по прибутку і позареалізаційних доходах, а також при зменшенні відрахувань засобів у бюджет інноваційного проекту)

в) ризик при використанні зовнішніх джерел фінансування (бюджет проекту може виявитися дефіцитним через ліквідацію, банкрутства, або накладення арешту на майно кредиторів, закриття кредитної чи лінії призупинення платежів по ній у результаті погіршення платоспроможності кредиторів)

г) ризик при використанні комбінованого методу фінансування проекту, тобто організація використовує одночасно кілька джерел (може не вистачити джерел фінансування на визначених етапах реалізації проекту через складність комбінування цих джерел);

- маркетингові ризики поточного постачання ресурсами, необхідними для реалізації інноваційного проекту, і збуту результатів інноваційного проекту. Маркетингові ризики збуту розробленого інноваційного проекту включають наступні види:

а) ризик недостатньої сегментації ринку, що найчастіше виникає при розробці і впровадженні нових товарів і послуг високого якості і високій вартості, у результаті чого передбачувані споживачі не зможуть їх купити, а це у свою чергу впливає на обсяги реалізації нових виробів

б) ризик помилкового вибору цільового сегмента ринку, що виникає коли попит на нововведення на обраному сегменті виявляється нестабільним чи на даному сегменті ринку потреба в нововведенні недостатньо сформувалася, якщо обраний сегмент ринку, де потреба в нововведенні оцінена чи невірно потреба в нововведенні обмежена й ін.

б) ризик помилкового вибору стратегії продажів нововведення через невдалу організацію мережі збуту і системи просування нововведення до споживача

в) ризик проведення неефективної реклами нових товарів і послуг або товарів з удосконаленими характеристиками;

- ризики невиконання господарських договорів (контрактів) бувають:

а) ризик відмовлення партнера від висновку договору після проведення переговорів (у разі потреби зміни попередніх умов контракту й у випадку несумлінності партнера)

б) ризик висновку організацією договорів на умовах або відрізняючихся від найбільш прийнятних, або звичайних для організацій даної галузі (у разі потреби для виконання проекту унікальної сировини, чи матеріалів комплектуючих виробів, кількість постачальників яких обмежено, і у випадку, коли організація не має достатнього досвіду, постійних і перевірених партнерів і достатньої гнучкості, що дозволяють їй укладати більш складні контракти на вигідних умовах)

в) ризик висновку договорів (контрактів) з недієздатними чи неплатоспроможними партнерами (контрагентами)

г) ризик невиконання партнерами договірних зобов'язань у встановлений термін, у результаті чого виникають втрати організації, зв'язані з порушенням графіків постачань, невиконання партнерами робіт, необхідних для здійснення інноваційного проекту

- ризик нанесення збитку третім обличчям, що містить у собі ризик забруднення навколишнього середовища і ризик заподіяння морального і матеріального збитку громадянам при здійсненні інноваційного проекту;

- ризики виникнення непередбачених витрат і зниження доходів;

- ризики посилення конкуренції за наступних причин:

1) витік конфіденційної інформації або з вини співробітників організації, або в результаті промислового шпигунства, початого конкурентами

2) недосконалість маркетингової політики, тобто неправильний вибір ринків збуту і неповна інформація про чи конкурентів відсутність достовірної інформації про конкурентів

3) уповільнене впровадження нововведень у порівнянні з конкурентами через відсутність необхідних засобів для проведення НИР, упровадження нових технологій, освоєння виробництва нових високоякісних і конкурентних товарів

4) несумлінність конкурентів (використання методів несумлінної конкуренції)

5) поява на ринку виробників з інших галузей, що пропонують однотипні, взаємозамінні товари, здатні задовольнити попит споживачів

6) виявлення непередбачених функціональне однорідних замінників вироблених товарів у галузі, у якій діє дана організація, поява нових місцевих організацій-конкурентів;

7) експансія на місцевий ринок виробленого продукту чи його аналогів з боку закордонних експортерів;

8) ризики, зв'язані з недостатнім рівнем кадрового забезпечення;

- ризики, зв'язані з забезпеченням прав власності на інноваційний проект, виникають по різних причинах:

1) ризик незабезпечення умов патентування технічних, дизайнерських і маркетингових рішень виникає в результаті недостатньо «щільної» патентного захисту винаходів, технологій

2) ризик опротестування патентів, що захищають принципові технічні та інші подібні рішення – це імовірність втрат у випадку оголошення недійсними патентних прав, на основі яких організація вже здійснює інноваційний проект і розраховує дістати монопольний прибуток.

3) ризики легальної і нелегальної імітації конкурентами запатентованих організацією інновацій .

Уникнути цілком ризику в інноваційній діяльності неможливо, тому що інновації і ризик – дві взаємозалежних категорії. В табл.3.16 наведені основні ризики аналізуємого проекту та заходи щодо їх зменшення.

Прийоми ризик- менеджменту являють собою прийоми керування ризиком. Вони складаються з засобів дозволу ризиків і прийомів зниження ступеня ризику. Засобами дозволу ризиків є запобігання їх, утримання, передача, зниження ризику. Запобігання ризику означає просте відхилення від заходу, зв'язаного з ризиком. Однак запобігання ризику для інвестора часто означає відмовлення від прибутку. Утримання ризику – це залишення ризику за інвестором, тобто на його відповідальності. Передача ризику – означає, що інвестор передає відповідальність за ризик комусь іншому, наприклад, страхової компанії., тобто шляхом страхуван-ня ризику. Зниження ступеня ризику – це скорочення імовірності й обсягу втрат.

Для зниження ступеня ризику застосовують різні прийоми : диверсифікованість; придбання додаткової інформації про виборки та результати; лімітування; самострахування; страхування.

Таблиця 3.14

Основні ризики проекту ТОВ „Класс-Лайн” та заходи по їх зменшенню

| Найменування ризику | Заходи зменшення ризику |

| 1. Кредитний ризик – відсутність достатньої кількості клієнтів для формування доходів по погашенню кредитів | 1. Поступове нарощення придбаної техніки в центрі (модульна структура) по фактичному прогнозу кількості платників 2. Прийняття організаційних заходів з боку замовника про перехід клієнтів до роботи з системою (впровадження довідок, інформаційних баз в розширений сервіс) 3. Можливість подання заявок та макетування дизайну інтер’єрів цілодобово та сервіси автоперевірок |

| 2. Ризик конфіденційності – недовіра клієнтів про недоступність до їх інформації | 1. Впровадження “електронного” підпису в системі 2. Впровадження криптозахисту трафіка |

| 3. Технічний ризик – сбої в каналах доступу клієнтів до сервера побудови та макетування заказів та відказ від роботи з системою | 1. Нарощення центру до власного провайдерства в мережі Інтернет, підключення до волоконнооптичних ліній (10 Мбіт/сек.) при зростанні кількості клієнтів |

ВИСНОВКИ

Стратегічне планування розвитку підприємства є однією з основних функцій стратегічного управління. Воно представляє собою процес прийняття управлінських рішень відносно стратегічного передбачення (формування стратегій), розподілу ресурсів, адаптації компанії до зовнішнього середовища, внутрішньої організації.

Управління розвитком підприємства та проектами здійснюваних змін можна представити як циклічний процес, що складається із п’яти основних блоків:

1) діагностичний аналіз, під час якого вивчається стан підприємства, та прогноз подій, які його чекають при впливі внутрішніх та зовнішніх, контрольованих та неконтрольованих факторів;

2) підготовка, прийняття та реалізація ділових настанов, цілей діяльності;

3) стратегічне планування, при якому у відповідності з наміченими цілями формується ієрархія стратегій (ділові, функціональні);

4) тактичне планування, яке передбачає розробку та реалізацію оперативних дій;

5) управлінський контроль, який включає в себе збір та оцінку даних щодо діяльності підприємства, рішення про проведення ревізії, а далі діагностичного аналізу.

В дипломній роботі розглянуті процеси управління розвитком торгово-посередницької фірми ТОВ “Класс-Лайн” по імпорту італійських меблів та обладнання для квартир, кафе, ресторанів та запропоновані управлінські рішення по виходу з ситуації “двох боргів” за допомогою впровадження авансової передоплати за поставку імпорту з боку клієнта, яка є 40% частиною вартості нової комплексної послуги – “Дизайн інтер’єрів”, в якій 60 % є роботами ТОВ “Класс-Лайн” по проектуванню та монтажу поставленого імпортного обладнання у заказчика на території України.

Аналіз фінансово-господарської діяльності ТОВ “Класс-Лайн” за 2002 – 2004 роки виявив наступні проблеми в його розвитку та основні напрямки для управління оптимізацією діяльності підприємства:

- підприємство стрімко розвивається, нарощує обсяги операцій та доходів у темпах, які перевищують темпи зростання валюти балансу, при цьому статті балансу розвиваються в напрямку створення фінансово-нестійкої структури, необхідно прийняття заходів по реорганізації форм розрахунків та створення стійких джерел фінансування оборотних активів балансу;

- в структурі джерел фінансування активів балансу присутні тільки 2 составні частини – власний капітал (14,9 %) та кредиторська заборгованість (81,0%), що веде до порушення нормативного коефіцієнта фінансової незалежності(автономії), який дорівнює 0,149 при нормативі не менше 0,5;

- вказана структура кредиторської заборгованості характерна тільки для підприємств, спеціалізованих на імпорті продукції та її оптової реалізації на внутрішньому ринку України, при цьому в зовнішньо-економічних договорах с постійними іноземними партнерами встановлюється строк оплати 60 – 80 днів з моменту перетину імпортованою продукцією митного кордону України з внесенням в підвищену ціну імпортованої продукції процентів за комерційний кредит та ризик експортера;

- власного капіталу, як єдиного джерела покриття запасів в активах, катастрофічно недостає, а інші форми довгострокових джерел фінансування підприємство не використовує;

- оскільки поточна дебіторська заборгованість за відпущену продукцію не покриває зобов”язання підприємства по кредиторській заборгованості, то для регулювання стійкістю підприємства повинен бути чіткий графік реалізації запасів продукції для покриття кредиторської заборгованості, що досягається вимогами авансової передоплати партій реалізуємої продукції до моменту її поставки в запаси;

Типові умови імпортних контрактів, застосовуємі менеджером (директором) фірми ТОВ “Класс-Лайн”, характеризуються наступною схемою управління :

- заключення довгострокового ( на 2 роки) контракту на поставку імпортної продукції нерезидентом (Італія, Німеччина, Латвія), при цьому нерезидент може бути посередником (Латвія, Словенія);

- поставка продукції частинами за заказами на умовах СІР-Київ (автомобільним транспортом);

- сплата імпортного ввізного мита, митних зборів та видача податкового векселя на 30 днів при розмитненні продукції на митному складі у м.Києві;

- реалізація партії продукції на протязі 30 – 60 днів за схемою комерційного кредиту на 10 – 60 днів (через дебіторську заборгованість);

- погашення податкового векселя через 30 днів за рахунок надходження коштів від дебіторів за реалізовану продукцію;

- оплата за рахунок надходження коштів від дебіторів за реалізовану продукцію кредиторської заборгованості нерезиденту по імпортному контракту з відстрочкою сплати до 60 днів після строку отримання товару;

Основні ризики та недоліки проаналізованих схем управління розрахунками в зовнішньоекономічних контрактах в ТОВ “Класс-Лайн”:

а) за рахунок надання нерезидентом комерційного кредиту відстрочкою сплати вартості поставленої продукції на 60 –75 днів після поставки в ціну товару закладаються проценти за надання комерційного кредиту на рівні вищому, ніж банківський кредит (за додатковий ризик);

б) при затримці реалізації отриманої партії за рахунок несвоєчасної сплати дебіторами вартості авансово відпущеної продукції виникають проблеми з оплатою імпортного податкового векселя (через 30 днів) та оплатою контракту нерезиденту (через 60 днів);

в) при несплаті нерезиденту вартості поставленої партії продукції через 90 днів законодавство України передбачає штрафні санкції за порушення режиму розрахунків при експортно- імпортних контрактах;

В дипломному проекті запропоноване рішення по впровадженню в ТОВ “Класс-Лайн” нового підрозділу по дизайну інтер’єрів та впровадження проекту “Інтернет –дизайн інтер’єрів” для залучення клієнтів на базі новітньої реклами – можливості самостійного проведення дизайнерських дій (макетування ідеї заказу) в діалоговому режимі на WEB-сайті ТОВ “Класс-Лайн” в програмі “Візіон 1.1”.

Аналіз розрахунків (банківська норма доходу на інвестований капітал – 25 %) ефективності дипломної пропозиції по організації проекта “Інтер-нет - дизайн інтер’єрів” в ТОВ “Класс-Лайн” зафіксував наступні результати:

- приведений чистий дисконтований дохід ЧДД ( мінус дисконтована сума інвестиції) = 2 887 951 грн. ( > 0);

- коефіцієнт ефективності інвестицій КЕІ = 293,37 % (більше норми банківського проценту 25%);

- дисконтований коефіцієнт ефективності інвестицій КЕІ = 148,76 % (більше норми банківського проценту 25%);

- індекс доходності ІД = 3,53 ( > 1);

- індекс дисконтованої доходності ІДД = 2,17 ( > 1)

- строк окупності затрат СО = 1,74 років

(менше життєвого циклу інноваційного проекту – 5 років);

- дисконтований строк окупності затрат СО = 2,30 роки

(менше життєвого циклу інноваційного проекту – 5 років);

- внутрішня норма доходності ВНД = 54, 638 % ( що значно вище норми дисконту = банківського проценту 25 % з врахуванням 5% девальвації національної валюти);

- сумарний NPV-потік дисконтованих грошей від інноваційного проекту = 3 444 357 грн. ;

Таким чином інвестиційний проект для ТОВ “Класс-Лайн” при вхідних умовах бізнес-проекту – є фінансово ефективним, одночасно альтернативно ефективним у порівнянні з вкладенням інвестицій під банківську норму про-центу та повинен бути прийнятим.

Впровадження запропонованих в дипломному проекті заходів розвитку підприємства в рамках стратегії концентрації в стратегічній „ніші” ринку вирішує основну проблему для підприємства “Класс-Лайн” – природнє авансування клієнтами в рамках комплексного проекту імпортних закупок меблів та обладнання, що повністю знімає комерційні ризики у ТОВ “Класс-Лайн” з митними та податковими органами України при імпортних операціях, а також проблеми з реалізацією “очищеного” від таможених та митних зборів обладнання та меблів іншому клієнту на території України при відказі заказчика від виконання комплексного проекту дизайна інтер’єру.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Господарський кодекс України // від 16 січня 2003 року N 436-IV(діє з 01.01.2004)

2. Декрет Кабміну України “ Про систему валютного регулювання і валютного контролю” ( № 15-93 від 19.02.1993 в редакції змін від 14.07.1999);

Дата: 2019-04-22, просмотров: 377.