Для предприятия деньги – это вид активов, отличающихся высокой ликвидностью, т.е. способностью быстро и с минимальными издержками выступать в качестве средства платежа.

Некоторые авторы, учитывая признак ликвидности активов предприятия, предлагают подразделять их на четыре группы:

1. наиболее ликвидные активы (денежные средства, краткосрочные финансовые вложения в ценные бумаги и депозиты);

2. быстрореализуемые активы (дебиторская задолженность);

3. медленно реализуемые активы (запасы готовой продукции, сырья, материалов и полуфабрикатов);

4. труднореализуемые активы (земля, здания, транспортные средства, оборудование), продажа которых требует затрат времени.

Значимость такого вида активов, как денежные средства, по мнению Джона Кейнса, определяется тремя основными причинами:

*Мотив транзакции.

*Мотив предосторожности.

* Мотив биржевой спекуляции.

Роль денег в обеспечении финансовой устойчивости предприятия

В рыночных условиях хозяйствования продукция предприятия, произведенная не для внутреннего потребления, подлежит обмену. Для того, чтобы различные товары могли обмениваться друг на друга, они должны иметь нечто общее, присущее всем товарам без исключения. Всеобщим эквивалентом выступают деньги, но качественная однородность товаров при каждом конкретном случае обмена должна получать количественную определенность.

Выступая в качестве единиц счета, деньги дают возможность выразить в одном измерителе совершенно разнородные объекты, имеющие одновременно различные натуральные и трудовые измерители. Это позволяет определить совокупный объем затрат на изготовление отдельных видов продукции и суммарную величину затрат на производство и реализацию всей продукции, а также определить выручку от реализации отдельных видов продукции и весь ее объем.

Определение оптимального уровня денежных средств

Денежные средства предприятия включают в себя деньги в кассе и на расчетном счете в коммерческом банке. Компания должна поддерживать определенный уровень свободных денежных средств, который для страховки дополняется некоторой суммой средств, вложенных в ликвидные ценные бумаги. При необходимости или с некоторой периодичностью ценные бумаги конвертируются в денежные средства.

С позиции теории инвестирования денежные средства представляют собой один из частных случаев инвестирования в товарно-материальные запасы. Поэтому к ним применимы общие требования:1) необходим запас денежных средств для выполнения текущих расчетов; 2) необходимы определенные денежные средства для покрытия непредвиденных расходов; 3) целесообразно иметь определенную величину денежных средств для обеспечения возможного или прогнозируемого расширения деятельности. Т.о., к денежным средствам могут быть применены модели, разработанные в теории управления запасами и позволяющие оптимизировать величину денежных средств. Необходимо оценить: 1) общий объем денежных средств и их эквивалентов; 2) какую их долю следует держать на расчетном счете, а какую в виде быстрореализуемых ценных бумаг; 3) когда и в каком объеме осуществлять взаимную трансформацию денежных средств и быстрореализуемых финансовых активов.

Модель Баумоля

Предполагается, что фирма начинает свою деятельность имея максимальный и целесообразный для нее уровень денежных средств, и затем постоянно расходует их в течение некоторого периода времени. Все поступающие средства от реализации товаров и услуг предприятие вкладывает в краткосрочные ценные бумаги. Как только запас денежных средств истощается , т.е. становится равным нулю или достигает некоторого заданного уровня безопасности, предприятие продает часть ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины.

Сумма пополнения (Q) вычисляется по формуле

Q=

N – прогнозируемая потребность в денежных средствах в периоде;

P– единовременные расходы по конвертации денежных средств в ценные бумаги;

R– приемлемый и возможный для предприятия процентный доход по краткосрочным финансовым вложениям

Таким образом, средний запас денежных средств составляет Q\2, а общее количество сделок по конвертации ценных бумаг в денежные средства (K) равно:

K=N:Q

Общие расходы (S) по реализации такой политики управления денежными средствами составят:

S=P×K+R×

Первое слагаемое в формуле представляет собой прямые расходы, второе – упущенную выгоду от хранения средств на расчетном счете вместо того, чтобы инвестировать их в ценные бумаги.

Модель Миллера-Орра

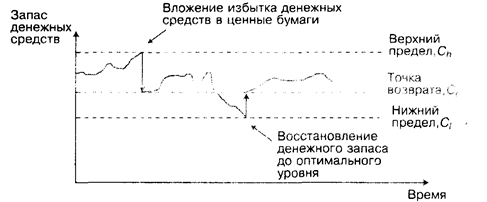

Модель Баумоля проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. В действительности остаток средств на расчетном счете изменяется случайным образом, возможны и значительные колебания. Остаток средств на счете хаотически меняется до тех пор, пока не достигает верхнего предела. Как только это происходит предприятие начинает скупать достаточное количество ликвидных ценных бумаг с целью вернуть запас денежных средств к некоторому нормальному уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то в этом случае предприятие продает накопленные ранее ценные бумаги и таким образом пополняет запас денежных средств до нормального предела (рисунок ).

Рисунок . Модель Миллера- Орра

При решении вопроса о размахе вариации (разность между верхним и нижним пределами) рекомендуется придерживаться следующей политики: если ежедневная изменчивость денежных потоков велика или постоянные затраты, связанные с покупкой и продажей ценных бумаг высоки, то предприятию следует увеличить размах вариации и наоборот. Также рекомендуется уменьшить размах вариации, если есть возможность получения дохода благодаря высокой процентной ставке по ценным бумагам. Реализация модели осуществляется в несколько этапов:

1. Устанавливается минимальная величина денежных средств (Сl), которую целесообразно постоянно иметь на расчетном счете (определяется экспертным путем исходя из средней потребности предприятия в оплате счетов, возможных требований банка, кредиторов и др.).

2. По статистическим данным определяется вариация ежедневного поступления средств на расчетный счет (Var)

3. Определяются расходы (Zs) по хранению средств на расчетном счете ( обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, обращающимся на рынке) и расходы (Zt) по взаимной трансформации денежных средств и ценных бумаг (эта величина предполагается постоянной, аналогом такого вида расходов являются комиссионные, уплачиваемые в пунктах обмена валюты).

4. Рассчитывают размах вариации остатка денежных средств на расчетном счете (R) по формуле

R = 3

5. Рассчитывают верхнюю границу денежных средств на расчетном счете (Ch), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги:

Ch=C1+

Управление капиталом

Понятие финансовых ресурсов и капитала

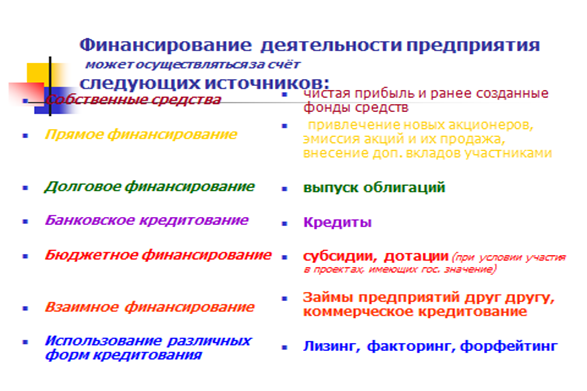

Финансовые ресурсы хозяйствующего субъекта - денежные средства, имеющиеся в его распоряжении. Финансовые ресурсы направляются на развитие производства, содержание и развитие объектов непроизводственной сферы, потребление, а также могут оставаться в резерве. Финансовые ресурсы формируются из различных источников, которые принято разделять на собственные и заемные, внутренние и внешние.

Капитал - это деньги, пущенные в оборот и приносящие доходы от этого оборота. Предпринимательский капитал представляет собой капитал, вложенный в различные предприятия путем прямых или портфельных инвестиций. Такое вложение капитала осуществляется с целью получения прибыли и прав на управление предприятием. Кредитный капитал - это денежный капитал, предоставленный в кредит на условиях возвратности и платности. В отличие от предпринимательского кредитный капитал не вкладывается в предприятие, а передается другому предпринимателю во временное пользование с целью получения процента. Кредитный капитал; выступает как товар, и его ценой является процент.

С позиций финансового менеджмента капитал предприятия характеризует общую стоимость средств в денежной, материальной и нематериальной форме, которые инвестированы в активы. Динамика капитала является основным показателем эффективности финансово-хозяйственной деятельности.

Капитал выступает в виде денежного капитала и реального капитала: на уровне предприятия капитал делится на основной и оборотный.

Оборотные активы очень быстро изменяют свою вещественную форму, превращаясь из запасов в дебиторскую задолженность, затем принимая денежную форму и т.д. В результате этих превращений возникает прибыль, которая увеличивает собственный капитал предприятия. Осуществляемые предприятием хозяйственные операции обусловливают непрерывное изменение заемного капитала - возникает и гасится кредиторская задолженность, привлекаются новые банковские ссуды, эмитируются долгосрочные обязательства. Внеоборотные активы не меняют своей вещественной формы, однако происходит постоянное снижение их стоимости, отраженной в балансе. По мере начисления износа, часть этой стоимости перетекает из первого во второй раздел баланса, увеличивая оценку запасов. В результате, увеличивается себестоимость продукции и снижается прибыль.

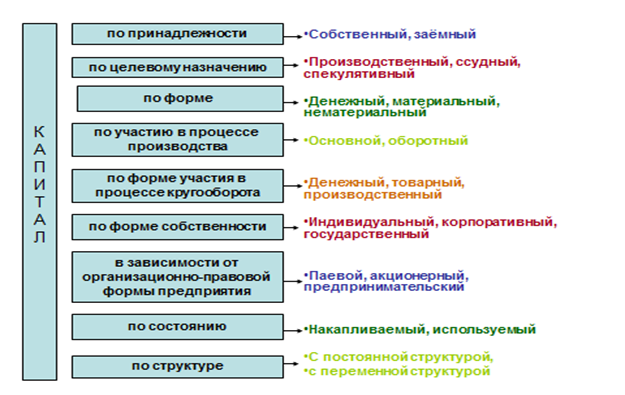

Классификация капитала

1. По отношению к собственности капитал делится на собственный и заемный. Идеальная структура баланса имеет вид: ВА+ОА = СК+ДП+КП+Прибыль. Отсюда: ВА+ОА-ДП-КП=СК+Прибыль. Следовательно, активы предприятия могут быть увеличены за счет одного безразмерного источника - прибыли. Управление ею - одно из главных направлений в финансовом менеджменте.

Собственный капитал:

· - добавочный капитал - не имеет стоимости и не может быть использован как источник инвестиционных ресурсов, так как, в основном, этот капитал формируется как результат переоценки активов предприятия;

· - привилегированные акции - оцениваются по уровню фиксированного дивиденда, который выплачивается ежегодно практически при любых обстоятельствах;

· - обыкновенные акции - их цена измеряется на основе различных методов, но наиболее распространенным является расчет, основанный на измерении прогнозируемого уровня дивиденда или дивиденда, выплаченного в отчетном периоде, скорректированного на прогнозируемый прирост дивидендов, то есть:

· - нераспределенная прибыль. Этот источник не является бесплатным, так как на чистую прибыль, оставшуюся после выплаты налогов и дивидендов по привилегированным акциям, претендуют обыкновенные акционеры. Наиболее распространенным способом оценки стоимости нераспределенной прибыли является ее оценка по уровню дивидендов, выплаченных по обыкновенным акциям.

Заемный капитал:

· - банковские ссуды - основной элемент. Цена данного источника будет зависеть от величины срока, на который привлекается капитал, а также от величины процентов и характера включения процентов в затраты предприятия.

· - облигационные займы. Цена может быть определена различными методами, но наиболее распространенным является оценка в процентном отношении одновременного дисконтного и процентного дохода. Зачастую облигации реализуются не по номиналу, а с дисконтом.

· - кредиторская задолженность.

2. По срокам использования: краткосрочный и долгосрочный. Долгосрочный капитал состоит из собственного капитала, сформированного за счет продажи простых и привилегированных акций и долгосрочного заемного капитала. Краткосрочный заемный капитал включает в себя все взятые краткосрочные кредиты и займы и кредиторскую задолженность.

3. По степени использования: основой (все внеоборотные активы) и оборотный капитал. В процессе производства и реализации продукции основной капитал используется в течение длительного периода времени. Затраты по его приобретению, транспортировке и установке относятся на себестоимость и затем возмещаются путем начисления амортизации. На практике применяется линейный и нелинейный методы начисления амортизации.

4. По месту нахождения: Оборотный капитал составляет основу изготавливаемой продукции и свою стоимость на продукцию переносит сразу. Весть оборотный капитал в производстве и на складе - находится в сфере производства, его величина подлежит нормированию.

Оборотный капитал, находящийся в расчетах, в виде денежных средств на расчетном счете, в кассе - находится в сфере обращения. Его величина обычно не нормируется, однако его оптимальная величина определяется для каждого предприятия исходя из типа. производства, вида изготавливаемой продукции и отрасли. Величина устанавливается исходя из фактической рентабельности оборотного капитала и его оборачиваемости.

5. По месту использования: оборотный капитал для нужд капитального ремонта, на инвестиционные нужды и для проведения финансовых операций.

6. По форме существования: товарная форма, денежная форма, капитал в производстве.

Определение общей потребности в капитале

Ликвидность и приемлемая эффективность текущих активов в значительно степени определяется уровнем чистого оборотного капитала (ЧОК). Если исходить из того, что краткосрочный заемный капитал не является источником финансирования внеоборотных активов, то значение ЧОК изменяется от нуля до максимума (при отсутствии краткосрочного заемного капитала, при этом ЧОК равен сумме текущих активов). При нулевом значении ЧОК риск потери ликвидности достигает максимального значения.

В финансовом менеджменте принято выделять 4 стратегии финансирования текущих активов. Это зависит от выбора источников финансирования их варьирующей части, т.е. выбора величины ЧОК. Модели поведения: идеальная, агрессивная, консервативная и компромиссная. Выбор той или иной стратегии сводится к определению величины долгосрочных пассивов и на этой основе установлении величины оборотного капитала, финансирующего определенную долю текущих активов.

Идеальная модель – текущие активы по величине совпадают с краткосрочными обязательствами, т.е. чистый оборотный капитал равен нулю. В реальной жизни такая модель практически не встречается. Кроме того, с позиции ликвидности она наиболее рискованна. Суть этой стратегии состоит в том, что долгосрочные пассивы устанавливаются на уровне внеоборотных активов, т.е. базовое балансовое уравнение (модель) будет иметь вид: ДП=ВА

Агрессивная модель означает, что долгосрочные пассивы служат источниками покрытия внеоборотных активов, т.е. того их минимума, который необходим для осуществления хозяйственной деятельности (системной части текущих активов, СЧ). В этом случае оборотный капитал в точности равен этому минимуму. Базовое балансовое уравнение будет иметь вид: ДП=ВА+СЧ.

Консервативная модель предполагает, что варьирующая часть текущих активов также покрывается долгосрочными пассивами. В этом случае краткосрочной кредиторской задолженности нет, отсутствует риск потери ликвидности. Чистый оборотный капитал равен по величине текущим активам (ОК=ТА). Эта стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением: ДП=ВА+СЧ+ВЧ.

Компромиссная модель наиболее реальна. В этом случае внеоборотные активы, системная часть текущих активов и приблизительно половина варьирующей части текущих активов покрывается долгосрочными пассивами. Чистый оборотный капитал равен по величине сумме системной части текущих активов и половине их варьирующей части (ОК=СЧ+0,5*ВЧ). Стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением: ДП=ВА+СЧ+0,5*ВЧ.

Поиск путей достижения компромисса между прибылью, риском потери ликвидности и состоянием ОА и источников их формирования предполагает определение возникающих рисков. Риск потери ликвидности или снижения эффективности принято называть левосторонним. Такой же риск, но в связи с изменением обязательств – правосторонним.

Причины левостороннего риска:

· - недостаток денежных средств;

· - недостаток собственных кредитных возможностей, т.е. предприятие не может иногда кредитовать покупателей (ΔДЗ / ΔКЗ Δ 1);

· - недостаток производственных запасов;

· - излишний объем текущих активов. Излишние активы снижают оборачиваемость ОА, увеличивают затраты на их хранение, что приводит к снижению их рентабельности;

Правосторонний риск:

· - высокий уровень кредиторской задолженности;

· - неоптимальное сочетание между долго- и краткосрочными источниками заемных средств;

· - высокая доля долгосрочного заемного капитала;

Для минимизации риска возможно: минимизация текущей кредиторской задолженности и совокупных издержек финансирования, максимизация полной стоимости фирмы. Т.о. любые решения в области управления оборотным капиталом, способствующие повышению цены предприятия следует считать целесообразными.

Формирование финансовой структуры капитала

Основной целью формирования капитала предприятия является удовлетворение потребности в приобретении необходимых активов и оптимизация его структуры с позиций обеспечения условий эффективного его использования.

Процесс формирования капитала предприятия строится на основе следующих принципов:

· 1. Учет перспектив развития хозяйственной деятельности предприятия.

· 2. Обеспечение соответствия объема привлекаемого капитала объему формируемых активов.

· 3. Обеспечение оптимальной структуры капитала с позиций эффективного его функционирования. Результаты деятельности предприятия сильно зависят от структуры используемого капитала.

Структура капитала представляет собой соотношение собственных и заемных финансовых средств, используемых предприятием в процессе хозяйственной деятельности. Она влияет на коэффициент рентабельности активов и собственного капитала, определяет систему коэффициентов финансовой устойчивости и платежеспособности и формирует соотношение доходности и риска.

Собственный капитал характеризуется следующими положительными особенностями:

· - Простотой привлечения.

· - Более высокой способностью генерирования прибыли во всех сферах деятельности, т.к. при его использовании не требуется уплата ссудного процента во всех его формах.

· - Обеспечением финансовой устойчивости развития предприятия, его платежеспособности в долгосрочном периоде, а соответственно и снижением риска банкротства.

Вместе с тем, ему присущи недостатки:

· - Ограниченность объема привлечения.

· - Неиспользуемая возможность прироста коэффициента рентабельности собственного капитала за счет привлечения заемных финансовых средств. Т.о., предприятие, использующее только СК, имеет наивысшую финансовую устойчивость, но ограничивает темпы своего развития и не использует финансовые возможности прироста прибыли на вложенный капитал.

Заемный капитал характеризуется следующими положительными особенностями:

· - Достаточно широкими возможностями.

· - Обеспечением роста финансового потенциала предприятия при необходимости существенного расширения его активов и возрастания темпов роста объема его хозяйственной деятельности.

· - Более низкой стоимостью в сравнении с СК, за счет изъятия затрат по его обслуживанию из налогооблагаемой базы при уплате налога на прибыль.

· - Способностью генерировать прирост финансовой рентабельности.

В то же время использование заемного капитала имеет следующие недостатки:

· - Генерирует наиболее опасные финансовые риски в деятельности предприятия — риск снижения финансовой устойчивости и потери платежеспособности.

· - Активы, сформированные за счет заемного капитала, генерируют меньшую (при прочих равных условиях) норму прибыли, которая снижается на сумму выплачиваемого ссудного процента.

· - Высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка.

· - Сложность процедуры привлечения (особенно в больших размерах), т.к. предоставление кредитных средств зависит от решения других хозяйствующих субъектов.

Т.о., предприятие, использующее заемный капитал, имеет более высокий финансовый потенциал и возможности роста рентабельности, однако подвергается большим рискам.

4. Обеспечение минимизации затрат по формированию капитала из различных источников.

5. Обеспечение высокоэффективного использования капитала. Реализация принципа обеспечивается путем максимизации рентабельности СК при приемлемом уровне финансового риска.

Среди механизмов управления формированием капитала наиболее сложными являются вопросы минимизации стоимости капитала и оптимизации его структуры.

Анализ стоимости капитала

Сущность стоимости капитала

Стоимость капитала (ее также называют ценой капитала, или затратами на капитал) представляет собой норму прибыли, которую инвестор ожидает получить на свою инвестицию с учетом рисков, связанных с ней. Каждый вид инвестируемого в компанию капитала (например, инвестиции в обыкновенные акции, привилегированные акции или предоставленные долгосрочные займы, а также нераспределенная прибыль) имеет свою стоимость. В качестве исходной базы для оценки минимальной стоимости акционерного капитала часто используют прибыль, на которую может рассчитывать акционер, вложив деньги в какой-либо альтернативный проект с подобным уровнем риска (например, положив деньги в банк на депозит). Оценку стоимости заемных средств осуществляют по ставке процента, которую ожидает получить инвестор-кредитор, предоставляя в пользование компании свои средства. Для организации, в которую акционер вложил свои деньги, эта потенциальная прибыль акционера по альтернативному проекту называется альтернативной стоимостью капитала. Так как альтернативных проектов может быть много, то значение альтернативной доходности приходится рассчитывать для каждого из них отдельно. В связи с этим часто используется термин «средневзвешенная стоимость капитала» (Weighted Average Cost of Capital – WACC), под которым понимается «альтернативная» стоимость процентной задолженности компании и средств ее акционеров (т.е. простых акций, привилегированных акций и нераспределенной прибыли) с учетом удельного веса каждой из этих составляющих в общей структуре капитала. Соответственно, произведение процентной величины WACC на сумму средств, инвестированных в компанию акционером, покажет размер той возможной прибыли, которую получил бы «средний инвестор», если бы вложил деньги в альтернативные инвестиционные проекты.

Средневзвешенная стоимость капитала (WACC), как правило, используется:

– при составлении бюджета капитальных вложений;

– применении метода чистой приведенной стоимости для оценки инвестиционных проектов, что предполагает использование стоимости капитала в качестве ставки дисконтирования при расчете приведенной стоимости будущих потоков (поступлений) денежных средств;

– использовании метода внутренней нормы прибыли, что предполагает использование стоимости капитала для принятия решений в пользу осуществления или отказа от осуществления того или иного проекта. В этих целях стоимость капитала сравнивается с внутренней нормой прибыли, которую компания предполагает получить в результате реализации рассматриваемого проекта. Решение по принятию проекта принимается в том случае, когда внутренняя норма прибыли превышает стоимость капитала.

Оценка стоимости акционерного капитала

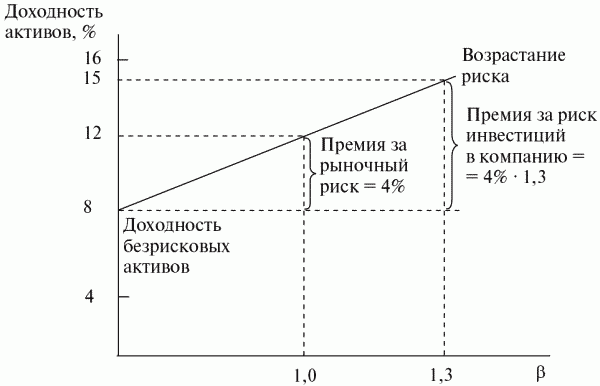

Для расчета WACС необходимо определить стоимость акционерного капитала. Для этого можно использовать модель оценки долгосрочных активов (Capital Assets Pricing Model – САРМ). Основная идея модели (рис. 6.1) заключается в предположении, что альтернативная стоимость акционерного капитала зависит от ставок, сложившихся на рынке, а также от доли риска, с которой связаны вложения в рассматриваемую компанию. В связи с тем что трудно оценить абсолютную долю риска, на практике применяют относительный коэффициент, который показывает, насколько вложения в определенную компанию рискованнее вложений в среднем по рынку, – так называемый фактор R.

Рис. 6.1. Модель оценки долгосрочных активов

Для построения модели САРМ необходимо выполнить несколько шагов.

1. Определить ставку доходности безрисковых активов. В качестве (относительно) безрисковых активов могут выступать государственные ценные бумаги или, например, векселя Сбербанка России. Предположим, что на момент составления прогноза эта ставка составляла 8%.

2. Рассчитать показатель доходности в среднем по рынку. Допустим, что она составила 12%. Премия за рыночный риск может быть определена как разница между средним показателем доходности по рынку и показателем доходности по безрисковым активам. В данном случае она составляет 4%.

3. Оценить фактор риска (фактор R). Вложение денег в рассматриваемую компанию несет в себе фактор риска, который можно оценить относительно среднего риска на рынке. Обычно фактор R варьируется от 0,5 до 1,5. Предположим, что для рассматриваемой компании он составляет 1,3.

Стоимость акционерного капитала может быть рассчитана следующим образом:

Са.к = Да + Пр,

где Да – доходность безрисковых активов; Пр – премия за рыночный риск.

Для компании фактор R = 8% + (12% – 8%) ? 1,3 = 13,2%.

Оценка средневзвешенной стоимости капитала

Для оценки средневзвешенной стоимости капитала необходимо выполнить следующие действия.

1. Определить источники финансирования компании и соответствующие им затраты на капитал.

2. Поскольку проценты по займам, как правило, уменьшают базу для расчета налога на прибыль, то для оценки стоимости долгосрочного заемного капитала надо умножить его величину на коэффициент (1 – Т), где Т – ставка налога на прибыль, выраженная в процентах. В нашем случае ставка налога равна 24%. Стоимость акционерного капитала не корректируется на ставку налога, поскольку дивиденды не снижают базы для налогообложения.

3. Установить для каждого из источников финансирования его долю в общей сумме капитала.

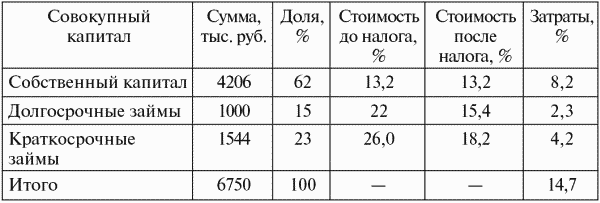

4. Рассчитать WACC, для чего необходимо стоимость каждого из элементов капитала (выраженную в процентах) умножить на его удельный вес в общей сумме капитала. Полученная величина WACC будет выступать фактором дисконтирования при проведении расчетов некоторых рассматриваемых показателей. Например, для компании «Альфа» расчет средневзвешенной стоимости капитала будет следующим (табл. 6.1).

Таблица 6.1 Расчет средневзвешенной стоимости капитала для компании «Альфа»

Стоимость функционирующего собственного капитала предприятия в отчетном периоде определяется по следующей формуле:

где CKфо — стоимость функционирующего собственного капитала предприятия в отчетном периоде,%;

ЧПс — сумма чистой прибыли, выплаченная собственникам предприятия в процессе ее распределения за отчетный период;

СК — средняя сумма собственного капитала предприятия в отчетном периоде

Стоимость дополнительно привлекаемого капитала эа счет эмиссии привилегированных акций рассчитывается по формуле:

где CCKпр — стоимость собственного капитала, привлекаемого за счет эмиссии привилегированных акций,%;

Дпр — сумма дивидендов, предусмотренных к выплате в соответствии с контрактными обязательствами эмитента;

Кпр — сумма собственного капитала, привлекаемого за счет эмиссии привилегированных акций;

ЭЗ — затраты по эмиссии акций, выраженные в десятичной дроби по отношению к сумме эмиссии.

Стоимость дополнительного капитала, привлекаемого за счет эмиссии простых акций (дополнительных паев), рассчитывается по следующей формуле:

где CCКпа — стоимость собственного капитала, привлекаемого за счет эмиссии простых акций (дополнительных паев),%;

Ка — количество дополнительно эмитируемых акций;

Дпа— сумма дивидендов, выплаченных на одну простую акцию в отчетном периоде (или выплат на единицу паев),%;

ПВт — планируемый темп выплат дивидендов (процентов по паям), выраженный десятичной дробью;

Kпa — сумма собственного капитала, привлеченного за счет эмиссии простых акций (дополнительных паев);

ЭЗ — затраты по эмиссии акций, выраженные в десятичной дроби по отношению к сумме эмиссии акций (дополнительных паев).

Стоимость заемного капитала в форме банковского кредита оценивается по следующей формуле:

где СБК — стоимость заемного капитала, привлекаемого в форме банковского кредита,%;

ПКб — ставка процента за банковский кредит,%;

Снп — ставка налога на прибыль, выраженная десятичной дробью;

Стоимость финансового лизинга оценивается по следующей формуле:

где СФЛ — стоимость заемного капитала, привлекаемого на условиях финансового лизинга,%;

ЛС — годовая лизинговая ставка,%;

НА — годовая норма амортизации актива, привлеченного на условиях финансового лизинга,%;

Снп— ставка налога на прибыль, выраженная десятичной дробью;

ЗПфл— уровень расходов по привлечению актива на условиях финансового лизинга к стоимости этого актива, выраженный десятичной дробью.

Стоимость заемного капитала, привлекается за счёт эмиссии облигаций, определяется по формуле:

где СОЗк — стоимость заемного капитала, привлекаемого за счет эмиссии облигаций,%;

СК — ставка купонного процента по облигации,%;

Снп — ставка налога на прибыль, выраженная десятичной дробью;

ЭЗо — уровень эмиссионных затрат по отношению к объему эмиссии, выраженный десятичной дробью.

Стоимость товарного кредита, предоставляемого на условиях краткосрочной отсрочки платежа, рассчитывается по следующей формуле:

где СТКк — стоимость товарного (коммерческого) кредита, предоставляемого на условиях краткосрочной отсрочки платежа,%;

ЦС — размер ценовой скидки при осуществлении и платежа за продукцию («платежа против документов»),%;

Снп — ставка налога на прибыль, выраженная десятичной дробью;

ПО — период предоставления отсрочки платежа за продукцию, в днях.

Стоимость внутренней кредиторской задолженности предприятия учитывается по нулевой ставке, так как представляет собой бесплатное финансирование его хозяйственной деятельности за счет этого вида заемного капитала.

ФИНАНСОВЫЙ ЛЕВЕРИДЖ

Одна из главных задач финансового менеджмента — максимизация уровня рентабельности собственного капитала при заданном уровне финансового риска — реализуется разными методами. Одним из основных механизмов реализации этой задачи является „финансовый леверидж".

Финансовый леверидж характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала. Иными словами, финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал.

Показатель, отражающий уровень дополнительно генерируемой прибыли собственным капиталом при различной доле использования заемных средств, называется эффектом финансового левериджа. Он рассчитывается по следующей формуле:

Эффект финансового левериджа заключается в приросте коэффициента рентабельности собственного капитала, %.

ОПТИМИЗАЦИЯ СТРУКТУРЫ КАПИТАЛА

Оптимизация структуры капитала является одной из наиболее важных и сложных задач, решаемых в процессе финансового управления предприятием. Оптимальная структура капитала представляет собой такое соотношение использэвания собственных и заемных средств, при котором обеспечивается наиболее эффективная пропорциональность между коэффициентом финансовой рентабельности и коэффициентом финансовой устойчивости предприятия, т.е. максимизируется его рыночная стоимость.

Процесс оптимизации структуры капитала предприятия осуществляется по следующим этапам.

ЭТАПЫ ОПТИМИЗАЦИИ СТРУКТУРЫ КАПИТАЛА

Анализ капитала предприятия

Оценка основных факторов, определяющих формирование структуры капитала

Оптимизация структуры капитала по критерию максимизации уровня финансовой рентабельности

Оптимизация структуры капитала по критерию минимизации его стоимости

Оптимизация структуры капитала по критерию минимизации уровня финансовых рисков

Формирование показателя целевой структуры капитала.

Оценка основных факторов, определяющих формирование структуры капитала.

Практика показывает, что не существует единых рецептов эффективного соотношения собственного и заемного капитала не только для однотипных предприятий, но даже и для одного предприятия на разных стадиях его развития и при различной конъюнктуре товарного и финансового рынков. Вместе с тем, существует ряд объективных и субъективных факторов, учет которых позволяет целенаправленно формировать структуру капитала, обеспечивая условия наиболее эффективного его использования'на каждом конкретном предприятии. Основными из этих факторов являются:

• Отраслевые особенности операционной деятельности предприятия. Характер этих особенностей определяет структуру активов предприятия, их ликвидность. Предприятия с высоким уровнем фондоемкости производства продукции в силу высокой доли внеоборотных активов, имеют обычно более низкий кредитный рейтинг и вынуждены ориентироваться в своей деятельности на использование собственного капитала. Кроме того, характер отраслевых особенностей определяет различную продолжительность операционного цикла. Чем ниже период операционного цикла, тем в большей степени (при прочих равных условиях) может быть использован предприятием заемный капитал.

• Стадия жизненного цикла предприятия. Растущие предприятия, находящиеся на ранних стадиях своего жизненного цикла и имеющие конкурентоспособную продукцию, могут привлекать для своего развития большую долю заемного капитала, хотя для таких предприятий стоимость этого капитала может быть выше среднерыночной (на предприятиях, находящихся на ранних стадиях своего жизненного цикла, уровень финансовых рисков более высокий, что учитывается их кредиторами). В то же время предприятия, находящиеся в стадии зрелости, в большей мере должны использовать собственный капитал.

• Конъюнктура товарного рынка. Чем стабильней конъюнктура этого рынка, а соответственно и стабильней спрос на продукцию предприятия, тем выше и безопасней становится использование заемного капитала. И наоборот — в условиях неблагоприятной конъюнктуры и сокращения объема реализации продукции использование заемного капитала ускоренно генерирует снижение уровня прибыли и риск потери платежеспособности; в этих условиях необходимо оперативно снижать коэффициент финансового левериджа за счет уменьшения объема использования заемного капитала.

• Конъюнктура финансового рынка. В зависимости от состояния этой конъюнктуры возрастает или снижается стоимость заемного капитала. При существенном возрастании этой стоимости дифференциал финансового левериджа может достичь отрицательного значения (при котором использование заемного капитала приведет к резкому снижению уровня финансовой рентабельности, а в ряде случаев — и к убыточной операционной деятельности). В свою очередь, при существенном снижении этой стоимости резко снижается эффективность использования долгосрочного заемного капитала (если кредитными условиями не оговорена соответствующая корректировка ставки процента за кредит). Наконец, конъюнктура финансового рынка оказывает влияние на стоимость привлечения собственного капитала из внешних источников — при возрастании уровня ссудного процента возрастают и требования инвесторов к норме прибыли на вложенный капитал.

• Уровень рентабельности операционной деятельности. При высоком значении этого показателя кредитный рейтинг предприятия возрастает и оно расширяет потенциал возможного использования заемного капитала. Однако в практических условиях этот потенциал часто остается невостребованным в связи с тем, что при высоком уровне рентабельности предприятие имеет возможность удовлетворять дополнительную потребность в капитале за счет более высокого уровня капитализации полученной прибыли. В этом случае собственники предпочитают инвестировать полученную прибыль в собственное предприятие, обеспечивающее высокий уровень отдачи капитала, что при прочих равных условиях снижает удельный вес использования заемных средств.

• Коэффициент операционного левериджа. Рост прибыли предприятия обеспечивается совместным проявлением эффекта операционного и финансового левериджа. Поэтому предприятия с растущим объемом реализации продукции, но имеющие в силу отраслевых особенностей ее производства низкий коэффициент операционного левериджа, могут в гораздо большей степени (при прочих равных условиях) увеличивать коэффициент финансового левериджа, т.е. использовать большую долю заемных средств в общей сумме капитала.

• Отношение кредиторов к предприятию. Как правило, кредиторы при оценке кредитного рейтинга предприятия руководствуется своими критериями, не совпадающими иногда с критериями оценки собственной кредитоспособности предприятием. В ряде случаев, несмотря на высокую финансовую устойчивость предприятия, кредиторы могут руководствоваться и иными критериями, которые формируют негативный его имидж, а соответственно снижают и его кредитный рейтинг. Это оказывает соответствующее отрицательное влияние на возможность привлечения предприятием заемного капитала, снижает его финансовую гибкость, т.е. возможность оперативно формировать капитал за счет внешних источников.

• Уровень налогообложения прибыли. В условиях низких ставок налога на прибыль или использования предприятием налоговых льгот по прибыли, разница в стоимости собственного и заемного капитала, привлекаемого из внешних источников, снижается. Это связано с тем, что эффект налогового корректора при использовании заемных средств уменьшается. В этих условиях более предпочтительным является формирование капитала из внешних источников за счет эмиссии акций (привлечения дополнительного паевого капитала). В то же время при высокой ставке налогообложения прибыли существенно повышается эффективность привлечения заемного капитала.

• финансовый менталитет собственников и менеджеров пред приятия. Неприятие высоких уровней рисков формирует консервативный подход собственников и менеджеров к финансированию развития предприятия, при котором его основу составляет собственный капитал. И наоборот, стремление получить высокую прибыль на вобст-венный капитал, невзирая на высокий уровень рисков, формирует агрессивный подход к финансированию развития предприятия, при котором заемный капитал используется в максимально возможном размере.

• Уровень концентрации собственного капитала. Для того, чтобы сохранить финансовый контроль за управлением предприятием (контрольный пакет акций или контрольный объем паевого вклада), владельцам предприятия не хочется привлекать дополнительный собственный капитал из внешних источников, даже несмотря на благоприятные к этому предпосылки. Задача сохранения финансового контроля за управлением предприятием в этом случае является критерием формирования дополнительного капитала за счет заемных средств.

С учетом этих факторов управление структурой капитала на предприятии сводится к двум основным направлениям — 1) установлению оптимальных для данного предприятия пропорций использования собственного и заемного капитала; 2) обеспечению привлечения на предприятие необходимых видов и объемов капитала для достижения расчетных показателей его структуры.

3. Оптимизация структуры капитала по критерию максимизации уровня финансовой рентабельности. Для проведения таких оптимизационных расчетов используется механизм финансового левериджа.

В процессе управления формированием операционной прибыли на основе системы „Взаимосвязь издержек, объема реализации и прибыли" (CVP – анализ) предприятие решает ряд задач:

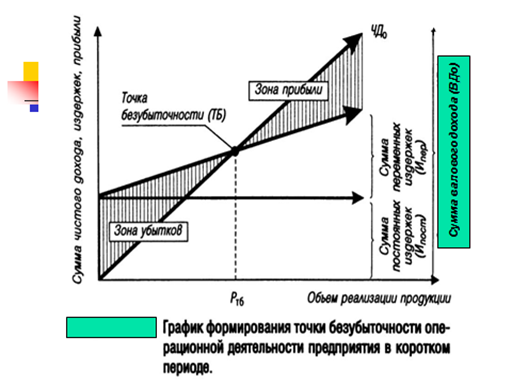

1. Определение объема реализации продукции, обеспечивающего безубыточную операционную деятельность В течение короткого периода. Графически „точка безубыточности" (или „порог рентабельности") операционной деятельности предприятия в коротком периоде, в течение которого не меняются уровень цен на продукцию, уровень переменных издержек и сумма постоянных издержек, представлена на рис.

Из приведенного графика видно, что для достижения „точки безубыточности" своей операционной деятельности (ТБ) предприятие должно обеспечить такой объем реализации продукции (Рт6), при котором сумма чистого операционного дохода (валового операционного дохода за вычетом суммы налоговых платежей из него) сравняется с суммой издержек — как постоянных, так и переменных.

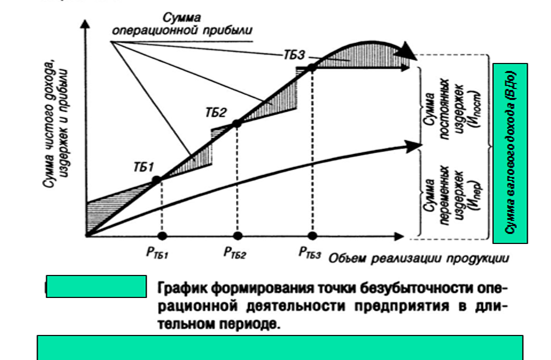

2. Определение объема реализации продукции, обеспечивающего безубыточную операционную деятельность в длительном периоде. Операционная деятельность в длительном периоде по сравнению с коротким периодом претерпевает следующие основные изменения:

а) с ростом объема реализации продукции периодически возрастают постоянные операционные издержки. Это связано с увеличением парка используемых машин и оборудования (что приводит к росту амортизационных отчислений), повышением численности работников аппарата управления (что приводит к росту расходов на его содержание) и т.п.;

б) с насыщением рынка в результате роста объема реализации продукции предприятие вынуждено снижать уровень цен, что приводит к соответствующему уменьшению темпов роста чистого операционного дохода;

в) за счет более экономного использования сырья и материалов, роста производительности труда операционного персонала, укрупнения партий закупаемого сырья и отгружаемой продукции постепенно снижается уровень переменных операционных издержек на единицу продукции.

Все эти изменения в силу взаимосвязи рассмотренных факторов с операционной прибылью существенно влияют на формирование ее суммы.

ОПЕРАЦИОННЫЙ ЛЕВЕРИДЖ

Разделение всей совокупности операционных затрат предприятия на постоянные и переменные их виды позволяет использовать также механизм управления операционной прибылью, известный как „операционный леВеридж". Действие этого механизма основано на том, что наличие в составе операционных затрат любой суммы постоянных их видов приводит к тому, что при изменении объема реализации продукции, сумма операционной прибыли всегда изменяется еще более высокими темпами. Иными словами, постоянные операционные затраты (издержки) самим фактом своего существования вызывают непропорционально более высокое изменение суммы операционной прибыли предприятия при любом изменении объема реализации продукции вне зависимости от размера предприятия, отраслевых особенностей его операционной деятельности и других факторов (причины такого изменения подробно рассмотрены при определении влияния объема реализации продукции на сумму и уровень совокупных операционных затрат).

Однако степень такой чувствительности операционной прибыли к изменению объема реализации продукции неоднозначна на предприятиях, имеющих различное соотношение постоянных и переменных операционных затрат. Чем выше удельный вес постоянных издержек в общей сумме операционных затрат предприятия, тем в большей степени изменяется сумма операционной прибыли по отношению, к темпам изменения объема реализации продукции.

Соотношение постоянных и переменных операционных затрат предприятия, позволяющее „включать" механизм операционного левериджа с различной интенсивностью воздействия на операционную прибыль предприятия, характеризуется „коэффициентом операционного леВериджа".

Чем выше значение коэффициента операционного левериджа на предприятии, тем в большей степени оно способно ускорять темпы прироста операционной прибыли по отношению к темпам прироста объема реализации продукции. Иными словами, при одинаковых темпах прироста объема реализации продукции предприятие, имеющее больший коэффициент операционного левериджа, при прочих равных условиях всегда будет в большей степени приращивать сумму своей операционной прибыли в сравнении с предприятием с меньшим значением этого коэффициента.

Конкретное соотношение прироста суммы операционной прибыли и суммы объема реализации, достигаемое при определенном коэффициенте операционного левериджа, характеризуется показателем ..эффект операционного леВериджа". Принципиальная формула расчета этого показателя имеет вид:…

Задавая тот или иной темп прироста объема реализации продукции, мы всегда можем, используя указанную формулу, определить, в каких размерах возрастет сумма операционной прибыли при сложившемся на предприятии коэффициенте операционного левериджа. Различия в достигаемом эффекте на разных предприятиях будут определяться при этом различиями в соотношении их постоянных и переменных операционных затрат, отражаемыми коэффициентом операционного левериджа. Приведенная выше принципиальная формула расчета эффекта операционного левериджа имеет ряд модификаций.

Дата: 2019-03-06, просмотров: 428.