Понятие риска, классификация финансовых рисков

Финансовые риски – возможность потерь финансовых ресурсов или их недополучения.

Финансовые риски это риски спекулятивные, т.е. результат м.б. либо положительным либо отрицательным.

Финансовые риски делятся на 2 категории:

1) Риски связаны с покупательной способностью денег. К ним относятся:

1.1.Инфляционный риск

1.2.Дефляционный риск(риск того что при росте дефляции происходит падение уровня цен)

1.3.Валютные риски – опасность потерь, связанная с изменением курса 1 валюты по отношению к другой

1.4.Риски ликвидности – риски, связанные с возможностью потерь при реализации ценных бумаг, товаров из-за изменения оценки их качества.

2) Риски, связанные с вложением денежных средств (инвестиционные). К ним относятся

2.1.Риск упущенной выгоды -риск наступления косвенного или побочного ущерба

2.2.Риск снижения доходности

-процентные ,

-кредитные)

2.3.Риск прямых финансовых потерь

-биржевой – опасность потери при биржевых сделках

-селективный риск – риск неправильного вложения денежных средств

-риск банкротства- опасность, в результате неправельного вложения денежных средств.

Основные методы оценки риска

1) Качественный анализ

2) Количественный анализ

3) Комплексный анализ

Качественный анализ оценки риска

При помощи качественного анализа можно определить:

1.виды риска,

2.факторы риска

- внешние – экономическая, политическая ситуации и др.

- внутренние – степень использования ресурвов.ю квалификация работников

3.области риска

- безрисковая область- деятельность предприятия приводит к получению запланированной прибыли;

- область минимального риска – предприятие получает прибыль немного меньше запланированного;

- область повышенного риска – означает, что в результате своей деятельности предприятие может получить в лучшем случае прибыль намного меньше запланированной, в худшем - выручка покроет затраты;

- область критического риска - предприятие рискует недополучить выручку (затраты больше доходов)

- область катастрофического риска - деятельность предприятия приводит к банкротству

Качественный анализ может производиться различными методами, важнейшими из которых является:

1) Метод использования аналогов. Этот метод предусматривает поиск сходства, подобия м/у предметами, системами, явлениями. Этот метод харатерезуется субъективизмом и используется когда другие методы применить нельзя.

2) Метод экспертных оценок реализуется путем обработки мнения опытных экспертов.

Методы учета риска на основе количественных оценок

Наиболее распространенными в практике количественной оценки риска являются инструменты математической теории вероятности и экономической статистики.

Суть теории вероятности сводится к тому, что каждому событию ставится в соответствие некоторая величина характеризующая возможность того, что это событие произойдет, т.е. вероятность события (P)

1. Cобытие не может произойти ни при каких обстоятельствах

P = 0

2. Событие произойдет при любых обстоятельствах

P = 1

3. Событие произойдет в n случаях из N

P =

Перечисление всех возможных событий с соответствующими им вероятностями называются распределением вероятности.

Применительно к количественной оценки риска методы теории вероятности сводятся:

1) К определению значений вероятности наступления события, связанного с получений определенного результата.

Вероятность наступления события может быть определена:

- субъективным методом, суть в том, что для оценки вероятности используется мнение квалифицированных экспертов;

- объективный метод основан на вычислении частоты, с которой происходит данное событие.

2) К выбору из возможных вариантов самого предпочтительного исходя из наибольшей величины среднего ожидаемого значения результата.

Среднее ожидаемое значение события (

Среднее ожидаемое значение события (  ) является средневзвешенной величиной из всех возможных результатов с учетом наступления каждого результата и определяется

) является средневзвешенной величиной из всех возможных результатов с учетом наступления каждого результата и определяется

=

=  Pi *xi

Pi *xi

xi – абсолютное значение i-того результата

Pi – вероятность наступления i-того результата.

n- число случаев

Пример:

Известно, что при вложении денежных средств мероприятие А, из 120 случаев (N = 120), прибыль = 12,5млн.рублей была получена в 48 случаях (n= 48). При вложении в мероприятие Б прибыль = 20 млн. рублей была получена в 42 случаях (n=28). При вложении в мероприятие В Прибыль = 12 млн.рублей. была получена в 30 случаях (n=30).

= 12,5*48/120 + 20*42/120+ 12*30/120 = 15

= 12,5*48/120 + 20*42/120+ 12*30/120 = 15

Среднее значение события представляет собой обобщенное значение и не позволяет принять решение в пользу какого-либо варианта вложения денежных средств.

Для окончательного принятия решения необходимо измерить колеблимость возможного результата.

1) Дисперсия представляет собой средневзвешенную из квадратов отклонений действительных результатов от средних значений и определяется по следующей формуле.

2) Наиболее распространенным показателем количественной оценки риска, является среднеквадратическое отклонение, которое определяется по следующей формуле

=

=

Среднеквадратическое отклонение показывает среднее отклонение значений результата события относительно центра распределения в данном случае среднего ожидаемого значения события.

Чем меньше величина σ, тем менее рискованная финансовая операция.

3)Коэффициент вариации

V =  *100%

*100%

Коэффициент вариации необходимо знать в случае, когда требуется сравнить финансовые операции с различными среднеожидаемыми значениями. V отражает степень риска на единицу ожидаемого результата. Чем выше V, тем выше степень риска. Если  - величина абсолютная, V – относительная.

- величина абсолютная, V – относительная.

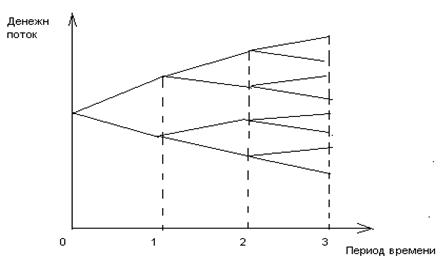

Дерево вероятности.

В зарубежной практике в качестве метода количественной оценки предлагается использовать дерево вероятностей.

В 1-ом периоде результат денежного потока не зависит от того, что было прежде, поэтому вероятности связанные с 2-мя ветвями называются исходными. Для всех последующих периодов результаты зависит от того, что было в предшествующих периодах, т.е. зависит от предшествующих результатов. Поэтому вероятности этих периодов называются условными.

Произведение исходной и условной вероятности называются вероятностью совместной. На основе построенного дерева можно рассчитать текущую стоимость денежного потока по каждой ветке использую безрисковую ставку.

Приведенная стоимость денежного потока.

Где:

- начальные инвестиции

- начальные инвестиции

- платежи или поступления в соответствующий период

- платежи или поступления в соответствующий период

r – безрисковая ставка

На основе рассчитанных NPVi для каждой ветки и совместной вероятности можно определить математическое ожидание текущей стоимости для данного инвестиционного проекта.

На основании математического ожидания рассчитывается дисперсия, среднеквадратическое отклонение, коэффициент вариации.

Риск инвестиционного портфеля

Доходность портфеля

где Xn – ожидаемая (фактическая) доходность портфеля

Xi – ожидаемая (фактическая) доходность i- той ценной бумаги

Ki – доля i- той ценной бумаги в портфеле.

n- количество ценных бумаг в портфеле.

Риск портфеля

Риск портфеля зависит от того, в каком направлении и в какой степени меняются доходности, входящих в него ценных бумаг при изменении состояния рынка.

Для определения взаимосвязи и направления изменения доходности ценных бумаг используются:

1) Показатель ковариации

2) Коэффициент корреляции

Показатель ковариации для портфеля ценных бумаг x и y определяется по следующей формуле

Ххi. Хyi. -- доходность ценных бумаг

- средняя доходность ценных бумаг

- средняя доходность ценных бумаг

n – число периодов.

Другим показателем взаимосвязи изменения доходностей ценных бумаг служит коэффициент корреляции, который рассчитывается по следующей формуле

σx , σy – среднеквадратическое отклонение доходности ценных бумаг.

Изменяется от +1 до -1. Если он находится между 0 и +1 –то доходности ценных бумаг изменяются одинаково, если между 0 и -1 – доходности ценных бумаг изменяются по разному.

Риск портфеля, состоящего из 2-ух ценных бумаг определяется показателем

где

- среднеквадратическое отклонение по портфелям в целом.

- среднеквадратическое отклонение по портфелям в целом.

– среднеквадратическое отклонение по отдельной ценной бумаге

– среднеквадратическое отклонение по отдельной ценной бумаге

- доля ценной бумаги в портфеле.

- доля ценной бумаги в портфеле.

- коэффициент корреляции.

- коэффициент корреляции.

Риск портфеля, определяющего большое число ценных бумаг, требует построения ковариационной матрицы, а также ее решения.

Снижение риска портфельных инвестиций

Риск состоит из 2- ух частей:

- диверсифицируемого (несистематического)

- недиверсифицируемого (систематического)

Диверсификация – процесс распределения денежных средств между различными объектами вложения, которые непосредственно не связаны между собой.

Недиверсифицированный риск – это риск внешних факторов, его нельзя снизить с помощью увеличения объектов вложения.

Мерой систематического риска является коэффициент β, который показывает уровень изменчивости ценной бумаги по отношению к рынку в целом.

Коэффициент β рассчитывается по след. формуле:

- коэффициент β i- той ценной бумаги (актива)

- коэффициент β i- той ценной бумаги (актива)

- среднеквадратическое отклонение доходности по рынку в целом.

- среднеквадратическое отклонение доходности по рынку в целом.

- среднеквадратическое отклонение доходности i-той ценной бумаги

- среднеквадратическое отклонение доходности i-той ценной бумаги

- коэффициент корреляции между уровнем доходности i-той ценной бумаги и рынке в целом.

- коэффициент корреляции между уровнем доходности i-той ценной бумаги и рынке в целом.

В связи с тем, что между корреляцией ковариацией существует зависимость:

=

=

Среднеквадратическое отклонение i -той ценной бумаги

- цена i-ой ценной бумаги в периоде m

- цена i-ой ценной бумаги в периоде m

- цена i-ой ценной бумаги в периоде предшествующем периоду m

- цена i-ой ценной бумаги в периоде предшествующем периоду m

Среднеквадратическое отклонение по рынку в целом

ФИ - фондовые индексы рассчитываются на основе средневзвешенной курсовой стоимости акций по крупнейшим компаниям.

· Если β ценной бумаги больше 1, то эта ценная бумага наиболее чувствительна к изменению на рынке.

· Если 0< β <1, то данные ценные бумаги имеют риск, что и рынок в целом, т.е. цены этих ценных бумаг двигаются в том же направлении, что рынок, но более медленными темпами.

· Если β =0,5 – при росте цен на рынке на 10%, цены на эти акции увеличатся 5%.

· Если β =0 вложение в такие ценные бумаги является безрисковым.

Используя β коэффициент, использующий прогноз рынка можно оценить риск и ожидаемую доходность по конкретной ценной бумаге и на основании этого формируется портфель, риск которого измеряется средневзвешенным значением β из индивидуальных активов и удельного веса ценной бумаги в портфеле.

В  =

=

Риск менеджмента.

Риск менеджмент представляет собой систему управления риском и финансовыми отношениями, возникающими в процессе управления.

Риск менеджмент состоит из:

- управляющей подсистемы (субъекта управления)

- управляемой подсистемой (объект), к которой относятся отношения, возникающие с другими субъектами и риски.

Риск менеджмент включает в себя

- тактику управления

- стратегию управления.

Стратегия риск менеджмента представляет собой искусство управления риском в неопределенной хозяйственной ситуации, основанной на прогнозировании риска и приемах его снижения.

Стратегия риск менеджмента включает в себя правила, на основе которых принимаются решения и способы выбора варианта решения.

Правила:

1. Максимум выигрыша

Из возможных вариантов решений выбирается тот, который дает наибольшую эффективность результата при минимальном или приемлемом уровне риска.

Например:

Груз стоимость 100000$ перевозят морским транспортом. Вероятность кораблекрушения составляет 5%, будет ли владелец страховать груз, если стоимость страховки составляет 3% от стоимости груза (Конечно будет!!!)

2. Оптимальная вероятность результата

Сущность этого правила состоит в том, что из возможных решений выбирается то, при котором вероятность результата является приемлемой для финансового менеджера.

Например:

Имеются 2 варианта рискованного вложения денежных средств. В 1 варианте ожидается получение прибыли в размере 1млн. рублей с вероятностью 90%. В 2 -ом варианте рискованного вложения ожидается получение прибыли в размере 1,8 млн. при вероятности 70%. Какой вариант выбрать? Менеджер выбирает 2 вариант, как наиболее приемлемый – прибыль больше на 80%, а вероятность ее получения ниже всего на 20%

3.Оптимальная колеблимость результатов

Из возможных решений выбирается то, при котором вероятности выигрыша и проигрыша для одного и того же рискованного вложения денежных средств имеют небольшой разрыв.

4. Оптимальное сочетание выигрыша и величины риска

Менеджер оценивает ожидаемые величины результата и риска и принимает решения вложить денежные средства в мероприятия, которые позволяет получить приемлемый выигрыш и величину риска

Например:

Имеются 2 варианта вложения денежных средств:

| 1 | 2 | |

| Доход | 10 млн.руб. | 15 млн.руб. |

| Убыток | 3 млн.руб. | 5 млн.руб. |

Что предпочесть?

В 1 варианте на 1 рубль убытка идет 3,3 рубля дохода, а во 2-ом варианте на 1 рубль приходится 3 рубля дохода

Правила принятия решения дополняются способами выбора варианта решения, которое зависит от условий хозяйственной ситуации.

Способы выбора варианта решения о вложении денежных средств

Например:

Имеются 3 варианта вложения денежных средств к1 к2 к3. Финансовые результаты вложений зависят от условий хозяйственной ситуации. Возможны 3 варианта ситуации - А1 А2 А3. Возможны любые сочетания варианта вложений и хозяйственной ситуации, эти ситуации дают различные финансовые результаты

| Варианты вложения денежных средств | Хозяйственная ситуация | ||

| А1 | А2 | А3 | |

| К1 | 50% | 60% | 70% |

| К2 | 40% | 20% | 20% |

| К3 | 30% | 40% | 50% |

1)Если известны вероятности возможных хозяйственных ситуаций.

Вариант вложений денежных средств выбирает следующим образом: определяется среднеожидаемое значение нормы прибыли на вложенные денежные средства и выбирается вариант с наибольшей нормой прибыли.

А1: р=0,2

А2: р=0,3

А3: р=0,5

Определяют среднюю норму прибыли

Определяют среднюю норму прибыли

К1= 0,2*50%+0,3*60%+0,5*0,7=63% - наилучший результат

К2= 23%

К2= 23%

К3=43%

2)Если неизвестны вероятности возможных хозяйственных ситуаций, но можно определить их соотношение.

Путем экспертной оценки производится определение соотношения возможны хозяйственные ситуации и дальше производится расчет среднего ожидаемого значения нормы прибыли как в 1-ом варианте.

По оценке эксперта ситуации соотносятся как: А1:А2:А3:3:2:1

Рассчитываются вероятности ситуаций:

А1: р=3/(3+2+1)= 0,5

А2: р=2/(3+2+1)=0,33

А3: р=1/(3+2+1)=0,17

Определяют среднюю норму прибыли

Определяют среднюю норму прибыли

К1= 0,5*50+0,33*60+0,17*70=57%

К1= 0,5*50+0,33*60+0,17*70=57%

К2 = 30% ,

К2 = 30% ,

К3 = 31,6%

3)Вероятности возможных хозяйственных ситуаций неизвестны, но существуют основные направления оценки результатов вложения денежных средств. Такими направлениями могут быть :

3.1.Выбор максимального результата из минимальной величины.

3.2.Выбор минимальной величины рисков из максимальных рисков.

3.3.Выбор средней величины результатов

3.1.По величине норма прибыли распределяется след. образом.

Max: от 50% до 100%

Min: от 0 % до 49%

Произведя оценку:

К2 – А1 – 40%

К3 – А2 – 40%- наиболее предпочтительно

3.2.По величине значения рисков распределяется следующим образом

Max: от 50% до 100%

Min: от 0 % до 49%

Величину риска можно определить как разность между максимальным и минимальным показателями нормы прибыли, полученными на основании точных данных об условиях хозяйственной ситуации.

К1 – А3 – 70%

К2 – А3 – 20%

Величина риска 70-20=50(%)

| Варианты вложения денежных средств | Хозяйственная ситуация | ||

| А1 | А2 | А3 | |

| К1 | 20% | 40% | 50% |

| К2 | 10% | 0% | 0% |

| К3 | 0% | 20% | 30% |

По данным таблицы видно, что имеется 1 величина максимального риска -50% для варианта вложений К1, при хозяйственной ситуации А3.

3.3.Выбор средней величины результатов

Применения этого направления базируется на 2 крайних показателях результата min и max, для каждого из которых принимается значение вероятности 50%.

Далее находится среднее значение нормы прибыли.

К1= 0,5*50 + 0,5*70 = 60%

К1= 0,5*50 + 0,5*70 = 60%

К2 = 30%

К2 = 30%

К3 = 40%

К3 = 40%

Приемы управления риском состоят из 2-ух групп:

1)Средства разрешения рисков

· Избежание рисков

· Удержание риска

· Передача риска

2)Приемы снижения степени риска

· Диверсификация

· Приобретение дополнительной информации

· Лимитирование – установление предельных сумм расходов, продаж

· Самострахование

· Страхование

· Хеджирование - используется в банковской, биржевой, коммерческой практике для страхования рисков от неблагоприятных изменений курса валют и цен на товароматериальные ценности по контрактам, которые предусматривают продажу/поставку в будущем. Данный контракт носит название «хедж», а хозяйствующий субъект называется «хеджером» .

Хеджирование на повышение или хеджирование покупкой представляет собой биржевую операцию по покупке срочных контрактов. Хедж на повышение применяется в тех случаях, когда надо застраховаться от возможного повышения цен или курсов в будущем.

Хеджирование на понижение (хеджирование продажей ) – биржевая операция связанная с продажей срочного контракта. Хеджер, осуществляющий хеджирование на понижение, предполагает совершить в будущем продажу товара и поэтому, продавая на бирже срочный контракт он страхует себя от возможного повышения цен в будущем.

Дата: 2019-03-05, просмотров: 398.