Для принятия инвестиционных решений за основу принимают сравнение и оценку предполагаемых инвестиций и будущих денежных поступлений. В данном случае необходимо сравнить величину требуемых капиталовложений с прогнозируемыми доходами. Поскольку сравниваемые показатели относятся к различным моментам времени, то приоритетной является проблема их сопоставимости. Модели, используемые при анализе эффективности инвестиционных проектов, можно разделить на две группы.

За основу для принятия инвестиционных решений принимают сравнение и оценку предполагаемых инвестиций и будущих денежных поступлений. В данном случае необходимо сравнить величину требуемых капиталовложений с прогнозируемыми доходами. Расчет показателей базируется на концепции оценки стоимости денег во времени. Эта концепция исходит из предпочтительности наличия денег сегодня, чем завтра. Многие инвесторы придерживаются такой логики, поскольку:

- существует риск, что в будущем деньги могут быть не получены;

- если деньги имеются в наличии сегодня, то их можно инвестировать с целью получения будущего дохода.

Поскольку сравниваемые показатели относятся к различным моментам времени, то приоритетной является проблема их сопоставимости. Отношение к ней разное, исходя из сложившихся объективных и субъективных условий:

- темпа инфляции в стране;

- объема капиталовложений и генерируемых ими денежных поступлений;

- горизонта прогноза;

- уровня квалификации аналитика и др.

К наиболее важным параметрам в процессе оценки единичного проекта относятся:

- прогноз объема производства и продаж с учетом возможного спроса на продукцию;

- оценка притока денежных средств по годам;

- прогноз инвестиционных и текущих затрат на все время реализации проекта;

- оценка доступности требуемых источников финансирования проекта;

- прогноз приемлемого значения цены капитала, используемого в качестве ставки дисконтирования и пр.

Международная практика оценки эффективности инвестиций существенно базируется на концепции временной стоимости денег и основана на следующих принципах:

Оценка эффективности использования инвестируемого капитала производится путем сопоставления денежного потока (cash flow), который формируется в процессе реализации инвестиционного проекта и исходной инвестиции. Проект признается эффективным, если обеспечивается возврат исходной суммы инвестиций и требуемая доходность для инвесторов, предоставивших капитал.

Инвестируемый капитал равно как и денежный поток приводится к настоящему времени или к определенному расчетному году (который как правило предшествует началу реализации проекта).

Процесс дисконтирования капитальных вложений и денежных потоков производится по различным ставкам дисконта, которые определяются в зависимости от особенностей инвестиционных проектов. При определении ставки дисконта учитываются структура инвестиций и стоимость отдельных составляющих капитала.

Суть всех методов оценки базируется на следующей простой схеме: Исходные инвестиции при реализации какого-либо проекта генерируют денежный поток CF1, CF2, ... , CFn. Инвестиции признаются эффективными, если этот поток достаточен для возврата исходной суммы капитальных вложений и обеспечения требуемой отдачи на вложенный капитал.

Наиболее распространены следующие показатели эффективности капитальных вложений:

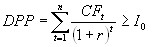

· дисконтированный срок окупаемости (DPP) определяется по формуле:

где,

n - число периодов;

CFt - приток денежных средств в период t;

r - барьерная ставка (коэффициент дисконтирования);

Io - величина исходных инвестиций в нулевой период.

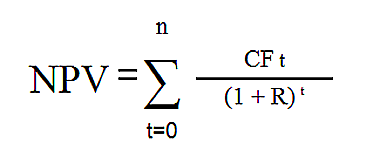

· чистое современное значение инвестиционного проекта (NPV),

Где:

n, t — количество временных периодов,

CF — денежный поток (Cash Flow),

R — стоимость капитала (ставка дисконтирования, Rate)

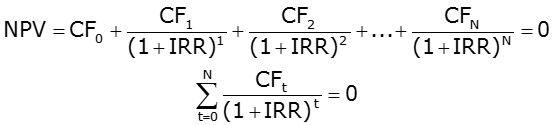

· внутренняя норма прибыльности (доходности, рентабельности) (IRR),

Данные показатели, равно как и соответствующие им методы, используются в двух вариантах:

· для определения эффективности независимых инвестиционных проектов (так называемая абсолютная эффективность), когда делается вывод о том принять проект или отклонить,

· для определения эффективности взаимоисключающих друг друга проектов (сравнительная эффективность), когда делается вывод о том, какой проект принять из нескольких альтернативных.

Дата: 2019-03-05, просмотров: 425.