где PD — дивиденды по привилегированным акциям;

PS - привилегированные акции.

Все рассмотренные показатели в той или иной форме уже получили определенную известность и в нашей стране, однако их расчет связан с некоторыми сложностями.

В частности, вновь подчеркнем, что чистую прибыль по данным текущей отчетности точно рассчитать невозможно, поскольку платежи в бюджет за счет прибыли, остающейся в распоряжении организации, в отчетности не выделяются. Это обстоятельство значительно снижает аналитическую ценность отчета о прибылях и убытках. Таким образом, в рамках внешнего анализа ориентировочное значение чистой прибыли можно рассчитать, минусуя сумму начисленного налога на прибыль из суммы прибыли отчетного периода. Данный алгоритм, конечно, завышает значение искомого показателя; уточнить его можно в рамках внутреннего анализа, дополнительно вычитая платежи в бюджет за счет чистой прибыли.

Экономическая интерпретация приведенных показателей достаточно очевидна. Основное достоинство их состоит в том, что с их помощью можно проводить пространственно-временные сопоставления. Отметим, что ROA и RОЕ являются основными показателями, используемыми в странах рыночной экономики для характеристики эффективности вложений в деятельность того или иного вида. В частности, показатель RОЕ позволяет судить, какую прибыль приносит каждый рубль инвестированного собственниками капитала.

Коэффициенты рентабельности можно исчислять не только по всему объему средств коммерческой организации, но и по ресурсам отдельных видов, в частности основным средствам. Очевидно, что бухгалтерская отчетность содержит необходимую информацию для оценки экономической эффективности использования основных средств. При этом реализуется упоминавшийся нами выше ресурсный подход.

Показателем эффекта также может служить один из показателей прибыли, например чистая прибыль. Величина использованных ресурсов характеризуется средней балансовой стоимостью основных средств. Таким образом, показатель эффективности использования основных средств, отражающий размер чистой прибыли, приходящейся на единицу измерения стоимости основных средств, рассчитывается по формуле:

где S - средняя стоимость основных средств.

Необходимо сделать несколько замечаний к данной формуле. Во-первых, сам по себе показатель kRFA малоинформативен; его используют для пространственно-временных сопоставлений, включая сравнения со среднеотраслевыми и среднепрогрессивными значениями.

Во-вторых, чтобы обеспечить сопоставимость с числителем, в знаменатель формулы целесообразно поместить именно среднюю за период стоимость производственных основных средств, а не просто значение их величины на конец периода.

В-третьих, в некоторых отраслях показатель kRFA следует рассчитывать по активной части основных средств. Это отрасли, в которых коммерческие организации могут существенно различаться по степени использования арендованных основных средств. Так, в торговле около 60% зданий - арендованные, при этом доля арендованных средств ощутимо варьирует по предприятиям.

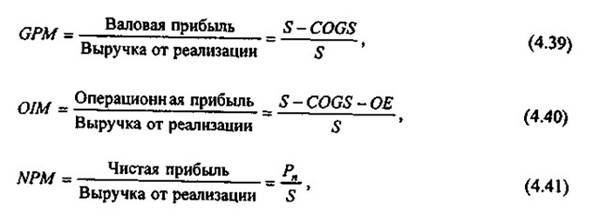

Показатели оценки рентабельности продаж. В данном случае на основе показателей прибыли и выручки от реализации рассчитывают коэффициенты рентабельности по всей продукции в целом и по отдельным ее видам. В первом случае сопоставляют прибыль от реализации и выручку от реализации в целом, во втором - прибыль от реализации и выручку от реализации по продукции конкретного вида (если такая градация может быть сделана в рамках внутреннего анализа). В западной учетно-аналитической практике можно встретиться с различными вариантами оценки рентабельности продаж в зависимости от того, какой из показателей прибыли заложен в основу расчетов, однако чаще всего используются валовая, операционная или чистая прибыль (см. рис. 4.7). Соответственно рассчитывают три показателя рентабельности продаж:

• удельную валовую прибыль (синонимы: валовая рентабельность реализованной продукции, валовая маржа, удельный вклад), англоязычный термин - Gross Profit Margin, GPM;

• удельную операционную прибыль (синонимы: операционная рентабельность реализованной продукции, операционная маржа), англоязычный термин - Operating Incarne Margin, OIM;

• удельную чистую прибыль (синонимы: чистая рентабельность реализованной продукции, чистая маржа), англоязычный термин - Net Profit Margin, NPM.

где COGS - себестоимость реализованной продукции;

ОЕ - операционные (управленческие и коммерческие) расходы.

В отечественной аналитической практике чаще всего используется показатель NPM, кроме того, достаточно широко известен в анализе коэффициент рентабельности хозяйственной (основной) деятельности, рассчитываемый как отношение прибыли от реализации к затратам на производство реализованной продукции, которые складываются из себестоимости реализации товаров, продукции, работ и услуг, коммерческих и управленческих расходов.

Для аналитика в ходе оценки рентабельности весьма важным является выявление факторов, повлиявших на величину достигнутых финансовых результатов. Идентификация этих факторов выполняется как в отношении прибыли, так и в отношении коэффициентов рентабельности. Основной аппарат - жестко детерминированные факторные модели. Отметим, что подобные модели достаточно широко применяются и в западной учетно-аналитической практике.

В отношении показателей прибыли несложным, но весьма эффективным по своим аналитическим возможностям является вертикальный анализ отчета о прибылях и убытках. Проще всего его оформить в виде таблицы (табл. 4.5). Ее назначение - характеристика динамики удельного веса основных элементов валового дохода коммерческой организации, коэффициентов рентабельности продукции, влияния факторов на изменение в динамике чистой прибыли.

Таблица 4.Макет аналитической таблицы для вертикального (компонентного) анализа финансовых результатов

Дата: 2019-02-25, просмотров: 387.