Дифференциация активов в зависимости от присущего им риска позволяет банкирам осуществлять операции, которые экономисты называют «арбитраж на регулировании». В данном случае целью этих операций является уменьшение суммарного минимального капитала, соответствующего всем требованиям регулятора. Предположим, банк может выдать ипотечные кредиты на сумму 100 тыс. долл., которые будут входить в расчетную сумму активов с весовым коэффициентом 50%. Требования к минимальному капиталу по этому активу составят 4 тыс. долл. (100 000 х 0,8 х 0,5). Банк может также продать закладные своих должников по этим кредитам «Фанни Мэй» или «Фредди Мэк», с тем чтобы эти квазигосударственные агентства произвели секьюритизацию этих пулов закладных, после чего посредством обратного выкупа банк пополнял свои активы на ту же сумму, но уже представленную облигациями этих агентств, которые будут входить в расчетную величину активов с коэффициентом 20%. При этом требования к минимальной величине капитала уменьшатся до 1,6 тыс. долл. (100 000 х 0,8 х 0,2). Поскольку 1,6 тыс. долл. составляет лишь 40% от 4 тыс. долл., эта операция высвобождает 60% капитала, который должен был быть зарезервирован при выдаче ипотечного кредита. Этот капитал можно направить на 60%-ное увеличение ссуд и инвестиций (по сравнению с ситуацией до совершения обеих — прямой продажи закладных и обратного выкупа облигаций — операций с агентствами), получив 60%-ное увеличение доходов и тем самым прибыли.

Ценой этого результата, который достигается путем арбитража на регулировании, является увеличение кредитного плеча банка. Для того чтобы понять, почему с точки зрения банка это может быть выгодным, рассмотрим пример американского коммерческого банка с хорошей обеспеченностью собственным капиталом4, который подчиняется требо-

4 Банки с хорошей обеспеченностью собственным капиталом должны не только иметь 10%-ное обеспечение (капитал первого уровня плюс капитал второго уровня), но и иметь не менее 6% капитала первого уровня и потолок кредитного плеча в 5% (т.е. максимальное соотношение между заемным капиталом и собственным

113

ваниям американского регулятора, установившего, что минимальная норма обеспеченности капиталом составляет 10%, а не 8, как это установлено правилами «Базель I». Подавляющее большинство американских банков являются банками с хорошей обеспеченностью собственным капиталом, и в последующих примерах мы оперируем 10%, поскольку эта величина упрощает вычисления. Предположим, что в 1992 г., когда правила «Базель I» были приняты в США, этот банк имел 100 долл. собственного капитала. Менеджеры банка могли использовать эти 100 долл. в качестве базы для выдачи ссуды коммерческой компании в размере 1000 долл., направив на эти цели 900 долл., которые банк взял с чековых и сберегательных счетов своих вкладчиков и из поступлений от продажи своих облигаций (ссуда в 1000 долл. при 10%-ной норме и весовом коэффициенте риска 100% требует 100 долл. собственного капитала, 100 = 1000 х 0,1 х 1). Если банк все свои инвестиции осуществил в форме таких ссуд и если он полностью использовал кредитное плечо, разрешенное законодательством, то его активы составят 1000 долл., его обязательства будут равны 900 долл., и пропорция кредитного плеча составит 10:1. Предположим для простоты, что банк может обеспечивать одинаковую норму доходности (на уровне, скажем, 5%) по всем видам ссуд и инвестиций (т.е. по всем видам приобретаемых им активов). Предположим также, что банк может выплачивать всем вкладчикам и держателям своих облигаций 2%, получая спрэд чистой доходности в размере 3%. При этих значениях ключевых параметров банк будет получать доход в размере 50 долл. от своих ссуд в размере 1000 долл. (0,05 х 1000) и, уплачивая проценты вкладчикам и держателям облигаций на уровне 18 долл. (0,2 х 900), будет иметь прибыль в размере 32 долл.

Однако, взвешивая, как это предусмотрено «Базелем I», портфель закладных с помощью коэффициента 0,5 (50%), банк может удвоить активы до 2000 долл., направив все

капиталом первого уровня установлено как 20 : 1, см. [FDIC Rules and Regulations, §325.103]). Для простоты эти детали игнорируются во всех нижеследующих примерах. [Напомним, что капитал первого уровня, или Tier 1, в правилах «Базель I» определяется как средства, полученные от продажи акций и реинвестирования прибыли. — Науч. ред.].

114

Нормы, регулирующие достаточность капитала, и финансовый кризис

100 долл. собственного капитала на выдачу ипотечных кредитов. Это потребует роста долга банка до 1900 долл., что увеличит коэффициент кредитного плеча до соотношения 20 : 1. Имея 2000 долл. активов и при 5%-ной доходности, банк получит вдвое больший доход — 100 долл. вместо 50 долл., правда, в предположении, что ни по одной закладной не будет допущен дефолт. Уплата вкладчикам и держателям облигаций по 2% на 1900 долл., которые они одолжили банку, обойдется ему в 38 долл., что обеспечит прибыль в размере 62 долл.

У банка имеется и третья возможность, которая состоит в том, чтобы использовать 100 долл. собственного капитала для приобретения на 5000 долл. облигаций, выпущенных «Фанни Мэй» или «Фредди Мэк» против закладных (MBS). 'Агентские MBS участвуют в формировании расчетной величины суммарных активов, скорректированной на риск, с весо-/ вым коэффициентом 20% (100 = 5000 х 0,2 х 0,1). Теперь ' прежняя величина капитала в 100 долл. сопровождается кредитным плечом в пропорции 50 : 1, что приносит доход в размере 250 долл. (если MBS имеют ставку купонного дохода на уровне 5%). Вычитая 98 долл. процентных платежей, которые банк должен уплачивать держателям своего долга, получаем прибыль в размере 152 долл.5

Один из уроков, который можно извлечь из этих упражнений в арифметике, сводится к тому, что, как и предполагали регуляторы, правила «Базель I» создали для банкиров мотивацию выдавать ссуды определенной разновидности и не увеличивать активы за счет каких-то других типов ссуд. Пра-вила поощряли выдачу ипотечных кредитов, поскольку они требовали привлекать вдвое больше собственного капитала для кредитования коммерческих фирм или для выдачи потребительских кредитов, чем для ссуд на приобретение домов. Они также поощряли секьюритизацию пулов закладных, требуя для кредитования коммерческих фирм и потребительских кредитов в пять раз больше собственного капитала, чем для приобретения облигаций, эмитировавшихся квазигосударственными агентствами. Стимулирование ипотечных кредитов

5 Эти примеры приведены только для иллюстрации наших соображений. В реальности американский коммерческий банк не может иметь кредитное плечо с отношением 50 : 1. См. также предыдущее примечание.

115

Глава 2

и секьюритизации можно также рассматривать как своего рода наложение штрафов на выдачу кредитов других видов. Банк, который настаивал бы на кредитовании бизнеса и потребителей (см. первый пример), должен был бы уплатить «штраф» в размере 122 долл. недополученной прибыли (эта величина представляет собой разность между прибылью такого банка и аналогичного во всех отношениях банка, который направил весь свой собственный капитал на облигации, выпущенные против закладных, как в третьем примере). Из-за этого штрафа прибыльность банка из первого примера составила бы лишь 21% от прибыльности банка из третьего примера.

Второй урок состоит в том, что использование кредитного плеча может быть весьма доходным делом. Конечно, кредитное плечо не только сулит повышенные выгоды, но и чревато риском значительных потерь. Каждый пенни, который кредиторы ссудили банку, должен быть в конечном итоге погашен, так что если часть ссуд коммерческим фирмам, заемщикам по ипотечным кредитам или облигаций, обеспеченных закладными, которые в существенной мере были профинансированы из заемных средств, окажутся в состоянии дефолта, банк может стать неплатежеспособным — в зависимости от доли дефолтов. Если в первом примере дефолт наступит по 10% ссуд, выданных бизнесу, или если во втором примере дефолт наступит по 5% закладных, или если в третьем примере он наступит по 2% облигаций, выпущенных квазигосударственными агентствами, то банк окажется на грани неплатежеспособности. Уменьшение размера «подушки безопасности» в виде собственного капитала, пропорциональное увеличению кредитного плеча, для второго примера по сравнению с первым вдвое сокращает пространство ошибок при оценивании рисков и втрое для третьего примера по сравнению с первым. Поэтому решение об увеличении кредитного плеча не является таким уж очевидным. Если банк ожидает, что активы, которые он может приобрести при более высоком кредитном плече, являются слишком рискованными, он вполне может отказаться от возможности получения более высокого дохода, так как эта возможность реализуется только при том условии, что все пойдет хорошо. Более того, если банк начнет понимать, что активы, которыми он уже владеет, стали более рискованными, чем ожидалось, он вполне может пойти на уменьшение кредитного плеча (deleveraging),

116

Нормы, регулирующие достаточность капитала, и финансовый иризис

предпочтя меньший размер прибыли от менее рискованного портфеля возможности банкротства.

Это, конечно же, означает, что применительно к страхованию депозитов теория морального искушения ошибочна и что реальные банкиры, вообще говоря, не будут намеренно вести дело к банкротству только потому, что им не нужно беспокоиться о набегах на банк. Как отмечалось выше, когда мы разбирали обе гипотезы, основанные на теории морального искушения (гипотезу корпоративных вознаграждений и гипотезу TBTF), в реальности в начале кризиса банки обычно даже близко не приближались к максимальному значению кредитного плеча, разрешенному законодательством. Рассчитанная по агрегированным данным фактическая норма собственного капитала (взвешенного на риск) для американских коммерческих банков в середине 2007 г. составляла 12,85% (см. [Jablecky and Marchaj, 2011, Fig. 8.3]), что почти на 30% превышало 10%-ный минимум, требуемый регулятором от банков с хорошей обеспеченностью капиталом, и на 60% — 8%-ный минимум, требуемый от банков с достаточной обеспеченностью капиталом. Эта фактическая норма сопоставима с фактической нормой, имевшей место до 1933 г ., т.е. до того, как было введено страхование депозитов. Поэтому мы не видим иных причин придерживаться теории морального искушения, кроме желания придать байкам о корпоративных вознаграждениях и «слишком больших банках, чтобы позволить им разориться» вид концепций, в основе которых лежит «серьезная теория».

Принимая во внимание неведение банкиров относительно будущего, можно решить, что наилучшим образом действий для банка было бы вообще не отягощать себя долгом — банк может получить 100%-ное покрытие на случай ошибок, если будет поддерживать 100%-ный размер «подушки безопасности» в виде собственного капитала (т.е. иметь нулевое кредитное плечо).

Банковская деятельность при этом будет отвечать требованиям предусмотрительности, однако это будет достигнуто такой ценой, которая сделает банковскую деятельность невозможной. Даже в экономике, не являющейся капиталистической, от банков требуется, чтобы они «служили посредниками» между людьми, зарабатывающими деньги (или производящими товары), которые в данный момент им не нужны

117

Глава 2

(кредиторы банков), и людьми, которые нуждаются в деньгах (или товарах) немедленно, поскольку они их еще не заработали (семьи, покупающие дома, или предприятия, стремящиеся к расширению производства). Так, облигации, обеспеченные закладными, представляют собой пулы из сотен ипотечных ссуд, выданных таким семьям, что позволяет этим семьям проживать в отдельных домах на основе заимствования под залог их будущих доходов. Поскольку будущее является неопределенным, ожидания заемщиков и банка, согласно которым ссуды будут погашены, могут оказаться слишком оптимистическими. По этой причине банкам необходимо иметь «подушку безопасности» в виде некоторого запаса капитала. Но подушка безопасности в 100% уничтожает главный источник средств, направляемых потенциальным получателям ипотечных кредитов и бизнесам, — текущие сбережения, данные банку в долг в форме депозитов и приобретенных у него облигаций. Проще говоря, все вообще действия являют -ся рискованными, если принять во внимание наше неведение относительно будущего. Поэтому «подушка безопасности», составляющая меньше 100% капитала, представляет собой одну из попыток достичь баланса между риском и выгодой.

Вместе с тем, как признал Базельский комитет, когда привязал нормативы кредитного плеча к прогнозным значениям риска, присущего отдельным категориям активов, формирование «подушки безопасности» представляет собой скорее искусство, чем науку, поскольку точные прогнозы в этой сфере вряд ли возможны в принципе; здесь всегда даже те, кто является в равной степени разумными и предусмотрительными, будут иметь разные мнения. Это означает, что некоторые банкиры будут пытаться, исходя из своей уверенности в стабильности экономических условий вообще и своей уверенности в отношении конкретных активов, имеющихся в их портфелях, в частности, сделать «подушку безопасности» поменьше (т.е. будут вести дела с большим кредитным плечом), тогда как другие, более пессимистично настроенные банкиры будут стараться сделать ее побольше. Однако регуляторы, ощущая необходимость ограничить максимальное кредитное плечо (установив требования к минимальной величине собственного капитала), приписали себе способность определять (заранее и из позиции, находящейся вне бизнеса) степень риска, присущую ссудам коммерческим

118

Нормы, регулирующие достаточность капитала, и финансовый кризис

фирмам, ипотечным кредитам, ценным бумагам, созданным в ходе секьюритизации этих последних, суверенному долгу—и все это без малейшего представления о том, насколько рискованными (или «неопределенными») могут быть конкретные ссуды и инвестиции, отнесенные к этим категориям. Эту воображаемую возможность предвидеть риски регулятор реализовал в виде системы более суровых «штрафов» в виде повышенных требований к капиталу как источнику финансирования приобретения тех активов, которые регулятор посчитал принадлежащими к более рискованным категориям, чем другие, и пониженных до минимума требований к тем категориям активов, которые регулятор посчитал наиболее надежными. Таким образом, если данный конкретный банкир в данном месте и в данное время вообще проявлял хоть какой-то оптимизм в отношении общих экономических условий и стремился увеличить кредитное плечо, «Базель» уверял его, что наиболее экономичный способ добиться этого состоит в том, чтобы относительно сократить кредиты коммерческим фирмам и потребителям из числа физических лиц и относительно расширить ипотечное кредитование и/или увеличить в своих портфелях долю MBS и суверенного долга. Решения Базельского комитета подвергались критике именно по этой причине. «„Базель I" обвиняли, в частности, в поощрении сжатия кредитования физических лиц и компаний » ( см. [Rochet, 2010, 80]), что вызвало «кредитный кризис» в производственной и потребительской сферах.

2.4. Правило регресса (Р-правило) и финансовый кризис

В ответ на критику, указывавшую на угнетающее воздействие, которое отсутствие дифференциации активов в сегменте максимального риска (со 100%-ным весовым коэффициентом) оказывало на кредитование бизнеса и физических лиц, Базельский комитет по банковскому надзору (BCBS) «произвел радикальные изменения, завершившиеся в 2004 г. принятием второго набора правил, известных как „Базель II"» (см. [Rochet, 2010, 80]). Окончательная версия этих правил вышла в 2005 г. За много лет до того, как подготовка рабочей версии «Базель II» была завершена (в июне 2004 г.), стало очевидно,

119

Глава 2

что ВСВЬ° решил использовать «внешние кредитные рейтинги» (т.е. рейтинги, составляемые компаниями Moody's, S&P и Fitch) для улучшения чувствительности к риску стандартов достаточности капитала, разрабатываемых BCBS.

Примером здесь может служить первая работа, изданная в ходе подготовки правил «Базель II», «Новая схема регулирования достаточности капитала» («A New Capital Adequacy Framework»), вышедшая еще в 1999 г. Для классификации активов по разным группам риска комитет предложил тогда использовать кредитные рейтинги. BCBS предложил также увеличить количество таких групп, с тем чтобы дифференцировать активы с очень низкими рисками. Так, вместо прежней схемы, в рамках которой в группу с нулевым весовым коэффи -циентом риска помещались любые бумаги, представляющие суверенный долг, государственные облигации должны были получить разные веса — 0, 20, 50, 100 и 150 — в зависимости от того, имеют они рейтинги, соответственно ААА или АА (и промежуточные рейтинги такие как АА+ и АА—), А (и его промежуточные рейтинги), ВВВ (с промежуточными рейтингами) , ВВ или В (с промежуточными рейтингами, см. [BCBS, 1999, Table 1]). Предложенное использование рейтингов было в итоге включено в правила «Базель II».

Из-за наступления финансового кризиса правила «Базель II» не были введены в США. Но тот процесс, который завершился их принятием, имел важные последствия для США, причем эти последствия проявились именно тогда, когда на рынке жилой недвижимости начался бум, сопровождаемый появлением пузыря субстандартных закладных и ознаменованный началом масштабной эмиссии PLMBS (частных облигаций, обеспеченных закладными), т.е. в 2001 г.

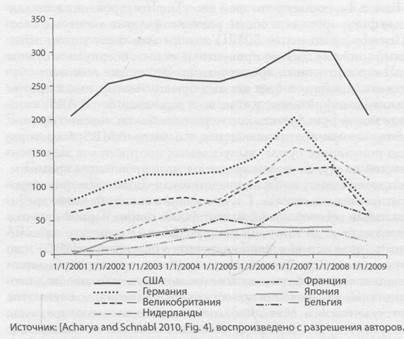

На рис. 2.1 показаны ежегодные темпы прироста выпусков PLMBS. Мы полагаем, что тем фактом, что бурный рост начался в 2001 г. и продолжился в последующем, американский рынок, по крайней мере отчасти, обязан принятию

6 А также американские финансовые регуляторы, которые еще в 1994 г. выпустили рекомендации по использованию кредитных рейтингов для оценки рисков и определения с их помощью необходимого уровня капитала для «старших» (т.е. имеющих рейтинг ААА) облигаций, выпускаемых под пулы активов; подробнее см. главу 3.

120

Puc 2. 7. Темпы прироста PLMBS (в % к предыдущему году)

так называемого правила регресса (Recourse Rule, далее -Р-правило)7 — совокупности методик, используемых в процессе регулирования требований к капиталу при секьюрити-зации активов и продаж соответствующих ценных бумаг коммерческими банками США. Эти методики впервые были предложены в 1994 г.8; в 1997 г. и в 2000 г.9 они были уточнены и введены в действие 29 ноября 2001 г. Р-правило, введенное в действие совместным постановлением FDIC, Федерального резерва, Управления по надзору за сберегательными учреждениями (Office of Thrift Supervision, OTC) и офисом контролера денежного обращения (Office of the Comptroller of the Currency), реализует используемый в правилах «Базель II» подход, основанный на рейтингах, применительно к американским коммерческим банкам и ссудосберегательным учреждениям, осуществляющим операции с ценными бумагами, которые выпускаются частными эмитентами в ходе секьюри-тизации ликвидных активов.

Если предельно упрощать дело, то «регресс», или «Р», фигурирующее в названии Р-правила, означает кредитный риск, которому подвергается банк, обеспечивая для

7 Правило регресса официально называлось: 2001 Final Rule on Risk-Based Capital Guidelines; Capital Adequacy Guidelines; Capital Maintenance: Capital Treatment of Recourse, Direct Credit Substitutes and Residual Interests in Asset Securitizations. 66 Fed. Reg. 59614 (November 29, 2001). 59 Fed. Reg. 27116 (May 25, 1994)

62 Fed. Reg. 59943 (November 5, 1997); 65 Fed. Reg. 57993 (September 27, 2000).

121

Глава 2

инвесторов расширение кредита в процессе секьюритизации активов10. Целью Р-правила было стимулирование секьюритизации, которая, как писали регуляторы, «обеспечивает эффективный механизм покупки и продажи банковскими учреждениями кредитных активов (loan assets) и кредитных • позиций (credit exposures), что увеличивает ликвидность банковских учреждений»11. Однако наряду с этим данная мера была также призвана не поощрять риск. Наиболее рискованная форма расширения кредита для осуществляющего его банка предполагает собой сверхколлатеризацию, или избыточность залога, т.е. удержание банком транша, состоящего из объектов недвижимости, который служит для поглощения [банком] первых потерь, связанных, например, с прекращением платежей по ипотеке или ее дефолтом. Согласно правилам «Базель I», активы, соответствующие траншам, состоящим из объектов недвижимости (как и все ценные бумаги, выпускаемые против ликвидных активов), не учитывались отдельно, попадая в общий сегмент, который участвовал в формировании общей суммы активов с весовым коэффициентом 100% и приобретение которых требовалось финансировать из собственного капитала не менее чем на 8% (не менее чем на 10% для американских банков с хорошей обеспеченностью капиталом). Как и правило «Базель II», Р-правило увеличило этот норматив, потребовав обеспеченность на уровне «доллар за доллар», т.е. для приобретение транша, выпущенного под объекты недвижимости, в размере 100 долл. требуется 100 долл. собственного капитала, а не 8 долл. (и не 10, как для американских банков с хорошей обеспеченностью). Это требование эквивалентно использованию весового коэффициента риска, с которым актив входит в расчетную сумму, на уровне 1000% (для банков с хорошей обеспеченностью капиталом) или 1250% (для банков с достаточной обеспеченностью капиталом).

С другой стороны, для приобретения траншей, которые, в соответствии с моделью водопада, находятся выше в иерархии траншей (об иерархии траншей см. главу 1), требуется

10 Определения и обсуждение различных типов расширения кредита, подпадающих под Р-правило, см. в [Mabel, 20011 и в [Smith 2002].

11 Ср. с 66 Fed. Reg. 59616.

122

меньше собственного капитала, поскольку они менее рискованны . Конкретные требования к капиталу должны были осно -вываться на внешних рейтингах (т.е. на рейтингах, составляемых рейтинговыми агентствами) облигаций, выпускаемых против разных траншей. Согласно Р-правилу, облигации, выпускаемые против ликвидных активов, в том числе облигации PLMBS, помещаются в новый сегмент, активы которого входят в расчетную сумму с весовым коэффициентом 200%. Если рейтинг частных облигаций, выпущенных против закладных, находится в интервале от ВВ до ВВВ, то эти бумаги входят в «100%-ную» группу. Если они обладают рейтингом А, то соответствующий весовой коэффициент составляет 50% (как и для самих закладных). Если рейтинг PLMBS находится в интервале от АА до ААА, то эти бумаги — как и облигации, выпущенные квазигосударственными агентствами, — участвуют в расчете общей суммы с весовым коэффициентом 20%. Данные значения весовых коэффициентов в точности совпадают с теми, которые были предложены в аналитической записке BCBS, составленной в 1999 г. в порядке подготовки правил «Базель II», за исключением облигаций с рейтингом В, которые тот документ помещал в 100%-ную группу, а не в группу, активы которой фигурируют в итоговой сумме с коэффициентом 200%.

В конечном счете эффект от введения этого правила выразился в сильном повышении минимальной величины собственного капитала, требуемой в случае приобретения наиболее рискованных бумаг, созданных в результате секьюритизации, траншей, выпущенных против конкретных объектов недвижимости (equity tranches), и траншей, имеющих рейтинг В, а также в понижении на 80% требований к минимальному собственному капиталу, используемому в качестве источника приобретения бумаг с высокими рейтингами. Тем самым Р-правило фактически наказывало банки, не инвестировавшие в такие ценные бумаги, выпущенные против [ликвидных] активов (ABS), которые обладали высокими рейтингами, поскольку, согласно этому правилу, для выдачи ссуд коммерческим фирмам или физическим лицам требовалось иметь на 400% больше собственного капитала, чем для приобретения ABS с рейтингами АА или ААА, или на 150% больше, чем в случае приобретения самих закладных, а не выпущенных против них облигаций. Мы полагаем, что именно это

123

Глава 2

может служить главным объяснением избыточной концентрации в коммерческих банках секьюритизированного ипотечного риска12.

Как будет показано в главе 3, работа над Р - правилом шла с 1994 г., и оно прошло несколько итераций публичных обсуждений до принятия его финальной версии в 2001 г. Инвестиционные банки имели очень много времени, чтобы подготовиться к этому событию и, как показывают данные, приведенные на рис. 2.1, в 2001 г. они были прекрасно подготовлены к тому, чтобы получить выгоды от введения этого правила и выйти на рынок в качестве эмитентов PLMBS, которые, имея, как мы помним, чрезвычайно широкие транши с рейтингами ААА, отвечали требованиям Р-правила о 80%-ном высвобождении собственного капитала коммерческими банками и ссу-досберегательными организациям, покупающими эти облигации. Похоже, что рис. 2.2 подтверждает эту интерпретацию рис. 2.1 в той мере, в какой все ценные бумаги, эмитируемые против ликвидных активов и имеющие рейтинги АА или ААА, а не только PLMBS, получают в соответствии с Р-правилом тот же весовой коэффициент риска в размере 2 0 %13. ( Отметим в скобках, что на этом графике приводятся данные о валовой долларовой оценке ABS, а не о процентных изменениях объемов эмиссий, так что значительный прирост в 2001 г., показанный на рис. 2.1, не так очевиден, когда речь идет о сравнении этого года с предыдущим по показателю валового объема эмиссии бумаг, выпущенных в результате секьюритизации.)

На рис. 2.3 мы видим похожую динамику. На графике показаны объемы коммерческих бумаг (краткосрочных векселей, эмитируемых нефинансовыми корпорациями), выпущенных против ликвидных активов (asset-backed commercial papers, АВСР). В приложении II мы объясняем механизм, с помощью которого АВСР использовались для финансирования эмиссий

12 Краткое изложение последствий введения Р-правила можно найти в работах [Friedman, 2009], [ King , 2009], [Kling, 2010], [Acharya and Richardson, 2009a, ch. 2], [Acharya and Richard -son2009b], [JableckiandMachaj, 2009], [Taylor, 2009; Wallison, 2009a].

13 Мы хотели бы иметь возможность показать данные об изменении доли тех ABS и PLMBS, которые имеют рейтинги АА и ААА в общем объеме бумаг этих видов, но не смогли найти соответствующие данные.

124

Рис. 2.2. Годовые объемы эмиссии ценных бумаг, выпущенных против ликвидных активов, млрд долл.

Рис. 2.3. Динамика выпусков коммерческих бумаг, эмитированных против активов (АВСР), по странам, млрд долл.

125

PLMBS — мы отсылаем читателя к этому приложению, так как детали данного механизма слишком сложны, чтобы погружаться в них здесь. Однако из графика видно, что в 2001 г., т.е. в тот же момент, когда на рынке появились PLMBS и ABS, выпуски которых вслед за этим увеличивались в течение дли -тельного периода, на американском рынке начались и эмис-сииАВСР.

Один из наиболее интересных моментов, который виден на данном графике, состоит во втором всплеске эмиссий АВСР, который начался в 2005 г. и касался по большей части европейских эмитентов, хотя не только их. Именно в 2005 г. были введены правила «Базель II». Если в США правила «Базель II» никогда не были введены, то в других странах они были при-• няты — в разные годы, в интервале с 2005 по 2008 г. Однако прежде чем обратиться к анализу соглашения «Базель II», нужно отметить, что в годы, предшествовавшие их принятию в других странах (не в США), а в США в течение всех лет, предшествовавших кризису, действовала норма правил «Базель I», согласно которой несекьюритизированные закладные фигурировали в общей расчетной сумме активов с весовым коэффициентом 50%. Уже сам этот факт может объяснить, почему низкие процентные ставки обернулись бумом именно ипотечного кредитования. Это также помогает объяснить, почему из всех ценных бумаг, эмитируемых против [ликвидных] активов, т.е. из всех разновидностей ABS, которые могли приобретать коммерческие банки, именно бумаги, выпускаемые против закладных, т.е. именно MBS, были гораздо популярнее бумаг, выпускаемых против пулов задолженностей по студенческим кредитам, автомобильным кредитам, и прочих бумаг, которые представляли собой секьюритизиро-ванную задолженность. Студенческие и автомобильные креди -ты имели весовой коэффициент 100% при их первой покупке банком (т.е. до того, как они продавались в составе забалансового пула активов, финансируемого посредством АВСР, см. приложение II). Закладные же требовали «резервирования» лишь половины балансовой величины капитала, необходимого для финансирования приобретения остатков задолженности по студенческим, автомобильным и всем иным видам кредитов. Разумеется, для большинства людей платежи по закладным представляют собой главный вид расходов, и каждое данное лицо имеет относительно неизменный спрос на студенческие

или автомобильные кредиты, тогда как найти тех, кто откажется жить в доме побольше, поновее и получше, довольно трудно. Не беря на себя (пока что) бремя доказывания этого утверждения, мы все же можем предположить, что 50%-ный весовой коэффициент риска, требуемый во всем мире правилами «Базель I», мог внести свой вклад, как в объяснение бума на рынке жилой недвижимости, который имел место во многих странах, так и в имевший место бум самых разных бумаг, выпускаемых против закладных. «Базель II» сделал ситуацию еще хуже: согласно этим правилам, весовые коэффициенты риска для закладных были понижены с 50 до 35%.

\2.5- «Базель II»

Выше мы видели, что Р-правило в значительной своей части воспроизвело предложения о роли рейтингов при оценке бумаг, выпускаемых против ликвидных активов (ABS), содержавшиеся в «Базель II». То же самое справедливо и в отношении опции «стандартизация», и в отношении «основанной на внутренних рейтингах» (IRB, internal ratings-based) опции, возможность использования которых должна была быть предоставлена крупнейшим банкам по условиям «Базель II». Обе опции основывали логику своих требований к капиталу на «внешних рейтингах», а стандартизованный подход, как и Р-правило, присваивал одни и те же весовые коэффициенты риска разным рейтингам, за исключением облигаций с рейтингом В.

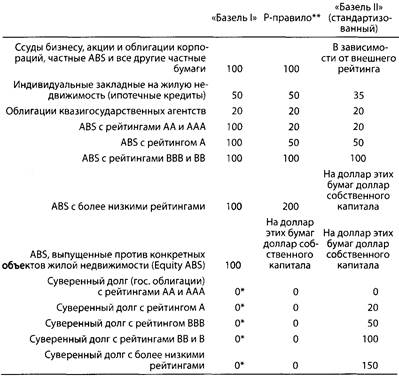

Сопоставление некоторых показателей, фигурирующих в правилах «Базель II», с их аналогами в правилах «Базель I» и Р-правиле приведено в таблице 2.1. Важно отметить, что, '. в то время как Р-правило «поправляет» «Базель I», помещая ABS с рейтингами АА и ААА в ту же группу (с 20% -ным весовым коэффициентом), в которую «Базель I» поместил облигации, выпущенные квазигосударственными агентствами, оно никак не затрагивает остальную часть американского законодательства, инкорпорировавшего нормы «Базель I». Поэтому данные в первых двух строках столбца 2 табл. 2.1 взяты непосредственно из этого законодательства.

Графики, приведенные на рис. 2.1, 2.2 и 2.3, наводят на мысль, что Р-правило стимулировало американские банки

126

127

Глава 2

изменить структуру своих портфелей в сторону увеличения доли PLMBS с рейтингами АА и ААА в преддверии введения этого правила в действие в конце 2001 г. Графики на рис. 2.2 и 2.3 позволяют предположить, что «Базель II» после 2005 г. повсеместно имел аналогичные последствия. Однако эти хорошо заметные на графиках всплески эмиссии PLMBS, ABS и АВСР, имевшие место непосредственно перед моментами введения в действие Р-правила и «Базель II», указывая на возможность такой связи, не предоставляют доказательств ее существования. Например, в 2001 г. наблюдалось также резкое падение процентных ставок, что может объяснять внезапно увеличившееся количество закладных, являющихся потенциальными объектами секьюритизации. Более того, тогда как второе Базельское соглашение было согласовано в 2004 г., окончательный текст правил «Базель II» был опубликован только 12 декабря 2005 г., и во многих странах мира, каждая из которых имела право вносить в них коррективы, эти правила официально не вводились вплоть до 2006, 2007 и 2008 г. (в разных странах эти правила вводились в разные годы). В США было намечено ввести их в 2008 г., но дело было отложено ввиду разразившегося финансового кризиса. Это могло не оставить времени, достаточного для того, чтобы данный фактор сколько-нибудь значимо сказался на решениях неамериканских банков, принятых до кризиса.

С другой стороны, как указали Эдриан Бланделл-Уигнал и Пол Аткинсон в [Blundell-Wignall and Atkinson, 2008], в некоторых странах, включая Германию и Британию, финансовые регуляторы распространили требования к собственному капиталу, установленные в правилах «Базель II» на банки своих стран до официальной даты принятия этих правил в их государствах, а в других странах банки могли начать менять структуру своих портфелей, предвосхищая «Базель II», как только они узнали о намерении регуляторов своих стран ввести в законодательство нормы финальной версии соглашения14. Таким

Бланделл-Уигнал и Аткинсон считают также, что банковская группа Citigroup в своей политике исходила из того, что правила «Базель II» в конечном итоге будут введены в США. Мы находим это неправдоподобным, так как большая часть случаев арбитража на рейтингах, которые они приводят, анализируя документацию Citigroup, имели место до того, как в 2004 г. было объявлено о соглашении

128

Таблица 2. 7

Весовые коэффициенты риска в трех версиях правил определения минимальных требований к собственному капиталу, %

* Согласно правилам «Базель I», весовой коэффициент риска для суверенного долга стран ОЭСР составлял 0%, для всех остальных стран он был установлен на уровне 100%.

** Действовало только в США. Р-правилом были изменены веса для частных ABS (privately labled ABS), остальные веса в этом столбце взяты из правил «Базель I», введенных в США в 1991 г.

Источники: [BCBS 1988, 2006; 66 Fed Reg. 59614 (November 29, 2001)).

образом, последствия «Базель II» в данной стране могли чувствоваться еще в 2004 г.

Наш подход будет лежать в русле работы [Blundell-Wignall and Atkinson, 2008] в том смысле, что мы также допускаем, что принятие правил «Базель II» и меры, предпринимавшиеся

«Базель II» и до того, как в 2005 г. появилась официальная версия текста соответствующих правил. К тому же различия между Р-правилом и правилами «Базель II» по большей части несущественны.

129

исходя из того, что эти правила будут приняты, могли внести вклад в создание условий для финансового кризиса за пределами США. Вместе с тем мы попытаемся использовать очевидные последствия принятия в США Р-правила, в соответствии с которым весовые коэффициенты для ABS в значительной мере совпадали с весовыми коэффициентами «Базель II», в качестве модели, показывающей, что могло бы иметь место в 2004 — 2007 гг. в других странах вследствие перехода на «Базель II». Обоснована ли такая модель, покажут дальнейшие исследования.

2.6. Регулирование требований к собственному капиталу

как главная причина финансового кризиса

Принимая во внимание ограниченность доступных в настоящий момент данных, которые, в частности, не позволяют прояснить ситуацию с неамериканскими банками, а также ситуацию с забалансовыми активами (см. приложение II), мы должны сосредоточиться на исследовании воздействия регулирования капитала на ту роль, которую секьюритизация закладных сыграла для банков США. Однако если мы хотим выйти за пределы простой фиксации всплесков эмиссии секью-ритизованных активов и коммерческих бумаг, выпускаемых против ликвидных активов, наблюдавшихся в 2001 и 2005 г., мы должны определить чистый конечный эффект принятия Р-правила, обращаясь к агрегированным данным, приведенным в табл. 1.1.

Косвенный метод, с помощью которого можно продемонстрировать этот эффект, состоит в том, чтобы на базе агрегированных данных оценить общие приоритеты американских коммерческих банков. Мы уже видели, что в целом американские коммерческие банки предпочитали наиболее надежные, низкодоходные MBS — облигации квазигосударственных агентств, — покупая их в 2 раза чаще, чем частные MBS с рейтингом ААА, которые давали большую доходность, и почти в 10 раз чаще, чем еще более доходные CDO с рейтингом ААА (см. табл. 1.3). По-видимому, это говорит о том, что вопреки некоторым теориям кризиса, разделяемым многими экономистами , американские банкиры в целом вовсе не жертвовали

130

Нормы, регулирующие достаточность капитала, и финансовый кризис

надежностью в пользу дохода. Возникает вопрос: соответствовали этим приоритетам банкиров их шаги по высвобождению ресурсов в виде собственного капитала?

Р-правило обеспечило почти лабораторные условия для поиска ответа на вопрос, что именно предпочитали банкиры: высвобождение капитала плюс надежность ценой уменьшения доходности, с одной стороны, или высвобождение капитала плюс доходность за счет уменьшения надежности — с другой. Р-правило обеспечивает эту возможность потому, что оно установило одинаковый весовой коэффициент 20% (или, что то же самое, норму высвобождения капитала в размере 80%) как для низкодоходных облигаций с рейтингом ААА, так и для более доходных облигаций с рейтингом АА. Напомним, что в главе 1 мы отметили, что облигация, выпущенная . в первом квартале 2007 г. против транша PLMBS с рейтингом ААА, как правило, имела спрэд в размере 9 базисных пунктов (б.п., или 0,09 процентного пункта) по сравнению с казначейскими облигациями, тогда как спред облигаций с рейтингом А был почти в два раза больше, составляя 15 б.п. (см. [Ashcraft and Scheumann, 2008, Table 16]). Аналогично в июле 2006 г. спрэд по облигациям CDO с рейтингом ААА по отношению к казначейским облигациям составлял 10—15 б.п., тогда как облигации этого же типа с рейтингом АА имели спрэд в пределах 30—40 б.п., т.е. почти в три раза больший (см. [McDonald, 2009, llOn]). Банкиры, предпочитавшие высвобождение капитала доходности, а доходность — надежности, приобретали бы облигации с рейтингом АА, а не ААА, если бы могли. Банкиры, не обращающие внимания на риск и безразличные к задаче высвободить капитал, приобретали бы PLMBS с рейтингами ВВВ или ВВ, что в соответствии с Р - правилом не позволяет высвободить капитал, но что на начало 2007 г. приносило 224 б.п., или даже они предпочли бы покупать облигации CDO с рейтингами ВВВ и ВВ, которые обеспечивали еще больший спред. Однако, похоже, что все PLMBS и CDO, имевшиеся в портфелях американских банков, имели рейтинг ААА (см.табл.1.1).

Таким образом, мы можем исключить возможность того, что банкиры предпочитали доходность надежности или что они предпочитали доходность перспективам высвободить капитал. Их выбор облигаций с рейтингами ААА говорит о том, что шкала приоритетов американских банкиров в целом состояла

131

Глава 2

в том, что на первое место они ставили надежность или возможность высвобождения капитала, а соображения доходности занимали последнее место15. В свою очередь, предпочтения банков в отношении облигаций квазигосударственных агентств с их неявной гарантией говорят о том, что на первом месте у них стояла надежность, на втором — возможность высвободить капитала, а доходность — на третьем. В первом квартале 2007 г. спрэд по облигациям агентств был равен 0,4 процентного пункта, т.е. составлял менее половины спрэда по PLMBS с рейтингом ААА, несмотря на то что покупка PLMBS обеспечивала тот же уровень высвобождения капитала, что и облигации агентств.

Как отмечалось в главе 1, тот факт, что банкиры на своей шкале предпочтений ставили надежность выше доходности, опровергает наиболее распространенные теории причин кризиса: концепцию корпоративных вознаграждений, теорию «слишком крупные, чтобы позволить им разориться» и теорию иррациональной эйфории. Но для защиты альтернативно -го тезиса, состоящего в том, что главным виновником кризиса в ПИТА было Р-правило, нам нужно понять, действительно ли целевые показатели, установленные этим правилом, которые стимулировали инвестирование в PLMBS и CDO с высокими рейтингами, решающим образом повлияли на поведение коммерческих банков.

Возможно, наилучшим способом установить это был бы опрос банкиров (на условиях строгой анонимности), особенно тех, кто принимал решения о формировании портфелей активов в крупнейших коммерческих банках. В настоящее время один из авторов этих строк планирует провести такой опрос, с тем чтобы в будущем представить его результаты в отдельной работе. Однако уже сейчас мы можем сопоставить долю активов коммерческих банков, представляющих собой инвестиции в облигации, обеспеченные закладными, в частности

15 Разумеется, это является сильным упрощением. Скорее всего бан -киров волнуют все три цели, между которыми находится компромисс. Более того, предполагается, что две из этих трех целей — доходность и высвобождение капитала — в конечном счете, после поправки на риск, превращаются в прибыль. Таким образом, будь доходность по PLMBS с рейтингом АА повыше, среди коммерческих банков нашлось бы какое-то количество покупателей этих бумаг.

132

Таблица 2.2

Дата: 2019-02-24, просмотров: 378.