Вообще говоря, низкие процентные ставки могут привести к увеличению масштабов кредитования всех видов экономической деятельности, что выразится в оживлении всей экономики, а не в надувании пузыря на рынке жилых домов. Однако, как показали Саймон Джонсон и Джеймс Квак, в 2000-е годы инвестиции в оборудование и программное обеспечение увеличивались медленнее, чем в 1990-х, несмотря на понижение процентных ставок (см. [Johnson, Kwak, 2010, 147]). Проблема заключается в том, что дешевые деньги потекли в сектор жилья в неадекватном масштабе, что обескровило рост остальной экономики. Почему это произошло?

Мы полагаем, что отчасти причиной этого явления стали меры стимулирования рынка жилья, осуществленные двумя компаниями, функционирующими при поддержке государства, — «Фанни Мэй» (Федеральная национальная ипотечная ассоциация, FMNA, получившее народное прозвище Fanni Мае, ставшее практически ее официальным названием) и «Фредди Мэк» (Федеральная корпорация жилищного ипотечного кредита, FHLMC, народное прозвище которой — Freddie Mac). Несмотря на то что «Фанни Мэй» и «Фредди Мэк» представляют собой частные корпорации, они существуют при поддержке федерального правительства, что выражается в наличии значительных отличий между ними и обычными корпорациями1.

1 «Фанни Мэй» была создана по решению Федерального министерства жилищного строительства и городского развития в 1938г. В 1968 г. конгресс предпринял попытку снять с федерального бюджета нагрузку в виде затрат на «Фанни Мэй» и особым за-

26

Бонусы, иррациональность и фактор слишком большого масштаба бизнеса

На них не распространяется налогообложение, устанавливаемое отдельными штатами. Они могут привлекать более дешевые кредиты, чем те, которые предоставляются частным корпорациям. Инвесторы исходили из неявного предположения, что если эти поддерживаемые государством компании окажутся в опасной ситуации, то, являясь квазигосударственными агентствами, учрежденными правительством США, они будут спасены от банкротства. Поэтому инвесторы охотно ссужали их деньгами (покупая их облигации, в том числе облигации, обеспеченные закладными) на гораздо более льготных условиях, чем они давали в долг обычным корпоративным заемщикам. Процентные ставки по облигациям, обеспеченным закладными (MBS), эмитентами которых были эти «агентства», обычно на 0,45 процентного пункта ниже процентных ставок по MBS, эмитированными частными компаниями. Пониженные проценты, на которые соглашались инвесторы, покупая MBS у «Фанни Мэй» и «Фредди Мэк», отражали их уверенность в том, что если предприятия, поддерживаемые государством, окажутся неплатежеспособными, они будут спасены федеральным правительством, которое примет на себя их обязательства.

коном утвердил чартер, в соответствии с которым «Фанни Мэй» становилась «частной корпорацией, поддерживаемой государством», деятельность которой регулируется министерством жилищного строительства и городского развития. Иными словами, «Фанни Мэй» была «приватизирована» таким образом, что ее задолженность больше не учитывалась в составе федеральных финансов. Благодаря частноправовому статусу «Фанни Мэй» ее прибыль доставалась ее акционерам, а не правительству США, однако неявная государственная гарантия по ее долгам была сохранена, поскольку это было существенно с точки зрения целей, поставленных перед этой организации в самый момент ее создания в период Великой депрессии, — искусственного стимулирования процесса частного ипотечного кредитования. Законом 1968 г. «Фанни Мэй» было также разрешено эмитировать ценные бумаги, обеспеченные недвижимостью. Кроме того, этим же законом была создана «Джинни Мэй», или Государственная национальная ипотечная ассоциация, призванная гарантировать закладные, выдача которых осуществлялась государством, предназначавшихся ветеранам и государственным служащим (ранее это было задачей «Фанни Мэй»). В 1970 г. в целях создания конкурентной обстановки для «Фанни Мэй» конгресс учредил другую частную корпорацию, поддерживаемую государством, — «Фредди Мэк».

27

Глава 1

Консервативные авторы в своих описаниях кризиса отводят «Фанни Мэй» и «Фредди Мэк» центральную роль (см., например, [Wallison, 201 la]). Однако неявные государственные гарантии были реализованы явным образом, когда оба эти агентства были спасены федеральным правительством 7 сентября 2008 г. — за неделю до того, как банковская паника, начавшаяся после банкротства Lehman Brothers 15 сентября, достигла своего пика. Первоначально мы полагали, что осуществленное до начала паники спасение «Фанни» и «Фредди» опровергло точку зрения консервативных авторов, согласно которой кризис вызван опрометчивым кредитованием этими агентствами покупок жилья, поскольку, как и многие аналитики, например Тэйлор в [Taylor, 2011], мы отождествляли кризис с наполненными нервотрепкой неделями после 15 сентября, когда по всему миру было заморожено межбанковское кредитование.

В течение этого периода каждый банк опасался, что банки, являющиеся его партнерами на рынке межбанковских кредитов, которым он ссужал деньги, могут владеть таким большим объемом «токсичных» ценных бумаг, обеспеченных закладными, что они вскоре станут неплатежеспособными и будут не в состоянии вернуть полученные ссуды. Мы предполагали тогда, что этот кризис межбанковского кредитования в свою очередь вызовет сжатие банковских кредитов субъектам «реальной экономики», т.е. предпринимателям и потребителям, а не только другим банкам. Сжатие банковского кредитования производства и потребления привело бы к Великой рецессии, и мы считали, что именно этот сценарий начал реализовываться в сентябре 2008 г., когда каждый банк, оказавшись не в состоянии получать кредиты других банков, и, вероятно, опасаясь за свою собственную платежеспособность, тезаврировал наличность, вместо того чтобы ссужать ею своих заемщиков.

Поскольку «Фанни Мэй» и «Фредди Мэк» были спасены от банкротства за неделю до паники на рынке межбанковских кредитов, представляется невозможным, чтобы опасения по поводу того, будет ли федеральное правительство иметь честь исполнить свои неявные гарантии в отношении этих организаций, внесли свой вклад в панику и тем самым в рецессию. Однако исследование Виктории Ивашиной и Дэвида Шар-фштейна заставило нас поменять нашу оценку развертывания во времени процесса сжатия банковских ссуд (см. [Ivashina,

28

Scharfstein, 2010]). Это исследование является важным также и для нашего анализа, излагаемого в главе 3.

1.3. Как начиналась Великая рецессия

Ивашина и Шарфштейн показали, что банковские кредиты бизнесу начали резко сокращаться еще в третьем квартале 2007 г., задолго до осенней паники 2008 г. и задолго до спасения «Фанни» и «Фредди». Эта датировка соответствует тому, что происходило на рынке ипотечных кредитов в 2007 г. и даже раньше. Как только цены на жилье перестали расти (это случилось в середине 2006 г.), начала расти доля дефолтов по субстандартным ARM (см. [Jarsulic, 2010, 40]. Годом позже, 11 июля 2007 г., были понижены рейтинги по 1043 облигациям, обеспеченным субстандартными закладными, эмитентами которых были не два указанных квазигосударственных агентства, а другие институты, предположительно частные (они называются «ценные бумаги, обеспеченные закладными, помеченные как частные», PLMBS).

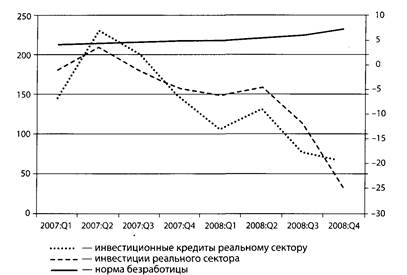

На рис. 1.2 мы воспроизвели данные о банковских кредитах [небанковскому] бизнесу, приведенные в работе Ивашиной и Шарфштейна2, наложив на этот же график данные о производственных инвестициях и безработице.

Эти данные показывают, что кредиты бизнесу и инвестиции начали снижаться практически одновременно с понижением рейтингов — более чем за год до сентябрьской паники 2008 г. Эта динамика также согласуется с официальной оценкой Национального бюро экономических исследований (NBER), которое датирует начало рецессии декабрем 2007 г. Сокращение новых банковских ссуд бизнесу немедленно выразилось в снижении производственных инвестиций, но это не привело к немедленному росту безработицы, что вполне логично; и действительно, на рис. 1.2 хорошо заметен соответствующий лаг.

Тот факт, что банковское кредитование начало снижаться в середине 2007 г., может объясняться тем, что банкиры стали сокращать выдачу кредитов, так как они были обеспокоены

2 Говоря более конкретно, мы использовали нижнюю кривую, приведенную на рис. 2 в работе [Ivashina and Scharfstein, 2010], ав-

торы которой любезно предоставили соответствующие данные.

29

Глава 1

По левой оси: млрд долл. за квартал. По правой оси: норма безработицы (%), годовые темпы изменения производственных инвестиций (%). Данные о банковских кредитах приведены в [Ivashina, Scharfstein, 2010, fig. 2]. Данные о производственных инвестициях взяты по Federal Reserve, Flow of Funds Accounts, Z.1 Statistical Release.

Рис . 1.2. Банковские кредиты бизнесу, инвестиции и безработица

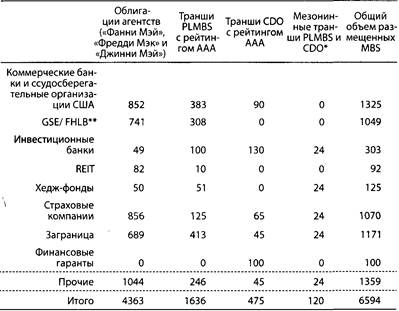

перспективами своей собственной неплатежеспособности ввиду огромных объемов MBS обоих агентств жилищного кредита, которые они держали в своих портфелях, — коммерческие банки США владели такими бумагами на общую сумму в 852 млрд долл. Как видно из данных, приведенных в табл. 1.1, коммерческие банки владели портфелем MBS, эмитированных агентствами, который почти вдвое превышал объем принадлежащих им PLMBS, а имплицитная гарантия по этим ценным бумагам не была реализована вплоть до 7 сентября 2008 г.

MBS представляют собой облигации, выпускаемые против пулов из тысяч закладных, приобретенных в порядке обратного выкупа у первоначальных эмитентов ипотеки, включая ссу-досберегательные организации, первичных ипотечных дилеров («специалистов» — таких как Countrywide) и коммерческие банки, контролируемые крупнейшими банковскими холдинговыми компаниями (такими как Bank of America, Wells Fargo, Citigroup и JPMorganChase). Коммерческие банки принимают от публики депозиты, застрахованные на федеральном уровне, и выдают ссуды, источниками которых являются эти депозиты, а также средства, привлеченные посредством эмиссии

30

Бонусы, иррациональность и фактор слишком большого масштаба бизнеса

Таблица 7.7 Структура облигаций , обеспеченных закладными ( млрд долл .)

* CDO (collateralized debt obligations) — долговые обязательства с залогами, ликвидные серийные бумаги в форме траншей, на которые «нарезаны» PLMBS. ** GSE (government sponsored enterprises) — здесь: «Фанни Мэй» и «Фредди Мэк»;

FHLB — система Федеральных банков жилищного кредитования. Источник: рассчитано по данным [Lehman Brothers 2008, Fig. 4].

корпоративных акций и облигаций. Получателями этих ссуд являются [небанковский] бизнес, покупатели жилья (использующие ипотеку и прямые ссуды под залог домов) и потребители (преимущественно держатели кредитных карт).

Инвестиционные банки, напротив, зарабатывают на размещении акций и облигаций, предлагаемых корпорациями, и принимают только незастрахованные депозиты, помещаемые их клиентами на свои брокерские счета.

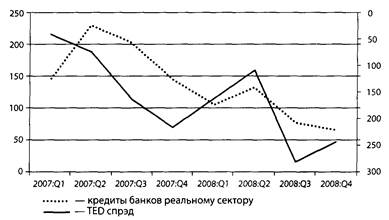

На рис. 1.3 сплошной линией обозначен так называемый спрэд TED (TED spread) — показатель, который призван отражать субъективную оценку банками рисков в отношении банков-партнеров. Он представляет собой разность между процентной ставкой, уплачиваемой по казначейским векселям (treasury bills, T-bills, эмитируются министерством финансов США, US Treasury), и ставкой, взимаемой банками по своим

31

Рис. 1.3. Сокращение банковских кредитов бизнесу. По левой оси: млрд долл.

Дата: 2019-02-24, просмотров: 332.