Оценка риска

Оценить вероятные потери компании

Обработка риска

Выработать методологическую базу для воздействия на риск

Воздействие на риск

Снизить степень воздействия риска до приемлемого уровня

Контроль и оценка результатов

Поддержать установленный порядок по обработке рисков, оценить результаты воздействия на риск

Постоянный мониторинг и документирование

Сохранять основные решения и результаты осуществляемых действий в процессе управления рисками

Законы управления рисками

1. Наиболее важным законом риск-менеджмента является закон неизбежности риска. Его смысл заключается в том, что деятельность любой организации всегда сопровождается рисками, присутствующими в ее внешней или внутренней среде.

2. Вторым по значимости законом риск-менеджмента можно считать закон сочетания потенциальных потерь и выгод. Смысл указанного закона можно сформулировать следующим образом: практически в любых ситуациях риска потенциальная возможность потерь или убытков сочетается с потенциальной возможностью получения дополнительных доходов.

3. В качестве третьего закона риск-менеджмента можно выделить закон прямой зависимости между степенью риска и уровнем планируемых доходов, который имеет следующее содержание: чем выше степень риска при осуществлении хозяйственной операции, тем выше уровень планируемых от этой операции доходов, и чем ниже степень риска, тем ниже уровень планируемых доходов.

Рисунок 12 - Процесс Управление рисками по определению стандарта Practice Standard for Project Risk Management - https://blogs.technet.microsoft.com/project_ru/2016/01/19/project-2016-1-10/

Сходства и различия понятий «управление» и «менеджмент» зависят от конкретной ситуации

Управление

|  Менеджмент Менеджмент

|

| Управление - это целенаправленная человеческая деятельность, направленная на упорядоченность процессов труда и производства. Управлять можно чем и кем угодно: человеком, автомобилем, проектом, базой данных, юридическим лицом. | Применимо к современному миру, менеджмент – это научно обоснованные методы воздействия на социально-экономические системы |

| Управление – это общий процесс | Менеджмент – частный процесс |

| Управление в первую очередь опирается на практику | в то время как менеджмент опирается на теорию |

| Масштаб | |

| Управление – процесс более древний и ёмкий | Менеджмент является лишь частью управленческих механизмов |

| Оценка качества | |

| Главный критерий эффективности для управления – достижение цели | Если речь идёт о менеджменте, то здесь оценка качества проводится иначе. В расчёт принимается как соблюдение правил игры (принципов и методов, определённых системой), так и эффективность распределения ресурсов (достижение целей при минимальных затратах). |

| Научная дисциплина | |

| Управление – это множество наук, характеризующихся различными предметами и методами | Менеджмент – это наука, обладающая своим предметом и методом |

| Коммерческая составляющая | |

| Понятие «управление» используется применительно к любым процессам воздействия субъекта на объект | На практике понятие «менеджмент» чаще всего используется применительно к прибыльным проектам |

| Различия между терминами «управление» и «менеджмент»

| ||||

Управление

Менеджмент

Рисунок 13 - Различия между терминами «управление» и «менеджмент»

В общем виде риск-менеджмент можно определить как многоступенчатый процесс воздействия на риски, присущие деятельности предприятия, направленный на минимизацию спектра влияния случайных событий, способных привести к финансовым потерям.

Важнейшим элементом риск-менеджмента является оценка рисков. Сравнительный анализ используемых методов оценки рисков позволил выделить два подхода: качественный и количественный.

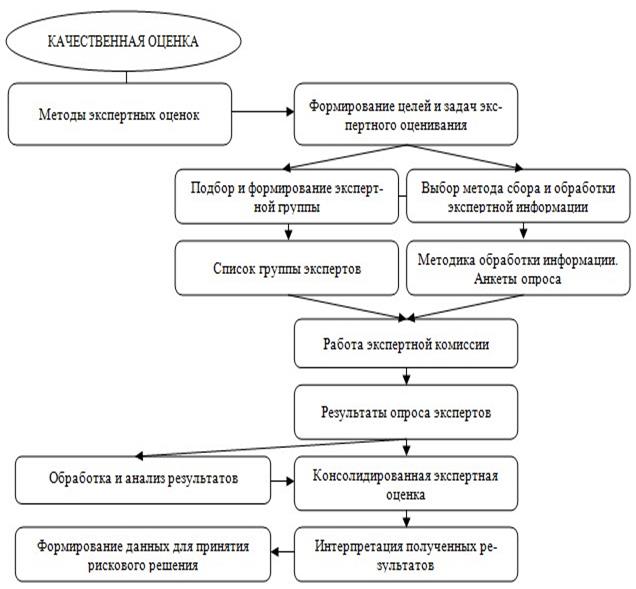

К методам качественной оценки относятся, прежде всего, экспертные методы. Упрощенный алгоритм технологии экспертного оценивания рисков представлен на рисунке 14.

Рисунок 14 - Алгоритм технологии экспертного оценивания рисков

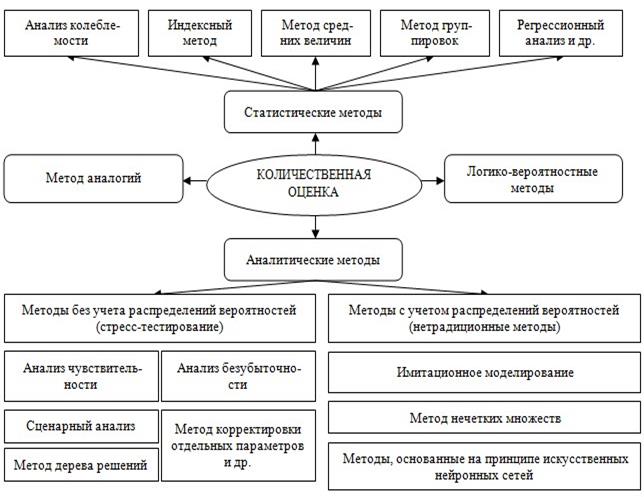

В экономической литературе рассматриваются различные методы количественной оценки рисков.

Наиболее часто встречающимися являются статистические методы оценки, метод аналогий, логико-вероятностные методы, группа аналитических методов (рисунок 15).

В силу простоты математических расчетов, наиболее распространенными являются статистические методы.

Рисунок 15 - Классификация количественных методов оценки рисков

Особый интерес в последнее время проявляется к аналитическим методам оценки рисков, а именно методам, учитывающим распределение вероятностей. Данные методы применяются, как правило, для оценки рисков инвестиционных / инновационных проектов.

Анализ существующих методов оценки рисков показал, что в настоящее время отсутствует метод количественной оценки обобщенного показателя риска предприятия, а сам риск рассматривается как характеристика отдельных сфер деятельности предприятия. Вследствие этого, управление риском является, зачастую, эпизодическим и фрагментарным.

Различия между управлением рисками и оценкой рисков - http://psihdocs.ru/rukovodstvo-po-upravleniyu-riskami-bezopasnosti.html?page=10

Хотя оценка рисков является одним из обязательных этапов процесса управления рисками, группа информационной безопасности может многократно выполнять оценку рисков независимо от текущего этапа процесса управления рисками или цикла бюджетирования.

Данная процедура может выполняться при внесении любых изменений, потенциально затрагивающих систему безопасности (например, при переходе к использованию новых рекомендаций по ведению бизнеса, при обнаружении уязвимостей или изменении инфраструктуры). Подобная частая оценка рисков получила название оперативной оценки рисков или оценки рисков с ограниченным диапазоном и должна рассматриваться как дополнение к формальному процессу управления рисками. При оперативной оценке рисков, как правило, рассматривается только одна подверженная риску область деятельности организации, что требует меньшего объема ресурсов, чем процесс управления рисками в целом.

Таблица 2 - Различия между управлением рисками и оценкой рисков

| Управление рисками | Оценка рисков | |

| Цель | Поддержание допустимого уровня рисков в рамках организации | Выявление и приоритизация (процесс расстановки приоритетов - показателя преобладания важности того или иного пункта плана над остальным) рисков |

| Цикл | Вся программа, включающая все четыре этапа | Один этап программы управления рисками |

| Расписание | Постоянный процесс | При необходимости |

| Согласованность | Согласовано с циклами бюджетирования | — |

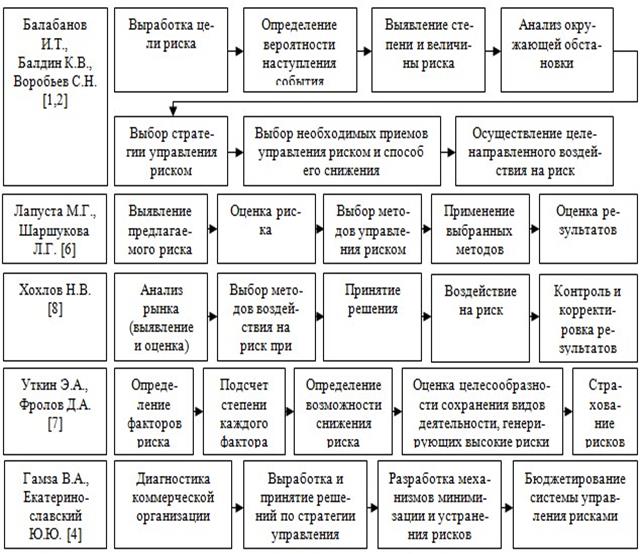

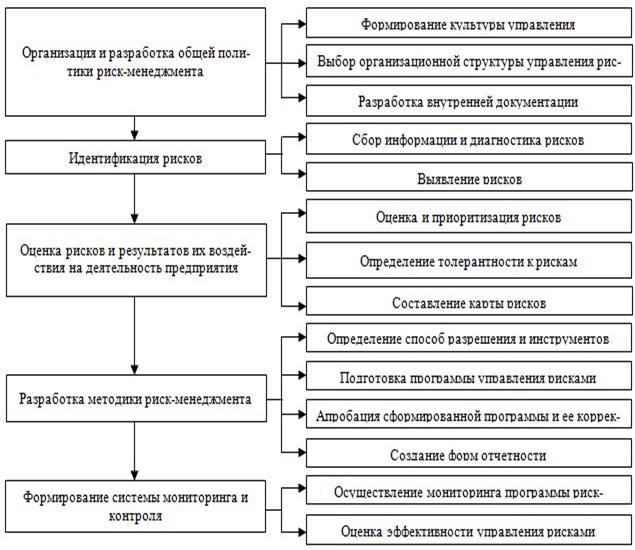

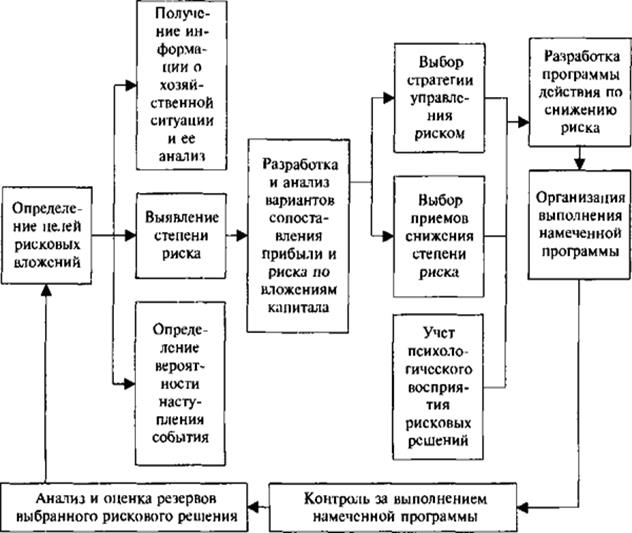

Процесс риск-менеджмента является многоступенчатым и, помимо оценки рисков, содержит целый ряд этапов. Разные авторы выделяют, соответственно, разные этапы построения системы риск-менеджмента на предприятии (рисунок 16).

Несмотря на разнообразие выделяемых отечественными экономистами этапов построения систем риск-менеджмента, можно выделить основные из них: выявление источников и причин рисков, идентификация рисков, оценка рисков, выбор методов воздействия на риск, применение выбранных методов, контроль и корректировка результатов управления.

Рисунок 16 - Этапы риск-менеджмента, выделяемые различными авторами

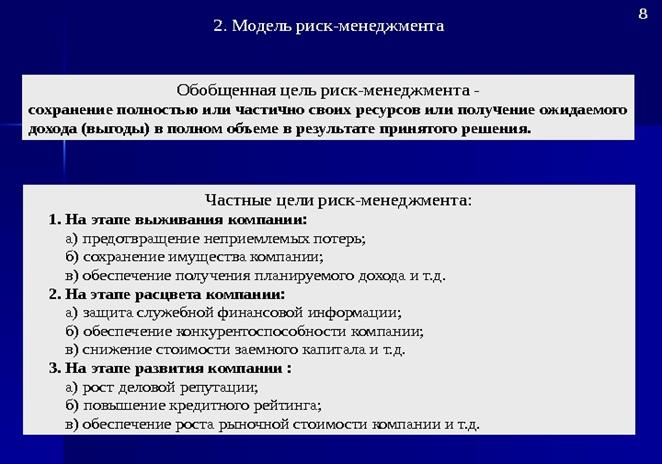

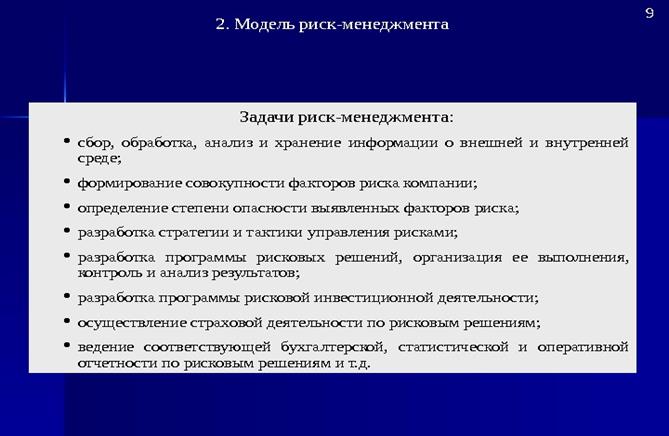

Рисунок 17 - Презентация risk m theme 2 по слайдам - http://present5.com/prezentaciya-risk-m-theme-2/

Рисунок 18 - Презентация risk m theme 2 по слайдам - http://present5.com/prezentaciya-risk-m-theme-2/

Рисунок 19 - Презентация risk m theme 2 по слайдам - http://present5.com/prezentaciya-risk-m-theme-2/

Рисунок 20 - Риск и неопределенность: Презентации / Бизнес / Риск и неопределенность - http://www.sliderpoint.org/spitem-1189-8.html

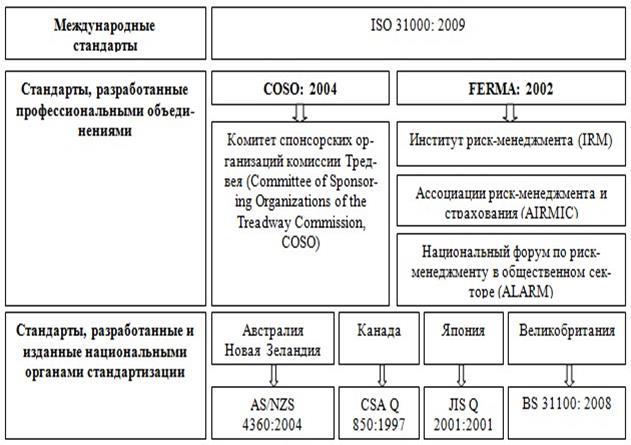

В рамках существующих стандартов управления рисками также предлагаются различные подходы к организации системы риск-менеджмента на предприятиях.

В настоящее время все стандарты в области управления рисками можно разделить на

- международные стандарты;

- стандарты, разработанные профессиональными объединениями и стандарты, разработанные национальными органами стандартизации (рисунок 21).

Рисунок 21 - Стандарты управления рисками

В Российской Федерации в настоящее время действует стандарт ГОСТ Р ИСО 31000–2010 «Менеджмент риска, принципы и руководства», который идентичен международному стандарту ISO 31000: 2009.

Процесс риск-менеджмента в соответствии со стандартами управления рисками FERMA: 2002, COSO:2004, ISO 31000: 2009 представлен на рисунке 22.

Рисунок 22 - Стандарты риск-менеджмента

Необходимо обратить внимание, что согласно стандарта ИСО 31000, стадии «Идентификация риска», «Анализа риска», а также «Оценивание риска» рассматриваются не самостоятельно, а в качестве составляющих стадии «Оценка риска». Стандарт FERMA: 2002 также выделяет в составе стадии «Оценка риска»: «Анализ риска», в рамках которого осуществляется идентификация риска, описание, измерение риска, качественная, количественная оценка риска.

М. Масарович и Я. Такахара в книге «Общая теория статистики» отмечают, что система является формальной связью между наблюдаемыми признаками и свойствами. Таким образом, в зависимости от количества учитываемых факторов и степени абстрактности определение понятия системы можно представить следующим образом:

- f система – нечто целое;

- f система – организованное множество;

- f система – множество вещей, свойств и отношений;

- f система – множество элементов, образующих структуру и обеспечивающих определенное поведение в условиях окружающей среды;

- f система – множество входов, выходов, множество состояний, характеризуемых оператором переходов и оператором выходов.

Это определение учитывает все основные компоненты, рассматриваемые в автоматике. Если данное определение дополнить фактором времени и функциональными связями, то получим определение системы, которым обычно оперируют в теории автоматического управления.

Таким образом, под системой понимают множество элементов, находящихся в отношениях и связях друг с другом, которое образует определенную целостность, единство. С. 65.

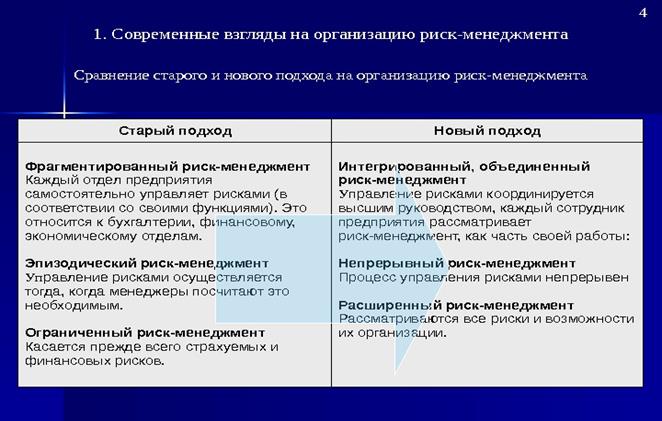

Организация риск-менеджмента напрямую зависит от того, какой концепции управления придерживается предприятие.

В настоящее время сложились две концепции риск-менеджмента: традиционная и современная.

Традиционная концепция предполагает фрагментарный характер управления рисками, эпизодический риск-менеджмент.

Современная концепция — интегрированный подход к управлению и непрерывный риск-менеджмент.

Данные концепции лежат в основе подходов к построению системы риск-менеджмента и организации процесса управления рисками.

В теории и практике менеджмента различают три основных подхода к управлению:

Рисунок 23 - Подходы к построению риск-менеджмента

Ситуационный подход к организации риск-менеджмента на предприятии заключается в выборе методов управления, наилучшим образом соответствующих текущей ситуации. Таким образом, данный подход предполагает фрагментарный, несистематический характер воздействия на риск, круг управляемых рисков ограничен.

Процессный подход рассматривает риск-менеджмент как непрерывную серию взаимосвязанных управленческий функций. Данный подход, несмотря на свою формализацию, не решает вопросы комплексного проектирования системы риск-менеджмента, предоставляя лишь описание ее процессной структуры.

Комплексный риск-менеджмент характеризуется как непрерывный процесс, охватывающий все сферы деятельности предприятия, в котором задействованы сотрудники на различных уровнях управления. Комплексный риск-менеджмент позволяет предприятию достичь поставленные стратегические цели и предполагает единство системы управления рисками и общего менеджмента предприятия.

В последнее время в хозяйственной деятельности российских предприятий наблюдается стремление к построению целостной системы риск-менеджмента как наиболее эффективной, однако, данные процессы не являются широкомасштабными для отечественного бизнеса.

В общем виде последовательность этапов построения комплексной системы риск-менеджмента может быть представлена в виде схемы, изображенной на рисунке 24.

Рисунок 24 - Этапы построения комплексной системы риск-менеджмента

Сравнительный анализ методов оценки рисков и подходов к организации риск-менеджмента // Молодой ученый. — 2013. — № 5. — С. 235-243. - https://moluch.ru/archive/52/6924/.

Рисунок 25 - Презентация risk m theme 2 по слайдам - http://present5.com/prezentaciya-risk-m-theme-2/

Рисунок 26-27 - Презентация risk m theme 2 по слайдам -- http://present5.com/prezentaciya-risk-m-theme-2/

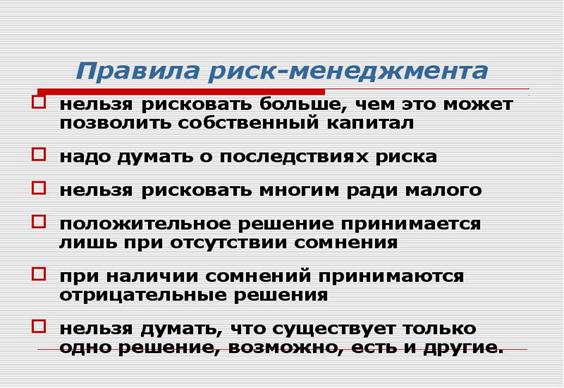

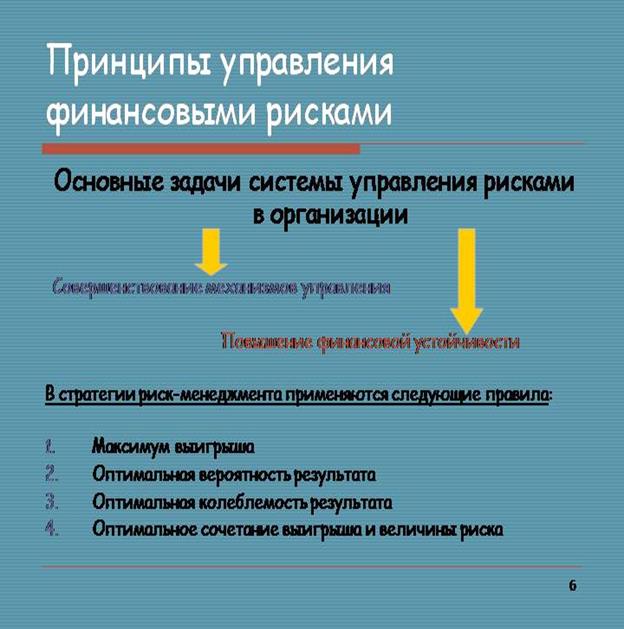

Основные правила риск-менеджмента

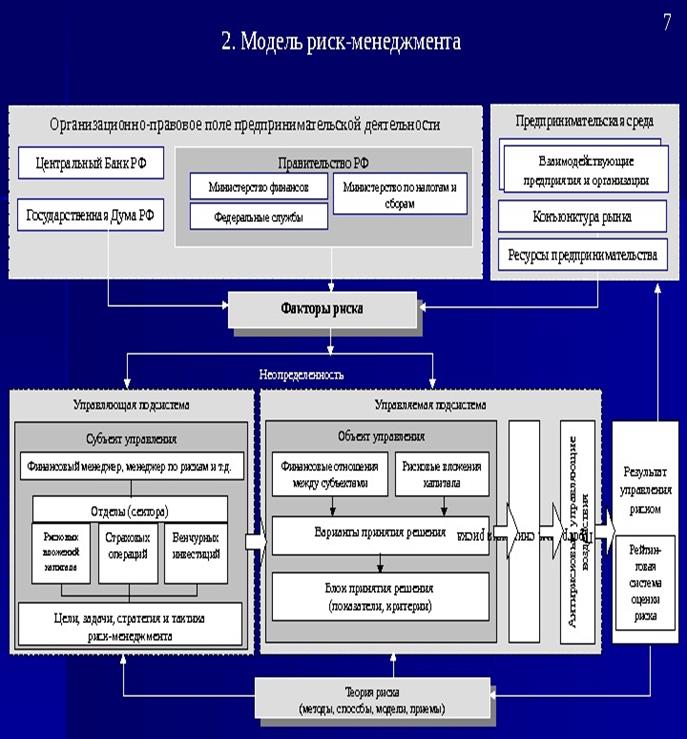

Риск-менеджмент представляет собой систему управления риском и экономическими (финансовыми) отношениями, возникающими в процессе этого управления, включая в себя стратегию и тактику действий.

Рисунок 28 - Риск-менеджмент

1. Assess – определять, оценивать

2. Evaluate – оценивать качество, в цифрах, числах

3. Manage – управлять, уметь общаться, уст расходовать аккуратно, экономно

4. Measure - измерять, оценивать, определять

Рисунок 29 - Правила риск-менеджмента - http://shkolageo.ru/mpakard/%D0%9B%D0%B8%D1%82%D0%B5%D1%80%D0%B0%D1%82%D1%83%D1%80%D0%B0%20%D0%BF%D0%BE%20%D1%80%D0%B8%D1%81%D0%BA-%D0%BC%D0%B5%D0%BD%D0%B5%D0%B4%D0%B6%D0%BC%D0%B5%D0%BD%D1%82%D1%83d/main.html

В основе риск-менеджмента лежит целенаправленный поиск и организация работы по снижению степени риска, искусство получения и увеличения дохода (выигрыша, прибыли) в неопределенной хозяйственной ситуации.

Конечная цель риск-менеджмента соответствует целевой функции предпринимательства. Она заключается в получении наибольшей прибыли при оптимальном, приемлемом для предпринимателя соотношении прибыли и риска.

Риск-менеджмент как система управления состоит из двух подсистем:

- управляемой подсистемы - объектауправления

- и управляющей подсистемы - субъекта управления.

Объектом управления в риск-менеджменте выступают

- рисковые вложения капитала

- и экономические отношения между хозяйствующими субъектами в процессе реализации риска. К таким экономическим отношениям относятся связи между страхователем и страховщиком, заемщиком и кредитором, между предпринимателями, конкурентами и т.д.

Субъект управления в риск-менеджменте - группа руководителей (финансовый менеджер, специалист по страхованию и т.д.), которая посредством различных вариантов своего воздействия осуществляет целенаправленное функционирование объекта управления. Этот процесс может осуществляться только при условии циркулирования (движения, круговорота, круговращения, обращения, хождения) необходимой информации между субъектом и объектом управления.

Рисунок 30 - Риск-менеджмент выполняет определенные функции -http://900igr.net/prezentacija/ekonomika/upravlenie-riskami-188214/risk-menedzhment-vypolnjaet-opredelennye-funktsii-funktsii-obekta-16.html

Рисунок 31 - Структурная схема риск-менеджмента

Процесс управления всегда предполагает

- получение,

- передачу,

- переработку

- и практическое использование информации.

Приобретение надежной и достаточной в конкретных условиях информации играет главную роль, поскольку оно помогает принять правильное решение по действиям в условиях риска. Информационное обеспечение состоит из разного рода информации: статистической, экономической, коммерческой, финансовой и т.д.

В указанную информацию входят сведения о вероятности того или иного страхового случая, события, о наличии и величине спроса на товары, на капитал, о финансовой устойчивости и платежеспособности своих клиентов, партнеров, конкурентов и т.п.

Тот, кто владеет информацией, владеет рынком. Многие виды информации составляют предмет коммерческой тайны и могут быть одним из видов интеллектуальной собственности, а значит вноситься в качестве вклада в уставной капитал акционерного общества или товарищества. Наличие у финансового менеджера достаточной и надежной деловой информации позволяет ему быстро принять финансовые и коммерческие решения, влияет на правильность таких решений. Это ведет к снижению потерь и увеличению прибыли.

Любое управленческое решение основывается на информации, причем важное значение имеет качество этой информации, которое должно быть оценено при ее получении, а не при передаче. Информация сейчас теряет актуальность очень быстро, ее следует использовать оперативно.

Хозяйствующий субъект должен уметь не только собирать информацию, но хранить и отыскивать ее в случае необходимости. Лучшей картотекой для сбора информации является компьютер, обладающий одновременно и хорошей памятью, и возможностью быстро найти нужную информацию.

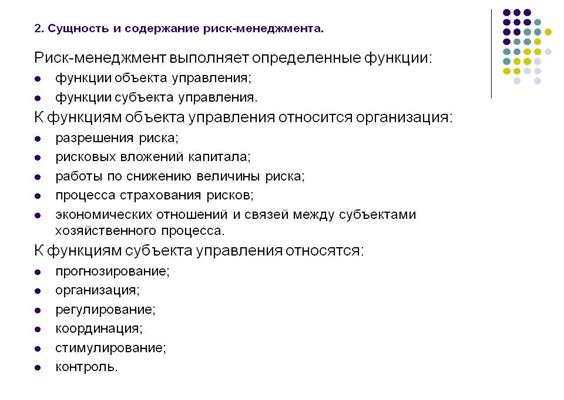

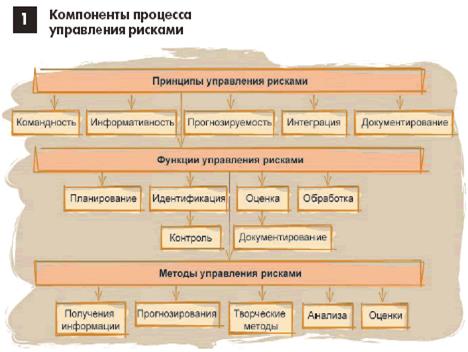

Риск-менеджмент выполняет определенные функции. Различают следующие функции риск-менеджмента:

- объекта управления, куда относится организация разрешения риска; рисковых вложений капитала; работ по снижению величины риска; процесса страхования рисков; экономических отношений и связей между субъектами хозяйственного процесса.

- субъекта управления, в рамках которых прогнозирование, организация, координация, регулирование, стимулирование, контроль.

Прогнозирование представляет собой разработку на перспективу изменений финансового состояния объекта в целом и его различных частей. Прогнозирование - это предвидение определенных событий.

Организация - объединение людей, совместно реализующих программу рискового вложения капитала на основе определенных правил и процедур.

Регулирование - воздействие на объект управления, посредством которого достигается состояние устойчивости этого объекта в случае возникновения отклонения от заданных параметров.

Координация - обеспечение согласованности работы всех звеньев системы управления риском.

Стимулирование - побуждение финансовых менеджеров, других специалистов к заинтересованности в результатах своего труда.

Наконец, контроль - это проверка организации работы по снижению степени риска.

Риск-менеджмент представляет собой систему управления риском и экономическими, точнее, финансовыми отношениями, возникающими в процессе этого управления.

Риск-менеджмент включает в себя стратегию и тактику управления.

Рисунок 32 - Риск-менеджмент: сущность, цели и задачи

Под стратегией управления понимаются направление и способ использования средств для достижения поставленной цели. Этому способу соответствует определенный набор правил и ограничений для принятия решения. Стратегия позволяет сконцентрировать усилия на вариантах решения, не противоречащих принятой стратегии, отбросив все другие варианты. После достижения поставленной цели стратегия, как направление и средство ее достижения прекращает свое существование. Новые цели ставят задачу разработки новой стратегии.

Тактика - это конкретные методы и приемы для достижения поставленной цели в конкретных условиях. Задачей тактики управления является выбор оптимального решения и наиболее конструктивных в данной хозяйственной ситуации методов и приемов управления.

Как показывает практика риск-менеджмента, успех управления рисками в компании зависит от методологических и организационных факторов:

Рисунок 33 - Комплексная система управления рисками: Презентация risk m theme 2 - http://present5.com/prezentaciya-risk-m-theme-2/

Какие же методы используются в стратегическом риск-менеджменте?

Первый метод — устранение, предотвращение риска. Применительно к рискам, связанным со стихийным действием природных сил (землетрясения, засухи, вымерзание посевов и т.д.), это вообще невозможно. Трудно загодя определить изменения в поведении конкурентов на рынке. Нельзя предвидеть все обстоятельства и в собственно инновационной деятельности. Можно, конечно, не принимать рискованных решений, но тогда субъект хозяйствования лишится шанса реализовать себя в качестве истинного предпринимателя и получить предпринимательский доход. Он обрекается на застой, применение рутинных методов хозяйствования, чем, естественно, повышает вероятность потери конкурентоспособности и банкротства.

Разумеется, необходимо избегать катастрофических рисков, способных вызвать потери, близкие к размеру собственных оборотных средств (риск можно считать критическим, если потери чистой прибыли грозят достичь 75 %). Очевидно, всеми доступными методами нужно избегать риска нежизнеспособности инновационного проекта. Инвесторы могут принять лишь такой проект, предполагаемые доходы от которого способны покрыть затраты на его реализацию и принести прибыль не ниже уровня банковского процента. Важно уходить также от рисков незавершенного строительства, невозврата кредита и т.д.

Второй метод управления риском — уменьшение неблагоприятного влияния тех или иных факторов на результаты производства и предпринимательской деятельности в целом. Он предполагает принятие всех возможных превентивных мер: повышение качества планирования, организации и управления производством; использование гибких технологий и создание системы резервных фондов, улучшение государственного регулирования предпринимательства путем создания соответствующих параметров экономической и правовой среды; выбор оптимальной товарной стратегии и стратегии поведения предпринимательских структур на рынке факторов производства и т.д.

Третий метод управления риском — его передача, перевод путем формирования эффективной системы страхования всех видов риска, создания акционерных обществ (как обществ с ограниченной имущественной ответственностью) и иных аналогичных действий.

Четвертый метод — овладение риском. Применение данного метода целесообразно и даже необходимо, когда потенциальные потери незначительны и делается все возможное для предупреждения или снижения ущерба от воздействия непредвиденных обстоятельств, когда четко выявлены шансы на получение высокого предпринимательского дохода. Чтобы сознательно идти на риск, предприниматель должен опираться на знание экономических, естественных и других законов и закономерностей; экономическую ответственность; фундамент информации; научно разработанную теорию принятия управленческих решений и механизма их реализации.

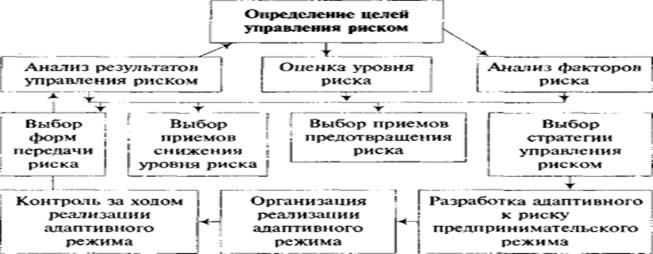

Одна из важнейших функций риск-менеджмента — организационная. В процессе организации управления риском выделяют два этапа: подготовительный и основной. В целом организация управления риском представляет собой систему взаимосвязанных в единую технологию процессов управления (рисунок 10).

На подготовительном этапе организации управления хозяйственным риском определяются цели этого управления.

Основная цель хозяйственного риска, на который сознательно идет предприниматель, — получение предпринимательского дохода (добавочной прибыли). Однако для реализации этой главной цели необходимо сформулировать сопутствующие цели: предотвращение определенных видов риска; уменьшение опасности неблагоприятного их воздействия на результаты хозяйственной деятельности; минимизация размеров ущерба от такого воздействия; быстрая ликвидация потерь и т.д.

| Рисунок 34 - Организация управления риском |

На данном этапе важнейшим моментом является анализ.

При этом определяются факторы риска, которые можно классифицировать по категориям и признакам:

- а) степени влияния на предпринимательскую деятельность фирмы, зависящей от вида этой деятельности (производственная, коммерческая, инвестиционная, инновационная, банковская и т.д.) и соответствующих ей рисков;

- б) степени управляемости фирмой (фирмы неуправляемые, мало управляемые, хорошо управляемые);

- в) характеру воздействия на риск;

- г) источнику возникновения рисковых факторов (внешняя среда, качество хозяйствования).

Схематично организацию риск-менеджмента можно представить следующим образом.

Рисунок 35 - Схема организации риск-менеджмента

Эвристика представляет собой совокупность логических приемов и методических правил теоретического исследования и отыскания истины. Иными словами, это правила и приемы решения особо сложных задач.

Конечно, эвристика менее надежна и менее определенна, чем математические расчеты. Однако она дает возможность получить вполне определенное решение.

Риск-менеджмент имеет свою систему эвристических правил и приемов для принятия решений в условиях риска.

Основные правила риск-менеджмента :

1. Ограничение уровня риска в соответствии с собственным капиталом. Нельзя рисковать больше, чем это может позволить собственный капитал. Реализация первого правила означает, что прежде, чем принять решение о рисковом вложении капитала, финансовый менеджер должен:

- определить максимально возможный объем убытка по данному риску;

- сопоставить его с объемом вкалываемого капитала;

- сопоставить его со всеми собственными финансовыми ресурсами

-и определить, не приведет ли потеря этого капитала к банкротству данного инвестора.

2. Учет последствий риска. Надо думать о последствиях риска.

Реализация второго правила требует, чтобы финансовый менеджер, зная максимально возможную величину убытка, определил бы, к чему она может привести, какова вероятность риска, и принял решение об отказе от риска (т.е. от мероприятия), принятии риска на свою ответственность или передаче риска на ответственность другому лицу.

3. Соизмеримость риска и доходности. Нельзя рисковать многим ради малого.

Действие третьего правила особенно ярко проявляется при передаче риска, т.е. при страховании. В этом случае он означает, что финансовый менеджер должен определить и выбрать приемлемое для него соотношение между страховым взносом и страховой суммой.

Страховой взнос - это плата страхователя страховщику за страховой риск. Страховая сумма - это денежная сумма, на которую застрахованы материальные ценности, ответственность, жизнь и здоровье страхователя.

Риск не должен быть удержан, т.е. инвестор не должен принимать на себя риск, если размер убытка относительно велик по сравнению с экономией на страховом взносе.

4. Реализация проектов с доказанной целесообразностью и отказ от проектов с недоказанной целесообразностью:

4. Положительное решение принимается лишь при отсутствии сомнения.

5. При наличии сомнений принимаются отрицательные решения.

6.или 5. Обязательное рассмотрение и оценка альтернатив: Нельзя думать, что всегда существует только одно решение. Возможно, есть и другие.

Реализация остальных правил означает, что в ситуации, для которой имеется только одно решение (положительное или отрицательное), надо сначала попытаться найти другие решения. Возможно, они действительно существуют. Если же анализ показывает, что других решений нет, то действуют по правилу «в расчете на худшее», т.е. если сомневаешься, то принимай отрицательное решение.

Система управления рисками — это совокупность процессов, связанных с идентификацией, анализом рисков и принятием решений, направленных на максимизацию положительных и минимизацию отрицательных последствий наступления рисковых событий.

Процесс управления рисками проекта обычно включает выполнение следующих процедур:

1. Анализ и оценка состояния бизнеса; выявление актуальных факторов и объектов риска; определение конкретных видов рисков, степени их вероятности и величины потерь.

2. Определение методов, тактики и стратегии управления рисками; выбор средств и исполнителей, планирование деятельности по управлению рисками проекта.

3. Составление плана мероприятий по управлению рисками, определение последовательности и сроков их выполнения.

4. Идентификация рисков — определение рисков, способных повлиять на проект, и документирование их характеристик.

5. Качественная оценка рисков — качественный анализ рисков и условий их возникновения с целью определения их влияния на успех проекта.

6. Количественная оценка — количественный анализ вероятности возникновения и влияния последствий рисков на проект.

7. Разработка методов по ослаблению отрицательных последствий рисковых событий и использованию возможных преимуществ.

8. Создание организационных предпосылок для выполнения плана, распределение сил и средств, организация выполнения мероприятий и их обеспечение.

9. Мониторинг рисков и контроль выполнения плана, отслеживание изменений состояния бизнеса, внесение изменений в планы и отдельные мероприятия.

10. Оценка результатов управления рисками.

Проблема управления рисками не может быть эффективно решена набором отдельных мероприятий и услуг. Задача эффективного управления рисками решается внедрением комплексной системы, затрагивающей все аспекты деятельности компании.

Рисунок 36 - Взаимосвязь между целями организации и компонентами процесса управления рисками - http://poisk-ru.ru/s69464t1.html

Рисунок 37 – Компоненты процесса управления рисками - http://www.management.com.ua/finance/fin097.html

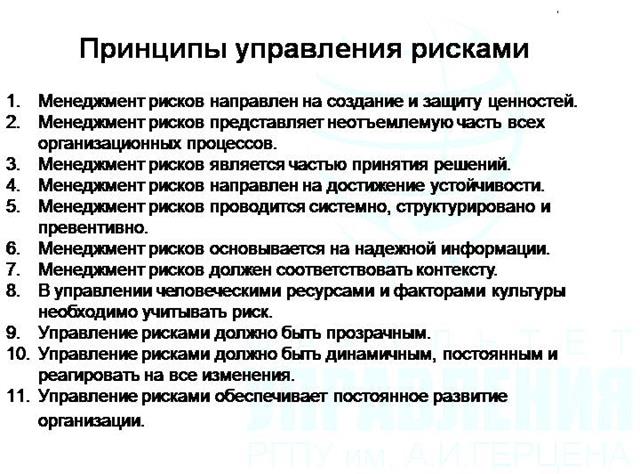

Рисунок 38 - Принципы управления рисками - http://reci.pp.ua/printsipyi-mehanizm-upravleniya-52717.html

Рисунок 39 - Принципы управления рисками Презентация. Менеджмент рисков - http://mrmarker.ru/p/page.php?id=12179

Рисунок 40 - Принципы управления рисками –

http://ppt4web.ru/obzh/upravlenie-riskami-v-it.html

Рисунок 41 - Принципы управления рисками http://www.myshared.ru/slide/44400/

Рисунок 41 - Принципы управления рисками - http://mrmarker.ru/p/page.php?id=17464

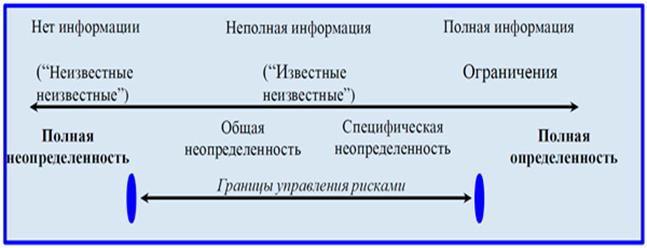

Рисунок 43 - Схема границ управления рисками с позиции определенности - http://projectimo.ru/upravlenie-riskami/riski-proekta.html

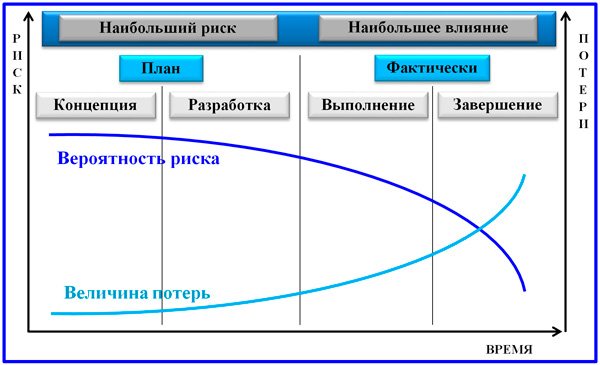

Рисунок 44 - Модель динамики вероятности риска и величины потерь

Использование карты рисков для их выявления - http://projectimo.ru/upravlenie-riskami/karta-riskov.html

Автор статьи:

Султанов Искандер Анварович

Содержание

· 1 Этап картографирования рисков

· 2 Анализ карт рисков

Упрощенно технология управления в концепции приемлемого риска воспринимается как последовательность трех больших этапов

- выявления,

- оценки

- и минимизации.

Предположим, что в ходе реализации первого этапа руководством сформулированы цели и поставлены задачи риск-менеджмента компании. Следующим шагом предстоит выявить и идентифицировать основные угрозы текущей и перспективной деятельности.

Одним из действенных и наглядных инструментов такой работы является карта рисков.

Дата: 2019-02-02, просмотров: 643.