Приобретение основных средств, нематериальных активов

Денежные потоки от финансовой деятельности

Совокупный денежный доход

Рисунок 6 - Расчет плановой суммы чистого денежного потока

Метод чистой приведенной стоимости — NPV (net present value) в настоящее время является неотъемлемым атрибутом бесчисленного множества финансовых вычислений.

NPV — чистый приведенный доход, или чистая современная стоимость — это современная стоимость будущих денежных поступлений, дисконтированная по рыночной процентной ставке, минус современная оценка стоимости инвестиций.

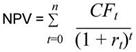

NPV обычно рассчитывается по формуле:

где, CFt — чистый поток средств в год t;

rt — годовая ставка дисконта в год t;

n — период прогнозирования.

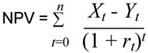

По своей сути Чистый денежный поток — это разность между прогнозируемым притоком денежных средств, генерируемым в результате инвестиций в проект, и ожидаемым оттоком денежных средств. Для более наглядного представления практической ценности расчета чистого приведенного дохода предлагаем использовать следующую формулу:

где, Xt — приток денежных средств в год t;

Yt — отток денежных средств в год t.

Данная формула математически абсолютно эквивалентна предыдущей, но в таком представлении можно увидеть, что при расчете показателя NPV учитывается изменение стоимости чистого дохода со временем, но неопределенность, заложенная в самих значениях денежных потоков в рамках данного метода не рассматривается.

Вопрос о том, как и где необходимо учитывать поправку на риск в научной литературе остается открытым и дискуссионным.

Существуют следующие подходы к учету экономических рисков при расчете NPV:

а) учет экономических рисков в знаменателе формулы NPV посредством корректировки ставки дисконта;

б) учет экономических рисков в числителе формулы NPV посредством корректировки чистых денежных потоков;

в) а также комбинированный подход.

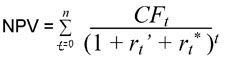

а) Учет экономических рисков в знаменателе формулы NPV посредством корректировки ставки дисконта. Данный подход считается одним из основных в современной практике и основывается на том, что чем выше инвестор оценивает риск проекта, тем более высокие требования он предъявляет к его доходности. В расчетах это отражается путем увеличения нормы дисконта — включения в нее поправки на риск, что в общем виде можно отразить следующей формулой:

где, CFt — чистый поток средств в год t;

rt’ — безрисковая годовая ставка дисконта в год t;

rt* — премия за риск в год t.

К недостаткам данного метода можно отнести то обстоятельство, что премия за риск, снижающая положительные денежные потоки, уменьшает и отрицательные. Кроме того, необходимо учитывать, что значения денежных потоков являются совокупными величинами, состоящими и положительных и отрицательных компонент.

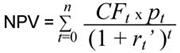

б) Учет экономических рисков в числителе формулы NPVпосредством корректировки чистых денежных потоков.

где, CFt — чистый поток средств в год t;

pt — вероятность возникновения потока CFt в год t;

rt ’ — безрисковая годовая ставка дисконта в год t.

В данном подходе при расчете NPV есть недостатки при оценке отрицательных денежных потоков. Кроме того, не принимается во внимание разница вероятностей возникновения положительных и отрицательных потоков. Но основным недостатком подхода является тот факт, что вероятность, ни при каких условиях, не может превышать единицы, а значит, учитывая вероятность возникновения отрицательных денежных потоков, инвестор всегда будет их уменьшать.

в) Комбинированный подход представляет собой учет экономических рисков как в числителе формулы NPV путем корректировки чистых денежных потоков, так и в ее знаменателе корректировкой ставки дисконта. Данный метод сочетает в себе и недостатки, и преимущества вышеописанных подходов.

Дата: 2019-02-02, просмотров: 402.