В современной мировой экономике валюты в зависимости от степени свободы изменения их курсов делятся на валюты с фиксированным, плавающим и ограниченно гибким курсом.

Рассмотрим две основные формы функционирования валютных курсов:

· Система фиксированного обменного курса;

· Система плавающего обменного курса.

Система фиксированного обменного курса.

Фиксированный валютный курс – официально установленное соотношение между национальными валютами, допускающее временное отклонение в определенных пределах (2,25%).

Сложность применения фиксированного курса состоит в том, что его следует постоянно контролировать в связи с движением компонентов платежного баланса, регулировать его сальдо резервами. Кроме того, установив фиксированный курс, ЦБ и правительство не в состоянии обеспечить стабильность спроса и предложения на иностранную валюту. И это закономерно, т.к. на спрос и предложение иностранной валюты влияет ряд факторов. Наиболее важные из них следующие:

· Инфляционные ожидания;

· Относительные реальные процентные ставки в различных странах, что приводит к переливу финансовых активов;

· Изменения в потоках экспорта и импорта.

Поэтому фиксированный валютный курс может поддерживаться только с применением валютной интервенции – покупки или продажи ЦБ иностранной валюты из своих международных резервов в случаях, когда на валютном рынке обменный курс отличается от фиксированного.

Для поддержания фиксированного курса ЦБ должен проявлять сдержанность при осуществлении денежно-кредитной политики. К примеру, в результате проведения политики «дешевых» денег количество отечественных денег возрастет, что приведет к снижению обменного курса ниже фиксированного и повышению курса доллара. Для недопущения отклонения текущего курса от фиксированного ЦБ продает из резервов доллары, снижая валютные резервы.

В условиях проведения политики «дешевых» денег и возникающей инфляции на «черном» рынке идет взвинчивание обменного курса валют. В такой ситуации ЦБ проводит девальвацию – официально объявление снижения курса национальной валюты в условиях системы фиксированного курса.

Девальвация на определенный период решает проблемы равновесия платежного баланса. Экспорт дешевеет и расширяется, но импорт становится дороже. В итоге девальвация отечественной валюты выгодна экспортерам и невыгодна импортерам.

Ревальвация - официальное повышение курса национальной валюты в условиях системы фиксированного курса. С точки зрения импортеров и экспортеров эффект обратный: выгода – импорту, проигрыш – экспорту.

Достоинства и недостатки систем фиксированного и плавающего курсов будут представлены ниже в общей таблице.

Система плавающего обменного курса.

Система плавающего курса означает, что ЦБ допускает свободное колебание обменного курса под воздействием рыночного спроса и предложения на валютном рынке.

При плавающем курсе не проводится валютная интервенция, поэтому резервы не меняются. Платежный баланс уравновешен благодаря колебаниям курса.

Итак, плавающий курс автоматически регулирует дефицит (профицит) платежного баланса путем обесценения (удорожания) национальной валюты. Но эта система усиливает неопределенность в международных сделках, т.к. колебания курса сложно прогнозировать. Обесценение национальной валюты ведет к росту цен импорта и возможности общего роста цен (инфляция). Поэтому система совершенно свободного курса – теоретическая абстракция. На практике страны применяют систему управляемого плавания валют, предполагающую постепенное изменение валютного курса, пока не будет достигнут новый паритет.

Сравнительная эффективность и выбор режимов гибкого и фиксированного валютного курса.

Поддержание фиксированных валютных курсов требует соответствующих резервов для покрытия периодически возникающего дефицита платежного баланса. Если резервы недостаточны, страны должны предпринимать дефляционную политику по снижению цен и доходов, вводить протекционистские торговые меры или валютный контроль, что временно улучшает состояние платежного баланса.

Гибкие обменные курсы, как правило, неустойчивы с точки зрения краткосрочного периода, но в долгосрочном плане они обладают необходимой эффективностью. Наоборот, фиксированные обменные курсы высокоэффективны с точки зрения краткосрочной стабильности, но низкоэффективны в долгосрочной перспективе. Ни одна из этих систем не обладает очевидным превосходством в деле обеспечения полной занятости ресурсов, стабильности уровня цен и урегулирования платежного баланса.

Таблица позволяет оценить сравнительную эффективность режимов гибкого и фиксированного валютного курса.

Таблица 13.1 – Сравнение режимов валютных курсов

| Фиксированный курс | Гибкий курс |

| 1. Эффективен при значительных валютных резервах ЦБ. | 1. Эффективен в стабильных экономиках с многосторонними внешнеторговыми отношениями, с предсказуемой фискальной и монетарной политикой. |

| 2. Эффективен как номинальный «якорь» при отсутствии неожиданных ценовых шоков (в целях сближения темпов инфляции в двух странах). | 2. Эффективен в условиях гиперинфляции. |

| 3. Эффективен в случае “привязки” к SDR или EURO. | 3. Эффективен в системе «управляемого плавания». |

| 4. Неэффективен при кризисе платежного баланса, так как неизбежна макроэкономическая корректировка. | 4. Эффективен для урегулирования кризиса платежного баланса. |

| 5. В режиме фиксированного курса эффективность фискальной политики относительно выше, чем монетарной, так как весь “эффект” от изменения денежной массы “уходит” на цели поддержания валютного курса и не затрагивает уровней занятости и выпуска. | 5. В режиме гибкого курса эффективность монетарной политики относительно выше, чем фискальной, так как свободные колебания валютного курса могут усиливать эффект вытеснения и инфляционное давление, сопровождающие фискальную экспансию. |

3. Фискальная и монетарная политика регулирования в открытой экономике

(модель IS–LM–BP).

Макроэкономическая политика регулирования в открытой экономике на основе модели IS–LM–BP включает множество моделей, показывающих последствия подключения фискальных и монетарных инструментов в условиях двоякой мобильности капитала и двух режимов валютного курса.

Ограничимся общим анализом последствий в условиях фиксированного и плавающего валютного курса. Представим две наиболее эффективные модели стимулирующей фискальной и монетарной политики при различных режимах курса и абсолютной мобильности капитала (BP горизонтальна).

Регулирование открытой экономики в условиях фиксированного валютного курса. Эффективность стимулирующей фискальной политики (модель IS-LM-BP).

В условиях фиксированного курса предложение денег должно соответствовать поддержанию заявленного валютного курса, поэтому монетарные методы вступают в противоречие с необходимостью обеспечения равновесия.

Увеличение предложения денег приведет к снижению курса национальной валюты. Поскольку официальный курс фиксирован, то активизируется продажа национальной валюты Центральному Банку по выгодному, более высокому по сравнению с рыночным, официальному курсу, что приведет к снижению денежной массы до первоначального уровня. Стимулирующий эффект возможен только в случае девальвации.

Таким образом, в условиях фиксированного курса ДКП недейственно, однако режим курса (Er=const) позволяет сглаживать последствия потрясений в денежной сфере, оставляя стабильным уровень дохода.

Фискальный метод регулирования в условиях Er=const эффективен.

На рисунке 13.12 представлена стимулирующая фискальная политика в условиях Er=const в модели IS-LM-BP (мобильность капитала абсолютна).

Рисунок 13.12 – Стимулирующая фискальная политика в условиях фиксированного валютного курса

Для стимулирования совокупного спроса правительство увеличивает государственные расходы:  сдвиг IS (IS1

сдвиг IS (IS1  IS2)

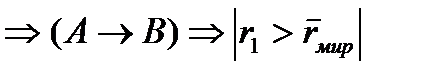

IS2)  . Рост внутренней ставки и превышение ее над мировой ставкой (

. Рост внутренней ставки и превышение ее над мировой ставкой (  ) приведет к притоку иностранного капитала и росту спроса на отечественную валюту. Для обеспечения стабильности валютного курса предложение денег будет увеличено (LM1

) приведет к притоку иностранного капитала и росту спроса на отечественную валюту. Для обеспечения стабильности валютного курса предложение денег будет увеличено (LM1  LM2). Новое равновесие установится в точке С при

LM2). Новое равновесие установится в точке С при  и ВВП, равном Y2. Результат:

и ВВП, равном Y2. Результат:  при стабилизации ставки и соответствии ее мировой.

при стабилизации ставки и соответствии ее мировой.

Отметим, что при неизменности ставки эффект вытеснения инвестиций отсутствует и мультипликационный эффект  действует в полной мере.

действует в полной мере.

Таким образом, фискальная политика в условиях фиксированного курса эффективна, т.к. приводит к  при сохранении совместного равновесия.

при сохранении совместного равновесия.

Регулирование открытой экономики в условиях плавающего валютного курса. Эффективность стимулирующей монетарной политики (модель IS-LM-BP).

При плавающем валютном курсе фискальная политика неэффективна. Причина состоит в том, что рост внутренней ставки, вызванный сдвигом IS вправо, приводит к притоку иностранного капиталаи росту спроса на антициональную валюту, что вызывает рост валютного курса и сокращение чистого экспорта. Результат: <AD(<Y) и сдвиг IS в первоначальное положение (неэффективность).

Однако положительный момент состоит в том, что плавающий курс предохраняет экономику от воздействия разных колебаний в автономном спросе, оставляя стабильным уровень Y.

Денежно-кредитная политика при плавающем курсе эффективна (рисунок 13.13)

Рисунок 13.13 – Стимулирующая монетарная политика в условиях плавающего валютного курса и абсолютной мобильности капитала

Рост предложения денег сдвигает LM вправо (LM1  LM2) и вызывает снижение внутренней ставки процента до уровня

LM2) и вызывает снижение внутренней ставки процента до уровня  , что стимулирует отток капитала из страны. В результате роста спроса на иностранную валюту валютный курс снижается, что приводит к росту чистого экспорта и совокупного спроса. Новое совместное равновесие – в точке С при более высоком уровне Y=Y2 и мировой ставке.

, что стимулирует отток капитала из страны. В результате роста спроса на иностранную валюту валютный курс снижается, что приводит к росту чистого экспорта и совокупного спроса. Новое совместное равновесие – в точке С при более высоком уровне Y=Y2 и мировой ставке.

Таким образом, выбор методов воздействия на экономику в открытой системе зависит от режимов регулирования курса национальной валюты.

Дата: 2018-11-18, просмотров: 908.