В целом, все методы прогнозирования финансовых результатов организации можно разделить на 3 группы:

1. Стохастические — методы, которые носят вероятностный характер прогноза, и точность его получения зависит от количества используемых показателей. Результаты прогнозирования, полученные методами статистики, подвержены влиянию случайных колебаний данных, что может иногда приводить к серьезным просчетам.

2. Метод экспертных оценок — метод анализа и оценки экономических процессов, выработки управленческих решений на основе мнения квалифицированных экспертов. Экспертные оценки делаются не только для прогнозирования значений финансовых показателей, а, в первую очередь, для применения в аналитической работе: для разработки пороговых значений контролируемых показателей, весовых показателей и т. д.

3. Детерминированные методы. Они предполагают наличие функциональных или жестко детерминированных связей, когда каждому значению факторного признака соответствует вполне определенное неслучайное значение результативного признака. Например, форма отчета о финансовых результатах представляет собой табличную реализацию жестко детерминированной факторной модели, связывающей результативный признак (чистой прибыль) с факторами (выручка от реализации, себестоимость, прочие расходы и др.).

Кроме того, до прогнозирования финансовой отчетности должен выполняться структурный и динамический анализ финансовой отчетности и расчет финансовых коэффициентов.

В качестве примера разработки прогнозной отчетности ниже приведен алгоритм построения прогнозного баланса.

Разработка прогнозного баланса должна осуществляться в следующей последовательности:

1. анализ текущего финансового состояния организации по данным аналитических таблиц;

2. анализ финансовых результатов и факторов, влияющих на них;

3. определение относительных и абсолютных изменений в структуре активов, пассивов, доходов и расходов;

4. построение прогнозного баланса.

Составление прогнозного баланса начинают с определения ожидаемой величины собственного капитала (СКn+1). Уставный капитал обычно меняется редко, поэтому в прогнозный баланс его можно включить в той же сумме, что и в последнем отчетном балансе. Добавочный капитал может увеличиваться на величину переоценки основных средств.

Основным элементом, за счет которого изменяется сумма собственного капитала, является прибыль, остающаяся в распоряжении организации.

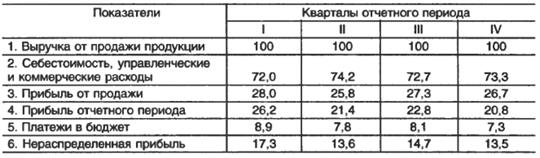

Размер прибыли можно рассчитать, исходя из ориентировочно установленного процента рентабельности, который исчисляется по данным динамики показателя отношения прибыли от продажи к выручке. Для этого формируется таблица динамических рядов относительных показателей, составляющих выручку от продажи продукции, как в таблице ниже.

Исходя из показателя рентабельности, рассчитываемого по данным таблицы выше, выбирается ожидаемый показатель рентабельности будущего периода и умножается на прогнозируемый объем выручки: Пn+1= Прогнозируемая выручка * рентабельность.

Можно предположить, что величина собственного капитала увеличится на величину прогнозируемой прибыли, а величина внеоборотных активов увеличатся за счет ожидаемых инвестиций в основные средства. Исходя из этого, делается прогноз о величине средств, которые будут направлены на формирование собственных оборотных средств.

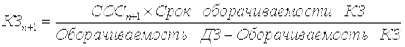

Совокупная потребность в финансировании (собственный капитал + банковский кредит) может быть определена следующим образом:

Где

· ТАn1 – ожидаемая величина текущих активов в прогнозном периоде

· ОДЗ - оборачиваемость дебиторской задолженности

· ОКЗ - оборачиваемость кредиторской задолженности

Далее определяется величина текущих активов, исходя из оборачиваемости денежных средств, дебиторской задолженности, запасов, ожидаемой величины остатков по каждой статье оборотных активов. Если потребность в совокупных источниках финансирования текущих активов превышает максимально возможную величину собственного оборотного капитала, то нужно привлекать кредит. Это приведет к увеличению разрыва между сроком оборота текущих активов и периодом погашения кредиторской задолженности. Исходя из этого, можно определить величину максимально возможной величины кредиторской задолженности:

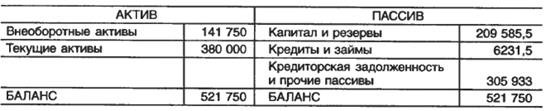

В результате расчетов складывается структура прогнозного баланса, например, такая:

Дата: 2018-12-21, просмотров: 498.