Еще одной причиной неоднозначного влияния показателя EVA на стоимость выступает временной фактор.

Этот показатель в большей мере ориентирован на краткосрочную перспективу, чем на долгосрочную.

Рост показателя EVA в краткосрочном периоде может быть вызван факторами, имеющими негативные последствия в долгосрочной перспективе: сокращение затрат на обновление фондов, обучение кадров и т.п. Особенно, если на это мотивирован персонал компании. В краткосрочной перспективе данное решение может вызвать рост прибыли, что отразится в росте показателя EVA. В долгосрочной же перспективе такой подход может привести к ослаблению конкурентных позиций и снижению будущей EVA.

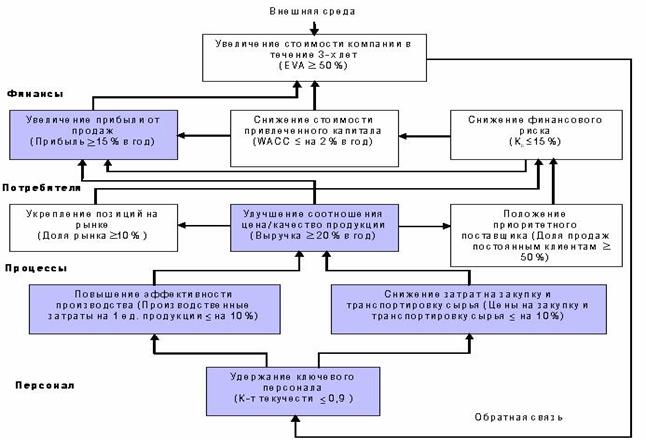

Система показателей EVA состоит только из финансовых показателей, что ведет к недооценке таких факторов долгосрочного успеха, как знания персонала, информационные технологии, корпоративная культура. Для преодоления этого недостатка используются более сложные системы показателей, например, система сбалансированных показателей BSC (рис.6.4).

Рисунок 6.4 – Взаимосвязь показателей в системе BSC

Предположим, что перед компанией Х поставлена главная цель — максимизация стоимости компании.

В качестве измерителя степени достижения поставленной цели стал установленный собственниками компании Х рост EVA не менее чем на 50%.

В соответствии с поставленной главной целью были выделены четыре группы локальных целей (финансы, потребители, процессы, персонал), каждая из которых имела частные цели

Например, группа финансовых целей включает в себя увеличение прибыли от продаж, снижение стоимости привлеченного капитала, снижение финансового риска. Для измерения этих целей используются показатели: прибыль от продаж, средневзвешенная стоимость капитала, коэффициент финансового риска и т.д.

Для принятия решений на основе частных показателей разработаны критерии оценки степени достижения поставленных целей (рост прибыли от продаж не менее 15% в год, уменьшение WACC не менее, чем на 2% в год, коэффициент финансового риска — не более 15% в год).

Тогда возможная взаимосвязь целей и показателей, входящих в структуру главного критерия, показана на рис.

Такая схема позволяет согласовать финансовые цели с нефинансовыми и тем самым уделить должное внимание таким долгосрочным факторам успеха, как знания персонала, информационные технологии, корпоративная культура и др.

Рыночная добавленная стоимость (MVA)

Главная цель большинства компаний – максимально увеличивать благосостояние акционеров. Эта цель отвечает интересам последних, ее достижение гарантирует, что ограниченные финансовые ресурсы распределяются эффективно. Благосостояние акционеров максимально увеличивается при увеличении разницы между рыночной стоимостью акций фирмы и балансовой стоимостью собственного капитала. Эта разница называется рыночной добавленной стоимостью, MVA (Market Value Added):

Рыночная добавленная стоимость = Рыночная стоимость акций - Балансовая стоимость собственного капитала = Количество акций * Цена акции - Балансовая стоимость собственного капитала

Иногда рыночная добавленная стоимость определяется как общая рыночная (капитализированная) стоимость компании минус совокупный капитал, предоставленный инвесторами.

Для большинства компаний общий капитал, предоставленный инвесторами, является суммой обыкновенных акций, задолженности и привилегированных акций. Можно вычислить объем предоставленного инвесторами капитала непосредственно по данным финансовой отчетности. Общая капитализированная стоимость компании – это сумма рыночной стоимости обыкновенного собственного капитала, задолженности и привилегированных акций. Рыночную стоимость собственных акций определить просто, поскольку цены на акции известны. Однако установить рыночную стоимость задолженности обычно сложнее из-за ее неликвидности. На практике многие аналитики используют оценку долга, отражаемую в финансовых отчетах фирмы, т.е. балансовую стоимость задолженности в качестве оценки ее рыночной стоимости.

MVA – самый очевидный критерий создания стоимости, рассматривающий в качестве последней рыночную капитализацию и рыночную стоимость долгов компании. Следовательно, Market Value Added можно определить как разницу между рыночной ценой капитала и инвестированным в компанию капиталом:

MVA = Рыночная стоимость долга + Рыночная капитализация - Совокупный капитал

Дата: 2018-11-18, просмотров: 419.