Вопросы темы

1. Добавленная стоимость акционерного капитала (SVA).

2. Принципы построения модели доходности инвестиций на основе потока денежных средств (CFROI).

3. Принципы финансовой оценки стратегии компании в модели добавленного потока денежных средств (CVA).

4. Понятие экономической добавленной стоимости (EVA) и принципы финансовой оценки эффективности стратегии компании.

5. Рыночная добавленная стоимость (MVA).

Добавленная стоимость акционерного капитала (SVA)

Переориентация на максимизацию стоимости обусловила появление «стоимостных» технологий управления (Value Based Management), которые в настоящее время трансформировались в интегрированную концепцию управления компанией по стоимости, основанную на фундаментальных результатах теории корпоративных финансов и методах стратегического менеджмента

Цель максимизации стоимости позволила компании превратить разрозненные направления бизнеса, разнородные процессы и разобщенных сотрудников в единое целое, направив каждое звено организационной цепочки к достижению поставленной цели — увеличению стоимости компании.

Каркас концепции - единство процессов целеполагания стратегического менеджмента с методами количественной оценки финансовых результатов.

В процессе реализации данной концепции должно быть взаимоувязано все: анализ достигнутых результатов, процессы целеполагания, планирование деятельности компании, контроль и оценка результативности, а также стимулирование персонала.

Для оценки степени достижения поставленных целей должны быть подобраны соответствующие показатели финансовых результатов.

Сегодня существует достаточно широкий спектр подобных показателей — EVA, СVA, DCF, MVA, SVA и др.

Показатель добавленной экономической стоимости используется для оценки правильности принятия стратегических решений.

Добавленная стоимость акционерного капитала SVA оценивает приращение акционерной стоимости капитала.

Это приращение есть разность между акционерной стоимостью капитала, образуемой будущими инвестициями, и акционерной стоимостью капитала, созданной прошлыми инвестициями (в упрощенном виде — балансовой стоимостью акционерного капитала).

В общем виде этот показатель рассчитывается как разница между стоимостью компании после принятия решения и стоимостью компании до принятия решения.

С точки зрения акционеров компании, добавленную стоимость можно оценить как разницу между ее экономической стоимостью, рассчитанной как дисконтированная стоимость всех ее денежных потоков, и ее балансовой стоимостью. Для того чтобы определить добавленную акционерную стоимость, необходимо вычесть из величины рыночной капитализации компании ее балансовую стоимость:

SVA = Расчетная стоимость капитала – Балансовая стоимость капитала

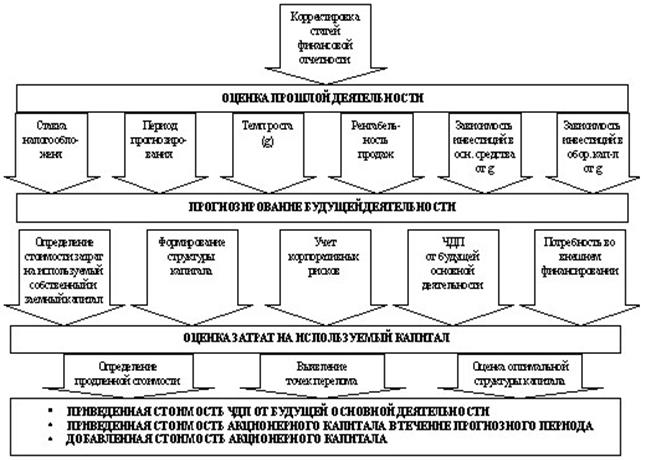

На первом этапе, при проведении оценки прошлой деятельности, на базе финансовой отчетности выявляются факторы эффективности управления и рассчитываются исходные показатели, необходимые для прогноза чистого денежного потока будущей деятельности.

В процессе прогнозирования проводится корректировка показателей с целью выделения функционирующих активов и прогноз статей баланса, оптимизация чистого денежного потока путем управления налогообложением, оценка эффективности инвестиционных проектов.

Определяются инвестиции в основные средства и оборотный капитал, потребность во внешнем финансировании, внутренний инвестиционный потенциал компании, структура капитала с целью максимизации прогноза чистого денежного потока.

Алгоритм расчета SVA представлен на рисунке 6.1.

Рисунок 6.1 – Алгоритм расчета SVA

Оценка затрат на капитал (WACC) предполагает:

Ø поиск, оценку и минимизацию внешних и внутренних корпоративных рисков, включающие выявление потенциальной угрозы со стороны конкурентной среды и оценку влияния на стоимость компании изменения макроэкономических и конкурентных факторов;

Ø оценку доли собственного и заемного капитала с учетом анализа их оптимальной структуры;

Ø определение стоимости затрат на собственный и заемный капитал;

Ø выявление факторов минимизации WACC.

Вычитая из совокупной приведенной стоимости чистого денежного потока от основной деятельности стоимость активов, сформированных не за счет акционерного капитала, получают искомую оценку добавленной стоимости акционерного капитала SVA.

Дата: 2018-11-18, просмотров: 444.