В условиях экономической обособленности и самостоятельности хозяйствующие субъекты обязаны в любом периоде времени иметь возможность срочно погашать свои внешние обязательства, т.е. быть платежеспособными, или краткосрочные обязательства, т.е. быть ликвидными.

Хозяйствующий субъект считается платежеспособным, если его общие активы больше, чем долгосрочные и краткосрочные обязательства. Хозяйствующий субъект является ликвидным, если его текущие активы больше чем краткосрочные обязательства.

Потребность в анализе ликвидности баланса возникает в связи с усилием потребности в финансовых ресурсах и необходимостью оценки кредитоспособности хозяйствующего субъекта.

Ликвидность баланса означает степень покрытия обязательств его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность активов – величина обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше времени требуется, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

От степени ликвидности баланса зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективы. Предприятие может иметь платежеспособность на отчетную дату и одновременно неблагоприятные возможности в будущем, и наоборот.

Ликвидность баланса является основой платежеспособности и ликвидности хозяйствующего субъекта. Ликвидность - это способ поддерживания платежеспособности.

В зависимости от степени ликвидности активы подразделяются на 4 группы:

1 группа – наиболее ликвидные активы А 1 (денежные средства 260 и краткосрочные финансовые вложения 250).

2 группа – быстро реализуемые активы А 2 (дебиторская задолженность 240, прочие активы 270).

3 группа – медленно реализуемые активы А 3 (запасы 210+НДС 220+долгосрочная дебиторская задолженность230)

4 группа – трудно реализуемые активы А 4 (итог раздела I 190)

Пассивы подразделяются на 4 группы:

1 группа – наиболее срочные обязательства П 1 (кредиторская задолженность 620)

2 группа – краткосрочные пассивы П 2 (краткосрочные кредиты и займы 610+прочие краткосрочные обязательства 660)

3 группа – долгосрочные и прочие П 3 (долгосрочные обязательства 590+ резервы 650)

4 группа – постоянные пассивы П 4 (собственный капитал 490)

Показатели активности бухгалтерского баланса приведены в таблице 8.

Баланс организации неликвиден, т.к. разность между постоянными пассивами и трудно реализуемыми активами в среднем за 3 года< 0.

Для комплексной оценки ликвидности баланса рассчитаем интегральный показатель ликвидности.

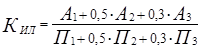

- интегральный показатель ликвидности бухгалтерского баланса;

- интегральный показатель ликвидности бухгалтерского баланса;

- наиболее ликвидные активы;

- наиболее ликвидные активы;

- быстро реализуемые активы;

- быстро реализуемые активы;

- медленно реализуемые активы;

- медленно реализуемые активы;

- наиболее срочные обязательства;

- наиболее срочные обязательства;

- краткосрочные пассивы;

- краткосрочные пассивы;

- долгосрочные пассивы

- долгосрочные пассивы

0,5; 0,3 - значения весовых коэффициентов.

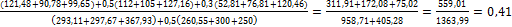

Рассчитаем интегральный показатель ликвидности в среднем за 3 года:

Кил=

Показатели комплексной оценки ликвидности бухгалтерского баланса показаны в таблице 9.

Интегральный коэффициент ликвидности в среднем за 3 года равен 0,53, что ˂ 1. Это говорит об отрицательной тенденции уровня ликвидности бухгалтерского баланса.(Приложение 7,8)

Дата: 2019-12-22, просмотров: 376.