Финансовая устойчивость характеризуется системой абсолютных и относительных показателей.

Соотношение стоимости материальных оборотных средств (запасов и затрат) и величин собственных и заемных источников их формирования определяет финансовую устойчивость. Обеспечение запасов и затрат источниками их формирования является сущность финансовой устойчивости, платежеспособность выступает ее внешним проявлением.

Устойчивость финансового состояния в рыночных условиях на ряду с абсолютными величинами характеризуется системой финансовых коэффициентов.

Они рассчитываются в виде соотношения абсолютных показателей актива и пассива баланса. Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, изучении их динамики за отчетный период и за ряд лет.

Кроме того, для оценки финансового состояния необходимо использовать экспертные оценки величин, характеризующих оптимальные или критические, с точки зрения устойчивости финансового состояния, значение показателей. Оценить изменение этих коэффициентов за истекший период, сделать вывод о том, как изменились отдельные характеристики финансового состояния за отчетный год.

Для оценки используется система финансовых показателей (коэффициентов):

1. Коэффициент автономии

,

,

где  - коэффициент автономии;

- коэффициент автономии;

- собственный капитал (собственные средства организации);

- собственный капитал (собственные средства организации);

- валюта баланса.

- валюта баланса.

Коэффициент автономии показывает долю собственных средств в общей сумме всех средств, вложенных в имущество предприятия.

2006г:

Ка=32,64/586,3=0,06

2007г:

Ка=43,57/641,24=0,07

2008г:

Ка=42,88/660,81=0,06

Организация высокой степени риска, т.к. рост коэффициента автономии свидетельствует об увеличении финансовой прочности предприятия, стабильности и независимости от внешних кредиторов, повышает гарантии погашения организацией своих обязательств и расширяет возможность привлечения средств со стороны.

2. Удельный вес заемных средств в стоимости имущества

,

,

где  - удельный вес заемных средств в стоимости имущества;

- удельный вес заемных средств в стоимости имущества;

- сумма заемных и дополнительно привлеченных источников.

- сумма заемных и дополнительно привлеченных источников.

Удельный вес заемных средств в стоимости имущества, характеризует долю долга в общей сумме капитала.

2006г:

Кзи=260,55/586,3=0,44˃0,4

2007г:

Ка=300/641,24=0,47˃0,4

2008г:

Ка=250/660,81=0,38˂0,4

Из расчета видно, что предприятие в 2006, 2007 годах имело высокий уровень заемных средств и сильно зависело от внешних источников финансирования. За 2008г удельный вес заемных средств в стоимости имущества незначительно сократился.

3. Коэффициент соотношения заемных и собственных средств

,

,

2006г:

Кзи=260,55/32,64=7,98˃1

2007г:

Ка=300/43,57=6,89˃1

2008г:

Ка=250/42,88=5,83˃1

Коэффициент соотношения заемных и собственных средств показывает, сколько заемных средств привлекла организация на один рубль вложенных в активы собственных средств. Увеличение значения коэффициента за анализируемый период свидетельствует об усилении зависимости организации от привлечения заемных средств и снижении его финансовой устойчивости. Т.к. коэффициент в несколько раз больше 1, то следует предположить о критическом уровне соотношения.

4. Удельный вес дебиторской задолженности в стоимости имущества

,

,

где  - удельный вес дебиторской задолженности в стоимости имущества;

- удельный вес дебиторской задолженности в стоимости имущества;

- дебиторская задолженность.

- дебиторская задолженность.

2006г:

Кзи=112/586,3=0,19˂0,4

2007г:

Ка=105/641,24=0,16˂0,4

2008г:

Ка=127,16/660,81=0,19˂0,4

Удельный вес дебиторской задолженности в стоимости имущества соответствует нормальной деятельности предприятия.

5. Доля дебиторской задолженности в текущих активах

,

,

где  - доля дебиторской задолженности в текущих активах;

- доля дебиторской задолженности в текущих активах;

- оборотные активы

- оборотные активы

2006г:

Кзи=112/286,29=0,39˂0,7

2007г:

Ка=105/272,58=0,39˂0,7

2008г:

Ка=127,16/347,27=0,37˂0,7

Следовательно, доля дебиторской задолженности в стоимости имущества в хорошем соотношении.

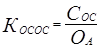

6. Коэффициент обеспеченности материальных запасов собственными оборотными средствами

,

,

где  - коэффициент обеспеченности материальных запасов собственными оборотными средствами;

- коэффициент обеспеченности материальных запасов собственными оборотными средствами;

- собственные оборотные средства;

- собственные оборотные средства;

- материальные запасы

- материальные запасы

2006г:

Кзи=-267,37/52,81=-5,06˂1

2007г:

Ка=-325/76,81=-4,23˂1

2008г:

Ка=-270,66/120,46=-2,25˂1

Следовательно, предприятие имеет большую зависимость от внешних источников финансирования;

7. Коэффициент обеспеченности собственными оборотными средствами

,

,

где  - коэффициент обеспеченности собственными оборотными средствами.

- коэффициент обеспеченности собственными оборотными средствами.

2006г:

Кзи=-267,37/286,29=-0,93˂0,1

2007г:

Ка=-325/272,58=-1,19˂0,1

2008г:

Ка=-270,66/347,27=-0,78˂0,1

Коэффициент обеспеченности собственными оборотными средствами характеризует о наличии критического уровня обеспеченности у организации собственных оборотных средств, необходимых для его финансовой устойчивости:

8. Коэффициент маневренности

где  - коэффициент маневренности.

- коэффициент маневренности.

2006г:

Кзи=-267,37/32,64=-8,19˂0,5

2007г:

Ка=-325/43,57=-7,46˂0,5

2008г:

Ка=-270,66/42,88=-6,31˂0,5

Коэффициент маневренности показывает, что часть собственного капитала используемая для финансирования текущей деятельности, то есть вложеная в оборотные активы, и часть капитализированая, то есть вложена во внеоборотные активы не имеют оптимального соотношения.

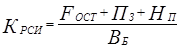

9. Коэффициент реальной стоимости имущества

,

,

где  - коэффициент реальной стоимости имущества;

- коэффициент реальной стоимости имущества;

- остаточная стоимость основных средств;

- остаточная стоимость основных средств;

- производственные запасы;

- производственные запасы;

- незавершенное производство.

- незавершенное производство.

2006г:

Кзи=299,88/586,3=0,51˂0,6

2007г:

Ка=368,52/641,24=0,58˂0,6

2008г:

Ка=313,42/660,81=0,47˂0,6

Коэффициент реальной стоимости имущества определяет, какую долю в стоимости имущества занимают непосредственного активы, участвующие в производстве продукции. Значение коэффициента в данной организации близко к оптимальному, но все таки присутствуют излишние оборотные активы при недостаточном уровне производственного потенциала.

При расчетах относительных показателей, характеризующих финансовую устойчивость организации в среднем за три года, получили ряд выводов. ООО «Рокада» является организацией с высокой степенью риска, т.к. имеет высокий уровень заемных средств и сильно зависит от внешних источников финансирования. Так же у предприятии большая зависимость от привлеченных заемных средств. Доля дебиторской задолженности в стоимости имущества в хорошем соотношении. По произведенным расчетам выяснилось, что предприятие имеет большую зависимость от внешних источников финансирования и критический уровень обеспеченности собственными оборотными средствами, необходимыми для финансовой устойчивости.

Часть собственного капитала используемая для финансирования текущей деятельности, то есть вложенная в оборотные активы, и часть капитализированная, то есть вложена во внеоборотные активы не имеют оптимального соотношения.

Значение коэффициента реальной стоимости имущества показывает небольшое присутствие излишних оборотных активов при недостаточном уровне производственного потенциала.

В целом, предприятие не имеет финансовой устойчивости. (Приложение 6)

Дата: 2019-12-22, просмотров: 397.