Финансовое состояние предприятия зависит от результатов его производственной, коммерческой и финансово хозяйственной деятельности. Поэтому на него влияют все эти виды деятельности. Прежде всего на финансовом состоянии предприятия положительно отражаются бесперебойный выпуск и реализация высококачественной продукции. Как правило, если высшие показатели объема производства и реализации продукции, работ, услуг, и низшая их себестоимость, то высшая прибыльность предприятия, а это положительно влияет на его финансовое состояние. Неритмичность производственных процессов, ухудшения качества продукции, трудности с ее реализацией приводят к уменьшению поступления средств на счет предприятия, в результате чего ухудшается его платежеспособность.[15]

Финансовая деятельность предприятия должна быть направлена на обеспечение систематического поступления и эффективного использования финансовых ресурсов, соблюдения расчетной и кредитной дисциплины, достижения рационального соотношения собственных и привлеченных средств, финансовой стойкости, с целью эффективного функционирования предприятия.

Анализ финансового состояния проведем по данным баланса предприятия .

Анализ валюты баланса на начало и конец отчетного периода (табл. 1.4) показал увеличение суммы. Рост валюты баланса в сравнении с предыдущим периодом - хороший знак, но следует обратить внимание на то, за счет чего она выросла. Очень хорошо, если это произошло за счет увеличения собственного капитала или хотя бы его частицы вместе с увеличением суммы ссудных средств, однако над увеличением только долговых обязательств стоит задуматься. Очень плохо, если увеличение кредиторской задолженности происходит при низкой ликвидности активов.[26]

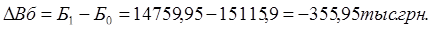

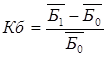

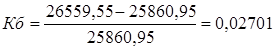

Коэффициент роста валюты баланса (Кб) определяется за формулой 1.16:

Рассчитаем коэффициент роста валюты баланса:

Анализ валюты баланса на начало и конец отчетного периода показал снижение суммы.

Уменьшение валюты баланса сигнализирует об определенном свертывании деятельности предприятия. Много зависит от того, по какими именно статьям наблюдается уменьшение. Однако уменьшение валюты баланса не всегда приводит к потере платежеспособности. Иногда это является следствием так называемой "чистки" баланса, а именно - освобождение от лишних связей с другими субъектами. При анализе валюты баланса также следует учитывать фактор инфляции.

Для более наглядного анализа актива и пассива произведем аналитическую группировку статей баланса АО «Эффект» , которая приведена а таблице 2.1 и 2.2.

Таблица 2.1.

Аналитическая группировка и анализ статей актива и пассива баланса на 2005 г.

| Темп роста % | Абсолютное отклонение, тыс. грн. | На конец периода | На начало периода | Методика расчета (№ строк в балансе) | Наименование статей | ||

| В % к итогу | Тыс. Грн. | В % к итогу | Тыс. Грн. | ||||

| 8 | 7 | 6 | 5 | 4 | 3 | 2 | 1 |

| Актив баланса | |||||||

| 99,2 | -212,5 | 100 | 25754,7 | 100 | 25967,2 | 280 | 1. Имущество всего |

| 85,5 | -1469,4 | 33,8 | 8698,8 | 39,2 | 10168,2 | 080 | 1.1. Иммобилизованные (необоротные) активы |

| 95,8 | 1256,9 | 66,2 | 17055,9 | 60,8 | 15799,0 | 260+270 | 1.2.Мобильные (оборотные) активы |

| 108,6 | 395,7 | 19,5 | 5011,9 | 17,8 | 4616,2 | (100:140)+270 | 1.2.1. Запасы и затраты |

| 139,2 | 3369 | 46,4 | 11953,5 | 33,1 | 8584,5 | 150:210 | 1.2.2. Дебиторская задолженность |

| 3,6 | -2417,71 | 0,4 | 90,5 | 9,7 | 2508,1 | 220:250 | 1.2.3. cредства, расчеты и прочие активы Денежные |

| Пассив баланса | |||||||

| 99,2 | -212,5 | 100 | 25754,7 | 100 | 25967,2 | 640 | 1. Источники имущества, всего |

| 100,9 | 142,2 | 64,6 | 16649,8 | 63,6 | 16507,6 | 380+430+ 630 | 1.1. Собственные и приравненные к ним средства |

| 96,3 | -354,7 | 35,4 | 9104,9 | 36,4 | 9459,6 | 480+620 | 1.2. Заемные средства |

| 72,2 | -1770,9 | 17,8 | 4594,7 | 24,1 | 6365,6 | 480 | 1.2.1. Долгосрочные обязательства |

| - | - | - | - | - | - | 500:510 | 1.2.2. Краткосрочные кредиты и займы |

| 145,8 | 1416,2 | 17,5 | 4510,2 | 11,9 | 3094 | 520:610 | 1.2.3 Кредиторская |

Таблица 2.2

Аналитическая группировка и анализ статей актива и пассива баланса на 2006 г.

| Темп роста % | Абсолютное отклонение, тыс. грн. | На конец периода | На начало периода | Методика расчета (№ строк в балансе) | Наименование статей | ||

| В % к итогу | Тыс. грн. | В % к итогу | Тыс. грн. | ||||

| 8 | 7 | 6 | 5 | 4 | 3 | 2 | 1 |

| Актив баланса | |||||||

| 106,3 | 1609,7 | 100 | 27364,4 | 100 | 25754,7 | 280 | 1. Имущество всего |

| 108,8 | 766,7 | 34,6 | 9465,5 | 33,8 | 8698,8 | 080 | 1.1. Иммобилизованные(необоротные) активы |

| 104,9 | 843,0 | 65,4 | 17898,9 | 66,2 | 17055,9 | 260+270 | 1.2.Мобильные (обо ротные) активы |

| 126,6 | 1331,3 | 23,2 | 6343.2 | 19,5 | 5011,9 | (100:140) +270 | 1.2.1. Запасы и затраты |

| 92,4 | -910,0 | 3,8 | 11043,5 | 46,4 | 11953,5 | 150:210 | 1.2.2. Дебиторская задолженность |

| 565,9 | 421,7 | 1,9 | 512,2 | 0,4 | 90,5 | 220:250 | 1.2.3. Денежные средства, расчеты и прочие активы |

| Пассив баланса | |||||||

| 106,3 | 1609,7 | 100 | 27364,4 | 100 | 25754,7 | 640 | 1. Источники имущества, всего |

| 100,8 | 131,3 | 61,3 | 16781,1 | 64,6 | 16649,8 | 380+430 +630 | 1.1 Собственные и приравненные к ним средства |

| 116,2 | 1478,4 | 38,7 | 10583,3 | 35,4 | 9104,9 | 480+620 | 1.2. Заемные средства |

| 132,9 | 1515,0 | 22,3 | 6109,7 | 17,8 | 4594,7 | 480 | 1.2.1. Долгосрочные обязательства |

| - | - | - | - | - | - | 500:510 | 1.2.2. Краткосрочные кредиты и займы |

| 99,2 | -36,3 | 16,3 | 4473,6 | 17,5 | 4510,2 | 520:610 | 1.2.3. Кредиторская задолженность |

У ОА «Эффект» наблюдается финансовый резерв, что видно из того, что запасы и затраты по темпу роста составила 126,6% в 2006 году, что в абсолютном отклонении соответствует 1331,3 тыс. грн.[31]

Резерв необходимо использовать для развития производства, так как больное количество запасов приводит к замораживанию производства.

Дебиторская же задолженность в 2005 году составила 3369 тыс. грн, что в абсолютном отклонении является 139,2% по темпу роста. В 2006 году – 910 тыс. грн. и 92,4%.

Данная динамика показывает об уменьшении долгов потребителей перед данным предприятием.

Абсолютное отклонение имущества АО «Эффект» в активе баланса за 2005 год составляет 212,5 тыс.грн. Темп роста составил 99,2 %.

За 2006 год абсолютное отклонение имущества АО «Эффект» в активе баланса составило 1609,7 тыс.грн., темп роста составил 106,3%.

Соотношение иммобилизованных и мобильных активов таково: 2005 год – абсолютное отклонение мобильных активов составляет 1256,9 тыс. грн, а иммобилизованных – 1469,4 тыс. грн., темп роста – 95,8% и 85,5% соответственно, 2006 год – абсолютное отклонение мобильных активов 843 тыс. грн., а иммобилизованных 766,7 тыс.грн., темп роста 104,9% и 108,8% соответственно.

Данные показатели свидетельствует о достаточном количестве оборотных средств у предприятия АО «Эффект». Но в 2005 году был значительный недостаток в денежных средствах - абсолютное отклонение составило 217,71 тыс. грн., темп роста составил 3,6%, а в 2006 году ситуация несколько улучшилась: абсолютное отклонение денежных средств 421,7 тыс. грн., темп роста 565,9%.

Пассив Акционерного общества «Эффект» в 2006 году по сравнению с 2005 годом произошло увеличение собственных средств на 131,3 тыс. грн., что составляет 100,8%, заемные же средства в 2006 году также увеличились на 1478,4 тыс. грн, по темпу роста 116,2% что свидетельствует о наличии большого объема долгосрочных обязательств в абсолютном отклонении 1515 тыс. грн., по темпу роста – 132,9%.

Краткосрочные кредиты и займы как в 2005 г., так и 2006 г. отсутствуют.

Кредиторская задолженность в 2006 году снизилась в абсолютном отклонении на 6,3 тыс. грн., по темпу роста 99,2% , что положительно повлияло на финансовую стабильность предприятия.[33]

Необходимо увеличить собственные средства за счет реализации продукции на складах , использования запасов для производства. Разработать комплекс мер по снижению заемных средств. Разработать комплекс мер по увеличению свободных денежных средств (улучшение сбыта за счет маркетинговых мер, использование запасов для производства).

Таким образом, данное предприятие будет финансово стабильно в будущем, в данной же ситуации предприятие стабильно, но есть риск в будущем за счет увеличения заемных средств нарушить финансовое равновесие.

Сравним изменение итогов баланса и финансовых результатов хозяйственной деятельности. Рассчитываются и сравниваются коэффициенты изменения выручки от реализации продукции (Кв) и итога баланса (Кб).

Кв = 33795,0/31259,0 = 1,08 (2.1.)

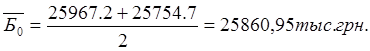

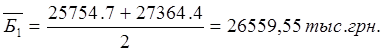

Коэффициент Кб рассчитывается на основе средних значений итогов баланса на начало и конец соответствующего года.

Кб = 25860,95/ 26559,55 = 0,97 (2.2.)

Кв > Кб , - это говорит о повышении эффективности работы предприятия в отчетном периоде.

Проанализируем финансовое состояние данного предприятия:

1. Анализ валюты баланса на начало и конец отчетного периода показал снижение суммы.

2. Уменьшение валюты баланса сигнализирует об определенном свертывании деятельности предприятия. Много зависит от того, по какими именно статьям наблюдается уменьшение.

3. Прирост выручки от реализации продукции (Кв) превышает прирост итога баланса (Кб) и отличие составляет 0,11. Из этого можно заключить, что у предприятия относительно стабильное финансовое положение, но все же необходимо предпринять ряд действий после которых бы прирост выручки от реализации превышал бы прирост итога баланса.

4. Увеличилось имущество АО «Эффект» в 2006 году, в денежном эквиваленте это составило 1609,7 тыс. грн., в тоже время увеличился обьем собственного капитала на 766,7 тыс. грн.

5. Дебиторская задолженность в 2,5 раза больше кредиторской задолженности, это означает, что потребители медленно возвращают средства за полученную продукцию.

6. Запасы и затраты не превышают собственные оборотные средства, долгосрочные и краткосрочные кредиты и займы.

Можно сделать вывод, что предприятие АО «Эффект» является финансово стабильным, но в ходе проведенного анализа были выявлены и некоторые негативные тенденции в его развитии.

Таким образом, необходимо разработать комплекс мер на предприятии по ликвидации этих тенденций с целью увеличения финансовой стабильности данного предприятия.

Дата: 2019-12-22, просмотров: 398.