Управление на стратегическом, тактическом и оперативном уровне. Управление (портфелем) недвижимости.

Под управлением портфелем недвижимости понимают совокупность процессов формирования и развития управленческих решений, обеспечивающих наивысшую отдачу (эффективность) от проводимой собственником стратегии и тактики по рациональному использованию активов.

Портфель недвижимости в общем виде, включает рынок жилья, на котором одновременно присутствуют застройщики, инвесторы и пользователи.

Управляющий портфелем недвижимости отвечает за доходность доверенного ему портфеля (полностью или частично), а также за разработку и выполнение стратегической программы управления.

Существует 3 основных уровня управления: стратегический, тактический и оперативный. Управляющий портфелем на стратегическом уровне ставит задачи перед управляющим фондами на тактическом уровне и принимает окончательное решение об участии в реализации крупных инвестиционных проектов.

Управление портфелем недвижимости относится к стратегическому уровню, так как затрагивает интересы всех участников застройки и участников рынка недвижимости, т.е. застройщиков, инвесторов, продавцов и покупателей, административные органы. (макдональдс)

К тактическому уровню управления относят управление имуществом или фондами(фонд областного имущества при административной области).

К операционному уровню относят управление конкретной недв-тью или частью имущества.

Суть управления портфелем заключается в определении исходных пунктов стратегии, которым должен соответствовать состав портфеля, и в реализации этой стратегии. Конкретно это означает, прежде всего, определение тех комбинаций готовой строительной продукции и рынков, с которыми организация хотела бы работать. При этом все возможные риски данных комбинаций имеют решающее значение в выборе оптимального портфеля. Определение состава портфеля осуществляется на различных уровнях, например, на уровне секторов рынка (офисные и торговые помещения, жилье) или стран (США, Западная или Восточная Европа).

Стратегический треугольник управления жилищного комплекса.

Процесс застройки относится к тактическому уровню управления и участниками его явл-ся застройщик, заказчик, инвестор, подрядчик, органы власти, контролирующие органы. В процессе застройки последовательность действий д б след-ей: инициатива→решение вопроса по земельному участку→планирование и технико-экономическое обоснование→финансирование→исполнение→эксплуатация. Участники процесса застройки – основной элемент структуры любого проекта, так как они обеспечивают его реализацию. Состав участников проекта, их роль, распределение функций и ответственность зависят от вида, типа, масштабности и сложности проекта.

Управление на тактическом и оперативном уровне.

Оперативный уровень управление – непосредственная эксплуатация зд и с.*

Тактический уровень управления - управление имуществом или фондами являются частью подхода к операционному уравлению недвижимости или частью имущества, конкретизированная собственником.

Как известно развитие инфраструктуры очень влияет на ОН.

Влияние.

1. транспорт

2. инженерные сети

Это необходимо для определение будущего спроса на этот ОН. Т.е. ключевым моментом управления на тактическом уровне - это анализ прибыли.

Управление Н на оперативном уровне. Осуществляется в рамках бюджета, доходов.

На этом уровне можно выделить:

· административные(регистрация, систематизация и обработка процессов о денежных потоках).

· технические (мероприятия по подержанию ОН в рабочем состоянии, т.е. проведение ремонтов).

· коммерческие(разработка маркетингого управления, сбор инф. изменения арендной платы).

Основные положения Жилищного кодекса РФ в сфере управления жилыми домами и жилищными комплексами, функции управляющий компании.

Жизненный цикл объекта недвижимости. Недвижимость как источник дохода, экономическое благо и товар.

Этапы жизненного цикла ОН:

1. Прединвестиционный или начальный этап проекта (формирование концепции, планирование и проектирование).

2. Этап реализации проекта (строительство, монтаж оборудования и тд).

3. Этап эксплуатации объекта.

4. Этап ликвидации или упадка.

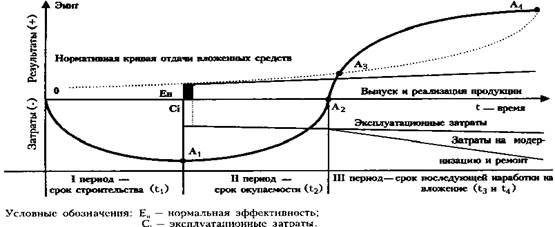

Жизненный цикл объекта с момента технико-экономического обоснования до момента физическог или морального старения можно разделить на три периода:

1. Строительство (прединвестиционная и инвестиционная фазы);

2. Эксплуатация до момента полной окупаемости (предпринимательская фаза проекта);

3. Эксплуатация при последующей наработке результатов на вложеные инвестиции (инновации, закрытие объекта).

В значительной мере определяющим эффективность функционирования объекта является

первый период. Этот этап особенно сложен, он состоит из многочисленных составляющих, а именно: анализ условий для воплощения первоначального замысла, разработка концепции проекта, оценка его жизнеспособности, выбор и согласование места размещения объекта, экологическое обоснование, экспертизы, разработка ТЭО, получение разрешения на строительство, создание временной строительной инфраструктуры, создание или обновление объекта, ввод его в эксплуатацию.

Второй период включает освоение мощностей, эксплуатацию объекта при стабильных параметрах его проектных мощностей.

Рассмотрим хар-р кривой ОА1А2А3А4 отражающей изменение во времени стоимостных хар-к стр-ва и эксплуатации объекта. Мы видим, что на 1 этапе кривая ОА1 падает, что соответствует затратам инвестора на создание или обновление о.н. точка А1 соответствует объему инвестиций. Она считается ключевой точкой, т.к. считается временем ввода объекта в эксплуатации. По отношению к точке А1 выделяют след. фазы. Фаза t1 – подготовка и возведение объекта, t2 – освоение мощности до момента срока окупаемости, t3 – начало получения прибыли, t4 – начало морального и физ. износа объекта. Определяя соотношение различных фаз, можно получить сравнительную эф-ть периодов жизненного цикла о.н., осуществить анализ затрат и результатов деят-ти подрядчика и заказчика. На 3 этапе жизненного цикла объекта А2, А1 наступает период последующей наработки на вложение инвестиций.

Недвижимость как экономическое благо выполняет функции: это удовлетворение самых разнообразных потребностей. Способность вещи удовлетворять потребности называется ее полезностью, потребительскими свойствами или потребительной стоимостью, а сама вещь с присущей ей полезностью — потребительским благом или просто благом. Процесс удовлетворения потребностей называют потреблением.

· предмета потребления (бездоходного) – ресурса для личного или общественного использования, т.е.:

· жилой недвижимости, включая приусадебный земельный участок или садоводство;

· земель и строений медицинских, образовательных, оборонных и других общественно-значимых учреждений;

· реального актива – ресурса (фактора производства) для производства товаров и услуг с целью извлечения прибыли, т.е. коммерческой недвижимости, в том числе производственной, включая земли сельскохозяйственного назначения, водоемы рыбозаводов, имущественные комплексы предприятий и т.п.;

· финансового (инвестиционного) актива,

· капитала в вещной форме, приносящего прибыль от сдачи в аренду и выгодной перепродажи (коммерческая недвижимость);

· средства обеспечения финансовых инструментов (ценные бумаги, включая закладные).

Недвижимость-товар делится на:

1. Объект (здания, строения, помещения)

2. Услуги (возможность использования объекта для определенных целей)

К особенностям недвижимости как товара относят:

- неперемещаемость объекта в пространстве

- уникальность объектов

- долговечность объекта

- ограниченность земельных ресурсов и длительность создания улучшений

- сложность структуры объекта с возможностью вариаций совокупности физических и юридических свойств, в сочетании с высокой сложностью рыночных процессов вынуждает участников сделок нести высокие транзакционные издержки при подготовке и реализации сделок;

- сложность рыночных процессов, сопровождаемая трудностями приобретения информации, усложняет задачи определения, проверки, закрепления прав, заключения договора купли-продажи, организации расчетов между покупателем и продавцом, вынуждая к использованию услуг посредников;

- низкая ликвидность.

Недвижимость как «источник дохода» является завершающим аспектом анализа недвижимости. Одним из источников получения дохода от недвижимости является рента. Рента – это регулярно получаемый доход (поток платежей) на капитал, имущество, землю, облигации государственных займов через равные интервалы времени. Рентный доход от недвижимости имеет место в тех случаях, когда объект недвижимости, обладающий необходимыми потребительскими свойствами, сдается в аренду.

К особенностям недвижимости как финансового актива относят:

- неоднородность актива усложняет проблемы управления портфелем недвижимости;

- слабая зависимость доходности недвижимости от доходности других активов позволяет рассматривать недвижимость в качестве альтернативы при выборе направлений портфельных инвестиций;

- относительная стабильность поступления доходов от эксплуатации объекта облегчает экономические прогнозы и управление экономическими рисками;

- неисчерпаемость земли и долговечность строений

- необходимость высокого уровня стартовых инвестиций для приобретения или (и) развития объекта

- необходимость в высокопрофессиональном управлении приводит к необходимости вовлечения в процесс извлечения прибыли не только брокерских, но и управляющих компаний;

- низкая ликвидность и высокие транзакционные издержки

Дата: 2016-09-30, просмотров: 475.