МЕТОДОЛОГИЯ ДОХОДНОГО ПОДХОДА

Доходный подход к Оц. бизнеса состоит в том, чтобы определять стоимость предприятия на основе тех доходов, которые оно способно в будущем принести своему владельцу (владельцам), включая выручку от продажи того имущества («нефункционирующих» или «избыточных» активов), которые не понадобятся для получения этих доходов.

Будущие доходы (по умолчанию предполагается — чистые, т.е. очищенные от затрат) предприятия оцениваются и суммируются с учетом времени их появления, т.е. того факта, что владелец(цы) предприятия сможет их получить лишь позднее. Добавляемая к указанным доходам стоимость «нефункционирующих» («избыточных») активов учитывается на уровне их рыночной (не балансовой) ст-ти, точнее, как вероятная цена их срочной (в течение текущего периода) продажи.

Применительно к общепринятым стандартам Оц. бизнеса максимально приемлемая для любого потенциального покупателя (инвестора) стоимость предприятия, определенная согласно доходному подходу к Оц. бизнеса, представляет собой сумму всех приведенных по фактору времени доходов с бизнеса (с инвестиции), которое может получить предприятие и его владелец(цы). Иначе говоря, действует принц: за товар (бизнес) заплатят по максимуму столько, сколько он может принести дохода (полезности) покупателю. Капиталовложения, сделанные ранее в бизнес прежним владельцем(ами), не имеют, таким образом, отношения к цене бизнеса.

Доходный подход является основным для Оц. рыночной ст-ти действующих предприятий, которые и после перепродажи новым владельцам последними не планируется закрыть (ликвидировать). Он предполагает рассмотрение предприятия в качестве так называемой бизнеслинии (продуктовой линии), если предприятие выпускает только одну продукцию, или совокупности бизнес-линий, если предприятие является диверсифицированным, т.е. выпускает несколько видов товаров и услуг.

В рамках доходного подхода традиционно выделяют два основных метода (или две группы методов): дисконтирования и капитализации. Содержание обоих методов составляют прогнозирование будущих доходов предприятия и их преобразование в показатель текущей (приведенной) ст-ти. Главное различие методов в том, что при капитализации, как правило, берется так называемый репрезентативный доход (чистая прибыль, прибыль до уплаты налогов, валовая прибыль) за один временной период (обычно год), который преобразуется в показатель текущей ст-ти путем простого деления на ставку капитализации.При дисконтировании выстраивается прогноз будущих доходов (в этой роли обычно выступает поток денежных средств — cash-flow) по нескольким периодам, затем они по отдельности приводятся к текущей ст-ти по формулам сложного процента. Необходимым и обязательным условием применения метода капитализации является допущение: в обозримом будущем доходы бизнеса останутся примерно на одном уровне. Применение метода дисконтирования этим не обусловлено, он более объективен и детален. По отзывам западных специалистов, в 90% случаев использ доходного подхода для Оц. средних и крупных предприятий применяется именно этот метод. Его наиболее распространенное название — метод дисконтированных денежных потоков (ДДП).

8. Метод дисконтированных денежных потоков.

Метод дисконтированных денежных потоков (ДДП) более сложен, детален и позволяет оценить объект в случае получения от него нестабильных денежных потоков, моделируя характерные черты их поступления.

Применяется метод ДДП, когда: • предполагается, что будущие денежные потоки будут существенно отличаться от текущих ; • имеются данные, позволяющие обосновать размер будущих по токов денежных средств от недвижимости; • потоки доходов и расходов носят сезонный характер; • оцениваемая недвижимость – крупный многофункциональный коммерческий объект; • объект недвижимости строится или только что построен и ввод: (или введен в действие).

Метод дисконтированных денежных потоков – наиболее универсальный метод, позволяющий определить настоящую стоимость будущих денежных потоков. Денежные потоки могут произвольно изменяться, неравномерно поступать и отличаться высоким уровнем риска. Это связано со спецификой такого понятия, как недвижимое имущество. Недвижимое имущество приобретается инвестором в основном из за определенных выгод в будущем. Инвестор рассматривает объект недвижимости в виде набора будущих преимуществ и оценивает его привлекательность с позиций того, как денежное выражение этих будущих преимуществ соотносится с ценой, по которой объект может быть приобретен.

Метод ДДП позволяет оценить стоимость недвижимости на основе текущей ст-ти дохода, состоящего из прогнозируемых денежных потоков и остаточной ст-ти.

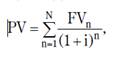

Формула определения ст-ти компании с использованием подхода, основанного на

дисконтировании доходов, имеет следующий вид:

где PV — текущая стоимость будущего потока выгод; FVn — ожидаемые денежные потоки в год n; N — количество лет, для которых дисконтируются денежные потоки.

где PV — текущая стоимость будущего потока выгод; FVn — ожидаемые денежные потоки в год n; N — количество лет, для которых дисконтируются денежные потоки.

Последовательность реализации методики дисконтированного денежного потока:

Дата: 2016-10-02, просмотров: 413.