В соответствии с Рекомендацией 20 «если финансовое учреждение подозревает или имеет разумные основания подозревать, что средства являются доходом от преступной деятельности или связаны с финансированием терроризма, оно должно быть обязано законом незамедлительно сообщать о своих подозрениях в подразделение финансовой разведки».

Данная рекомендация находится в тесной взаимосвязи с Рекомендацией 4, которая требует от стран обеспечить возможность замораживать, арестовывать или конфисковывать имущество, полученное преступным путем или предназначенное для реализации преступных целей. Более подробно о замораживании счетов пойдет речь ниже. В рамках Рекомендации 20 наиболее значимым для некоммерческих организаций в России является, конечно же, определение того, что является подозрительной операцией и по каким критериям можно ее выявить.

О Росфинмониторинге

Государственным органом исполнительной власти, осуществляющим функции по противодействию легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения, по выработке государственной политики и нормативно-правовому регулированию в этой сфере, по координации соответствующей деятельности органов исполнительной власти, других государственных органов и организаций, а также функции национального центра по оценке угроз национальной безопасности, возникающих в результате совершения операций (сделок) с денежными средствами или иным имуществом, и по выработке мер противодействия этим угрозам в Российской Федерации, является Федеральная служба по финансовому мониторингу (Росфинмониторинг).

Полномочия Росфинмониторинга определены «Положением о Федеральной службе по финансовому мониторингу», утвержденным Указом Президента РФ от 13.06.2012 №808[10]. В частности, этот государственный орган имеет право запрашивать и получать на безвозмездной основе любые документы, относящиеся к сфере его деятельности, то есть к работе в рамках противодействия легализации и отмыванию доходов, финансированию терроризма. Кроме того, Росфинмониторинг имеет право проводить проверки исполнения юридическими и физическими лицами законодательства по ПД/ФТ.

Росфинмониторинг наделен правом создавать межведомственные комиссии, и он этим правом воспользовался. 21.09.2016 г. был издан приказ Росфинмониторинга от №304 «О Межведомственной комиссии по противодействию легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения»[11]. В комиссию на постоянной основе входят представители (на уровне руководителей или заместителей руководителей структурных подразделений) следующих государственных органов:

· МВД России,

· МИД России,

· Минкомсвязи России,

· Минобороны России,

· Минпромторга России,

· Минфина России,

· Минюста России,

· СВР России,

· ФНС России,

· ФСБ России,

· ФСИН России,

· ФССП России,

· ФСТЭК России,

· ФТС России,

· Роскомнадзора,

· Россвязи,

· Росфинмониторинга,

· Счетной палаты Российской Федерации,

· Следственного комитета Российской Федерации,

· Центральной избирательной комиссии Российской Федерации,

· Центрального банка Российской Федерации.

Главной целью работы комиссии является определение государственной политики в области ПД/ФТ, однако не менее важным является и организация информационного взаимодействия между государственными органами.

Основы информационного обмена заложены в том числе в специальном законодательстве. Так, п.14.1 ст. 32 Федерального закона от 12.01.1996 г. №7-ФЗ «О некоммерческих организациях» устанавливает, что в случае наличия у Росфинмониторинга информации о нарушении некоммерческой организацией законодательства по ПД/ФТ, он информирует об этом орган, принявший решение о государственной регистрации этой НКО, то есть Минюст.

Дополнительно, на территории РФ действует Соглашение Росфинмониторинга с Федеральной налоговой службой №01-01-14/22440[12] от 15.10.2015 г. о сотрудничестве и организации информационного взаимодействия между этими государственными органами.

Еще одним институтом, который наиболее активно работает с органом финансовой разведки, является Центральный банк РФ, а вместе с ним и в целом банковский сектор.

Критерии подозрительности

Законом №115-ФЗ установлены операции с денежными средствами или иным имуществом, подлежащие обязательному контролю вне зависимости от их фактического содержания. К ним относятся, в частности, следующие операции,:

· Снятие либо зачисление на счет НКО денежных средств в наличной форме в размере более 600 тысяч рублей (примерно 9200 долларов США), если это не обусловлено характером его финансово-хозяйственной деятельности;

· Одной из сторон операции более 600 тысяч рублей является физическое или юридическое лицо из государства, не выполняющего рекомендации ФАТФ;

· Операции НКО более 100 тысяч рублей (примерно 1500 долларов США) по получению денежных средств от иностранных государств, международных и иностранных организаций, иностранных граждан и лиц без гражданства;

· Операции НКО более 100 тысяч рублей по расходованию денежных средств или иного имущества.

Таким образом, операции некоммерческих организаций довольно часто попадают в зону пристального внимания контролирующих органов сами по себе.

Дополнительно к требованиям по контролю за операциями, установленными федеральным законодательством, есть ряд нормативно-правовых актов, имеющих особое значение. Это приказы и письма Росфинмониторинга, методические рекомендации и письма Центрального банка РФ, адресованные кредитным учреждениям. Напрямую они не затрагивают деятельность НКО в России, но могут оказать на нее значительное влияние, так как содержат перечень банковских операций, о совершении которых необходимо информировать Росфинмониторинг.

Критерии и признаки необычных сделок утверждены Приказом Росфинмониторинга от 08.05.2009 №103[13]. Среди общих критериев необычных сделок особое внимание обращают на себя следующие: (Таблица 2)

Таблица 2

| Код опера-ции | Описание |

| 1118 | Совершение операции (сделки) в случае, когда клиент, представитель клиента действуют от имени (в интересах) некоммерческих организаций, иностранных некоммерческих неправительственных организаций и их отделений, представительств и филиалов, осуществляющих свою деятельность на территории Российской Федерации, в случае, если такая операция (сделка) не подлежит обязательному контролю в соответствии с п. 1.2 статьи 6 Федерального закона №115-ФЗ |

| 1119 | Совершение операции (сделки) в случае, когда клиент или представитель клиента, выгодоприобретатель, учредитель юридического лица является руководителем или учредителем некоммерческой организации, иностранной некоммерческой неправительственной организации, ее отделения, филиала или представительства, осуществляющих свою деятельность на территории Российской Федерации |

| 1122 | Совершение операции (сделки) в случае, когда клиент является некоммерческой организацией, иностранной некоммерческой неправительственной организацией и ее отделением, представительством и филиалом, осуществляющим свою деятельность на территории Российской Федерации, и такая операция (сделка) не подлежит обязательному контролю в соответствии с п. 1.2 статьи 6 Федерального закона №115-ФЗ |

| 1183 | Получение денежных средств от клиента - юридического лица, в состав учредителей которого входят благотворительные организации и/или фонды или иные виды некоммерческих организаций с долей участия в уставном капитале такого лица, позволяющей прямо или косвенно оказывать влияние на решения, принимаемые указанным юридическим лицом |

| 1184 | Получение денежных средств от клиента в случае, если имеются основания полагать, что клиент является получателем грантов или иных видов безвозмездной финансовой помощи от иностранных некоммерческих неправительственных организаций и/или их представительств и филиалов, осуществляющих свою деятельность на территории Российской Федерации |

| 1191 | Операция по получению или предоставлению безвозмездной финансовой помощи на сумму, не превышающую 600 000 рублей либо ее эквивалента в иностранной валюте |

Среди признаков необычных сделок, свидетельствующих о возможном финансировании терроризма, Росфинмониторинг выделил:

| 2208 | Операции по расходованию денежных средств российскими общественными организациями и объединениями (религиозными организациями, политическими партиями, организациями, объединениями) и фондами, не соответствующие целям, предусмотренным их уставными (учредительными) документами |

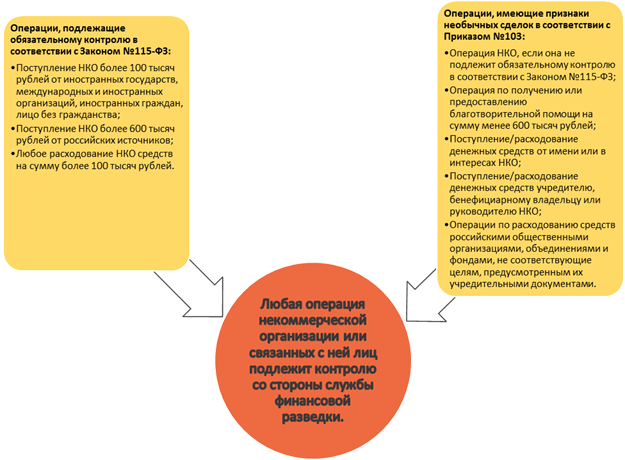

Таким образом, даже если операция некоммерческой организации не подпадает под критерии, установленные федеральным законом №115-ФЗ (600 тысяч рублей приход и 100 тысяч рублей расход), и банк не обязан информировать о такой операции Росфинмониторинг в рамках закона №115-ФЗ, любой банковский перевод НКО, либо учредителя, либо руководителя НКО все равно можно расценивать как необычный и подозрительный. Наглядно это представлено на Схеме 1.

Схема 1.

До 15 июля 2019 года на территории Российской Федерации действовало Положение о порядке представления кредитными организациями в уполномоченный орган сведений, предусмотренных Федеральным законом «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (утверждено Банком России 29.08.2008 №321-П[14]). Приложение 8 этого Положения устанавливало перечень операций, о которых банки обязаны информировать Росфинмониторинг. В списке следующие операции некоммерческих организаций (Таблица 3).

Таблица 3.

| Код группы операций | Код вида операции | Наименование вида операции |

| 90 | Операции по получению некоммерческой организацией денежных средств и (или) иного имущества от иностранных государств, международных и иностранных организаций, иностранных граждан и лиц без гражданства, а равно по расходованию денежных средств и (или) иного имущества указанной организацией | |

| 9001 | Операция по получению некоммерческой организацией денежных средств и (или) иного имущества | |

| 9002 | Операция по расходованию некоммерческой организацией денежных средств и (или) иного имущества |

15 июля 2019 г. вступило в силу Указание Банка России от 17.10.2018 №4936-У «О порядке представления кредитными организациями в уполномоченный орган сведений и информации в соответствии со статьями 7, 7.5 Федерального закона "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»[15]. В новом документе уже нет огромного перечня видов операций, кредитные учреждения обязаны будут информировать Росфинмониторинг об операциях, в отношении которых у кредитной организации на основании реализации правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения возникают подозрения, что такие операции осуществляются в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

Таким образом, банки устанавливают критерии и признаки сделок, о совершении которых они обязаны информировать Росфинмониторинг, самостоятельно на основании Приказа от 08.05.2009 №103. По всей видимости, для некоммерческих организаций это означает, что каждая их операция, и доход, и расход, будут попадать в категорию подозрительных (Схема 1). Учитывая вышеизложенное, некоторые эксперты в своих публикациях призывают коммерческие организации минимизировать контакты с НКО, дабы самим не привлекать нежелательное внимание[16].

В дополнение к уже названным нормативно-правовым актам на территории России действует Положение Банка России от 02.03.2012 г. №375-П «О требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»[17]. В рамках этого Положения банки должны разрабатывать у себя правила внутреннего контроля и в соответствии с ними оценивать каждого клиента и его операции по ряду показателей (часть из которых они устанавливают самостоятельно). В частности, банки обязаны обращать внимание на любую деятельность клиента, связанную с благотворительностью, а также на операции, имеющие признаки, указывающие на необычный характер сделки по классификатору, утвержденному приложением к Положению №375-П. В дополнение к признакам, установленным Приказом Росфинмониторинга №103, к признакам, которые свидетельствуют о возможном отмывании денег, относятся:

· Запутанный или необычный характер сделки, не имеющей очевидного экономического смысла или очевидной законной цели;

· Несоответствие сделки целям деятельности организации, установленным учредительными документами этой организации;

· Отказ клиента (его представителя) в предоставлении запрошенных кредитной организацией документов и информации, которые необходимы кредитной организации для выполнения требований законодательства в сфере противодействия отмывания доходов/финансирования терроризма (ПД/ФТ);

· Сложности, возникающие у кредитной организации при проверке предоставляемых клиентом сведений, неоправданные задержки в предоставлении клиентом документов и информации, предоставление клиентом информации, которую невозможно проверить;

· Клиент, представитель клиента действуют в интересах общественных и религиозных организаций (объединений), благотворительных фондов, иностранных некоммерческих неправительственных организаций и их представительств и филиалов, осуществляющих свою деятельность на территории РФ;

· Клиент, представитель клиента, выгодоприобретатель, бенефициарный владелец или участник клиента-юридического лица является руководителем или учредителем общественной или религиозной организации (объединения), благотворительного фонда;

· Клиент является некоммерческой организацией;

· Совершение операции (сделки) в интересах клиента, период деятельности которого с момента государственной регистрации не превышает трех месяцев, при этом клиент имеет незначительный размер уставного капитала по сравнению с суммой операции, которую он намеревается совершить.

В 2014-2019 гг. ЦБ неоднократно публиковал методические рекомендации и письма о повышении внимания кредитных организаций к отдельным операциям клиентов с информацией о том, как выявить сомнительные операции, и по каким критериям оценивать сомнительность.

Например, в Письме от 31.12.2014 г. №236-Т[18] Банк России порекомендовал кредитным учреждениям в рамках противодействия легализации и отмыванию доходов запрашивать у своих клиентов документы, подтверждающие уплату налогов, или документы, подтверждающие отсутствие оснований для их уплаты, а если клиент не представит требуемую информацию – отказывать в проведении расходных операций по расчетному счету.

В рекомендациях от 13.04.2016 г. №10-МР[19], а также в рекомендациях от 02.02.2017 г. №4-МР[20] ЦБ порекомендовал особо обращать внимание на организации, которые в течение трех месяцев не проводили операции по расчетном счету, а потом вдруг начали активно их использовать. В этом же документе Банк России определил, что одним из признаков осуществления организацией противозаконной деятельности является уплата налогов в бюджет РФ в размере менее 0,5% от общей суммы поступлений денежных средств за определенный период.

На настоящий момент последними были опубликованы Методические рекомендации о подходах к управлению кредитными организациями риском легализации (отмывания) доходов, полученных преступным путем и финансирования терроризма от 21.07.2017 г. №18-МР[21]. ЦБ рекомендует банкам обращать внимание, в частности, на следующее:

· Со счета не производится выплата заработной платы работникам, нет перечислений НДФЛ и страховых взносов в бюджет;

· Фонд заработной платы сотрудников установлен из расчета ниже прожиточного минимума;

· Остатки денежных средств на счете отсутствуют либо незначительны по сравнению с объемами операций;

· Основания платежей по счету клиента не имеют отношения к затратам, присущим хозяйствующим субъектам, занимающимся заявленными организацией при открытии/ведении счета видами деятельности;

· Превышение организацией заявленного при открытии оборота денежных средств.

Важно отметить, что ни в одном акте ЦБ или Росфинмониторинга нет четко очерченных критериев того, что является сомнительной или подозрительной операцией, а что нет. Например, неясно, как оценить необычность характера сделки или соответствие сделки целям деятельности организации. Также проблематично определить, что те или иные затраты не являются присущими установленным в учредительных документах видам деятельности. Каждая кредитная организация оценивает это самостоятельно.

При этом, так как Центральный банк еженедельно отзывает лицензии у ряда кредитных учреждений, последние стараются подойти к требованиям регулятора со всей строгостью.

В итоге банки начинают запрашивать у своих клиентов, деятельность которых они считают подозрительной, информацию, предоставить которую бывает довольно проблематично.

Это в большой степени касается некоммерческих организаций России не только потому что они некоммерческие. На практике, многие НКО не имеют возможности выплачивать заработную плату или платят ее на минимально возможном уровне. Да и денежных средств на расчетных счетах НКО тоже часто нет.

Таким образом, кредитные учреждения обязаны информировать Росфинмониторинг о любых операциях на расчетных счетах некоммерческой организации и внимательно отслеживать их экономический смысл и содержание.

Дата: 2019-11-01, просмотров: 336.