Депозитарная расписка — это свободно обращающаяся на национальном фондовом рынке вторичная ценная бумага на акции иностранной компании, депонированные в банке страны эмитента.

Депозитарные расписки выпускаются в форме сертификатов или в бездокументарной форме. В мировой практике различают два вида депозитарных расписок: ADR и GDR.

ADR — американские депозитарные расписки, которые допущены к обращению на американском фондовом рынке.

GDR — глобальные депозитарные расписки, операции с которыми осуществляются на европейском фондовом рынке.

Депозитарные расписки появились в США в 1927 г. в связи с запретом английского законодательства на вывоз английских акций за границу и желанием американцев приобретать английские акции. Основное преимущество депозитарных расписок заключается в том, что они позволяют покупать инвесторам иностранные ценные бумаги, которым закрыт или затруднен доступ на национальный рынок страны, а иностранным эмитентам привлекать дополнительный капитал на зарубежных рынках для реализации своих инвестиционных проектов.

Депозитарные расписки представляют их владельцам те же права, что и акции. Они имеют право на получение дивидендов и на голосование на общем собрании акционеров. Реализация права голоса на собрании акционеров владельцами депозитарных расписок осуществляется через банк-депозитарий. При выплате дивидендов по акциям эмитентом депозитарных расписок банк-депозитарий осуществляет конвертацию начисленных дивидендов, выраженных в иностранной валюте, в национальную валюту.

16.Понятие и виды производственных финансовых инструментов.

Финансовый инструмент – любой контракт, с помощью которого происходит одновременное увеличение финансовых активов одного предприятия и финансовых обязательств долгового или долевого характера другого. Различают первичные финансовые инструменты( договоры займа,лизинг, кредитные договоры) представленные разновидностями ценных бумаг, и производные( Обычно предусматривается возможность купить, продать, предоставить, получить некоторый товар или ценные бумаги.).

Виды производных финансовых инструментов:

1. Хеджирование –это осуществление страховых сделок

2. Форвардный контракт по сути – соглашение о купле-продаже товара или финансового инструмента с обязательством поставки и расчета в будущем

3. Фьючерсный контракт (фьючерс) – это биржевая сделка, которая предполагает куплю-продажу контрактов,

4. Своп – договор между двумя субъектами по поводу обмена обязательствами или активами с целью улучшения их структуры, снижения рисков и издержек;

5. Опцион –это покупка права на использования(дает права купить,либо отказаться)

6. Операции РЕПО – договор о заимствовании ценных бумаг под определенную гарантию денежных средств или средств под ценные бумаги (иногда его называют договором об обратном выкупе ценных бумаг).

17.Классификация участников фондового рынка.

1)ЭМИТЕНТЫ

ЭМИТЕНТОМ –поставляет на фондовый рынок ценную бумагу,качество которой определяется статусом эмитента,а также его финансово-хозяйственной деятельности. Эмитент всегда присутствует на рынке. В состав эмитентов входят(Государственные органы власти, Коммерческие негосударственные предприятия, Физические лиц)

2)ИНВЕСТОРЫ

Инвесторы на рынке ценных бумаг представляют собой субъекты инвестиционной деятельности, осуществляющие вложения собственных или заемных средств в ценные бумаги.

3)ПРОФЕССИОНАЛЬНЫЕ УЧАСТНИКИ РЫНКА ЦЕННЫХ БУМАГ Профессиональные участники рынка ценных бумаг - юридические лица и граждане, осуществляющие виды деятельности, признанной профессиональной на рынке ценных бумаг.

К профессиональной деятельности на РЦБ относятся следующие виды:

1)брокерская деятельность;( признается деятельность по совершению гражданско-правовых сделок с ценными бумагами от имени и за счет клиента идти от своего имени и за счет клиента на основании возмездных договоров (договоров поручения или комиссии)

2)дилерская деятельность;( признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным этим лицом ценам.)

3) деятельность по управлению ценными бумагами;

4)деятельность по ведению реестров владельцев ценных бумаг;( признается сбор, фиксация, обработка, хранение и предоставление данных, составляющих систему ведения реестра владельцев ценных бумаг.)

5)депозитарная деятельность;

6)клиринговая деятельность;( это деятельность по определению взаимных обязательств по сделкам, совершенным на РЦБ и их зачету по поставкам ценных бумаг и расчетам по ним.)

7)деятельность по организации торговли на РЦБ.

18.Эмитенты и инвесторы на рынке ценных бумаг.

ЭМИТЕНТЫ

Эмитентом признается юридическое лицо или орган исполнительной власти, либо орган местного самоуправления, несущий от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими.Эмитент постоянно присутствует на рынке, оперируя своими ценными бумагами и поддерживая их курс.

Цель эмитента является привлечение в хозяйственный оборот дополнительных ресурсов посредством выпуска ценных бумаг.

К основным задачам эмитента относятся:

1) поставка на фондовый рынок ценных бумаг в обмен на привлечение инвестиций в реальный сектор экономики; 2) изучение интересов инвесторов в целях выпуска ценных бумаг 3) поддержание оптимального курса выпущенных ценных бумаг и повышение рыночной капитализации компании; 4)обеспечение качества и надежности выпущенных ценных бумаг; 5)обеспечение ликвидности и доходности ценных бумаг.

В состав эмитентов входят:1. Государственные органы. 2. Коммерческие негосударственные предприятия могут эмитировать различные виды ценных бумаг (акции, облигации, векселя, закладные и т.д 3. Физические лица

ИНВЕСТОРЫ

Инвесторы на рынке ценных бумаг представляют собой субъекты инвестиционной деятельности, осуществляющие вложения собственных или заемных средств в ценные бумаги.

К основным задачам инвесторов на РЦБ относятся:

1)вложение временно свободных денежных средств в ликвидные, надежные ценные бумаги с целью получения дохода; 2) стратегическое инвестирование средств в ценные бумаги, т.е. приобретение контрольного пакета акций с целью получения контроля над всеми финансовыми потоками акционерного общества. Они являются важными участниками фондового рынка, определяющими его емкость, структуру и эффективность функционирования.

Инвесторов в соответствии с их статусом можно разделить на две группы:

1. Институциональные (коллективные) инвесторы — это юридические лица, не имеющие лицензии на право осуществления профессиональной деятельности на РЦБ, но приобретающие ценные бумаги от своего имени и за свой счет.

2. Индивидуальные инвесторы — это физические лица, составляющие значительную часть инвесторов на фондовых рынках развитых стран и определяющие их состояние. Доля индивидуальных инвесторов составляет около 50%.

19.Понятие и виды профессиональной деятельности на рынке ценных бумаг. Требования, предъявляемые к профессиональным участникам.

Профессиональные участники рынка ценных бумаг - юридические лица и граждане, осуществляющие виды деятельности, признанной профессиональной на рынке ценных бумаг.

К профессиональной деятельности на РЦБ относятся следующие виды:

1)брокерская деятельность;( признается деятельность по совершению гражданско-правовых сделок с ценными бумагами от имени и за счет клиента идти от своего имени и за счет клиента на основании возмездных договоров (договоров поручения или комиссии)

2)дилерская деятельность;( признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным этим лицом ценам.)

3) деятельность по управлению ценными бумагами;

4)деятельность по ведению реестров владельцев ценных бумаг;( признается сбор, фиксация, обработка, хранение и предоставление данных, составляющих систему ведения реестра владельцев ценных бумаг.)

5)депозитарная деятельность;

6)клиринговая деятельность;( это деятельность по определению взаимных обязательств по сделкам, совершенным на РЦБ и их зачету по поставкам ценных бумаг и расчетам по ним.)

7)деятельность по организации торговли на РЦБ.

Требования к профессиональным участникам рынка ценных бумаг, а также к их деятельности

1.Профессиональными участниками рынка ценных бумаг могут являться хозяйственные общества, а в случаях, предусмотренных федеральными законами, - юридические лица, созданные в иной организационно-правовой форме.

2. Профессиональный участник рынка ценных бумаг обязан организовать и осуществлять внутренний контроль.

3. Для организации и осуществления внутреннего контроля профессиональный участник рынка ценных бумаг обязан назначить контролера (руководитель службы внутреннего контроля) или сформировать отдельное структурное подразделение (службу внутреннего контроля).

4. Порядок осуществления внутреннего контроля и внутреннего аудита устанавливается документами профессионального участника рынка ценных бумаг.

5. Профессиональный участник рынка ценных бумаг обязан организовать систему управления рисками, связанными с осуществлением профессиональной деятельности на рынке ценных бумаг и с осуществлением операций с собственным имуществом (далее - система управления рисками.

20.Брокерская и дилерская деятельность.

Брокерской деятельностью признается деятельность по совершению гражданско-правовых сделок с ценными бумагами от имени и за счет клиента идти от своего имени и за счет клиента на основании возмездных договоров (договоров поручения или комиссии). Брокер обязан вести учет денежных средств каждого клиента, находящихся на специальном брокерском счете, и отчитываться перед клиентом.Брокер получает комиссионное вознаграждение за оказание услуг.

При осуществлении брокерской деятельности брокер вправе:

1) осуществлять куплю-продажу ценных бумаг по поручению клиента;

2) оказывать консультационные услуги по вопросам инвестиций;

3) предоставлять своим клиентам денежные средства по договору займа для приобретения ценных бумаг и под залог этих бумаг.

Дилерская деятельность

Дилерской деятельностью признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным этим лицом ценам. На дилера возлагается выполнение важнейшей функции — поддержание фондового рынка.

При осуществлении дилерской деятельности дилер обязан:

1) заключать договоры купли-продажи ценных бумаг на публично объявленных им условиях;

2) при отсутствии в объявлении указаний на иные существенные условия договора купли-продажи заключать договор на существенных условиях, предложенных клиентом;

3) раскрывать имеющуюся информацию об эмитенте ценных бумаг при совершении сделок с ценными бумагами этого эмитента.

!!!Брокерская и дилерская деятельность на отечественном фондовом рынке может совмещаться при наличии соответствующих лицензий.

При осуществлении профессиональной деятельности на РЦБ брокеры и дилеры обязаны:

1) добросовестно выполнять поручения клиентов и обязательства по договору купли-продажи, действуя исключительно в интересах клиентов;

2) выполнять поручения клиентов в соответствии с полученными указаниями и обеспечивать наилучшие условия исполнения поручений;

3) исполнять сделки, осуществляемые по поручению клиентов, в приоритетном порядке по сравнению с дилерскими операциями самого брокера при совмещении им деятельности брокера и дилера;

4) доводить до клиентов всю необходимую информацию, связанную с исполнением сделок с ценными бумагами;

5) не допускать манипулирования ценами на рынке ценных бумаг.

21.Деятельность по введению реестра ценных бумаг.

Деятельностью по ведению реестра владельцев ценных бумаг признается сбор, фиксация, обработка, хранение и предоставление данных, составляющих систему ведения реестра владельцев ценных бумаг.

Реестр владельцев ценных бумаг ведется только по эмиссионные именным ценным бумагам с целью идентификации владельцев ценных бумаг для того, чтобы эмитент мог исполнить свои обязанности перед владельцами ценных бумаг (сообщение о собрании акционеров, рассылка дивидендов и др.).

Реестр представляет собой список зарегистрированных владельцев с указанием количества, номинальной стоимости и категории принадлежащих им ценных бумаг, составляемый на определенную дату.

Вести реестр имеет право непосредственно эмитент, если число владельцев ценных бумаг не превышает 500. При большем количестве владельцев реестр обязан вести специализированный регистратор по договору с эмитентом. Эмитент может поручить ведение реестра только одному регистратору. А регистратор может вести реестры владельцев ценных бумаг неограниченного числа эмитентов.

Таким образом, все сделки по купле-продаже именных эмиссионных ценных бумаг в обязательном порядке должны отражаться в реестре владельцев ценных бумаг, в который вносится новый владелец ценных бумаг и исключается прежний.

Вместо владельцев ценных бумаг в реестре может быть зарегистрирован номинальный держатель ценных бумаг.

Номинальный держатель ценных бумаг — лицо, зарегистрированное в реестре и не являющееся владельцем в отношении этих бумаг. В качестве номинальных держателей могут выступать профессиональные участники РЦБ — депозитарии и брокеры. Номинальный держатель может осуществлять права по ценным бумагам только в случае получения полномочий от владельцев ценных бумаг. Операции с ценными бумагами между владельцами ценных бумаг одного номинального держателя не отражаются у регистратора.

Деятельность по ведению реестра владельцев ценных бумаг является исключительной и не подлежит совмещению с другими видами профессиональной деятельности.

22.Деятельность по организации торговли на рынке ценных бумаг.

Деятельностью по организации торговли на рынке ценных бумаг признается комплекс услуг, непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками фондового рынка.

Профессиональные участники фондового рынка, осуществляющие этот вид деятельности, называются организаторами торговли на рынке ценных бумаг. Торговля на организованном фондовом рынке может осуществляться двумя способами: организация торгов на фондовых биржах и проведение торгов на организованном внебиржевом рынке. Организаторами торговли могут быть фондовые биржи и внебиржевые торговые системы. Фондовые биржи являются ценообразующим инструментом фондового рынка. Это обусловлено концентрацией оборота ценных бумаг на фондовой бирже, гласностью совершаемых сделок, доступностью информации о сделках для всех участников, что облегчает процедуру осуществления инвестиций. Внебиржевые торговые площадки служат либо для осуществления крупных адресных сделок либо представляют собой форму взаимодействия мелких инвесторов с крупными инвестиционными компаниями.

Главной задачей организаторов торговли является создание условий для проведения операций по купле-продаже ценных бумаг по формализованным правилам совершения сделок, минимизация сроков оформления сделок, сокращение времени проведения расчетов по сделкам, снижение рисков для инвесторов, а также оказание информационных и консалтинговых услуг.

В соответствии с российским законодательством деятельностью по организации торговли могут заниматься только юридические лица, имеющие лицензию профессионального участника рынка ценных бумаг на осуществление деятельности по организации торговли и/или лицензию на осуществление деятельности фондовой биржи, выдаваемой ФСФР. Данный вид профессиональной деятельности может совмещаться с депозитарной и клиринговой деятельностью.

В целях минимизации рисков по ненадлежащему исполнению сделок с ценными бумагами на организованной площадке организатор торговли должен устанавливать определенные требования к участникам торгов. К участию в торгах допускаются только профессиональные участники – брокеры, дилеры и управляющие. Инвесторы могут совершать сделки с ценными бумагами только при посредничестве брокеров, дилеров и управляющих, допущенных к торгам организатором торгов. Организатор торговли должен осуществлять регистрацию участников торгов и их клиентов с присвоением каждому идентификационного кода, а также вести реестр участников торгов и их клиентов.

Основной функцией организатора торгов является создание условий участникам торгов для заключения сделок с ценными бумагами, поэтому порядок проведения торгов регламентируется достаточно жестко в соответствии с утвержденными правилами организации торговли. Организатор торгов должен обеспечить гласность и публичность проведения торгов путем оповещения участников о месте и времени проведения торгов, списке и котировке ценных бумаг, допущенных к торгам, о результатах торговых сессий, а также обеспечить равные права и обязанности участников торгов одной и той же категории.

23.Депозитарная деятельность.

Депозитарная деятельность представляет собой комплекс мер по оказанию услуг, связанных с хранением сертификатов ценных бумаг, учетом и переходом прав на ценные бумаги.Депозитарий ведет счета, на которых учитываются ценные бумаги, переданные ему клиентами на хранение, и непосредственно хранит сертификаты ценных бумаг. Депозитарии появились для ускорения расчетов на организованных рынках ценных бумаг. При оформлении результатов сделки не надо обращаться к регистратору. Смена собственника отражается на счетах «депо» депозитария.

Лицо, пользующееся услугами депозитария по хранению ценных бумаг и/или учету прав на ценные бумаги, именуется депонентом.

Договор между депозитарием и депонентом, регулирующий их отношения в процессе депозитарной деятельности, именуется депозитарным договором (договором о счете депо). Депозитарный договор должен быть заключен в письменной форме.

Депозитарный договор должен содержать следующие существенные условия:

а) однозначное определение предмета договора: предоставление услуг по хранению сертификатов ценных бумаг и/или учету прав на ценные бумаги;

б) порядок передачи депонентом депозитарию информации о распоряжении депонированными в депозитарии ценными бумагами депонента;

в) срок действия договора;

г) размер и порядок оплаты услуг депозитария, предусмотренных договором;

д) форму и периодичность отчетности депозитария перед депонентом;

е) обязанности депозитария.

В обязанности депозитария входят:

регистрация фактов обременения ценных бумаг депонента обязательствами;

ведение отдельного от других счета депо депонента с указанием даты и основания каждой операции по счету;

передача депоненту всей информации о ценных бумагах, полученной депозитарием от эмитента или держателя реестра владельцев ценных бумаг.

Депозитарий имеет право регистрироваться в реестре владельцев ценных бумаг или у другого депозитария в качестве номинального держателя в соответствии с депозитарным договором.

Таким образом, к основным функциям депозитария относятся.

1) ведение счетов «депо»;

2) хранение сертификатов ценных бумаг;

3) инкассация и перевозка ценных бумаг;

4) передача депоненту информации от эмитента и реестродержателя.

24.Клиринговая деятельность.

Клиринговой деятельностью является деятельность по определению взаимных обязательств и их зачету по поставкам ценных бумаг и расчетам по ним. Клиринговая деятельность является лицензируемым видом профессиональной деятельности на рынке ценных бумаг. Учет взаимных обязательств двух сторон сделки, без участия третьей стороны (частный клиринг), осуществляется операторами фондового рынка, т.е. брокерами, дилерами и управляющими на основании лицензии на осуществление основного вида деятельности. Однако в том случае, когда в определении взаимных обязательств принимают участие более двух сторон (централизованный клиринг), требуется получение специализированной лицензии.

Основными отличительными признаками централизованного клиринга являются следующие:

-совершение по сделкам, заключенным на бирже через внебиржевого организатора торговли;

-организация не только зачета взаимных требований, но и исполнения нетто-обязательств;

-перевод денег для погашения нетто-обязательств по указанию клирингового центра через специальную расчетную организацию. Расчетная организация — небанковская кредитная организация, ведущая счета участников клиринга и осуществляющая расчеты по денежным средствам по результатам клиринга. она должна иметь лицензию банка или другой кредитной организации, открывать и вести специальные торговые счета участников торгов, делать переводы между ними по итогам клиринга;

-поставка ценных бумаг для погашения нетто-обязательств по указанию клирингового центра через специальный расчетный депозитарий. Расчетный депозитарий — это депозитарий, осуществляющий проведение операций по счетам ДЕПО участников клиринговых расчетов. Он должен иметь лицензию ФКЦБ России, открывать и вести торговые счета депо для участников торгов, делать переводы между ними по итогам клиринга.

Клиринговые центры не имеют права совмещать клиринговую деятельность с иными видами профессиональной деятельности на рынке ценных бумаг, за исключением деятельности в качестве организатора торговли или депозитария. Собственный капитал клиринговой организации должен быть не менее 100 тысяч МРОТ. Клиринг включает в себя 5 обязательных этапов:

1. сбор и сверку информации о сделках;

2. определение взаимных обязательств участников клиринга (кто, кому и сколько должен);

3. взаимозачет встречных обязательств (неттинг). Например, если участник клиринга должен уплатить 100 тысяч рублей, а получить в погашение долга 120 тысяч рублей, то производится зачет (неттинг)обязательств на сумму 100 тысяч рублей;

4. вычисление нетто-обязательств (чистых обязательств), т.е. «живых» денег, или реальная поставка ценных бумаг. Чистое сальдо, именуемое «позицией», определяется на основе разницы между требованием участника и его обязательствами. Позиция считается «закрытой», если сальдо равно нулю, и «открытой», если сальдо не равно нулю. Положительное сальдо свидетельствует о том, что объем требований данного участника превышает его обязательства. При этом говорят, что у участника клиринга открыта «длинная позиция», и он называется нетто-кредитором. В случае отрицательного сальдо, т.е. когда участник клиринга должен больше, чем должны ему, возникает «короткая позиция», а ее участник называется «нетто-должником»;

5. подготовку для участников клиринга отчета о его результатах, а также документов, необходимых для ведения ими бухгалтерского учета и своевременного погашения нетто-обязательств.

Обязательный состав услуг, предоставляемых клиринговым центром:

§ составление, направление и контроль исполнения документов, являющихся основанием для перевода денежных средств и поставки ценных бумаг по итогам сделки;

§ контроль за исполнением обязательств по совершенным сделкам;

§ управление системными рисками и рисками ликвидности, которые возникают в процессе исполнения обязательств по совершенным сделкам на рынке ценных бумаг.

Для снижения рисков неисполнения сделок с ценными бумагами клиринговая организация обязана формировать специальные фонды и распоряжаться ими с целью обеспечения исполнения обязательств по сделкам. Порядок формирования и использования специальных фондов, распределение и покрытие убытков в случае их возникновения и другие вопросы управления специальным фондом должны быть изложены в договоре на оказание клиринговых услуг. Источниками формирования специальных фондов могут быть денежные средства и ценные бумаги участников клиринга, находящиеся на их банковских счетах и на специальных разделах счетов депо. Режим указанных счетов допускает их использование только для закрытия позиций участников клиринга в случае недостаточности денежных средств и ценных бумаг для исполнения обязательств по сделкам с ценными бумагами. Другой мерой по снижению рисков неисполнения сделок является использование гарантий и поручительств третьих лиц.

25.Деятельность по управлению ценными бумагами

Деятельностью по управлению ценными бумагами признается осуществление юридическим лицом или индивидуальным предпринимателем от своего имени за вознаграждение в течение определенного срока доверительного управления имуществом, переданным ему во владение и принадлежащим другому лицу, в интересах этого лица или указанных этим лицом третьих лиц.

Собственный капитал профессионального участника, осуществляющего данный вид деятельности, должен быть не менее 35 тысяч МРОТ.

Суть доверительного управления состоит в следующем: одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) свое имущество в управление на определенный срок. Полученные в ходе управления доходы направляются учредителю или назначенному им третьему лицу (выгодоприобретателю).

Объектами доверительного управления могут быть акции акционерных обществ и облигации коммерческих организаций, а также государственные и муниципальные облигации любых типов, за исключением тех, условия выпуска и обращения которых не допускают передачу их в доверительное управление. Например, нельзя передавать в доверительное управление переводные и простые векселя, чеки, депозитные и сберегательные сертификаты и сберегательные книжки на предъявителя, складские свидетельства любых видов и иные товарораспорядительные ценные бумаги. Однако эти ценные бумаги могут быть переданы управляющему с целью их продажи или взыскания по ним платежа. Полученные таким образом денежные средства используются для инвестирования в другие ценные бумаги.

Объектами доверительного управления могут являться ценные бумаги иностранных эмитентов. При этом ввоз их на территорию России и предложение к продаже должны быть осуществлены с учетом правил, предусмотренных законодательством РФ.

Передача ценных бумаг в доверительное управление не приводит к установлению права собственности доверительного управляющего на эти ценные бумаги, однако осуществляется в соответствии с законодательством РФ, определяющим условия и порядок отчуждения ценных бумаг их собственником в собственность иного лица. Поэтому при передаче ценных бумаг в доверительное управление информация о новом собственнике должна быть включена в реестр.

Передача в доверительное управление средств инвестирования в виде наличных денежных средств осуществляется путем их фактического вручения учредителем управления управляющему с учетом предусмотренного порядка кассового обслуживания физических лиц и организаций.

Договор доверительного управления заключается на срок не более пяти лет и предполагает наличие инвестиционной декларации управляющегося. Инвестиционная декларация доверительного управляющего должна содержать следующие положения:

§ цель доверительного управления (например, получение прибыли, достижение наибольшей коммерческой эффективности использования денежных средств учредителя управления или иное);

§ перечень надлежащих объектов инвестирования денежных среде и учредителя управления;

§ сведения о структуре активов, поддерживать которую обязан доверительный управляющий (соотношение между ценными бумагамиразличных видов и эмитентов; соотношение между ценными бумагамии денежными средствами данного учредителя управления, находящимися в доверительном управлении);

§ срок, в течение которого положения данной инвестиционной декларации являются действующими и обязательными для управляющего.

Составление инвестиционной декларации не требуется в случае, если объектом доверительного управления служат только ценные бумаги, эмитентом которых является сам управляющий.

Доверительный управляющий в процессе исполнения своих обязанностей по договору не вправе совершать следующие сделки:

§ приобретать за счет находящихся в его управлении денежныхсредств принадлежащие ему ценные бумаги;

§ приобретать находящиеся в его управлении ценные бумаги;

§ совершать сделки, где он выступает брокером и интересах третьей стороны;

§ приобретать за счет находящихся в его управлении денежныхсредств ценные бумаги, выпущенные своими учредителями. Это ограничение не распространяется на ценные бумаги, включенные в котировальные листы лицензированных организаторов торговли;

§ приобретать ценные бумаги организаций, находящихся в процессе ликвидации, если информация об этом уже была раскрыта согласно требованиям ФКЦБ РФ;

§ отчуждать находящиеся в его управлении цепные бумаги с рассрочкой более 30 дней;

§ закладывать ценные бумаги в обеспечение своих собственныхобязательств или обязательств третьих лиц;

§ передавать право распоряжаться ценными бумагами клиента третьему лицу;

§ передавать находящиеся в его управлении денежные средства вовклады в пользу третьих лиц;

§ заключать за счет находящихся в его управлении денежных средств договоры страхования, получателями возмещения по которым определены третьи лица.

Экономический смысл функционирования управляющих компаний и их деятельности на рынке ценных бумаг состоит в том, что они обеспечивают:

§ лучшие результаты от управления ценными бумагами клиентов на счет своего профессионализма;

§ более низкие затраты по обслуживанию операций на фондовых рынках за счет масштабов своей деятельности;

§ эффективность операций за счет работы одновременно на многих рынках и в разных странах.

26.Понятие модели рынка ценных бумаг. Сравнительная характеристика банковской, небанковской, смешанной моделей рынка ценных бумаг.

Модель рынка ценных бумаг – это тип организации фондового рынка в зависимости от вида институтов, выполняющих функции финансовых посредников.

1)Банковская модель рынка ценных бумаг

это такая его организация, при которой функцию финансовых посредников (брокеров-дилеров) выполняют коммерческие банки.

Основные черты:

-функцию брокеров и дилеров выполняют коммерческие банки;

-преобладает долговое финансирование компаний через кредитование;

- дополнительное размещение бумаг носит закрытый характер;

-большее значение в составе акционерных капиталов имеют контрольные пакеты и вертикальные участия

Пример - фондовый рынок Германии, ключевой фигурой которого является универсальный коммерческий банк, своего рода “финансовый супермаркет”. Такой банк выполняет все виды операций в банковской сфере – принимает деньги на депозиты и во вклады, кредитует экономику и населения, а также предлагает все виды услуг, связанных с ценными бумагами: принимает поручения клиентов в качестве брокера, управляет ценными бумагами клиентов и инвестиционных фондов, является членом фондовой биржи, держит собственные крупные пакеты ценных бумаг и т.д. Деятельность универсального коммерческого банка связана с повышенным риском, поскольку риски по кредитно-депозитным операциям не отделены от рисков по операциям с ценными бумагами.

(2) Небанковская модель рынка ценных бумаг

это такая его организация, при которой функцию финансовых посредников (брокеров-дилеров) выполняют небанковские финансовые институты, компании по ценным бумагам.

Основные черты:

- функцию финансовых посредников на рынке ценных бумаг выполняют небанковские финансовые институты, компании по ценным бумагам;

-банкам запрещено осуществлять операции для клиентов на рынке ценных бумаг;

- ценные бумаги размещаются в основном через биржевые механизмы во владении множества мелких собственников;

-структура собственности на акции розничная, более половины акционерного капитала находится в руках мелких частных инвесторов

Примером небанковской модели рынка может служить рынок ценных бумаг США. После “великой депрессии” 1929-1933 годов в США в результате принятия Закона Гласса – Стигала (1933 г.) коммерческим банкам и их дочерним компаниям было запрещено выполнять функции профессионального посредника на рынке корпоративных ценных бумаг (осуществлять андеррайтинг, выполнять поручения клиентов на покупку и продажу ценных бумаг, осуществлять инвестиции в корпоративные ценные бумаги).

В результате принятия Закона Гласса-Стигала осуществлять профессиональную деятельность на рынке могут не коммерческие, а инвестиционные банки. Фактически инвестиционные банки представляют собой многопрофильные компании, которые предлагают все виды услуг, связанных с ценными бумагами. В России аналогом инвестиционных банков выступают инвестиционные компании.

(3) Смешанная модель рынка ценных бумаг

это такая его организация, при которой функцию финансовых посредников (брокеров-дилеров) выполняют как коммерческие банки, так и небанковские финансовые институты.

В России формируется смешанная модель рынка ценных бумаг. До принятия закона “О рынке ценных бумаг” в 1996 году коммерческие банки могли осуществлять любые виды профессиональной деятельности на рынке ценных бумаг на основании банковской лицензии. С принятием закона “О рынке ценных бумаг” банки могут выполнять такую деятельность после соответствующей лицензии, которую выдает Федеральная комиссия по рынку ценных бумаг или уполномоченный ею государственный орган. В частности, до 1998 г. коммерческим банкам на российском рынке ценных бумаг выдавал такую лицензию Банк России.

Плюсы банковской модели: снижение рисков за счет диверсификации услуг, синергии коммерческого и инвестиционного банковского дела, более крупных капиталов банков; комплексность обслуживания клиентов; создание равных конкурентных условий на финансовом рынке; экономию издержек; большую устойчивость универсального банка к циклическим колебаниям и т.д.

Минусы сводятся к различиям природы инвестиционного и коммерческого банковского дела, излишней концентрации власти у банков, непреодолимости возникающих конфликтов интересов, росту рисков в банковской системе (в которой особенно важны критерии устойчивости и благоразумного ведения финансовых операций), невозможности должной защиты инвесторов и др.

27.Состояние, проблемы и основные тенденции развития российского рынка акций

Рынок акций- часть рынка ценных бумаг, основная функция которого - привлечение инвестиций и перераспределение свободных денежных средств между инвесторами.

Сегодня рынок акций представляет составную, достаточно организованную и контролируемую часть финансового рынка, на котором происходит перераспределение денежных средств с помощью таких финансовых инструментов, как ценные бумаги. Специальным органом государственного регулирования рынка акций в России является Федеральная служба РФ по финансовым рынкам (ФСФР). ФСФР – это коллегиальный орган в составе Правительства РФ, который обладает большими полномочиями в области координации, разработке стандартов, лицензирования профессиональных участников, установления квалификационных требований и т.д. Но несмотря на постоянное совершенствование правовой базы рынка ценных бумаг, а также усиление надзора, регулирования и регламентации поведения участников фондового рынка, на данном этапе его функционирования имеют место определенные риски в области системы регулирования и контроля.

В последние пять лет можно было проследить последовательное ухудшение показателей российского фондового рынка. Об этом свидетельствовали такие факторы, как уменьшение числа эмитентов, падение доли российского фондового рынка по отношению к мировым и развивающимся рынкам, уменьшение коэффициента оборачиваемости (отношение объема торгов к капитализации), снижение числа эмитентов. Подобная ситуация вызвала негативные последствия, в число которых входили увеличение первичных размещений и появление новых эмитентов из-за чего происходила отраслевая диверсификация российского фондового рынка, уменьшение доли крупнейших эмитентов по капитализации и объемам торгов, что привело к снижению уровня концентрации российского фондового рынка. Следует отметить, что в последние годы процессы диверсификация отраслевой структуры российского фондового рынка прекратились.

Основными тенденциями развития современного рынка ценных бумаг в странах с развитыми рыночными отношениями на нынешнем этапе являются:

· 1) концентрация и централизация капиталов

· 2) интернационализация и глобализация рынка

· 3) повышение уровня организованности и усиление государственного контроля

· 4) компьютеризация фондовых бирж

· 5) нововведения на рынке

· 6) секьюритизация

· 7) взаимопроникновение с другими рынками капиталов

28.Состояние, проблемы и основные тенденции развития рынка корпоративных облигаций в России

Корпоративные облигации – это долговые ценные бумаги, которые выпускают коммерческие организации. Они совмещают в себе повышенный инвестиционный риск и среднюю либо высокую доходность. Эмиссию проводят различные компании: банки, производственные предприятия, торговые фирмы.

Целью выпуска облигаций на фондовый рынок является:

1. Увеличение оборотных средств компании.

2. Финансирование крупных проектов (модернизация, строительство, закупка оборудования, расширение ассортимента и другие).

Российский рынок корпоративных ценных бумаг на 2018 год считается достаточно развитым. Инвесторы могут выбирать из многочисленных компаний, выпускающих корпоративные облигации всех видов и параметров.

Нередко компании-эмитенты ориентируются на условия по ГКО (один из видов государственных облигаций). Но это не говорит о том, что ставки едины. Коммерческие или производственные организации формируют очень гибкие условия.

Московская биржа богата предложениями корпоративных облигаций по покупке бумаг как от крупных учреждений (Сбербанк, Лукойл и т.д), так и от небольших. Все корпорации классифицируются по трем эшелонам:

Эшелон 1 – высоколиквидные компании, спред которых минимальный по отношению цены покупки к цене продажи (Газпром, Сбербанк, ВТБ, Лукойл, Транснефть, Ростелеком, МТС, Мегафон).

Эшелон 2 – учреждения-представители региональных и отраслевых ведущих компаний. Однако качество у них на порядок ниже, чем у компаний первого эшелона, поэтому инвесторы при сотрудничестве с ними получают больший риск.

Эшелон 3 – компании с неоднозначными планами на будущее и невысоким кредитным рейтингом. В их число входят небольшие фирмы, которые задают высокий темп роста на рынке. При этом инвесторы получают сравнительно высокий риск, что подобные компании не выполнят долговые обязательства. Спред по облигациям обычно не превышает нескольких процентов от номинальной стоимости из-за редких сделок и маленького оборота.

К основным причинам, тормозившим появление большего количества новых выпусков корпоративных облигаций широкого класса эмитентов, относятся, во-первых, длительность срока подготовки проспекта ценных бумаг и его регистрации в государственных органах, что не дает возможности эмитентам оперативно подстроиться под изменившуюся конъюнктуру и предложить рынку ту структуру облигации и, соответственно, доходности, которая была бы интересна потенциальным инвесторам в момент размещения облигационного выпуска.

Второй причиной, сдерживающей развитие рынка корпоративных облигаций, является, наличие значительных затрат на подготовку эмиссии, что делает неэффективным привлечение облигационных займов на короткий срок.

Третья причина заключается в том, что компании вынуждены платить достаточно высокие рыночные ставки по своим облигациям, а эти ставки не всегда адекватно отражают риски. Это значит, что эмитенты в настоящее время должны переплачивать за выпуск своих бумаг.

29.Состояние, проблемы и основные тенденции развития рынка государственных ценных бумаг

Рынок ценных бумаг в России - это молодой, динамичный рынок с быстро нарастающими объемами операций, со все более изощренными финансовыми инструментами и диверсифицированной регулятивной и информационной структурой.

Нынешнее состояние рынка ценных бумаг в России следует охарактеризовать как тяжелое. Последние полтора года он развивается неравномерно и не соответствует потребностям экономики. Преобладающим сегментом этого рынка до последнего времени являлся сектор государственных ценных бумаг, в основном краткосрочных, которые по традиционным мировым понятиям считаются объектом денежного, а не фондового рынка. В то же время рынок корпоративных ценных бумаг либо стагнирует, либо обслуживает инвесторов, главным образом иностранных. Российское население играет на отечественном фондовом рынке крайне незначительную роль.

Ключевые проблемы развития российского рынка ценных бумаг, которые требуют первоочередного решения.

1. Преодоление негативно влияющих внешних факторов, сдерживающих развитие рынка ценных бумаг в России, в частности высокая социальная и политическая нестабильность, а также инфляция, которая оказывает влияние даже при своем невысоком уровне.

2. Целевая переориентация рынка ценных бумаг. Вместо обслуживания быстро растущих финансовых запросов государства, перераспределения крупных портфелей акций и спекулятивного бума вокруг новых торгово-финансовых компаний, не имевших ранее реальных активов, - вместо выполнения этих задач, имеющих вторичное значение, рынок ценных бумаг должен быть направлен на выполнение своей главной функции - на преодоление инвестиционного кризиса, аккумуляцию свободных денежных ресурсов для направления их на цели восстановления и последующего роста производства в России.

3. Выбор модели рынка, т.е. выбор ориентации на североамериканскую или европейскую практику ( в настоящее время наиболее сильна ориентация на фондовый рынок США). Этот выбор должен произойти в острейшей конкуренции банков и финансовых инвестиционных институтов. Учитывая, что российский рынок ценных бумаг использует опыт других стран, необходимо отметить общемировую тенденцию уменьшения доли банков в финансовых активах и увеличение доли коллективных инвесторов (совместных фондов, пенсионных фондов).

4. Улучшение качественных характеристик рынка: наращивание объемов и переход в категорию классифицируемых рынков ценных бумаг (для того, чтобы российский рынок был отнесен к разряду развивающихся, размер капитализации рынка акций в процентах к номинальной стоимости ВВП должен достигнуть 30-40%, т.е. увеличиться в 10-15 раз), что невозможно без укрупнения и рекапитализации фондового рынка;

5. Пресечение обращения на рынке суррогатов ценных бумаг и незаконной профессиональной деятельности (государством введены регистрация, лицензирование, аттестация; государственные органы имеют право квалифицировать финансовые инструменты в качестве ценных бумаг; уже выпущены несколько сот нормативных актов по ценным бумагам; государство создает систему надзора за рынком; контроль за данным процессом должны взять на себя как государственные, так и саморегулируемые организации).

6. Повышение роли государства на рынке ценных бумаг (речь идет не об опережающем развитии рынка государственных ценных бумаг, это могло бы означать переключение все большей части денежных ресурсов на обслуживание непроизводительных расходов государства; наоборот, эта тенденция должна быть преодолена.).

7. Проблема защиты инвесторов, которая может быть решена созданием государственной или полугосударственной системы защиты инвесторов в ценные бумаги от потерь.

8. Опережающее создание депозитарной и клиринговой сети, агентской сети для регистрации движения ценных бумаг в интересах эмитентов и выполнения других технических функций. Если этого не произойдет, рынок захлебнется по мере массового поступления акций приватизированных предприятий и наращивания их вторичного обращения. Технические факторы способны быть не только тормозом развития, но и причиной падения рынка.

9. Широкая реализация принципа открытости информации: расширение объема публикаций, введение обязательности публикации любых материальных фактов, возникающих в деятельности эмитентов и могущих существенно повлиять на курс ценных бумаг эмитента, создание независимых рейтинговых агентств и введение признанной рейтинговой оценки компаний-эмитентов и ценных бумаг, широкая публикация и независимое обсуждение макро- и микроэкономической отчетности, четкое отделение информации, являющейся коммерческой тайной, от данных, не являющихся таковыми, развитие сети специализированных изданий (характеризующих отдельные отрасли как объекты инвестиций), создание общепринятой системы показателей для анализа рынка ценных бумаг (фондовые индексы, признанные в национальном масштабе и являющиеся индикаторами рынка для иностранных инвесторов, показатели анализа деятельности эмитента, показатели для анализа достаточности капитала, ликвидности, качества активов и т.п. инвестиционных институтов).

10. Реализация принципа представительства и консолидации регионов посредством: создания консультативного органа, объединяющего представителей государственных органов, банков, небанковских инвестиционных институтов, регионов и республики; передачи части прав по регулированию рынка регионам; введения представителей публики в состав директоратов регулятивных органов государства, саморегулирующихся организаций, фондовых бирж (или представителей бирж в состав директоратов государственных органов); государственной поддержки саморегулирующихся организаций обеспечивающая их опережающее развитие, и передача им части функций государства по регламентации рынка ценных бумаг и надзору за ним; создание системы экспертной поддержки и научного обслуживания рынка (экспертные советы ученых, создание совместных групп российских и иностранных экспертов, разработка и запуск исследовательской программы).

11. Получение крупных размеров международной помощи (в области создания регулятивной, информационной и технологической инфраструктуры рынка, восстановления системы образования и российской научной школы в области рынка ценных бумаг).

12. Восстановление системы образования в данной области, российской научной школы и просто рыночной культуры инвесторов и профессиональных участников рынка.

Наиболее существенные тенденции развития рынка ценных бумаг обычно группируются следующим образом:

Тенденция к концентрации и централизации - общерыночная тенденция, которая на рынке ценных бумаг проявляется в укрупнении (по числу работников, капиталов, филиалов и т. п.) организаций профессиональных посредников и в сокращении их количества, включая число функционирующих в каждой стране фондовых бирж.

Формирование мирового рынка ценных бумаг связано с процессом формирования единого мирового хозяйства. Это тот локомотив, который движет вперед рыночный процесс в целом.

Компьютеризация. Современный рынок ценных бумаг уже невозможен без его широчайшей компьютеризации, которая обеспечивает как заключение, так и обслуживание огромного количества ежедневно заключаемых сделок с ценными бумагами.

Секьюритизация - это тенденция вовлечения все больших капиталов, независимо от форм их существования, на рынок ценных бумаг путем кратковременного или длительного представления их в форме тех или иных видов ценных бумаг. -рост уровня организованности и регулируемости;

Усиление регулирования и контроля, прежде всего со стороны государства, за рынком ценных бумаг объясняется той огромной ролью, которую он играет в современную эпоху, а потому надежность этого рынка, степень доверия к нему со стороны всех его участников должны только возрастать и усиливаться. Оборотной стороной этого процесса считают его «фискальный» характер, т. е. одновременно расширяются возможности государства по сбору налогов с участников данного рынка.

Нововведения на рынке ценных бумаг охватывают следующие направления:

§ создание все новых инструментов данного рынка;

§ создание новых систем торговли ценными бумагами;

§ совершенствование инфраструктуры рынка.

30. Причины и генезис мирового финансового кризиса

Мировой финансовый кризис экономисты и учёные трактуют по-разному. Суть сводится к следующему: финансовая система ряда мощных стран расстраивается и, по сути, рушится. Это приводит к падению национальных валют, неустойчивому курсу ценных бумаг, несоответствию доходов бюджета с расходами, нестабильности мировых валют, банкротству банков и ипотечных компаний. Отсюда хаос, безработица, рост преступности и другие негативные социальные последствия.

Мировой кризис — это явление, которое системно охватывает все сферы финансово-экономической деятельности, денежное обращение, банковский сектор и проч. Именно поэтому подход к решению таких глобальных вопросов должен быть системным и тщательно продуманным.

Причины

Многие эксперты называют главным фактором, провоцирующим современные мировые кризисы, проблемы в ипотечном кредитовании Штатов. Однако истинные причины лежат намного глубже и касаются микро- и макроэкономических аспектов. Так, основными факторами принято считать следующие:

· неадекватная денежная и финансовая политика развитых стран, в частности США;

· бешеные темпы экономического роста некоторых стран, которые за 5 последних лет увеличили доход ВВП на четверть;

· рост капитализации, благодаря которой неэффективные предприятия сохраняются;

· низкие процентные ставки Федерального Резервного Фонда Штатов, которые были внедрены для стабилизации экономики после спада 2001–2002 годов;

· недостаточное внимание к рискам, которые исследуют специальные агентства, и многое другое.

Как вы понимаете, такие экономические катастрофы требуют не только вмешательства государства в финансовый сектор, но и координации и слаженности действий правительствами разных стран. Это своеобразный вызов мировому сообществу, тест на оперативность и последовательность совместных действий.

Последствия

Нужно сразу отметить, что негативные последствия мировых финансовых кризисов касаются буквально всех стран, однако каждое государство может пострадать в большей или меньшей степени. Россия, как и другие страны, имеет возможность выйти из финансового тупика. Включить внутренние ресурсы и принять ряд важных внутриполитических решений.

Если говорить в целом, то последствиями мирового финансового кризиса являются:

· падение мировых цен на нефть;

· сокращение объёмов кредитования;

· падение ипотечного рынка;

· безработица;

· крах фондового рынка;

· «кризис недоверия» по отношению к предприятиям, которые не могут выплатить долги;

· снижение деловой активности и многое другое.

Каждое государство по-своему решает эти проблемы, и для многих стран такие негативные события становятся пусковым механизмом на пути к экономическому росту. Поэтому, думая о путях выхода из плачевной ситуации, нужно проанализировать все факторы и причины появления кризиса. И лишь затем приступать к взвешенным, скоординированным, эффективным действиям.

№31. Процедура эмиссии ЦБ .Конструирование эмиссии ценных бумаг.

Эмиссия ценных бумаг осуществляется эмитентом. Процедура эмиссии(выпуск ценных бумаг в обращение),включает в себя следующие этапы: 1.принятие решения о размещении ценных бумаг или иного решения, являющегося основанием для размещения ценных бумаг. 2.утверждение решения о выпуске (дополнительном выпуске) ценных бумаг; 3.государственную регистрацию выпуска ценных бумаг или присвоение выпуску ценных бумаг идентификационного номера; 4.размещение ценных бумаг; 5.государственную регистрацию отчета об итогах выпуска ценных бумаг или представление уведомления об итогах выпуска ценных бумаг.

Конструирование ценных бумаг– это процесс по разработке и созданию новых финансовых продуктов или модификации уже имеющихся с целью достижения оптимального сочетания доходности, выгодных и эмитенту, и инвестору. Включает конструирование следующие этапы :

· Маркетинговое исследование финансового рынка

· Анализ целевых потребностей эмитента в дополнительных финансовых ресурсах,

· Установление наиболее общих целей: создание нового финансового продукта или модификация уже выпускаемых ценных бумаг,

·

· Разработка черновых проектов новых финансовых продуктов

· Оценку затрат и финансовой нагрузки на эмитента при различных вариантах выбора ценных бумаг – новых финансовых продуктов

· Окончательный выбор и подготовка проекта выпуска ценной бумаги в модификации,

· Решение организационных вопросов, связанных с выпуском нового финансового продукта.

№32. Основные способы размещения ценных бумаг

С точки зрения очередности размещение принято делить на первичное и вторичное .

Первичное размещение - это первое размещение ценной бумаги данного эмитента на рынке. Оно имеет место, когда: акционерное общество только учреждается; коммерческая организация впервые выпускает свои ценные бумаги на рынок ; компания размещает какой-то новый вид ценной бумаги, который ранее она не выпускала. Например, компания, не являющаяся акционерным обществом, решила впервые выпустить свои долговые обязательства, скажем, облигации(ценная бумага, подтверждающая факт того, что инвестор предоставил эмитенту, выпустившему облигацию заем на определенный срок);

Вторичное размещение (вторичная эмиссия) - это повторный и все последующие выпуски тех или иных ценных бумаг данной коммерческой организации. Например, когда компания, ранее выпускавшая только обыкновенные акции или облигации, приняла решение впервые выпустить в обращение свои конвертируемые облигации или привилегированные акции.

По способу размещения эмиссия может осуществляться путем распределения; подписки; конвертации; обмена; приобретения.

Распределение ценных бумаг - это их размещение среди заранее известного круга лиц без заключения договора купли-продажи. Эмиссия путем распределения возможна только для акций, но не для облигаций.

№33.Листинг и делистинг

Листинг – совокупность процедур по допуску ценных бумаг к обращению на фондовой бирже в порядке, утвержденном организаторами торговли. Делистинг – исключение фондовой биржей ценных бумаг из котировального списка. Делистинг производится, если: – акции уже не существуют (были отозваны фирмой или обменены на новые); – компания осталась без активов или обанкротилась; – публичное размещение акций имеет неприемлемо малые масштабы; – компания нарушает соглашение о листинге. После делистинга ценные бумаги компании-эмитента не могут торговаться на бирже, где компания исключена из котировального списка

Процедура листинга делает ценные бумаги более ликвидными(способность быстрого обмена на деньги). Непрерывная котировка на бирже повышает привлекательность акций в глазах внешних инвесторов по сравнению с ценными бумагами, обращающимися на внебиржевом рынке. 2. Компании, прошедшие процедуру листинга и котирующие свои бумаги на бирже, получают большую известность и авторитет среди компаний, работающих на рынке ценных бумаг. 3. Компаниям, чьи ценные бумаги состоят в биржевых листах, как правило, легче добиться доверия и расположения банков и финансовых институтов в случае возникновения у них потребностей в займах и кредитах, также им легче размещать новые выпуски ценных бумаг. 4. Допуск акций промышленных компаний к биржевой котировке становится своеобразной рекламой их торговой марки и продукции . Листинг служит своеобразным индикатором, говорящим о надежности, финансовой устойчивости компании и малой рискованности капиталовложений для инвесторов.

№34. АНДЕРРАЙТИНГ

Андерра́йтинг (англ. underwriting — «подписка») — услуги, предоставляемые финансовыми учреждениями, такими как банки, страховые компании, которые гарантируют получение выплат в случае финансовых убытков. В зависимости от отрасли (банковское дело, страхование) различают несколько видов андеррайтинга. Компании, предоставляющие подобные услуги, называются андеррайтерами (англ. underwriter — гарант, страхователь).

Это многоуровневая процедура оценки банком финансовой состоятельности претендента на кредит, вероятности выполнения или невыполнения обязательств по ссуде. В каждом банковском учреждении принят собственный порядок и методика, установлены свои правила, которыми руководствуются сотрудники для изучения и анализа платежеспособности потенциального заемщика, который обратился за получением ссуды. В результате процедуры андеррайтинга принимается положительное решение по заявке на кредит или отказ в предоставлении ссуды, либо компромиссное решение: предоставление кредита, но в той сумме и/или на тех условиях, которые выгодны банку, даже если это расходится с ожиданием клиента.

Процедура андеррайтинга нацелена на установление следующих моментов:

• способность заемщика погасить кредит (оценка уровня доходов),

• готовность заемщика погасить кредит (анализ кредитной истории),

• оценка залогового имущества – может ли оно быть достаточным обеспечением для предоставления кредита (на основании результатов независимой оценки).

Можно выделить два типа андеррайтинга: автоматический (скоринг) и индивидуальный. Автоматическая проверка – это экспресс-оценка платежеспособности заемщика в потребительском кредитовании на небольшие суммы. Этот процесс оценки автоматизирован, решение по кредиту принимается с помощью программного обеспечения. Упрощенная проверка длится от 5 минут до 1 часа. К индивидуальному андеррайтингу прибегают в случае кредитования на крупные суммы (автокредитование, ипотека и т. д.). Для оценки заемщика привлекается несколько служб банка: кредитная, юридическая, служба безопасности, которые проверяют всю предоставленную информацию более тщательно, поэтому срок рассмотрения кредитной заявки может занимать от 1 до 10 дней. Это трудозатратная процедура, выполнение которой требует особой квалификации банковских сотрудников. Суть ручного андеррайтинга состоит в том, чтобы каждый предоставленный заемщиком документ проверить непосредственно: подать заявку в государственную организацию, позвонить, осуществить сверку с базами данных, сделать официальные запросы и проч.

Как происходит процедура ручного андеррайтинга:

1. Консолидируется информация о трудовой занятости – её стабильности, общий стаж, вид профессии, ценность заёмщика на рынке труда.

2. Анализируются расходы заемщика.

3. Оценивают отношение общей суммы ежемесячных обязательств заемщика к совокупному семейному доходу.

4. Изучают доходы заемщика – существующие и прогнозируемые.

5. Оценивают кредитную историю на предмет предыдущих отказов по кредиту или успешного погашения предыдущих долгов.

6. Проверяют данные о владении имуществом (недвижимость, автомобили, земельные участки, ценные бумаги).

7. Принимают во внимание уровень образования и возраст.

8. Анализируют успешность предприятия работодателя или самого заемщика в условиях рыночной экономики.

9. Изучают аккуратность и своевременность оплаты коммунальных платежей.

10. Проверяют наличие судимости, административной ответственности, другие аспекты финансовой дисциплины.

Польза андеррайтинга:

1) Возможность установления для заёмщика адекватной процентной ставки. Вместо процедуры андеррайтинга можно установить более высокую процентную ставку и таким образом компенсировать кредитный риск. Но подобный упрощенный подход к работе снижает привлекательность кредитных операций, а значит, и количество клиентов.

2) Индивидуальный подход к каждому заемщику, в рамках которого будет учтено необходимое количество характеристик.

№35Андеррайтинг ценных бумаг

Андеррайтинг на рынке ценных бумаг (underwriting) – организация выпуска и распределение ценных бумаг на рынке. Профессиональный участник рынка ценных бумаг, который осуществляет андеррайтинг, называется андеррайтером.

Андеррайтинг ценных бумаг - организация эмиссии ценных бумаг для клиента - эмитента ценных бумаг и гарантирование в той или иной форме их размещения на первичном рынке.

Сам термин андеррайтинг (underwriting) возник во времена становления морского страхования, когда купец в качестве третьей стороны ставил свою подпись (write) под (ander) суммой и слагаемыми риски, которые он согласен был покрыть.

В России впервые андеррайтинг ценных бумаг был применен при размещении облигаций муниципальных займов. Так, муниципальный заем в Новосибирске обслуживал Инвестиционный (эмиссионный) синдикат: Сибирский банк, Новосибирсквнешторгбанк, Россельхозбанк и Первая всесибирская инвестиционная компания. Каждый из участников синдиката брал на себя обязательства по приобретению от своего имени и за свой счет определенного количества облигаций. В общей сложности гарантированная ими часть ценных бумаг составила 35% облигационного займа, но реально была выкуплена большая 1 доля эмиссии.

Исходя из договоров, заключаемых с эмитентами, андеррайтеров можно классифицировать следующим образом.

Андеррайтер, дающий твердое обязательство, в международной практике firm commitment, – компания, возлагающая на себя полную ответственность за размещение. Это означает, что она выкупает весь выпуск ценных бумаг на свой счет, а уже после продает его профессиональным участникам рынка ценных бумаг и инвесторам. На таких андеррайтеров ложится весь риск, и они берут за это соответствующий уровень комиссии.

Андеррайтер, заключающий договор «с ожиданием», англ. stand-by underwriting. По такому договору андеррайтер обязуется выкупить для последующего размещения остаток эмиссии, который не удастся разместить сразу.

Андеррайтер, гарантирующий максимальные усилия по продаже ценных бумаг, англ. best efforts. Такой организатор размещения берет на себя продажу максимально возможного числа ценных бумаг нового выпуска без финансовой ответственности за то, сколько в результате будет продано.

И наконец, андеррайтер по принципу «все или ничего», англ. all-or-none, должен разместить весь выпуск полностью, иначе договор с ним расторгается.

Исходя из задач, которые ставятся перед андеррайтером, понятно, что для их решения могут потребоваться очень большие финансовые средства, например для выкупа всего выпуска. Поэтому нередко при крупных выпусках андреррайтинг проводит не один банк, а синдикат финансовых институтов.

Кроме того, среди андеррайтеров ведется свой собственный рейтинг по объему размещенных ценных бумаг клиентов. Считается очень престижным быть в этом списке. На сегодняшний день мировые лидеры андеррайтинга - Morgan Stanley, Bank of America Merrill Lynch, Goldman, Sachs & Co., J. P. Morgan, Citi, Credit Suisse.

Существует и российский рейтинг – тех финансовых организаций, которые выступили андеррайтерами по российским ценным бумагам. В числе лидеров - ВТБ, ИК «Тройка Диалог», Сбербанк, Райффайзенбанк.

№36. IPO как способ привлечения финансовых ресурсов .

Почти во всех экономически развитых странах IPO является одним из наиболее распространённых методов по привлечению средств для финансирования деятельности компании

Если говорить о классическом IPO, то обычно под такой процедурой понимается первоначальное публичное предложение ценных бумаг неограниченному кругу лиц на рынке ценных бумаг.

В международном частном обороте IPO (initial public offering) понимается как первичное публичное размещение акций на фондовом рынке с участием компании-эмитента, использующей услуги профессиональных организаторов IPO - андеррайтеров.

Осуществление компанией IPO в первую очередь предполагает привлечение значительных финансовых ресурсов, с помощью которых компании может осуществить дальнейшие преобразования своего бизнеса, реализовать проекты, которые предполагают значительные затраты. С помощью данной цели могут преследоваться конкретные цели, такие как:

1.Развитие деятельности самой компании или социальные проекты.

К развитию компании можно отнести: ввод новых мощностей; модернизация или ремонт мощностей. К социальным проектам может относиться: жилищное строительство, социальная инфраструктура.

2.Диверсификация деятельности: создание новых предприятий или структурных подразделений; приобретение недвижимости (для собственных целей или для сдачи в аренду)

№37. Выбор схемы проведения IPO и требования к компаниям ,планирующим проведение IPO

Перед началом работы по проекту компания и ее консультанты должны выбрать одну из существующих схем проведения IPO.При проведении IPO на российских площадках широко применяются две распространенные схемы структурирования проведения IPO:

- классическая схема: новым инвесторам предлагают дополнительно выпущенные акции компании, т.е. происходит выпуск новых акций, размещаемый по открытой подписке среди неограниченного круга инвесторов.

- схема с участием акционера: предложение новым инвесторам уже выпущенных акций, которые продаются кем-либо из существующих акционеров компании. Новый же выпуск акций размещается уже после продажи ранее выпущенных акций инвесторам.

При отборе кандидата для IPO, андеррайтеры ориентируются на компании, удовлетворяющие определенным показателям:

- компания имеет значительный потенциал будущего роста;

- компания работает на динамично развивающемся и платежеспособном рынке;

- компания обладает уникальным продуктом или услугой, которые пользуются повышенным спросом;

- у компании имеется сильная команда менеджеров, ориентированных на создание стоимости и ее приращение для акционеров;

- компания отличается ярко выраженными преимуществами перед конкурентами;

- компания способна продемонстрировать умение достигать поставленной цели, наличие ясной и четкой стратегии развития бизнеса;

- компания имеет четкую и прозрачную корпоративную структуру

№38.Опыт российских эмитентов по проведению ipo

Для компаний из России либо компаний иностранной юрисдикции, но с российскими активами, существует выбор: листинг в США на NYSE(Нью-Йо́ркская фо́ндовая би́ржа) - крупнейшем в мире и самым известным фондовым рынке, на NASDAQ(Американская биржа, специализирующаяся на акциях высокотехнологичных компаний) – площадке, изначально рассматривавшейся как площадка для информационно-технологических компаний, однако в настоящее время представляющей собой крупный и привлекательный для эмитентов и инвесторов рынок, либо на LSE(Ло́ндонская фо́ндовая би́ржа) (включая 3 варианта листинга: первичный листинг акций на Основном рынке LSE, специальный листинг депозитарных расписок DR - ценных бумаг, представляющих акции, - на Основном рынке LSE, первичный листинг акций на Альтернативном инвестиционном рынке - AIM). Для российских эмитентов возможен также листинг в Европе на региональной бирже (Deutsche Borse, или SWX) или через комплексную площадку, предлагаемую Euronext (объединяет торговые площадки Парижа, Брюсселя, Лиссабона и Амстердама). Однако в сравнении с Лондонской биржей европейские рынки являются более региональными, менее нацеленными на международное сообщение, а также менее ликвидными.

Такие российские эмитенты как АФК «Система», Лукойл, Газпром, Татнефть, Эфес, Уралмаш-Ижора, Highland Gold, Celtic resources, Peter Hambro, Trans-Siberian Gold выбрали для размещения своих ценных бумаг LSE, на континентальных европейских площадках провели размещение EPH (SWX), Sun Interbrew (Luxembourg), а на NYSE торгуются ценные бумаги компаний Татнефть, МТС, Ростелеком, ВымпелКом, Вимм-Билль-Дан, Мечел.

№39.Задачи и функции фондовой биржи

Согласно действующему российскому законодательству, фондовая биржа относится к участникам рынка ценных бумаг, организующим их куплю-продажу.

Являясь организатором рынка ценных бумаг, фондовая биржа первоначально занимается исключительно созданием необходимых условий для ведения эффективной торговли, но по мере развития рынка ее задачей становится не столько организация торговли, сколько ее обслуживание.

Задачи фондовой биржи:

· предоставление места для торговли,

· установление равновесной биржевой цены.

· аккумулирование временно свободных денежных средств и их перераспределение.

· обеспечение гласности, открытости биржевых торгов.

· обеспечении арбитража.

· обеспечение гарантий исполнения сделок, заключенных в биржевом зале.

· разработка этических стандартов, кодекса поведения участников биржевой торговли.

№40.Органы управления биржей

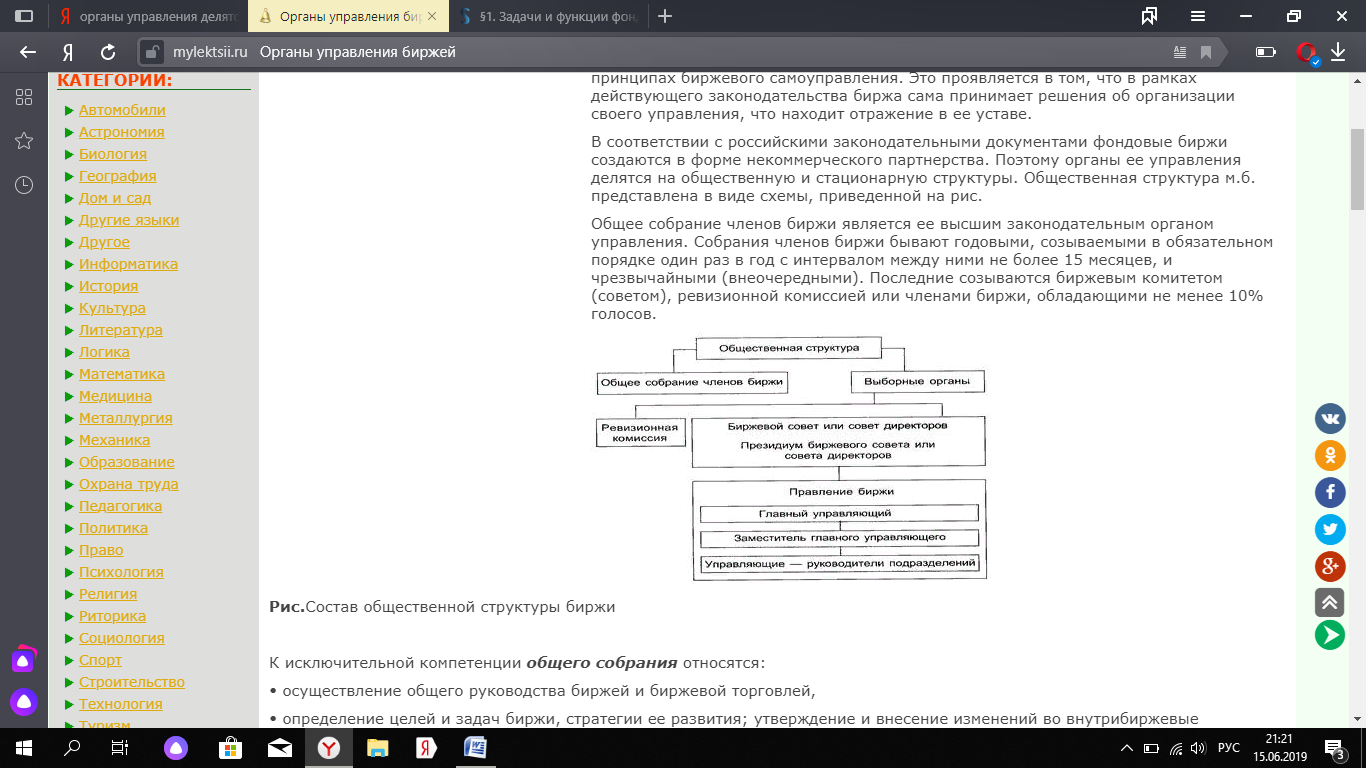

Управление биржей осуществляет общее собрание, совет биржи и совет директоров. Высший орган биржи — общее собрание. Совет биржи является общим координационным центром. Его обычно возглавляет президент биржи. Совет директоров — это исполнительный орган биржи. Общее собрание избирает ревизионную комиссию биржи. Каждая биржа самостоятельно осуществляет подбор ценных бумаг, составляет биржевые правила, набирает специалистов, а также устанавливает механизм биржевых торгов.

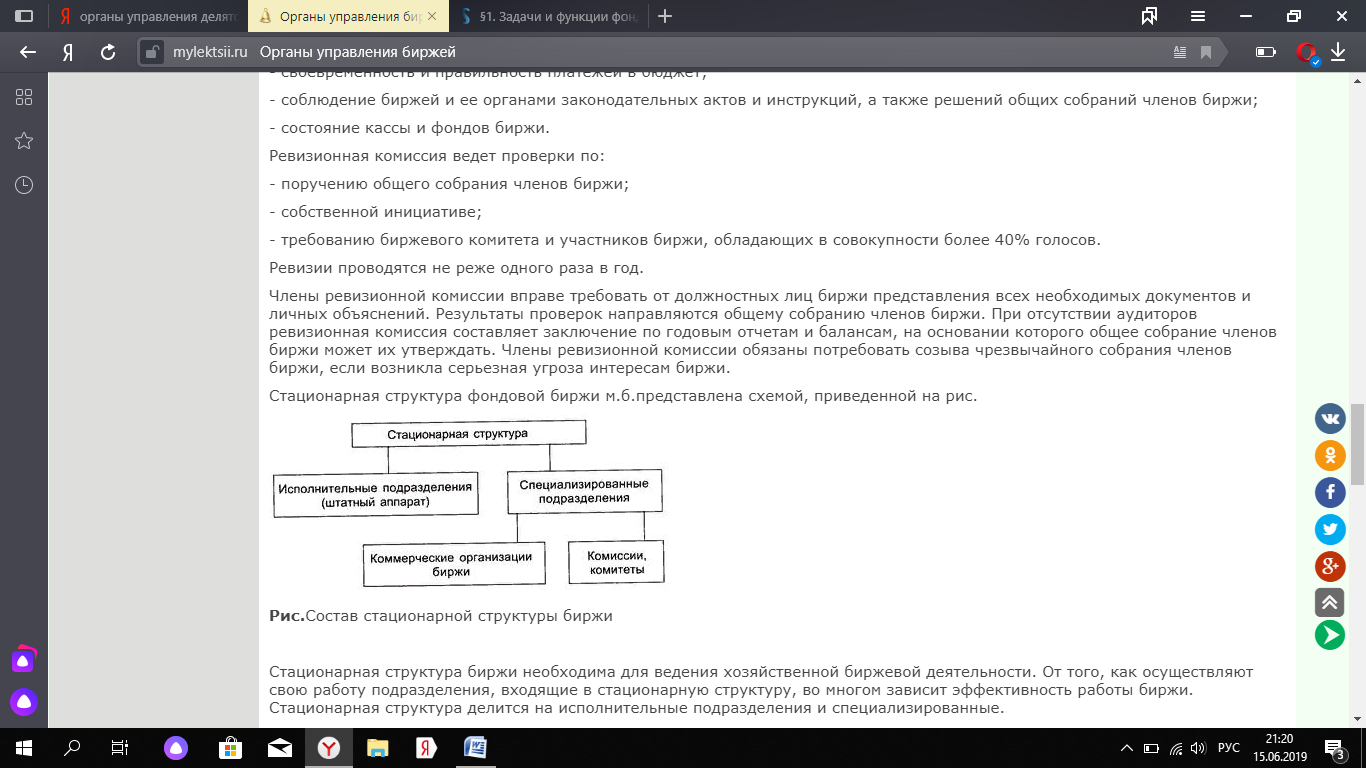

Органы управления делятся на общественную и стационарную структуры.

№41.Классификация фондовых операций.

Операции с ценными бумагами (фондовые операции) - это действия с ценными бумагами и/или денежными средствами на фон-довом рынке для достижения поставленных целей:

- обеспечение финансовыми ресурсами деятельности субъекта операции

- формирование и увеличение собственного капитала, привлечение заемного капитала или ресурсов в оборот. По своему экономическому назначению это пассивные операции, которые осу-ществляются через эмиссию ценных бумаг .

- вложение субъектом операций собственных и привлеченных финансовых ресурсов в фондовые активы от своего имени. По своему экономическому назначению - это активные операции, которые осуществляются путем приобретения фондовых активов на бирже, в торговой системе, на внебиржевом рынке (инвестицион-ные операции);

- обеспечение обязательств субъекта операций перед клиентами в отношении ценных бумаг или обязательств клиента, связанных с ценными бумагами (клиентские операции).

Основными фондовыми операциями являются:- выпуск (эмиссия);- размещение;- купля-продажа;- конвертация (обмен);- хранение;- траст (доверительное управление);- менеджмент;- залог;- клиринг;- регистрация и перерегистрация владельцев ценных бумаг;- маркетинг; - ценообразование;- страхование;- безвозмездная поставка;- оценка инвестиционного риска;- погашение;- дарение;- наследование;- сплит (расщепление) или дробление;- консолидация (объединение);- передача другому лицу (индоссамент);- определение рыночной стоимости;- бухгалтерский учет и аудит;- посредничество;- начисление и выплата дивидендов по акциям и процентов по облигациям;- формирование и управление портфелями ценных бумаг;- инвестиционное проектирование;- консалтинг.

№42.Организация торговли ценными бумагами и финансовыми инструментами на фондовой бирже.

Торговля ЦБ на фондовой бирже организуется в соответствии с нац-м законодат-м и регламентом биржи – правилами совершения биржевых операций. Согласно правилам биржевая торговля ЦБ предполагает, что спрос на них оформляется поручением на покупку, а предложение – заявкой на продажу ЦБ. Для покупателя процесс биржевой торговли делится на три этапа: оформление и регистрация заявок на покупку ЦБ; введение заявок в биржевой торг и их исполнение; регистрация сделок и расчеты по ним. Для продавца: листинг; оформление и регистрация заявок на продажу; введение заявок в биржевой торг и исполнение; регистрация сделок и расчеты по ним; поставка ЦБ.

Формы биржевых торгов: По времени проведения:постоянные и сессионные. Существует утренняя и вечерняя сессии. По форме проведения: -контактные (публичные)(цена назначается путем выкрика, дублирования сигналами рукой); -бесконтактные(электронные). По форме организации: 1. Простой аукцион (характерна для зарождающегося фондового рынка) предполагает конкуренцию продавцов при недостаточном платежеспособном спросе или конкуренцию покупателей при избыточном спросе. В зависимости от спроса и предложения простой аукцион м.б. организован в виде аукциона продавца и покупателя, заочного аукциона; 2.Двойной аукцион - основан на одновременной конкуренции продавца и покупателя. Организация торговли в этом случае предусматривает одновременное поступление заявок на покупку и продажу финансовых активов по определенным ценам. Может существовать только при наличии на рынке большого количества ЦБ, обладающих высокой степенью ликвидности, значительного числа участников и хорошо организованной инфраструктуры. В зависимости от методов удовлетворения заявок участников двойной аукцион делится на непрерывный и залповый. Непрерывный основан на записи устных заявок в книгу заказов или их фиксации на электронном табло в торговом зале биржи. Залповый предполагает, что сделки совершаются не постоянно, а с определенной периодичностью. Поступающие заявки в течение конкретного периода накапливаются, обрабатываются, а затем удовлетворяются. Особенностью проведения залпового аукциона является определение цены аукциона, которая должна быть единой для всех участников сделки по конкретному виду ЦБ.

№43.Котировка ценных бумаг на фондовой бирже

Котировка ценной бумаги - это механизм выявления цены, ее фиксация и публикация в биржевых бюллетенях.

Котировка осуществляется в результате проведения биржевых торгов, т.е. в результате взаимодействия спроса и предложения

Котировка – механизм выявления цены и регистрация сложившихся на фондовой бирже курсов ЦБ. В ходе торгов складываются спрос и предложение на покупку и продажу ЦБ. Определенное соотношение между спросом и предложением формирует цену, по этой цене осуществляются сделки.

Методы котировки:

1) метод единого курса;

2) регистрационный метод.

Метод единого курса применяется при дискретном(механизм, который заменяет приостановку торгов и используется в случае значительного движения цен бумаг) и простом аукционе. Все заявки удовлетворяются по единой цене, которая обеспечивает максимальный объем заявок или по цене, которая объявлена перед началом аукциона.

Регистрационный метод используется при проведении непрерывного аукциона. Используются только лимитированные заявки. Непрерывный аукцион – постоянный ввод заявок на продажу. В течение торгового дня биржи формируются цены: цена открытия – по ней произошла первая сделка; цена закрытия – по ней произошла последняя сделка; высшая цена; низшая цена. Регистрационный метод не предполагает фиксацию всех сделок.

№44.Этапы биржевого процесса . Формы биржевых торгов .

Дата: 2019-07-25, просмотров: 334.