На етапі оцінки ефективності ресурсів фінансові результати за визначений проміжок часу зіставляються з різними статтями балансу в цьому періоді. У ході оцінки ефективності ресурсів проводиться два етапи дослідження: оцінка рентабельності й оцінка оборотності.

Рентабельність - показник, що характеризує ефективність використання видів активів і видів пасивів. Аналіз рентабельності дозволяє визначити віддачу на кожен вкладений карбованець. Для вивчення рентабельності розраховуються наступні показники:

Загальна рентабельність (рентабельність усіх ресурсів) показує, скільки чистого прибутку (чистий економічний ефект) приходиться на гривню усього вкладеного в організація капіталу

, (3.11)

, (3.11)

де РО - загальна рентабельність.

Таким чином, загальна рентабельність показує ефективність функціонування досліджуваної організації.

Рентабельність власного капіталу характеризує ефективність використання власного капіталу і показує, скільки чистого прибутку приходиться на гривню

, (1.12)

, (1.12)

де РСК - рентабельність власного капіталу.

Рентабельність статутного капіталу характеризує ефективність використання статутного капіталу і показує, скільки чистого прибутку приходиться на гривню статутного капіталу

, (3.13)

, (3.13)

де Рук - рентабельність статутного капіталу.

Рентабельність необоротних активів характеризує ефективність використання необоротних активів і показує, скільки чистого прибутку приходиться на гривню необоротних активів

, (3.14)

, (3.14)

де РНА - рентабельність необоротних активів;

НА - необоротні активи.

Рентабельність оборотних активів характеризує ефективність використання оборотних активів і показує, скільки чистого прибутку приходиться на гривню оборотних активів

, (3.15)

, (3.15)

де РОА - рентабельність оборотних активів;

ОА - оборотні активи.

Після оцінки рентабельності проводиться розрахунок показників оборотності.

Оборотність видів активів і пасивів комерційної організації дозволяє визначити середню тривалість процесу переробки і середніх термінів залучення позикових засобів.

У ході оцінки оборотності розраховуються наступні показники:

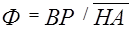

Фондовіддача (Ф), що показує кількість виторгу, отримана на одиницю вартості необоротних активів.

, (3.16)

, (3.16)

де  ,

,

НАНП - вартість необоротних активів на початок періоду;

НАКП - вартість необоротних активів на кінець періоду.

Оборотність оборотних активів обчислюється тривалістю одного обороту в днях (оборотність оборотних активів у днях) або кількістю оборотів за звітний період.

Оцінка оборотності включає:

оцінку оборотності оборотних активів;

оцінку оборотності короткострокових пасивів;

аналіз “чистого циклу".

Для аналізу оборотності розраховуються наступні показники:

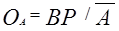

Оборотність активів (ОА) показує, скільки разів за період “обернувся” розглянутий вид активу (А).

, (3.17)

, (3.17)

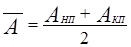

де  ,

,

АНП - значення активу на початок періоду;

АКП - значення активу на кінець періоду.

База для розрахунку оборотності (чисельник приведеної вище формули) для кожного елемента поточних активів може бути різна: для дебіторської заборгованості - виторг від реалізації, для товарів - покупна вартість реалізованих товарів, для незавершеного виробництва і запасів - собівартість реалізованої продукції.

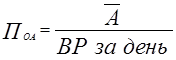

Період обороту активів (ПОА) показує яка тривалість одного обороту активу в днях (термін “бездіяльності”).

. (3.18)

. (3.18)

Сума періодів обороту окремих складових поточних активів, за винятком коштів, складає “витратний цикл” організації.

Період обороту пред'явлених рахунків (кредит постачальників) і період обороту авансів і передплат (кредит покупців) розраховуються по формулах, аналогічним періодам обороту активів. Період обороту інших поточних пасивів визначається експертним методом, виходячи з частоти виплати заробітної плати і податків. Сума періодів обороту поточних пасивів складає “кредитний цикл” організації.

Різниця між “витратним циклом” і “кредитним циклом” складає “чистий цикл”. “Чистий цикл” - найважливіший показник, що характеризує фінансову організацію основного виробничого процесу. Ріст цього показника свідчить про ріст потреби у фінансуванні з боку зовнішніх стосовно виробничого процесу джерел (власний капітал, кредити). Негативне значення “чистого циклу" може означати, що кредити постачальників і покупців з надлишком покривають потреба у фінансуванні виробничого процесу й організація може використовувати надлишок, що утвориться, на інші мети, наприклад, на фінансування постійного капіталу.

Дата: 2019-07-24, просмотров: 354.