В августе 1982 г. Мексика заявила, что она не в состоянии обслуживать свой внешний долг (т.е. выплачивать проценты и возвращать долги, по которым наступил срок погашения) в соответствии с подписанными соглашениями. Вскоре большинство стран Латинской Америки, Азии и Африки последовали примеру Мексики и попросили пересмотреть график выплаты (реструктуризации) своих долгов.

При реструктуризации долга условия его предоставления (процент, сумма, сроки начала возврата) пересматриваются. Реструктуризация имеет место в том случае, когда страна не может осуществлять выплаты в соответствии с первоначальными соглашениями.

Трудности с выплатой долга, подобные тем, с которыми столкнулась Мексика, с определенной периодичностью возникают в ситуациях, когда в результате ошибок в управлении или потрясений внешнего происхождения, например вследствие падения экспортных доходов, отдельные страны не могут платить по своим векселям. Но чтобы сразу много стран одновременно испытывали трудности с обслуживанием своего долга, — такое случается весьма редко.

Происхождение кризиса. Кризис задолженности разразился по трем причинам. Во-первых, страны-должники плохо управляли своей экономикой. Детали и причины этого различны, однако общей практикой были бюджетный дефицит и завышенный курс национальной валюты. Страны-должники устанавливали курсы своих валют на столь высоком уровне, что спекуляция на грядущей девальвации валюты стала массовым явлением. В некоторых странах эта спекуляция приняла форму резко возросшего импорта, закупки за рубежом осуществлялись по заниженному обменному курсу. В других странах она приняла форму бегства капитала, при котором граждане LDC закупали иностранные активы, например банковские депозиты в Нью-Йорке или недвижимость в Майами. Масштабы этого бегства были колоссальны. По некоторым оценкам, бегство капитала из Латинской Америки в конце 70-х годов достигло 100 млрд. долл.

Второй причиной кризиса задолженности было опрометчивое предоставление кредитов коммерческими банками. В случае предъявления требований на новые займы коммерческие банки не задавали много вопросов. Они просто кредитовали, не обращая внимания на ненормальные масштабы увеличения долга. А ведь без этих кредитов страны-должники не смогли бы продолжать проведение ошибочной внутренней макроэкономической политики до той критической ситуации, к которой они впоследствии пришли.

Третьей причиной было резкое ухудшение в начале 80-х годов ситуации в мировой экономике. Процентные ставки возросли, экономический рост в целом замедлился, а цены на товары упали. В таблице 4 экономическая ситуация начала 80-х годов сопоставляется с ситуацией в начале 70-х годов, когда должники находились в исключительно благоприятных условиях.

Рост процентных ставок означал, что должникам нужно было платить более высокие проценты по своим внешним долгам. Снижение цен на товары и замедление темпов экономического роста стран — потребителей продукции должников означали сокращение экспортных доходов, представлявших собой источник выплаты долга. Таким образом, как раз в тот момент, когда для обслуживания долга потребовалось больше долларов, количество доступных средств сократилось в результате снижения экспортных поступлений.

Что означал кризис задолженности? Для стран-кредиторов кризис задолженности был полной неожиданностью. Оказалось, что они давали в долг странам, которые на самом деле не имели средств для выплаты долга. Коммерческие банки открыли для себя тот факт, что их клиенты в Латинской Америке не только не имели возможности вернуть сами долги, по которым подошли сроки возврата, но даже не могли выплатить большей части процентов. Речь шла не о предоставлении дополнительных кредитов, а о том, как получить обратно уже выданные средства.

Для стран-должников кризис задолженности принял форму драматической необходимости привести в порядок состояние дел в экономике. Если раньше они могли взять в долг, чтобы выплатить все проценты, то теперь доступа к кредитам уже не было. Доходы, необходимые для выплаты процентов, нужно было получить за счет быстрого и вынужденного изменения текущего платежного баланса с помощью сокращения импорта и увеличения экспорта. Это означало огромное падение уровня жизни.

|

Масштабы этой проблемы могут быть продемонстрированы в терминах платежного баланса. Разобьем дефицит текущего платежного баланса на две составляющие. Первая — это общая сумма процентных платежей, которые должны быть выплачены внешнему миру; вторая — это сумма чистых выплат за иностранную валюту по всем остальным сделкам (назовем ее непроцентным дефицитом):

Теперь представим себе, что в какой-то момент внешнее финансирование в виде займов, прямого инвестирования и помощи становится недоступным, а процентные платежи остаются неизменными. Отсутствие внешнего финансирования означает, что текущий счет должен быть сбалансирован, поскольку возможность использования для оплаты дефицита притока капитала (положительного сальдо баланса движения капиталов) отсутствует. Кроме того, необходимость выплачивать проценты требует, чтобы непроцентный дефицит превратился в непроцентное положительное сальдо. Чтобы достичь этого, страны-должники вынуждены были прибегнуть, к суровым мерам: провести девальвацию, сокращающую объемы импорта, повышающую конкурентоспособность и стимулирующую экспорт.

В таблице 5 иллюстрируется динамика внешнего долга, дефицита текущего платежного баланса и разделения между процентными платежами и непроцентным дефицитом для Латинской Америки. Таблица наглядно показывает резкое увеличение процентных платежей в 1980-1982 гг., резкое падение дефицита текущего платежного баланса в период после 1982 г. (вследствие недостатка внешних кредитов) и тот самый сдвиг от непроцентного дефицита в пользу непроцентного положительного сальдо, о котором мы только что говорили. К 1985 г. большая часть процентов уже выплачивалась должниками, а не относилась на долг, причем эти выплаты финансировались за счет резко возросшего положительного торгового сальдо.

Адаптация стран-должников к новым условиям проходила, конечно, очень тяжело. В 1981-1985 гг. доход на душу населения упал фактически во всех странах-должниках Латинской Америки. В среднем для региона это падение составило 8,6%. В некоторых странах, например в Боливии, душевой доход упал более чем на 20%. Огромные масштабы этой цены, платить которую приходилось снижением доходов и занятости, ставили перед странами-должниками вопрос о том, в состоянии ли они продолжать обслуживание долга или же они должны признать необходимость аннулирования долгов, т.е. объявить о невозможности их выплаты сейчас или в будущем. Аннулирование долгов имеет многочисленные исторические прецеденты и было обычной практикой в 30-х годах. Однако вплоть до начала 1987 г. ни одна страна не отказалась от своих долгов. Перу ограничила свои выплаты процентов величиной своих экспортных поступлений, и многие страны подхватили эту идею. В феврале 1987 г. Бразилия остановила выплату процентов по своим банковским кредитам, но объявила, что хочет возобновить выплаты позднее. Риск торговых санкций со стороны стран-кредиторов и страх, что впоследствии они не смогут брать кредиты за границей, вынуждали должников не предпринимать излишне вызывающие действия.

Таблица 5. Внешний долг и дефицит торгового баланса Латинской Америки (в млрд. долл.)

| В среднем за 1978-1981 гг. | 1982 | 1983 | 1984 | 1985 | |

| Дефицит текущего платежного баланса | 28,2 | 41,9 | 10,7 | 3,1 | 4,6 |

| Непроцентный дефицит | 5,3 | -3,8 | -29,9 | -41,8 | -36,5 |

| Процентные платежи | 22,9 | 45,7 | 40,6 | 44,9 | 41,1 |

| Внешний долг | 216 | 333 | 343 | 359 | 369 |

Источник: International financial Statistics.

Но даже при этом к 1987 году стало ясно, что наращивание активного сальдо торгового баланса LDC (и, следовательно, перераспределение ресурсов в пользу богатых стран) так и не стало устойчивым процессом. В то же время риск конфронтации между должниками и кредиторами угрожал серьезными последствиями для коммерческих банков. Американские банки принимали участие в кредитовании Латинской Америки в весьма крупных масштабах, и сумма выданных ими кредитов во многих случаях превосходила величину уставного (чистого собственного) капитала. Поэтому в случае отказа стран-должников платить долги многие крупные коммерческие банки в развитых странах превратились бы в банкротов, что могло бы спровоцировать финансовый крах в мировом масштабе.

Те трудности, с которыми сталкиваются коммерческие банки в ситуации отказа от обязательств, взятых перед ними,, и их неготовность допустить даже возможность уступок за счет уменьшения, например, процентных ставок по долгу ставят на повестку дня вопрос о том, имеют ли правительства стран-должников достаточную политическую силу, чтобы выжить в условиях отсутствия экономического роста и инвестиционной деятельности. Это представляется маловероятным. В конце концов выход из кризиса задолженности, по-видимому, будет включать ограниченное целевое списание долга, которое не принесет значительного вреда банкам и будет способствовать экономическому росту стран-должников. Но выработка такого решения явно запоздала.

Ссудный капитал

Формой международного движения ссудного капитала является международный кредит, то есть денежный капитал, отдаваемый собственником в ссуду, приносящий процент и обслуживающий кругооборот функционирующего капитала. Его основные принципы:

¨ возвратность (иначе это было бы субсидирование);

¨ срочность – ссуду необходимо вернуть в оговоренный срок;

¨ платность, то есть выплата процентов за пользование кредитом.

Величина процента может дифференцироваться в зависимости от условий кредитного соглашения, т.е. материальные гарантии погашения кредита.

В международных масштабах в качестве ссудного используется как официальный, так и частный капитал. В качестве кредиторов и должников могут выступать частные предприниматели, банки, государства, предоставляющие займы другим странам, международные организации.

В зависимости от главных признаков, характеризующих отдельные стороны кредитных отношений, можно произвести несколько различных видов классификаций форм международного кредита.

по видам:

¨ товарные кредиты, предоставляемые экспортерами импортерам;

¨ валютные, выдаваемые банками в денежной форме.

по валюте займа:

¨ кредиты в валюте страны - должника;

¨ кредиты в валюте страны - кредитора;

¨ кредиты в валюте третьей страны; кредиты в международной счетной единице (СДР[15]).

по срокам:

¨ сверхсрочные - суточные, недельные, до трех месяцев;

¨ краткосрочные - до одного года;

¨ cреднесрочные - от одного года до пяти лет;

¨ долгосрочные - свыше пяти лет.

по обеспеченности:

¨ обеспеченные (товарными документами, векселями, ценными бумагами, недвижимостью и др.);

¨ бланковые - под обязательства должника (простой вексель).

по форме предоставления кредита:

¨ наличные, зачисляемые на счет и в распоряжение должника;

¨ в безналичной форме (переводные векселя, депозитные сертификаты и др.).

Особенности прямых зарубежных инвестиций. Регулирование международного движения предпринимательского капитала.

|

На протяжении последних десятилетий в мире происходил рост прямых иностранных инвестиций. В 1998 году они достигли 430 - 440 млрд. долларов. При этом можно выделить черты, характерные для международного движения капитала в конце 20 века.

На протяжении последних десятилетий в мире происходил рост прямых иностранных инвестиций. В 1998 году они достигли 430 - 440 млрд. долларов. При этом можно выделить черты, характерные для международного движения капитала в конце 20 века.

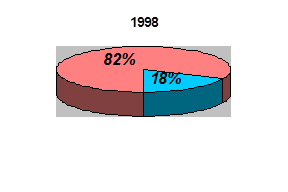

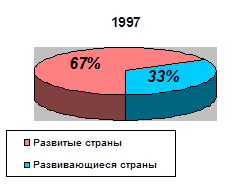

Основными участниками международного движения капитала продолжают оставаться страны с развитой рыночной экономикой, причем их доля в объеме мировых инвестиций постоянно увеличивается. За 1998 году удельный вес развитых стран в общем объеме экспорта прямых зарубежных инвестиций увеличился с 67 до 82 %. Но наряду с развитыми странами крупными реципиентами (то есть, странами, принимающими капитал) стали Бразилия, Мексика, Аргентина, Китай, возрастает роль стран с переходной экономикой как импортеров капитала.

Ужесточается конкуренция за привлечение иностранных инвестиций. Для этого иностранным инвесторам не только предоставляется благоприятный национальный режим, но и разрабатываются специальные меры по привлечению иностранного капитала. В 1997 году особый режим по отношению к иностранным инвесторам имели уже 143 страны и территории.

Происходит переоценка факторов, которые являются привлекательными для иностранного капитала. Традиционно таковыми были емкий внутренний рынок, наличие природных и производственных ресурсов, наличие дешевой рабочей силы. Эти обстоятельства сохраняют свою привлекательность. Но в настоящее время возрастает значение таких обстоятельств, как наличие в принимающей стране развитой инфраструктуры связи, профессиональные навыки рабочей силы, технологические, инновационных, менеджерские способности работников, отношение к созданию богатства, культура бизнеса.

В последние годы преобладают инвестиции на приобретение или поглощение иностранных предприятий и фирм, а не в создание новых. Это во многом объясняется процессами приватизации, которые были широко распространены во многих странах. Мировой финансовый кризис 1997 - 1998 гг. выявил негативные последствия использования иностранных кредитов и портфельных инвестиций. В отличие от этих форм вложения капитала, прямые иностранные инвестиции не создают для страны дополнительной внешней задолженности, а, напротив, способствуют появлению источников ее покрытия. Это обстоятельство усилило внимание многих стран к прямым инвестициям.

Международные валютно-кредитные и финансовые организации.

Международный валютный фонд.

Учреждение МВФ связано с созданием Бреттон - Вудской валютной системы в 1944 г. и он был неотъемлемой частью этой системы. Но крах Бреттон - Вудского валютного порядка не привел к ликвидации МВФ. Этот факт показывает, что МВФ является необходимым институтом регулирования международных валютных отношений.

Цель МВФ заключается в поддержании стабильности в международных валютных отношениях. Это должно способствовать экономическому росту, развитию международной торговли и обеспечить высокий уровень занятости и доходов. Для достижения этой цели МВФ определил в Уставе "кодекс поведения", который, естественно, изменялся с течением времени. Правила МВФ касаются конвертируемости валют и валютного курса, свободы платежей по текущим операциям. Для выполнения своих задач МВФ регулярно анализирует экономическую, финансовую и валютную политику государств - участников.

МВФ имеет значительные технические и финансовые возможности для помощи государствам, испытывающим трудности с урегулированием платежных балансов. Он может обеспечить займы в конвертируемой валюте. Эти займы предоставляются в поддержку экономических программ оздоровления, одобренных фондом. Таким образом, МВФ располагает финансовым рычагом, который позволяет отклонять в нужную сторону экономическую политику стран, испытывающих трудности в урегулировании сальдо платежных балансов. Некоторые страны Европы прибегли к его помощи вследствие "нефтяных шоков". С начала 80-х годов помощь МВФ сосредоточена в странах, испытывающих проблемы структурной задолженности, то есть на большинстве развивающихся стран.

Высший руководящий орган МВФ - Совет управляющих, в котором каждая страна - участница представлена управляющим и его заместителем, назначаемым на пять лет. Обычно это министры финансов или руководители центральных банков. В ведение Совета входит внедрение изменений в Статьи Устава, прием и исключение стран - членов, определение и пересмотр величины их долей в капитале, выборы исполнительных директоров. Управляющие собираются на сессии 1 раз в год. МВФ учрежден по принципу акционерного предприятия. В соответствии с принципом "взвешенного" количества голосов каждое государство имеет 250 "базисных голосов" независимо от величины взноса в капитал и дополнительно по 1 голосу на каждые 100 тыс. единиц СДР его.

Глава 2

Дата: 2019-04-23, просмотров: 386.