Таблица 2.12

| Показатели | Способ расчета | Нормальное | Значение показателей | Отклонение в | ||||

| ограничение | На начало | На конец | динамике | |||||

| периода | периода | (+,-) | ||||||

Коэффициент капитализации | ||||||||

| 81865,53 | 189,03 | 81676,49 | |||||

Коэффициент обеспеченности | ||||||||

| собственными источниками | -0,26 | 0,17 | 0,43 | |||||

| финансирования | ||||||||

Коэффициент финансовой | ||||||||

| независимости | 0,00 | 0,33 | 0,33 | |||||

Коэффициент финансирования | ||||||||

| оптимальное значе- | 0,00 | 0,49 | 0,49 | |||||

| ние:V≈1,5 | ||||||||

Коэффициент финансовой | ||||||||

| устойчивости | 0,41 | 0,33 | -0,08 | |||||

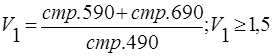

1. Коэффициент капитализации

На начало года: 207387 /-40 = 81865,53

На конец года: 287714/94787 = 189,03

Изменения за год:3,03-(-5185,68) = 81676,49

Так как результат коэффициента капитализации отрицательный, следует сделать вывод, что данное предприятие не зависит от заёмных источников средств.

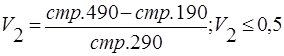

2. Коэффициент обеспеченности собственными источниками финансирования:

На предприятии ООО «Промсахар» V2 = 0,17, это показывает, что при возникновении финансового риска не все свои обязательства предприятие покрывает за счёт собственных средств.

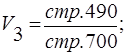

3. Коэффициент финансовой независимости

и

и

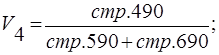

4. Коэффициент финансирования

Из приведенных выше результатов анализа таблицы 2.10. и таблицы 2.11. мы сделали вывод, что предприятие неплатёжеспособно, поэтому данные коэффициентов V3 и V4 равны нулю на начало года и возрастает на конец года.

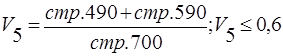

5. Коэффициент устойчивости

На предприятии ООО «Промсахар»

На начало года V5 = (–40+84928)/207387 = 0,41

На конец года V5 = (94787+187)/287714 = 0,33

Изменения за год: - 0,08

На основании полученного результата можно сказать, что предприятие к концу 2003 года кризисная ситуация на предприятии усугубляется.

Устойчивое финансовое состояние характеризуется постоянной платежной готовностью, достаточной обеспеченностью собственными оборотными средствами и эффективным их использованием с хозяйственной целесообразностью, четкой организацией расчетов, наличием устойчивой финансовой базы.

Неустойчивое финансовое состояние (неплатёжеспособность) характеризуется неэффективным размещением средств, недостаточно устойчивой потенциальной финансовой базой, связанной с неблагоприятными ситуациями в производстве.

Кризисные ситуации, для преодоления которых не было принято соответствующих профилактических мер, могут привести к чрезмерному разбалансированию экономического механизма предприятия с соответствующей неспособностью продолжения финансового обеспечения производственного процесса, что квалифицируется как банкротство предприятия.

Все типы финансовых ситуаций сгруппированы в таблице 2.13.

Таблица 2.13.

Сводная таблица по типам финансовых ситуаций ООО «Промсахар»

|

Показатели | Тип финансовой ситуации | |||

| Абсолютная независимость | Нормальная независимость | Неустойчивое состояние | Кризисное состояние | |

| ||||

| ||||

| ||||

По данным таблицы 2.9., где Фс = 125316 тыс. руб; Фт = 40575 тыс. руб.; Фо = 110815 тыс. руб. подставим их в значения таблицы 2.13.

Фс 0; Фт ³0; Фо³0,

Фс 0; Фт ³0; Фо³0,

Мы имеем следующий результат:

123316 0; 40575³0; 110815³0, то есть тип финансовой ситуации предприятия ООО «Промсахар» – нормальная независимость.

123316 0; 40575³0; 110815³0, то есть тип финансовой ситуации предприятия ООО «Промсахар» – нормальная независимость.

Успех работы предприятия во многом зависит от того, какое место в ней занимают оборотные средства и насколько целенаправленно и точно выполняются необходимые для этого условия. Во-первых, требуется постоянное поддержание оптимального запаса оборотных средств, обеспечивающего непрерывность производственного процесса и не выходящего сверхнормативного количества. Во-вторых, требуется умение экономически грамотно распоряжаться уже имеющимися оборотными средствами и пополнять их запас по выгодным для предприятия ценам. В-третьих, умение рационально использовать денежные средства.

Эффективность использования оборотных средств, в конечном счете заключается в ускорении оборачиваемости оборотных средств, а следовательно в уменьшении потребности в них. Речь идет о необходимости сокращения времени, в течение которого оборотные средства отвлечены, то есть находятся в обороте. Каждый руководитель заинтересован в скорейшем возврате денежных средств, авансированных на обслуживание производства и реализацию продукции, чтобы направить их на воспроизводство.

Сопоставление скорости оборачиваемости оборотных средств в 2003 и 2002 годах даёт представление об ускорении или замедлении оборачиваемости. С этой целью используются следующие показатели (таблица 2.14.).

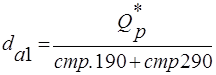

1. Ресурсоотдача:

За отчётный период dа1 =305023/287714 =1,06

Аналогичный dа1 =119478/207387 = 0,57

Отклонение dа1 =1,06- 0,57 = 0,49

Увеличение в 2003 году ресурсоотдачи по сравнению с 2002 годом говорит о том, что сырьё, материалы и другие материальные ресурсы больше участвовали в процессе производства.

Таблица 2.14.

Дата: 2019-05-29, просмотров: 332.