Исходные данные для проведения оценки риска инвестиционного проекта были предоставлены институтом по проектированию металлургических заводов (ГИПРОМЕЗ).

Для расчета значения критерия покрытия были взяты данные из таблицы 3.

Таблица 3 – Схема финансирования строительства завода по производству труб большого диаметра, %

| Источники финансирования | Периоды проекта, года | ||||||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | |

| Собственные средства – акционерный капитал | 31,3 | 41,0 | 36,6 | 35,0 | 48,0 | 61,0 | 74,0 | 87,0 | 100 |

| Заемные средства | 68,7 | 59,0 | 63,4 | 65,0 | 52,0 | 39,0 | 26,0 | 13,0 | 0 |

Поскольку оказалось достаточно трудно оценить интервалы разбросов чистых денежных потоков, то для его формирования были использованы составляющие, представленные в таблице 4.

Сначала производилась оценка риска проекта на основе вероятностного подхода. Для этого при помощи программы были рассчитаны математическое ожидание, дисперсия и ковариация денежного потока для каждого периода проекта. Значения первого представлены в таблице 4, а последних двух величин - в таблице В1 приложения В. В данной таблице дисперсии находятся на главной диагонали.

Расчет риска проекта начали с четвертого года, а за первоначальные капиталовложения приняли среднюю сумму вложений на строительство завода, требуемую за три первых года с начала строительства, то есть I равнялось 17020 миллионов рублей. Норма дисконта была равна 10 %.

Значения критериев неопределенности (Vt), ликвидности (Rt) и покрытия (Ct), а также чистого приведенного эффекта (NPVt) для каждого планово-учетного периода проекта, рассчитанные программой, показаны в таблице 5.

Таблица 4 – Потоки финансовых средств для оценки риска проекта, млн.руб.

| Название составляющих | Планово-учетные периоды проекта, года | ||||||||||||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | |||||||||||

| Поступление денежных средств | |||||||||||||||||||||||||

| Доходы от реализации продукции | 0 | 0 | 0 | 9333 | 15484 | 15824 | 15824 | 15824 | 15824 | 15824 | 15824 | 15824 | 15824 | 15824 | 15824 | ||||||||||

| 0 | 0 | 0 | 11541 | 19146 | 19567 | 19567 | 19567 | 19567 | 19567 | 19567 | 19567 | 19567 | 19567 | 19567 | |||||||||||

| Возмещение НДС по инвестициям | 0 | 0 | 0 | 2116 | 2039 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | ||||||||||

| 0 | 0 | 0 | 2539 | 2447 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | |||||||||||

| Амортизация | 0 | 0 | 0 | 1012 | 1778 | 1778 | 1778 | 1778 | 1778 | 1778 | 1778 | 1778 | 1778 | 1778 | 1778 | ||||||||||

| 0 | 0 | 0 | 1214 | 2134 | 2134 | 2134 | 2134 | 2134 | 2134 | 2134 | 2134 | 2134 | 2134 | 2134 | |||||||||||

| Расход денежных средств | |||||||||||||||||||||||||

|

| 3353 | 4320 | 9347 | 7907 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | ||||||||||

| 4024 | 5184 | 11216 | 9488 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | |||||||||||

| Прирост оборотных средств | 0 | 0 | 0 | 630 | 235 | 12 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | ||||||||||

| 0 | 0 | 0 | 696 | 260 | 14 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | |||||||||||

| Эксплутационные затраты | 0 | 0 | 0 | 6302 | 8656 | 8775 | 8775 | 8775 | 8775 | 8775 | 8775 | 8775 | 8775 | 8775 | 8775 | ||||||||||

| 0 | 0 | 0 | 6966 | 9568 | 9699 | 9699 | 9699 | 9699 | 9699 | 9699 | 9699 | 9699 | 9699 | 9699 | |||||||||||

| Налоги | 0 | 0 | 0 | 916 | 1906 | 1934 | 1910 | 1886 | 1861 | 1837 | 1813 | 1788 | 1764 | 1740 | 1715 | ||||||||||

| 0 | 0 | 0 | 1120 | 2330 | 2364 | 2334 | 2305 | 2275 | 2245 | 2215 | 2186 | 2156 | 2126 | 2097 | |||||||||||

| Математическое ожидание | -3353 | -4320 | -9347 | -1319 | 1053 | 8156 | 8107 | 8235 | 8115 | 8151 | 8255 | 8374 | 8502 | 8256 | 8426 | ||||||||||

Таблица 5 – Результат оценки риска инвестиционного проекта на основе вероятностного подхода,

| Период проекта | Ct, доли единицы | NPVt, млрд. руб. | Vt, (млрд. руб.)2 | σ2 , млрд. руб. |

| 1 | 2 | 3 | 4 | 5 |

| 4 | 0,58 | -14,54 | 660,89 | 0,81 |

| 5 | 0,92 | -8,24 | 1878,80 | 1,37 |

| 6 | 1,56 | -3,63 | 2952,54 | 1,72 |

| 7 | 2,85 | 0,53 | 3784,71 | 1,94 |

| 8 | 6,69 | 4,37 | 4832,95 | 2,20 |

| 9 | 100,00 | 7,81 | 5846,83 | 2,42 |

| 10 | 100,00 | 10,95 | 6698,38 | 2,59 |

| 11 | 100,00 | 13,84 | 7286,51 | 2,70 |

| 12 | 100,00 | 16,51 | 7583,38 | 2,76 |

| 13 | 100,00 | 18,98 | 7693,57 | 2,77 |

| 14 | 100,00 | 21,15 | 8045,46 | 2,84 |

| 15 | 100,00 | 23,17 | 8373,56 | 2,89 |

Так как критерий неопределенности представляет собой дисперсию чистого приведенного эффекта, то для простоты восприятия в таблицу добавлен последний столбик, показывающий величину среднеквадратического отклонения (σ2).

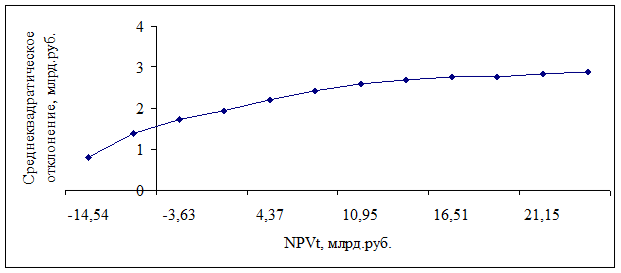

График зависимости значения среднеквадратического отклонения и чистого приведенного эффекта показан на рисунке 1.

Рисунок 1 – Зависимость среднеквадратического отклонения от значения NPVt

Как видно из рисунка с увеличением значения NPVt увеличивается и коэффициент неопределенности, что, соответственно, увеличивает риск проекта в целом с одной стороны. С другой критерий покрытия все время увеличивается, то есть происходит снижение риска проекта. Коэффициент же ликвидности не включен в данную таблицу, поскольку если брать для его расчета средние значения, то есть математические ожидания, чистых денежных потоков он будет, соответственно, всегда равен единице. Риск по такому показателю определить достаточно сложно. Конечное значение дисперсии равно 2,89 миллиарда рублей. Вопрос о том готов ли инвестор пожертвовать этой суммой и на сколько он может доверять этой оценке остается за ним.

Дата: 2019-05-29, просмотров: 347.

Инвестиции, включая НДС

Инвестиции, включая НДС