При аналізі дисконтованої ефективності варіантів фінансування проектів застосовуються основні 3 варіанта бар’єрних ставок, або ставок дисконтування грошових потоків витрачених на фінансування проекту та генеруємих проектом у результаті господарчої діяльності по експлуатації профінансованих активів проекту:

– Бар'єрна ставка з обліком мінімальної ринкової вартості грошей в банківській системі країни та з додатковим урахуванням інфляції (ставка дисконтування 1-го типу);

– Бар'єрна ставка з обліком зваженої середньої вартості капіталу, WACC (ставка дисконтування 2-го типу);

– Бар'єрна ставка за ринковим рівнем безризикової ставки доходності інвестиційного капіталу з урахуванням прогнозних ризиків проекту – модель САРМ (ставка дисконтування 3-го типу).

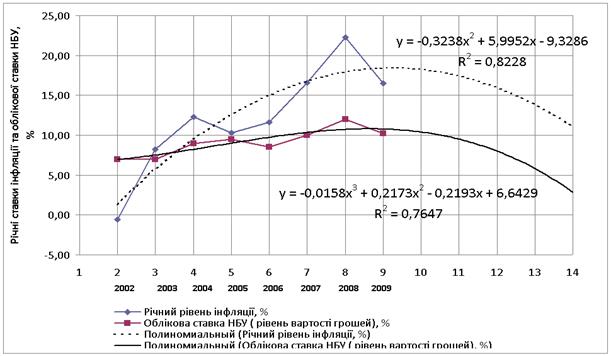

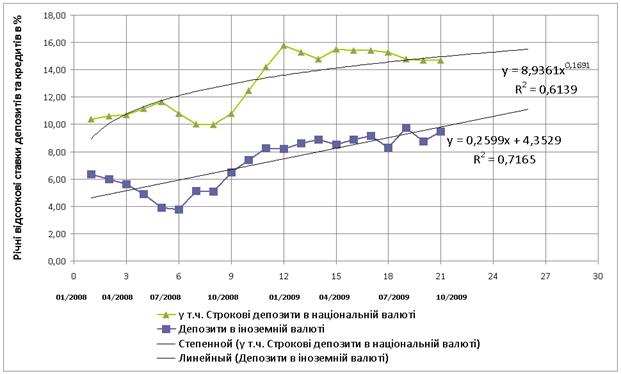

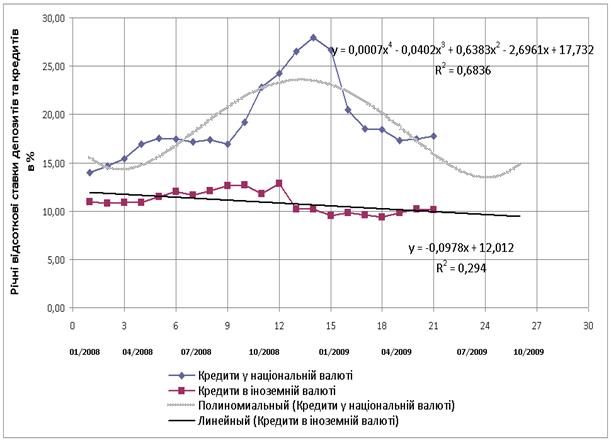

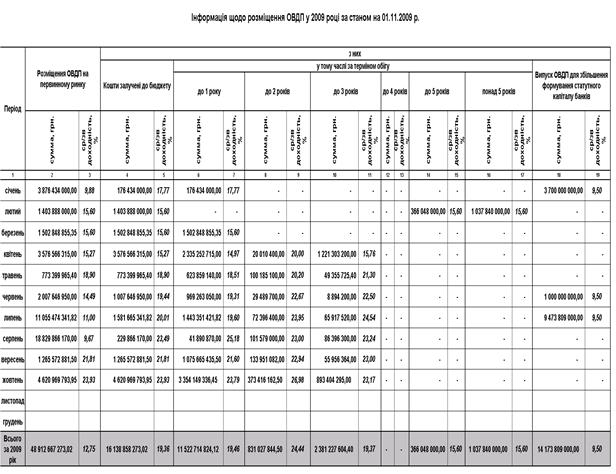

На рис. 2.1 – 2.3 та в табл. 2.7 – 2.8 наведені статистичні дані та економетричні моделі регресійних моделей (програмний модуль «електронних таблиць» EXCEL-2007) екстраполяційного прогнозування на період дії проекту рівней:

- інфляції в Україні;

- облікової ставки Національного банку України (мінімальна вартість грошей);

- відсоткових ставок доходності депозитів в національній та іноземній валюті в Україні (альтернативна інвестиційна ставка доходності);

- відсоткових ставок вартості кредитів в національній на іноземній валюті в Україні;

безризикових ставок ринкової інвестиційної доходності в Україні, розраховуємих за динамікою рівня доходності державних облігацій ОВДП у 2007–2009 роках.

Рис. 2.1. Річні ставки інфляції та облікова ставка НБУ (мінімальний рівень вартості грошей) в нацвалюті в 2002–2009 роках [30] та регресійні моделі динаміки їх трендів для прогнозу бар’єрних ставок в проекті

Рис. 2.2. Річні ставки банківських депозитів в національній та іноземній валютах в 2008–2009 роках

Рис. 2.3. Річні ставки банківських кредитів в національній та іноземній валютах в 2008–2009 роках [30] та регресійні моделі динаміки їх трендів для прогнозу бар’єрних ставок в проекті

Таблиця 2.7. Статистика та прогноз рівня бар’єрних ставок в проекті (ставка дисконтування) для 1 моделі (рівень інфляції + мінімальний рівень вартості грошей) в Україні за даними Держкомстату [29] та Національного банку [30] у 2000–2009 роках

Таблиця 2.8. Оцінка безризикової ринкової ставки доходності капіталу в Україні за рівнем доходності державних облігацій ОВДП у 2009 році [30]

Враховуючи дані, наведені на рис. 2.1 – 2.3 та в табл. 2.6 – 2.7, а також пропонуємий рівень ризику в 5% – 10% для нових проектів [26], в дослідженнях дійсного проекту приймаються наступні рівні бар'єрних ставок:

1. Постійна ставка вартості власного капіталу WACC (власн) – 32% (16% – середній рівень інфляції та 16% – середній рівень альтернативної депозитної доходності інвестиційного капіталу);

2. Змінна ставка вартості змішаного (власний (32%) +кредитний (25%)) капіталу WACC (власн+кредит) – з рівня 28,0% на 1 рік проекту до рівня 32,0% на останній 5-й рік проекту;

3. Змінна ставка вартості змішаного (власний (32%) +лізинговий (30%)) капіталу WACC (власн+лізинг) – з рівня 30,5% на 1 рік проекту до рівня 34,0% на останній 5-й рік проекту.

Згідно з графіком регресійної моделі, наведеної на рис. 2.1, та враховуючи тенденції в керуванні цим процесом в Україні, в проекті прийнята змінна ставка щорічної інфляції цін на послуги, матеріали та заробітну плату:

1 рік проекту – 16,0%;

2 рік проекту – 14,0%;

3 рік проекту – 12,0%;

4 рік проекту – 10,0%;

5 рік проекту – 8,0%;

Дата: 2019-05-28, просмотров: 393.