Вступ

Головне завдання інвестиційного аналізу – розрахувати ефективність інвестиційного проекту й оцінити його ризикованість. Інакше кажучи, оптимальний вибір робиться по двох параметрах: ефективність і ризик.

У класичному інвестиційному аналізі можна виділити, три типи математичних моделей, що визначають параметри:

– суму доходу інвестиції (NV, NPV, MNPV),

– прибутковість інвестиції (NRR, IRR, MIRR, MIRR(бар),

– індекс прибутковості інвестиції (DPI) і

– строк окупності інвестиції (окупність, Тс-Окупність, дюрація)

грошових потоків, генерируємих інвестиційним проектом.

Модель №1. У модель входять тільки грошові потоки (CF і I). Визначаються параметри NV і Окупність.

Модель №2. У модель входять грошові потоки й бар'єрна ставка (CF, I і Rбар). Визначаються параметри IRR, NPV, DPI, NRR, Дюрация, Тс-Окупність і MIRR(бар). У цій моделі додається облік зміни вартості грошей у часі (за допомогою Rбар).

Модель №3. У модель входять грошові потоки, бар'єрна ставка й рівень реінвестицій (CF, I, Rбар і Rреин). Визначаються параметри MIRR, MNPV і MNRR. Додається, крім обліку зміни вартості грошей у часі, облік норми прибутковості реінвестицій (за допомогою Rреин).

Метою курсового проекту був аналіз ефективності застосування 3-х видів інвестиційних інструментів фінансування проектів (емісія акцій, банківське кредитування, лізинг основних засобів проекту) по моделі №2.

В якості вихідних даних застосовані матеріали розробленого раніше бізнес-плану створення міні-гольф клубу (лютий, 2009).

Для розрахунку та прогнозу бар’єрних ставок дисконтування використані статистичні матеріали Національного банку України та Державного комітета статистики України за 2000–2009 роки.

Сутність інвестиційних інструментів управління проектами

Інвестиційний інструментарій побудови та аналізу ефективності фінансування проектів

Процес аналізу інвестицій включає наступні етапи [26]:

1. Складання списку альтернативних інвестицій.

2. Підготовка для кожної альтернативи прогнозу грошових потоків.

3. Прогноз даних для розрахунку й розрахунок бар'єрних ставок (Rбар).

4. Прогноз даних для розрахунку й розрахунок рівня реінвестицій (Rреін).

5. Розрахунок на кожний період чистого грошового потоку.

6. Розрахунок параметрів інвестиційного проекту (поточної вартості грошових потоків NPV, IRR, MIRR, DPI і т.д.).

7. Аналіз чутливості й оцінка якісних факторів.

8. Оцінка й порівняння альтернативних інвестицій.

9. Аналіз зміни ліквідності й платоспроможності (робиться для відносно великих проектів).

10. Післяінвестиційний аналіз.

11. Інвестиційний факторний аналіз (за необхідністю).

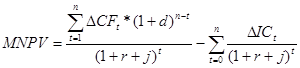

Модифікована чиста поточна вартість (MNPV)

У випадку, коли бар'єрна ставка й рівень реінвестицій істотно розрізняються, має сенс (з погляду точності) розраховувати NPV по наступній формулі (враховуючої, що отримані в результаті інвестиції кошти, реінвестуються по іншій ставці):

(1.13)

(1.13)

∆CFt – приплив коштів, генеруємих інвестицією, у періоді t = 1, 2,… n;

∆ІСt – затрати інвестиційних коштів у часі у періоді t = 0, 1, 2,… n (по абсолютній величині);

(r+j) – бар'єрна ставка (ставка дисконтирования), частки одиниці;

d – рівень ставки реінвестицій, частки одиниці (процентна ставка, засно-вана на можливих доходах від реінвестиції отриманих позитивних грошових потоків або норма рентабельності реінвестицій);

n – число періодів.

Ефективна бар'єрна ставка застосовується у випадку, коли бар'єрна ставка має змінне значення, застосовується ефективна бар'єрна ставка (щоб мати можливість порівнювати IRR, MIRR і MIRR(бар) з якоюсь однією бар'єрною ставкою).

Розрахунок ефективної бар'єрної ставки робиться аналогічно IRR, але при цьому NPV прирівнюється не нулю, як в IRR, а тому значенню NPV, що було розраховано при відомих (даних) бар'єрних ставках [26].

NPV (Rбар ef) = NPV (Rбар 1, Rбар 2,… Rбар n). (1.15)

де, R бар 1 – бар'єрна ставка за 1-й період

R бар 2 – бар'єрна ставка за 2-й період

R бар n – бар'єрна ставка за n-й період

Висновки

Результати проведеного дослідження ефективності інвестиційних інструментів управління проектами на прикладі бізнес-плану створення та експлуатації міні-гольф клубу створеного ЗАТ «Одеса гольф-клуб» показали, що для 3-х варіантів інвестиційних інструментів отримані наступні показники досягнутої ефективності проектів:

1. Варіант №1 100% прямих інвестицій в статутний капітал гольф-клубу.

Основними результатами є наступні показники:

1.1. Інвестовано в проект та витрачено на етапі будування та введення в експлуатацію міні-гольф клубу 72,0 млн. грн. власних коштів емісії акцій (кошти інвесторів), при цьому на момент початку експлуатації на рахунках підприємства залишився резервно-страховий запас оборотних коштів – 4,384 млн. грн.;

1.2. За 5 років діяльності:

– сума інвестиції 72,0 млн. грн. на кінець 5 року повернена інвесторам по номіналу акцій;

– дивіденди інвесторам на протязі 5 років проекту не сплачувались і сплачені на кінець 5 року діяльності при ліквідації підприємства;

– на момент ліквідації підприємство має на рахунках чистого прибутку 99,207 млн. грн., які є сумарними кумулятивними дивідендами інвесторів за 5 років проекту.

– поточний рівень точки беззбитковості проекту за час проекту становить 44,9%(1 рік) – 10,15%(5 рік);

– поточний рівень страхового запасу по обсягу реалізації послуг становить 2,23 (1 рік) – 9,85 (5 рік).

1.3. Дисконтовані «пренумерандо» показники ефективності експлуатації інвестиції складають наступні рівні:

– рівень сумарного дисконтованого чистого доходу ∑ PV = 56,803 млн. грн.;

– рівень сумарних дисконтованих інвестиційних витрат з врахуванням повернення номіналу інвестиції на кінець 5 року проекту складає ∑ IC =

-54,033 млн. грн.;

– рівень сумарного дисконтованого чистого прибутку від експлуатції інвестиції складає ∑ NPV = +2,769 млн. грн.;

– дисконтований коефіцієнт доходності інвестиції складає PI = 105,13%, тобто дисконтований рівень рентабельності інвестиції складає +5,13%;

– дисконтований строк окупності інвестиції становить DPP = 4,76 років;

– рівень дисконтованої дюрації проекту становить D = 1,89 років;

– ефективна бар'єрна ставка дисконтування проекту становить R бар = 32,0% річних;

– ставка внутрішньої доходності проекту становить IRR = 33,91% річних.

2. Варіант №2 часткових прямих інвестицій в статутний капітал гольф-клубу та часткового банківського кредитування проекту під заставу статутного капіталу.

Основними результатами є наступні показники:

1. Інвестовано в проект та витрачено на етапі будування та введення в експлуатацію міні-гольф клубу 72,0 млн. грн., з них 54,7 млн. грн. власних коштів емісії акцій (кошти інвесторів) та 17,3 млн. грн. банківського кредиту, при цьому на момент початку експлуатації на рахунках підприємства залишився резервно-страховий запас оборотних коштів – 4,384 млн. грн.;

2. За 5 років діяльності (1 підваріант – без поточних дивідендів):

– сума банківського кредиту 17,3 млн. грн. та сума нарахованих відсотків за користування кредитом 12,975 млн. грн. сплачені банку повністю;

– сума інвестиції 54,7 млн. грн. на кінець 5 року повернена інвесторам по номіналу акцій;

– дивіденди інвесторам на протязі 5 років проекту не сплачувались і сплачені на кінець 5 року діяльності при ліквідації підприємства;

– на момент ліквідації підприємство має на рахунках чистого прибутку 89,475 млн. грн., які є сумарними кумулятивними дивідендами інвесторів за 5 років проекту.

– поточний рівень точки беззбитковості проекту за час проекту становить 58,73%(1 рік) – 11,27%(5 рік);

– поточний рівень страхового запасу по обсягу реалізації послуг становить 1,70 (1 рік) – 8,87 (5 рік).

3. Дисконтовані «пренумерандо» показники ефективності експлуатації інвестиції складають наступні рівні (1 варіант – без поточних дивідендів):

– рівень сумарного дисконтованого чистого доходу ∑ PV = 50,05 млн. грн.;

– рівень сумарних дисконтованих інвестиційних витрат з врахуванням повернення номіналу інвестиції на кінець 5 року проекту складає ∑ IC =

-39,963 млн. грн.;

– рівень сумарного дисконтованого чистого прибутку від експлуатції інвестиції складає ∑ NPV = +10,090 млн. грн.;

– дисконтований коефіцієнт доходності інвестиції складає PI = 125,25%, тобто дисконтований рівень рентабельності інвестиції складає +25,25%;

– дисконтований строк окупності інвестиції становить DPP = 3,99 років;

– рівень дисконтованої дюрації проекту становить D = 2,10 років;

– ефективна бар'єрна ставка дисконтування проекту становить R бар = 28,88% річних;

– ставка внутрішньої доходності проекту становить IRR = 36,10% річних.

4. За 5 років діяльності (2 підваріант – з поточною виплатою дивідендів):

– сума банківського кредиту 17,3 млн. грн. та сума нарахованих відсотків за користування кредитом 20,760 млн. грн. сплачені банку повністю;

– сума інвестиції 54,7 млн. грн. на кінець 5 року повернена інвесторам по номіналу акцій;

– дивіденди інвесторам на протязі 5 років проекту сплачувались за 3, 4 та 5 роки (на 5 рік – кумулятивно за 3 роки) в загальній сумі 83,62 млн. грн.;

– на момент ліквідації підприємство має на рахунках чистого прибутку 17,1 тис. грн., які є додатковими сумарними кумулятивними дивідендами інвесторів за 5 років проекту.

3. Дисконтовані «пренумерандо» показники ефективності експлуатації інвестиції складають наступні рівні (2 варіант – з поточною виплатою дивідендів):

– рівень сумарного дисконтованого чистого доходу ∑ PV = 46,17 млн. грн.;

– рівень сумарних дисконтованих інвестиційних витрат з врахуванням повернення номіналу інвестиції на кінець 5 року проекту складає ∑ IC =

-41,05 млн. грн.;

– рівень сумарного дисконтованого чистого прибутку від експлуатації інвестиції складає ∑ NPV = +5,116 млн. грн.;

– дисконтований коефіцієнт доходності інвестиції складає PI = 112,46%, тобто дисконтований рівень рентабельності інвестиції складає +12,46%;

– дисконтований строк окупності інвестиції становить DPP = 4,45 років;

– рівень дисконтованої дюрації проекту становить D = 2,12 років;

– ефективна бар'єрна ставка дисконтування проекту становить R бар = 32,0% річних;

– ставка внутрішньої доходності проекту становить IRR = 34,65% річних.

– дисконтована рентабельність інвестиції для інвесторів ROI = +62,19%.

3. Варіант №3 часткових прямих інвестицій в статутний капітал гольф-клубу та часткового лізингу обладнання:

Основними результатами є наступні показники:

1. Інвестовано в проект та витрачено на етапі будування та введення в експлуатацію міні-гольф клубу 72,0 млн. грн., з них 56,0 млн. грн. власних коштів емісії акцій (кошти інвесторів) та 16,0 млн. грн. лізингового кредиту, при цьому на момент початку експлуатації на рахунках підприємства залишився резервно-страховий запас оборотних коштів – 4,384 млн. грн.;

2. За 5 років діяльності:

– сума лізингового кредиту 16,0 млн. грн. та сума нарахованих відсотків за користування лізингом 14,40 млн. грн. сплачені лізинговій компанії повністю;

– сума інвестиції 56,0 млн. грн. на кінець 5 року повернена інвесторам по номіналу акцій;

– дивіденди інвесторам на протязі 5 років проекту не сплачувались і сплачені на кінець 5 року діяльності при ліквідації підприємства;

– на момент ліквідації підприємство має на рахунках чистого прибутку 88,407 млн. грн., які є сумарними кумулятивними дивідендами інвесторів за 5 років проекту.

– поточний рівень точки беззбитковості проекту за час проекту становить 60,25%(1 рік) – 11,4%(5 рік);

– поточний рівень страхового запасу по обсягу реалізації послуг становить 1,66 (1 рік) – 8,78 (5 рік).

3. Дисконтовані «пренумерандо» показники ефективності експлуатації інвестиції складають наступні рівні:

– рівень сумарного дисконтованого чистого доходу ∑ PV = 46,69 млн. грн.;

– рівень сумарних дисконтованих інвестиційних витрат з врахуванням повернення номіналу інвестиції на кінець 5 року проекту складає ∑ IC =

-43,03 млн. грн.;

– рівень сумарного дисконтованого чистого прибутку від експлуатації інвестиції складає ∑ NPV = +3,651 млн. грн.;

– дисконтований коефіцієнт доходності інвестиції складає PI = 108,49%, тобто дисконтований рівень рентабельності інвестиції складає +8,49%;

– дисконтований строк окупності інвестиції становить DPP = 4,61 років;

– рівень дисконтованої дюрації проекту становить D = 2,04 років;

– ефективна бар'єрна ставка дисконтування проекту становить R бар = 33,1% річних;

– ставка внутрішньої доходності проекту становить IRR = 35,89% річних.

Таким чином, за показником дисконтованої рентабельності інвестицій PI досліджені варіанти проектів розташувались за наступним рейтингом:

– варіант №2 – PI = 25,25%;

– варіант №3 – PI = 8,49%;

– варіант №1 – PI = 5,13%.

За показником запасу досягнення «нульового» дисконтованого прибутку інвестиції досліджені варіанти проектів розташувались за наступним рейтингом:

– варіант №2 – PI = 19,94% (найменший рівень ризику проекту);

– варіант №3 – PI = 7,77%;

– варіант №1 – PI = 5,63%.

Таким чином, Варіант №2 фінансування проекту за рахунок інструментів часткових прямих інвестицій в статутний капітал гольф-клубу та часткового банківського кредитування проекту під заставу статутного капіталу є найбільш прибутковішим та найменш ризикованим.

Список використаних джерел

1. Андерсен Э., Груде К., Хауг Т. Сфокусированное управление проектом. – М.: ФАИР-ПРЕСС, 2006 – 526 с.

2. Батенко Л.П., Зав городніх О.А.Ліщинська В.В. Управління проектами: навч. посібник. – К., КНЕУ, 2003. – 231 с.

3. Бушуев С.Д., Бушуева Н.С. Компетентный взгляд на управление проектами NCB v3. – К.:ІРІДІУМ., 2006. – 208 с.

4. Бушуєв С.Д., Морозов В.В. Динамічне лідерство в управлінні проектами: Монографія / Українська асоціація управління проектами. – К., 1999. – 312 с.

5. Верзух Э. – Управление проектами: ускоренный курс по программе МВА: Пер. с англ. – М.: ИД «Вильямс», 2008. -471 с.

6. Волков И.М., Грачева М.В. – Проектный анализ: Продвинутый курс: Учеб.пособие. – М.: ИНФРА-М, 2004. -494 с. – (Учебники Экономического ф-та МГУ им. М.В. Ломоносова).

7. Грашина М., Дунган В. «Основи управління проектами». – Спб: «Питер», 2006, – 208с

8. Грачева М.В., А.Б. Секерин А.Б. Риск-менеджмент инвестиционного проекта. – «Юнити» «Москва», 2008. – 544 c.

9. ДеКарло Д. eXtreme Project Management. Экстремальное управление проектами. – М.: Компания p.m. Office, 2005. – 178 с.

10. Джеральд И. Кендалл, Стивен К. Роллинз Современные методы Управления портфелями проектов и Офис управления проектами: Максимизация ROI, ПМСОФТ, 2004 г., 576 стр.

11. Дитхелм Г. Управление проектами. В 2 томах Том 1. Основы, Бизнес-Пресса, 2003 г., 400 стр.

12. Дитхелм Г., Управление проектами. В 2 томах Том 2. Особеннос-ти Бизнес-Пресса, 2003 г., 273 стр.

13. Кендалл И., Роллинз К. Современные методы управления портфелями проектов и опыт управления проектами: максимизация ROI – М.: ЗАО «ПМСОФТ», 2004. – 280 с.

14. Мазур И.И., Шапиро В.Д., Ольдерогге Н.Г. Управление проектами – М. «Экономика», 2001 – 574 с.

15. Маненко С. Його величність гольф // Тижневик «Персонал» №13 (265), 3–9 квітня 2008

16. Методологія, методи та засоби проектного менеджменту. Методичні вказівки/ Викладач, к.т.н., доцент кафедри управління проектами Андріанов В.В. – Одеса: ОРІДУ НАДУ при Президентові України, 2006.

17. Москвин В.А., Управление рисками при реализации инвестицион-ных проектов – М., Финансы и статистика, 2004 г. – 352 с.

18. Посібник з питань Проектного Менеджменту (українською мовою): Пер. з англ. / Під ред. С.Д. Бушуєва, 2-і видання, перероб. – К.: Видавничий будинок «Ділова Україна», 2000. – 198 с.

19. Разу та інші, Управління програмами та проектами: 17-модульна програма для менеджерів «Управління розвитком організації», 8. – М.: «ИНФА – М», 1999. – 392 с.

20. Руководство к своду знаний по управлению проектами (Руководство PMBoK). Третье издание. © 2004 Project Management Institute, Four Campus Boulevard, Newtown Square, PA 19073–3299 USA / США.

21. Словник-довiдник з питань управління проектами / Бушуєв С.Д. Українська асоціація управління проектами. – К.: Видавничий будинок «Ділова Україна», 2001. – 640с

22. Структура Декомпозиции Работ WBS // Университет Управления Проектами (группа компаний ПМСОФТ), http://www.pmsoft.ru/

23. Товб А.С., Ципес Г.Л. Управление проектами: стандарты, методы, опыт. 2-е изд. М.:ЗАО «Олимп–Бизнес», 2005. – 240 стр.

Вступ

Головне завдання інвестиційного аналізу – розрахувати ефективність інвестиційного проекту й оцінити його ризикованість. Інакше кажучи, оптимальний вибір робиться по двох параметрах: ефективність і ризик.

У класичному інвестиційному аналізі можна виділити, три типи математичних моделей, що визначають параметри:

– суму доходу інвестиції (NV, NPV, MNPV),

– прибутковість інвестиції (NRR, IRR, MIRR, MIRR(бар),

– індекс прибутковості інвестиції (DPI) і

– строк окупності інвестиції (окупність, Тс-Окупність, дюрація)

грошових потоків, генерируємих інвестиційним проектом.

Модель №1. У модель входять тільки грошові потоки (CF і I). Визначаються параметри NV і Окупність.

Модель №2. У модель входять грошові потоки й бар'єрна ставка (CF, I і Rбар). Визначаються параметри IRR, NPV, DPI, NRR, Дюрация, Тс-Окупність і MIRR(бар). У цій моделі додається облік зміни вартості грошей у часі (за допомогою Rбар).

Модель №3. У модель входять грошові потоки, бар'єрна ставка й рівень реінвестицій (CF, I, Rбар і Rреин). Визначаються параметри MIRR, MNPV і MNRR. Додається, крім обліку зміни вартості грошей у часі, облік норми прибутковості реінвестицій (за допомогою Rреин).

Метою курсового проекту був аналіз ефективності застосування 3-х видів інвестиційних інструментів фінансування проектів (емісія акцій, банківське кредитування, лізинг основних засобів проекту) по моделі №2.

В якості вихідних даних застосовані матеріали розробленого раніше бізнес-плану створення міні-гольф клубу (лютий, 2009).

Для розрахунку та прогнозу бар’єрних ставок дисконтування використані статистичні матеріали Національного банку України та Державного комітета статистики України за 2000–2009 роки.

Сутність інвестиційних інструментів управління проектами

Дата: 2019-05-28, просмотров: 395.