MIRR – це скорегована з урахуванням норми реінвестиції внутрішня норма прибутковості IRR. Із практичної точки зору самий істотний недолік внутрішньої норми прибутковості IRR – це допущення, прийняте при визначенні всіх дисконтованих грошових потоків, породжених інвестицією, що складні відсотки розраховуються при одній і тій же процентній ставці. Для проектів, що забезпечують норми прибутку, близькі до бар'єрної ставки фірми, проблем з реінвестиціями не виникає, тому що цілком розумно припустити, що існує багато варіантів інвестицій, що приносять прибуток, норма якої близька до вартості капіталу. Однак для інвестицій, які забезпечують дуже високу або дуже низьку норму прибутку, пропозиція про необхідність реінвестувати нові грошові надходження може спотворити справжню віддачу від проекту. Поняття скорегованої з урахуванням норми реінвестиції внутрішньої норми прибутковості й було запропоновано для того, щоб протистояти зазначеному перекручуванню, властивому традиційному IRR.

Незважаючи на свою громіздку назву, скорегована з урахуванням норми реінвестиції внутрішня норма прибутковості, або MIRR, також відома як модифікована внутрішня норма прибутковості (modified internal rate of return), у дійсності набагато легше розраховується вручну, ніж IRR. І це відбувається саме внаслідок зробленого припущення про реінвестицію.

Порядок розрахунку модифікованої внутрішній норми прибутковості MIRR:

1. Розраховують сумарну дисконтовану вартість всіх грошових відтоків і сумарну нарощену вартість всіх припливів коштів.

Дисконтування здійснюють за ціною джерела фінансування проекту (вартості притягнутого капіталу, ставці фінансування або необхідної норми рентабельності інвестицій, Capital Cost, CC або WACC), тобто по бар'єрній ставці. Нарощення здійснюють по процентній ставці рівній рівню реінвестицій.

Нарощену вартість припливів коштів називають чистою термінальною вартістю (Net Terminal Value, NTV).

2. Установлюють коефіцієнт дисконтування, що враховує сумарну наведену вартість відтоків і термінальну вартість припливів. Ставку дисконту, що врівноважує справжню вартість інвестицій (PV) з їхньою термінальною вартістю, називають MIRR.

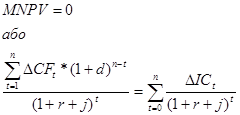

Формула для розрахунку модифікованої внутрішньої норми прибутковості (MIRR) [26]:

(1.14)

(1.14)

∆CFt – приплив коштів, генеруємих інвестицією, у періоді t = 1, 2,… n;

∆ІСt – затрати інвестиційних коштів у часі у періоді t = 0, 1, 2,… n (по абсолютній величині);

(r+j) – бар'єрна ставка (ставка дисконтування), частки одиниці;

d – рівень ставки реінвестицій, частки одиниці (процентна ставка, заснована на можливих доходах від реінвестиції отриманих позитивних грошових потоків або норма рентабельності реінвестицій);

n – число періодів.

У правій частині формули – дисконтована за ціною капіталу величина інвестицій (капіталовкладень), а в лівій частині – нарощена вартість грошових надходжень від інвестиції по ставці, рівній рівню реінвестицій.

Відзначимо, що формула MIRR має сенс, якщо термінальна вартість припливів коштів перевищує суму дисконтованих інвестиційних витрат коштів (приплив грошей більше їхнього відтоку).

Критерій MIRR завжди має єдине значення й може застосовуватися замість показника IRR для оцінки проектів з неординарними грошовими потоками. Проект прийнятний для ініціатора, якщо MIRR більше бар'єрної ставки (ціни джерела фінансування).

Використання MIRR замість IRR завжди приглушає ефект від інвестицій. Не занадто вигідні інвестиції, для яких норми прибутку нижче бар'єрної ставки або норми реінвестиції, будуть завжди краще виглядати при використанні MIRR, чим IRR, тому що в першому випадку грошові потоки будуть приносити більше високі доходи, чим у другому. З іншого боку, особливо вигідні інвестиції, для яких норма прибутку вище бар'єрної ставки, по тій же причині будуть мати більше низький MIRR.

Методика MIRR не має проблеми із множинністю визначення внутрішньої норми прибутковості як у методу IRR. Але на практиці показник MIRR використовується рідко, що не можна вважати виправданим.

Ефективна бар'єрна ставка застосовується у випадку, коли бар'єрна ставка має змінне значення, застосовується ефективна бар'єрна ставка (щоб мати можливість порівнювати IRR, MIRR і MIRR(бар) з якоюсь однією бар'єрною ставкою).

Розрахунок ефективної бар'єрної ставки робиться аналогічно IRR, але при цьому NPV прирівнюється не нулю, як в IRR, а тому значенню NPV, що було розраховано при відомих (даних) бар'єрних ставках [26].

NPV (Rбар ef) = NPV (Rбар 1, Rбар 2,… Rбар n). (1.15)

де, R бар 1 – бар'єрна ставка за 1-й період

R бар 2 – бар'єрна ставка за 2-й період

R бар n – бар'єрна ставка за n-й період

Дата: 2019-05-28, просмотров: 406.