Процедуру оценки объекта интеллектуальной собственности (ОИС) по методу дисконтированных денежных потоков (учета чистого дохода) необходимо проводить в следующей последовательности.

1. Сбор информации об условиях, сроках и доходности производства продукции на основе использования и продажи прав на ОИС (производственная программа, коэффициенты загрузки, ставки налогов, ставки дисконтирования по годам производства, холдинговый период, цену продажи и расходы на продажу прав на ОИС в конце холдингового периода, ставка реверсии).

2. Определение ожидаемого оставшегося срока полезной жизни ОИС (холдинговый период) в течение которого прогнозируемые доходы необходимо дисконтировать.

3. Прогноз и оценка потенциального и эффективного валового дохода по годам производства продукции на основе использования ОИС.

4. Прогноз и оценка операционных расходов и расчет чистого операционного дохода по годам производства.

5. Прогноз и оценка расходов на реконструкцию по годам производства.

6. Прогноз и оценка величины амортизационных отчислений по годам производства.

7. Прогноз и оценка остаточной стоимости использованного оборудования и налога на имущество по годам производства.

8. Прогноз налогооблагаемой прибыли и налога на прибыль по годам производства.

9. Прогноз и оценка денежного потока (чистой прибыли), генерируемого нематериальным активом по годам производства.

10. Определение ставки дисконтирования по годам производства.

11. Оценка текущей прибыли на дату оценки по годам производства и расчет суммарной текущей стоимости будущих доходов.

12. Прогноз текущей стоимости доходов в постпрогнозный период: оценка будущей стоимости продажи прав на ОИС и определение ставки реверсии.

13. Оценка текущей стоимости реверсии.

14. Оценка суммы всей стоимостей доходов от использования ОИС в прогнозный и постпрогнозный периоды.

15. Определение избыточной прибыли в составе ожидаемой прибыли от использования ОИС.

Исходные данные для анализа объектов нематериальной собственности.

Таблица 10

Исходные данные

| Наименование показателей | ||

|

| ||

| Операционные расходы (ОР) на производство одной установки, $. | 50 | |

| Ежегодное возрастание ОР, % | 5 | |

| Цена одной установки, $. | 110 | |

| Ежегодное возрастание цены, % | 4 | |

| Производство установок в день в начале периода, штук | 5 | |

| Ежегодное возрастание, штук | 2 | |

| Коэф. загрузки в первые 2 года, % | 80 | |

| Коэф. загрузки в послед. годы, % | 85 | |

| Продолжит-ть реконструкции, мес. | 6 | |

| Стоимость реконструкции, $ | 40000 | |

| Балансов. стоимость имущества, $ | 300000 | |

| Остаточн. стоимость имущества, $ | 250000 | |

| Земельный налог в первый год, $ | 900 | |

| Ежегодное возрастание зем. нал. % | 3 | |

| Ставка дисконтирования в 1 год, % | 19 | |

| Ежегодн. уменьшение ставки, % | 1 | |

| Перепродажа через 8 лет, $ | 170000 | |

| Расходы на перепродажу, $ | 35000 | |

| Ставка реверсии, % | 30 | |

| Расходы, на поддержание КОИС в первый год, $ | 7000 | |

| Ежегодное возрастание расходов на поддержание, $ | 700 | |

Ожидаемый оставшийся срок полезной жизни ОИС (холдинговый период) в течение которого прогнозируемые доходы необходимо дисконтировать – 8 лет.

Этапы расчета стоимости ОИС по методу дисконтирования денежных потоков:

1. Оценим потенциальный валовой доход (ПВД) по годам полезного использования объекта, то есть тот доход, который получит собственник при максимальной загрузке.

Расчет произведем по следующей формуле:

ПВД = Цена одной установки * Производство установок в день* 365 дней

Так как срок полезного использования объекта составляет 8 лет, рассчитаем ПВД за 8 лет.

Рассчитанный потенциальный валовый доход (ПВД) по годам представлен в Таблице 11.

2. Оценим эффективный валовой доход (ЭВД) по годам полезного использования, то есть доход, который получит собственник при реальной загрузке, то есть, принимая во внимание период реконструкции, а также недозагрузку.

Формула для расчета:

ЭВД = ПВД * Коэффициент загрузки

В течение первых 6 месяцев проводится реконструкция, поэтому при расчете ЭВД за первый год из дохода собственника вычитаем доход, недополученный в связи с реконструкцией за 6 месяцев. Недополученный доход рассчитан следующим образом:

Рассчитанный эффективный валовый доход (ЭВД) по годам представлен в Таблице 11.

3. Оценим операционные расходы.

Операционные расходы (ОР) составляют 75 $ в день, ежегодное их возрастание на 3%;

Операционные расходы (ОР) по годам представлены в Таблице 11.

4. Оценим чистый операционный доход (ЧОД).

Формула для расчета:

ЧОД = ЭВД – ОР,

где ЭВД – эффективный валовый доход,

ОР – операционные расходы.

Рассчитанный ЧОД по годам представлен в Таблице 11.

5.Оценим амортизационные отчисления (Ам)

Для этого воспользуемся линейным методом начисления амортизации.

Формула для расчета амортизации следующая:

А = БС * Нам,

где А – амортизационные отчисления,

БС – балансовая стоимость объекта,

Нам – норма амортизации.

Рассчитанные амортизационные отчисления по годам представлены в Таблице 11.

6. Оценим остаточную стоимость объекта.

Формула для расчета:

Остаточная стоимость = Остаточная стоимость i - Амортизация i ,

где i - i- ый год

Рассчитанная остаточная стоимость по годам представлена в Таблице 11.

7.Оценим налог на имущество по годам аренды.

Налог на имущество = Остаточная стоимость объекта оценки * Ставка налога на имущество

Рассчитанный налог на имущество по годам представлен в Таблице 11.

8. Оценим земельный налог (Нз)

Земельный налог в первый год 850 $, в последствии он ежегодно возрастает на 5%

Рассчитанный налог на землю по годам представлен в Таблице 11.

9.Оценим налогооблагаемую прибыль

Налогооблагаемая прибыль = ЧОД – А – Ним - Нз – Тсб,

где ЧОД – чистый операционный доход,

А – амортизационные отчисления,

Ним – налог на имущество,

Нз – налог на землю

Рассчитанная налогооблагаемая прибыль по годам представлена в Таблице 11.

10. Оценим налог на прибыль (Нпр)

Нпр = Налогооблагаемая прибыль * Ставка налога на прибыль

Рассчитанный налог на прибыль по годам представлена в Таблице 11.

11.Оценим чистую прибыль (ЧП)

Чистая прибыль = Налогооблагаемая прибыль - Налог на прибыль

Рассчитанная чистая прибыль по годам представлена в Таблице 11.

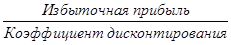

12. Рассчитаем избыточную прибыль (Изб.пр.)

Избыточная прибыль за счет использования предприятием комплекса ОИС составляет 40% от чистой прибыли.

Рассчитанная избыточная прибыль по годам представлена в Таблице 11.

13. Оценим коэффициент дисконтирования

Коэффициент дисконтирования рассчитаем по следующей формуле:

Коэффициент дисконтирования = (1+Ставка дисконта)i,

где i - i- ый год .

Рассчитанный коэффициент дисконтирования по годам представлен в Таблице 11.

14. Оценим текущую прибыль на дату оценки по годам.

Формула для расчета:

Текущая прибыль =

Рассчитанная текущая прибыль по годам представлена в Таблице 11.

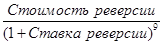

15. Оценим текущую стоимость реверсии.

Текущая стоимость реверсии =

Возведение в 9-ую степень обусловлено тем, что перепродажа объекта планируется через 8 лет.

Рассчитанная текущая реверсии по годам представлена в Таблице 11.

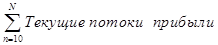

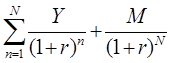

16. Оценим текущую стоимость объекта.

Текущая стоимость объект =  + Текущая стоимость реверсии

+ Текущая стоимость реверсии

Таблица 11

Расчет стоимости НМА методом дисконтированных денежных потоков

|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

|

| Количество | 5 | 7 | 9 | 11 | 13 | 15 | 17 | 19 |

|

| Цена | 3080 | 3172 | 3267 | 3365 | 3466 | 3570 | 3677 | 3787 |

|

| Установок в год | 1800 | 2520 | 3240 | 3960 | 4680 | 5400 | 6120 | 6840 |

|

| ПВД | 2 772 000 | 7 993 440 | 10 585 080 | 13 325 400 | 16 220 880 | 19 278 000 | 22 503 240 | 25 903 080 |

|

| Степень загруженности | 80% | 80% | 85% | 85% | 85% | 85% | 85% | 85% |

|

| ЭВД | 2 217 600 | 6 394 752 | 8 997 318 | 11 326 590 | 13 787 748 | 16 386 300 | 19 127 754 | 22 017 618 |

|

| ОР | 1400 | 1470 | 1544 | 1621 | 1702 | 1787 | 1876 | 1970 |

|

| ОР всего | 2 520 000 | 3 704 400 | 5 002 560 | 6 419 160 | 7 965 360 | 9 649 800 | 11 481 120 | 13 474 800 |

|

| ЧОД | -302 400 | 2 690 352 | 3 994 758 | 4 907 430 | 5 822 388 | 6 736 500 | 7 646 634 | 8 542 818 |

|

| Расходы на реконструкцию | 1 120 000 |

|

|

|

|

|

|

|

|

| Расходы на поддержание | 196 000 | 215 600 | 235 200 | 254 800 | 274 400 | 294 000 | 313 600 | 333 200 |

|

| Остаточная стоимость | 7 000 000 | 6 832 000 | 6 664 000 | 6 496 000 | 6 328 000 | 6 160 000 | 5 992 000 | 5 824 000 |

|

| Налог на имущество | 140 000 | 136 640 | 133 280 | 129 920 | 126 560 | 123 200 | 119 840 | 116 480 |

|

| Земельный налог | 25 200 | 25 956 | 26 735 | 27 537 | 28 363 | 29 214 | 30 090 | 30 993 |

|

| Налогооблагаемая прибыль | -1 783 600 | 528 556 | 3 599 543 | 4 495 173 | 5 393 065 | 6 290 086 | 7 183 104 | 8 062 145 |

|

| Налог на прибыль |

| 126 853 | 863 890 | 1 078 842 | 1 294 336 | 1 509 621 | 1 723 945 | 1 934 915 |

|

| Чистая прибыль | -1 783 600 | 401 703 | 2 735 653 | 3 416 332 | 4 098 730 | 4 780 466 | 5 459 159 | 6 127 230 |

|

| Стоимость с учетом избыточной прибыли |

| 160 681 | 1 094 261 | 1 366 533 | 1 639 492 | 1 912 186 | 2 183 664 | 2 450 892 | 10 807 709 |

| Стоимость перепродажи |

|

|

|

|

|

|

|

| 4 760 000 |

| Расходы на перепродажу |

|

|

|

|

|

|

|

| 980 000 |

| Ставка реверсии |

|

|

|

|

|

|

|

| 0,30 |

| СПИ КОИС |

|

|

|

|

|

|

|

| 8 |

| Текущая стоимость реверсии |

|

|

|

|

|

|

|

| 463 388 |

| Суммарная текущая стоимость |

|

|

|

|

|

|

|

| 11 271 097 |

Таким образом суммарная текущая стоимость нематериальных активов, полученная с использованием методики дисконтирования денежных потоков равняется 11 271 097 рублей.

Другим способом оценки нематериальных активов является метод освобождения от роялти, произведем оценку имеющихся нематериальных активов с использованием данной методики.

Этапы расчета стоимости ОИС по методу освобождения от роялти:

1. Оценим потенциальный валовой доход (ПВД) по годам полезного использования объекта, то есть тот доход, который получит собственник при максимальной загрузке.

Расчет произведем по следующей формуле:

ПВД = Цена одной установки * Производство установок в день* 365 дней

Так как срок полезного использования объекта составляет 8 лет, рассчитаем ПВД за 8 лет.

Рассчитанный потенциальный валовый доход (ПВД) по годам представлен в Таблице 12.

2. Оценим эффективный валовой доход (ЭВД) по годам полезного использования, то есть доход, который получит собственник при реальной загрузке, то есть, принимая во внимание период реконструкции, а также недозагрузку.

Формула для расчета:

ЭВД = ПВД * Коэффициент загрузки

В течение первых 6 месяцев проводится реконструкция, поэтому при расчете ЭВД за первый год из дохода собственника вычитаем доход, недополученный в связи с реконструкцией за 6 месяцев.

Рассчитанный эффективный валовый доход (ЭВД) по годам представлен в Таблице 12.

3. Рассчитаем ежегодные выплаты по роялти, следующим образом:

Выплаты по роялти = ЭВД * Ставка роялти /100,

где

ЭВД – эффективный валовый доход

Рассчитанные выплаты по роялти по годам представлен в Таблице 12.

4. Рассчитаем чистые выплаты по роялти

Формула для расчета следующая:

Чистые выплаты по роялти = Выплаты по роялти – Расходы на поддержание ОИС.

Рассчитанные чистые выплаты по роялти по годам представлены в Таблице 12.

6. Оценим коэффициент дисконтирования

Коэффициент дисконтирования рассчитаем по следующей формуле:

Коэффициент дисконтирования = (1+Ставка дисконта)i,

где i - i- ый год .

Рассчитанный коэффициент дисконтирования по годам представлен в Таблице 12.

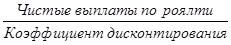

7. Определим текущие потоки прибыли от выплат по роялти (прибыли, полученной за счет использования ОИС) на дату оценки.

Формула для расчета:

Текущие потоки прибыли =

Рассчитанные текущие потоки прибыли по годам представлена в Таблице 12.

8. Оценим текущую стоимость объекта оценки.

Текущая стоимость объекта оценки =

Таблица 12

Текущая стоимость объекта оценка, полученная с помощью метода освобождения от роялти

|

|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ∑ |

| 1 | Эффективный валовый доход | 2 217 600 | 6 394 752 | 8 997 318 | 11 326 590 | 13 787 748 | 16 386 300 | 19 127 754 | 22 017 618 |

|

| 2 | Ставка по патентам | 7 | 7 | 7 | 7 | 7 | 7 | 7 | 7 |

|

| 3 | Ставка по "ноу-хау" | 5 | 5 | 5 | 5 | 5 | 5 | 5 | 5 |

|

| 4 | Ставка по товарным знакам | 3 | 3 | 3 | 3 | 3 | 3 | 3 | 3 |

|

| 5 | Суммарная ставка роялти | 15 | 15 | 15 | 15 | 15 | 15 | 15 | 15 |

|

| 6 | Валовая прибыль от использования КОИС | 332 640 | 959 213 | 1 349 598 | 1 698 989 | 2 068 162 | 2 457 945 | 2 869 163 | 3 302 643 |

|

| 7 | Расходы связанные с поддержанием КОИС | 196 000 | 215 600 | 235 200 | 254 800 | 274 400 | 294 000 | 313 600 | 333 200 |

|

| 8 | Чистая прибыль | 136 640 | 743 613 | 1 114 398 | 1 444 189 | 1 793 762 | 2 163 945 | 2 555 563 | 2 969 443 |

|

| 9 | Ставка дисконта | 0,25 | 0,23 | 0,21 | 0,19 | 0,17 | 0,15 | 0,13 | 0,11 |

|

| 10 | Текущая прибыль от использования КОИС | 109 312 | 491 515 | 629 049 | 720 172 | 818 155 | 935 533 | 1 086 269 | 1 288 520 | 6 078 525 |

Таким образом, текущая стоимость объекта оценки составляет 6 078 525 рублей.

Оценка финансовых вложений

Предприятие вложило часть имеющихся средств в акции и облигации, исходные данные для оценки имеющегося инвестиционного портфеля представлены в таблице 13.

Таблица 13 Исходные данные

| № | Наименование показателя |

|

| 1 | Номин. ст-сть купонной облигации, руб. | 170 |

| 2 | Количество облигаций в портфеле | 100 |

| 3 | Оставшийся срок погашения, лет | 4 |

| 4 | Величина купонного дохода, % | 0,1 |

| 5 | Требуемый уровень доходности, % | 0,1 |

| 6 | Номин. ст-сть привилегир. акции, руб. | 400 000 |

| 7 | Дивиденд (% от объявленной стоим-ти) | 0,1 |

| 8 | Стандартная норма приб. инвестора, % | 0,1 |

Расчет стоимости финансовых вложений производился по следующим формулам.

Формула определения текущей стоимости облигации имеет следующий вид:

PVоб =  ,

,

текущая стоимость облигации;

Y - величина купонного дохода;

r - требуемый уровень доходности;

M - номинальная стоимость облигации;

n - оставшийся срок погашения

Формула определения текущей стоимости привилегированной акции имеет следующий вид:

PVа =  ,

,

где PVа - текущая стоимость привилегированной акции;

D - объявленный уровень дивидендов;

r - стандартная норма прибыли инвестора;

L - номинальная стоимость акции.

Таким образом, текущая стоимость облигаций составляет 17 000 рублей, а стоимость акций – 400 000, соответственно стоимость всего инвестиционного портфеля равняется 417 000 рублей.

Дата: 2019-05-28, просмотров: 375.