Показатели

Годы

В том числе:

Однако, по оценке компании «Экспресс-обзор», реальный объем импорта в 2004 году в России составил $1020 млн. При этом 72 процента мебели было импортировано из дальнего зарубежья, 28 процентов - из ближнего (табл. 2.3).

По оценкам «Экспресс-обзор», в 2004 году импорт вырос на 25 процентов, тогда как российское производство – только на 13 процентов (табл. 2.4). Превышение темпов роста импорта над темпами роста российского производства наблюдалось и в предыдущие годы. Отметим, что если такая тенденция сохранится, то это грозит потерей рынка для российских производителей мебели.

Таблица 2.4.

Динамика темпов роста импорта мебели В России

Показатели

Годы

Ориентируясь на официальные данные, отметим, что объем рынка мебели в России в 2004 году можно оценить следующим образом:

· объем продаж – 81 млрд. руб., или $2,8 млрд. При этом доля импортной продукции в общем объеме продаж составила 46,9 процентов, то есть $1,3 млрд. Объем продаж продукции российского производства составил $1,5 млрд.;

· доля экспорта составила 11,7 процентов от общего объема производства мебели. При этом доля экспорта в 2004 году увеличилась на 12,6 процентов;

· импорт из стран ближнего зарубежья составил 28 процентов от объема ввезенной продукции. Доля же стран ближнего зарубежья в объеме продаж импортной продукции составила 22 процентов;

· объем производства российскими предприятиями мебели составил 33,1 млрд. руб., или $1,1 млрд.

Если говорить о неофициальной оценке рынка, то показатели иные, а именно:

· объем продаж – 120,5 млрд. руб., или $4,2 млрд. При этом доля импортной продукции в общем объеме продаж составила 45 процентов, то есть $1,9 млрд. Объем продаж продукции российского производства составил $2,1 млрд.:

· доля экспорта составила 8,0 процентов от общего объема производства мебели. При этом экспорт в 2004 году увеличился на 12,6 процентов;

· импорт из стран ближнего зарубежья составил 28 процентов от объема ввезенной продукции. Доля же стран ближнего зарубежья в объеме продаж импортной продукции составила 22 процентов;

· объем производства российскими предприятиями мебели составил 48,0 млрд. руб., или $ 1,7 млрд.

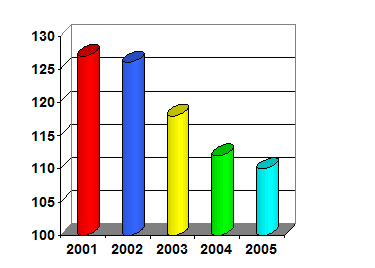

В 2004 году объем продаж мебели вырос на 13 процентов в текущих ценах. Однако в сопоставимых ценах этот показатель не столь велик – 5,3 процентов. Рынок мебели растет, но темпы его прироста снижаются: с 13,7 процентов в 2001 году до 5,3 процентов в 2004-м (см. данные табл. 2.5). Это говорит о том, что рынок мебели постепенно насыщается и вряд ли в следующем году следует ожидать увеличения темпов роста данного рынка.

Таблица 2.5.

Динамика темпов роста объема рынка мебели в России

Показатели

Годы

Среднедушевой объем потребления мебели с 2000-го до 2004 года вырос более чем в 2 раза (рис.2.2): с $9 до 20, если анализировать официальную статистику, и с $ 14 до 28, исходя из неофициальных данных.

Рис.2.2. Динамика среднедушевого потребления мебели в России

(по неофициальным данным), долл./чел.

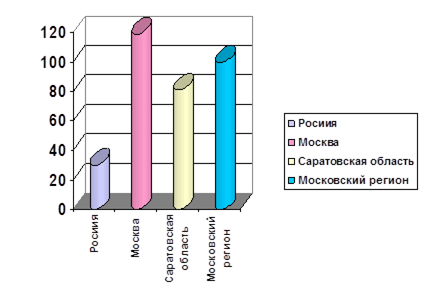

Если оценивать региональную структуру потребления мебели, то среднедушевое потребление мебели в Москве в 4 раза, а в Московской области в 2 раза выше, чем в целом по России! Москва с областью потребляет в 3 раза больше мебели на душу населения, чем в среднем по России (рис. 2.3).

Рис. 2.3. Среднедушевое потребление мебели в России в 2004 году

(по неофициальным данным), долл./чел.

По оценкам компании «Экспресс-обзор», в 2005 году объем потребления мебели на каждого россиянина составит $22 (621 руб.), если опираться на официальные данные за прошлые годы, и $32 (923 руб.), если исходить из неофициальной статистики потребления мебели в России прошлых лет. Общий же объем потребления мебели составит $3 млрд. (89,1 млрд. руб.), исходя из данных официальной статистики прошлых периодов, и $4,6 млрд. (132,4 млрд. руб.), на основе неофициальных данных о реальных объемах потребления мебели за прошлые годы. Снижение темпов роста потребления мебели сохранится: объем потребления увеличится лишь на 10%. Однако среднедушевое потребление мебели по-прежнему будет увеличиваться. То есть снижение темпов роста потребления на мебельном рынке (рис. 2.4) происходит в основном вследствие сокращения численности населения России.

Рис. 2.4. Динамика темпов роста потребления мебели, %

Проведенный анализ рынка мебели в России позволил нам сформулировать основные проблемы российских производителей мебели, в частности:

· конкуренция между товаропроизводителями разворачивается, в основном, на рынке недорогой мебели, что приводит к снижению прибыльности, в то время как на рынке растет потребность в дорогой мебели;

· игнорирование данных маркетинговых исследований при запуске нового продукта (зачастую учитывается только мнение руководства или коллег);

· наличие у многих компаний непрофильных активов;

· слабая координация взаимодействия между отдаленными друг от друга производственными мощностями;

· отсутствие школы дизайнеров;

· отсутствие позиционирования и маркетинговой стратегии;

· слабая обеспеченность предприятий современной фурнитурой;

· несовершенство таможенного, тарифного и налогового законодательства;

· отсутствие достоверной статистики;

· плохая организация сбыта российскими производителями;

Таким образом, одним из методов решения указанных проблем, сложившихся на рынке мебели в России, на наш взгляд, является организация бенчмаркинговых исследований и применение их результатов в практической деятельности предприятиями мебельной промышленности.

Особо следует выделить рынок мебели для дома. Проведенный анализ показал, что общий объем рынка мебели для дома в 2004 году вырос на 13 процентов в текущих ценах и на 5 процентов в сопоставимых. Темпы роста рынка домашней мебели постепенно сокращаются. Замедление темпов роста рынка происходит, в основном, за счет сокращения численности населения России. В 2005 году продолжится снижение темпов роста рынка мебели для дома: до 110 процентов. В сопоставимых ценах прирост рынка домашней мебели будет еще меньше и в 2005 году составит 2,32 процентов. Среднедушевое потребление мебели для дома по-прежнему увеличивается (правда, с замедляющимися темпами) и в 2005 году вырастет на 7 процентов.

При этом наибольшую долю на рынке мебели для дома занимает корпусная мебель для жилых комнат и прихожих. Наблюдается замещение шкафов и стенок встраиваемой мебелью (в основном - прихожие).

Следующий сегмент по объему продаж – это мягкая мебель. Мягкая мебель является самым сложным сегментом для анализа. По оценкам «Экспресс-обзор», данные официальной статистики по объему рынка мягкой мебели занижены в 2,7 раз! Почти половина мягкой мебели производится мелкими предприятиями (41,3 процентов).

Среди всего объема мягкой мебели выделен интересный с точки зрения данного обзора, сегмент, мягкая мебель именно для дома. Основной тенденцией 2004 года стало снижение популярности мягкой мебели в качестве спального места.

Рис. 2.5. Структура российского производства мебели для дома в 2004 году

На третьем месте по объему продаж – кухонная мебель. В 2004 году емкость рынка кухонь составила 595 тыс. кухонных гарнитуров. Реально же было продано 399 тыс. кухонных гарнитуров. Рынок кухонных гарнитуров насыщен на 67 процентов, то есть резервов роста у данного рынка еще достаточно.

Деревянные кровати занимают около 40 процентов объема рынка мебели для спальни (в стоимостном выражении). Объем продаж кроватей вырос в натуральном выражении на 11,1 процентов, а в стоимостном – на 22,8 процентов, тем самым, выйдя в лидеры по темпам роста на рынке мебели для дома. Еще одной тенденцией рынка мебели для спальни стало замещение корпусных шкафов встроенными шкафами различной модификации.

С опережающими рынок темпами рос и рынок мебели для домашнего кабинета (122,7 процентов в рублях в текущих ценах). Если же рассматривать рост рынка в сопоставимых ценах, темпы роста получаются ниже, но все равно существенные: 114,26 процентов. Самую большую долю объема продаж мебели для домашних кабинетов занимают компьютерные столы (35 процентов). На втором месте по объему продаж - операторские кресла, а третью, существенную долю, занимает оперативная мебель.

Встроенная мебель пока занимает лишь 2,5 процентов рынка и имеет тенденцию к увеличению своей доли. А мебели для ванных комнат продается меньше всего.

В последние годы ассортимент мебельных изделий значительно пополнился за счёт офисной мебели. Потребность в офисной мебели возникла в результате развития предпринимательской деятельности, появления банков, малых и средних предприятий и необходимости их оборудования. Офисная мебель выпускается на основе унифицированных элементов, поэтому для неё характерен широкий ассортимент. Динамично развивается сектор специальной мебели – для баров, кафе, ресторанов, банков, гостиниц. Этот сектор, так же как и офисная мебель, является средством производства, поэтому значительную роль здесь играет фактор стильности и респектабельности мебели.

Дополнительным фактором роста спроса на индивидуальную мебель становится увеличение объёмов жилья в стране, что напрямую связано с развитием экономики и ипотечного кредитования. Так, приобретая новую квартиру, люди, в первую очередь, покупают именно мебель. Потребность в приобретении новой мебели зависит от жилищных условий и состава семьи. Например, семьи, проживающие в малогабаритных квартирах, не склонны к покупке мягкой мебели для гостиных, а приобретают компактную мебель-хранилище, так называемые «стенки». Улучшение жилищных условий приводит к повышению спроса не только на мягкую мебель, но и детскую, встроенную кухонную мебель и мебель для прихожих.

По данным Госкомстата РФ, из 147,6 млн. человек населения России почти треть можно рассматривать как потенциальных потребителей мебели, для остальных приобретение мебели является недоступным в связи с низким уровнем доходов – 50% населения имеют средний уровень дохода, а 35% – ниже прожиточного минимума.[29]

Проведенный анализ позволяет нам сделать следующие выводы. Рынок мебели будет продолжать расти в денежном выражении, за счет среднего и высокого ценовых сегментов. Происходит заметное смещение в сторону импорта. Спрос становится более качественным. Сегодня большая часть мебели, стоящая в домах семей среднего класса и близких к нему групп, произведена в России. Об этом говорит и структура продаж мебели в Москве: мебель отечественного производства составляет примерно 53,9 процентов, Италия - 18,1 процентов и Белоруссия – 13 процентов. Однако менее половины тех, кто собирается купить новую мебель, планирует приобрести российскую. Предпочтительнее оказывается мебель, произведенная в Европе, прежде всего в Италии и Германии. Продавцы и производители уже зафиксировали прекращение работы импортозамещающих механизмов, а импортный сегмент последние 2 года демонстрирует устойчивый рост.

Основными конкурентными преимуществами производимой мебели, является высокое качество, экологическая безопасность, доступная цена, высокие эстетические показатели, вариантность изготовления. По результатам обследования выяснили, что приблизительно 5-6% выпускаемой мебели конкурентоспособно на отечественном рынке. За 2003–2004 годы в результате постепенной стабилизации экономики страны на рынке мебели появились новые предприятия. В борьбе за часть рынка России отечественные мебельщики коренным образом изменили ассортимент выпускаемой продукции, её дизайн, улучшили качество, внедрили современные импортные материалы, фурнитуру. В стране создано около 100 совместных предприятий с зарубежными партнерами. Это позволило выпускать качественную разнообразную мебель, внедрять современные методы организации труда и производства, применять современные методы маркетинга и менеджмента.

Результаты работы лучших российских предприятий показывают, что наиболее уверенно сегодня чувствуют себя на рынке те, кто осуществил самые решительные преобразования в системе менеджмента и маркетинга. Многие при этом прошли через банкротство, освободившись от непрофильных, малоэффективных и убыточных производств и подразделений. В их числе можно назвать несомненных лидеров: ОАО МК «Шатура», ЗАО «Мебель Черноземья», ОАО «Миассмебель», ОАО «Севзапмебель», ЗАО «Европейская мебельная компания».

Эффективно работают вновь созданные предприятия с современным менеджментом – это группа «Аллегро» (Московская обл.), «МЦ-5» (Кировская обл.), «Мистер Дорз», «8 Марта», «Феликс» (Москва), «Заречье» (Тюмень), «Ангстрем» (Воронеж), ООО «Калинка плюс» (г.Саратов). Эти предприятия отличаются лучшими технико-экономическими показателями, динамикой снижения издержек производства, новыми формами услуг для клиентов и покупателей. Так, наиболее низкие затраты на 1 рубль товарной продукции имеют ОАО «Шатура и «Сходненская фабрика бытовой мебели», имеющих собственное производство ламинированных плит, синтетических плёнок и других компонентов. За счёт внедрения на ЗАО «Энгельсская мебельная фабрика» современных экономических технологий затраты на 1 рубль товарной продукции снизились на 15 %.

В российской мебельной промышленности в последние годы произошел значительный приток высококвалифицированных кадров из других, особенно оборонных, отраслей экономики. Также в последнее время к производству мебели подключился ряд фирм, ранее занимавшихся поставками мебели из стран с развитой мебельной промышленностью. Дополнительным фактором стало повышение значимости мебели в общей корзине потребления товаров длительного спроса вследствие активных рекламных кампаний, проводимых разными предприятиями на рынке мебели. Благоприятным фактором, подтолкнувшим развитие отрасли, явилось открытие компанией IKEA своего первого магазина в России. Появление нового глобального игрока заставило российских производителей всерьёз задуматься о будущем и предпринять шаги по повышению качества продукции и совершенствованию дизайна.

Активно и быстро развивается в России производство кухонной мебели, и сегодня мы имеем огромное количество небольших, но современных предприятий, выпускающих кухни нижнего и среднего ценового диапазонов не хуже, а зачастую и значительно лучше импортных. Большинство из них изначально занимались сборкой мебели из импортных комплектующих, однако в последние годы ведущие кухонные компании, такие как «Эльт», «Атлас Люкс» и другие формируют собственные разработки, и иностранные производители фасадов выпускают продукцию в соответствии с их требованиями (рис. 2.6).

Рис.2.6. Доли крупнейших мебельных предприятий на рынке кухонной мебели

Компания «Эльт», один из лидеров мебельного рынка, активно реализует продукцию за счёт выпуска широкого ассортимента продукции, снижения сроков поставки и выбора соответствующих партнёров по бизнесу. В производстве используются фурнитура и фасады ведущих итальянских компаний, а реализация продукции происходит в двух ценовых сегментах: средневысоком и высоком (под торговой маркой ELT) и в среднем (под маркой Edel). Сейчас компания реализует свою продукцию через 400 магазинов, около 5% магазинов управляются собственно компанией, 10% – сертифицированными франчайзерами, а 85 % – независимыми дилерами.

В числе ее основных конкурентов можно назвать ЗАО «Энгельсская мебельная фабрика» (г.Энгельс Саратовской области) , ЗАО «Графское» из Воронежа, Санкт-Петербургскую «Первую мебельную фабрику» и т.д.

Производство спален и другой корпусной мебели требует уже более высокого уровня технологической оснащенности и обеспеченности современным оборудованием. Корпусная мебель – это тот сегмент рынка, с которым связаны основные надежды российской мебельной промышленности (рис. 2.7).

Рис.2.7. Доли крупнейших мебельных предприятий на рынке производства корпусной мебели

Несмотря на то, что в нём присутствуют успешные мебельные компании, такие как самое крупное и лучшее предприятие отрасли – ОАО МК «Шатура», «Электргорскмебель», ОАО «Миассмебель» и другие – доля импорта в нем составляет 50%. Мебельный комбинат «Шатура» первым из отечественных производителей создал розничную сеть магазинов. Компания специализируется на выпуске широкой гаммы продукции, ориентированной на потребителя со средним достатком. Комбинат активно наращивает производственные мощности по выпуску мебели. В рамках процедуры банкротства «Шатура» приобрела «Европейскую мебельную компанию – одно из самых современных и мощных мебельных предприятий России, увеличивает выпуск ДСП ( в 2003 г. введена в эксплуатацию первая очередь новейшего завода ДСП, заканчивается строительство второй очереди) и развивает систему логистики. Компания широко рекламирует свою продукцию, и в настоящее время брэнд «Шатура» является наиболее известным на мебельном рынке России.

«Электрогорскмебель» – вторая по величине мебельная компания России – выпускает широкий ассортимент конкурентной недорогой корпусной мебели. Компания стремится увеличить объёмы выпуска, для чего активно развивает производственные мощности и планирует строительство нового завода по изготовлению ДСП. Для предотвращения перепроизводства «Электрогорскмебель» разрабатывает новые продукты и выходит на новые ценовые сегменты. Наиболее востребованные покупателем виды мебели – мягкая, кухонная, корпусная. Производство мягкой мебели – наиболее закрытый сегмент для анализа, так как этот бизнес в значительной степени является теневым. Стоит отметить, что многие предприятия-лидеры рынка мягкой мебели начинали свою деятельность в гаражах. Постепенно они выросли, научились изготавливать качественные изделия разнообразного дизайна и сегодня уже формируют моду на мебель. Все известные производители, в частности, Холдинг «8 Марта», Компания «МЦ 5», «Аллегро Классика» и ряд других (рис.2.8).

|

*прочие: 0,7% «Престиж», 0,7 % «Концепт», 0,7 % «Инстрой», 1,1% «Сола-М»,1,1% «Альянс –М», 1,2 % «Модерн», 1,3% «Диском», 1,4 % «Ладья», 1,4 % «Добрый стиль», 1,3 % «Райвэл».

Рис. 2.8. Доли крупнейших поставщиков на рынке мягкой мебели

В отличие от рынка корпусной мебели, основные производители в сегменте мягкой мебели появились в последние 10 лет. Они уже не были обременены громадными производственными фондами и социальными обязательствами и смогли выстроить гибкое производство, ориентированное на удовлетворение запросов клиентов.

Как следствие, сегмент рынка мягкой мебели стал одним из наиболее конкурентоспособных, и сегодняшние лидеры удерживают позиции даже при снижении импортных пошлин.

А поскольку на пути импорта мягкой мебели имеется одно серьёзное препятствие – высокие логистические издержки, доля импорта в структуре потребления мягкой мебели не превышает 20%. Ещё одна тенденция – открытие собственных магазинов и развитие розничных сетей. Наибольшего успеха достигла здесь компания «8 Марта», имеющая на сегодняшний день несколько сетей: «Диваны ТУТ», «Сны Клеопатры» и «Сто диванов». Однако остаются ассортиментные ниши, освоение которых отечественными производителями осуществляется медленно. Это производство современной мебели из массивной древесины, детской мебели, мебели для ванных комнат, шкафов-купе, изделий мебели с использованием конструкционной фанеры, гнутоклеёных деталей, металлокаркасов и стекла.

Серьёзное превосходство зарубежных конкурентов объясняется в значительной степени их коммерческой политикой: при высокой цене и качестве мебели западно-европейские производители для дистрибьюторов предлагают различные условия расчетов. Российские производители не в состоянии предоставить товарный кредит магазинам в силу недостаточности оборотных средств. Таким образом, стратегия адаптации к рынку по условиям платежа позволяет зарубежным производителям занимать лидирующее положение на российском рынке.

В России такая деятельность как торговля, организация снабжения готовой продукции никогда не были оптимизированы. В национальном масштабе очень мало торговых сетей, а которые существуют – созданы самими изготовителями и за свой счёт, как, например, Промек Холдинг, который открыл представительства в Астрахани, Волгограде, Краснодаре, Москве, Нижнем Новгороде, Новосибирске, Оренбурге, Перми, Ростове – на Дону, Самаре, Саратове, Сочи, Санкт-Петербурге. На сегодняшний день предприятие «Москва» создаёт систему дилерской сети реализации в 8 регионах: Поволжье, Восточной Сибири, Уральском регионе и других.

Многие компании на рынке мебели с целью снижения финансовых потерь выбрали путь создания собственных мебельных магазинов. В Московском регионе стали появляться огромные мебельные центры, привлекающие потребителей широчайшим выбором.

Компания «Шатура» также активно развивает розничную торговлю. В настоящее время под маркой «Шатура» работает более 300 фирменных магазинов во всех регионах России. На первом этапе эта компания заключала договоры франчайзинга с дилерами, обязующимися торговать в основном мебелью фабрики «Шатура». При этом сама фабрика предоставляла рекламную поддержку и обеспечивала магазины продукцией со своих региональных складов. В 2003 году «Шатура» разработала новый формат фирменного магазина, пилотный проект которого был запущен в марте 2004года.

Другие мебельные компании также постепенно осваивают розничную торговлю, которая помимо гарантированного сбыта выпускаемой продукции обеспечивает чуткое реагирование на запросы потребителей. Основной акцент производители мебели сделали на продвижение нового формата торговли – «брэнд секции».

Учитывая низкую платежеспособность рынка, его региональную неравномерность, следует признать, что одна из прогрессивных форм коммерческого успеха – это участие в различных выставках-ярмарках, на которых формируются рынки сбыта мебели на территории России.

Конкурентоспособность российской мебели прямо зависит от степени обеспеченности подотрасли основными конструкционными, облицовочными, химическими и клеевыми материалами отечественного производства.

Однако мебельная промышленность, увеличивая объёмы производства, уже сегодня испытывает недостаток отечественных плитных материалов (необлицованных, ламинированных и кашированных, плит МДФ), отделочных, облицовочных и клеевых материалов, сложного деревообрабатывающего оборудования. Этот недостаток предприятия компенсируют путём импорта зарубежных материалов. В настоящее время доли импортных материалов, используемых на отечественных мебельных предприятиях, составляют: плит МДФ –75%, ламинированных плит – 25, бумаги-основы и декоративных бумаг – 46, полимерных плёнок – 95, лакокрасосчных материалов – 90, мебельных тканей – 70%.

Техническая оснащённость мебельного производства во многом определяет эффективность работы предприятий, уровень качества исполнения мебели, возможность внедрения новых производственных линий и технологий.

По уровню технической оснащённости, степени использования прогрессивных материалов и технологий, умению обеспечить массового покупателя и различные сферы деятельности мебелью в ассортименте, мебельное производство страны, в основном, конкурентоспособно. Но отечественные производители не удовлетворяют потребностей рынка в отдельных специальных видах мебели, а также в мебели высокого потребительского класса. В России продолжается развитие конкурентоспособных направлений по производству фурнитуры, стеклозеркальных изделий, древесных плит, облицовочных материалов, различных комплектующих изделий и других материалов для изготовления мебели, но до полного удовлетворения спроса на них ещё далеко.

Предстоящее вхождение России во Всемирную торговую организацию (ВТО) и обусловленное этим снижение ввозных таможенных пошлин, в том числе на мебель, вызывают определённые опасения у отечественных производителей мебели. Известно, что члены ВТО, особенно группа квадро (ЕС, Канада, США, Япония), настаивают на варианте нулевых ввозных и вывозных пошлин на мебель. На данном этапе переговоров Департамент промышленной и инновационной политики в лесопромышленном комплексе Минпромнауки России добивается сохранения действующих таможенных ставок ввозных пошлин в течение ближайших 5 лет: это время необходимо для того, чтобы обеспечить возможность технического развития отечественных производителей мебели.

Стремление отечественных производителей к продвижению своей продукции на мировой рынок через участие в международных зарубежных выставках стало возможным благодаря принятию Ассоциации предприятий мебельной и деревообрабатывающей промышленности России в члены Европейской федерации производителей мебели (UEA). В настоящее время Департамент Правительства, Ассоциация совместно с законодательными структурами субъектов Федерации решает весьма важный вопрос освобождения предприятий, выпускающих мебель массового производства, от налога с продаж.

Дата: 2019-04-22, просмотров: 360.