§ 1. Поняття податкових правовідносин

Податкові правовідносини як різновид фінансових є особливим видом суспільних відносин — фінансових відносин, урегульованих фінансово-правовою нормою. Державне розпорядження, що міститься в юридичній нормі, визначає умови дії правовідносин, права й обов'язки суб'єктів, заходи, що гарантують виконання вимог правової норми. Природа фінансових правовідносин визначається тим, що вони виступають як владно-майнові, в яких відносини влади не можна відокремити від майнових, де вони діють у сукупності. Владно-майновий характер податкових правовідносин визначає юридичне положення суб'єктів у конкретних податкових правовідносинах. При цьому податковий орган, виступаючи від імені держави, наділений певними повноваженнями. Інший суб'єкт виконує в основному юридичний обов'язок за встановленими для нього правилами поведінки (сплата податку, надання звітності). В усіх видах податково-правових відносин їх владно-майновий характер виступає чітко, а деталізується тільки ступінь владного характеру в них[5].

Платник податків не має права за своїм розсудом розпоряджатися частиною майна, що у вигляді певної грошової суми підлягає внесенню до бюджету чи позабюджетного цільового фонду. В цьому обов'язку втілений публічний інтерес усіх членів суспільства, що визначає і законодавчу форму закріплення податку, обов'язок його сплати, примус при забезпеченні цього обов'язку, однобічний характер податкових обов'язків.

Податкові правовідносини є різновидом правовідносин, тому їм притаманні всі ознаки останніх. По-перше, вони виникають на підставі фінансово-правової' норми як форми її реалізації. По-друге, мають владний характер, який за своїм змістом виражає інтереси держави. При цьому податкові правовідносини мають свої специфічні характеристики, зумовлені предметом і методом правого регулювання, — вони виникають і розвиваються в сфері податкової діяльності держави, є формою реалізації публічних інтересів і розглядаються як публічно- правові відносини.

За своїм змістом податкові правовідносини є економічними. Ю. А. Ровинський підкреслює, що головною особливістю фінансових правовідносин є те, що вони виступають юридичною формою вираження і закріплення фінансових відносин, що, у свою чергу, є формою певних економічних відносин[6]. Фінансові відносини, що складають зміст фінансової діяльності держави, виступають як різновид економічних відносин, саме тих, котрі мають вартісну форму.

Однією з характерних рис податкових правовідносин є їх грошовий характер. Об'єкт правового регулювання — гроші у вигляді податкових надходжень з позиції саме публічно-правового регулювання. С. Д. Ципкін підкреслював, що кінцевою метою фінансових відносин завжди є рух грошових коштів, що і виникають з приводу грошових коштів[7].

Податкові правовідносини є публічними, тобто такими, що пов'язані та випливають з влади. Вони є формою реалізації імперативної фінансово-правової норми і реалізуються за принципом: команда (від держави) і виконання (яке здійснюють підлеглі суб'єкти фінансового права). Саме тому однією із сторін фінансових правовідносин є суб'єкт, що має право видавати владні розпорядження (держава чи уповноважений нею орган).

§ 2. Особливості податкових правовідносин

У податкових правовідносинах найбільш виразно, порівняно з усіма іншими формами фінансових правовідносин, простежуються державно-владна і майнова сторони. Відносини щодо зборів і податків є владно-майновими. Держава наділяє компетентні органи владними повноваженнями і контролює надходження коштів до бюджету. З іншого боку, надходження податків є одним з основних каналів формування об'єктів власності держави (хоча спочатку й у специфічній грошовій формі). Розглядаючи цю проблему, Ю. А. Ровинський звертав увагу на різну міру прояву владного характеру, що відмежовує фінансове право від інших галузей[8].

Конкретизація податкових правовідносин передбачає два елементи:

1) реалізацію волі держави як власника коштів;

2) певну поведінку учасників податкових відносин.

Податкові правовідносини стосуються різних суб'єктів (держави, юридичних, фізичних осіб), між якими формується певна підпорядкованість. Безперечно, що обов'язок платника має безумовний характер, за якого немає рівності сторін.

Відмінність податкових правовідносин від інших майнових правовідносин, наприклад цивільних, полягає насамперед у нерівності положення їх учасників. Відносини сторін тут основані на підпорядкуванні однієї сторони (платника податків) іншій (державі в особі її органів чи органів місцевого самоврядування). На думку Н. І. Хімічевої, основною особливістю, що визначає інші відмінні риси фінансових правовідносин (у тому числі й податкових), є те, що вони виникають у процесі утворення, розподілу й використання державних грошових фондів, тобто в процесі фінансової діяльності держави[9]. Крім того, одним із суб'єктів податкових правовідносин завжди виступає держава в особі податкових органів, наділених владними повноваженнями. Це єдина система контролю за додержанням податкового законодавства, за правильністю нарахування, повнотою і своєчасністю внесення у відповідний бюджет податків і зборів, установлених законодавством. Відмінність податкових правовідносин від інших фінансових правовідносин, що також характеризуються як владно-майнові (грошові) відносини, полягає у своєрідності структурних елементів змісту податкових правовідносин.

Отже, податкові правовідносини являють собою відносини, що виникають відповідно до податкових норм (регулюють встановлення, зміну і скасування податкових платежів) і юридичних фактів, учасники цих відносин наділені суб'єктивними правами і мають юридичні обов'язки, пов'язані зі сплатою податків і зборів до бюджетів і фондів.

§ 3. Види податкових правовідносин

Податкові правовідносини відображають певні функції, тому їх можна поділити на:

1) загально-регулятивні (спрямовані на закріплення кола суб'єктів податкового права, їх загального юридичного статусу);

2) конкретно-регулятивні (спрямовані на закріплення конкретної поведінки суб'єктів);

3) комплексні (що виникають на стику загально-регулятивних і конкретно-регулятивних відносин);

4) охоронні (спрямовані на реалізацію заходів державно- примусового характеру)[10].

Види правових відносин діють у єдності: конкретно-регулятивні правовідносини функціонують лише тоді, коли вступили в дію загально-регулятивні; охоронні відносини передбачають існування регулюючих обов'язків, при порушенні яких застосовуються заходи юридичної відповідальності. Отже, система податкових правовідносин складається з кількох «рівнів» правовідносин, що взаємодіють один з одним.

Зміст загально-регулятивних відносин визначається нормами, що встановлюють принципи податків і повноваження окремих суб'єктів податкових правовідносин. Загальні і конкретно-регулятивні правовідносини утворюють основну масу правовідносин у суспільстві і регулюють суспільні відносини шляхом установлення суб'єктивних юридичних прав і обов'язків. Розвиток регулюючих відносин, своєчасна їх поява, безперешкодне і належне здійснення є свідченням повного і реального використання права. Загально-регулятивні правовідносини виконують в основному функцію закріплення кола суб'єктів права і їхнього статусу. Якщо особа виступає як носій загального суб'єктивного права, вона займає специфічне положення щодо всіх інших осіб, а загальне суб'єктивне право, як підкреслює С. С. Алексєєв, тому і є «суб'єктивним», що має особистий характер, тобто належить не тільки всім суб'єктам, а й кожному суб'єктові окремо.

Конкретно-регулятивні правовідносини виступають як форма реалізації загально-регулятивних податкових правовідносин. У цій ситуації загальні права й обов'язки проектуються на діяльність конкретних суб'єктів. Якщо загально-регулятивні податкові правовідносини виділяють із системи правовідносин ті, що пов'язані зі сплатою податків, то конкретні правовідносини це уточнюють за різними напрямами (за видами податків, за платниками). Конкретно-регулятивні відносини закріплюють конкретну поведінку суб'єктів, зміст їхніх прав і обов'язків.

Комплексні податкові правовідносини перебувають на своєрідному стику конкретних і загально-регулятивних податкових правовідносин. Вони досить вузько персоніфіковані, передбачаючи конкретного платника (що відрізняє їх від загальних), але однією з їхніх ознак є складний зміст, що відрізняє їх від простих. Мабуть, можна порушити питання і про об'єднання в межах комплексних правовідносин податкових норм і норм інших галузей права. Наприклад, механізм формування і витрачання пенсійного фонду перебуває на стику податкових і трудових відносин (оскільки цей збір входить до переліку обов'язкових податків і зборів, об'єднаних податковою системою[11]).

Охоронні податкові правовідносини виникають за умови порушення прав і невиконання обов'язків, якщо учасники правовідносин мають потребу в правових способах захисту з боку держави. Однією із сторін таких правовідносин виступає компетентний суб'єкт, що є носієм владних повноважень і наділений державою повноваженнями примусу. Іншою стороною є особа або орган, до якого застосовуються способи державного примусу і який зобов'язаний їх зазнавати. При цьому право застосовувати способи державного примусу деталізуються санкцією правової норми. Охоронні податкові правовідносини формуються в процесі правового регулювання, опосередковують охоронну функцію податкового права. Охоронні правовідносини мають похідний характер. Вони забезпечують реалізацію міри державно-примусового впливу щодо осіб, які порушили юридичні обов'язки зі сплати податків. У межах охоронних податкових правовідносин здійснюється захист суб'єктивних прав, запроваджуються у життя заходи юридичної відповідальності.

§ 4. Об'єкт

податкових правовідносин

Зміст податкових правовідносин пов'язаний з аналізом категорій, що характеризують: об'єкт правовідносин, суб'єкт правовідносин, права й обов'язки суб'єктів правовідносин, підстави виникнення правовідносин.

У цілому об'єктом регулювання в податкових правовідносинах виступають кошти платників, що надходять у доходи бюджетів. У вузькому значенні — це гроші, з приводу яких між суб'єктами податкових правовідносин формується правовий зв'язок. При цьому важливо розмежовувати об'єкт податкових правовідносин і об'єкт оподаткування.

Об'єкти фінансових правовідносин різні за своєю формою, оскільки існує чимало видів правовідносин. Але за змістом це завжди державні грошові фонди, з приводу формування, розподілу і використання яких і формується певний юридичний зв'язок між суб'єктами фінансових правовідносин. Ю. А. Ро- винський зазначав, що у фінансових правовідносинах виражається сукупність грошових відносин, що пов'язані з мобілізацією, розподілом і використанням коштів для розширення виробництва і задоволення потреб членів суспільства[12].

§ 5. Суб'єкти

податкових правовідносин

Суб'єктом податкових правовідносин може бути будь-яка особа, поведінка якої регулюється нормами податкового права і яка може виступати учасником податкових правовідносин, носієм суб'єктивних прав і обов'язків.

Суб'єкти податкових правовідносин мають правосуб'єкт- ність, що передбачена нормами податкового права і характеризується можливістю бути учасником правовідносин, пов'язаних зі встановленням, зміною, скасуванням податкових платежів, і мати суб'єктивні права й обов'язки. Для участі у правовідносинах суб'єкти наділені правоздатністю і дієздатністю. Фактично вони представляють два елементи досить складної юридичної властивості — правосуб'єктності.

Податкова правоздатність — передбачена нормами податкового права здатність мати права й обов'язки щодо сплати податків. Іншими словами, це можливість особи бути учасником податкових правовідносин, тобто податкова правоздатність виступає його загальноюридичною властивістю. Змістом податкової правоздатності є сукупність прав і обов'язків, що їх суб'єкти можуть мати відповідно до чинного законодавства.

Податкова дієздатність — передбачена нормами податкового права здатність своїми діями створювати і реалізовувати права й обов'язки. Дієздатність полягає у здійсненні особою дій, спрямованих на:

придбання прав і створення обов'язків;

здійснення прав і обов'язків;

здатність відповідати за податкові правопорушення.

Податкові правоздатність і дієздатність доповнюють одна

одну і фактично є взаємозалежними. Правоздатність виникає з моменту появи (народження громадянина, реєстрації юридичної особи і т. ін.), дієздатність — по досягненні якоїсь умови (певного віку, статусу підприємця тощо). Іноді виникнення правоздатності та дієздатності в податкових правовідносинах збігається в часі (практично одночасно з реєстрацією юридичної особи виникає необхідність постановки її на облік у податковій інспекції, а з цього моменту, навіть якщо немає діяльності, — обов'язок подавати звітність, отже, відповідати за ухилення від цього).

Як суб'єктів можна виділити три групи учасників податкових правовідносин:

— державу (в особі органів влади, що встановлюють і регулюють оподаткування);

— податкові органи;

— платників податків.

Особливим суб'єктом податкових правовідносин є держава. Держава, як носій суверенітету і учасник податкових правовідносин, має важливі особливості і посідає у правовідносинах особливе місце. Державний суверенітет полягає, зокрема, у тім, що держава встановлює податки, наділяє місцеві органи правом встановлювати податки[13]. У зв'язку з цією діяльністю держава є безпосереднім учасником податкових правовідносин. Стягнення податків, як і їхнє встановлення, слід розглядати як верховенство держави щодо влади, що виникає в процесі життєдіяльності суспільства[14].

Діяльність держави як власника податкових надходжень опосередковується правовідносинами, які можна класифікувати за різними підставами (за видами податків і зборів; за видами платників тощо), і в яких беруть участь різні органи, суб'єкти, уповноважені державою здійснювати певні дії. На підставі цього виділяють різні державні органи як представників держави: податкові адміністрації, митні органи, податкова міліція. Учасниками правовідносин є також державні органи, що виконують різні функції державної влади. Діяльність органів, що діють від імені держави, регулюють в основному закони (а не інші правові акти). Своєрідним є і механізм контролю за їх діяльністю.

§ 6. Права й обов'язки

суб'єктів податкових правовідносин

Права й обов'язки суб'єктів податкових правовідносин характеризують їх юридичний зміст. Податковими правами й обов'язками обмежуються можливості й межі активності суб'єктів правовідносин. Права й обов'язки суб'єктів залежать від типу правовідносин, особливостей механізму регулювання. Велика частина податкових правовідносин — це регулятивні правовідносини, завдяки яким закріплюються і розвиваються фінансові відносини за участю держави. Але при фінансово- правовому регулюванні необхідно використовувати й методи державного примусу.

Сукупність прав і обов'язків податкових органів визначається тими цілями і завданнями, з якими законодавець пов'язує необхідність існування цих органів. Держава уповноважує останні на здійснення певних функцій в галузі управління та контролю за надходженням податків і зборів. Деталізація правового статусу цих органів відбувається через законодавче закріплення їх прав і обов'язків.

Обов'язки і права платників податків визначено головним посиланням, що випливає з конституційної норми, якою закріплено першочерговий і безумовний обов'язок — сплачувати податки (ст. 67 Конституції України). Платники податків і зборів є насамперед зобов'язаними особами. Відповідно до цього податкове законодавство і закріплює переважно обов'язок. Саме імперативний податковий обов'язок визначає право- суб'єктність платників податків.

Такими самими підходами характеризується правосуб'єктність юридичних і фізичних осіб, осіб, пов'язаних зі сплатою податків і зборів (банківські установи, податкові представники тощо).

§ 7. Підстави виникнення, зміни і припинення податкових правовідносин

підставі певного комплексу різних за змістом взаємозалежних юридичних явищ, взаємодія яких припускає розвиток правовідносин. Податкові правовідносини можуть змінюватися під впливом:

а) нормативних основ, за яких норми права регулюють сферу податкових правовідносин;

б) правосуб'єктних основ, що характеризують здатність особи до участі у правовідносинах (досягнення віку тощо);

в) фактичних основ — власне основ виникнення, зміни чи припинення податкових правовідносин, що базуються на юридичних фактах.

Юридичний факт — конкретна життєва обставина, з якою норми права пов'язують виникнення, зміну чи припинення податкових правовідносин. Це: по-перше, факти реальної дійсності; по-друге, факти, передбачені нормами податкового права; по-третє, факти, що спричиняють певні юридичні наслідки.

Класифікувати юридичні факти можна за різними підставами.

За юридичними результатами:

1) правовстановлюючі — юридичні факти, з якими норми права пов'язують виникнення податкових правовідносин;

2) правозмінюючі — юридичні факти, з якими норми права пов'язують зміну податкових правовідносин;

3) правоприпиняючі — юридичні факти, з наявністю яких норми права пов'язують припинення податкових правовідносин.

Той самий факт може спричинити кілька юридичних наслідків. Наприклад, смерть одночасно є причиною припинення правовідносин зі сплати податків і причиною виникнення правовідносин зі сплати податку на майно, що переходить у порядку спадкування чи дарування.

За вольовою ознакою:

1) дії — юридичні факти, що є результатом вольової поведінки людей, результатом волевиявлення особи. Вони можуть виступати у формі:

а) правомірних дій — дій, що відбуваються відповідно до вимог податкових норм або норм, що не суперечать їм;

б) неправомірних дій — дій, що порушують вимоги закону і не відповідають приписам правових норм. На підставі правових норм приймаються індивідуальні податкові акти як правомірні юридичні дії, спрямовані на виникнення, зміну чи припинення конкретних податкових правовідносин;

2) події — явища, що відбуваються незалежно від волі суб'єктів податкових правовідносин (смерть і народження людини пов'язуються з припиненням податкових правовідносин чи зміною їх режиму; стихійні лиха можуть бути передумовою введення надзвичайних податків тощо).

§ 8. Податково-правові норми

б) у характері приписів — якщо фінансові норми в основному імперативного характеру, то податкові мають винятково наказовий характер. Держава наказує правила поведінки в категоричній формі, чітко визначає права, розміри обов'язків, окрім можливості їх однобічної (з боку зобов'язаної особи) зміни;

в) у заходах відповідальності, що охоплюють практично весь спектр можливих видів — карну, адміністративну, фінансову. Такий підхід показує, наскільки важливі для держави відносини, врегульовані податковими нормами, і наскільки держава зацікавлена в постійному поповненні доходної частини бюджету;

г) у способах захисту прав учасників відносин, що випливають з певної нерівності суб'єктів. Реалізується цей захист через механізм податкової відповідальності, що характеризується презумпцією винності платника податків.

Традиційною є і класифікація податкових норм.

1. За особливостями впливу на учасників відносин:

— зобов'язуючі — норми, що в категоричній формі встановлюють обов'язок робити певні активні дії. Наприклад, норми, що встановлюють обов'язок зі сплати податків, надання декларацій, звітів;

— забороняючі — норми, що в категоричній формі встановлюють обов'язок не робити заборонених дій, які порушують порядок, закріплений податковими нормативними актами. Наприклад, законодавчо забороняється вносити зміни у принципові елементи податкового механізму (ставку, пільги, об'єкт тощо) без відповідних змін у бюджетному законі або протягом бюджетного року забороняється надавати індивідуальні податкові пільги;

— уповноважуючі — норми, що надають учасникам правовідносин право на певні позитивні дії в межах розпоряджень, що містяться в податковій нормі. Допускаючи певну самостійність, подібні норми все одно перебувають під впливом (хоч і непрямим) імперативних розпоряджень: органи місцевого самоврядування можуть встановлювати і регулювати механізми місцевих податків і зборів на своїй території, але тільки в рамках (переліку, межах), установлених законодавчо.

2. За змістом:

— матеріальні — норми, що регулюють змістовий бік реальних суспільних відносин, міру прав і обов'язків учасників, види й обсяг матеріальних і грошових зобов'язань;

— процесуальні — норми, що регулюють процедуру (порядок) діяльності суб'єктів правовідносин з реалізації матеріальних норм у сфері діяльності з приводу надходження податків і зборів у бюджети.

Структура податково-правової норми відображає внутрішній склад норми, її складові частини, елементи.

1. Гіпотеза — частина норми права, що визначає умови дії податкової норми. Вона описує фактичні обставини, при настанні яких варто керуватися цією нормою, вказує на учасників відносин і головні умови.

2. Диспозиція — частина норми права, що вказує, якою має бути поведінка суб'єктів відносин, зміст їх прав і обов'язків при настанні обставин, описаних у гіпотезі. Наприклад, механізм сплати податку з власників транспортних засобів припускає пропорційний його розподіл.

3. Санкція — частина норми права, яка передбачає заходи впливу, що можуть бути застосовані до осіб, що не додержуються розпоряджень податкових норм. Санкції розраховані на настання фактичних обставин, що являють собою правопорушення, і реалізують при цьому охоронну функцію права.

Податкові санкції мають такі особливостями:

а) примусовий вплив на правопорушника реалізується через вплив на його кошти (у деяких випадках передбачається погашення заборгованості перед бюджетом за податками шляхом примусової реалізації майна платника);

б) кошти платника, що справляються з нього у вигляді податкових санкцій, надходять до бюджетів чи цільових фондів в першочерговому і безперечному порядку;

в) на відміну від адміністративної, податкова санкція передбачає вплив як на фізичних, так і на юридичних осіб;

г) як і фінансові санкції в цілому, податкові передбачають поєднання правовідновлюючих і штрафних елементів. Пеня, штрафи, що стягуються з платників, як реалізація механізму покарання порушника податкової норми, поповнюють власність держави (бюджетні доходи) або відшкодовують втрачену вигоду від їхнього недоодержання;

д) податкові санкції передбачають іноді застосування покарання незалежно від характеру провини платника. Пеню нараховують автоматично при затримці податкових платежів, штрафи накладають за несвоєчасне звітування і т. ін.

СИСТЕМА І ДЖЕРЕЛА ПОДАТКОВОГО ПРАВА

§ 1. Система податкового права

Податкове право містить досить велику сукупність фінансових норм, що об'єднані в певну систему. Остання розбита на групи, що мають специфічні особливості, логічну структуру, об'єктивний склад. Система податкового права — об'єктивна сукупність суспільних фінансових відносин, що визначає внутрішню структуру податкового права, зміст і особливості розміщення норм, які регулюють податкові правовідносини.

Норми податкового права залежно від особливостей відносин, ним урегульованих, розподіляють на окремі структурні підрозділи. У системі складного інституту податкового права існує кілька підсистем інститутів, які можна згрупувати в розділи.

Загальна частина податкового права акумулює інститути, які закріплюють загальні підходи до регулювання системи оподаткування, що стосуються всіх видів податків і зборів, всіх норм Особливої частини. Загальна частина охоплює норми, винесені, так би мовити, за дужки. У дужках — інститути Особливої частини, саме до яких застосовуються положення Загальної частини, але вже в конкретному випадку, зумовленому певним податком чи збором. До Загальної частини віднесено норми, які визначають характер інституту податкового права, зміст податкової системи, податку, елементи правового механізму податку, підстави відповідальності за порушення податкового законодавства, усунення подвійного оподаткування тощо.

Особлива частина податкового права містить систему інститутів, які деталізують податкову систему в цілому та визначають конкретні механізми окремих податків і зборів. Саме Особлива частина й охоплює правові механізми елементів податкової системи.

§ 2. Джерела податкового права

порушень в американському суді ускладнювався посиланнями на п'яту поправку до Конституції США, що надавала право відмовитися від дачі показань, бо це могло призвести до «самозвинувачення». Верховний Суд США, наділений повноваженнями конституційного контролю, відмовив підозрюваним у можливості використовувати п'яту поправку до Конституції у разі розгляду справ з податкових правопорушень.

Подібні ситуації приводять до необхідності систематизації найважливіших судових рішень. У США судову нормотворчість здійснюють Верховний Суд, апеляційні суди, претензійний суд, федеральні окружні суди і податковий суд США[15].

3. Міжнародні договори (конвенції, угоди) важливого значення набувають при врегулюванні подвійного оподаткування, інших питань оподаткування. Застосування цього джерела податкового права не завжди однозначне. Міжнародні договори наділені різною юридичною чинністю. Якщо в Україні вони мають перевагу над законами, прийнятими Верховною Радою, то в США їх дія рівнозначна законам, і до системи законодавства міжнародні договори включаються нарівні з законами США. Це зумовлює проблеми як забезпечення правового регулювання таких норм, так і системи гарантій їх забезпечення.

4. Правова доктрина притаманна для мусульманських країн, де вона як одне з важливих джерел шаріату заповнює прогалини законодавства відповідно до приписів мусульманської доктрини[16].

5. Нормативний правовий акт — найважливіше, а іноді єдине джерело податкового права. У деяких випадках інші джерела розглядають як похідні від нормативного акту.

§ 3. Податкове законодавство

Податкове законодавство, як форма реалізації податкового права, містить досить широке коло нормативних актів, які регулюють оподаткування. Основу податкового законодавства повинні становити тільки закони і найважливіші підзаконні акти (у більшості випадків — прирівняні до законів. Такими були Декрети Кабінету Міністрів України наприкінці 1992 — на початку 1993 року). Іншими словами, це нормативні акти, що встановлюють основні права й обов'язки платників, механізм дії окремого податкового важеля. С. Г. Пєпєляєв вважає, що податкове законодавство містить тільки закони і рішення органів влади, які видають на основі Конституції[17].

Термін «законодавство» широко використовують у правовій системі переважно в значенні сукупності законів та інших нормативно-правових актів, які регламентують ту чи іншу сферу суспільних відносин і є джерелами певних галузей права. Цей термін без визначення його змісту використовує і Конституція України (статті 9, 19, 118, п. 12 Перехідних положень). У законах залежно від важливості та специфіки суспільних відносин, що регулюються, цей термін вживається в різних значеннях: одні мають на увазі лише закони; інші, насамперед кодифіковані, до поняття «законодавство» включають як закони й інші акти Верховної Ради України, так і акти Президента України, Кабінету Міністрів України, а в деяких випадках — також і нормативно-правові акти центральних органів виконавчої влади.

Частиною національного законодавства відповідно до ст. 9 Конституції України є також чинні міжнародні договори, згоду на обов'язковість яких дала Верховна Рада України.

Отже, термін «законодавство» охоплює закони України; чинні міжнародні договори України, згоду на обов'язковість яких дала Верховна Рада України; постанови Верховної Ради України; укази Президента України; декрети і постанови Кабінету Міністрів України, прийняті в рамках їх повноважень і відповідно до Конституції України та законів України.

Законодавчі акти, що є основою податкового законодавства, складають певну систему.

1. Загальні нефінансові закони — конституційні закони або закони, що належать до інших галузей права, які містять податкові норми. Найбільш принципові положення, що регулюють основи оподаткування, закріплюються на конституційному рівні (повноваження органів державної влади і управління, загальні принципи оподаткування тощо). В деяких випадках приймають спеціальні конституційні й органічні закони — Закон ФРН про фінансову допомогу Федерації і земель 1969 року; Конституційний закон про фінанси, що визначає компетенцію Федерації і земель Австрії в сфері податків; Органічний закон 1979 року про статус автономії Країни Басків (Іспанія), розділ III якого цілком присвячений фінансовим питан- ням[18]. Законодавчі акти інших галузей права в основному стосуються деяких аспектів податкових платежів або додаткових ознак, які характеризують податковий механізм. Найчастіше таким чином регулюються пільги, надані платникам (акти, що характеризують режим іноземного інвестування вільних економічних зон, статус ветеранів Великої Вітчизняної війни тощо).

2. Загальні фінансові закони — це в основному бюджетні закони. Причому це і фундаментальні бюджетні закони, які встановлюють основи бюджетної системи, місце податкових надходжень у доходах держави, і поточні бюджетні закони, якими щороку затверджується фінансовий план. Багато законів про державний бюджет України на рік більш ніж наполовину складають податкові норми.

3. Загальні податкові закони — законодавчі акти, які містять положення, що регулюють податкову систему в цілому, її основи, головні характеристики податкових важелів. У цих актах не деталізуються конкретні види податків. До загальних податкових законів в основному належать податкові кодекси, що поєднують матеріальні та процесуальні сторони податкової системи, а також основні закони загального характеру (закони України «Про Державну податкову службу в Україні» та «Про систему оподаткування»).

4. Спеціальні податкові закони — законодавчі акти, що регулюють окремі групи чи види податків. До них належать закони, що містять характеристику окремого виду податку, детальний механізм його обчислення і сплати.

У деяких працях виділяють специфічні риси, притаманні податковим законам:

а) персоніфікований характер, за якого механізм регулювання спрямований на певну групу платників;

б) терміновий характер, що означає дію його в часі протягом певного обмеженого періоду, оскільки основні елементи податкового механізму (платник, об'єкт, ставки) змінюються досить часто;

в) характер податкових законів, оснований на презумпції винності платника. Крім того, громіздкість податкового законодавства, роль податкових органів, які є арбітрами у спірних питаннях і ставлять платника в положення залежного.

ПРАВОВЕ РЕГУЛЮВАННЯ ПОДАТКОВОЇ СИСТЕМИ

§ 1. Зміст податкової системи

світовій практиці. Однак специфічна ситуація спаду виробництва і посилення кризи неплатоспроможності на тлі розвитку механізмів ринкового саморегулювання вимагають внесення до податкової системи серйозних коректив, поступового її пристосування до цих процесів.

Формування податкової системи, включення до неї певної кількості податків не є самоціллю. В основі цих процесів лежить чіткий орієнтир, визначальна база — обсяг бюджетних витрат. Податкова система й має забезпечити основні надходження для покриття цих витрат.

Незважаючи на тісний взаємозв'язок доходів державного бюджету і податкових надходжень, необхідно їх чітко розмежовувати. Часто в спеціальній і популярній літературі як синоніми вживають кілька термінів: «доходи держави», «доходи державного бюджету» і «податкові надходження». Певна річ, ці поняття важко розглядати ізольовано, але тільки з урахуванням їх відмінностей можна з'ясувати суть кожної категорії. Доходи держави відрізняться від доходів державного бюджету тим, що не мають прив'язки до яких-небудь меж, тоді як доходи державного бюджету обмежені визначеним періодом (бюджетним) і чітко визначеними каналами надходжень (Бюджетний кодекс України). І тільки як один з каналів таких надходжень у доходну частину державного бюджету законодавець передбачає надходження за нормативами, затвердженими Верховною Радою України. Але навіть ці надходження не складаються тільки з податків, оскільки до них належить і система зборів і платежів, що принципово відрізняються від податків і за механізмом нарахування.

Податкове регулювання здійснюється насамперед на основі права (компетенції) державного органа влади встановлювати податки і стягувати їх. У статті 1 Закону України від 18 лютого 1997 року «Про систему оподаткування» зазначено, що встановлення і скасування податків, зборів і платежів, а також пільг здійснює Верховна Рада України, Верховна рада Автономної Республіки Крим і місцеві ради, причому Верховна рада Автономної Республіки Крим і місцеві ради можуть встановлювати додаткові пільги в сфері оподаткування в межах сум, що надходять до їхніх бюджетів.

Будь-яка схема управління в державі має специфічну ієрархічну систему, що передбачає чітке розмежування прав і обов'язків органів влади в сфері формування бюджету і власних доходів.

§ 2. Поняття і рівні податкового тиску

Законодавці багатьох держав постають іноді перед вибором: збільшити дохідну частину бюджету за рахунок надходження податкових платежів при підвищенні ставок податку чи податкового тиску в цілому й у такий спосіб скоротити дефіцит державного бюджету чи встановити середню оптимальну ставку, сформувати систему стійких стимулів для виробників і забезпечити мінімізацію дефіциту в найближчому майбутньому і перспективу стабілізації чи поліпшення економічного становища в цілому. Перший напрям притаманний в основному для рішення невідкладних проблем, значною мірою політичного характеру. Другий напрям, на наш погляд, більш зважений, бо в кінцевому підсумку створює впевненість у виробників, стимулює виробництво, що саме по собі приводить до скорочення дефіциту державного бюджету. Цей напрям відрізняється також додержанням одного з основних принципів оподаткування — стабільності використовуваних податкових важелів і методів стягнення податків.

Узагальненим показником у цьому разі є податковий тиск (тягар, прес), що визначається співвідношенням загальної суми податкових платежів і сукупного національного продукту. У розвинутих країнах цей показник коливається від 52% — у Швеції до 30% — у США і Туреччині[19].

Необхідно звернути увагу на одну особливість категорії «податковий тиск». В основному під податковим тиском (тягарем, пресом) розуміють вплив податкових важелів, що складають тільки частину цього тягаря. Податковий тиск здійснюється на чотирьох рівнях:

1 — тиск безпосередньо податкових важелів;

2 — тиск усієї сукупності податків, зборів і платежів;

3 — використання механізму пільг платниками, надання пільгових кредитів, дотацій. При цьому податковий прес перерозподіляє тиск з одних платників на інші;

4 — використання податкової техніки, за якої посилюється тиск на платника. Наприклад, авансові платежі, що передбачають сплату податку платником до одержання результатів, за якими він повинен сплачуватися.

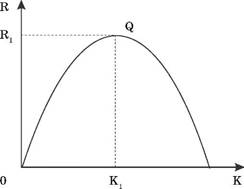

Співвідношення між податковою ставкою і податковою базою, що позначається на розмірі податкових надходжень, дозволило економісту з південнокаліфорнійського університету Артурові Лефферу показати залежність доходів бюджету від прогресивності оподаткування таким графіком:

|

|

К — податкова ставка на доходи;

К — загальна сума податкових надходжень;

К1 — ставка податку, що забезпечує максимальні податкові надходження;

К — максимальний обсяг податкових надходжень до бюджету;

^ — крайнє значення в динаміці кривої.

З графіка видно, що при зростанні податкових ставок (К) загальна сума надходжень (К) також зростає. Значенню ставки К1 відповідає максимальний обсяг фінансових коштів, що відраховується у вигляді податків до бюджету (Кх). При проходженні крапки ^ подальше збільшення ставки К веде не до зростання податкових надходжень, а до їх скорочення, оскільки подібна ситуація підриває зацікавленість у збільшенні обсягів виробництва.

Встановлення середньої оптимальної податкової ставки формує низку стимулів. Спочатку за рахунок розширення виробництва, збільшення доходів зростає і податкова база. Потім відбувається міжгалузеве вирівнювання за рівнем рентабельності. Зменшується розрив між низько- й високооподаткову- ваними галузями. І нарешті, зменшується розмір тіньових доходів через зникнення стимулів для відхилення від податків, і доходи тіньової економіки трансформуються в легальні, законні форми.

Зростання податкових ставок наштовхується на певну межу. Нею є податкова границя — частина валового національного продукту, що перерозподіляється через податкові механізми, подальше збільшення якого спричинює різке загострення суспільних суперечностей. Досягнення цієї границі призводить до відтоку капіталу з країни, спаду підприємницької активності.

ПРАВОВЕ

РЕГУЛЮВАННЯ ПОДАТКУ

§ 1. Поняття податку

Аналізуючи зміст податків, необхідно враховувати, що вони не є єдиним джерелом доходів бюджету і являють собою тільки один з видів позаекономічного державного примусу. Крім власне податків, яким належить провідна роль у формуванні бюджету, існують ще й інші види вилучень до бюджетів: ліцензійні та реєстраційні збори, збори з населення. Крім того, підприємства і громадяни роблять обов'язкові відрахування в позабюджетні фонди, сплачують різні тарифи й інші обов'язкові платежі. Різноманіття форм вилучень зумовлює необхідність визначити, які ж із них є безпосередньо податком, а які — неподатковими платежами. Всю систему платежів, що входять до податкової системи, можна розділити на податки і платежі податкового характеру. Якщо до першої групи належать саме податки (на прибуток, на землю тощо), то друга група складається зі зборів і відповідних податкових платежів (мито, державне мито тощо).

Багатогранна категорія «податок» дозволяє порушувати питання про виділення в межах єдиного терміна двох значень, рівнів. Можна поділити податок на правову категорію і законодавчо закріплене (прикладне) поняття. При характеристиці податку як правової категорії в основному роблять акцент на переході власності до держави, на зміні форми власності. Дійсно, такий підхід був в основі радянського законодавства, де чітко витримувався примат державної власності і встановлювався різний податковий режим залежно від форми власності платника. У сучасних умовах усі форми власності рівні, мають однакові економічні та правові основи функціонування. Крім того, визначення податку як правової категорії повинне містити головне в ньому з позиції тієї галузі права, предмет якої ця норма становить. З позиції предмета фінансового права, головне в податку — це надходження коштів державі для задоволення суспільних витрат, насиченості бюджету. Зміна форм власності в податку — це начебто «цивілістичний» відтінок цієї категорії. Тому, не залишаючи без уваги податкової сторони регулювання відносин власності, можна, мабуть, дещо згладити в цьому аспекті.

Основою для позбавлення права власності є конституційний публічно-правовий обов'язок платника податків сплачувати законно встановлені податки. Платник податків не має права розпоряджатися на свій розсуд тією частиною свого майна, що у вигляді визначеної грошової суми підлягає внеску в бюджет, він зобов'язаний регулярно перераховувати цю суму на користь держави. У цьому обов'язку платника податків втілено публічний інтерес усіх членів суспільства. З публічним характером податку і фіскальним суверенітетом держави пов'язані законодавча форма встановлення податку, обов'язок і примусовість його стягнення, однобічний характер податкових обов'язків.

Щодо цього ми хотіли б погодитися з позицією І. Є. Кри- ницького, який розглядає характер причини позбавлення права власності платника як одну з основних проблем при визначенні податку[20]. Він звертає увагу на те, що поряд з неможливістю поширення на ці відносини таких способів, як реквізиція, націоналізація і конфіскація, цивільне законодавство також не передбачає сплату податку як одного з видів примусового вилучення майна у власника. Автор цілком аргументовано зазначає, що норми цивільного законодавства не дозволяють не тільки вирішити, а й, напевно, сформулювати цю проблему, оскільки, за загальними правилами, до відносин, основаних на адміністративному чи іншому владному підпорядкуванні однієї сторони іншій, у тому числі й до податкових, цивільне законодавство не застосовується.

Дійсно, право приватної власності охороняється законом. Однак цілком очевидно, що воно не належить до прав, що не підлягають обмеженню за жодних умов. Приватну власність може бути обмежено законом, але тільки тією мірою, якою це необхідно з метою захисту основ конституційного ладу, гарантії прав і свобод громадян, забезпечення безпеки держави. Власник може бути позбавлений власності тільки у випадках, передбачених законом. Але саме подібний випадок і закріплюється Конституцією України (ст. 67) як необхідна умова існування держави, як безумовна його вимога.

Отже, податок — це форма примусового відчуження результатів діяльності суб'єктів, що реалізують свій податковий обов'язок, у державну чи комунальну власність, що надходить у бюджет відповідного рівня (чи цільовий фонд) на підставі закону (чи акта органу місцевого самоврядування) і виступає як обов'язковий, нецільовий, безумовний, безоплатний і безповоротний платіж.

У статті 2 Закону України «Про систему оподаткування» визначено поняття податку і збору (обов'язкового платежу), окремого ж визначення податку законодавець не дає в жодному акті. Обрано спрощений, формальний шлях закріплення вичерпного переліку податків і зборів. І в цьому переліку обов'язкових платежів на формальному рівні розділяються податки і збори. У чому полягає їх істотна відмінність, чим вони відрізняються від обов'язкових платежів — не зрозуміло. Ймовірно, слід при цьому виходити з того, що обов'язкові платежі — це родове поняття, а податки і збори — його видові форми.

§ 2. Ознаки податку

Розмежовуючи види стягнень до бюджету і характеризуючи податки, важливо виділити, на наш погляд, основні риси, ознаки податку.

1. Це вид платежу, закріплений актом компетентного органу державної влади. С. Г. Пєпєляєв підкреслює, що право парламенту затверджувати податок є вираженням права народу погоджуватися на його сплату. Однак це не означає згоди кожного конкретного члена чи суспільства або навіть окремих груп, верств. Наприклад, у багатьох країнах існують конституційні заборони на рішення питань про оподаткування шляхом референдуму. Питання про податки і бюджет вилучено із законів, що регулюють механізм референдуму (Конституція Італійської Республіки, ч. 2. ст. 75)[21].

2. З першою ознакою безпосередньо пов'язана ознака індивідуальної безоплатності, чи однобічного характеру встановлення податку. В основу цієї ознаки покладено однобічний рух коштів від платника до держави. При цьому платник не одержує (на перший погляд) натомість нічого, це означає, що держава не має зустрічних обов'язків. Кошти платника йдуть на задоволення суспільних потреб. Однак слід враховувати, що безоплатність має умовний характер через однобічний обов'язок платника. У загальному ж плані безоплатність означає, що кошти, які виплачуються як податок, переходять до державного бюджету без одержання зустрічного відшкодування або задоволення для платника.

3. Нецільовий характер податкового платежу означає надходження його у фонди, що акумулюються державою і використовуються на задоволення державних потреб. При цьому не зрозуміло, на задоволення яких саме цілей витрачаються надходження від конкретного податку, тобто формується начебто розмитий, знеособлений грошовий фонд держави — «гроші не пахнуть». Певна річ, потребує окремого розгляду проблема деяких видів податків, що за своїм характером більше схожі на збори (податок на промисел, податок з власників транспортних засобів і т. ін.).

4. Безумовний характер податку є продовженням попередньої ознаки й означає сплату податку, не пов'язану з жодними зустрічними діями, привілеями з боку держави. Останні дві ознаки, ймовірно, найбільш чітко характеризують суть податку і виділяють його із системи інших платежів.

5. Платіж надходить до бюджету відповідного рівня чи цільового фонду. Розподіл податків по бюджетах, фондам здійснюється відповідно до бюджетної класифікації і може йти двома основними напрямками: закріплення податку за певним бюджетом чи розподіл податку між бюджетами.

6. Обов'язковий характер податкового вилучення забезпечує нагромадження коштів у доходній частині бюджету. Це є основою закріплення на конституційному рівні сплати податків як першочергового обов'язку громадян.

Обов'язковість податку забезпечується силою держави в особі податкових, правоохоронних і судових органів і свідчить про те, що сплата податків має не добровільний, а примусовий характер. Система способів примусу і санкцій впливає на платника податків для того, щоб поставити йому в обов'язок виконання своїх зобов'язань зі сплати податків. Такий примус дуже часто діє у вигляді погрози застосування санкцій. За словами П. Годме, «елемент примусу настільки важливий у понятті податку, що це спричиняє виключення з податкової сфери надходжень, що не мають примусового характеру»[22]. Наприклад, не є податками добровільні збори й пожертвування до бюджету, а також державні позики.

7. Безповоротний характер податку, ймовірно, не потребує особливих коментарів, хоча варто звернути увагу на один аспект. У кінцевому підсумку платник одержує віддачу від внесених ним податків, коли держава задовольняє суспільні потреби, в яких зацікавлене суспільство і кожен його індивід (охорона суспільного порядку, охорона здоров'я тощо), і в цьому значенні податки начебто повертаються до платника.

8. Платіж у грошовій формі. Внесення податку до бюджету відбувається в грошовій формі. Сплату податку майном за загальним правилом чинним законодавством не передбачено. Грошова форма сплати податку визначена самою суттю податку, що є, як уже було сказано, внеском. Через це обов'язок платника податків зі сплати податку є однооб'єктним, оскільки тільки сплата податку в грошовій формі, за загальним правилом, розглядається (за додержання інших умов — про терміни, бюджети і т. ін.) як належне виконання його обов'язку.

§ 3. Функції податку

Функції податків, що визначають їхню сутність, є похідними від функцій фінансів і виконують такі самі завдання, але у вужчих межах. Виходячи з цього, функції податків можна згрупувати в два блоки: основні та додаткові. Група основних функцій включає сутнісну функцію податку (фіскальну) і дві загальнофінансові (регулюючу та контрольну). Саме на базі цих функцій будується податковий механізм, і, діючи спільно, вони утворюють цілісний комплекс. Додаткові функції деталізують головні цілі, реалізовані через підсистему основних функцій. Крім того, якщо основні функції обов'язкові для всіх видів податків, то додаткові мають відтінок факультативності й не обов'язково представлені у всіх податках.

Основні функції податку.

1. Найважливішою функцією податків є фіскальна (лат. їїзсиз — державна скарбниця). Відповідно до цієї функції податки виконують своє основне призначення — насичення доходної частини бюджету, доходів держави для задоволення потреб суспільства. У період становлення буржуазної держави цю спрямованість податків вважали єдиною. Однак до кінця

XIX ст. з'явилася нова концепція: податки розглядали як соціальний регулятор, знаряддя реформ, а вже до кінця 30-х рр.

XX ст. — вже і як засіб регулювання економіки, забезпечення стабільного економічного зростання[23].

2. Регулююча функція слугує своєрідним доповненням попередньої і стосується як регулювання виробництва, так і регулювання споживання (наприклад непрямі податки). При цьому регулюючий механізм існує об'єктивно і вплив на платників здійснюється незалежно від волі держави. Дуже часто під регулюючою функцією розуміють лише надання пільг окремим виробникам чи галузям. Однак податкове регулювання — складніший механізм, що враховує не тільки податковий тиск, а й перспективи того чи іншого виду діяльності, рівні прибутковості і т. ін.

3. Контрольна функція реалізується в ході оподаткування при регламентації державою фінансово-господарської діяльності підприємств і організацій, одержанні доходів громадянами, використанні ними майна. З допомогою цієї функції оцінюють раціональність, збалансованість податкової системи, кожного важеля окремо, перевіряють, наскільки податки відповідають реалізації мети у сформованих умовах.

Додаткові функції податку утворюють підсистему, що охоплює кілька видів функцій.

1. Розподільна функція являє собою своєрідне відображення фіскальної: наповнити скарбницю, щоб потім розподілити отримані кошти. Але на стадії розподілу ця функція дуже тісно переплітається з регулюючою, і в одній дії можуть виявлятися обидві функції. Наприклад, непрямі податки, регулюючи споживання, створюють основи для перерозподілу коштів одних платників на користь інших (акцизи на делікатесні види продуктів і т. ін.). Це дозволяє говорити про існування первинного і вторинного розподілу (перерозподілу) за рахунок податків.

2. Стимулююча (дестимулююча) функція створює орієнтири для розвитку або згортання виробничої діяльності. Як і регулююча, вона може бути пов'язана із застосуванням механізму пільг, зміною об'єкта оподаткування, зменшенням оподатковуваної бази. Іноді цю функцію розглядають як підвид регулюючої.

3. Накопичувальна функція являє собою своєрідне узагальнення всіх попередніх функцій і головну — з позицій реалізації цілей держави в податковій системі. Найбільш узагальнюючою функцією податків, з якою пов'язані їх виникнення і розвиток, є фіскальна. Але це тільки на перший погляд. Вона має тимчасовий характер, виступає як етапне, реалізуюче насичення бюджету на певний період. Кінцева мета податків — не тільки сформувати бюджет, а й сформувати мету, інтереси в розподілі цих коштів і інших коштів платників, тобто створити умови для нагромадження як юридичними, так і фізичними особами. У цьому разі йдеться про активне нагромадження, що полягало б у збільшенні потужностей, розвитку виробництва тощо. Здійснити це можна шляхом диференціації або зниження майнових податків, надання пільг при цільовому використанні коштів. Ця функція дуже тісно пов'язана зі стимулюючою, але є більш глобальною й узагальнюючою. Крім того, якщо стимулююча функція пов'язана з процесом, діяльністю платників, то накопичувальна орієнтована на кінцевий результат, визначає мету діяльності і має більш статичний характер.

§ 4. Співвідношення податку, збору й мита

в'язкового платежу є родовим, що охоплює всю сукупність податків і зборів (при цьому слід враховувати, що йдеться про обов'язкові платежі податкового характеру, оскільки штрафи, стягнення також мають обов'язковий, але не податковий характер), і в широкому розумінні обов'язкові платежі податкового характеру і складають податкову систему. У свою чергу, податки та збори є видовими категоріями, являють собою форми обов'язкових платежів податкового характеру. У цілому ж обов'язкові платежі в нашому контексті включають:

1) податки;

2) збори;

3) податкові плати (мито, плату за торговий патент і т. ін.).

Розмежування податків, зборів, інших платежів є не тільки

теоретичною проблемою, а й значною мірою проблемою практики.

По-перше, коли йдеться про податки, то це насамперед безумовні й нецільові платежі, і після їхнього надходження до бюджетів неможливо простежити використання цих коштів, та це й не потрібно. У ситуації зі зборами картина інша. Це цільові надходження, вони необхідні для фінансування певних заходів і мають таким чином чітку цільову прив'язку. Тому можна порушувати питання про нецільове використання коштів (може навіть йтися про самостійний склад правопорушення).

По-друге, податки в основному надходять до бюджетів, тоді як збори можуть формувати цільові (у тому числі й позабюджетні) фонди. Тому, якщо необхідно закріпити стабільні надходження до бюджетів нецільового характеру, — це, без сумніву, податки. Якщо ми хочемо закріпити стійкий зв'язок між податковими надходженнями і джерелами, з яких вони надходять, — це збори.

І, по-третє, якщо встановлення, зміна і скасування податків і всіх елементів правового механізму податків є винятковою компетенцією органів державної влади, то деталізацію елементів зборів у перспективі можна розглядати і як компетенцію виконавчих органів.

У законодавстві багатьох держав немає розмежування між цими категоріями, і податкову систему там характеризують як сукупність податків і зборів. Податкове законодавство Російської Федерації закріплює поняття податку, яким визнається обов'язковий внесок, що має безеквівалентний характер, не пов'язаний зі здійсненням уповноваженим органом (установою чи посадовою особою) певних конкретних дій у відношенні платника податків, який сплатив цей внесок.

Природно, що податок, мито, збір мають певні загальні риси[24], зокрема, такі:

— обов'язковість сплати податків і зборів до відповідних бюджетів і фондів;

— чітке надходження їх до бюджетів і фондів, за якими вони закріплені;

— стягнення їх на основі законодавчо закріпленої форми й порядку надходження;

— примусовий характер стягнення;

— здійснення контролю єдиними органами Державної податкової служби;

— безеквівалентний характер платежів.

Попри схожість цих механізмів, вони, однак, мають чіткі розбіжності.

Мито і збір відрізняються від податків:

1. За значенням. Податкові платежі забезпечують до 80 відсотків надходжень у доходну частину бюджету, інші види відрахувань, відповідно, менше.

2. За метою. Мета податків — задоволення потреб держави, мета мит, зборів — задоволення певних потреб чи витрат установ.

3. За обставинами. Податки являють собою безумовні платежі; мито і збір сплачуються у зв'язку з послугою, наданою платнику державною установою, що реалізує державно-владні повноваження.

4. За характером обов'язку. Сплата податку пов'язана з чітко вираженим обов'язком платника; мито і збір характеризуються певною добровільністю дій його і не регулюються іноді відносинами імперативного характеру.

5. За періодичністю. Збори, платежі, мито часто мають разовий характер і сплата їх здійснюється без певної системи; податки ж характеризуються певною періодичністю.

Відмінності за періодичністю включають два підходи:

— періодичність сплати (збори, мито — одноразова сплата, податки — певна періодична сплата);

— періодичність дій (збори, мито прямо залежать від кількості дій, що породжують зобов'язання зі сплати, податки — чітко не погоджуються з періодичністю дій, наприклад, періодичність сплати податку з власників транспортних засобів не пов'язується з характером використання транспортного засобу).

6. Відносини відплатності характерні для мит, зборів (на відміну від податків).

Отже, на відміну від загальних податкових платежів збори й мита мають індивідуальний характер і їм завжди властиві спеціальна мета і спеціальні інтереси[25].

Законодавчого розмежування мита і збору в Україні немає. Раніше основним критерієм було надходження коштів: якщо в бюджет — мито, якщо на користь організації — збір. У сучасних умовах акценти трохи змістилися:

збір — платіж за володіння особливим правом;

мито — плата за здійснення на користь платників юридично значущих дій.

§ 5. Класифікація податків і зборів

Усю сукупність обов'язкових платежів податкового характеру можна класифікувати за кількома підставами. Виділимо найбільш важливі з них.

1. Залежно від компетенції органу, що вводить дію податкового платежу на відповідній території:

а) загальнодержавні — податки і збори, що їх встановлює Верховна Рада України, що вводяться в дію винятково законами України і діють на всій території України;

б) місцеві — податки та збори, перелік яких встановлює Верховна Рада України, вводять у дію місцеві органи самоврядування і які діють на території окремих регіонів України.

2. Залежно від каналу надходження. Відповідно до бюджетної системи України податкові платежі надходять до бюджетів різних рівнів, на підставі чого податкові платежі можна розділити на закріплені та регульовані.

Закріплені податки безпосередньо і повністю надходять до конкретного бюджету чи позабюджетного фонду. Серед закріплених податків виділяють податки, що надходять до державного бюджету, місцевого бюджету, позабюджетного фонду. Регулюючі (різнорівневі) податки надходять одночасно до бюджетів різних рівнів у пропорціях відповідно до бюджетного законодавства. Суми відрахувань по таких податках, зараховані безпосередньо до державного бюджету і бюджетів інших рівнів, визначаються при затвердженні кожного бюджету.

Можна дещо деталізувати цю групу податків, диференціювавши їх на такі:

а) державні — податки, що повністю надходять до державного бюджету;

б) місцеві — податки, що повністю надходять до місцевих бюджетів;

в) пропорційні — податки, що розподіляються між державним і місцевим бюджетами у певній пропорції;

г) позабюджетні — податки, що надходять до певних фондів (у деяких випадках, щоправда, вони повинні все-таки пройти через бюджет).

3. Залежно від платника:

A. податки з юридичних осіб (податок на прибуток і т. ін.);

Б. податки з фізичних осіб (прибутковий податок, податок

на промисел і т. ін.);

B. змішані — податки, що допускають як платника і юридичних, і фізичних осіб (податок з власників транспортних засобів, земельні податки і т. ін.). При цьому змішані податки можна розділити на:

а) податки, що визначаються наявністю певних матеріальних благ (транспортні засоби, ділянка землі);

б) податки, що визначаються діяльністю платників (податок на додану вартість, акцизний збір).

4. Залежно від форми оподаткування:

А. Прямі (прибутково-майнові) — податки, що стягуються в процесі придбання та акумуляції матеріальних благ, визначаються розміром об'єкта обкладання, включаються в ціну товару і сплачуються виробником або власником. Прямі податки, у свою чергу, розділяються на:

а) особисті — податки, що сплачуються платником податків за рахунок і залежно від отриманого ним доходу (прибутку) і з урахуванням його платоспроможності;

б) реальні (англ. геаі — майно) — податки, що сплачуються з майна, в основі яких лежить не реальний, а передбачуваний середній доход[26].

Б. Непрямі (на споживання) — податки, що стягуються у процесі витрати матеріальних благ, визначаються розміром споживання, включаються у вигляді надбавки до ціни реалізації товару і сплачуються споживачем. При непрямому оподаткуванні формальним платником є продавець товару (робіт, послуг), що виступає посередником між державою і споживачем товару (робіт, послуг). Споживач товару (робіт, послуг) є платником реальним. Саме критерій збігу юридичного і фактичного платника є одним з основних при розмежуванні податків на прямі й непрямі. При прямому оподаткуванні — юридичний і фактичний платники збігаються, при непрямому — ні.

5. Залежно від способу стягнення:

А. Часткові (кількісні) — розмір податку встановлюють для кожного платника окремо, з урахуванням його майнового стану і можливості сплати. Загальна величина податку формується як сума платежів окремих платників.

Б. Розкладкові (репартіаційні) — податки, що нараховуються на цілу корпорацію платників, що самостійно здійснюють між собою остаточний розподіл податкового тягаря. Історично це перша форма стягнення податків, що проходила кілька етапів: перший — установлення загальної суми потреби держави в доходах; другий — розподіл цієї суми між територіальними одиницями; третій — розподіл її між платниками. Сьогодні застосовують на місцевому рівні. У Росії в 1885 році було встановлено додатковий розкладковий збір, стягнутий із промислових і торгових підприємств. Загальну його суму законодавчо визначали по губерніях, у губерніях — по повітах, де вже згідно з прибутковістю розподіляли між торговими і промисловими підприємствами.

6. Залежно від характеру використання:

А. Загального призначення — податки, що використовуються на загальні цілі (без конкретизації). Власне, це і є дійсно податки.

Б. Цільові податки — податки, що зараховуються до позабюджетних цільових фондів і призначені для цільового використання. Фактично однією з основних ознак податків є нецільовий характер, однак подібні платежі мають деякі позитивні моменти: психологічний; ув'язування витрат і доходів від певних видів діяльності; певна незалежність конкретного державного органу[27].

7. Залежно від періодичності стягнення:

А. Разові — податки, що сплачуються один раз протягом певного часу (найчастіше — податкового періоду) при здійсненні певних дій (податок з власників транспортних засобів; податок з майна, що переходить у порядку спадкування чи дарування). Цей різновид податків має переважно характер зборів.

Б. Систематичні (регулярні) — податки, що стягуються регулярно, через певні проміжки часу і протягом усього періоду володіння чи діяльності платника (щомісячно, поквартально).

8. Залежно від обліку податкового платежу:

A. Податки, що фінансуються споживачем (акциз, податок на додану вартість).

Б. Податки, що включаються у собівартість (податок з власників транспортних засобів, земельний податок).

B. Податки, що фінансуються за рахунок балансового прибутку, тобто прибутку до сплати податку (податок на майно, податок на рекламу).

Г. Податки, що фінансуються за рахунок чистого прибутку, тобто прибутку після сплати податку (збір за право торгівлі, за використання національної символіки).

В окрему підсистему можна виділити групу загальнодержавних зборів, що можуть бути диференційовані:

1) збори економічного характеру;

2) збори соціального характеру (збір на обов'язкове державне соціальне страхування і т. ін.);

3) збори природоресурсного характеру (збір за спеціальне використання природних ресурсів і т. ін.).

§ 6. Правовий механізм податку та його елементи

розташування статей. (Певна річ, ми абстрагуємося від ситуації, коли в акті є яка-небудь спеціальна норма (бюджетне відшкодування; бандерольний спосіб сплати податку і т.д.), яку неможливо застосувати до інших податків.)

Система елементів правового механізму податку складається з обов'язкових і факультативних елементів. Обов'язкові елементи об'єднано у дві групи.

1. Основні елементи — визначають фундаментальні, сутнісні характеристики податку, що формують основне уявлення про зміст податкового механізму. Відсутність якого- небудь з основних елементів правового механізму податку не дозволяє однозначно визначити тип цього платежу і робить податковий механізм невизначеним.

До основних елементів правового механізму податку і збору належать:

а) платник податку чи збору;

б) об'єкт оподаткування;

в) ставка податку чи збору.

2. Додаткові елементи — деталізують специфіку конкретного платежу, створюють завершену й повну систему податкового механізму. Варто враховувати, що додаткові елементи так само обов'язкові, як і основні, і не мають факультативного характеру. Цілісний правовий механізм податку можливий тільки як сукупність основних і додаткових елементів, і відсутність хоча б одного з додаткових елементів не дозволить законодавчо закріпити окремий податок чи збір (наприклад, неможливо представити податок, що незрозуміло куди надходить: до якого бюджету, бюджету чи цільового фонду). Сукупність додаткових елементів правового механізму податку досить різноманітна (залежно від ступеня деталізації податкового механізму). Однак ця сукупність складається з двох підгруп:

— додаткові елементи правового механізму податку, що деталізують основні чи пов'язані з ними (предмет, база, одиниця оподаткування — категорії, що прямо залежать від об'єкта оподаткування);

— додаткові елементи правового механізму податку, що мають самостійне значення (податкові пільги, методи, терміни і способи сплати податку; бюджет чи фонд, куди надходять податкові платежі).

Отже, до додаткових елементів правового механізму податку належать:

а) податкові пільги;

б) предмет, база, одиниця оподаткування;

в) джерело сплати податку;

г) методи, терміни та способи сплати податку;

ґ) особливості податкового режиму;

д) бюджет чи фонд надходження податку (збору);

е) особливості податкової звітності.

Хотілося б підкреслити, що й основні, і додаткові елементи мають обов'язковий характер, без якого неможливо закріпити відповідний податковий механізм. Додатковість елемента підкреслює не його необов'язковість, а особливості регулювання (можливість делегування компетенції і т. ін.).

3. Факультативні елементи є необов'язковими для правового механізму податку і можуть закріплюватися в законодавчих актах, підкреслюючи своєрідність саме цього податкового механізму, але їх може і не бути. В окремих випадках специфіка податку вимагає виділення в його механізмі особливих елементів, характерних винятково для даного податку. Наприклад, ведення спеціальних кадастрів по майнових податках; специфічних реєстрів; бандерольний спосіб сплати тощо. Подібні елементи і складають групу факультативних, котрі можуть бути у податковому механізмі, а можуть і не використовуватися.

ПЛАТНИКИ ПОДАТКІВ І ЗБОРІВ

§ 1. Поняття платника податків

го законодавства. По-перше, вона дає вичерпне уявлення про всі різновиди платників податків, і, по-друге, така класифікація закладає основи правового статусу того чи іншого платника податків.

Платників податків можна класифікувати за такими підставами:

I. Залежно від способу організації господарської діяльності:

1) фізичні особи;

2) юридичні особи;

3) іноземні юридичні особи; постійні представництва іноземних юридичних осіб;

4) юридичні та фізичні особи, що діють у складі групи, яка не має статусу юридичної особи (іноземні і/чи національні юридичні та фізичні особи, що діють в Україні на правах партнерів у складі групи, яка не є юридичною особою, на підставі договору про спільну діяльність);

5) відокремлені підрозділи без статусу юридичної особи;

6) консолідована група платників податків.

II. Залежно від податкової юрисдикції держави:

1) резиденти — особи, які мають місце постійного проживання чи місцезнаходження в даній державі і доходи яких підлягають оподатковуванню з усіх джерел (особи, які несуть повну податкову відповідальність);

2) нерезиденти — особи, які не мають місця постійного знаходження в державі і в яких оподатковуванню підлягають лише доходи, отримані ними на даній території (особи, які несуть обмежену податкову відповідальність).

Розмежування резидентів і нерезидентів здійснюється на основі трьох принципів:

— постійного місцезнаходження на території держави (найчастіше закріплюється кількісний критерій — в Україні це 183 календарних дні);

— джерела отриманих доходів;

— межі податкової відповідальності — повної чи обмеженої[28].

Принцип територіальності визначає національну належність джерела доходу. При цьому оподатковуванню в даній країні підлягають тільки доходи, отримані на її території, у той час як будь-які доходи, отримані за її межами, звільняються від оподаткування в даній країні.

Деякі країни за основу беруть критерій резиденства (Велика Британія, США, Росія, Україна); інші — переважно критерій територіальності (Франція, Швейцарія, країни Латинської Америки). Різне об'єднання цих критеріїв зумовлює неоднаковий податковий режим і часто є основною причиною подвійного оподаткування.

III. Залежно від розмірів сукупного валового доходу:

1) великий платник податків — це особа (юридичний, відособлений підрозділ без статусу юридичної особи, постійне представництво іноземної юридичної особи), сукупний валовий доход якої становить від 4 до 20 млн грн.[29];

2) середній платник податків — це особа (всі платники, перераховані в першій групі), обсяг сукупного валового доходу якої становить до 4 млн грн. У встановлених законодавством випадках ці суб'єкти можуть виступати малими платниками податків[30];

IV. Залежно від критерію юридичного та фактичного обов'язку сплати податку:

1) юридичний платник податків;

2) фактичний платник податків.

Цей критерій має місце при непрямому оподатковуванні. Наприклад, при податку на додану вартість кошти в бюджет перераховує суб'єкт, який реалізував товар (роботу, послугу), тобто юридичний платник податків, але за рахунок коштів, отриманих від покупця (користувача, кінцевого споживача), який є фактичним платником податків. Отже, юридичний платник податку — це суб'єкт, який формально зобов'язаний перерахувати податок у бюджет.

Фактичний платник податків — це суб'єкт, що реально зобов'язаний надати грошові кошти в процесі придбання товару (роботи, послуги). До моменту сплати непрямого податку фактичний платник податків виступає носієм податку[31].

Більше відповідає змісту визначення платника податків саме юридичний платник, оскільки відповідальність за непе- рерахування, несплату податку лежить тільки на ньому. Чинне законодавство в даному разі визначає платником тільки одного суб'єкта. Відповідно до п. 1.3 ст. 1 Закону України «Про податок на додану вартість» платник податку — це особа, яка зобов'язана здійснювати утримання і внесення в бюджет податку, що сплачується покупцем[32].

Наведена класифікація платників податків є загальною, тобто поширюється на всі їх види. У свою чергу, кожну окрему групу платників податків можна класифікувати за своїми специфічними підставами.

§ 2. Обов'язки і права платників податків

Визначення кола обов'язків і прав платника податків має важливе значення, оскільки застосування фінансової відповідальності до платника податків зумовлено саме порушенням установленого законом обов'язку. Захист своїх прав платником податків ґрунтується в першу чергу на доказі факту відсутності в нього того чи іншого обов'язку. Права платника податків є безпосереднім механізмом, який, з одного боку, сприяє належній реалізації платником податків своїх обов'язків, а з іншого — є важливою гарантією захисту від неправомірних дій контролюючих органів.

Обов'язок платника податків — це передбачена нормою податкового права міра його належної поведінки, тобто платник податків не може відмовитися від виконання свого обов'язку. Обов'язок платника податків означає, що він повинний незалежно від свого бажання будувати свою поведінку таким чином, як це запропоновано йому податковим законом. Обов'язок платника податків зробити необхідну від нього за законом дію настає або в терміни, зазначені в податковому законодавстві, або за вимогою контролюючого органу.

Право платника податків — це передбачена нормою податкового права міра його можливої поведінки. Право платника податків означає, що він може будувати свою поведінку на власний розсуд, але в межах того, що йому не заборонено податковим законом. При цьому невикористання платником податків свого права не повинно означати його припинення. Платник податків повинен мати можливість використати своє право у будь-який час, поки це право існує.

Реалізація платником податків свого права повинна бути забезпечена примусовою силою держави. Це положення означає, що до осіб, які перешкоджають платникові податків реалізувати свої права, держава зобов'язана застосувати примусовий захід, що в остаточному підсумку дозволить платникові податків реалізувати його законне право.

При розгляді обов'язків і прав платників податків слід звернути увагу на порядок розташування цих категорій: спочатку — обов'язки, а потім — права. Пояснюється це самою природою обов'язку зі сплати податків і зборів, що визначається владними, імперативними розпорядженнями з боку держави щодо реалізації суб'єктом обов'язку зі сплати податків і зборів. Саме тому платник податків реалізує насамперед обов'язок, що визначає і низку прав[33].

§ 3. Фізичні особи як платники податків

Фізичні особи (громадяни України, іноземні громадяни, особи без громадянства) як платники податків поділяються на дві групи: 1) фізичні особи, що не мають статусу суб'єктів підприємницької діяльності; 2) фізичні особи, що мають статус суб'єктів підприємницької діяльності.

До фізичних осіб, які не мають статусу суб'єктів підприємницької діяльності, належать суб'єкти, що одержують свої доходи від будь-якої іншої діяльності, не пов'язаної з підприємництвом (доходи, одержувані за місцем основної роботи, (служби, навчання); доходи, одержувані не за місцем основної роботи (служби, навчання); доходи, що підлягають сплаті з джерел в Україні громадянам, що не мають постійного місця проживання в Україні).

До фізичних осіб, що мають статус суб'єктів підприємницької діяльності, належать суб'єкти, визначені такими відповідно до цивільного законодавства[34]. При цьому для застосування до них особливого механізму оподаткування важливе значення має той факт, що свої доходи такі суб'єкти повинні одержувати саме від здійснення підприємницької діяльності. Фізичні особи—суб'єкти підприємницької діяльності у встановлених законодавством випадках мають право перейти на спрощену систему оподаткування, обліку і звітності а також обрати спосіб оподаткування доходів за фіксованим розміром податку.

При визначенні статусу фізичних осіб—платників податків важливу роль відіграє категорія податкової правосуб'єктності. Тільки маючи цю юридичну властивість, фізична особа може бути безпосереднім носієм податкових обов'язків і прав і реалізовувати їх у податкових правовідносинах.

Для застосування податкової юрисдикції держави визначальне значення для платника податків має належність його до резидентів чи нерезидентів.

У законодавстві України як кількісний критерій резиден- тства для фізичних осіб визначено 183 календарні дні (цілком або сумарно) протягом року[35]. Цей критерій фізичної присутності встановлюється щорічно і діє в межах календарного року. Отже, податковими резидентами України визнаються фізичні особи, що фактично перебували на території України не менш ніж 183 дні (цілком чи сумарно) у будь-якому послідовному 12-місячному терміні, що розпочинається чи закінчується в податковому періоді. Днем перебування в Україні є будь-який календарний день, в який фізична особа фактично перебувала на території України, незалежно від тривалості цього перебування. До часу фактичного перебування на території України зараховується час безпосереднього перебування фізичної особи на території України, а також час, на який ця особа виїжджала за межі території України спеціально на лікування, відпочинок, навчання, у відрядження.

Податковими нерезидентами України визнаються фізичні особи, що не є податковими резидентами України.

Для застосування механізму оподаткування до фізичних осіб враховують також і такі підстави:

— здійснення економічної діяльності чи одержання доходів з джерел у державі. Економічною діяльністю є будь-яка діяльність з виробництва і реалізації товарів (робіт, послуг), а також діяльність, спрямована на одержання прибутку (доходів), незалежно від результатів такої діяльності. Економічною вважають діяльність підприємницьку та посередницьку, довірче керування майном, прийняття (надання) однією особою перед іншою обов'язків здійснювати (чи утримуватися від здійснення) певні дії на платній основі;

— наявність у власності майна, що підлягає оподатковуванню;

— здійснення операцій чи дій, що підлягають оподаткуванню;

— участь у відносинах, однією з умов яких є сплата мита чи зборів.

Факультативні ознаки фізичних осіб—платників податків і зборів деталізують, уточнюють систему податкових обов'язків конкретної особи. До факультативних ознак визначення фізичних осіб як платників податків належать такі:

1. Місце постійного проживання. Це місце, де особа фактично проживає, а за неможливості встановити таке місце — місце, де ця особа зареєстрована як платник податку у встановленому порядку, чи місце, зазначене в паспорті або іншому посвідченні особи. Місцем перебування фізичної особи, яка не досягла повноліття, чи фізичної особи, що перебуває під опікою чи піклуванням, визнається місце, де вона фактично проживає, а за неможливості встановити це місце — місце, де ця особа зареєстрована у встановленому порядку, чи місце, що зазначене в паспорті чи іншому посвідченні особи, чи місце перебування його батьків (одного з батьків), усиновителя, опікуна чи попечителя.

2. Принцип громадянства, що застосовують разом із принципом місця проживання чи місцезнаходження суб'єкта. Його застосування передбачає низку особливостей:

1) центр особистих і економічних інтересів (місце, де особа має найтісніші особисті чи економічні зв'язки);

2) місце фактичного проживання — місцезнаходження будинку, квартири чи іншого житлового приміщення, де постійно чи переважно ця особа мешкає.

§ 4. Юридичні особи як платники податків

ництва підприємств і організацій України за кордоном, що не здійснюють господарську діяльність.

Нерезидентами є юридичні особи і суб'єкти господарської діяльності України, що не мають статусу юридичної особи (філії, представництва тощо), з місцезнаходженням за межами України, які створені і здійснюють свою діяльність відповідно до законодавства іншої держави. Нерезидентами також є розташовані на території України дипломатичні представництва, консульські установи та інші офіційні представництва іноземних держав, міжнародні організації та їх представництва, що мають дипломатичні привілеї та імунітет, а також представництва інших іноземних організацій і фірм, які не здійснюють господарської діяльності відповідно до законодавства України.

Резидентство юридичних осіб—платників податків визначають на такій основі.

1. Місце реєстрації. Підприємство визнають резидентом, якщо його засновано в державі для здійснення на її території діяльності у формі певної організаційної структури. Підприємства є резидентами, якщо вони зареєстровані в Україні, незалежно від місця здійснення діяльності.

2. Місце управління. Місцем управління підприємством вважається місце здійснення повноважень діючим вищим органом управління (відповідно до статуту чи установчого документу). Якщо підприємством управляє фізична особа, що є його власником, то місцем управління вважається місце проживання власника. Якщо немає вищого органа управління, місцем управління вважається місце здійснення повноважень виконавчим органом підприємства.

3. Місце діяльності. За цією ознакою резидентом є особа, що здійснює основний обсяг ділових операцій на території країни.

Юридичних осіб—платників податків класифікують також за такими підставами:

1) залежно від джерела фінансування — бюджетні (юридичні особи, що на 100 відсотків фінансуються за рахунок коштів бюджетів) і небюджетні, що фінансуються за рахунок власних і/чи залучених коштів;

2) залежно від галузевої належності — на сільськогосподарські, промислові, торгові тощо;

3) залежно від цільової спрямованості діяльності — на прибуткові та неприбуткові.

§ 5. Іноземні юридичні особи. Постійні представництва іноземних юридичних осіб

Самостійними платниками податків в Україні є іноземні юридичні особи (фірми, організації, компанії), що здійснюють господарську діяльність на території України як безпосередньо, так і через постійні представництва.