Портфель ценных бумаг предприятия представляет собой набор инвестиционных фондовых активов, служащих инструментом для достижения конкретных целей инвестора. Он может состоять как из ценных бумаг одного типа (например, акций или облигаций), так: нескольких типов (например, акций, облигаций, депозитных сертификатов, векселей, залоговых свидетельств и др.).

В сравнении с портфелем капитальных вложений портфель ценных бумаг имеет ряд особенностей: более высокую ликвидность: сравнительно легкую управляемость; более низкий уровень доходности (дивиденд даже по самым высокодоходным обыкновенным акциям составляет лишь 40—60% суммы чистой прибыли реальных инвестиционных проектов) и отсутствие в большинстве случаев возможности реального воздействия на эту доходность (кроме возможности реинвестирования капитала в другие фондовые инструменты): относительно низкую инфляционную защищенность, а также крайне ограниченную возможность выбора инструментов в портфель в современных условиях становления отечественного фондового рынка.

Формируя портфель ценных бумаг, предприятие исходит из разработанной инвестиционной стратегии и стремится, чтобы портфель был ликвидным, доходным и обладал разумной степенью риска. Основными принципами формирования портфеля ценных бумаг являются безопасность, доходность, ликвидность и рост вложений. Главная цель при этом состоит в обеспечении оптимального соотношения между риском и доходом, которая достигается за счет диверсификации портфеля (т.е. распределения средств между различными активами) и тщательного подбора фондовых инструментов.

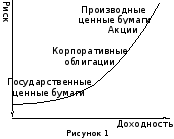

Выбор оптимального портфеля ведется с учетом двух вариантов его ориентации: либо на первоочередное получение дохода за счет процентов и дивидендов, либо на прирост курсовой стоимости ценных бумаг. Установление выгодного для предприятия сочетания риска и доходности портфеля достигается, если учитывать правило: чем более высокий доход приносит ценная бумага, тем больший потенциальный риск она имеет.

Ликвидность портфеля ценных бумаг предприятия рассматривается, с одной стороны, как способность быстрого превращения содержимого портфеля (или его части) в денежные средства с минимальными затратами на реализацию ценных бумаг, а с другой — как способность предприятия своевременно погашать свои обязательства перед кредиторами, которые участвовали в формировании портфеля (например, перед владельцами облигаций).

Состав и структура формируемого портфеля определяются типом инвестора, его целями, а также конъюнктурой фондового рынка. Инвестор может быть агрессивным или консервативным. Агрессивный инвестор стремится получить максимальный доход от своих вложений, поэтому приобретает акции промышленных предприятий и фирм. Консервативный инвестор приобретает главным образом облигации и краткосрочные ценные бумаги с наименьшей степенью риска. В основе формирования агрессивных и консервативных портфелей ценных бумаг лежит различное соотношение показателей доходности и риска. При этом показатели доходности могут существовать в различных формах — прироста дивидендов или курсовой стоимости.

В западных корпорациях цели портфельного инвестирования состоят в получении доходов, сохранении акционерного капитала и обеспечении прироста капитала. Соответственно этим целям формируются и различные типы портфелей ценных бумаг. Например, если приоритетной целью является получение высокого дохода, то предпочтение отдается агрессивным портфелям, состоящим из низколиквидных и высокорискованных ценных бумаг молодых растущих компаний. Если инвестор стремится обеспечить сохранность и увеличение капитала, то в портфель включаются высоколиквидные ценные бумаги, эмитированные известными надежными компаниями с высоким рейтингом.

Учитывая современное состояние экономики России и степень развития ее фондового рынка, конкретными целями портфельного инвестирования предприятий могут быть:

• сохранность и увеличение капитала в отношении ценных бумаг с растущей курсовой стоимостью;

• приобретение ценных бумаг, которые по условиям обращения могут заменить наличность (векселя);

• доступ к дефицитной продукции, имущественным и неимущественным правам;

• спекулятивная игра на колебаниях курсов в условиях нестабильности фондового рынка;

• страхование от рисков путем приобретения государственных облигаций с гарантированным доходом и др.

Основная задача портфельного инвестирования – улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги, и возможны только при их комбинации.

Только в процессе формирования портфеля достигается новое инвестиционное качество с заданными характеристиками. Таким образом, портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается требуемая устойчивость дохода при минимальном риске.

Инвесторы, приобретая или иные виды ценных бумаг, стремятся достичь определенных целей, к основным из которых относятся:

· доходность вложений;

· рост вложений;

· ликвидность вложений;

· безопасность вложений.

Инвестиционные ценные бумаги приносят доход в виде процентного дохода и прироста рыночной стоимости. Доходность портфеля – характеристика, связанная с данным промежутком времени. Длина этого периода может быть произвольной. На практике используют обычно нормированную доходность, т.е. доходность, приведенную к выбранному базисному периоду, обычно году.

Доходность портфеля за период можно вычислять по формуле:

,

,

где: rp– доходность портфеля за определенный период времени, %;

W0– стоимость портфеля в начале периода, руб.;

W1– стоимость в конце периода, руб.

Управление портфелем предприятия заключается в поддержании баланса между ликвидностью и прибыльностью. Сумма принадлежащих предприятию ценных бумаг непосредственно связана с умением организации управлять ценными бумагами и зависит от её размера.

Ликвидность ценной бумаги можно оценить по агрегированному показателю ликвидности[4]:

,

,

где: LA– агрегированный показатель ликвидности ценной бумаги;

Nbid,Nask– количество заявок на покупку и продажу соответственно, шт.;

Pbid,Pask– средняя цена покупки и продажи соответственно, руб.

Под безопасностью вложенийпонимается неуязвимость инвестиций от различных потрясений на фондовом рынке, стабильность получения дохода и ликвидность. Безопасность всегда достигается в ущерб доходности и росту вложений. Оптимальное сочетание безопасности и доходности регулируется тщательным подбором и постоянной ревизией инвестиционного портфеля.

Риск – это стоимостное выражение вероятностного события ведущего к потерям. В мировой практике существует множество классификаций рисков. Наиболее известная из них – это деление риска на систематический и несистематический.

Систематический риск – риск кризиса финансового рынка в целом. Этот вид риска является недиверсифицируемым. Анализ систематического риска сводится к оценке того, стоит ли вообще иметь дело с портфелем ценных бумаг.

Несистематический риск связан с конкретным финансовым инструментом, данный вид риска может быть минимизирован за счет диверсификации. Исследования показали, что если портфель состоит из 10-20 различных видов финансовых инструментов, включенных с помощью случайной выборки из имеющегося на финансовом рынке набора, то несистематический риск может быть сведен к минимуму. Уровень несистематического риска – это оценка качества данного финансового инструмента.

По уровню риска виды ценных бумаг располагаются следующим образом исходя из принципа: чем выше доходность, тем выше риск, и чем выше гарантированность ценной бумаги, тем ниже рисунок (Рисунок 1).

Одним из традиционных методов оценки и управления риском считается статистический метод. Основными инструментами статистического анализа являются – дисперсия, стандартное отклонение, коэффициент вариации. Суть этого метода состоит в анализе статистических данных за возможно больший период времени.

Хеджирование – это метод, основанный на страховании ценовых потерь на физическом рынке по отношению к фьючерсному или опционному рынку. Механизм хеджирования состоит в том, что участник рынка занимает в каждый момент времени прямо противоположные позиции.

19) Организация финансового планирования в корпорациях.

К одному из основных методов и этапов управления финансами относят процесс финансового планирования на уровне предпринимательских структур — в организациях (на предприятиях и в корпорациях).

Как и управление в целом, планирование в организациях (на предприятиях и в корпорациях) представляет собой деятельность, направленную на решение проблем и задач в будущем. Степень разработанности финансовых планов зависит от используемой исходной базы, методов и приемов, многовариантности получаемых результатов и т. п.

Финансовое планирование организаций (предприятий) - это целенаправленная деятельность в процессе организации и управления по формированию, распределению и использованию централизованных и децентрализованных денежных фондов и средств, выражающаяся в движении выручки, главным образом прибыли, в соответствии с имеющимися финансовыми ресурсами, требованиями законодательства, целями развития организации (предприятия) и интересами предпринимателя (собственника).

В процессе финансового планирования оценивается состояние финансовых ресурсов, резервов и определяются потенциальные возможности организации (предприятия). Именно в процессе финансового планирования определяются все основные методы и формы воздействия финансового механизма в хозяйственной деятельности.

Основными объектами финансового планирования являются отношения по поводу:

• планирования формирования централизованных и децентрализованных денежных фондов и средств;

• планирования распределения централизованных и децентрализованных денежных фондов и средств;

• планирования использования централизованных и децентрализованных денежных фондов и средств;

• контроля за формированием, распределением и использованием денежных фондов и средств.

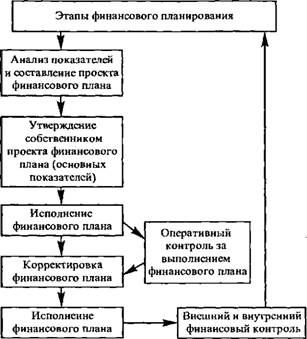

Финансовое планирование организаций (предприятий) складывается из следующих взаимосвязанных этапов и включает в себя планирование отдельных финансовых показателей и планирование совокупности показателей, их взаимосвязей и взаимозависимости по организации (предприятию) в целом и по направлениям развития (рис. 12).

Основными принципами финансового планирования в организациях (на предприятиях) являются:

• принцип единства, который предполагает единство методологии разработки финансовых планов и расчетов финансовых показателей, целей и задач развития;

Рис. 12. Основные этапы финансового планирования организаций (предприятий)

Рис. 12. Основные этапы финансового планирования организаций (предприятий)

|

• принцип системности, который объединяет в себе сочетание и систему между: совокупностью подразделений; координации действий;

• принцип научности, состоящий в том, что в процессе финансового планирования необходимо сочетание действия экономических законов и влияния законодательных и нормативных документов на деятельность, обеспечение методологической базы расчетов;

• принцип участия, когда все участники процесса планирования взаимозависимы и ответственны за результаты;

• принцип непрерывности заключается в том, что планирование осуществляется в рамках единого производственного цикла; финансовые планы должны разрабатываться непрерывно и сменять один другого с учетом изменяющихся внутренних и внешних условий;

• принцип гибкости (маневренности) состоит в придании процессам планирования и финансовым планам возможности изменять направления использования ресурсов и резервов в связи с возникновением новых обстоятельств;

• принцип точности предполагает детализацию и конкретизацию целей, задач и показателей;

• принцип соответствия сроков расчетов, то есть учет времени поступления и использования денежных и других финансовых средств (соответствия сроков получения и использования денежных средств);

• принцип платежеспособности предусматривает, что планирование движения денежных средств должно обеспечивать поддержание платежеспособности организации (предприятия) в любое конкретное время, то есть обеспечение расчетов с бюджетом, фондами, кредиторами и т. п.;

• принцип самофинансирования предполагает необходимость преимущественного использования собственных финансовых ресурсов и средств по сравнению с заемными;

• принцип рентабельности заключается в необходимости выбора дешевых способов инвестирования, финансирования мероприятий и т. д.;

• принцип сбалансированности рисков предопределяет сочетание в финансовом планировании направленности развития и величины рисков;

• принцип единоначалия предполагает решающее слово предпринимателя (собственника) в вариантах решения конкретных задач с учетом его интересов;

• принцип коммерческой тайны заключается в том, что любая информация, связанная с разработкой финансовых планов и показателей, сами величины показателей представляют коммерческий интерес для других субъектов хозяйствования с целью изменения положения на рынке;

• принцип конъюнктуры рынка предусматривает необходимость учета возможности организации (предприятия) в обеспечении потребностей рынка.

К основным методам финансового планирования можно отнести:

• Балансовый метод. Сущность и содержание балансового метода в финансовом планировании состоит в том, что путем построения баланса достигается увязка имеющихся ресурсов и фактической потребности (источников формирования).

В практической деятельности балансовый метод применяется широко, например для расчета материальных, трудовых и т. д., финансовых ресурсов, движения денежных потоков и фондов, платежных календарей, доходов и расходов организации (предприятия).

Балансовый метод состоит в увязке, например, остатков средств на начало периода, движения средств в течение периода и остатков средств на конец периода и определении, балансировании величины поступлений средств с их расходованием.

• Расчетно-аналитический метод. Содержание метода заключается в том, что прогнозирование плановых показателей на будущий период производится на основе анализа фактических данных предыдущего периода (периодов). Он применяется в случаях, когда взаимосвязь показателей не может быть установлена прямым способом, а определяется косвенно - на основе изучения динамики за ряд предшествующих периодов, тенденций и т. п. В основе метода находится экспертная оценка величины показателей. В процессе экспертной оценки исследуются финансовые и нефинансовые показатели, их взаимосвязь, факторы, корректирующие величину показателя, и т. д., и на основе этого предлагаются конкретные управленческие решения.

• Нормативный метод. Содержание нормативного метода заключается в использовании заранее разработанных и установленных норм и нормативов, например в потребности предприятия в отдельных видах ресурсов и источниках их образования. В системе финансового планирования используются различные государственные, муниципальные, региональные, отраслевые и внутренние нормы и нормативы. Такими нормативами являются: ставки налогов и сборов, банковского рефинансирования, тарифы отчислений в государственные бюджетные и внебюджетные фонды, амортизационных отчислений и прочие, включая и установленные в организации (предприятии). К нормам относятся: нормы обязательных резервов, минимальный размер оплаты труда, устойчивой дебиторской и кредиторской задолженности, запасов и затрат и прочие, в том числе установленные самой организацией (предприятием).

Этот метод является внешне самым простым, так как, зная норму или норматив и объемную величину показателя, умножением можно вычислить величину искомого финансового показателя.

Расчет же норм и нормативов является основой для составления бюджетов организации (предприятия) в целом и по направлениям развития.

• Метод оптимизации плановых решений. Содержание метода сводится к составлению нескольких вариантов плановых расчетов для избрания наиболее оптимальных. При этом в качестве ориентиров, например, могут применяться: минимум приведенных затрат; текущих затрат; вложений капитала при наибольшей эффективности его использования; времени оборачиваемости оборотного капитала или максимум приведенной прибыли; выручки (дохода, прибыли) на рубль вложенного капитала; доходности капитала; сохранности и увеличения финансовых ресурсов.

■ Экономико-математический метод. Содержание метода состоит в том, что он позволяет найти и обосновать количественное выражение взаимосвязи между финансовыми показателями и факторами, влияющими на их величину. Такая взаимосвязь исследуется на основе применения моделей экономико-математического анализа, которые представляют собой точное математическое описание деятельности с помощью математических символов и приемов (уравнений, графиков, неравенств и т. п.). Математические модели из общего числа факторов (количественные и иные показатели) отбирают существенные факторы и их взаимосвязи и зависимость с результирующим показателем на основе одно - или многофакторных математических программ.

Применение экономико-математического метода включает в себя балансовый метод, расчетно-аналитический метод и прочие способы анализа и расчетов финансовых показателей. Как правило, этот метод применяется в крупных организациях (предприятиях) - корпорациях, транснациональных компаниях и др.

• Сетевой метод. Этот метод также применяется в крупных организациях (предприятиях) и позволяет на основе сетевых графиков или моделей: описать организационную и технологическую последовательность выполнения операций и взаимосвязи между ними; акцентировать внимание на отдельных важных операциях; обеспечивать координацию операций; увязывать финансовые ресурсы и их источники и пр. Сетевой график представляет собой информационную модель, отражающую процесс выполнения комплекса операций, направленных на достижение цели или конкретных задач.

• Программно-целевой метод. Содержание этого метода включает в себя: формирование и оптимизацию программы; обоснование количества ресурсов; организацию управления и контроля. Этот метод является по своей сути комплексным управлением деятельностью организации (предприятия) по определенному направлению развития. Содержание его заключается в комплексном применении всех имеющихся методов управления и планирования.

Финансовое прогнозирование - расчет и обоснование финансовых показателей, которые используются в процессе принятия управленческих решений. Финансовый прогноз - это расчет финансового показателя при заранее известных и обусловленных параметрах и границах.

Финансовое программирование представляет собой совокупность методов финансового планирования, использующих программно- целевой подход.

Расчет финансовых показателей на основе имеющейся информационной базы может включать в себя такие приемы, как, например, дисконтирование, индексация.

Основными задачами финансового планирования организации (предприятия) являются:

• обеспечение производственного и социального развития организации (предприятия) за счет эффективного использования собственных финансовых ресурсов и резервов;

• увеличение или максимизация прибыли за счет роста объемов производства и оптимизации системы влияния государственного регулирования на деятельность организации (предприятия);

• обеспечение финансовой устойчивости деятельности, ликвидности и платежеспособности.

В соответствии с основными задачами финансового планирования разрабатываются и конкретные пути их решения:

• определяются стратегические цели развития организации (предприятия) в форме комплекса финансовых показателей: выручки (дохода), издержек (себестоимости), прибыли, инвестиций, денежных потоков и т. п.;

• устанавливаются стандарты по оформлению учетной и финансовой документации и отчетности;

• обосновываются пределы использования финансовых ресурсов и резервов и источники их формирования;

• разрабатываются мероприятия по оптимизации расчетов с бюджетом, внебюджетными фондами, банками и другими организациями, кредиторами, дебиторами и т. д.

Основными объектами финансового планирования являются:

• затраты, расходы, издержки (себестоимость произведенной и реализованной продукции) и их формирование;

• выручка (доход), ее формирование и использование;

• прибыль, ее формирование и использование;

• фонды специального назначения и их использование, источники формирования;

• платежи в бюджет, государственные бюджетные и внебюджетные фонды;

• инвестиции и источники инвестирования;

• и другие.

Дата: 2019-03-05, просмотров: 611.