1. Понятие и структура финансовых ресурсов корпорации

Финансовые ресурсы - это денежные средства, имеющиеся в распоряжении предприятия и предназначенные для обеспечения его эффективной деятельности, для выполнения финансовых обязательств и экономического стимулирования работающих.

Формируются финансовые ресурсы за счет собственных и привлеченных денежных средств.

31

Стартовым источником финансовых ресурсов в момент учреждения предприятия является уставный (акционерный) капитал - имущество, созданное за счет вкладов учредителей (или выручки от продажи акций).

Основным источником финансовых ресурсов действующего предприятия служат доходы (прибыль) от основной и других видов деятельности, внереализационных операций. Он также формируется за счет устойчивых пассивов, различных целевых поступлений, паевых и иных взносов членов трудового коллектива. К устойчивым пассивам относят уставный, резервный и другие капиталы, долгосрочные займы и постоянно находящуюся в обороте предприятия кредиторскую задолженность.

Финансовые ресурсы могут быть мобилизованы на финансовом рынке с помощью продажи акций, облигаций и других видов ценных бумаг, выпущенных предприятием; дивидентов по ценным бумагам других предприятий и государства; доходов от финансовых операций; кредитов.

Финансовые ресурсы могут поступать в порядке перераспределения от ассоциаций и концернов, в которые они входят, от вышестоящих организаций при сохранении отраслевых структур, от страховых организаций.

В отдельных случаях предприятию могут быть предоставлены субсидии (в денежной или натуральной форме) за счет средств государственного или местного бюджетов, а также специальных фондов.

Различают:

- прямые субсидии - государственные капитальные вложения в объекты, особо важные для народного хозяйства, или в малорентабельные, но жизненно необходимые;

- непрямые субсидии, осуществляемые средствами налоговой и денежно-кредитной политики, например, путем предоставления налоговых льгот и льготных кредитов.

Совокупность финансовых средств предприятия принято подразделять

на оборотные средства и инвестиции.

32

Оборотные средства - это совокупность денежных средств предприятия, необходимых для формирования и обеспечения кругооборота производственных оборотных фондов и фондов обращения.

Фонды обращения - это средства предприятия, вложенные в запасы готовой продукции, товары отгруженные, но не оплаченные, а также средства в расчетах и денежные средства в кассе и на счетах.

Фонды обращения связаны с обслуживанием процесса обращения товаров, они не участвуют в образовании стоимости, а являются ее носителями. После изготовления продукции и ее реализации стоимость оборотных средств возмещается в составе выручки от реализации продукции (работ, услуг). Это способствует постоянному возобновлению процесса производства, который осуществляется путем непрерывного кругооборота средств предприятия. В своем движении оборотные средства проходят три стадии: денежную, производственную и товарную.

Для обеспечения бесперебойного выпуска и реализации продукции, а также в целях эффективного использования оборотных средств на предприятиях, осуществляется их нормирование.

На практике применяют три метода нормирования оборотных средств:

1) аналитический - предусматривает тщательный анализ наличных товарно-

материальных ценностей с последующим извлечением из них избыточных;

2) коэффициентный - состоит в уточнении действующих нормативов собственных оборотных средств в соответствии с изменениями показателей производства;

3) метод прямого счета - научно обоснованный расчет нормативов по каждому элементу нормируемых оборотных средств.

Норматив оборотных средств в производственных запасах (по сырью, материалам, топливу) определяется путем умножения среднесуточного потребления в стоимостном выражении на норму запаса в днях.

Норматив оборотных средств в незавершенном производстве определяется путем перемножения среднедневного выпуска продукции по ее

33

производственной себестоимости на среднюю продолжительность производственного цикла в днях и на коэффициент нарастания затрат (себестоимости) незавершенного производства.

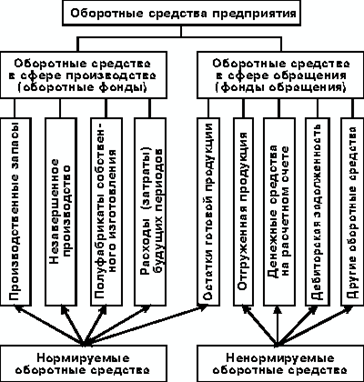

Рис.2. Элементный состав оборотных средств корпорации

Норматив оборотных средств предприятия в затратах будущих периодов рассчитывается исходя из остатка средств на начало периода и суммы затрат на протяжении расчетного периода за минусом величины последующего погашения затрат в счет себестоимости продукции.

Норматив оборотных средств в остатках готовой продукции определяется произведением стоимости однодневного выпуска готовых изделий на норму их запаса на складе в днях.

Совокупный норматив оборотных средств представляет собой сумму нормативов оборотных средств, исчисленных по отдельным элементам.

Для оценки эффективности использования оборотных средств

используются следующие показатели:

34

- коэффициент оборачиваемости (количество оборотов) определяется как частное от деления объема реализованной продукции на среднегодовую стоимость нормируемых оборотных средств;

- оборачиваемость (продолжительность одного оборота в днях) рассчитывается как соотношение количества дней в году (360) к числу оборотов за год;

- коэффициент загрузки определяется отношением среднегодовой стоимости оборотных средств к объему реализованной продукции;

- рентабельность оборотных средств исчисляется как отношение прибыли предприятия к среднегодовой стоимости оборотных средств;

- абсолютное высвобождение отражает прямое уменьшение потребности в оборотных средствах;

- относительное высвобождение отражает как изменение величины оборотных средств, так и изменение объема реализованной продукции. Чтобы определить его, нужно исчислить потребность в оборотных средствах за отчетный год, исходя из фактического оборота по реализации продукции за этот период и оборачиваемости в днях за предыдущий год. Разность даст сумму высвобождения средств.

Пути повышения эффективности использования оборотных средств: оптимизация запасов ресурсов и незавершенного производства; сокращение длительности производственного цикла; улучшение организации материально-технического обеспечения; ускорение реализации товарной продукции и др.

Инвестиции: сущность, виды и направления использования

Инвестиции - это долгосрочные вложения капитала в объекты предпринимательской и других видов деятельности с целью получения дохода (прибыли).

Различают внутренние (отечественные) и внешние (иностранные)

инвестиции.

35

Внутренние инвестиции подразделяются на:

- финансовые инвестиции - это приобретение акций, облигаций и других ценных бумаг, вложение денег на депозитные счета в банках под проценты и др.;

- реальные инвестиции (капитальные вложения) - это вложение денег в капитальное строительство, расширение и развитие производства;

- интеллектуальные инвестиции - подготовка специалистов, передача опыта, лицензий, «ноу-хау» и др.

Внешние инвестиции делятся на:

- прямые, дающие инвестору полный контроль над деятельностью иностранного предприятия;

- портфельные, обеспечивающие инвестору право на получение лишь дивидентов на приобретенные акции зарубежных предприятий.

Объектами инвестиционной деятельности являются: основной капитал (вновь создаваемый и модернизируемый), оборотный капитал, ценные бумаги, целевые денежные вклады, научно-техническая продукция, интеллектуальные ценности.

Одна из наиболее важных хозяйственных задач, которую должны решать предприятия - это выгодное вложение денежных ресурсов с целью получения максимального дохода. Инвестиционная политика определяет наиболее приоритетные направления вложения капитала, от которых зависит эффективность хозяйственной деятельности, обеспечение наибольшего прироста продукции и дохода на каждый рубль затрат.

В настоящее время наибольшую часть инвестиций предприятия направляют в капитальное строительство на расширенное воспроизводство основных фондов и объектов социальной инфраструктуры. К основным формам воспроизводства основных фондов относят: техническое перевооружение, реконструкцию и расширение действующих предприятий, новое строительство.

36

При отсутствии проекта капитальных вложений лучший способ - это хранить деньги на депозитах надежного банка или приобрести контрольный пакет акций перспективного предприятия, благодаря чему можно оказывать прямое влияние на работу этого предприятия и направлять его инвестиции с выгодой для себя.

При оценке целесообразности инвестиций устанавливают ставку дисконта (капитализации), т.е. процентную ставку, характеризующую норму прибыли инвестора (относительный показатель минимального ежегодного дохода). С помощью дисконта (учетного процента) определяют специальный коэффициент дисконтирования (основанный на формуле сложных процентов) для привидения инвестиций и денежных потоков в разные годы к нынешнему моменту.

2. Источники формирования финансовых ресурсов

Производственная и финансовая деятельность предприятий начинается с формирования финансовых ресурсов.

Финансовые ресурсы предприятия – это денежные доходы и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения финансовых обязательств, осуществления затрат по расширенному воспроизводству и экономическому стимулированию работающих. Формирование финансовых ресурсов осуществляется за счет собственных и приравненных к ним средств, мобилизации ресурсов на финансовом рынке и поступления денежных средств от финансово-банковской системы в порядке перераспределения.

Финансовые ресурсы образуются за счет различных источников. По форме права собственности различаются две группы источников:

– собственные;

– заемные и привлеченные (чужие).

37

Основными источниками собственных денежных средств являются уставный капитал (уставный фонд), прибыль и амортизационные отчисления. К чужим денежным средствам относятся кредиторская задолженность, кредиты и займы.

Первоначальное формирование финансовых ресурсов происходит в момент учреждения предприятия, когда образуется уставный фонд. Его источниками в зависимости от организационно-правовых форм хозяйствования выступают: акционерный капитал, паевые взносы членов кооперативов, отраслевые финансовые ресурсы (при сохранении отраслевых структур), долгосрочный кредит, бюджетные средства.

Величина уставного фонда показывает размер тех денежных средств –

основных и оборотных – которые инвестированы в процесс производства.

Основным источником финансовых ресурсов на действующих предприятиях выступает стоимость реализованной продукции (оказанных услуг), различные части которой в процессе распределения выручки принимают форму денежных доходов и накоплений. Финансовые ресурсы формируются главным образом за счет прибыли (от основной и других видов деятельности) и амортизационных отчислений.

Прибыль и амортизационные отчисления являются результатом кругооборота средств, вложенных в производство. Оптимальное использование амортизационных отчислений и прибыли по целевому назначению позволяет возобновить производство продукции на расширенной основе.

Назначение амортизационных отчислений – обеспечивать воспроизводство основных производственных фондов и материальных активов. В отличии от амортизационных отчислений прибыль не остается полностью в распоряжении предприятия, ее значительная часть в виде налогов поступает в бюджет.

Прибыль, остающаяся в распоряжении предприятия – это многоцелевой источник финансирования его потребностей, но основные

38

направления ее использования можно определить как накопление и потребление. Пропорции распределения прибыли на накопление и потребление определяют перспективы развития предприятия.

Источниками финансовых ресурсов предприятий также выступают:

– выручка от реализации выбывшего имущества,

– устойчивые пассивы;

– различные целевые поступления (плата за содержание детей в дошкольных учреждениях и т.д.).

– мобилизация внутренних ресурсов в строительстве и др.

Значительные финансовые ресурсы, особенно по вновь создаваемым и реконструируемым предприятиям, могут быть мобилизованы на финансовом рынке. Формами их мобилизации являются: продажа акций, облигаций и других видов ценных бумаг, выпускаемых данным предприятием, кредитные инвестиции

Использование финансовых ресурсов осуществляется предприятием по многим направлениям, главными из которых являются:

– платежи органам финансово-банковской системы, обусловленные выполнением финансовых обязательств. Сюда относятся: налоговые платежи в бюджет и внебюджетные фонды, уплата процентов банкам за пользование кредитами, погашение ранее взятых ссуд, страховые платежи и т.д.;

– инвестирование собственных средств в капитальные затраты (реинвестирование), связанное с расширением производства и техническим его обновлением, переходом на новые прогрессивные технологии, использование «ноу-хау» и т.д.;

– инвестирование финансовых ресурсов в ценные бумаги, приобретаемые на рынке: акции и облигации других фирм, в государственные займы и т.п.;

– направление финансовых ресурсов на образование денежных фондов поощрительного и социального характера;

39

– использование финансовых ресурсов на благотворительные цели, спонсорство и т.п.

3. Капитал корпорации и его характеристики

1) Капитал предприятия является основным фактором производства. В экономической теории выделяют три основных фактора производства, обеспечивающих хозяйственную деятельность производственных предприятии — капитал; землю и другие природные ресурсы; трудовые ресурсы. В системе этих факторов производства капиталу принадлежит приоритетная роль, так как он объединяет все факторы в единый производственный комплекс.

2) Капитал характеризует финансовые ресурсы предприятия, приносящие доход. В этом своем качестве капитал может выступать изолированно от производственного фактора — в форме ссудного капитала, обеспечивающего формирование доходов предприятия не в производственной (операционной), а в финансовой (инвестиционной) сфере его деятельности.

3) Капитал является главным источником формирования благосостояния его собственников. Он обеспечивает необходимый уровень этого благосостояния как в текущем, так и в перспективном периоде. Потребляемая в текущем периоде часть капитала выходит из его состава, будучи направленной на удовлетворение текущих потребностей его владельцев (т.е. переставая выполнять функции капитала). Накапливаемая часть призвана обеспечить удовлетворение потребностей его собственников в пе1рспективном периоде, т.е формирует уровень будущего их благосостояния.

4) Капитал предприятия является главным измерителем его рыночной стоимости. В этом качестве выступает прежде всего собственный капитал предприятия, определяющий объем его чистых активов. Вместе с тем, объем

40

используемого предприятием собственного капитала характеризует одновременно и потенциал привлечения им заемных финансовых средств, обеспечивающих получение дополнительной прибыли. В совокупности с другими, менее значимыми факторами, это формирует базу оценки рыночной стоимости предприятия.

4. Виды капитала корпорации

1. По принадлежности предприятию выделяют собственный и заемный виды его капитала.

Собственный капитал характеризует общую стоимость средств предприятия, принадлежащих ему на правах собственности и используемых им для формирования определенной части его активов. Эта часть активов, сформированная за счет инвестированного в них собственного капитала, представляет собой чистые активы предприятия.

Заемный капитал характеризует привлекаемые для финансирования развития предприятия на возвратной основе денежные средства или другие имущественные ценности. Все формы заемного капитала, используемого предприятием, представляют собой его финансовые обязательства, подлежащие погашению в предусмотренные сроки.

2. По целям использования в составе предприятия могут быть выделены следующие виды капитала: производительный, ссудный и спекулятивный.

Производительный капитал характеризует средства предприятия, инвестированные в его операционные активы для осуществления производственно-сбытовой его деятельности.

Ссудный капитал представляет собой ту его часть, которая используется в процессе инвестирования в денежные инструменты (краткосрочные и долгосрочные депозитные вклады в коммерческих банках),

41

а также в долговые фондовые инструменты (облигации, депозитные сертификаты, вексели и т.п.).

Спекулятивный капитал характеризует ту его часть, которая используется в процессе осуществления спекулятивных (основанных на разнице в ценах) финансовых операций (приобретение деривативов в спекулятивных целях и т.п.).

3. По формам инвестирования различают капитал в денежной, материальной и нематериальной формах, используемый для формирования уставного фонда предприятия.

Инвестирование капитала в этих формах разрешено законодательством при создании новых предприятий, увеличении объема их уставных фондов.

4. По объекту инвестирования выделяют основной и оборотный виды капитала предприятия.

Основной капитал характеризует ту часть используемого предприятием капитала, который инвестирован во все виды его внеоборотных активов (а не только в основные средства, как это часто трактуется в литературе).

Оборотный капитал характеризует ту его часть, которая инвестирована во все виды его оборотных активов.

5. По форме нахождения в процессе кругооборота, т.е. в зависимости от стадий общего цикла этого кругооборота, различают капитал предприятия в денежной, производственной и товарной его формах.

Характеристика этих форм капитала предприятия будет подробно изложена при рассмотрении цикла кругооборота капитала предприятия.

6. По формам собственности выявляют частный и государственный капитал, инвестированный в предприятие в процессе формирования его уставного фонда. Такое разделение капитала используется в процессе классификации предприятий по формам собственности.

7. По организационно-правовым формам деятельности выявляют следующие виды капитала: акционерный капитал (капитал предприятий, созданных в форме акционерных обществ); паевой капитал (капитал

42

партнерских предприятий — обществ с ограниченной ответственностью, коммандитных обществ и т.п.) и индивидуальный капитал (капитал индивидуальных предприятий — семейных и т.п.).

8. По характеру использования в хозяйственном процессе в практике финансового менеджмента выделяют работающий и неработающий виды капитала.

Работающий капитал характеризует ту его часть, которая принимает непосредственное участие в формировании доходов и обеспечении операционной, инвестиционной и финансовой деятельности предприятия.

Неработающий (или «мертвый») капитал характеризует ту его часть, которая инвестирована в активы, не принимающие непосредственного участия в осуществлении различных видов хозяйственной деятельности предприятия и формировании его доходов.

Примером этого вида капитала являются средства предприятия, инвестированные в неиспользуемые помещения и оборудование; производственные запасы для продукции, снятой с производства; готовая продукция, на которую полностью отсутствует спрос покупателей в связи с утратой ею потребительских качеств и т.п.

9. По характеру использования собственниками выделяют потребляемый («проедаемый») и накапливаемый (реинвестируемый) виды капитала.

Потребляемый капитал после его распределения на цели потребления теряет функции капитала. Он представляет собой дезинвестиции предприятия, осуществляемые в целях потребления (изъятие части капитала из внеоборотных и оборотных активов в целях выплаты дивидендов, процентов, удовлетворения социальных потребностей персонала и т.п.).

Накапливаемый капитал характеризует различные формы его прироста в процессе капитализации прибыли, дивидендных выплат и т.п.

10. По источникам привлечения различают национальный

(отечественный) и иностранный капитал, инвестированный в предприятие.

43

Такое разделение капитала предприятий используется в процессе соответствующей их классификации.

11. По соответствию правовым нормам функционирования различают легальный и «теневой » капитал, используемый в процессе хозяйственной деятельности предприятия.

Широко используемый на современном этапе экономического развития страны «теневой» капитал является своеобразной реакцией предпринимателей на установленные государством жесткие «правила игры» в экономике, в первую очередь, на неоправданно высокий уровень налогообложения предпринимательской деятельности. Рост объема использования «теневого» капитала в хозяйственной деятельности предприятий служит для государства своеобразным индикатором низкой эффективности принимаемых решений в области налогового регулирования использования капитала в предпринимательской деятельности с позиций соблюдения паритета интересов как государства, так и собственников капитала.

5. Формирование капитала корпорации

Основной целью формирования капитала предприятия является привлечение достаточного его объема для финансирования приобретения необходимых активов, а также оптимизация его структуры с позиций обеспечения условий последующего эффективного использования.

Начальным этапом управления формированием капитала предприятия является определение потребности в необходимом его объеме. Недостаточный объем формирования капитала на этом этапе существенно удлиняет период открытия и освоения производственных мощностей нового предприятия, а в ряде случаев вообще не дает возможности начать его операционную деятельность. В то же время избыточный объем формируемого капитала приводит к последующему неэффективному

44

использованию активов предприятия, снижает норму доходности этого капитала. В связи с изложенным, определение общей потребности в капитале создаваемого предприятия носит характер оптимизационных ее расчетов. Оптимизация общей потребности в капитале создаваемого предприятия представляет собой процесс расчета реально необходимого объема финансовых средств, которые могут быть эффективно использованы на первоначальной стадии его жизненного цикла.

Оптимизация общей потребности в капитале создаваемого предприятия достигается различными методами, основными из которых являются следующие.

1. Балансовый метод оптимизации общей потребности в капитале основывается на определении необходимой суммы активов, позволяющих новому предприятию начать хозяйственную деятельность. Этот метод расчетов исходит из балансового алгоритма: общая сумма активов создаваемого предприятия равна общей сумме инвестируемого в него капитала.

При использовании этого метода следует учесть, что еще до начала формирования активов учредители предприятия несут определенные предстартовые расходы, связанные с разработкой бизнес-плана, оформлением учредительных документов и т.п. С учетом этих затрат расчет общей потребности в капитале вновь создаваемого предприятия балансовым методом производится по следующей формуле:

Пк = Па + Прк, (1)

где Пк — общая потребность в капитале для создания нового предприятия;

Па — общая потребность в активах создаваемого предприятия, определенная на стадии разработки его бизнес-плана;

45

Прк — предстартовые расходы и другие единовременные затраты капитала, связанные с созданием нового предприятия.

2. Метод аналогий основан на установлении объема используемого капитала на предприятиях-аналогах. Предприятие-аналог для осуществления такой оценки подбирается с учетом его отраслевой принадлежности, региона размещения, размера, используемой технологии, начальной стадии жизненного цикла и ряда других факторов.

Определение объема потребности в капитале создаваемого предприятия этим методом осуществляется по следующим основным этапам:

− На первом этапе на основе проектируемых параметров создания и предстоящего функционирования предприятия определяются его наиболее существенные признаки (показатели), оказывающие влияние на формирование объема его капитала.

− На втором этапе по установленным признакам (показателям) формируется предварительный перечень предприятий, которые могут потенциально выступать как аналоги создаваемого предприятия.

− На третьем этапе осуществляется количественное сравнение показателей подобранных предприятий с ранее определенными параметрами создаваемого предприятия, влияющими на потребность в капитале. При этом рассчитываются корректирующие коэффициенты по отдельным сравниваемым параметрам.

− На четвертом этапе с учетом корректирующих коэффициентов по отдельным параметрам оптимизируется общая потребность в капитале создаваемого предприятия.

Характеризуя этот метод оптимизации общей потребности в капитале следует отметить определенную сложность его использования в силу недостаточных возможностей адекватного подбора предприятий-аналогов по всем значимым параметрам, формирующим объем необходимого капитала.

3. Метод удельной капиталоемкости является наиболее простым, однако позволяет получить наименее точный результат расчетов. Этот расчет

46

основывается на использовании показателя «капиталоемкость продукции», который дает представление о том, какой размер капитала используется в расчете на единицу произведенной (или реализованной) продукции. Он рассчитывается в разрезе отраслей и подотраслей экономики путем деления общей суммы используемого капитала (собственного и заемного) на общий объем произведенной (реализованной) продукции. При этом общая сумма используемого капитала определяется как средняя в рассматриваемом периоде.

Использование данного метода расчета общей потребности в капитале для создания нового предприятия осуществляется лишь на предварительных этапах, до разработки бизнес-плана. Этот метод дает лишь приблизительную оценку потребности в капитале, так как показатель среднеотраслевой капиталоемкости продукции существенно колеблется в разрезе предприятий под влиянием отдельных факторов. Основными из таких факторов являются:

− размер предприятия;

− стадия жизненного цикла предприятия;

− прогрессивность используемой технологии;

− прогрессивность используемого оборудования;

− степень физического износа оборудования;

− уровень использования производственной мощности предприятия и ряд других.

Поэтому более точную оценку потребности в капитале для создания нового предприятия при использовании этого метода расчета можно получить в том случае, если для вычисления будет применен показатель капиталоемкости продукции на действующих предприятиях-аналогах (с учетом вышеперечисленных факторов).

Расчет общей потребности в капитале вновь создаваемого предприятия на основе показателя капиталоемкости продукции осуществляется по следующей формуле:

47

Пк = Кп * ОР + ПРк, (2)

где Пк — общая потребность в капитале для создания нового предприятия;

Kп — показатель капиталоемкости продукции (среднеотраслевой или аналоговый);

ОР — планируемый среднегодовой объем производства продукции;

ПРк — предстартовые расходы и другие единовременные затраты капитала, связанные с созданием нового предприятия.

Преимуществом этого метода оптимизации общей потребности в капитале создаваемого предприятия является то, что он автоматически задает показатели капиталоотдачи предприятия на стадии его функционирования.

В системе управления формированием капитала создаваемого предприятия важная роль принадлежит обоснованию схемы и выбору источников его финансирования.

Схема финансирования нового бизнеса определяет принципиальные подходы к формированию структуры капитала, конкретные методы его привлечения, состав участников и кредиторов, уровень финансовой независимости и ряд других важных параметров создаваемого предприятия.

При формировании структуры капитала создаваемого предприятия рассматриваются обычно две основные схемы его финансирования:

1. Полное самофинансирование. Предусматривает формирование капитала создаваемого предприятия исключительно за счет собственных его видов, соответствующих организационно-правовым формам нового бизнеса. Такая схема финансирования, характеризуемая в зарубежной практике термином «финансирование без левериджа» (unlevered), характерна лишь для первого этапа жизненного цикла предприятия, когда его доступ к заемным источникам капитала затруднен.

2. Смешанное финансирование. Предусматривает формирование капитала создаваемого предприятия за счет как собственных, так и заемных

48

его видов, привлекаемых в различных пропорциях. На первоначальном этапе функционирования предприятия доля собственного капитала (доля самофинансирования нового бизнеса) обычно существенно превосходит долю заемного капитала (долю кредитного его финансирования).

На выбор схемы финансирования и конкретных источников формирования капитала создаваемого предприятия оказывает влияние ряд объективных и субъективных факторов. Основными из этих факторов являются:

1. Организационно-правовая форма создаваемого предприятия. Этот фактор определяет в первую очередь формы привлечения собственного капитала путем непосредственного его вложения инвесторами в уставный фонд создаваемого предприятия или его привлечения путем открытой или закрытой подписки на его акции.

2. Отраслевые особенности операционной деятельности предприятия. Характер этих особенностей определяет структуру активов предприятия, их ликвидность. Предприятия с высоким уровнем фондоемкости производства продукции в силу высокой доли внеоборотных активов имеют обычно низкий кредитный рейтинг и вынуждены ориентироваться при формировании капитала на собственные источники его привлечения. Кроме того, характер отраслевых особенностей определяет различную продолжительность операционного цикла (периода оборота оборотного капитала предприятия в днях). Чем ниже период операционного цикла, тем в большей степени (при прочих равных условиях) может быть использован заемный капитал, привлекаемый из разных источников.

3. Размер предприятия. Чем ниже этот показатель, тем в большей степени потребность в капитале на стадии создания предприятия может быть удовлетворена за счет собственных его источников и наоборот.

4. Стоимость капитала, привлекаемого из различных источников. В целом стоимость заемного капитала, привлекаемого из различных источников, обычно ниже, чем стоимость собственного капитала. Однако в

49

разрезе отдельных источников привлечения заемных средств стоимость капитала существенно колеблется в зависимости от ожидаемого рейтинга кредитоспособности создаваемого предприятия, формы обеспечения кредита и ряда других условий.

5. Свобода выбора источников финансирования. Не все из источников доступны для отдельных создаваемых предприятий. Так, на средства государственного и местных бюджетов могут рассчитывать лишь отдельные наиболее значимые общегосударственные и коммунальные предприятия. Это же относится и к возможностям получения предприятиями целевых и льготных государственных кредитов, безвозмездного финансирования предприятий со стороны негосударственных финансовых фондов и институтов. Поэтому иногда спектр доступных источников формирования капитала создаваемого предприятия сводится к единственной альтернативе.

6. Конъюнктура рынка капитала. В зависимости от состояния этой конъюнктуры возрастает или снижается стоимость заемного капитала, привлекаемого из различных источников. При существенном возрастании этой стоимости прогнозируемый дифференциал финансового левериджа может достичь отрицательного значения (при котором использование заемного капитала приведет к убыточной операционной деятельности создаваемого предприятия).

7. Уровень налогообложения прибыли. В условиях низких ставок налога на прибыль или намечаемого использования создаваемым предприятием налоговых льгот по прибыли, разница в стоимости собственного и заемного формируемого капитала снижается. Это связано с тем, что эффект налогового корректора при использовании заемных средств уменьшается. В этих условиях более предпочтительным является формирование капитала создаваемого предприятия за счет собственных источников. В то же время при высокой ставке налогообложения прибыли

50

существенно повышается эффективность привлечения капитала из заемных источников.

8. Мера принимаемого учредителями риска при формировании капитала. Неприятие высоких уровней рисков формирует консервативный подход учредителей к финансированию создания нового предприятия, при котором его основу составляет собственный капитал. И наоборот, стремление получить в будущем высокую прибыль на вкладываемый собственный капитал, невзирая на высокий уровень риска нарушения финансовой устойчивости создаваемого предприятия, формирует агрессивный подход к финансированию нового бизнеса, при котором заемный капитал используется в процессе создания предприятия в максимально возможном размере.

9. Задаваемый уровень концентрации собственного капитала для обеспечения требуемого финансового контроля. Этот фактор определяет обычно пропорции формирования собственного капитала в акционерном обществе. Он характеризует пропорции в объеме подписки на акции, приобретаемые его учредителями и прочими инвесторами (акционерами).

Учет перечисленных факторов позволяет целенаправленно избирать схему финансирования и структуру источников привлечения капитала при создании предприятия.

6. Структура капитала

Структура капитала - это совокупность финансовых средств предприятия из различных источников долгосрочного финансирования, а если говорить точнее - соотношение краткосрочных обязательств, долгосрочных обязательств и собственного капитала организации.

Когда предприятие расширяется, ему необходим капитал, в зависимости от того какие у предприятия источники финансированияразличают заемный капитал или собственные средства.

51

Заемные средства имеют два существенных преимущества. Во-первых, выплачиваемые проценты вычитаются при расчете налога, что снижает фактическую стоимость займа. Во-вторых, те, кто предоставляют заем, получают фиксированный доход, и акционеры не должны делиться с ними прибылью, если предприятие окажется успешным.

Однако у заемных средств есть и недостатки. Во-первых, чем выше коэффициент задолженности, тем рискованнее предприятие, а следовательно, выше стоимость для фирмы и заемных средств, и собственного капитала. Во- вторых, если компания переживает, тяжелые времена и ее операционной прибыли не хватает для покрытия расходов на выплату процентов, акционеры сами должны будут восполнить дефицит, а если они не смогут этого сделать, компания будет объявлена банкротом.

Поэтому компании, у которых прибыль и операционные потоки денежных средств неустойчивы, должны ограничивать привлечение заемного капитала. С другой стороны, те компании, у которых денежные потоки более стабильны, могут свободнее привлекать заемное финансирование. Однако встает вопрос: является ли заемное финансирование лучше «собственного»? Если «да», должны ли фирмы полностью финансироваться за счет заемных средств или все-таки в определенной степени? Если наилучшим решением является комбинация заемных средств и собственного капитала, то каково оптимальное их соотношение?

Стоимость любой фирмы представляет собой приведенное значение ее будущих свободных денежных потоков, дисконтированных по средневзвешенной стоимости ее капитала (Weighted Average Cost of Capital, WACC). Изменения структуры капитала, меняющие процентное соотношение ее компонентов, будут оказывать влияние на риск и стоимость каждого вида капитала, а также на WACC в целом. Изменения структуры капитала могут также влиять и на свободные денежные потоки, влияя на решения менеджеров, связанные с формированием бюджета капитальных вложений, а также определяя затраты, связанные с банкротством и

52

финансовым крахом. Таким образом, структура капитала оказывает воздействие как на свободные потоки денежных средств, так и на WACC, а следовательно, и на цены акций.

Кроме того, многие фирмы выплачивают дивиденды, которые уменьшают нераспределенную прибыль, и таким образом увеличивают сумму, которую эти фирмы должны изыскать дополнительно для того, чтобы обеспечить финансирование своего бизнеса. Следовательно, решения о структуре капитала взаимосвязаны с политикой выплаты дивидендов. В этом разделе сайта мы сделаем акцент на выборе структуры капитала.

На решения о структуре капитала влияют многие факторы, как вы это увидите, определение оптимальной структуры капитала - это не точная наука. Поэтому даже фирмы, принадлежащие одной и той же отрасли, часто имеют значительно отличающиеся структуры капитала. Здесь мы сначала рассмотрим воздействие структуры капитала на риск ее компонентов, после чего мы используем эти данные для определения оптимального соотношения заемных и собственных средств.

Собственный капитал характеризуется следующими дополнительными моментами:

1. Простотой привлечения (нужно решение собственника или без согласия других хозяйствующих субъектов).

2. Высокой нормой прибыли на вложенный капитал, т.к. не выплачиваются проценты по привлечению средств.

3. Низкий риск потери финансовой устойчивости и банкротства предприятия.

Недостатки собственных средств:

1. Ограниченный объем привлечения, т.е. невозможно существенно расширить хозяйственную деятельность.

2. Не используется возможность прироста рентабельности собственного капитала за счет привлечения заемных средств.

53

Таким образом, предприятие, использующее только собственные средства имеет наивысшую финансовую устойчивость, но ограниченны возможности прироста прибыли.

Достоинства заемного капитала:

1. Широкие возможности привлечения капитала (при наличии залога или гарантии).

2. Увеличение финансового потенциала предприятия при необходимости увеличения объемов хозяйственной деятельности.

3. Способность повысить рентабельность собственного капитала. Недостатки заемного капитала:

1. Сложность привлечения, т.к. решение зависит от других хозяйствующих субъектов.

2. Необходимость залога или гарантий.

3. Низкая норма рентабельности активов.

4. Низкая финансовая устойчивость предприятия.

7. Дивидендная политика корпорации

Данная политика тесно связана с использованием прибыли в акционерных компаниях (корпорациях). Ключевой целью дивидендной политики является установление оптимальных пропорций между текущим потреблением прибыли собственниками и будущим ее ростом, максимизирующим рыночную цену компании и обеспечивающим ее стратегическое развитие.

Исходя из этой цели дивидендная политика выражает ту часть политики управления прибылью, которая заключается в оптимизации пропорций между потребляемой и реинвестируемой ее частями для максимизации рыночной стоимости акционерной компании.

Формированию оптимальной дивидендной политики в индустриально развитых странах Запада посвящены многочисленные теоретические

54

исследования. Наиболее распространенной из них является теория начисления дивидендов по остаточному принципу. Ее последователи полагают, что величина дивидендов не влияет на изменение совокупного дохода акционеров. Поэтому оптимальная стратегия в дивидендной политике заключается в том, чтобы дивиденды начислялись после того, как изучены все возможности реинвестирования (капитализации) прибыли. Следовательно, дивиденды выплачиваются только в том случае, если профинансированы за счет чистой прибыли все приемлемые инвестиционные проекты. Если всю сумму прибыли целесообразно направить для реинвестирования, то дивиденды не выплачиваются. Напротив, если у корпорации нет эффективных инвестиционных проектов, то чистую прибыль в полном объеме можно направить на выплату дивидендов.

Основные теоретические разработки в рамках данной теории были выполнены в 1961 г. Ф. Модильяни и М. Миллером. Они выдвинули идею о наличии так называемого «эффекта клиентуры», согласно которой акционеры в большей степени предпочитают стабильность Дивидендной политики, чем получение каких-либо нерегулярных значительных доходов. Кроме того, Модильяни и Миллер считали, что дисконтированная стоимость обыкновенных акций после возмещения за счет чистой прибыли всех осуществленных капиталовложений плюс полученные по остаточному принципу дивиденды примерно равны издержкам, которые необходимо понести для изыскания дополнительных источников финансирования корпорации. Тем не менее эти ученые все же признают определенное влияние дивидендной политики на цену акционерного капитала, но объясняют его не собственно влиянием величины дивидендов, а информационным эффектом — информация о дивидендах, в частности, об их увеличении, провоцирует акционеров на повышение цены акций.

Свою теорию Ф. Модильяни и М. Миллер сопровождали значительным количеством ограничений: нет налогов на юридических и физических лиц; отсутствуют расходы по эмиссии и трансакционные затраты; инвесторам

55

безразличен выбор между дивидендами или доходами от прироста капитала; инвестиционная политика корпорации независима от дивидендной; инвесторы и менеджеры имеют одинаковую информацию относительно будущих перспектив. Ограничения данных ученых нереальны и не могут быть соблюдены на практике. Несмотря на свою уязвимость, в аспекте практического применения теория Ф. Модильяни и М. Миллера стала отправным пунктом поиска более оптимальных решений для осуществления дивидендной политики. Теория предпочтительности дивидендов была разработана М. Гордоном и Д. Линтнером. Ее авторы утверждают, что дивидендная политика непосредственно влияет на совокупное богатство акционеров. Основной аргумент, приводимый основоположником теории М. Гордоном, состоит в том, что инвесторы (исходя из принципа минимизации риска) всегда предпочитают текущие дивиденды возможным будущим доходам от прироста курсовой стоимости акций. Исходя из этой теории максимизация дивидендных выплат предпочтительнее, чем капитализация прибыли. Кроме того, текущие дивидендные выплаты понижают уровень неопределенности инвесторов относительно выгодности инвестирования в акции данной корпорации, тем самым их устраивает меньшая норма дохода на вложенный капитал, что приводит к росту рыночной стоимости акционерного капитала. Напротив, если дивиденды не выплачиваются, то неопределенность возрастает, повышается необходимая акционерам норма дохода, что приводит к снижению рыночной оценки акционерного капитала.

Оппоненты данной теории утверждают, что полученный в форме дивидендов доход все равно реинвестируется затем в акции своей или аналогичной компании, что не позволяет использовать фактор риска как аргумент в пользу той или иной дивидендной политики. Фактор риска определяется менталитетом акционеров (их склонностью к риску или нежеланием рисковать своими сбережениями).

Теория минимизации дивидендов (или «теория налоговых предпочтений») заключается в том, что эффективность дивидендной

56

политики определяется критерием минимизации налоговых выплат по текущим и будущим доходам акционеров. Поскольку налогообложение текущих доходов в форме дивидендов всегда выше, чем предстоящих (с учетом фактора стоимости денег во времени, налоговых льгот на реинвестируемую прибыль и т. д.), дивидендная политика должна обеспечивать минимизацию дивидендных выплат, а соответственно максимизацию капитализации прибыли. Это обеспечивает наибольшую налоговую защиту дохода собственников. Однако подобный подход может не устраивать многочисленных мелких акционеров с низким уровнем доходов, которым необходимы текущие поступления дивидендов.

Сигнальная теория дивидендов («теория сигналов») базируется на том, что основные модели оценки текущей реальной рыночной стоимости акций в качестве исходного элемента используют размер выплачиваемых по ним дивидендов. Таким образом, рост уровня дивидендных выплат определяет автоматическое повышение котируемой рыночной стоимости акций на фондовом рынке. При продаже таких акций акционеры получают дополнительный доход. Кроме того, выплата высоких дивидендов свидетельствует о том, что корпорация находится на подъеме и ожидает существенный рост массы прибыли в будущем периоде. Данная теория связана с равнодоступностью информации для всех участников фондового рынка, что оказывает значительное влияние на колебание рыночной стоимости акций.

Разработаны и другие теории, определяющие дивидендную политику корпорации («теория клиентуры», «арбитражная теория» С. Росса и т. п.).

Рассмотренные теории взаимосвязаны и заключаются в обеспечении:

− максимизации совокупного достояния акционеров;

− достаточного финансирования текущей и инвестиционной деятельности корпорации.

Практическое применение указанных теорий позволило сформировать три подхода к выбору дивидендной политики корпорации: «агрессивный»,

57

«умеренный» и «консервативный». Каждому из этих подходов соответствует определенный тип дивидендной политики.

При определении дивидендной политики необходимо учитывать, что классическая формула «Курс акций прямо пропорционален дивиденду и обратно пропорционален процентной ставке по альтернативным вложениям капитала» на практике применим не во всех случаях. Инвесторы могут высоко оценить акции корпорации даже без выплаты дивидендов, если они правильно информированы о перспективах ее развития, причинах снижения выплаты или их невыплаты и направлениях реинвестирования чистой прибыли. Западные финансисты полагают, что доля дивидендных выплат в устойчиво работающих корпорациях должна составлять не более 30-40%, в то время как остальная часть чистой прибыли (70-60%) должна направляться на цели развития. Согласно поправкам к Федеральному закону «Об акционерных обществах» от 26.12.95, установлено, что дивиденды выплачиваются только раз в год. Кроме того, согласно изменениям, если по истечении двух месяцев (если уставом общества не предусмотрен иной срок) акционеры не получили объявленных дивидендов, они вправе требовать их в судебном порядке. Дивиденды выплачиваются из чистой прибыли за текущий год, а по привилегированным акциям определенных типов — за счет специально создаваемых для этого денежных фондов акционерного

общества.

Таблица 1

Ключевые подходы к выбору дивидендной политики корпорации

| Наименование подхода | Типы дивидендной политики |

| 1. Агрессивный подход | Соблюдение постоянства дивидендных выплат в течение длительного периода вне зависимости от динамики курса акций |

| 2. Умеренный подход | Методика постоянного процентного распределения чистой прибыли на выплату дивидендов и развитие производства |

| 3. Консервативный подход | Методика гарантированного минимума и «экстра»-дивидендов. Выдача акций вместо денег |

Решение о выплате годовых дивидендов, размере дивиденда и форме его выплаты по акциям каждой категории (типа) принимается общим

58

собранием акционеров по рекомендации Совета директоров (Наблюдательного совета) общества. Размер годовых дивидендов не может быть больше рекомендованного Советом директоров общества. Общее собрание акционеров вправе принять решение о невыплате дивиденда по акциям определенных категорий (типа), а также о выплате дивидендов в неполном размере по привилегированным акциям, размер дивиденда по которым зафиксирован в уставе.

В уставе общества должны быть определены размер дивиденда и стоимость, выплачиваемая при его ликвидации (ликвидационная стоимость) по привилегированным акциям каждого типа. Размер дивиденда и ликвидационная стоимость устанавливаются в твердой денежной сумме или в процентах к номинальной стоимости привилегированных акций. Владельцы данных акций, по которым не определен размер дивиденда, имеют право на получение дивидендов наряду с владельцами обыкновенныхакций. Если уставом общества предусмотрены привилетированные акции двух или более типов, то этим же документом должна быть также определена очередность выплаты дивидендов и ликвидационной стоимости по каждому типу данных акций.

Уставом общества может быть установлено, что невыплаченный или не полностью выплаченный дивиденд по привилегированным акциям определенного типа, размер которого зафиксирован в уставе, накапливается и выплачивается в будущем (кумулятивные привилегированные акции). В уставе общества могут быть определены также возможность и условия конвертации привилегированных акций определенного типа в обыкновенные или привилегированные акции иных типов.

Дата выплаты годовых дивидендов определяется уставом общества или решением общего собрания акционеров. Для каждой выплаты дивидендов Совет директоров общества составляет список лиц, имеющих право на их получение.

59

Следует отметить, что принятие решения о выплате дивидендов и их размерах в значительной мере зависит от стадии жизненного цикла акционерной компании. Например, если ее дирекция намечает осуществить масштабную программу реконструкции, источником финансирования которой является доход от дополнительной эмиссии акций, то такой эмиссии должен предшествовать длительный период выплаты высоких дивидендов. Только в таком случае может быть гарантирован высокий курс акций и соответственно устойчивый доход от их размещения. Акционерное общество не вправе объявлять и выплачивать дивиденды:

- до полной оплаты всего уставного капитала;

- если стоимость чистых активов меньше уставного и резервного капитала либо станет ниже их размера в результате выплаты дивидендов;

- если на момент выплаты дивидендов оно отвечает признакам несостоятельности (банкротства) или указанные признаки появятся у общества в результате выплаты дивидендов, а также в других случаях.

Общество не может принимать решение о выплате (объявлении) дивидендов по обыкновенным и привилегированным акциям, размер дивиденда по которым не определен, если не принято решение о выплате в полном размере дивидендов по всем типам привилегированных акций, размер дивиденда по которым зафиксирован в его уставе. Общество не вправе принимать решение о выплате (объявлении) дивидендов по привилегированным акциям определенного типа, по которым размер дивиденда определен уставом, если отсутствует решение о полной выплате дивидендов по всем типам привилегированных акций, предоставляющим преимущество в очередности получения дивидендов перед привилегированными акциями этого типа.

Завершающим этапом формирования и реализации дивидендной политики служит выбор формы выплаты дивидендов. Основными из таких форм являются следующие.

60

1) Выплата дивидендов наличными деньгами. Это наиболее простая и самая распространенная форма осуществления дивидендных выплат.

2) Выплата дивидендов акциями. Данная форма предусматривает предоставление акционерам вновь эмитированных акций на сумму дивидендов. Она представляет интерес для акционеров, психология которых ориентирована на рост акционерного капитала в будущем периоде. Акционеры, предпочитающие текущий доход, вправе продать дополнительные акции на фондовом рынке.

3) Автоматическое реинвестирование предоставляет акционерам право самостоятельного выбора — получить дивиденды наличными деньгами или вложить их в дополнительные акции.

4) Выкуп акционерным обществом собственных акций рассматривается как одна из форм реинвестирования дивидендов. В данном случае общество приобретает на фондовом рынке часть свободно обращающихся акций. Это позволяет автоматически повышать размер чистой прибыли на одну оставшуюся акцию и увеличить коэффициент выплаты дивидендов в предстоящем периоде. Такая форма использования дивидендов требует согласия акционеров.

Дата: 2019-02-25, просмотров: 403.