Баланс предприятия

Баланс предприятия — это сводная таблица, указывающая источники капитала и средства его размещения. Отчетный баланс служит основой для первой стадии финансового планирования — анализа финансовых показателей. При этом обычно используют внутренний баланс, т.е. баланс, отражающий истинное финансовое положение фирмы, для внутрифирменного пользования. Специально для публикации составляют внешний баланс направленный обычно на преуменьшение размеров прибыли для снижения сумм налогообложения и создания резервного капитала и других причин. Для лучшего планирования финансов на фирмах составляется план финансовых потоков предприятия.

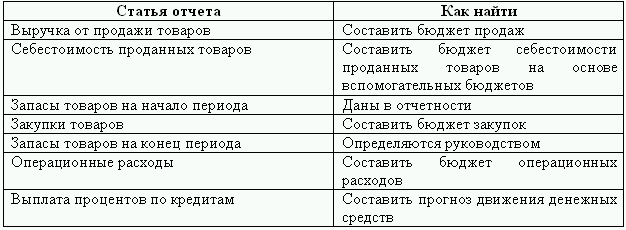

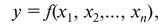

В доходной части отражаются доходы от обычных видов деятельности, операционные доходы (различные поступления, прибыль от совместной деятельности и др.), внереализационные доходы и чрезвычайные доходы (поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности). По тем же статьям что и доходы отражаются расходы.

Бюджет предприятия

Неотъемлемой частью краткосрочного и долгосрочного планирования является бюджетирование.

Любой план действий должен сопровождаться составлением бюджета (сметы расходов и доходов), который является количественным воплощением плана, характеризуя доходы и расходы на конкретный период и определяя потребность в ресурсах для достижения заданных планом целей.

Бюджеты могут составляться для: фирмы, предприятия, подразделений.

Бюджет намного превосходит план с точки зрения строгости бухгалтерского учета и обязательности исполнения. Бюджет имеет смысл только тогда, когда он проводится в жизнь, т.к. простая смета доходов и расходов не имела бы ценности.

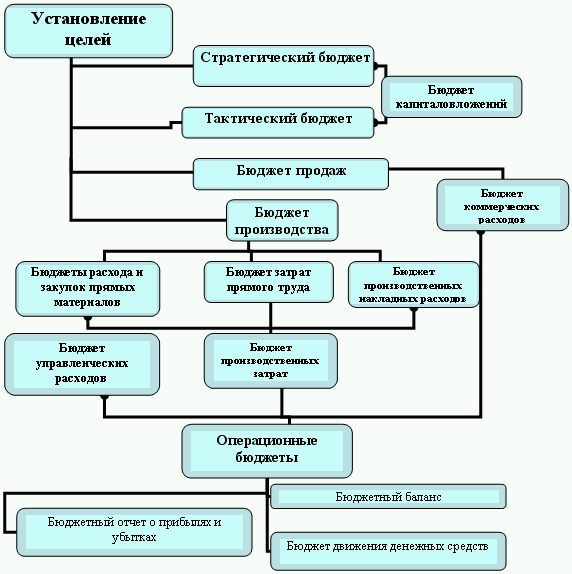

Предприятие в целом разрабатывают генеральный или основной бюджет, в котором в стоимостном выражении рассматриваются будущая прибыль, денежные потоки и поддерживающие планы. Основной бюджет — это финансово количественно определенное выражение маркетинговых и производственных планов, обеспечивающих оперативное и финансовое управление.

4. Виды финансовых планов предприятия и их характеристика.

Виды финансовых планов

Стратегические планы — это планы генерального развития бизнеса и долгосрочной структуры организации. В финансовом аспекте стратегические планы определяют важнейшие финансовые показатели и пропорции воспроизводства, характеризуют инвестиционные стратегии и возможности реинвестирования и накопления. Такие планы определяют объем и структуру финансовых ресурсов, необходимых для сохранения предприятия как бизнес-единицы.

В наиболее общем виде стратегический финансовый план представляет собой документ, содержащий следующие разделы:

1. Инвестиционная политика предприятия:

- политика финансирования основных средств;

- политика финансирования нематериальных активов;

- политика в области долгосрочных финансовых вложений.

2. Управление оборотным капиталом:

- управление денежными средствами;

- управление дебиторской задолженностью (кредитная политика предприятия);

- управление запасами.

3. Дивидендная политика предприятия.

4. Финансовые прогнозы:

- прогноз доходов предприятия;

- прогноз расходов;

- общая потребность в капитале;

- бюджет денежных средств.

5. Учетная политика предприятия.

6. Система управленческого контроля.

Текущие планы разрабатываются на основе стратегических путем их детализации. Если стратегический план дает примерный перечень финансовых ресурсов, их объем и направления использования, то в рамках текущего планирования проводится взаимное согласование каждого вида вложений с источниками их финансирования, изучается эффективность каждого источника финансирования, проводится финансовая оценка основных направлений деятельности предприятия и путей получения дохода.

Оперативные планы — это краткосрочные тактические планы, непосредственно связанные с достижением целей фирмы (план производства, план закупки сырья и материалов и т. п.). Оперативные планы входят как составная часть в годовой или квартальный общий бюджет предприятия.

Для учета возможных факторов неопределенности и связанного с ней риска рекомендуется готовить несколько вариантов финансовых планов: пессимистический, оптимистический и наиболее вероятный.

Оперативный план

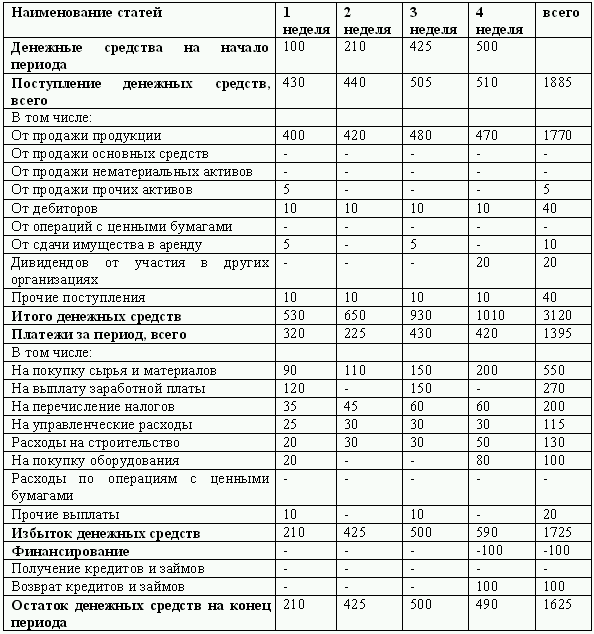

Оперативные финансовые планы — инструмент управления денежными потоками.

Финансирование плановых мероприятий должно осуществляться за счет поступающих средств. Это требует повседневного эффективного контроля за формированием финансовых ресурсов. В целях контроля за поступлением финансовой выручки на расчетный счет и расходованием наличных финансовых ресурсов организации необходимо оперативное финансовое планирование, которое дополняет текущее. При составлении оперативного финансового плана необходимо использовать объективную информацию о тенденциях экономического развития в сфере деятельности организации, инфляции, возможных изменениях в технологии и организации процесса производства.

Оперативное финансовое планирование включает:

- составление и исполнение платежного календаря;

- расчет потребности в краткосрочном кредите;

- составление кассовой заявки.

5. Принципы финансового планирования

Принципы финансового планирования

Характер и содержание финансового планирования определяют его принципы:

- научности в планировании финансов — реализуется через использование научно обоснованных методов в финансовом планировании;

- оптимальности в планировании финансов — означает выбор одного наиболее оптимального планового решения из возможных планируемых вариантов;

- целевой направленности и интегрированности в общую систему планирования (управления) и подчинения миссии и общей стратегии развития организации — означает необходимость четкой формулировки миссии организации, определение ее стратегических целей, а также примат стратегического планирования над текущим и оперативным планированием;

- системного характера планирования — состоит в том, что финансовое планирование представляет собой совокупность взаимосвязанных элементов (планов), которые направлены на достижение стратегической цели предприятия;

- финансового соотношения сроков — состоит в том, что получение и использование средств должно происходить в установленные сроки, т.е., к примеру, капиталовложения с длительными сроками окупаемости целесообразно финансировать за счет долгосрочных заемных средств;

- обеспечения ликвидности и финансовой устойчивости — реализуется через такое финансовое планирование, которое должно обеспечивать платежеспособность предприятия в любой момент времени. У предприятия должно быть достаточно

- ликвидных средств, чтобы обеспечить погашение краткосрочных обязательств;

- принцип сбалансированности рисков — состоит в том, что, к примеру, особо рисковые инвестиции долгосрочного характера целесообразно финансировать за счет собственных средств;

- принцип учета потребностей рынка — означает то, что для организации важно учитывать конъюнктуру рынка, его емкость и деятельность конкурентов на нем;

- принцип предельной рентабельности — реализуется через выбор тех направлений вложений средств, которые обеспечивают максимальную отдачу (прибыльность) при минимальных рисках;

- принцип координации финансовых планов — заключается в том, что финансовые планы различных структурных подразделений и видов взаимосвязаны и взаимозависимы.

Принципы финансового планировании организации определяют характер и содержание плановой деятельности в организации. К. ним относятся выделение приоритетов, обеспечение финансовой безопасности, оптимизация, координация и интеграция, упорядочение и контроль.

Выделение приоритетов. Финансовое планирование связано с реально существующей сложностью планируемых объектов и процессов. При финансовом планировании важно выделить наиболее существенные связи и зависимости, объединить их в модули, учитывающие сферы финансовой деятельности организации и являющиеся структурными элементами единого плана. Такой подход позволяет разбить процесс финансового планирования на отдельные плановые расчеты и упростить процесс разработки и реализации плана, а также контроля за его выполнением.

Прогнозирование состояния как внешней, гак и внутренней, экономической, финансовой среды организаций осуществляется путем систематического анализа основных факторов. Качество прогноза определяет и качество финансового плана.

Обеспечение финансовой безопасности. Финансовое планирование должно учитывать финансовые риски, связанные с принятием финансовых решений, а также возможности исключения или уменьшения рисков.

Оптимизация. В соответствии сданным принципом финансовое планирование должно обеспечить выбор допустимых и наилучших с точки зрения ограничений альтернатив использования финансовых ресурсов.

Координация и интеграция. При финансовом планировании следует учитывать интеграцию различных сфер деятельности организаций. Финансовые планы отдельных подразделений организации должны разрабатываться в тесной взаимоувязке. Например, финансовые планы цехов основного производства должны быть увязаны с финансовыми планами транспортного, ремонтного, энергетического и складского хозяйства. Любые изменения в финансовых планах одних структурных единиц должны быть отражены в планах других. Взаимосвязь и одновременность — ключевые черты координации финансового планирования в организациях.

Упорядочение. С помощью финансового планирования создается единый порядок действий всех работников и подразделений организации.

Контроль. Финансовое планирование позволяет наладить эффективную систему контроля за производственно-хозяйственной деятельностью, анализ работы всех подразделений организации.

Документирование. Финансовое планирование обеспечивает документированное представление процесса финансово-хозяйственной деятельности организации.

В практике финансового планирования следует выделить три способа планирования. При первом способе планирования оно осуществляется «снизу вверх», от низших уровней иерархии к высшим. Низшие структурные подразделения сами составляют детальный финансовый план своей работы, которые впоследствии интегрируются на верхних ступенях, образуя в итоге финансовый план организации.

При втором способе финансовое планирование осуществляется «сверху вниз». В этом случае процесс финансового планирования осуществляется исходя из плана организации путем детализации его показателей сверху вниз по иерархии. При этом структурные подразделения должны преобразовать поступающие к ним финансовые планы вышестоящих уровней в планы своих подразделений.

Третий способ — «встречное планирование». Оно представляет собой синтез первого и второго способов финансового планирования. Этот способ предусматривает разработку финансового плана в два этапа. На первом этапе (сверху вниз) производится текущее финансовое планирование по главным целям. На втором этапе (снизу вверх) составляется окончательный финансовый план по системе детализированных показателей. При этом в окончательные финансовые планы включаются по согласованию различных уровней наиболее удачные решения.

Качество финансового планирования

Качество финансового планирования организаций определяется:

- обоснованностью и полнотой перечня учитываемых в его составе источников финансовых ресурсов, доходов и денежных поступлений, а также направлений их распределения и расходования;

- достоверностью принятой к расчетам показателей финансового плана фактической отчетности, оперативной и расчетно-ана- литической базы;

- сопоставимостью цен и условий принятых в расчетах показателей финансового плана;

- корректностью применяемых методов расчета отдельных показателей финансового плана;

- напряженностью показателей, связанной с полнотой учета в расчетах имеющихся резервов;

- безусловной сбалансированностью финансового плана по всем параметрам.

Для оценки качества плана применяются следующие критерии:

Критерий финансового соотношения сроков получения и использования финансовых средств («золотое банковское правило»). Капитальные вложения с длительными сроками окупаемости целесообразно финансировать за счет долгосрочных заемных средств (долгосрочных банковских кредитов и облигационных займов). Соблюдение данного принципа позволяет сохранить собственные средства для текущей деятельности и не отвлекать их из оборота на продолжительный срок.

Критерий платежеспособности — планирование денежных средств должно обеспечить платежеспособность организации в любое время года. В данном случае у нее должно быть достаточно ликвидных средств, чтобы обеспечить погашение краткосрочных обязательств. Финансовое планирование должно обеспечивать платежеспособность организации на всех этапах деятельности.

Критерий сбалансированности рисков — наиболее рискованные долгосрочные инвестиции целесообразно финансировать за счет собственных источников.

Критерий предельной рентабельности — целесообразно выбирать те объекты и направления инвестирования, которые обеспечивают максимальную (предельную) рентабельность.

6. Этапы финансового планирования.

Процесс финансового планирования в организациях осуществляется с учетом резервов финансовых ресурсов, оптимизации объемов финансирования расходов, обязательности корректировки финансовых показателей при изменении условий ведения бизнеса.

Финансовое планирование в организациях осуществляется поэтапно.

Процесс финансового планирования включает в себя несколько этапов:

- анализ финансовых показателей за предыдущий период;

- составление основных прогнозных документов (прогноз баланса, прогноз отчета о прибылях и убытках, прогноз движения денежных средств);

- составление текущих финансовых планов (на предстоящий год с разбивкой по кварталам);

- оперативное финансовое планирование;

- контроль за ходом выполнения разработанных финансовых планов (мониторинг текущей финансовой деятельности).

Этапы финансового планирования:

- подготовка финансовой службой проекта приказа о порядке и сроках разработки ожидаемого исполнения финансового плана за текущий год и финансового плана на предстоящий плановый период;

- оценка исполнения финансового плана за истекший период с начала текущего года и прогноз его исполнения до конца отчетного года;

- сбор, рассмотрение и разработка отчетных, ожидаемых до конца года и проектируемых показателей, на базе которых определяется система показателей финансового плана;

- проведение предварительных финансово-экономических расчетов показателей по каждой статье финансового плана организации;

- разработка предварительного планового баланса (финансового плана) и его балансировка по объемам доходов и расходов, платежей, ассигнований, целевых поступлений;

- проверка взаимной увязки финансовых ресурсов и их использования на полное покрытие планируемых расходов;

- корректировка и уточнение расчетов показателей финансового плана для достижения его сбалансированности;

- окончательная балансировка и подготовка проекта финансового плана к утверждению в соответствии с принятым критерием оптимальности;

- представление проекта финансового плана руководству организации и пересчет его показателей с учетом корректировок;

- подготовка отчета об исполнении планового баланса доходов и расходов организации в истекшем году и его утверждение при рассмотрении проекта финансового плана на очередной год.

Этапы финансового планирования образуют единую технологию этого процесса, в основе которой лежит методология и методика разработки финансового плана. Методология отражает теоретическую концепцию управления финансами организации. Методика определяет пути роста денежных накоплений и экономии расходов. Методика финансового планирования представляет собой совокупность способов расчетов каждого показателя, включаемого в финансовый план организации.

В последнее время в российских коммерческих организациях наряду с термином «финансовый план» употребляется термин «бюджет», который подчеркивает определенные границы или предельные величины в использовании денежных ресурсов. Поэтому процесс финансового планирования получил название «бюджетирование», а отдельный финансовый план называют бюджетом.

7. Методы финансового планирования.

Планирование финансовых показателей осуществляется с помощью системы методов.

Методы финансового планирования — это конкретные способы и приемы расчетов финансовых показателей организации.

Финансовое планирование сводится, с одной стороны, к точным расчетам финансовых показателей на ближайшее время и их балансовой увязке в соответствующем финансовом документе, а с другой стороны — к прогнозным расчетам, носящим вероятностный и многовариантный характер. При планировании финансовых показателей организации применяются нормативный, расчетно-аналитический, балансовый, оптимизационный, экономико-математический и долевой методы.

Основные методы финансового планирования

В практике финансового планирования применяются следующие методы: экономического анализа, нормативный, многовариантности расчетов, балансовый и др.

Метод экономического анализа позволяет оценить финансовое состояние предприятия, определить динамику финансовых показателей, тенденции их изменения, внутренние резервы увеличения финансовых ресурсов. Этот метод целесообразно применять в тех случаях, когда отсутствуют финансово-экономические нормативы, а выявленная в процессе анализа взаимосвязь показателей стабильна и сохранится в плановом периоде.

Нормативный метод используется для определения потребности в финансовых ресурсах на основе заранее установленных норм и технико-экономических нормативов, как законодательно установленных (ставки налогов и других обязательных платежей, нормы амортизационных отчислений и т.п.), так и разработанных непосредственно на предприятии и используемых для регулирования хозяйственно-финансовой деятельности.

Нормативный метод широко применяется в финансовом планировании. Например, при планировании себестоимости продукции используются нормы расходов сырья, материалов, топлива, расходов на оплату труда производственных работников и др.

Метод многовариантности расчетов состоит в том, что рассчитываются альтернативные варианты плановых показателей, чтобы выбрать из них оптимальный. При этом критериями выбора могут быть:

- минимальная величина стоимости вложенного капитала;

- максимальная величина прибыли;

- максимальная рентабельность активов и собственного капитала;

- повышение конкурентоспособности организации и др.

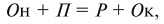

Использование балансового метода позволяет увязать между

- собой отдельные плановые показатели, например потребности организации в финансовых ресурсах с источниками их формирования.

- В системе финансового планирования могут применяться методы балансовых расчетов (по формуле О0 + П = Р + О1) при разработке баланса доходов и расходов платежного календаря, планового баланса.

При разработке финансовых планов могут также использоваться коэффициентный метод, метод экономико-математического моделирования.

В качестве инструментария широко используются различные финансовые таблицы, графические изображения.

Нормативный метод финансового планирования

Нормативный метод заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность организации в финансовых ресурсах и их источниках. Такими нормативами являются ставки налогов, ставки тарифных сборов и взносов, нормы амортизационных отчислений, нормативы потребности в оборотных средствах и др. В финансовом планировании применяется целая система норм и нормативов. Она включает:

- федеральные нормативы — единые на всей территории РФ для всех отраслей и организаций: ставки федеральных налогов, нормы амортизации основных фондов, ставки тарифных взносов на государственное социальное страхование и др.;

- нормативы субъектов Федерации (краевых, областных, автономных образований): ставки республиканских налогов, тарифных взносов и сборов и т.д.;

- местные нормативы (местные налоги и т.д.);

- отраслевые нормативы, действующие в масштабах отдельных отраслей или по группам организационно-правовых форм хозяйствующих субъектов: малое предприятие, акционерное общество и т.д.;

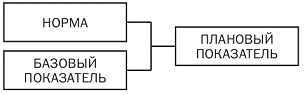

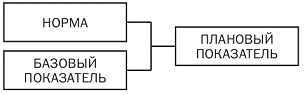

- нормативы организации, разрабатываемые непосредственно хозяйствующим субъектом и используемые им для регулирования производственно-торгового процесса и финансовой деятельности, контроля за эффективным использованием финансовых ресурсов: нормы потребности в оборотных средствах, кредиторской задолженности, запасов сырья, материалов, товаров, тары, нормативы распределения финансовых ресурсов и прибыли. Нормативный метол является самым простым методом. Исходя из норматива и величины базового показателя рассчитываются финансовые показатели.

Рис. 1. Нормативный метод планирования

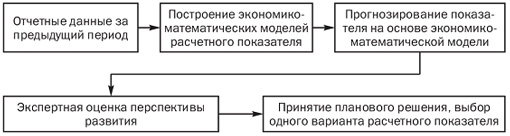

Расчетно-аналитический метод планирования

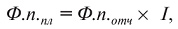

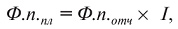

Расчетно-аналитический метод состоит в том, что на основе анализа достигнутой величины финансового показателя, принимаемого за базу, и индексов его изменения в плановом периоде рассчитывается плановая величина этого показателя. Данный метод финансового планирования широко применяется в тех случаях, когда отсутствуют технико-экономические нормативы, а взаимосвязь между показателями может быть установлена косвенно, на основе анализа их динамики и связей. В основе этого метода лежит экспертная оценка.

Рис. 2. Этапы расчетно-аналитического метода финансового планирования

Расчетно-аналитический метод широко применяется, например, при планировании суммы прибыли и доходов, определении величины отчислений от прибыли в фонд накопления, потребления и резервный фонд.

Расчет планируемой величины финансовых показателей можно отразить в следующих виде:

- Ф.n.пл - планируемая величина финансового показателя;

- Ф.n.отч — отчетное значение финансового показателя;

- I — индекс изменения финансового показателя.

Балансовый метод финансового планирования

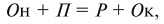

Балансовый метод состоит в том, что путем построения балансов достигается увязка имеющихся в наличии финансовых ресурсов и фактической потребности в них.

Применение балансового метода призвано обеспечить сбалансированность доходов и поступлений с расходами и отчислениями, т.е. соответствие источников финансовых ресурсов и финансирования за счет них. Для рационального использования всех источников финансовых ресурсов организации необходима полная сбалансированность объемов финансирования каждого расхода на основе распределения каждого источника. Использование балансового метода в процессе финансового планирования определяет характер составления финансового плана. Процесс финансового планирования в организациях является итерационным, гак как именно итерации и позволяют достичь компромисса между доходами и расходами. Итерационный характер процесса финансового планирования является одной из причин того, что этот процесс довольно трудоемкий и длительный по времени.

Балансовый метод применяется прежде всего при планировании распределения прибыли и других финансовых ресурсов, планировании потребности поступлений средств в финансовые фонды — фонд накопления, фонд потребления и др. Например, балансовая увязка по финансовым ресурсам имеет вид:

- Он - остаток средств на начало периода;

- П - поступление средств;

- Р — расходование средств;

- Ок - остаток средств на конец периода.

Метод оптимизации финансовых плановых решений

Метод оптимизации финансовых плановых решений (или метод многовариантности) заключается в разработке нескольких вариантов финансовых плановых расчетов для выбора оптимального из них. При этом могут применяться разные критерии выбора:

- минимум затрат;

- максимум прибыли;

- минимум вложений капитала при наибольшей эффективности результата;

- минимум времени оборачиваемости оборотных средств;

- максимум дохода на рубль вложенного капитала;

- минимум финансовых потерь от финансовых рисков.

Рис. 3. Этапы оптимизации плановых решений

Содержание, преимущества и недостатки метода пропорциональных зависимостей показателей.

Основой для разработки метода пропорциональных зависимостей показателей послужили две основные характеристики любой экономической системы – взаимосвязь и инерционность.

Одной из очевидных особенностей действующей коммерческой организации как системы является естественным образом согласованное взаимодействие ее отдельных элементов (как качественных, так и поддающихся количественному измерению). Это означает, что многие показатели, даже не будучи связанными между собой формализованными алгоритмами, тем не менее изменяются в динамике согласованно. Очевидно, что если некая система находится в состоянии равновесия, то отдельные ее элементы не могут действовать хаотично, по крайней мере вариабельность действий имеет определенные ограничения.

Вторая характеристика – инерционность – в приложении к деятельности компании также достаточно очевидна. Смысл ее состоит в том, что в стабильно работающей компании с устоявшимися технологическими процессами и коммерческими связями не может быть резких “всплесков” в отношении ключевых количественных характеристик. Так, если доля себестоимости продукции в общей выручке составила в отчетном периоде 70%, как правило, нет основания полагать, что в следующем периоде значение этого показателя существенно изменится.

Метод пропорциональных зависимостей показателей опирается на тезис о том, что можно идентифицировать некий показатель, являющийся наиболее важным с позиции характеристики деятельности компании, который благодаря такому свойству мог бы быть использован как базовый для определения прогнозных значений других показателей в том смысле, что они “привязываются” к базовому показателю с помощью простейших пропорциональных зависимостей. В качестве базового показателя чаще всего используется либо выручка от реализации, либо себестоимость реализованной (произведенной) продукции.

Последовательность процедур данного метода такова:

1. Идентифицируется базовый показатель B(например, выручка от реализации).

2. Определяются производные показатели, прогнозирование которых представляет интерес (в частности, к ним могут относиться показатели бухгалтерской отчетности в той или иной номенклатуре статей, поскольку именно отчетность представляет собой формализованную модель, дающую достаточно объективное представление об экономическом потенциале компании). Как правило, необходимость и целесообразность выделения того или иного производного показателя определяются его значимостью в отчетности.

3. Для каждого производного показателя P устанавливается вид его зависимости от базового показателя: P=f(B). Чаще всего выбирается линейный вид этой зависимости.

4. При разработке прогнозной отчетности прежде всего составляется прогнозный вариант отчета о прибылях и убытках, поскольку в этом случае рассчитывается прибыль, являющаяся одним из исходных показателей для разрабатываемого баланса.

5. При прогнозировании баланса рассчитывают прежде всего ожидаемые значения его активных статей. Что касается пассивных статей, то работа с ними завершается с помощью метода балансовой увязки показателей, а именно, чаще всего выявляется потребность во внешних источниках финансирования.

6. Собственно прогнозирование осуществляется в ходе имитационного моделирования, когда при расчетах варьируют темпами изменения базового показателя и независимых факторов, а его результатом является построение нескольких вариантов прогнозной отчетности. Выбор наилучшего из них и использование в дальнейшем в качестве ориентира делаются уже с помощью неформализованных критериев.

Преимущество: возможность учета содержательных аспектов, которые нельзя формализовать.

Недостатки: известный субъект визм. мнений, групповое мышление.

Количественнае (формализованные) – всего их можно посчитать более 100, но можно выделить основные группы методов:

1.Традиционные статистические методы прогнозирования, основаны на анализе динамических рядов

- метод средних темпов прироста или средних абсолютных приростов;

- экспотенциальное сглаживание;

- скользящие средние;

- трендовый регрессионный анализ.

9. Содержание бюджетирования как подхода к финансовому планированию на предприятии.

На каждом предприятии может быть своя специфика бюджетирования в зависимости как от объекта финансового планирования, так и от системы финансовых и нефинансовых целей. Поэтому, говоря о назначении бюджетирования, необходимо помнить, что в каждой компании в качестве управленческой технологии оно может преследовать свои собственные цели и использовать свои собственные средства, свой инструментарий.

Бюджеты могут быть составлены как для предприятия в целом, так и для его подразделений.

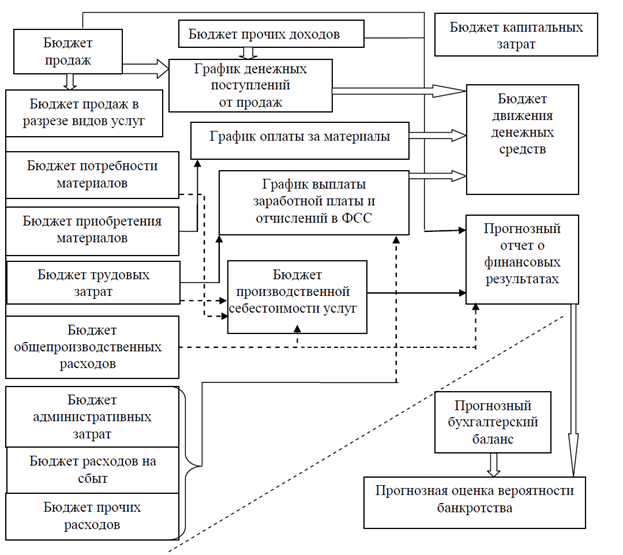

Общий (основной) бюджет – это скоординированный по всем подразделениям и функциям план работы предприятия в целом, объединяющий блоки отдельных бюджетов и характеризующий информационный поток для принятия и контроля управленческих решений в области финансового планирования.

В основном бюджете в количественном выражении рассматриваются будущая прибыль, денежные потоки и поддерживающие планы. Основной бюджет представляет итог многочисленных обсуждений и решений о будущем предприятия, обеспечивает как оперативное, так и финансовое управление.

Расчеты, осуществляемые в процессе формирования бюджета предприятия, позволяют в полном объеме и своевременно определить необходимую сумму денежных средств на реализацию принятых решений, а также источники поступления этих средств (собственные, кредитные, средства инвестора и т. п.).

Обратите внимание!

Эффект от разработки бюджета состоит в повышении степени гибкости предприятия из-за возможности предвидеть результаты управленческих действий, определить базовые установки для каждого направления деятельности предприятия и рассчитать разные варианты, заранее подготавливая ответные действия на возможные изменения как во внешней, так и во внутренней среде.

Кроме того, функции бюджета изменяются в зависимости от того, в какой фазе формирования и реализации он находится. В начале отчетного периода бюджет представляет собой план продаж, расходов и других финансовых операций в наступающем периоде. В конце он играет роль измерителя, позволяющего сравнивать полученные результаты с плановыми показателями и корректировать дальнейшую деятельность.

Для полного осмысления бюджетирования необходимо перечислить функции, которые оно выполняет:

1) аналитическую:

- переосмысление бизнес-идеи;

- коррекция стратегии;

- постановка дополнительных целей;

- анализ операционных альтернатив;

2) финансового планирования: вынуждает планировать и тем самым обдумывать будущее;

3) финансового учета: вынуждает учитывать и обдумывать совершенные действия в прошлом и тем самым помогает принимать правильные решения в будущем;

4) финансового контроля:

- позволяет сравнивать поставленные задачи и полученные результаты;

- выявляет слабые и сильные стороны;

5) мотивационную:

- осмысленное принятие плана;

- ясность постановки целей;

- наказание за срыв;

- поощрение за выполнение и перевыполнение;

6) координационную: координация функциональных блоков оперативного планирования;

7) коммуникационную:

- согласование планов подразделений компании;

- нахождение компромиссов;

- закрепление ответственности исполнителей.

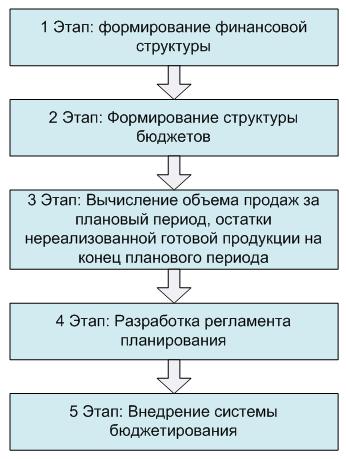

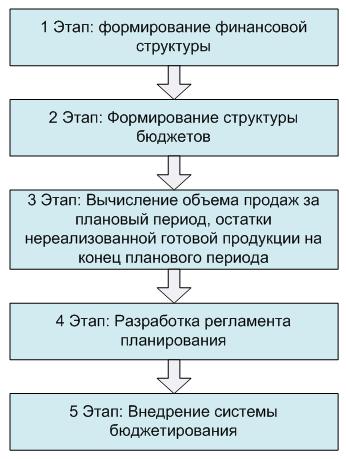

В общем случае можно выделить пять этапов постановки системы бюджетирования в организации (рис. 1).

Цель первого этапа (формирования финансовой структуры) – разработать модель структуры, позволяющей установить ответственность за исполнение бюджетов и контролировать источники возникновения доходов и расходов.

На втором этапе (создание структуры бюджетов) определяется общая схема формирования сводного бюджета предприятия.

В результате проведения третьего этапа формируется учетно-финансовая политика организации, то есть правила ведения и консолидации бухгалтерского, производственного и оперативного учета в соответствии с ограничениями, принятыми при составлении и контроле (мониторинге) выполнения бюджетов.

Рисунок 1. Этапы постановки системы бюджетирования

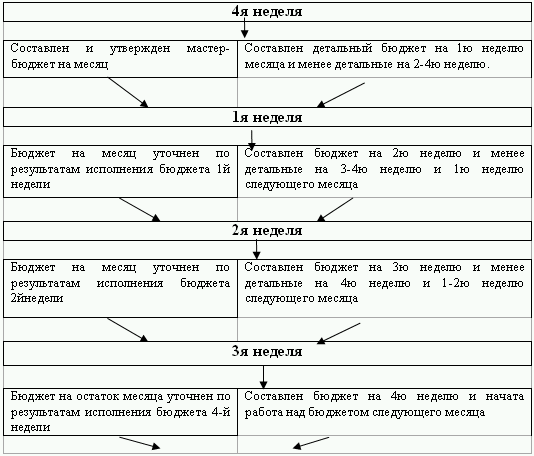

Четвертый этап направлен на разработку регламента планирования, определяющего процедуры планирования, мониторинга и анализа причин невыполнения бюджетов, а также текущей корректировки бюджетов.

Пятый этап (внедрение системы бюджетирования) включает работы по составлению операционного и финансового бюджетов на планируемый период, проведению сценарного анализа, корректировке системы бюджетирования по результатам анализа ее соответствия потребностям.

Выделяют три основных подхода к процессу бюджетирования:

- “сверху вниз”;

- “снизу вверх”;

- “снизу вверх/сверху вниз”.

Подход “сверху вниз” означает, что высшее руководство осуществляет процесс бюджетирования с минимальным привлечением менеджеров подразделений и отделов нижнего уровня. Такой подход дает возможность полностью учитывать стратегические цели компании, уменьшить затраты времени и избежать проблем, связанных с согласованием и агрегированием отдельных бюджетов. Вместе с тем недостаток данного подхода – слабая мотивация менеджеров нижнего и среднего звена относительно достижения целей.

Подход “снизу вверх” применяется на больших предприятиях, где руководители отделов составляют бюджеты участков, отделов, которые потом обобщаются в бюджеты цеха, производства и завода соответственно. Средним и высшим руководителям в этом случае предстоит согласование и координация различных бюджетных показателей. Один из недостатков этого подхода заключается в том, что плановые показатели по расходам завышаются, а по доходам занижаются, чтобы при выполнении получить незаслуженное вознаграждение.

Подход “снизу вверх/сверху вниз” является самым сбалансированным и позволяет избежать негативных последствий двух своих предшественников. При таком подходе высшее руководство дает общие директивы относительно целей компании, а руководители нижнего и среднего звена подготавливают бюджет, направленный на достижение целей компании.

Важно!

Бюджетирование деятельности предприятия реализуется на основе системы мероприятий, документов и управленческих воздействий и включает в себя совокупность взаимосвязанных плановых документов, в которых с обоснованной степенью детализации показателей отражена планируемая деятельность как отдельных центров финансовой ответственности (ЦФО), так и всего предприятия; управленческие воздействия на ЦФО, ориентированные на минимизацию отклонений от бюджета с учетом изменений внешней среды; отчетность ЦФО, позволяющую оперативно, с определенным временным интервалом, анализировать и контролировать выполнение бюджетов отдельными ЦФО и достижение запланированных финансовых результатов предприятием в целом.

Как и любое явление, бюджетирование имеет свои положительные и отрицательные стороны.

Достоинства бюджетирования:

- оказывает положительное воздействие на мотивацию и настрой коллектива;

- позволяет координировать работу предприятия в целом;

- анализ бюджетов позволяет своевременно вносить корректирующие изменения;

- позволяет учиться на опыте составления бюджетов прошлых периодов;

- позволяет усовершенствовать процесс распределения ресурсов;

- способствует процессам коммуникаций;

- помогает менеджерам низового звена понять свою роль в организации;

- cлужит инструментом сравнения достигнутых и желаемых результатов.

Недостатки бюджетирования:

- различное восприятие бюджетов у разных людей (например, бюджеты не всегда способны помочь в решении повседневных, текущих проблем, не всегда отражают причины событий и отклонений, не всегда учитывают изменения условий; кроме того, не все менеджеры обладают достаточной подготовкой для анализа финансовой информации);

- сложность и дороговизна системы бюджетирования;

- если бюджеты не доведены до сведения каждого сотрудника, то они не оказывают практически никакого влияния на мотивацию и результаты работы, а вместо этого воспринимаются исключительно как средство для оценки деятельности работников и отслеживания ошибок;

- бюджеты требуют от сотрудников высокой производительности труда; в свою очередь, сотрудники противодействуют этому, стараясь минимизировать свою нагрузку, что приводит к конфликтам, вызывает состояние подавленности, страха, а следовательно, снижает эффективность работы;

- противоречие между достижимостью целей и их стимулирующим эффектом: если достичь поставленных целей слишком легко, то бюджет не имеет стимулирующего эффекта для повышения производительности; если слишком сложно – стимулирующий эффект пропадает, поскольку никто не верит в возможность достижения целей.

Рисунок 2. Этапы бюджетного процесса предприятия

Рассмотрим подробнее содержание этапов.

Первый этап(стадия разработки проекта сводного бюджета) заключается в составлении предварительного проекта бюджета на очередной плановый год.Особое внимание при этом уделяется оценке выполнения планов прибыли и рентабельности. Такая оценка основывается на тщательной разработке состава затрат, включаемых в себестоимость продукции. На этом этапе оценивается производственная программа (ее качественные и количественные параметры, изменения ценовой и кредитной политики) и определяется новый производственный потенциал коммерческой организации на основе анализа рациональности использования активов, освоения новых технологий и видов продукции. Составленный предварительный проект бюджета корректируется в связи с изменением внешних и внутренних условий.

На этом этапе требуется работа большого числа задействованного рядового персонала планово-экономических служб и структурных подразделений, которым утверждаются бюджетные задания: цехи основного производства, коммерческая дирекция (отдел сбыта), отдел материально-технического снабжения и пр.

Второй этап(стадия утверждения) сводится к составлению окончательного проекта бюджета и включения его в структуру научно обоснованного бизнес-плана предприятия.

На малых предприятиях сводный бюджет, как правило, разрабатывается бухгалтерией и утверждается президентом организации.

На средних и крупных предприятиях решение об утверждении сводного бюджета могут принимать:

- правление организации, в состав которого входит высшее руководство;

- президент организации (в этом случае правление организации представляет собой консультативный орган при президенте)

совет директоров организации; - общее собрание акционеров (совет директоров подает проект сводного бюджета на утверждение общему собранию акционеров).

Утвержденный бюджет рассматривается как руководство к действию.

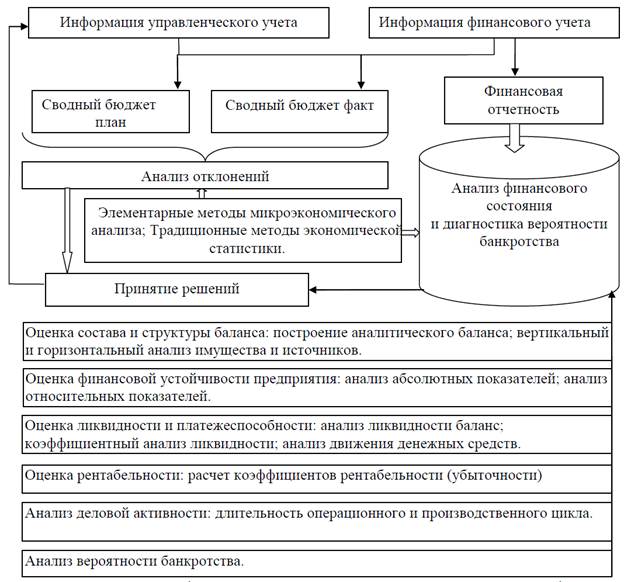

Третий этап – анализ исполнения бюджета по итогам истекшего года. На этом этапе делается анализ финансового состояния предприятия, на основе которого вносятся необходимые коррективы в тактику и стратегию экономического развития организации. Для того чтобы система бюджетирования была эффективной, необходим ряд обязательных условий, без которых эта система попросту не сможет работать.

Во-первых, предприятие должно располагать соответствующей методологической и методической базой разработки, контроля и анализа исполнения сводного бюджета, а работники управленческих служб должны быть достаточно квалифицированными, чтобы уметь применять эту методологию на практике.

Во-вторых, для того чтобы разрабатывать бюджет, контролировать и анализировать его исполнение, нужна соответствующая количественная информация о деятельности предприятия, достаточная для того, чтобы представить себе его реальное финансовое состояние, движение товарно-материальных и финансовых потоков, основные хозяйственные операции. Следовательно, на предприятии должна существовать система управленческого учета, регистрирующая факты хозяйственной деятельности, необходимые для обеспечения процесса составления, контроля и анализа сводного бюджета. Система управленческого учета на предприятии составляет основу учетного блока (компонента) бюджетного процесса.

В-третьих, бюджетный процесс не происходит в “безвоздушном пространстве” – он всегда реализуется через соответствующую организационную структуру и систему управления, существующие на предприятии.

Понятие организационной структуры включает в себя количество и функции служб аппарата управления, в чьи обязанности входит разработка, контроль и анализ бюджета предприятия; совокупность структурных подразделений, являющихся объектами бюджетирования, то есть теми центрами ответственности, которыми назначается бюджетный план и которые ответственны за его исполнение.

Обратите внимание!

Система управления бюджетированием – это регламент взаимодействия служб аппарата управления и структурных подразделений, закрепляющий в соответствующих внутренних нормативных актах и инструкциях обязанности каждого подразделения на каждой стадии бюджетного процесса. Бюджетный процесс является непрерывным и повторяющимся (регулярным). Точно так же регулярно, в соответствующие сроки из аппарата управления, из структурных подразделений должна поступать учетная информация, необходимая для его обеспечения.

С другой стороны, структурные подразделения должны своевременно получать из аппарата управления бюджетное задание и коррективы, вносимые в него в течение бюджетного периода. Следовательно, важнейшей составляющей регламента бюджетного процесса является внутренний документооборот – совокупность регулярных, закрепленных в соответствующих внутренних актах и инструкциях информационных потоков подразделений предприятия в процессе разработки, контроля и анализа исполнения сводного бюджета.

В-четвертых, процесс разработки, контроля и анализа исполнения бюджета предполагает регистрацию и обработку больших массивов информации, что затруднительно сделать вручную. В бюджетном процессе уровень оперативности и качества учетно-аналитической работы существенно повышается, а количество ошибок сокращается при использовании программно-технических средств. Программно-технические средства, используемые структурами предприятия, задействованными в бюджетном процессе, составляют программно-технический блок системы бюджетирования.

В бюджетном процессе можно выделить:

1) аналитический блок, который включает:

- методологию составления, контроля и анализа сводного бюджета;

- методики по отдельным подбюджетам;

2) учебный блок, который включает:

- бухгалтерский учет;

- оперативный учет;

- сбор информации о состоянии рынка;

3) организационный блок, который включает:

- функции подразделений;

- регламент взаимодействия;

- систему взаимодействия;

4) программно-технический блок, который включает:

- технические средства;

- программное обеспечение.

Все четыре компонента бюджетного процесса тесно связаны между собой и составляют инфраструктуру системы бюджетирования на предприятии.

Так, например, внутренний документооборот находится на стыке учетного и организационного блоков, так как, с одной стороны, он охватывает совокупность информационных потоков, напрямую определяемых действующей системой управленческого учета, с другой же – он жестко закреплен внутренним регламентом в виде ряда внутренних нормативных актов, а это уже является частью системы управления.

Выводы

Важным фактором, определяющим эффективность реализации процесса бюджетирования, является точное следование иерархии целей, целевых показателей, мероприятий и бюджетов, затрагивающих несколько уровней управления. Основным элементом в данном случае является иерархия целей.

Цели нижнего уровня управления должны соответствовать целям верхнего уровня управления. Только так на предприятии может быть выстроена эффективная стратегия развития. Целевые показатели, являющиеся количественными измерителями целей, также должны быть связаны между собой четкой иерархической зависимостью. Однако это не означает, что показатели на всех уровнях управления должны быть одними и теми же. Связь между показателями должна строиться в соответствии со связью между экономическими явлениями, которые эти показатели отражают.

Что касается мероприятий, то здесь иерархическая связь может быть двух видов. Первый вид мероприятий проводится централизовано на верхнем уровне управления и затрагивает ряд подразделений, в которых разрабатываются свои мероприятия, но в русле проводимого “наверху”. Второй же вид реализуется только на нижнем уровне и связан с верхним уровнем управления через бюджеты.

10. Понятие и составные элементы инфраструктуры процесса финансового планирования предприятия.

Для успешной организации финансового планирования на предприятии необходимо наличие четырех обязательных составляющих, которые тесно связаны между собой и составляют инфраструктуру процесса финансового планирования (рис. 1.6).

Последовательность и значимость обязательных составляющих для процесса финансового планирования проявляется в следующем:

Во-первых, предприятие должно располагать соответствующей методологической и методической базой разработки, контроля и анализа выполнения комплекса финансовых планов (стратегического, перспективного, бизнес-плана, текущего, оперативного) и работников финансово-экономических служб, которые должны иметь достаточный уровень квалификации для реализации этой методологии на практике.

Методологическую и методическую базу сборки, контроля и выполнения финансовых планов представляет аналитический блок или составляющая процесса финансового планирования.

Во-вторых, для того чтобы разрабатывать финансовые планы, контролировать и анализировать их выполнение, нужна внутренняя информация о деятельности предприятия, достаточная для того, чтобы представить себе его реальное финансовое состояние. Основой информационного блока, составляющими процесса финансового планирования являются:

- Экономическая информация - прогноз процентных ставок, прогноз валового внутреннего продукта (ВВП), прогноз темпов инфляции;

- Учетная информация - информация бухгалтерского учета (баланс (отчет о финансовом состоянии), отчет о финансовых результатах (отчет о совокупных доходах), отчет о движении денежных средств) и управленческого учета;

- Информация фондового рынка - рыночная капитализация предприятия, курс акции (Price of stock), прибыль на акцию (Earning per share, EPS), коэффициент "цена / прибыль" (Price-earning ratio, P / E), коэффициент дивидендных выплат (Payout ratio) и др .;

- Сообщение финансовых органов, информация учреждений банковской системы, информация товарных, валютных бирж и другая финансовая информация;

- Политическая информация.

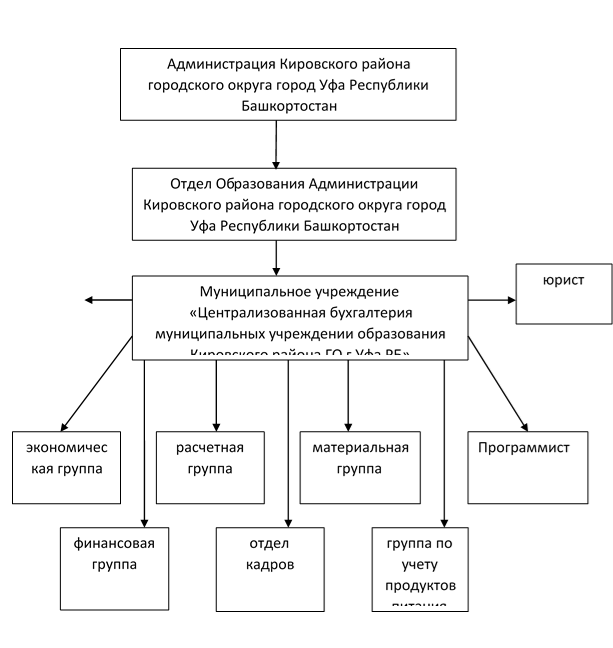

Рис. 1.6. Составляющие процесса финансового планирования

В-третьих, процесс финансового планирования помехи реализуется через соответствующую организационную структуру и систему управления, организационный блок .

Организационная структура включает в себя:

- Количество и функции служб аппарата управления, в обязанности которых входит разработка, контроль и анализ финансовых планов предприятия;

- Совокупность структурных подразделений (центров финансовой ответственности), которые ответственны за выполнение финансового плана (бюджета).

Составление финансовых планов предприятиями любых размеров представляет собой сложное административное задачи, решением которого, как правило, занимается много работников. Конкретная структура служб аппарата управления в значительной степени зависит от организационно-правовой формы предприятия, его размера и вида деятельности.

На малых предприятиях функции финансового планирования объединяет одна лицо, являющееся одновременно и руководителем, и финансовым менеджером. В средних по размерам предприятиях, как правило, существует специализация, и управление денежными потоками осуществляет отдельный штат сотрудников. На крупных предприятиях в процессе планирования участвуют выше руководство предприятия, финансово-экономическая служба (финансово экономический департамент, финансовое управление и т.п.), подчинена вице-президенту по финансам, руководители и специалисты различных подразделений.

Высшее руководство является архитектором процесса стратегического и перспективного планирования, определяя общие цели развития предприятия и основные способы его достижения. Эти решения являются достаточно важными, поскольку они влияют существенным образом на благосостояние предприятия. Средний управленческий персонал больше занят процессом разработки оперативных планов. Оперативные планы позволяют обеспечить гибкость предприятия перед постоянно изменяющимся внешним средой.

В процессе составления финансовых планов осуществляют координацию планов (бюджетов) отдельных структурных подразделений (центров финансовой ответственности). Действия руководителей таких подразделений, функции организационно разделены, должны быть скоординированы. Координация всегда предполагает определенный компромисс. При достаточной мотивации руководители подразделений будут работать для достижения общих целей предприятия, несмотря на возможные потери с их стороны. Финансовое планирование регламентировано в системе управления.

Система управления - это регламент подготовки, составления, утверждения, контроля и анализа выполнения финансовых планов (бюджетов), в котором закреплены функции служб аппарата управления и структурных подразделений на каждой стадии финансового планирования. Бюджетный регламент разрабатывает руководитель финансово-экономической службы предприятия, что находит отражение в соответствующих внутренних положениях. Важнейшей составляющей регламента является внутренний документооборот - совокупность регулярных, закрепленных в соответствующих

внутренних положениях, информационных потоков структурных подразделений предприятия в процессе осуществления финансового планирования и контроля.

В-четвертых, в процессе финансового планирования и контроля осуществляют регистрацию и обработку больших массивов информации. Необходимость моделирования, включая анализ по сценарию "что, если", реконсиляцию потоков информации "снизу вверх / сверху вниз", консолидация данных и просмотр исторической информации, а также отчетность и графическое представление (представление) данных невозможны без использования программно-технических средств (комп Компьютерная базы и программного обеспечения). Программно-технические средства, используемые в процессе финансового планирования и контроля, составляет программно-технический блок - следующую составляющую системы финансового планирования.

Цели финансового планирования предприятия зависят от выбранных критериев принятия финансовых решений, к которым относятся:

• максимизация продаж;

• максимизация прибыли;

• максимизация собственности владельцев предприятия.

Важной частью рыночной активности предприятия являются первые два критерия:

1) максимизация продаж;

2) максимизация прибыли.

Однако главная цель, которая упорядочивает соотношения других целей и гарантирует обеспечение предприятия капиталом в долгосрочной перспективе, - это максимизация будущей выгоды владельцев предприятия. Она заключается в увеличении богатства за счет роста рыночной стоимости активов (внеоборотных и оборотных).

Определенную сложность представляет выбор критериев для предприятий, которые не имеют установленной рыночной цены, таких, как закрытые акционерные общества и общества с ограниченной ответственностью. Главными критериями деятельности этих предприятий являются характеристики, которые предоставляют ценность любым производственным активам: величина потока денежных средств, вероятность получения дохода и риск. Главной целью финансовых решений для таких предприятий является максимизация цены производительных активов, которые можно было бы получить при продаже на рынке, путем уравновешивания риска и дохода владельцев.

Финансовое планирование представляет собой процесс анализа финансовой и инвестиционной политики, прогнозирования их результатов и влияния на экономическое окружение предприятия и принятия решений о допустимом уровне риска и выбор конечных вариантов финансовых планов. Финансовая и инвестиционная политика имеют определенные направления и задачи.

Основными направлениями финансовой политики предприятия являются:

- Анализ и планирование денежных потоков;

- Выбор стратегии привлечения внешних ресурсов (кредиты, эмиссионная форма привлечения капитала);

- Управление оборотным капиталом, дебиторской и кредиторской задолженностью;

- Разработка учетной и налоговой политики;

- Контроль и управление затратами, включая выбор амортизационной политики;

- Выбор дивидендной политики.

Инвестиционная политика предприятия заключается в определении общего объема инвестиций, способов рационального использования накоплений, сочетании различных источников финансирования.

Планирование связано с одной стороны, с предотвращением ошибочных действий, а с другой - с уменьшением числа неиспользованных возможностей.

Финансовое планирование как субъективный процесс разработки и выполнения плановых заданий должен базироваться на объективных условиях учета действия экономических законов и закономерностей. Они влияют на установление основных направлений движения финансовых ресурсов, содержание финансовых планов, а также организацию данного процесса. В то же время от научного уровня финансового планирования, надлежащей его организации, применения прогрессивных видов и методов планирования во многом будет зависеть рациональное использование всех ресурсов, действенность экономических рычагов, стимулов и в целом финансовое состояние предприятия.

11. Организационная структура системы финансового планирования предприятия.

Любой вид деятельности требует наличия исполнительного механизма. Исполнительный механизм обеспечивает выполнение означенной деятельности, связывая требования управления с получением искомого результата. Связь осуществляется через структуры различного рода.

Для организации деятельности предприятие формирует организационную структуру, в рамках которой персонал выполняет предназначенные ему функции, совокупное исполнение которых дает возможность достичь целей управления.

Организационная структура (далее – оргструктура) определяется следующими характеристиками:

1. Функции

Предприятие может выполнять различные функции, содержание и количество которых варьируется в зависимости от вида деятельности, масштаба, сложности и т. д. Соответственно, функции разделяются на основные, называемые бизнес-функциями, совокупность которых составляет вид(ы) бизнеса(ов) компании, и поддерживающие их эффективное выполнение вспомогательные функции, называемые функциями управления. Таким образом, оргструктура должна обеспечить выполнение двух типов функций – ведение бизнеса и управление им.

2. Организационные звенья (оргзвенья)

Всю деятельность на предприятии осуществляет персонал, для выполнения своих функциональных обязанностей объединенный в оргзвенья. Оргзвенья – структурные подразделения, формируемые для организации работы сотрудников и управления ими в соответствии со спецификой бизнеса и поставленными целями. Каждое оргзвено (управление, отдел, бюро) в лице своих сотрудников выполняет определенный набор функций (бизнес-функций и/или функций управления).

Оргструктура должна обеспечить активное выполнение всех необходимых функций.

3. Иерархия

Соблюдение принципов управления для достижения эффективных результатов требует:

· структурирования элементов, в данном случае – оргзвеньев;

· установления ответственности подразделений за выполнение функций и наделения их соответствующими правами для несения такой ответственности.

И структурирование, и распределение прав и ответственности осуществляется путем выстраивания иерархии – одни оргзвенья становятся ответственными перед другими, а на более низком уровне внутри каждого оргзвена устанавливается ответственность одного лица (руководителя) за действия подчиненных ему сотрудников (исполнителей).

Сквозная цепочка ответственности (подчиненности) от верхнего уровня до нижнего уровня называется вертикалью управления. Вертикаль управления характеризуется количеством уровней ответственности (подчиненности).

Первый уровень образует высший руководитель исполнительной власти на предприятии, второй – подразделения, чьи руководители подчинены непосредственно первому уровню, и т.д. Последний уровень вертикали управления образуют руководители подразделений, ниже которых находится уже только уровень исполнителей – сотрудников, ничем организационно не управляющих.

Таким образом, оргструктура должна иметь вертикаль управления, обеспечивающую надежную и эффективную связь между всеми уровнями – от самого верхнего до самого нижнего.

Оргструктура, будучи инструментом исполнения, должна в рыночных условиях обеспечивать не формальное управление бизнесом, но такое его ведение, которое позволяет максимально приспособить его к условиям окружающей среды и запросам потребителей.

Существует три типа организационных структур:

1. Функциональная оргструктура основана на разделении всех звеньев по функциональному признаку. Эта оргструктура наилучшим образом приспособлена для исполнения функций. Но здесь же кроется и главный недостаток: есть ответственные за исполнение функций, но нет отвечающих за конечный результат. Ответственность за него возникает только на самом верхнем уровне управления, чего зачастую бывает недостаточно.

2. В дивизиональной структуре принципиально важным является выделение подразделений по продуктовому признаку (что производим, что будет в результате?), а функция используется только как признак группировки для подразделений, выполняющих общие функции для всего предприятия. Значит, подразделения становятся ключевым фактором, в то время как функции приобретают несколько подчиненное значение. К недостаткам дивизиональной оргструктуры относятся прежде всего: сложная организация взаимодействия подразделений и целых бизнесов, а также обострение проблемы распределения ресурсов, которая превращается в «перетягивание одеяла».

3. Для реализации ответственности за конечный результат, для которого невозможно выделить продуктовый признак, родилась матричная структура. Её идея заключается в том, чтобы выделить институт менеджеров, ответственных за проект или работу с клиентом, а уж они для решения своих задач смогут привлечь специалистов из любых подразделений – хоть продуктовых, хоть функциональных, организуя их деятельность наиболее рациональным образом. Функции здесь закреплены более или менее жестко, а вот подразделения становятся как бы «плавающими» и иерархия размывается. Главная особенность матричной оргструктуры заключается в отсутствии единого подразделения, способного создать конечный результат, в необходимости комбинировать функции (или продукты) для получения результата, а значит – в ответственности, которая ложится не на непосредственных исполнителей, а на подразделение, организующее весь цикл работ. Матричному типу также присущ недостаток – это двойное подчинение.

Независимо от типа оргструктуры ее «ячейкой» являются уже упоминавшиеся выше оргзвенья, которые формируются по определенным принципам.

1. Функциональный принцип, когда звено выделяется на основании того, какие функциональные обязанности оно должно выполнять.

2. Технологический принцип, по которому звено выделяется на основании того, работы на каком участке технологической цепочки (производственного процесса) оно должно выполнять. Будучи реализованным, этот принцип образует либо функциональную структуру, либо дивизиональную в зависимости от того, какой характер технологии на участке.

3. Продуктовый принцип, если звено выделяется в зависимости от того, производство, реализацию и сопровождение какого конкретного продукта (группы продуктов) оно должно осуществлять.

4. Рыночный принцип, который требует формировать звено на основании того, какую группу клиентов оно должно обслуживать. Если менеджеры такого звена имеют право рекрутировать сотрудников других подразделений, то рыночный принцип приведет нас напрямую к матричной структуре, но если такого права нет, мы остаемся в рамках функциональной структуры.

5. Территориальный принцип, который заставляет выделять звено по тому, в каком географическом регионе оно физически располагается или на который работает. Этот принцип предполагает, что внутри него будет использован еще какой-то или даже какие-то, потому что территориальное подразделение обычно бывает достаточно сложным и имеет собственную внутреннюю структуру.

6. Позаказный принцип, когда звено формируется для выполнения конкретного заказа (проекта). В этом случае звено не существует постоянно, а возникает в момент начала проекта (подготовки к проекту). Сотрудники в такое звено временно набираются из постоянно функционирующих отделов в зависимости от потребности в специалистах той или иной квалификации, а также занятости этих специалистов.

На одном предприятии могут присутствовать комбинации рассмотренных принципов (территориальные филиалы внутри разделены по продуктам), либо в каждой из функциональных областей использоваться свой принцип (производство организовано по технологическому принципу, а продажи – по рыночному). Комбинация принципов вполне логично приводит нас к реальной организационной структуре предприятия, в которой тем или иным способом сочетаются и функциональная, и дивизиональная, и матричная структуры.

12. Информационное обеспечение финансового планирования на предприятии.

Значение финансового планирования заключается в том, что оно дает возможность определить жизнеспособность проекта предприятия при условиях конкуренции и является инструментом получения финансовой поддержки от внешних инвесторов.

Следовательно|итак|, основными заданиями|задачами| финансового планирования на предприятии являются:

* обеспечение производственной и инвестиционной деятельности необходимыми финансовыми ресурсами;

* установка рациональных финансовых отношений с субъектами хозяйствования, банками, страховыми компаниями;

* определение путей эффективного вложения капитала, оценка рационального его использования|употребления|;

* выявление|обнаружение| и мобилизация резервов увеличения прибыли за счет рационального использования|употребления| материальных, трудовых и денежных ресурсов;

* осуществление контроля за образованием и использованием|употреблением| платежных средств.

Финансовое планирование дает возможность р|ешить| следующие конкретные вопросы:

- какие денежные средства может иметь предприятие в своем распоряжении;

- каковы источники|родники,истоки| их поступления;

- достаточно ли финансовых ресурсов для выполнения начерченных заданий|задач|;

- какая часть средств должна быть перечислена в бюджет, внебюджетные фонды, банкам и другим кредиторам;

- как должны осуществляться распределение|распределение| и использование|употребление| прибыли на предприятии;

- как обеспечивается реальная сбалансированность плановых расходов и доходов предприятия на принципах самоокупаемости и самофинансирования.

Система информационного обеспечения финансового планирования является составляющей информационной системы финансового менеджмента.

В целом, же, информационная система (или система информационного обеспечения) финансового менеджмента представляет собой про-цесс непрерывного целенаправленного подбора соответствующих информативных показателей, необходимых для осуществления анализа, планирования и подготовки эффективных оперативных управленческих решений по всем аспектам финансовой деятель-ности предприятия [11, с.21].

Содержание системы информационного обеспечения финансо-вого планирования, ее широта и глубина определяются отраслевыми особенностями деятельности предприятий, их организационно-пра-вовой формой функционирования, объемом и степенью диверсифи-кации финансовой деятельности и рядом других условий. Конкретные показатели этой системы формируются за счет как внешних (находя-щихся вне предприятия), так и внутренних источников информации. В разрезе каждой из групп этих источников вся совокупность показа-телей, включаемых в информационную систему финансового планирования, предварительно классифицируется.

Система показателей информационного обеспечения финан-сового планирования, формируемых из внешних источников, де-лится на четыре основные группы (см.рис. 1.6).

Рисунок 1.6 - Показатели используемые для составления финансовых планов, формируемые из внешних источников информации

1. Показатели, характеризующие общеэкономическое разви-тие страны:

а) показатели макроэкономического развития;

б) показатели отраслевого развития.

2. Показатели, характеризующие конъюнктуру финансового рынка:

а) показатели рынка фондовых инструментов;

б) показатели конъюнктуры рынка денежных инструментов.

3. Показатели, деятельность контрагентов и конкурентов:

а) банков;

б) страховых компаний;

в) поставщиков продукции;

г) покупателей продукции;

д) конкурентов.

4. Показатели, деятельность контрагентов и конкурентов

а) по финансовой деятельности предприятий;

б) по функционированию отдельных сегментов финансового рынка.

Система показателей формируемых из внутренних источников информации, де-лится на три основные группы (см. рис. 1.7).

1. Показатели, характеризующие финансовое состояние и результаты финансовой деятельности:

а) показатели, характеризующие состав активов и структуру используемого капитала;

б) показатели, характеризующие основные финансовые результаты хозяйственной деятельности предприятия;

в) показатели, характеризующие движение денежных средств и отдельных финансовых фондов.

2. Показатели, характеризующие финансовые результаты деятельности отдельных структурных подразделений предприятия:

а) показатели, характеризующие финансовые результаты деятельности по основным сферам финансовой деятельности;

б) показатели, характеризующие финансовые результаты деятельности в региональном разрезе;

в) показатели, характеризующие финансовые результаты деятельности отдельных центров ответственности.

3. Показатели, характеризующие финансовые результаты деятельности отдельных структурных подразделений предприятия:

а) система внутренних нормативов, регулирующих финансовое развитие предприятия;

б) система плановых показателей финансового развитие предприятия.

Использование всех представляющих интерес показателей, формируемых из внешних и внутренних источников, позволяет со-здать на каждом предприятии целенаправленную систему информа-ционного обеспечения финансового планирования, ориентированную как на принятие стратегических финансовых решений, так и на эф-фективное текущее управление финансовой деятельностью.

Если посмотреть на фазы процесса планирования и управления выполнением плана, то можно увидеть|узреть|, что все они, кроме частичной|отчасти| фазы реализации, являются собственно говоря процессами переработки информации. Первые четыре фазы планирования можно интерпретировать как процесс переработки информации (input-output). Информация на входе (input) переделывается|перерабатывается| на нескольких степенях обработки с помощью|посредством| определенных технических приемов и информации, которая получается на выходе (output), то есть исходя из альтернативы плана. В этом случае планирования является процессом превращения|преобразования,претворения| входящей информации в исходящую|выходную|. Четкая ориентация этого процесса достигается систематической|систематичной| координацией всех фаз процесса планирования на основании широкого согласования первичной информации (feed forward) и информации обратной связи (feed back) [6, с.624].

Процесс планирования, предусматривает применение различных видов информации.

По стадиями управления различают прогнозную, плановую, учетную, нормативную информацию, информацию для анализа хозяйственной деятельности и оперативного управления.

Прогнозная информация связана|повязана| с функцией прогнозирования, плановая - с планированием (стратегическим, текущим); учетная - с управленческим, финансовым учетом; информация для анализа хозяйственной деятельности - с функцией экономического|экономичного| анализа; для оперативного управления и регуляции - с соответствующими функциями.

Нормативная информация возникает и используется на стадиях технической подготовки производства, а также в других случаях, например, для формирования цен, тарификации. Она содержит нормы и нормативы, цены, расценки, тарифы, а также некоторые|некие| другие данные, например, предварительно|загодя,заранее| обусловленные табличные величины (ставки подоходного налога из|с| граждан и т.п.).

Нормативную информацию можно условно разделить на нормативно-правовую и нормативно-справочную. К|до| нормативно-правовой принадлежат распоряжения органов законодательной и исполнительной власти (законы, постановления, акты), которые|какие| регулируют экономическую|экономичную| деятельность предприятия.

Нормативно-справочная информация - это нормы и нормативы, которые|какие| определяются руководством предприятия (например, нормы расходов материалов). К|до| справочной принадлежит информация, одинаковая для всех функциональных разновидностей: название предприятия, министерства, ведомства, штатное расписание, список поставщиков и покупателей и тому подобное.

Поскольку планирование является процессом переработки информации, то степень определенности и вероятности прогнозной информации, что переделывается|перерабатывается|, влияет на степень надежности планирования. То есть планирование проводится в условиях полной информации (определенности), неполной информации ли (неопределенность).

При наличии полной информации (детерминированый| случай) планы разрабатываются, исходя из того, что знание о содержании плана (цель, постановку, проблемы, инструменты, изменения|смены|, данные, сроки|термины|) является полным, надежным и определенным.

Первый случай неполной информации встречается при наличии определенных рисков. О планировании с учетом определенных рисков можно говорить тогда, когда тот, кто разрабатывает план, должен считаться с тем, что, например, при каждой реализованной альтернативе могут быть разные|различные| следствия в каждом частном случае. Это касается и инструментальных переменных, данных, сроков|терминов| т.д.

Одним из случаев неполной информации |приведем| является планирование в условиях неопределенного риска. Разработчик в этой ситуации должен выходить с того, что каждая из|с| реализованных альтернатив может привести до нескольких следствий, вероятность наступления которых|каких| неизвестна. О вероятности поведения|обхождения| факторов внешней среды, что влияет на выбор альтернативы, нельзя не сделать|совершить| никаких предположений.

Невзирая на|несмотря на| то, что в практике планирования ситуации неопределенного риска встречаются чаще, чем ситуация определенности, именно ей, а тем самым и системам планирования, которые функционируют в условиях полной информации, уделяется большое|великое| значение. Причины этого стоит искать в том, что практике планирования свойственные:

- мышление по упрощенным образцам (моделях);

- сводка|возведение,сведение,свод| неопределенных ожиданий при получении информации путем приведения или учета неучета рисков к|до| определенным ожиданиям;

- расчет плановых альтернатив для разных|различных| вариантов ожиданий в будущем;

- общее предположение, что детальный учет всей неполной информации о будущем развитии событий очень незначительно влияет на результаты, рассчитанные при планировании в условиях полной информации.

Независимо от сформированного состояния|стана| в практике планирования, новейшие теории принятия решений, а также теории планирования направлены на более широкий и детальный учет влияния неполной информации.

В организационных процессах средство и продукт труда является информацией: планы, отчеты, нормативы, организационные регламенты и т.п. Эти процессы можно назвать информационными. Они всегда заканчиваются информационными ресурсами.

Информационные ресурсы по своему назначению также обслуживают материальные (технические) процессы путем разработки их информационных моделей, как производственного процесса, так и его конечных|концевых| результатов. Организационные процессы обеспечивают взаимосвязь технических процессов. Эта взаимосвязь может быть технологической и организационной. В технологии производства объединяются модели и конструкции изделий, материалов, режим обработки, оборудование и т.д.

Перед тем как начать поиск информации, предприятие должно определить круг|окружность| запросов по каждому из|с| элементов внутренней и внешней среды.

Как правило, наибольшая часть информации поступает из внутренних источников|родников,истоков|, используются данные оперативного и бухгалтерского учета, планирования и тому подобное. Сбор|сборка,собирание| информации происходит постоянно (в сроки бухгалтерской и статистической отчетности), или эпизодически (в случае необходимости). Сбор|сборка,собирание| эпизодической информации нуждается в разработке специальных процедур проведения обследований, получения индивидуальных и групповых оценок.

К|до| источникам|родникам,истокам| внутренних информационных данных принадлежат [36, с.20]:

- бухгалтерский учет и отчетность;

- статистический учет и отчетность;

- оперативный учет и отчетность.

Данные бухгалтерского учета дают объективную количественную характеристику многообразных|разнообразных| хозяйственных операций, обобщенную характеристику всей совокупности средств производства по составу|слогом,складом| и размещению, по источникам образования и целевому назначению|добавление|. Для этого используются методы сквозного и непрерывного наблюдения, суровое|строгое| документирование, систематизация на счетах, группировка|группировка| в балансе и других отчетных таблицах.

Учетно-аналитическая информация является основой|основанием| для принятия решений по|с| организации, планирования и регулирования хозяйственной деятельности предприятия. Особенности учетной информации зависят от видов учета (оперативного, бухгалтерского, статистического); форм бухгалтерского учета (таблично-автоматизированной, диалоговой, безбумажной); от источников|родников,истоков| и методов формирования переменной|изменяемой,меняющейся,обменной,сменной| и условно-постоянной информации и алгоритма их машинной обработки.

Учетные данные отображают фактическое состояние|стан| производственно-хозяйственной деятельности предприятия и являются информационной моделью производства. Кроме отображения действительного состояния|стана| объекта, на учетную информацию полагается и ретроспективная функция, которая нуждается в длительном хранении|сбережении,сохранении| этой информации (в виде форм бухгалтерской отчетности).

Конечные|концевые| данные являются результатом решения учетных заданий|задач| с нахождением сводно-итоговых величин по установленным группировочным| признакам, для чего реализуются арифметические и логические|логичные| операции, операции сортировки информации. Качества учетной информации зависят от использованной методологии ее восприятия, систематизации и обобщения, а также от специфических особенностей учетных заданий|задач|: решение (всегда расчетным или логическим|логичным| способами); алгоритмичности|; документальности входных и исходных|выходных| данных; использование|употребление| тех же данных для формирования различных|различных| показателей; информационной связи учетных заданий|задач|; необходимости накопления данных; регламентации сроков|терминов| развязывания|решения| задач.

Кроме данных бухгалтерского учета, для оценки выполнения планов (ежемесячных, квартальных, годовых) используются и статистические данные, благодаря которым|каким| выясняются|проявляются| определенные экономические|экономичные| закономерности.

Текущее планирование использует сведения|ведомости| оперативного учета и отчетов, обеспечивая быстрое|скорое| получение соответствующей информации.

Результативная информация подается|дается| в виде данных о недостатках в работе и соответствующих виновников, или о неиспользованных резервах и способах их мобилизации. В отличие от текущего планирования, оперативное использует ежедневную информацию о деятельности предприятия, данные первичных бухгалтерских и других документов, материалов контроля, наблюдения, направлений и тому подобное. Для него характерная определенная приблизительность результативной информации.

Выборочные|избирательные| учетные данные необходимы для детализации показателей отчетности. Используются эпизодические выборки, наблюдения, углубленные проверки. Источником|родником,истоком| выборочных|избирательных| данных является текущий бухгалтерский учет и первичная документация.

К|до| внеучетным| данным относятся, например, материалы сборов трудовых коллективов, бесед с работниками предприятия. При этом значительное количество информации можно получить по вопросам организации труда и производства, финансового состояния|стана|. На практике руководители различных|различных| уровней выполняют|исполняют| собственный оперативный анализ, ведут регистрацию важнейших процессов и операций, приблизительные расчеты, планируют соответствующие мероприятия. Таким образом каждое лицо|личность|, которое|какое| отвечает за принятие решений, одновременно становится|стает| и пользователем (информантом), и источником|родником,истоком| информации (информатором).

Перечень|перечисление| информационных характеристик внутренней среды можно объединить по таким признакам (табл. 1.1).

Внешней информацией для планирования является информация о поставщиках, конкурентной среде, покупателях и тому подобное. Источниками|родниками,истоками| такой информации могут быть: законодательная база, официальная бухгалтерская и статистическая отчетность, публикации, другие предприятия, информационная индустрия и самостоятельные маркетинговые исследования.

Таблица 1.1. Информационная характеристика внутренней среды предприятия

| Производство | Размеры, мощность и тип оборудования Источника|родника,истока| снабжения Тенденция производства Инновационные возможности Нормирования работ Уровень нехватки|брака| |

| Маркетинг | Номенклатура продукции Качество продукции Размеры и судьба|участь,доля| рынков Качество маркетинговых исследований Эффективность применения рекламы Организация продаж и сервис |

| Финансы | Активы Валовые накопления Доход Источники|родника,истока| денежных поступлений Показатели баланса |

| Управление персоналом | Программы изучения Процедуры привлекательности и подбора| кадров Анализ трудовых операций Содержательность работы Система премий |

| Организационная структура. Власть и лидерство | Форма делегирования полномочий Тип организационной структуры Отношения между менеджерами и рабочими Характер собственности Эффективность менеджера |