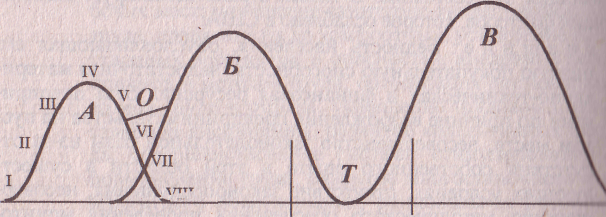

В развитии любой фирмы проглядываются определенные закономерности, отличающиеся скоростью протекания и амплитудой уровня развития. Проследим их по схеме жизненного цикла предприятия:

Рисунок 1 – Схема жизненного цикла предприятия

В нем можно выделить следующие стадии: стадия I — зарождение; стадия II - развитие; стадия III — бурный рост; стадия IV — стабильное развитие, стадия V — появление тенденции спада; стадия VI — активный спад, стадия VII — банкротство; стадия VIII — ликвидация деятельности.

А, Б, В — жизненные циклы деятельности предприятия.

Однако ликвидация деятельности предприятия не всегда совпадает с ликвидацией самого предприятия. Так, на рисунке между жизненными циклами Б и В существует временной шаг Т, т.е. предприятие, исчерпав все свои резервы в период функционирования в цикле Б, может продлить свою жизнь в цикле В лишь при условии сторонних финансовых инъекций. В период же Тпредприятие претерпевает кризис. Такой жизненный путь характерен для большинства отечественных предприятий, адаптированных к бюджетным ассигнованиям.

Однако существует и другой путь. Кризис можно предотвратить, если вовремя переориентировать направление деятельности предприятия. Это означает необходимость выделения финансовых средств из прибыли, получаемой от успешно развивающейся деятельности в период стабильного развития предприятия, на маркетинговые исследования и перепрофилирование этой деятельности в будущем. Причем стадия развития нового вида деятельности должна совпасть со стадией появления тенденции спада в результатах осуществляемой деятельности. В этом случае скачок в развитии предприятия в переходный период будет сглажен (на рисунке — линия О), так как влияние негативной тенденции на жизнедеятельность предприятия будет ослаблено наложением позитивной тенденции в развитии новой деятельности. Таким образом, жизненный цикл предприятия можно продлить. Это идеальная модель жизни предприятия. В действительности предпринимательская деятельность всегда связана с риском. При наступлении рискового случая возникает потребность в финансовом оздоровлении «неудачников».

Различают два вида тактики финансового оздоровления:

а) Защитная — проведение сберегающих мероприятий, основу которых составляет сокращение всех расходов, связанных с производством и сбытом продукции, содержанием основных фондов и персонала.

б) Наступательная — проведение мероприятий реформаторского характера, направленных на приток инвестиций извне, либо обеспечение условий для их поступлений в любой форме: от реализации производства, , кредитов, капитала за счет повышения эффективности использования имущества, включая фондовый портфель, из требование государственной поддержки, налоговых льгот, участие в конкурсах инвестиционных проектов. [18, с.135]

Итак, по анализу предприятия можно сделать выводы, что в целом предприятие имеет неустойчивое финансовое положение, и неудовлетворительную структуру баланса. В то же время у предприятия довольно высокая степень оборачиваемости капитала, что сочетается с высокой кредиторской задолженностью в 2003г. Кредиторская задолженность предприятия должна быть сокращена или должен быть увеличен собственный капитал, т.к. использование заемных средств делает невыгодным хозяйственную деятельность предприятия.

Дебиторская задолженность выросла в отчетном году. По возможности нужно искать пути снижения кредиторской задолженности, т.к. дебиторская задолженность не покрывает кредиторскую. Предприятию следует также обратить внимание на постоянный рост запасов, что приводит к изъятию средств из оборота на длительный период.

В итоге, руководству ООО «Ареал» и предприятиям, находящимся в подобном состоянии, по моему мнению, необходимо предпринять следующие шаги по совершенствованию хозяйственной деятельности, которые, на мой взгляд, окажут, безусловно, положительное влияние на успешное развитие предприятия в будущем:

а) Закупить новое высокопроизводительное оборудование, которое позволит кроме повышения мощности, расширить ассортимент выпускаемой продукции.

б) Проводить больше мероприятий по социальной защищенности сотрудников предприятия, ввести гибкую систему поощрения сотрудников по результатам труда.

в) Так же для предприятия нужен дополнительный «механизм», который бы мог одновременно анализировать, помогать управлять и планировать будущее финансовое состояние. Таким механизмом, на современных этапах, лучше всего зарекомендовал себя управленческий учет. Он показывает, как завтра будет выглядеть баланс, отчет о прибылях и убытках и отчет о движении денежных средств, при принятии руководством того или иного решения сегодня. Данный учет выполняет функцию постоянно действующей ревизии, т.к. постоянно контролирует все хозяйственные операции. Введение управленческого учета на предприятии не требует ни технических изменений, ни ощутимых финансовых вложений, и способно улучшить его финансовое состояние на порядок в течение года.

Так же, сегодня управленческий учет уже не ограничивается только анализом и управлением затратами. Важнейшей частью управленческого учета является планирование и бюджетирование, то есть процедуры распределения средств и ресурсов организации для достижения поставленных целей.

И в российской, и в международной практике именно на базе управленческого учета принимаются управленческие решения, осуществляются контроль за текущей деятельностью и планирование.

Правила управленческого учета могут базироваться на международных стандартах финансовой отчетности (МСФО), зарубежных национальных стандартах (US GAAP, UK GAAP и т.д.), российских правилах ведения бухгалтерского учета. Необходимо выделить основные бухгалтерские принципы и методы, которые нужно перенести в систему управленческого учета:

а) двойная запись;

б) отражение фактов хозяйственной деятельности в том периоде, когда они произошли (метод начисления);

в) существенность (должна отражаться только существенная информация);

г) представление правдивой информации;

д) баланс между выгодами и затратами (выгоды, извлекаемые из информации, должны быть больше затрат на ее получение);

е) приоритет содержания над формой (операции должны отражаться в учете исходя из их экономической сути, а не из юридического содержания);

ж) соответствие (отнесение расходов к доходам, для получения которых эти расходы и был произведены).

Поскольку управленческий учет регулируется только внутрикорпоративными нормами и предназначен исключительно для внутренних пользователей, то целесообразно утвердить указанные принципы приказом руководства и принять их в качестве основополагающих правил управленческого учета.

Заключение

Предприятию необходимо проводить финансовый анализ для преждевременного выявления вероятности неплатежеспособности. Он показывает объективную картину состояния фирмы: прибыли и убытки, изменения в структуре активов и пассивов, расчеты с дебиторами и кредиторами, ликвидность, устойчивость и т.д. Его цель - выявить и устранить недостатки в финансовой деятельности на ранней стадии и отыскать пути улучшения финансового состояния и платежеспособности. В данной дипломной работе была проведена оценка вероятности банкротства фирмы и разработаны пути по их ликвидации.

Методы анализа финансового состояния показали на деятельности ООО «Алупро Рус». Анализ и динамика показателей проводился на примере бухгалтерской финансовой отчетности ООО «Алупро Рус» за 2016-2018 года.

Как было выяснено в ходе проведения анализа по основным технико-экономическим показателям, выручка от продаж 2011 г. растет в 2 раза медленнее предыдущего года - прирост составил 17 %.

Проанализировала динамику имущества и капитала ООО «Алупро Рус» по форме №1, сделав следующие выводы:

· рост стоимости внеоборотных активов к 2018 г. на 610 тыс. руб. вызван увеличением отложенных налоговых активов на 590 тыс. руб.;

· оборотные активы к 2018 г. увеличиваются на 53 тыс. руб. в основном за счет увеличения запасов на 2773 тыс. руб.;

· капитал предприятия снизился на 2360 тыс. руб. с увеличением непокрытых убытков на 2360 тыс. руб.;

Как показал анализ, ликвидность баланса ООО «Алупро Рус» неудовлетворительна: увеличилась кредиторская задолженность с 2016 года к 2018 году в 3 раза и составляет 6613 тыс. руб., а так же появились в 2018 году заемные средства в размере 2006 тыс. руб.

По всем показателям ликвидности в 2017-2018 годах наблюдается отрицательная тенденция и не соответствие норме.

В ходе проведения анализа отчета о прибылях и убытках (форма №2) выяснилось, что прирост управленческих расходов на приводит к убытку от продаж.

На присутствие вероятности банкротства ООО «Алупро Рус» оказывает недостаток собственных оборотных средств. Увеличение доли заемного капитала приводит к высокой финансовой зависимости предприятия от кредиторов и сокращению уровня рентабельности по всем категориям.

Основными направлениями оздоровления финансового состояния предприятия и восстановлению платежеспособности являются:

· реструктуризация задолженности предприятия;

· взыскание дебиторской задолженности;

· лизинг, как средство обновления оборудования предприятия;

· снижение себестоимости.

Управление дебиторской задолженностью является очень важным фактором в развитии деятельности предприятия, потому что получение платежей от дебиторов является важнейшим источником поступления средств на счет организации.

Согласно зарубежной практике формирования резервов выяснилось, что резервом увеличения прибыли для данного предприятия послужит сумма в размере 839,78 млн. руб., взысканная с дебиторов. Преобразования в оборотных активах приведут к высвобождению оборотных средств в размере 4590 млн. руб. и длительность одного оборота оборотных средств составит на 11 дней меньше.

Экономический эффект от предложенного мероприятия по обновлению оборудования для безаварийной работы технологического процесса предприятия за счет лизинга только по 1 виду составил 1,3 млн. руб. При обновлении всего оборудования на сумму 183254 млн. руб. экономический эффект будет в разы больше.

Таким образом, мы доказали, что от данного мероприятия положительного эффекта можно добиться, что послужит снижению себестоимости, а значит и резервом увеличения прибыли.

Данному предприятию ООО «Алупро Рус» можно порекомендовать избавиться от убыточных и малорентабельных изделий, наоборот, увеличить производство высокорентабельных видов продукции, что значительно повысит выручку от реализации и повлечет за собой улучшение финансового, экономического положения комбината.

Список используемой литературы

1. Федеральный закон от 26.10.2002 №127-ФЗ (ред. от 27.12.2018) «О несостоятельности (банкротстве)» (с изм. и доп., вступ. в силу с 01.01.2019)

2. Уголовный кодекс Российской Федерации от 13.06.1996 N 63-ФЗ (ред. от 27.12.2018) (с изм. и доп., вступ. в силу с 08.01.2019)

3. Русская правда (Краткая редакция /Подготовка текста, перевод и комментарии М.Б. Свердлова//Библиотека литературы Древней Руси [Электронное издание]/Институт русской литературы (Пушкинский Дом)РАН.-Т.4:XII век.]Самсонов Н.Ф. Финансы, денежное обращение и кредит. М.: ИНФРА, 2014. - 302с.

4. Артеменко В.Г., Белендир М.В. Финансовый анализ: Учебное пособие - М.: ДИС НГАЭиУ, 1997. - 128 с.

5. Ковалев В.В., Привалов В.П. Анализ финансового состояния предприятия - М.: Центр экономики и маркетинга, 1995. - 192 с.

6. Никольская Э.В., Лозинская В.Б. Банкротство предприятий в современных условиях - М.: МГАП Мир книги, 2002. - 316 с.

7. Астахов В.П. Анализ финансовой устойчивости и процедуры, связанные с банкротством. М.: Ось — 89, 1995. 80 с.

8. Кодраков Н.П. Основы финансового анализа - М.: Главбух, 1998. - 114 с.

9. Финансовый менеджмент / Под ред. Е.С. Стояновой - М.: Перспектива, 2000. - 216 с.

10. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. М.: Инфра-М, 1999. - 512 с.

11. Ефимова О.В. Финансовый анализ - М.: Бухгалтерский учет, 1999. - 208 с.

12. Дружинин А.И., Дунаев О.Н. Управление финансовой устойчивостью - Екатеринбург: ИПК УГТУ, 2003. - 113 с.

13. Абрютин М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия. М.: Дело и Сервис, 1998. - 180 с.

14. Бланк И.Б. Финансовый менеджмент - Киев: Ника — Центр — Эльга, 1999. - 306 с.

15. Баканов М.И., Шеремет А.Д. Теория экономического анализа - М.: Финансы и статистика, 2002. - 218 с.

16. Ковалев В.В. Система управления банкротством предприятий - М.: Финансы и статистика, 2000. 514 с.

17. Костинская А.А., Мониторинг управления банкротством предприятий. Ростов н/Д: СТИФА, 1998. - 70 с.

18. Бодрова Т.Р., Диагностика предприятий. СПб: МОСТ, 2001. - 114 с.

19. Баканов М.И., Сергеев Э.А. Финансы// Бухгалтерский учет. 1999. №10. С. 64-66.

20. Шадрина Г.В., Егорова Л.И. Бухгалтерский учет и анализ: учебник и практикум для прикладного бакалавриата. – М.: Юрайт, 2016. – 429 с.

21. Романова Л.Е., Давыдова Л.В., Коршунова Г.В. Экономический анализ: учебное пособие. – СПб.: Питер, 2015. – 336 с.

22. Медведева О.В., Шпилевская Е.В., Немова А.В. Комплексный экономический анализ хозяйственной деятельности. – М.: Феникс, 2016 – 154 с.

23. http://www.consultant.ru

Приложение 1

Таблица 1 - Система коэффициентов Бивера

| Коэффициент | Формула расчета | Группа 1 (финансово устойчивые) | Группа 2 (за 5 лет до банкротства) | Группа 3 (за 1 год до банкротства) |

| Коэффициент Бивера | (Чистая прибыль + Амортизация) / (Долгосрочные + Краткосрочные обязательства) | От 0.4 до 0.17 | От 0.17 до - 0.15 | <-0.15 |

| Рентабельность активов (ROA), % | Чистая прибыль *100 / Активы | 6-8 | 4 | -22 |

| Коэффициент покрытия активов собственными оборотными средствами (Working capital) | (Собственный капитал – Внеоборотные активы) / Активы | <0.37 | <0.5 | <0.8 |

| Коэффициент текущей ликвидности (Current ratio) | Оборотные активы / (Долгосрочные + Краткосрочные обязательства) | <3.2 | <2 | <1 |

Приложение 2

Таблица 2 – Достоинства и недостатки моделей оценки вероятности банкротства

| Модель | + | - |

| Двухфакторная модель Альтмана | Незначительное количество показателей | Нет влияния на рыночную активность; нет учета отраслевой и региональной специфики; может иметь устаревшие данные |

| Пятифакторная модель Альтмана | Примененные показатели в модели отражают различные аспекты деятельности предприятия | Модель применима только для акционерных обществ, чьи акции обращаются на рынке ценных бумаг |

| Модель Таффлера и Тишоу | Простота расчета | Практически все должники были признаны финансово устойчивыми, модель дает неадекватный прогноз; используется только для акционерных обществ, акции которых торгуются на рынке |

| Модель Спрингейта | Показывает достаточный уровень надежности прогноза; простота и скорость расчета | Нет отраслевой и региональной дифференциации |

| Модель Бивера | Использование показателя рентабельности активов | Сложно интерпретировать результат; отсутствие итогового показателя риска банкротства |

| Модель Фулмера | Динамическое прогнозирование финансового состояния; учитывается размер предприятия | Дает неадекватный прогноз; технические сложности в произведении расчетов |

| Модель Беликова-Давыдовой | Ориентирована на российскую экономику; применение на основе бухгалтерского баланса | Нет отраслевой дифференциации интегрального показателя экономики; может иметь устаревшие данные |

| Модель Зайцевой | Существует возможность использования в российских условиях; используются в качестве переменных показатели, для которых определены нормативные значения | Невысокая адекватность прогнозов; необходимо привлекать коэффиц |

Приложение 3

Устав ООО «Алупро Рус»

Приложение 5

Дата: 2019-02-24, просмотров: 402.