Цены определяют структуру производства, оказывают решающее воздействие на движение материальных потоков, распределение товарной массы, уровень благосостояния населения. В значительной степени проявляется воздействие цены на денежный и кредитный рынки, выступающие частью экономической системы. Особенно резко проявляются эти процессы в условиях экономического кризиса.

Денежное обращение – это движение денег в процессе выполнения ими функций средства обращения, платежа, образования денежных резервов и сбережений.

Зависимость ценообразования от изменения количества денег в обращении проявляется через действие законов стоимости и денежного обращения: цены на товары должны устанавливаться на основе стоимости, а количество денег в обращении должно соответствовать объему производимых товаров и услуг, на основе действующей системы цен.

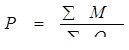

В результате цена товара (Р) в определенный период обусловливается двумя основными показателями: массой денежный средств, выделяемых потребителями для удовлетворения потребностей в товаре (М) и количеством товара, предложенного для реализации на данном рынке (Q) - формула американского экономиста И. Фишера (1.4):

, ,

| (1.4) |

где Р - цена товара;

М – денежная масса (количество денег в обращении);

Q – количество товара, предложенного для реализации на данном рынке.

Для региона проблема стабильности цен и денежного обращения сегодня во многом зависит от отечественных производителей и от скорости обращения денег. Национальный банк (НБ), занимающийся выпуском денег в обращение, прогнозирует темпы роста производства, цен, скорости обращения денег. Например, если ожидается повышение цен, то уже в текущем периоде принимаются меры для ограничения денежной массы в обращении.

Налогом и сбором (обязательным платежом) в бюджеты и в государственные целевые фонды является обязательный взнос в бюджет соответствующего уровня или государственный целевой фонд, осуществляемый плательщиками в соответствии с законодательством о налогообложении.

Совокупность налогов, сборов, пошлин и других платежей, вносимых в доходы соответствующих бюджетов и внебюджетных фондов в порядке и на условиях, определяемых законодательными актами, образуют систему налогов.

Налоги и сборы (обязательные платежи), которые включаются в цену товаров (работ, услуг) или относятся на их себестоимость, уплачиваются независимо от результатов финансово-хозяйственной деятельности.

Плательщиками налогов и сборов (обязательных платежей) являются юридические и физические лица, на которых законодательством о налогообложении возложена обязанность уплачивать налоги и сборы (обязательные платежи).

Объектами налогообложения являются доходы (прибыль), добавленная стоимость продукции (работ, услуг), стоимость продукции (работ, услуг), в том числе таможенная, или ее натуральные показатели, специальное использование природных ресурсов, имущество юридических и физических лиц и другие объекты, определенные законодательством о налогообложении.

В регионе взимаются:

- общегосударственные налоги и сборы (обязательные платежи);

- местные налоги и сборы (обязательные платежи).

К общегосударственным налогам и сборам относятся такие:

1) налог на добавленную стоимость;

2) акцизный сбор;

3) налог на прибыль предприятий, в том числе дивиденды, уплачиваемые в бюджет государственными некорпоратизированными, казенными или коммунальными предприятиями;

4) налог на доходы физических лиц;

5) таможенная пошлина;

6) государственная пошлина;

7) налог на недвижимое имущество (недвижимость);

8) плата за землю (земельный налог, а также арендная плата за земельные участки государственной и коммунальной собственности);

9) рентные платежи;

10) налог с владельцев транспортных средств и других самоходных машин и механизмов;

11) налог на промысел;

12) сбор за геологоразведочные работы, выполненные за счет государственного бюджета;

13) сбор за специальное использование природных ресурсов;

14) сбор за загрязнение окружающей природной среды;

15) сбор на обязательное государственное пенсионное страхование;

16) плата за торговый патент на некоторые виды предпринимательской деятельности;

17) фиксированный сельскохозяйственный налог;

18) сбор на развитие виноградарства, садоводства и хмелеводства;

19) единый сбор, взимаемый в пунктах пропуска через государственную границу;

20) сбор за использование радиочастотного ресурса;

21) сбор в Фонд гарантирования вкладов физических лиц;

22) сбор в виде целевой надбавки к действующему тарифу на электрическую и тепловую энергию, кроме электроэнергии, произведенной квалифицированными когенерационными установками;

23) сбор за проведение гастрольных мероприятий;

24) судебный сбор;

25) сбор в виде целевой надбавки к утвержденному тарифу на природный газ для потребителей всех форм собственности.

Механизм взимания и порядок уплаты местных налогов и сборов устанавливаются сельскими, поселковыми, городскими советами в соответствии с перечнем и в границах предельных размеров ставок, установленных соответствующими законами о налогообложении.

К местным налогам относятся:

1) налог с рекламы;

2) коммунальный налог.

К местным сборам (обязательным платежам) относятся:

1) сбор за парковку автотранспорта;

2) рыночный сбор;

3) сбор за выдачу ордера на квартиру;

4) курортный сбор;

5) сбор за участие в бегах на ипподроме;

6) сбор за выигрыш на бегах на ипподроме;

7) сбор с лиц, участвующих в игре на тотализаторе на ипподроме;

8) сбор за право использования местной символики;

9) сбор за право проведения кино- и телесъемок;

10) сбор за проведение местного аукциона, конкурсной распродажи и лотерей;

11) сбор за выдачу разрешения на размещение объектов торговли и сферы услуг;

12) сбор с владельцев собак.

Налоги по-разному отражаются в составе цены. Одни из них входят в состав затрат, другие уменьшают прибыль, остающуюся в распоряжении предприятия, третьи являются прямой надбавкой к цене или элементами цены. Динамика цен вызывает изменения в расходной и доходной части бюджетов и внебюджетных фондов. По причине инфляции часть налоговых поступлений возрастает автоматически с ростом цен, поскольку большинство из них по форме исчисления связаны либо с ценой в целом, либо с ее составляющими. В тех случаях, когда этого недостаточно, ставки налогов повышаются или вводятся новые налоговые платежи.

Взносы в общеобязательные государственные целевые фонды, которые начисляются на заработную плату работников, не включаются в систему налогообложения, но вместе с тем существенно влияют на экономические результаты деятельности субъектов предпринимательской деятельности, в частности, на их расходы. К таким обязательным платежам относятся:

взносы на общеобязательное государственное пенсионное страхование, которые уплачиваются по ставке 33,2% от начисленной заработной платы и, кроме того, удерживаются с каждого работника по ставке 1-5% от начисленной заработной платы;

взносы на общеобязательное социальное страхование в связи с временной потерей трудоспособности и расходами, обусловленными рождением и погребением, которые также уплачиваются по ставке 1,5% от начисленной заработной платы, а также удерживаются с каждого работника по ставке 0,5-1% от начисленной заработной платы;

взносы на общеобязательное социальное страхование на случай безработицы, которые уплачиваются по ставке 1,3% от начисленной заработной платы, а также удерживаются с каждого работника по ставке 0,5% от начисленной заработной платы;

взносы на общеобязательное социальное страхование от несчастного случая на производстве и профессионального заболевания, которые повлекли потерю трудоспособности, исчисляются исходя из страховых тарифов, установленных в процентах от фактических расходов на оплату труда наемных работников. Размер страховых тарифов составляет от 0,86 до 13,8% в зависимости от класса профессионального риска производства.

Большинство предприятий в регионе испытывает недостаток собственных финансовых ресурсов. Недостаток средств выполняется с помощью кредитной и денежной эмиссии.

Коммерческие банки, выдавая деньги в долг, стремятся получить прибыль. Поэтому кредитование само по себе приводит к постепенному росту цен. В свою очередь, рост цен способствует развитию кредита. Так как, при росте цен растут и затраты, предприятия сталкиваются с трудностями, особенно в закупочных процессах. Таким образом, высокие темпы роста цен способствуют поддерживанию постоянного спроса на кредитные ресурсы, а следовательно и высокой цене кредита. С помощью изменения учетной ставки НБУ государство замедляет рост цен, хотя действие этого фактора можно считать относительным.

Дата: 2019-02-02, просмотров: 376.