6916 Просмотров

Комментировать

Тема 3. Макроэкономическое равновесие

Содержание

- 1. Факторы совокупного спроса

- 2. Совокупное предложение. Потенциальный ВВП

- 3. Макроэкономическое равновесие

1. Факторы совокупного спроса ↑

Макроэкономическое равновесие описывается базовой макроэкономической моделью «совокупный спрос — совокупное предложение» (модель AD-AS). Совокупный спрос и совокупное предложение являются основными макроэкономическими понятиями. Для анализа макроэкономического равновесия все рынки отдельных благ объединяют в единый общий рынок с единым (объединенным) уровнем цен , а все производства — в совокупный объем производства — реальный ВВП.

Кривая совокупного спроса

Совокупный спрос— это величина реального ВВП, который все покупатели хотели бы приобрести в данный момент времени при данном уровне цен.

Зависимость совокупного спроса от уровня цен выражается законом совокупного спроса: чем ниже уровень цен в экономике (Р), тем больше спрос всех потребителей на реальный ВВП (Y).

Конфигурация кривой совокупного спроса (AD) точно такая же, как и для отдельного товара. Вместе с тем факторы, определяющие ее поведение на макроуровне, совершенно другие. К факторами, обусловливающим нисходящую траектории кривой совокупного спроса AD, относят:

1) эффект процентной ставки. Повышение уровня цен при постоянной денежной массе автоматически приводит к росту спроса на деньги, что, в свою очередь, вызовет повышение процентной ставки;

2) эффект дохода, или эффект кассовых остатков. В условиях инфляции доходы обесцениваются (за одну и ту же сумму денег можно приобрести меньшее количество товаров и услуг, чем раньше). Реальные кассовые остатки (остаточная покупательная способность экономических агентов) в условиях инфляции сокращаются, уменьшаются потребительские расходы, падает совокупный спрос;

3) эффект импортных закупок (при более высоком национальном уровне цен по сравнению с ценами на импортные товары потребители будут приобретать больше импортных (более дешевых) товаров, что вызовет уменьшение совокупного спроса на отечественные товары, и, наоборот).

Эффект процентной ставки, эффект богатства и эффект импортных закупок являются, по сути, ценовыми факторами, поскольку оказывают свое влияние на совокупный спрос через цены. Графически влияние перечисленных факторов иллюстрируется перемещением точки по кривой AD. Такую же динамику совокупный спрос имеет под влиянием изменений реального объема производства.

Кривую совокупного спроса AD можно вывести из уравнения количественной теории денег (уравнения Фишера):

MV=PY,

где М — денежная масса в экономике;

V — число оборотов каждой денежной единицы в течение данного времени:

Р — уровень цен в экономике:

Y — реальный ВВП.

Исходя из уравнения Фишера Y (реальный ВВП) определяется:

Y = MV / Р

По сути это уравнение является уравнением совокупного спроса. Оно свидетельствует, что при заданных величинах М и V количество товаров и услуг, на которые предъявляется спрос, будет тем меньше, чем выше уровень цен в экономике. Параметры М и V являются неценовыми факторами совокупного спроса. Рост количества денег в экономике и увеличение скорости их обращения приводит к росту покупок экономических агентов при любом уровне цен. Графически это выразится смещением кривой AD вправо. Сокращение же количества денег и падение скорости их обращения вызовет уменьшение покупок при любом уровне цен (кривая AD сместится влево).

Совокупный спрос может быть задан также уравнением ВВП (Y):

Y = С + G + Ig + Хn,

где С — потребительские расходы;

G — государственные расходы;

Ig — инвестиционные расходы;

Хn — чистый экспорт.

К неценовым факторам совокупного спроса, таким образом, можно отнести факторы, оказывающие влияние на каждую составляющую совокупных расходов:

1. Факторы, оказывающие влияние на потребительские расходы:

а) доходы потребителей;

б) ожидания потребителей;

в) налоги;

г) трансферты;

д) ставка процента по потребителькому кредиту;

е) уровень задолженности домохозяйств.

2. Факторы, оказывающие влияние на совокупные инвестиционные расходы:

а) процентные ставки;

б) ожидаемые прибыли от инвестиций;

в) налоги с предприятий;

г) технология;

д) избыточные мощности;

е) трансферты.

3. Факторы, оказывающие влияние на государственные расходы.

4. Факторы, оказывающие влияние на на чистый объем экспорта:

а) национальный доход в зарубежных странах;

б) валютные курсы.

Под влиянием неценовых факторов кривая AD сдвигается вправо при росте совокупного спроса и влево при его сокращении.

2. Совокупное предложение. Потенциальный ВВП ↑

Кривая AD сама по себе не показывает изменения уровня цен или объема национального производства. Для того чтобы их определить, в анализ вводят кривую совокупного предложения (кривую AS). Совокупное предложение— это количество товаров и услуг в экономике, которое все производители желают произвести и продать при разных уровнях цен.

Кривая совокупного предложения

Кривая совокупного предложения состоит из трех участков:

1. горизонтальный или кейнсиаиский – характеризует экономику в состоянии спада, кризиса, когда большое количество ресурсов не задействовано; на этом отрезке при высоком уровне безработицы можно увеличивать производство, не увеличивая издержек, а, значит, цены останутся фиксированными;

2. восходящий или промежуточный отрезок — рост реального объема производства соответственно вызывает изменение цен; на этом участке в производство вовлекаются дополнительные, менее эффективные ресурсы, поэтому средние издержки и цены растут;

3. классический или вертикальный участок — в экономике достигнут естественный уровень безработицы, задействованы все ресурсы, а производство находится на границе своих производственных возможностей; любое увеличение цен не приводит к росту предложения, поэтому кривая принимает вид вертикали. Точка на кривой совокупного предложения AS будет сдвигаться при соответствующих сочетаниях цен, средних издержек и объема производства.

К неценовым факторам совокупного предложения относят:

1. Изменение цен на ресурсы:

а) внутренние ресурсы (земля, труд, капитал, предпринимательские способности);

б) внешние ресурсы — импортные;

в) господство на рынке.

2. Изменения в производительности труда,

3. Изменения правовых норм.

Неценовые факторы будут сдвигать кривую совокупного предложения вправо-влево.

В анализе кривой совокупного предложения AS выделяют краткосрочный и долгосрочный периоды, в которых она имеет разный вид. Это объясняется тем, что соотношение между величиной совокупного предложения и уровнем цен зависит от периода времени, в течение которого все цены адаптируются к изменению рыночной конъюнктуры.

Краткосрочный период в макроэкономике — это период, в течение которого цены неизменные.Долгосрочный период представляет собой период, в течение которого цены гибкие.

Долгосрочная кривая совокупного предложения

Поведение экономики в долгосрочном периоде описывается классической моделью. Классическая модель исходит из того, что свободный рынок автоматически обеспечивает полное использование ресурсов и достижение потенциального ВВП.

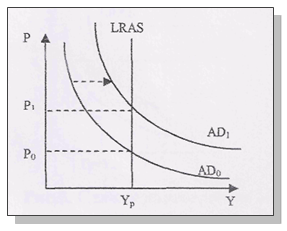

Потенциальный ВВП — это ВВП, максимально достижимый при полном использовании имеющихся ресурсов (состояние полной занятости). Полная занятость предполагает некоторый резерв ресурсов, в том числе и безработицу (естественный уровень безработицы). Потенциальный (естественный) уровень ВВП (Yp) зависит от количества имеющихся ресурсов и технологий, но не зависит от уровня цен. Поэтому долгосрочная кривая совокупного предложения (LRAS) вертикальна. Кривая LRAS смещается вправо при росте потенциального ВВП и влево при его падении. Если кривая AS вертикальна, то увеличение совокупного спроса ведет в долгосрочном периоде лишь к росту цен при неизменном ВВП.

Краткосрочная кривая совокупного предложения

Функционирование экономики в коротком периоде описывается кейнсианской моделью. Дж.Кейнс исходил из того, что свободному рынку без вмешательства государства свойственно отставание фактического ВВП от потенциального.

Условия построения кривой AS кейнсианской модели:

- экономика функционирует в условиях неполного использования ресурсов;

- цены, номинальная заработная плата и другие номинальные величины относительно жесткие, медленно реагируют на изменения рынка;

- реальные величины (объем национального производства, занятость и др.) более подвижны, т.е. быстрее реагируют на изменения.

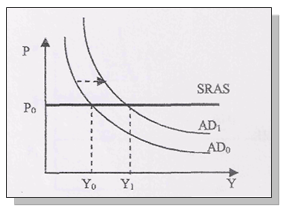

Поэтому кривая совокупного предложения SRAS в кейнсианской модели горизонтальна (если все цены фиксированы) или имеет положительный наклон.

Кривая SRAS смещается вверх при росте цен на основные производственные ресурсы и вниз при их падении. В случае горизонтальной кривой AS смещение кривой AD вправо (рост совокупного спроса) приведет к росту реального ВВП при неизменном уровне цен.

24 вопрос

«Потребление и сбережение в масштабах национальной экономики».

Потребление представляет собой индивидуальное и совместное использование потребительских благ, направленное на удовлетворение материальных и духовных потребностей людей. В стоимостной форме - это та сумма денег, которая тратится населением на приобретение материальных благ и услуг. Таким образом, все, что не относится к сбережениям, не уходит в виде налога, не находится на заграничных счетах - это потребление. Люди склонны откладывать потребление сегодня в надежде, что потребление в будущем принесет им больше полезности, чем в настоящем. Первичной ячейкой потребления выступает семья. В ней формируются объем и структура потребления. Семейное хозяйство характеризуется общим потребительским бюджетом, жилищным и накопленным имуществом.

Сбережения - это отсроченное потребление или та часть дохода, которая в настоящее время не потребляется. Они равны разнице между доходами и текущим потреблением. Сбережение - это процесс, который связан с обеспечением в будущем производственных и потребительских нужд.

Цель данной работы - изучить потребление и сбережение в масштабах национальной экономики.

Из поставленной цели вытекают следующие задачи:

рассмотреть потребление населения, один из главных компонентов, определяющих развитие экономики;

рассмотреть сбережение, как экономический процесс, связанный с инвестированием;

рассмотреть функцию потребления и функцию сбережения;

выявить особенности потребления и сбережения в России.

1. Сущность потребления и сбережения

1.1 Потребление населения, один из главных компонентов, определяющих развитие экономики

потребление экономика сбережение

Потребление - заключительная фаза процесса воспроизводства, состоящая в использовании продукта труда в процессе удовлетворения потребностей человека, производства и непроизводственной сферы общества. [9]

В реальной жизни нет ни отдельных людей, ни семей, которые тратили бы свои деньги одинаковым образом, поэтому в экономической теории используется так называемая качественная модель поведения - это усредненная модель расходов людей с различными уровнями доходов, построенная на основе исследований бюджетов семей. Эти модели называются законами Энгеля, по имени немецкого статистика Эрнста Энгеля (1821-1896).

Они заключаются в следующем:

по мере роста дохода общее потребление будет возрастать, но в разных пропорциях;

по мере роста дохода, расходы на продукты питания будут расти с одновременным переходом от некачественного питания к качественному;

в общем объеме расходов доля продуктов питания будет сокращаться при росте расходов на недвижимость, отдых, путешествия, сбережения;

по мере роста дохода каждое домохозяйство будет тратить на потребление меньшие суммы и больше будет сберегать. [9]

Структура расходов у различных групп населения различна. Удельный вес затрат на питание больше у тех, у кого доходы наименьшие (от 50 до 100%), наименьший у богатых (20%).

Выделяют три основных направления потребительских расходов: товары кратковременного пользования, товары длительного пользования и услуги (жилье, медицина, туризм).

В потреблении имеют приоритеты следующие группы расходов по степени их желаемости для семьи:

питание;

одежда;

жилье;

транспорт;

медицина;

образование;

сбережения.

По мере роста доходов расходы на питание в абсолютной величине увеличиваются, но уменьшается их удельный вес. Это не означает, что более обеспеченные люди едят больше (ведь существуют физиологические границы), они просто питаются лучше (больше мяса, рыбы, фруктов), приобретают более качественные товары. Более или менее постоянные расходы на жилье, расходы на одежду, отдых, развлечения растут быстрее роста доходов, их удельный вес быстро увеличивается.

Динамика объема каждого из трех направлений потребительских расходов своего рода барометр экономической конъюнктуры. В период экономического подъема происходит "бум" на товары длительного пользования и услуги. Но именно они испытывают и первые удары при ухудшении экономической ситуации, не случайно многие кризисы в рыночном хозяйстве начинаются как раз с трудностей сбыта товаров длительного пользования (к ним относят товары, срок службы которых превышает год).

Потребление населения - один из главных компонентов, определяющих развитие экономики. На потребительские расходы приходится от 2/3 до 3/4 валового внутреннего продукта. Они формируют потребительское поведение, которое является своеобразным индикатором циклического развития экономики. Следовательно, объем и структура производства во многом зависит от размера и структуры "потребляемой" части доходов. [5]

Самый важный фактор, влияющий на потребление и сбережения, - это уровень дохода. Под доходами населения понимается сумма денежных средств и материальных благ, полученных или произведенных домашними хозяйствами за определенный промежуток времени. Совокупный размер дохода в обществе растет вместе с ростом общественного производства, поэтому есть условия для увеличения как потребления, так и накопления. [13]

Среди множества налогов, которыми облагается личный доход, основным является "федеральный подоходный налог". К нему присоединяются налоги на "сверхдоходы", на наследство, недвижимость, местные и т. д.

Доход, оставшийся после уплаты налогов, называется "чистым личным доходом". Именно по отношению к нему каждый доходополучатель решает одну и ту же проблему: как распределить его между "потреблением" (расходами на текущий спрос) и "сбережением"?

Проблема возникает из того, что решение принимается в рыночной экономике, в которой вся обстановка программирует стремление к наиболее выгодному использованию полученного дохода. Стремление к максимальной выгоде может склонить к увеличению потребительских расходов (в условиях "галопирующей" инфляции), а может - при условии высокого процента - заставить отказаться от части потребительских расходов, склонив к увеличению сберегаемой части дохода.

Соотношение между "сбережением" и "потреблением" чистого личного дохода зависит, прежде всего, от его величины и уровня процента.

Полное потребительское применение дохода означало бы его равенство с расходами. Однако в реальности увеличение размера дохода сопровождается опережающим увеличением его "сберегаемой" части. [10]

Наибольшая часть чистого личного дохода направляется на личное текущее потребление. Это имеет макроэкономическую важность, означая, что основная масса личных доходов сразу же возвращается в экономику в виде потребительских расходов населения.

Таким образом, даже на индивидуальном, предельно микроэкономическом уровне, решаются серьезные проблемы. Более того, пропорция, в которой получатель дохода решает разделить доход на "потребляемую" и "сберегаемую" части, может буквально разрушить (а может и оживить) экономику всей страны.

.2 Сущность сбережений

Сбережения - часть дохода домохозяйств после уплаты налогов, которая не расходуется на приобретение потребительских товаров.[9]

В настоящее время выделяют четыре наиболее распространенных мотива сбережений населения:

) обеспечение старости;

) предосторожность;

) накоплению с целью завещания;

) отложенный спрос.

Обеспечение старости многими рассматривается как основной мотив сбережений. Именно он лежит в основе теории жизненного цикла. Распределение сбережений и потребления в течение времени зависит от различных факторов, среди которых наиболее важными признаются рыночная ставка процента, степень склонности индивидуума к риску, индивидуальная шкала полезностей разновременных доходов, эффективность функционирования рынка капиталов. Кроме этого, на решение о сбережениях влияют ожидаемая продолжительность жизни и время выхода на пенсию. [4]

Сбережения с целью предосторожности связаны с ощущением индивидуумом неопределенности относительно размеров получаемых доходов и точной даты смерти. Поскольку человеку не известно точно, на какой период времени рассчитывать, он создает определенный "запас" сбережений, поскольку наличие "неиспользованного запаса" в момент смерти для него более предпочтительно, чем "перерасход" сбережений до наступления такого момента. В результате, как показывают исследования, на уровень сбережений влияет не только ожидаемое временное распределение доходов, но и их абсолютный размер: чем больше уровень дохода индивидуума, тем больше превышение сбережений над "нормальным" уровнем, что приводит к повышенному накоплению богатства к моменту выхода на пенсию и, как следствие, к повышенному уровню потребления в старости.

Исследования в США, Великобритании и других развитых странах показали, что модель жизненного цикла противоречит наблюдаемым явлениям, а именно тому факту, что население продолжает осуществлять сбережения и после выхода на пенсию. Отчасти такое противоречие может быть объяснено другим мотивом, а именно потребностью в накоплении богатства для передачи последующим поколениям. Считается, что этот мотив может привести к увеличению национального уровня сбережений только в период расширения экономики (за счет роста численности населения, роста производительности труда или обоих факторов). В случае статической экономики увеличение сбережений с целью завещания не приведет к общенациональному росту сбережений: передача определенных ресурсов от одного поколения другому не приведет к изменению общего количества этих ресурсов.

Специфическим мотивом личных сбережений является накопление суммы, необходимой для осуществления крупных затрат (покупки дома, автомобиля, оплаты образования и т.п.), так называемый отложенный спрос. Накопление сбережений для этих целей носит временный характер и связано с необходимостью синхронизации моментов получения доходов и их потребления. Альтернативным способом синхронизации потребления с получением доходов является потребительский кредит, при котором сначала осуществляются затраты, а затем соответствующие вычеты из доходов. Выбор способа финансирования крупных затрат (сбережения или потребительский кредит) зависит от многих факторов, среди которых основными являются наличие развитого рынка капиталов и неопределенность получения будущих доходов.

Если рассматривать факторы сбережений, то основным фактором, определяющим величину сбережений в домохозяйствах, является уровень доходов после уплаты налогов.

Но, как и при анализе спроса, в теории сбережений существуют факторы не связанные с доходом:

. богатство;

. уровень цен;

. ожидания;

. потребительская задолженность;

. налогообложение.

Фактор богатства характеризуется тем, что, чем больше величина накоплений в домохозяйствах, тем меньше величина сбережений при любом уровне дохода. Под богатством понимается как недвижимое имущество, так и финансовые активы, которыми обладает домохозяйство. Домохозяйства сберегают, воздерживаясь от потребления, чтобы накапливать богатство. Причем, чем больше богатства накапливает население, тем слабее у него стимул к сбережению. Величина богатства домохозяйств изменяется из года в год незначительно и поэтому не вызывает серьезных колебаний в количественных характеристиках сбережений.

Увеличение или снижение уровня цен на товары и услуги тоже в конечном итоге влияют на величину сбережений. То есть изменение уровня цен меняют реальную стоимость (покупательную способность) некоторых видов ценностей. Это предположение можно также обосновать следующим выводом: реальная стоимость финансовых средств, номинальная стоимость которых выражается в деньгах, будет обратно пропорциональна изменению уровня цен. Это отражает связь теории сбережений с эффектом богатства или эффектом реальных кассовых остатков. Однако при анализе теории сбережений берется допущение, что уровень цен в экономике является неизменным (рассматривается реальный, а не номинальный доход после уплаты налогов). [2]

Ожидания населения, связанные с будущей ситуацией на рынках товаров и услуг, тоже являются существенным фактором, так как могут оказать воздействие на текущие расходы и сбережения. Ожидания повышения цен и дефицита товаров ведут к снижению сбережений, потому что для потребителей естественно стремление избежать уплаты более высоких цен.

Колебание уровня потребительской задолженности вызывает у домохозяйств стремление направлять текущий доход или на потребление, или на сбережение. Если задолженность домохозяйств достигла значительной величины, то потребители будут сокращать уровень своих сбережений. И наоборот, если потребительская задолженность относительно низка, то уровень сбережений населения может повыситься.

Изменения в налогообложении также приводят к изменению в уровне сбережений, так как налоги выплачиваются частично за счет потребления и частично за счет сбережения. Поэтому рост налогов приведет к снижению уровня сбережений. И наоборот, доля дохода, полученная от снижения налогов, будет частично идти на сбережения населения, вызывая, таким образом, увеличение общего уровня сбережений.

2. Взаимосвязь потребления и сбережения в масштабах национальной экономики

.1 Функция потребления и функция сбережения

Сбережения делаются как фирмами, так и домашними хозяйствами. Фирмы сберегают для инвестирования - на расширение производства и увеличение прибыли.

Под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на расширение или реконструкцию производства, на повышение качества продукции и услуг, в образовании кадров и на научные исследования. В масштабах национальной экономики инвестиции - это те экономические ресурсы, которые направляются на увеличение реального капитала общества, в том числе и человеческого капитала.

Ведущая роль инвестиций в развитии экономики определяется тем, что благодаря им осуществляется накопление капитала предприятий, а следовательно, создается база для расширения производственных возможностей страны и экономического роста.

Сбережение и инвестирование осуществляются независимо друг от друга, разными экономическими субъектами и вследствие разных причин. Каким образом доход распределяется на потребление и сбережение? Отвечая на этот вопрос, важно, прежде всего, дать характеристику общих свойств функции потребления. Она показывает отношение потребительских расходов к доходу в их движении.

Личное потребление домашних хозяйств образует важнейшую составляющую часть эффективного спроса. Но если вспомнить, что сбережение S представляет собой превышение дохода над потребительскими расходами, то станет ясно, что, анализируя факторы, определяющие потребление, мы одновременно рассматриваем и факторы, от которых зависит сбережение:

Y = С + S (1)

Данное уравнение показывает, что часть доходов идет на личное потребление С, а избыток принимает форму сбережений S. Вместе с тем расходы общества могут быть представлены, с одной стороны, как спрос на потребительские нужды С, а с другой - на инвестиционные I:

Y = С + I (2)

Характеризуя соотношение между объемом национального дохода и расходами на потребление, Д. Кейнс отмечал, что уровень потребления зависит от уровня дохода. «Основной психологический закон, на который мы можем положится не только a priori, но и на основании детального изучения опыта, - писал Кейнс, - состоит в том, что люди склонны, как правило, увеличивать свое потребление с ростом дохода, но не в такой же мере, в какой растет доход».[3]

Дж. Кейнс рассматривал сбережения как функцию от размеров дохода:

S = S(Y) (3)

Точно также и потребление есть функция от дохода:

С = С(Y) (4)

Исследованиями установлено, что потребление движется в том же направлении, что и доход. Однако потребление зависит не только от дохода, но и от так называемой предельной склонности к потреблению (МРС).

Предельная склонность к потреблению выражает отношение любого изменения в потреблении к тому изменению в доходе, которое его вызвало. Математически это выглядит так:

(5)

Эта модель показывает нам, какая часть дополнительного дохода уходит на приращение потребления. Как определить МРС? Рассмотрим данные в таблице 1.

В первой колонке расположены группы семей в зависимости от уровня среднедушевого годового дохода. При переходе от группы Б к группе В доход вырос на 300 ден. ед., т. е. от 900 до 1200 ден. ед. Потребление при этом выросло всего на 240 ден. ед., с 900 до 1140 ден. ед.

Таким образом, удельный вес потребления в прикращении дохода можно рассчитать следующим образом: 240 : 300 = 0,8, т. е. при переходе от группы Б к группе В из каждой дополнительной ден. ед. дохода 80 % идет на потребление и 20 % на сбережение, предельная склонность к потреблению на этом отрезке равна 0,8.

Таблица 1. Потребление и сбережение

ГруппаГодовой доход на члена семьи до уплаты налогов, усл. ден. ед. (У)Расходы на потребление, усл. ден. ед. (С)МРС =С/YСбережния, усл. ден. ед. (S)MPS=S/YА Б В Г Д Е600 900 1200 1800 2400 3000-650 900 1140 1670 2205 2607- - 240/300=0,8 530/600=0,88 535/600=0,89 402/600=0,67-50 0 60 130 195 393- - 60/300= 0,2 70/600=0,12 65/600=0,11 198/600=0,33

Аналогичным образом рассчитывается МРС при переходе от любого уровня доходов к следующему.

Абсолютно растут и потребление, и сбережение, но относительная доля потребления все более и более сокращается, а доля сбережений растет. Итак, согласно «основному психологическому закону», величина предельной склонности к потреблению находится между нулем и единицей:

Отсюда следуют выводы:

если МРС = 0, то все приращение дохода будет сберегаться, так как сбережение - та часть дохода, которая не потребляется;

если МРС = 1/2, это означает, что увеличение дохода будет разделено между потреблением и сбережением поровну;

если МРС = 1, то все приращение дохода будет израсходовано на потребление.

Потребление и сбережение подобны двум зеркалам, т. е. аналогичным образом мы можем рассмотреть предельную склонность к сбережению (MPS).

Предельная склонность к сбережению представляет собой отношение любого изменения в сбережениях к тому изменению в доходе, которое его вызвало:

(6)

При переходе от группы Б к группе В доход вырос на 300 ден. ед., а величина сбережений всего лишь на 80 ден. ед.

Предельная склонность к сбережению будет рассчитываться как приращение сбережений к приращению дохода: 60 : 300 = 0,2.

При переходе от группы Б к группу В предельная склонность к сбережению составляет 0,2.

Легко заметить, что если С + S = Y (т. е. совокупный доход распадается на потребление и сбережение), то АС + AS = A Y. Тогда сумма предельной склонности к потреблению и предельной склонности к сбережению равна 1:

Следовательно,

MPC=l-MPS и MPS = 1-MPC (7)

Определив функцию потребления и сбережения, можем теперь аргументированно доказать, что центральным фактором, влияющим на их уровни, является доход. Как правило, по мере роста дохода растут как потребление, так и сбережение населения. При этом в условиях стабильного экономического роста МРС имеет тенденцию к снижению, a MPS - к росту. В условиях же инфляции наблюдается иной процесс, а именно МРС приобретает тенденцию к увеличению, a MPS - к уменьшению. При нестабильности экономического положения, отсутствии защищенности вкладов от инфляции население начинает увеличивать потребление, особенно товаров длительного пользования. Своеобразным видом сбережения в таких условиях является приобретение населением таких товаров, как ювелирные изделия, меха, машины, дачи и т. п. Помимо этих факторов на потребление и сбережения могут влиять:

рост налогов, который сокращает потребление и сбережения;

повышение цен (вызывает разную реакцию в потреблении и сбережениях у групп населения с различными доходами);

рост отчислений на социальное страхование (может вызвать сокращение сбережений);

ажиотажный спрос (может способствовать резкому росту потребления);

рост предложения на рынке (способствует сокращению сбережений);

рост доходов (оказывает влияние на рост потребления и сбережений).

Макроэкономический подход предполагает построение функции потребления и сбережения на уровне общества. Используя исходные данные таблицы, обратимся к графическому анализу склонности к потреблению.

Функция потребления представлена на рисунке 1.

Рис. 1 Функция потребления. Располагаемый доход, усл. ден. ед.

Как строится этот график? На оси абсцисс откладывается располагаемый доход. На оси ординат - расходы на потребление. Если бы расходы на потребление в точности соответствовали доходам, то это бы отражала любая точка, лежащая на прямой, проведенной под углом 45°. Но в действительности такого совпадения не происходит и только часть доходов расходуется на потребление. Поэтому кривая потребления отклоняется от линии 45° вниз. Место пересечения линии 45° и кривой потребления в точке Б означает уровень нулевого сбережения. Слева от этой точки можно наблюдать отрицательное сбережение. В данном случае расходы превышают доходы. А справа - сбережение положительное. Величина потребления определяется расстоянием от оси абсцисс до кривой потребления, а величина сбережения - расстоянием от кривой потребления до линии 45°. Например, при доходе в 2400 ден. ед. ситуация складывается следующим образом: отрезок Д1Д показывает размеры потребления, а отрезок ДД2 - размеры сбережения.

Аналогичным образом рассматривается и функция сбережения, которая является производной от функции потребления. Функция сбережения показывает отношение сбережений к доходу в их движении (рис. 2). Поскольку сберегаемое есть та часть дохода, которая не потребляется, то график сбережения дополняет график потребления. Это обусловлено тем, что сбережение и потребление в сумме дают величину дохода.

Рис. 2. Функция сбережения

.2 Особенности потребления и сбережения в России

Половина населения страны предпочитают все деньги тратить на текущее потребление, а не откладывать, например, на "черный день". Таковы результаты всероссийского опроса, который провело Национальное агентство финансовых исследований вместе с рейтинговым агентством "Эксперт РА".

В 2000-х годах произошло значительное увеличение реальных доходов населения, а также снижение численности населения, живущего ниже уровня бедности (с 29 % в 2000 году до 13 % в 2009). В ноябре 2010 года среднемесячная начисленная заработная плата составляла 21599 руб.

По данным на март 2010 года, средняя начисленная заработная плата в России составляла 20383 руб./мес. Средняя зарплата в российской системе образования в 2009 году составляла 13,3 тыс. рублей в месяц. Средняя зарплата в российской системе образования в марте 2010 года составляла 13,5 тыс. рублей в месяц. [8]

Впрочем, с увеличением доходов люди начинают все больше наращивать свои сбережения. В июне 2010 года, также как и в октябре 2008 года, чуть менее четверти населения России сообщили, что у них есть запасы. Однако в октябре и ноябре 2009 года таких было 30 %. Среди россиян с более высокими доходами доля людей со сбережением выше в больших городах - 57 % опрошенных. Хотя величина накоплений невелика. Только 8% россиян могут прожить на свои накопления больше года. Среди "высокодоходных" групп населения этот показатель несколько выше он составляет 17%.

Большинство россиян предпочитают хранение текущих сбережений в наличных рублях. Остальные доверяют банковским вкладам. По итогам 2009 года объем средств населения на счетах банков увеличился на 26,7 %. А с первого мая 2010 года превысил отметку в 8 триллионов рублей. В исследовании говорится, что подобная динамика рынка была обеспечена следующими факторами. Во-первых, стремлением граждан больше сберегать. Во-вторых, ростом процентных ставок по вкладам. В 2009 году прирост сбережений составил 16,8 % против 2,2 % в 2008 году. [7]

Для того чтобы оценить склонность населения к сбережениям, в специализированном опросе (ВЦИОМ, 2007 г.) был поставлен следующий вопрос. Предположим, что Вы, Ваша семья располагаете денежной суммой в размере 200 тыс. руб. Как Вы, скорее всего, распорядитесь этими деньгами? (не более 2-х ответов).

Ответы на него позволяют оценить склонность респондентов к сбережениям и инвестициям безотносительно к их текущему уровню дохода. Среди предложенных вариантов ответа самым популярным оказался «потрачу на приобретение вещей для дома»: так заявили 36% опрошенных. 29% отложили бы эту сумму «про запас». Следом идут такие варианты, как «на свое образование и развитие детей» (22%), «на свое мнение и лечение близких родственников» (19%), «постараюсь добавить и приобрести участок земли, домик и т.п.» (12%). [1, с. 127]

Анализ ответов респондентов с использованием процедур многомерного шкалирования показал, что у населения существуют четыре наиболее распространенные стратегии использования денежных средств. Их условно можно назвать потребление, сбережение, страхование и развитие.

Так, например, на лечение потратили бы крупную денежную сумму 26% из тех, кто намерен отложить ее «про запас», 22% желающих купить страховой полис, 17% готовых инвестировать в образование. А с другой стороны, лишь 4 - 5% желающих потратить ее на развлечения, положить на депозит в банк или отложить надолго, чтобы накопить на дорогие приобретения. Таким образом, можно определить, какие способы вложения денежных средств «близки» друг к другу, а какие - «далеки».

Около 53% россиян придерживаются указанных четырех стратегий в чистом виде (это доля людей, выбиравших в ответах на данный вопрос варианты только из одного блока). При этом 19% ориентированы исключительно на потребление, 6% - на сбережение, 18% - на страхование и 10% - на развитие. Оставшиеся 47% опрошенных (за исключением 2% затруднившихся ответить) используют смешанные стратегии, причем наиболее популярными из них являются потребление / развитие (13%), потребление / страхование и страхование / развитие (по 10%).

Выделяя особенно интересующую нас группу тех, кто готов положить деньги в банк под процент, купить акции или ценные бумаги, отметим, что таких людей больше всего среди: молодежи (18-24 года) - 12,3%; студентов - 13,8%; людей со среднедушевыми, доходами в семье свыше 10000 руб. в месяц - 12,1%; жителей села, деревни - 8,4%; людей, имеющих большие семьи (5 человек и более), - 9,2%; людей, склонных к риску (готовых вложить деньги, в банк, предлагающий высокие проценты, но имеющий низкую надежность) -11,2%; людей, обладающих позитивным опытом инвестирования в прошлом, - 17,0%; тех, кто оценивает нынешнее положение как хорошее и с оптимизмом смотрит в будущее - 14,3%

Важную роль в определении финансовой стратегии индивида помимо указанных факторов играют и субъективные представления людей о том, что такое «сбережения», каковы должны быть их размер и срок хранения, какие из инвестиционных инструментов более доходны и какие - более надежны. Например, является ли сбережением сумма в 10 тыс. руб., или 50 тыс., или 100 тыс. руб.? Или сумма, вложенная в недвижимость, драгоценности, предметы длительного пользования и т.д.? Или сумма, которую планируется потратить в течение ближайшего месяца (2 - 3 месяцев)?

Данные массовых опросов показывают, что сейчас в российском обществе не только не существует какого-либо единого мнения по этим вопросам, но даже более того: представлений простых людей о сбережениях и инвестициях во многом отличаются от классических представлений экономистов и финансистов.

Для того, чтобы изучить представления россиян, определив, что в их понимании является «сбережением», в опросе (2007 г.) был поставлен следующий вопрос: «Как Вы думаете, начиная с какой суммы денег можно сказать, что человек имеет сбережения; или какую минимальную сумму денег можно, по Вашему мнению, назвать сбережениями?»

Прежде всего, следует отметить, что 11,4% опрошенных затруднились сказать что-либо определенное на этот счет. Анализ ответов всех остальных показал, что не существует не только какого-нибудь единого мнения, но даже и сколько-нибудь доминирующего.

Наиболее популярен ответ «100 тыс. руб.»: эту сумму назвали сбережением 22% респондентов. Следом идут «50 тыс. руб.» (13%). Распределение ответов по группам представлено в таблице 2.

Таблица 2. Минимальная денежная сумма, являющаяся сбережениями, по мнению респондента (в % к числу опрошенных)

30000 руб. и менее1130000-50000 руб.1450001-100000 руб.24100001-300000 руб.19300001-500000 руб.12Более 500000 руб.10Затрудняюсь ответить11

В то же время надо иметь в виду, что благосостояние населения во многом определяется не только его текущими доходами, но и ранее накопленным имуществом. Благодаря ему, значительная часть россиян, особенно пенсионеров, при весьма низких доходах обеспечивает себе вполне приемлемое существование.

Прежде всего, это касается жилья. Правда, в целом накоплений на новое жилье не хватает и жилищная проблема, особенно для молодых семей, стоит очень остро. Но лица пожилого возраста, сельское население в основном относительно неплохо обеспечены жилой площадью (хотя ее качество нередко оставляет желать лучшего), и у них нет острой необходимости предусматривать в своем бюджете расходы на улучшение жилищных условий. Нередко жилье сдается ими внаем.

Российские семьи сравнительно неплохо обеспечены необходимыми предметами домашнего быта. По оценке, базирующейся на бюджетных обследованиях домашних хозяйств в прошедшем году, они располагали нужной бытовой техникой.

Причем достаточно хорошая обеспеченность ими существует не только у высокодоходных, но и у самых низкодоходных (по данным статистики) семей. В частности, у последних достаточно велика доля таких сравнительно новых и не относящихся к предметам первой необходимости вещей.

Другое дело, что значительная часть этой техники, так же, как и мебели, предметов гардероба, имеет давние сроки приобретения, физически изношена и при более благоприятных условиях была бы заменена. Но в целом это солидный фундамент приемлемых условий жизни даже при низком уровне доходов.

В целом доходы россиян можно охарактеризовать как невысокие. По данным бюджетного обследования домашних хозяйств (куда, правда, не попадают наиболее состоятельные семьи), свыше половины потребительских расходов составляют траты на покупку продуктов. Рассмотрим подробнее структуру потребительских расходов домашних хозяйств за IX квартал 2011 года «см. Приложение №1».

Заключение

В заключение курсовой работы необходимо подвести основные итоги и сделать следующие выводы.

Статистика свидетельствует, что две трети суммы совокупного дохода составляет потребление. Изменения в потреблении являются важнейшими причинами циклических колебаний в экономике, поэтому анализ теории потребительского спроса во многом помогает изучению закономерностей развития макроэкономики. Он позволяет выяснить, как влияет потребление на национальный доход, как взаимодействуют между собой сбережения и инвестиции, какова их связь с национальным доходом.

Потребление представляет собой основу существования общества. Удовлетворение потребностей - цель материального производства в любой экономической системе, хотя уровень потребления различен в разных социальных группах. Это зависит от множества факторов. Основным из них является доход населения, который определяет спрос потребителей на товары и услуги. Под потреблением в экономике понимается совокупность денежных расходов населения на приобретение товаров и услуг.

Хотя сбережения и потребление - две взаимосвязанные категории как составные части дохода, тем не менее, между ними существуют качественные различия. Во-первых, потребление ориентировано на удовлетворение текущих нужд, или потребителей, населения, а сбережения - на то, чтобы за счет сокращения текущего потребления увеличить потребление в будущем. Во-вторых, если потребление существует во всех семьях, то сбережения осуществляются только теми семьями, доходы которых превышают средний уровень. В-третьих, сбережения могут быть равны нулю, а могут достигать значительной величины, т.е. амплитуда их колебаний широка. Что касается потребления, то - оно не может равняться нулю и не должно быть ниже определенного минимума, обеспечивающего биологическое существование человека.

В настоящее время рынок сбережений в России можно оценить как неразвитый. Граждане предпочитают хранить сбережения дома в валюте, поскольку объем наличности в чулках оценивается в миллиарды долларов, а страна ощущает нехватку финансовых ресурсов для преодоления инвестиционного кризиса.

Наиболее простым вариантом вовлечения временно свободных средств граждан в процесс воспроизводства материальных благ является помещение их в банк. В связи с этим создание благоприятных условии вовлечения средств граждан в экономику, через кредитный механизм банков, является для государства основной задачей в этом направлении на современном этапе развития.

Структура домашних бюджетов России отличается высокой долей затрат на продовольствие, одежду и обувь. Потребление ряда важнейших продуктов питания в расчете на душу населения значительно ниже, чем в ряде других развитых странах. Все еще низка обеспеченность домохозяйств многими предметами культурно-бытового назначения. По современному состоянию сферы потребления Россию можно отнести к развивающимся странам.

25 вопрос

Дата: 2019-02-02, просмотров: 389.