Прибыль от реализации продукции определяется как разность между валовым доходом и издержками производства и обращения.

Валовая прибыль характеризует конечный финансовый результат хозяйственной деятельности предприятия и представляет часть валового дохода предприятия питания, которая остается после вычета всех обязательных расходов. Она включает в себя сумму прибыли от реализации продукции и покупных товаров, основных фондов и другого имущества и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям.

Чистая прибыль предприятия – это прибыль после уплаты налогов (и выплаты дивидендов).

Рентабельность – это относительный показатель. Он характеризует процентное отношение суммы прибыли к одному из показателей и отражает взаимосвязь прибыли с другими показателями.

Рентабельность (Р) можно представить как отношение чистой прибыли (ЧП) к валовому доходу (ВД), умноженному на 100%.

Р = ЧП : ВД х 100% (19)

Для оценки деятельности фабрик-заготовочных рентабельность рассчитывается как отношение чистой прибыли к себестоимости реализуемой продукции (С), умноженной на 100%.

.Р = ЧП : С х 100% (20)

Таблица 20. Расчет прибыли и рентабельности

| Показатели | Сумма, тыс. руб. | Процент к товарообороту |

| Валовой товарооборот | ||

| Валовой доход | ||

| Издержки производства и обращения | ||

| Прибыль от реализации | ||

| Балансовая прибыль | ||

| Налог на прибыль (24%), с 1 января 2009 года – 20% | ||

| Чистая прибыль | ||

| Рентабельность, % |

2.3.4 Расчет точки безубыточности

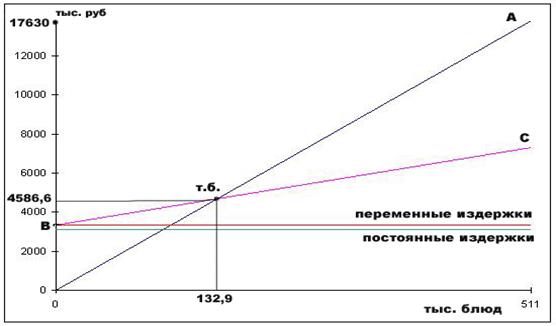

Для того, чтобы определить точку окупаемости (безубыточности), необходимо рассчитать постоянные и переменные издержки, которые уже были определены при расчете себестоимости продукции.

К переменным затратам относятся все материальные затраты, сдельная, основная и дополнительная заработная плата производственных рабочих с отчислениями на социальные нужды. Они изменяются в соответствием с колебаниями объема товарооборота.

Постоянные затраты – это расходы, которые остаются относительно постоянными в течение определенного времени и не изменяютсяв связи с колебаниями объема товарооборота.

Точка безубыточности или порог рентабельности показывает, каким должен быть пороговый объем реализации, при котором предприятие не получает прибыли, но и не имеет убытка. Точка безубыточности определяется из условия равенства выручки от реализации продукции и себестоимости, рассчитанных для безубыточного объема производства (Vбезуб):

Ц х Vбезуб = Зпер х Vбезуб + Зпост, (21)

Где Ц – цена единицы продукции, руб.;

Зпер – затраты переменные в расчете на единицу продукции, руб.;

Зпост – затраты постоянные, рассчитанные на объем продаж, руб.

Отсюда:

Зпост

Vбезуб = ------------------ (22)

Ц - Зпер

Графически определение точки безубыточности показано на рис.

Рис. 1. График точки безубыточности

Маржинальный доход - превышение выручки от продаж над совокупными переменными затратами (издержками), относящимися к определенному уровню продаж (объему производства), - может быть представлен и как удельная величина в расчете на цену единицы продукции. Этот показатель широко используется при анализе себестоимости (затрат). Он меняется в динамике, поскольку определяется как дополнительный доход, который получит производитель в результате продажи одной дополнительной единицы продукции.

Сумма маржинального дохода = чистая прибыль - переменные издержки

Коэффициент маржинального дохода выручки - это коэффициент, дохода (выручка за вычетом переменных затрат) к выручке от реализации.

Чтобы найти точку безубыточности, надо составить уравнения прямых ОА (продажи)и ВС (суммарные затраты). Уравнение прямой равно:

y=kx+b (23)

Прямая ОА:

y1=k1x1,

k1=y1/x1,

Прямая ВС:

y2=k2x2+b

k2=(y2-b)/x2

Чтобы найти точку пересечения прямых, нужно приравнять два уравнения:

у1=у2 (24)

После определения точки безубыточности определяется запас финансовой прочности (ЗФП) или «предел безопасности», при котором предприятие может позволить себе снизить объем реализации, не приходя к убыточности. Сумма, на которую объем продаж превышает суммарные затраты, является прибылью, получаемой предприятием. Например, если ожидаемый объем продаж составляет 500 тыс. руб., а точка безубыточности находится на уровне 300 тыс. руб., то считается, что предел безопасности будет равен 200 тыс. руб.

Выручка – безубыточный объем продаж

ЗФУ = ------------------------------------------------------ х 100% (25)

Выручка

Таблица 21. Определение предела безубыточности

| № | Показатели (руб.) | В месяц | В год |

| 1. | Чистый валовой доход | ||

| 2. | Балансовая прибыль | ||

| 3. | Полная себестоимость реализованной продукции | ||

| 4. | Постоянные издержки | ||

| 5. | Переменные издержки | ||

| 6. | Сумма маржинального дохода | ||

| 7. | Коэффициент маржинального дохода | ||

| 8. | Предел безубыточности | ||

| 9. | Запас финансовой прочности, % |

2.4. Показатели эффективности использования основных фондов

1. Фондоотдача характеризует выпуск продукции в денежном выражении на один рубль основных фондов, руб./руб., т.е. показывает насколько эффективно использование последних.

Фо = Рп : ОФ, (26)

где Ф - фондоотдача,

Рп – объем производства (реализации) продукции или услуг, руб.

ОФ – среднегодовая стоимость основных фондов

2. Фондоемкость – обратный показатель фондоотдачи и показывает какое количество основных фондов приходится на один рубль продукции (коэффициент закрепления основных средств), руб./ руб.

Фе = ОФ : Рп (27)

3. Фондовооруженность характеризует уровень механизации и автоматизации труда, руб. / чел.:

ОФ

Фв = -------------, (28)

Чсп

Где Чсп – наибольшая среднесписочная численность рабочих в смену, чел.

2.5 Расчет срока окупаемости и экономической эффективности проекта

Инвестиционные решения принимаются на основе выбора альтернативных вариантов инвестиционных проектов, различающихся по видам и объемам необходимых вложений, срокам окупаемости, источникам привлекаемых средств.

В целом принятие инвестиционных решений требует оценки эффективности проектов и выбора оптимального варианта на основе определенных критериев.

Существуют различные методы оценки инвестиционных проектов. Все они основаны на оценке и сравнении объема предлагаемых инвестиций и будущих денежных поступлений от инвестиций. Важнейшие из них:

- метод расчета срока окупаемости инвестиций;

- метод расчета коэффициента эффективности инвестиций;

-методы, основанные на принципах дисконтирования денежных потоков;

- метод чистой текущей стоимости.

Коэффициент эффективности капитальных вложений (Кэ) – это отношение чистой прибыли (ЧП) к объему капитальных вложений (КВ):

Кэ = ЧП : КВ (29)

Лаг – время между осуществлением капитальных вложений и получением эффекта. Это простой срок окупаемости (Сок), обратный показателю Кэ.

Сок = КВ : ЧП (30)

При сравнении нескольких альтернативных проектов предпочтение отдается тому, который характеризуется более высокой чистой текущей стоимостью.

При оценке эффективности вложений в проект соизмерение разновременных показателей осуществляется путем приведения (дисконтирования) их к стоимости момента сравнения. Оценку инновационных проектов, сравнение вариантов проектов и выбор лучшего из них рекомендуется производить с использованием следующих показателей:

- чистую приведенную (текущую) стоимость (NPV) или чистый дисконтированный доход (ЧДД);

- годовую рентабельность инвестиций (PI) или индекс доходности (ИД);

- период (срок) окупаемости инвестиций с учетом ставки дисконта (PP) или (Ток);

- внутреннюю норму доходности инвестиций (IRR) или (ВНД).

1.Чистый дисконтированный доход или чистая текущая (приведенная) стоимость (Net Present Value или NPV) называется также чистым приведенным эффектом и представляет собой разницу между текущей стоимостью будущего денежного потока и суммой первоначального вложения капитала:

Т Д

NPV = ∑ ------ – K, (31) t = 0 (1 + r) t

где NPV – чистая текущая стоимость, руб. (долл.);

Д – доход, планируемый к получению в t-ом году, руб. (долл.) или поток

платежей за период t;

t – фактор времени (число лет или количество оборотов капитала);

r – коэффициент дисконтирования, т.е. стоимость капитала, норма

доходности, процентная ставка, доли единицы (10 - 30%);

Т – общее число лет или горизонт расчета;

K – сумма первоначальных инвестиций, руб. (долл.).

Инвестиции являются эффективными, если NPV > 0.

Если NPV < 0, то проект следует отвергнуть. Если NPV = 0, то проект ни прибыльный, ни убыточный.

2.Внутренняя норма доходности инвестиционного проекта представляет собой расчетную ставку процентов, при которой чистый приведенный доход, соответствующий этому проекту, равен нулю. Уровень IRR полностью определяется внутренними данными, характеризующими инвестиционный проект. Метод определения внутренней нормы доходности зависит от конкретных особенностей распределения доходов от инвестиций и самих инвестиций. В общем случае, когда инвестиции и отдача от них определяются потоком платежей, IRR определяется как решение следующего уравнения относительно неизвестной величины r:

Т Д

IRR = ∑ ------- = 0, (32)

t = 0 (1 + r) t

Величина IRR зависит не только от соотношения суммарных капитальных вложений и доходов от реализации проекта, но и от их распределения во времени. Чем больше растянут во времени процесс получения доходов в результате сделанных вложений, тем ниже значение внутренней нормы доходности. Когда IRR равна или больше требуемой инвестором нормы дохода на капитал, инвестиции в данный проект оправданны. Вопрос о принятии инвестиционного проекта может рассматриваться, если значении не меньше требуемой инвестором величины

3.Годовая рентабельность инвестиций (PI) или индекс доходности оценивается процентным отношением чистой прибыли t-го года к сумме инвестиций. Рентабельность инвестиций позволяет определить, в какой мере возрастут доходы предприятия в расчет на 1 руб.

1 Т

PI = ----- х ∑ (Пt + Аt) х 100, (33) () KV t = 0

где PI – рентабельность инвестиций в t году, %;

Пt – чистая прибыль в t-ом году, руб. (долл.);

Аt – амортизационные отчисления в t-ом году, руб. (долл.);

t – фактор времени (число лет или количество оборотов капитала);

KV – сумма первоначальных инвестиций, руб. (долл.).

Т - общее число лет или горизонт расчета.

Чем выше уровень рентабельности, тем эффективнее вложение капитала. Если PI > 1, проект эффективен, в случае же когда PI < 1, проект принимать не следует.

4. Срок (период) окупаемости инвестиций (Ток или РР) с учетом дисконтирования является самым простым методом оценки инвестиций. Срок окупаемости – это время, необходимое инвестору для возмещения суммы первоначального вложения капитала (инвестиций). Дисконтированным периодом окупаемости считается тот период времени, по истечении которого сумма амортизационных отчислений и чистого дисконтированного дохода становится положительной и в дальнейшем остается неотрицательной. Он определяется как отношение суммы вложения капитала к сумме чистой прибыли и амортизационных отчислений:

KV

РР = ---------, (34) (42) П + А

где РР – срок окупаемости инвестиций, лет;

П – чистая прибыль, руб. (дол.);

А – амортизационные отчисления, руб. (долл.);

KV – сумма инвестиций, руб. (долл.).

Чем меньше срок окупаемости, тем эффективнее вложение капитала.

Необходимые данные для расчета приведены в таблице 19.

При расчете различных показателей эффективности инвестиций в качестве процентной ставки (нормы доходности), выбираемой для дисконтирования, могут быть использованы: средняя депозитная или кредитная ставка, в.т.ч. ставка рефинансирования (процентная ставка по операциям ЦБ РФ); индивидуальная норма доходности инвестиций с учетом уровня инфляции, уровня риска и уровня ликвидности инвестиций; альтернативная норма доходности по другим возможным видам инвестиций. В данном случае ставка рефинансирования установлена в размере 10 - 30 % годовых.

Таблица 22. Эффективность инвестиций

| Показатель | Единица измерения | Обозначение | Значение показателя |

| Коэффициент дисконтирования | % | R | |

| Чистая приведенная стоимость | руб. | NPV(ЧДД) | |

| Годовая рентабельность инвестиций или индекс доходности | % | PI (ИД) | |

| Период окупаемости инвестиций | мес. | PP (Ток) |

Все основные расчетные показатели экономической эффективности проекта необходимо свести в результирующую таблицу, которая будет представлена при защите выпускной квалификационной работы.

Таблица 23. Основные технико-экономические показатели проекта

| № | Показатель | Ед. изм. | Значение в год | Процент к товарообороту |

| 1 | 2 | 3 | 4 | 5 |

| 1. | Производственная мощность кухни | кол-во блюд | ||

| 2. | Пропускная способность зала | чел. | ||

| 3. | Товарооборот, в том числе: | тыс.руб. | ||

| По продукции собственного производства | тыс руб. | |||

| по покупным товарам | тыс.руб. | |||

| 4. | Валовый доход | тыс.руб | ||

| 5. | Издержки производства и обращения | тыс. руб | ||

| 6. | Затраты на 1 руб. всей калькулируемой продукции | руб /руб. | ||

| 7. | Валовая прибыль | тыс.руб. | ||

| 8. | Налог на прибыль | тыс.руб. | ||

| 9. | Чистая прибыль | тыс.руб. | ||

| 10. | Капитальные затраты | тыс.руб. | ||

| 11. | Среднесписочная численность работников | чел. | ||

| 12. | Среднесписочная численность производственных работников | чел. | ||

| 13. | Выработка на одного работника производства | |||

| 1 | 2 | 3 | 4 | 5 |

| 14. | Средняя заработная плата | руб. | ||

| 15. | Фонд оплаты труда | тыс. руб. | ||

| 16. | Срок окупаемости капиталовложений | мес. | ||

| 17. | Фондоотдача | руб / руб | ||

| 18 . | Фондовооруженность | руб / руб | ||

| 19. | Точка безубыточности | руб | ||

| 20. | Рентабельность общая | % |

И, в заключение, основные рекомендации ресторатору [9,11]:

· в ресторанном деле самое главное – заработать себе имя и выделиться на фоне остальных заведений подобного типа;

· один из главных факторов успеха – организация обслуживания. Опытные внимательные сотрудники – основа привлечения клиентов;

· отношения между сотрудниками и гостями и есть ресторанный бизнес;

· необходимо четко понимать, кого намереваешься обслуживать;

· саамам важным качеством и талантом всех работников ресторана является быстрота. Чем медленнее обслуживание, тем больше раздражение посетителя.

· очень важно постоянное и искреннее внимание к гостю самого хозяина заведения;

· меню должно быть ориентированным на максимальную доходность ресторана, т.е. регулярно избавляться от балласта не пользующихся спросом блюд;

· хороший сервис – это удовлетворение гостей. Превосходный сервис – это удовлетворение сверх их ожидания;

· ключом к росту объема продаж являются повторные посещения;

· хороший ресторан тот, который не похож на остальные;

· самый лучший ресторан в городе тот, в котором гостя знают по имени;

· имидж ресторана складывается из мелочей;

· люди платят за осознание своей значимости больше, чем за продукт;

И, наконец:

Любите свое дело! А потом только ждите от него денег и удовлетворения ваших честолюбивых замыслов.

Верьте! Верьте, что все получиться – тогда энергетика вашего желания заставит даже стулья в ресторане здороваться с клиентами!

Надейтесь! Не теряйте надежды никогда! Она поможет вам не опускать руки, когда сложности одолевают со всех сторон!

Рекомендуемая литература:

1. Балабанов И.Т.Основы финансового менеджмента: Учеб пособие. – 3-е изд., перераб. и доп.. – М.: Финансы и статистика, 2006. – 528 с.

2. Баринов В.А. Стратегический менеджмент: Учебник. – М.: ИНФРА-М, 2005. – 237 с.

3. Бариленко В.И., Кузнецов С.И., Плотникова Л.К., Кайро Р.А. Анализ финансовой отчетности. – М.: КНОРУС, 2006. – 308 с.

4. Быкова Е.С. Экономика и организация производства на предприятиях машиностроения: учебное пособие. – Пермь.: Изд-во Перм. Гос. Техн. Ун-ту, 2007. – 169 с.

5. Герчикова И.Н. Менеджмент: Учебник для вузов. – М.:ЮНИТИ-ДАНА, 2004. – 511 с.

6. Горемыкин В.А. Бизнес-план: Методика разработки. 25 реальных образцов бизнес-плана. – М.: «Ось-89», 2005. – 592 с.

7. Емельянова Т.В. Экономика общественного питания: Учебное пособие. –Мн.:Выш. шк. 2004. – 286 с.

8. Грузинов В.П. Экономика предприятия (предпринимательство): Учебник для вузов. – 2-е изд., доп. и перераб. – М.: ЮНИТИ-ДАНА, 2002. – 295 с.

9. Крюков Р.В. Ресторанное дело: Конспект лекций. – М.: Приор-издат, 2006, - 112 с.

10. Ефимова О.П. Экономика общественного питания: Учебное пособие. – МН.: Новое знание, 2004. – 347 с.

11. Наволоцкая Я.Е. Руководство современного менеджера ресторана. – М.: Вершина, 2006. – 224 с.

12. Никифорова Н.А. Анализ финансовой отчетности: учебник. – 3-е изд. – М.: Издательство «Дело и Сервис», 2006. – 368 с.

13. Зайцев Н.Л. Экономика организации: Учебник для вузов. – 2-е изд., перераб. и доп. / Н.Л. Зайцев. – М.: Издательство «Экономика», 2004. – 624 с.

14. Илышева Н.Н. Анализ финансовой отчетности коммерческой организации. – М.: Юнити-Дана, 2006. – 240 с.

15. Кабушкин Н.И. Основы менеджмента: Учеб пособие / Н.И. Кабушкин. – 8-е изд., стереотип. – М.: Новое знание, 2005. – 336 с.

16. Ковалев В.В. Основы теории финансового менеджмента: учеб.-практ. пособ. – М.: ТК Велби, Изд-во Проспект, 2007. – 536 с.

17. Ковалев В.В. Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчетности. – М.: Финансы и статистика, 2005. – 630 с.

18. Огарков А.А. Управление организацией: учебник / Огарков А.А. – М.: Эксмо, 2006. – 512 с.

19. Половинкин С.А. Управление финансами предприятия: Учебно-практическое пособие. – М.: ИД ФБК-ПРЕСС, 2001. – 376 с.

20. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие / Г.В. Савицкая. – 6-е изд., перераб. и доп. – М.: Новое знание, 2006. – 704 с.

21. Семенов А.К, Набоков В.И. Основы менеджмента: Учебник. – 3-е изд. – М.: Издательско-торговая корпорация «Дашков и К», 2006. – 300 с.

22. Чечевицына Л.Н., Чуев И.Н.Анализ финансово-хозяйственной деятельности: Учебник. – 3-е изд. – М.: Издательско-торговая корпорация «Дашков и К», 2003. – 352 с.

23. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е.С. Стояновой. – 5-е изд., перераб. и доп. – М.: Изд-во «Перспектива», 2002. – 656 с.

Приложение 1

Приложение 2

Дата: 2019-02-02, просмотров: 420.