Понятие макроэкономики. Предмет и цели макроэкономического анализа.

Макроэкономика – часть экономической теории, изучающая национальное хозяйство, экономику страны в целом и взаимодействие образующих ее крупных агрегатов.

Как самостоятельный раздел экономической теории макроэкономика сформировалась в 30-х годах XX века. Ее возникновение связано с именем Дж. Кейнса, который показал, что национальная экономика, как единое целое обладает некоторыми свойствами, которых нет у ее отдельных составляющих. Это и позволило выделить изучение национальной экономики в самостоятельный раздел экономической теории.

Традиционно макроэкономическими считаются следующие проблемы:

● Измерение национального объема производства,

● Достижение макроэкономического равновесия,

● Экономический рост, его механизм и факторы,

● Макроэкономическая нестабильность, цикличность развития экономики, безработица и инфляция,

● Роль государства в экономике и методы его воздействия на экономическое развитие.

_______________________________________________________________________________

Экономические циклы и кризисы.

Содержание и общие черты экономического цикла.

Как уже отмечалось, экономический рост является тенденцией развития, прокладывающей себе путь через череду циклических колебаний объёма производства.

Для рыночной экономики характерна нестабильность, которая проявляется в неравномерности функционирования национальных и

Тенденция роста

Время

Рис. Общая тенденция экономического развития.

мирового хозяйств. Начиная с 1825 года, когда разразился первый экономический кризис, все страны рыночной экономики развиваются циклически.

В движении общественного производства есть годы, когда рост общего объема производства происходят высокими темпами, в другие годы медленнее, иногда происходит абсолютное сокращение производства, т.е. экономика периодически переживает периоды подъема и спада. Регулярно повторяющиеся за определенный промежуток времени колебания в движении общественного производства и означает «циклический» характер его развития. Характерная черта цикличности - это движение не по кругу, а по спирали, поэтому цикличность - форма прогрессивного развития.

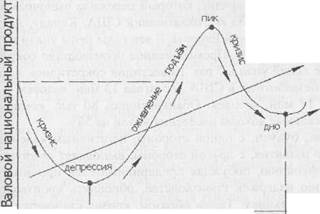

Экономический цикл - это повторяющиеся на протяжении ряда лет колебания различных показателей экономической активности: темпа роста ВНП, общего объема продаж, уровень цен, безработицы, загрузки производственных мощностей, величины инвестиций и др. Основным показателем цикличности развития служат колебания объема ВНП во времени.

Тенденция роста

Графически экономический цикл может быть представлен следующим образом (рис.).

Время

Экономический цикл

Рис. Экономический цикл.

Хотя каждый цикл индивидуален и ни один цикл не похож на другой, и в разных циклах экономические переменные колеблются по-разному, испытывая в разных циклах большие или меньшие колебания, тем не менее, все они имеют много общего. Как правило, экономический цикл включает в себя четыре стадии (фазы): кризис, депрессия, оживление и подъем.

Важнейшей фазой экономического цикла является кризис (спад, рецессия). С ним заканчивается один период развития экономики и начинается другой. Фактически кризис - это способ регулирования рыночной экономики, изменения ее отраслевой структуры.

Каждый кризис созревает в условиях подъема экономики, расширения производства. Рост ВНП и доходов влечет за собой увеличение совокупного спроса, которое толкает производство к дальнейшему расширению. Со временем, однако, совокупный спрос и, прежде всего, спрос на инвестиции, сокращаются, но производство продолжает расширяться. Наступает момент, когда предложение превышает спрос. Товарные запасы начинают расти. Кризис сбыта и связанное с ним падение цен ведет к сокращению производства. Наступает кризис.

Падение объема производства - важнейшая характеристика кризиса. Результатом падения объемов производства становятся: рост безработицы, снижение заработной платы и уровня жизни, рост ссудного процента (вследствие роста потребности в деньгах для оплаты обязательств), банкротства и крахи.

Самый глубокий кризис, который пережила рыночная экономика - это кризис 1929-1933 гг., охвативший США, Канаду, Австралию и многие страны Западной Европы. В эти годы цены упали в Англии на 58%, в США - на 54%. Промышленное производство сократилось на 50%. Курс акций упал в 7 раз. Инвестиции сократились в 16 раз, численность безработных в США достигала 13 млн. человек, в Западной Европе - 17 млн. человек. Обанкротились 80 тыс. компаний и 900 банков. Реальные доходы населения упали на 58%.

Кризис, будучи, с одной стороны, негативным явлением экономического развития, с другой стороны, выполняет важную стимулирующую функцию, побуждая предпринимателей принимать меры к сокращению издержек производства, обновлять производство, внедрять новую технику. Таким образом, кризис становится элементом механизма саморегулирования рыночной экономики. По образному выражению известного экономиста, лауреата Нобелевской премии, И. Шумпетера кризис является «созидательным разрушением».

Вторая фаза цикла депрессия (застой, дно). Реальный объем производства достигает минимального уровня. При этом необходимо отметить, что, поскольку общей тенденцией развития является экояо мический рост, то в каждом цикле дно достигается при более высоких показателях объемов производства, чем в предыдущем цикле.

В период депрессии падение цен прекращается, товарные запасы стабилизируются, а затем начинают рассасываться, снижается ссудный процент (деловая активность очень низка - нет спроса на деньги). Безработица достигает максимального значения. Стабилизация цен создает возможность расширения сбыта, возникают перспективы выхода из кризиса.

Следующая фаза - оживление, характеризуется массовым обновлением капитала, увеличением спроса и расширением производства. Цены начинают расти, повышается деловая активность. Растет спрос на промышленное оборудование, в оборот вовлекаются новые капиталы. Спрос на деньги увеличивается, что ведет к повышению ссудного процента. Восстанавливается предкризисный уровень производства.

Четвертая фаза цикла - подъем (экспансия, бум) - объем производства превосходит предкризисный уровень. Цены, заработная плата, ссудный процент растут, безработица достигает минимального уровня. Высшая точка подъема - пик. Экономика работает ближе всего к пределу своих производственных возможностей. Постепенно накапливается критическая масса негативных изменений, возникает проблема сбыта продукции, производство сокращается начинается новый экономический цикл.

Продолжительность цикла измеряется промежутком времени между переломными точками («дно» или «пик»). Каждая фаза цикла создает условия и предпосылки, необходимые для перехода к следующей фазе. Падение цен и обострение конкуренции на фазе кризиса побуждает производителей совершенствовать производство, увеличивая инвестиционный спрос. В ответ на этот спрос начинают расширяться отрасли, производящие инвестиционные товары, это дает толчок к развитию отраслей, производящих предметы потребления. Экономика переходит в фазу оживления и подъема.

Существует множество объяснений причин цикличности экономического развития, которые подразделяют на внешние (экзогенные), лежащие за пределами экономической системы и внутренние (эндогенные) экономические причины, которые и порождают цикличность развития.

К внешним причинам цикличности относят: войны, революции и политические потрясения, темпы роста населения и его миграция, открытия золотых месторождений, пятна на солнце;

К внутренним причинам цикличности относят: колебания потребительского и инвестиционного спроса, ухудшение ситуации на денежном рынке и.т.д.

Практика показывает, что колебания ВНП имеют свои границы. Так, рост ВНП наталкивается на «потолок» в виде потенциального ВНП, который может быть достигнут при полном использовании ресурсов. В свою очередь падение ВНП также имеет границы. Пределом падения ВНП служат амортизационные отчисления, так как именно величина износа основного капитала служит границей отрицательной величины инвестиций. Таким образом, ВНП совершает колебания, периодически отталкиваясь, то от верхней, то от нижней границы. Расстояние между переломными точками и линей, характеризующей экономический рост, называется амплитудой циклических колебаний.

Продолжительность цикла. Циклы нерегулярны и различны по продолжительности, поэтому различают:

• долгосрочные циклы (50-60 лет);

• среднесрочные циклы (8-10 лет);

• краткосрочные циклы (2-3 года).

Теория долгосрочных циклов («длинных волн») связана с именем крупного русского экономиста Н.Д. Кондратьева, который в 1926 г. сделал доклад на тему «Большие циклы экономической конъюнктуры», в котором проанализировал циклы продолжительностью в 50-60 лет. Каждый такой цикл состоит из двух больших фаз - «фазы подъема» и «фазы спада».

Фаза подъема, продолжительность в 20-30 лет, характеризуется инвестиционной активностью, усиленным вложением капитала в наращивание объемов производства, что сопровождается ростом занятости и ссудного процента. Фаза спада, также продолжительностью в 20-30 лет, характеризуется появлением избыточного капитала, не находящего себе применения в новых инвестициях, сокращением объема промышленного производства, в результате чего растет безработица, снижается ссудный процент.

В основе долгосрочных циклов лежит периодичность появления и перехода к новым технологическим способам производства. Этот переход занимает длительное время и дает толчок новой волне. Материальной основой периодичности долгосрочных колебаний является обновление основного капитала в связи с изменением технологических способов производства.

«Длинные волны» Н. Кондратьева включают:

| Периоды подъема | Периоды спада | Технические нововведения, лежащие в основе цикла |

| 1789-1814гг. | 1814-1849гг. | паровой двигатель, текстильное производство, выплавка чугуна. |

| 1849-1873гг. | 1873-1896гг. | пароход, железная дорога, сталелитейное производство. |

| 1896-1920гг. | 1920-1940гг. | электричество, радио, телефон, автомобиль. |

| 1940-1965гг. | 1965-1990гг. | телевидение, ядерная энергия, компьютеры, ракеты. |

Сегодня мировая экономика находится в начале повышательного этапа развития, в основе которого лежит появление таких принципиально новых технологий, как микроэлектронника, биотехнология, лазерные, плазменные технологии, тонкая химия и т.п.

Каждый долгосрочный цикл включает в себя ряд среднесрочных циклов. В период повышательной волны среднесрочные циклы, по словам Н.Д. Кондратьева, «характеризуются краткостью депрессий и интенсивностью подъемов, в период понижательной волны наблюдается обратная картина».

Причину среднесрочных циклов связывают с периодичностью обновления основного капитала, подвергающегося физическому и моральному износу. При этом определяющее значение имеет не физический износ капитала, а его моральное старение. Если, например, сегодня срок морального старения оборудования составляет 5-7 лет, то соответственно и обновление капитала должно происходить через 5-7 лет. В период массового обновления капитала спрос на капитальные блага и их производство растет. Через некоторое время спрос па-

дает, что ведет к спаду производства. Однако через 5-7 лет оборудование вновь окажется морально устаревшим и потребуется новое, спрос начнет расти, экономика вступит в фазу подъема и т. д.

Среднесрочные циклы могут включать в себя краткосрочные (малые) циклы продолжительностью 2-3 года (циклы Д. Китчена), в основе которых лежит периодичность колебаний товарно-материальных запасов.

Негативные последствия неравномерности развития, особенно отрицательное, часто разрушительное воздействие на всю экономику экономических кризисов вынуждает государства проводить мероприятия, направленные на предотвращение резких колебаний в развитии производства.

_____________________________________________________________________________________

Т-Д-Т

где Т – товар, подлежащий продаже;

Д – деньги- посредник в сделке;

Т – товар, подлежащий покупке.

Продажа (Т-Д) ради купли (Д-Т).

Выступая посредником при обмене товаров, деньги выполняют функцию средства обращения.

Деньги как средство платежа. Такую функцию деньги выполняют при предоставлении и погашении денежных ссуд, при денежных взаимоотношениях с финансовыми органами (налоговые платежи, получение средств от финансовых органов), а также при погашении задолженности по заработной плате и другое.

Функцию средства платежа выполняют и наличные деньги, однако, преобладающая часть денежного оборота, в котором деньги выступают как средство платежа, приходится на безналичные денежные расчеты между юридическими лицами.

Деньги как средство образования сокровищ. Поскольку в условиях развитого товарного производства за деньги можно приобрести любой товар, то они становятся воплощением общественного богатства и участники рынка стремятся их накапливать, изымая из оборота и тем самым превращая в сокровище. Для выполнения функции сокровищ деньги должны быть реальными и полноценными, находится без движения в состоянии покоя.

Мировые деньги. Международные экономические отношения, внешнеторговые связи, международные займы означают, что деньги функционируют на мировом рынке. Как образно выразился Карл Маркс, здесь деньги «сбрасывают национальные мундиры».

Мировые деньги имеют три основных назначения.

1. Всеобщее воплощение общественного богатства. Выполняя эту функцию, деньги могут способствовать переносу богатства из одной страны в другую. Например, государство может осуществлять внешние займы, вкладывать деньги в крупное строительство в другой стране, выплачивать военные контрибуции.

2. Международное платежное средство. Если платежи золотом данной страны другим странам превышают платежи золотом, которые получает данная страна, и золота больше вывозится из страны, чем ввозится в нее, то вывезенное золотое сальдо выступает в качестве средства платежа.

3. Международное покупательное средство. Если данной стране приходится закупать какие-либо товары за рубежом (например, зерно, лекарства, технологии и др.), то оно оплачивает их золотом, которое выступает как покупательное средство.

При выполнении этих трех функций деньги используются в виде слитков благородных металлов – слитков золота.

1. Современные деньги

Деньги - это не нечто, раз на всегда данное, застывшее. Деньги, их природа и характер, менялись по мере развития человеческого общества.

Принято выделять три основных вида денег: товарные, бумажные и современные кредитные деньги.

Товарные деньги. В качестве денег использовался определенный товар, который получил общее признание как средство обмена. У разных народов в разные эпохи это были: скот, меха, ракушки, соль и т. п.

Затем, на тысячелетия функции денег монополизировали благородные металлы - золото и серебро. Выполнению золотом и серебром функций денег способствовали такие их физические свойства как: однородность, делимость, сохраняемость, редкость, портативность.

Полная демонетизация золота (изъятие его из обращения во всех видах расчетов, в том числе международных) произошла в начале 70-х годов XX века. С тех пор золото перестало выполнять функции денег и превратилось в обыкновенный товар, цена которого определяется на соответствующих золотых рынках.

Бумажные деньги - это надлежащим образом оформленные листки бумаги, выполняющие функции денег. Бумажные деньги выпускались государством для покрытия государственных расходов; своей вещественной стоимости они практически не имели и надеялись принудительной силой хождения, т.е. были обязательны для приема во всех платежах и расчетах.

Современные кредитные деньги - это деньги, возникшие на основе развития кредитных операций в экономике.

Они существуют в наличной и безналичной формах:

• наличные деньги - банкноты - это долговые обязательства государственного центрального банка.

• безналичные деньги - это расчетные, текущие, сберегательные и т.п. счета юридических и физических лиц в банке. Они существуют в виде записей в бухгалтерских книгах банков. Деньги, хранящиеся в банках, фактически предоставляются их собственниками в кредит банкам и потому являются долговыми обязательствами коммерческих банков. Перемещение безналичных денег осуществляется путем

записей по счетам.

При перечислении безналичных денег производится кредитная операция, таким образом оборот наличных денег заменяется кредитной операцией.

Компьютеризация банковского дела привела к возникновению электронных денег и пластиковых карточек.

Электронные деньги существуют на счетах компьютерной памяти банков, распоряжаются которыми с помощью специального электронного устройства, позволяющего осуществлять кредитные и платежные операции посредством передачи электронного сигнала без участия бумажных носителей.

Пластиковые карточки — это средство расчетов, денежный документ, удостоверяющий наличие у держателя карточки счета в банке, замещающий наличные деньги и чеки.

Пластиковые карточки могут быть дебетовыми или кредитными. В первом случае владелец пластиковой карточки может осуществлять расчеты в пределах средств, имеющихся на его счете, а кредитная карточка позволяет ее владельцу получать в банке краткосрочную ссуду.

Таким образом, современные денежные системы - это системы, построенные на обороте неразменных кредитных денег.

____________________________________________________________________________________

Денежная масса. Денежные агрегаты. Уравнение обмена.

Совокупность всех денежных средств, находящихся в хозяйстве в наличной и безналичной формах и выполняющих функции средства обращения и накопления образуют денежную массу.

Отдельные виды денежных средств, обращающиеся в стране, в соответствии с присущим им уровнем ликвидности объединяются в денежные агрегаты (М).

Агрегат с более высокой степенью ликвидности входит составной частью в агрегат с более низким уровнем ликвидности.

В результате образуется система агрегатов, каждый из которых характеризует определенный состав и структуру денежной массы.

Наиболее часто употребляются следующие агрегаты:

МО - наличные металлические (разменная монета) и бумажные (банкноты) деньги в обращении (без кассовой наличности банков);

Ml - включает МО и деньги на беспроцентных банковских счетах до востребования (текущие, расчетные счета предприятий и населения);

М2 - состоит из Ml, сберегательных счетов (процентные счета до востребования) и небольших срочных вкладов;

МЗ - образуется из М2 и крупных срочных вкладов.

В некоторых странах используется еще один агрегат - L, который включает в себя МЗ и некоторые виды высоколиквидных ценных бумаг (депозитные сертификаты, казначейские векселя).

Еще одним важным показателем количества денег в обращении является денежная база («сильные деньги») - это деньги, находящиеся под непосредственным контролем центрального государственного банка (наличные деньги в обращении и деньги на счетах коммерческих банков в центральном государственном банке).

Денежные агрегаты позволяют определить количество денег, находящихся в обращении. Но от чего оно зависит? Сколько денег должно быть в экономике?

Ответ на этот вопрос дает уравнение обмена И. Фишера, согласно которому количество денег в обращении должно быть таким, чтобы соблюдался баланс между ними и стоимостью производимых в стране товаров и услуг с учетом их цен.

М х V = PxQ, где

М - количество денег (или денежная масса) в обращении;

V — скорость обращения денег (среднегодовое количество раз, которое денежная единица расходуется на приобретение товаров и услуг); р - уровень цен (индекс средневзвешенных цен товаров и услуг); Q — реальный объем национального производства.

Простые преобразования позволяют получить формулу, количества денег, необходимых для обращения:

M=(PxQ) : V

Из этой формулы ясно, что, чем больше созданный в стране национальный продукт, тем больше денег должно находиться в обращении. С увеличением физического количества товаров приходится наращивать и денежную массу.

Поскольку скорость обращения денег и реальный объем производства определяются не денежными факторами, то они могут рассматриваться как постоянные величины.

Тогда, очевидно, что уровень цен и количество денег в обращении находятся в прямой зависимости: рост цен вызывает необходимость увеличения денежной массы и, наоборот, увеличение денежной массы приводит к росту цен.

Однако роста цен не будет, если одновременно с ростом денежной массы будет происходить расширение объема выпуска товаров и услуг в той же или большей степени.

Количество денег в обращении непосредственно влияет на их стоимость.

Современные деньги в отличие от товарных, не имеют собственной стоимости. Наличные бумажные деньги - это просто листок бумаги, банковские вклады - это записи в бухгалтерских книгах банков, что касается металлических денег, то их нарицательная стоимость всегда должна быть больше действительной (стоимости металла). Так что же такое стоимость современных денег? Почему они имеют стоимость?

Стоимость денег - это их покупательная способность, т.е. то количество товаров и услуг, которое можно купить на денежную единицу. Этот показатель выражает фактическую стоимость (реальную стоимость) в отличие от напечатанной нарицательной (номинальной) стоимости денег.

Стоимость денег находится в обратной зависимости массы денег в обращении. Чем больше денег находится в обращении, тем меньше их стоимость, и наоборот.

_____________________________________________________________________________________

Спрос и предложение денег.

Спрос на деньги.

Спрос на деньги предопределяется такими их функциями, как средство обращения и средство накопления. Хозяйственные агенты нуждаются в деньгах, чтобы тратить их, используя их как средство платежа в настоящем и будущем.

Дж. М. Кейнс, анализируя мотивы, по которым экономические субъекты предпочитают хранить часть своего богатства в форме ликвидных денежных активов, выделяет следующие мотивы хранения денег:

• трансакционный мотив - возникающий из удобства использования деньгами в качестве средства платежа. Люди хранят деньги в целях осуществления сделок. При этом трансакционный спрос на деньги зависит от уровня доходов (с ростом доходов растет трансакционный спрос) и временного интервала между получением одного и

другого дохода;

• мотив предосторожности (мотив обеспечения безопасности) - позволяющий осуществлять незапланированные расходы. В условиях неопределенности может возникнуть потребность в неожиданных платежах. Если их не сделать, то это приведет к потерям, поэтому индивиды предпочитают иметь определенный денежный запас;

• спекулятивный мотив - обусловленный колебаниями рыночной конъюнктуры и желанием избежать потерь капитала, вызываемых хранением активов в форме ценных бумаг, в периоды ожидаемого повышения процентных ставок.

Совокупный (общий) спрос на деньги (Dm) включает в себя:

•деловой спрос, или спрос для сделок; •спрос на деньги как запасную стоимость (средство сбережения).

Деловой спрос - Dm(Q) - это спрос на деньги для осуществления покупок и платежей.

Каждый экономический субъект в каждый данный момент должен располагать определенной суммой денег (денежными остатками), чтобы иметь возможность беспрепятственно совершать сделки.

Домашним хозяйствам нужны деньги, чтобы покупать товары, оплачивать коммунальные услуги и.т.д. Предприятиям нужны деньги для оплаты сырья, материалов, выплаты заработной платы и.т.п.

Величина спроса на «денежные остатки» зависит от номинального ВНП, т.е. деловой спрос на деньги прямо пропорционален реальному объему ВНП и уровню цен.

Очевидно, что рост реального объема ВНП ведет (при прочих равных условиях) к росту доходов, что стимулирует большие расходы и больший спрос на деньги для сделок.

Такая же прямая связь существует между деловым спросом и ценами.

Известно, что покупательная способность денег измеряется количеством товаров и услуг, которые можно на них купить.

Если цены растут, покупательная способность денег падает, и для того чтобы сохранить реальные доходы на прежнем уровне, денег потребуется больше.

Таким образом:

Dm(Q) =  , где

, где

- реальный объем валового национального продукта;

- реальный объем валового национального продукта;

- абсолютный уровень цен.

- абсолютный уровень цен.

Часть своих доходов люди сберегают, причем эти сбережения могут осуществляться либо в денежной форме (накопление наличных денег или средств на депозитных счетах), либо в виде различных финансовых активов (государственные ценные бумаги, акции, облигации и др.).

Каждая из этих форм сбережений имеет свои преимущества. Деньги абсолютно ликвидны, но не приносят дохода.

Ценные бумаги – менее ликвидны, но приносят доход. Отсюда: спрос на деньги, как запасную стоимость (или как средство сбережения) - Dm(i) – зависит от предпочтения ликвидности.

Если экономические субъекты предпочитают иметь высоколиквидные активы – спрос на деньги растет, если менее ликвидные, но доходные – падает. В свою очередь вопрос о том, как распределяются сбережения между деньгами и не денежными активами, решается в зависимости от ставки процента (i).

Если ставка процента повышается, то курс (рыночная цена) ценных бумаг падает, их доходность возрастает, и экономические субъекты предпочитают делать сбережения в форме не денежных активов – спрос на деньги как средство сбережения падает. И наоборот.

Отсюда:

Dm(i) =

Таким образом, совокупный спрос на деньги зависит от реального объема производства, уровня цен и нормы ссудного процента. Эта зависимость описывается следующей формулой:

Графически спрос на деньги может быть представлен следующим образом (рис 1)

i i i

Dm(Q) + Dm(i) = Dm

|

Qm Qm Qm

количество денег количество денег количество денег

а) б) в)

Рис 1. Совокупный спрос на деньги

На рис.1а представлен деловой спрос на деньги. Кривая спроса на деньги для сделок вертикальна, поскольку спрос не зависит от уровня процентной ставки, а определяется номинальным ВНП.

На рис.1 б представлен спрос на деньги как запасную стоимость, который находится в обратной зависимости от уровня процентной ставки.

На рис.1 в представлен совокупный спрос на деньги, — сумма делового спроса и спроса на деньги как средства сбережения. Кривая общего спроса на деньги определяется путем смещения по горизонтальной оси прямой спроса на деньги как запасную стоимость на величину, равную спросу на деньги для сделок.

Предложение денег

Под предложением денег понимается формирование денежной массы в стране. Рынок денег не создает. Снабжение экономики деньгами - это функция государства. Непосредственный контроль за денежной массой и ее регулирование осуществляет центральный государственный банк.

Одной из черт современной денежной системы является разделение функций создания наличных и безналичных денег.

Создание наличных денег - это функция центрального банка, безналичные же деньги создаются системой коммерческих банков в процессе кредитования хозяйства.

Коммерческий банк - это финансовый посредник, осуществляющий накопление временно свободных денежные средств (покупка денег) и предоставление их в кредит (продажа денег).

Однако банки не имеют права выдавать ссуду на всю сумму имеющихся у них депозитов (вкладов). Часть своих депозитов банк обязан хранить в виде наличности или вкладов на беспроцентных счетах центрального банка.

Минимальный размер вклада, который банк должен держать в центральном банке или иметь в наличности, называется обязательными резервами.

Величина обязательных резервов определяется на основании норматива (нормы) обязательных резервов (rr), устанавливаемого Центральным банком в виде доли (процента) от депозитов банка. Например, если депозиты банка составляют 100 млн. руб., а норматив обязательных резервов установлен на уровне 20%, то банк обязан хранить на счетах центрального банка 20 млн. руб.

На первый взгляд может показаться, что сумма обязательных резервов представляет собой своеобразный страховой фонд, из которого коммерческие банки могут черпать необходимые им средства в случае больших и неожиданных изъятий денег их вкладчиками. Однако это не так.

Дело в том, что вклады в коммерческие банки в несколько раз больше, чем величина резервов, т.е. резервы, являются частичными, поэтому при внезапных и крупных изъятиях вложенных средств наличие обязательных резервов не спасет коммерческие банки от банкротства.

Требование хранения части пассивов в виде резервов объясняется необходимостью контроля со стороны центрального банка за способностью коммерческих банков к кредитованию своих клиентов.

Центральный банк как координирующий орган стремится предотвратить избыток или недостаток кредита и тем самым оказать необходимое воздействие на количество денег в обращении и на макроэкономическую ситуацию в целом. Фактические резервы банка, как правило, больше обязательных.

Это превышение называется избыточными резервами. Они и являются источниками ссуд.

Если банк имеет 100 млн. руб. фактических резервов, то он может выдать новых ссуд на сумму 80 млн. руб. (100 млн. руб. фактических резервов минус 20 млн. руб. обязательных резервов).

Роль и значение банков в рыночной экономике связаны с их способностью в процессе кредитования создавать новые деньги (осуществлять безналичную эмиссию денег) и тем самым влиять на количество денег в обращении.

Выдавая ссуду, банки создают новые деньги, (выданная ссуда зачисляется на счет клиента в банке, а банковские счета - это деньги).

Однако, если отдельный банк обладает ограниченными возможностями по расширению своих ссуд (он может представить ссуду в пределах имеющихся у него избыточных резервов), то вся банковская система за счет многократного использования для выдачи ссуд одних и тех же денег, может предоставить новых ссуд и тем создать новых денег значительно больше, чем первоначальные резервы.

Так, например увеличение ВНП, повышение доходов увеличивает спрос на деньги, что в свою очередь, ведет к росту процентной ставки. Повышение процентной ставки сказываются на инвестициях и совокупном спросе на товарных рынках.

Изменения совокупного спроса отражается на объеме производства и величине доходов.

_____________________________________________________________________________________

Цифровой способ.

G = T/ OFE, где

G – коэффициент Джинни.

Коэффициент Джинни – показатель, измеряющий степень неравенства в доходах.

Чем больше площадь фигуры Т, тем больше коэффициент Джинни будет приближаться к 1, тем больше неравенства доходов в обществе.

При всех своих «плюсах» рынок не идеален и не может обеспечить социальных гарантий для всех членов общества. Поэтому нужна взвешенная продуманная политика государства по регулированию социально-экономических условий жизни общества.

__________________________________________________________________________________

Безработица: сущность и виды

Одной из важнейших целей макроэкономического развития страны является достижение «полной занятости», что означает использование экономикой всех имеющихся, в том числе трудовых, ресурсов для производства товаров и услуг.

Однако полная занятость рабочей силы не означает ее 100%-ого использования. Для нормального функционирования рыночной экономики необходим рынок труда, предложение труда. В каждый данный момент в стране должно существовать определенное количество незанятой рабочей силы, т.е. безработных, поэтому обеспечение полной занятости означает поддержание безработицы на определенном, необходимом для нормального функционирования экономики уровне.

Безработица (U) представляет собой циклическое явление, выражающееся в превышении предложения труда над спросом на него.

Умеренная безработица необходима для нормального развития экономики, она:

• образует резерв незанятой рабочей силы, который может быть использован при необходимости расширения производства;

• усиливает стимулы к труду и предпринимательству;

• является эффективным средством повышения производительности и дисциплины труда.

Согласно определению Международной организации труда (МОТ) безработным считается человек, который может работать, хочет работать, самостоятельно активно ищет работу, но не может трудоустроиться из-за отсутствия рабочих мест или недостаточной профессиональной подготовки. Из этого краткого определения следует, что понятия «неработающий» и «безработный» - нетождественны. Престарелые, инвалиды не относятся к безработным - они не могут работать, также не считаются безработными те, кто не хотят работать (бродяги, нищие).

Существует два основных типа безработицы: добровольная и вынужденная.

К добровольной безработице относятся:

• фрикционная безработица — временная безработица, которая возникает при перемене рабочего места (переходе с одной работы на другую, изменении местожительства и т.п.) или при смене «этапов жизненного пути» (поступление на работу после армии, окончания

учебного заведения), т.е. - это период, когда человек добровольно находится «между работами», ищет новое место работы;

• институциональная безработица — вид безработицы, которая может возникать как следствие существующих в стране положений о минимальной заработной плате, пособии по безработице. (Человек может предпочесть получать пособие по безработице, нежели работать). Не случайно законодательство всех стран предусматривает определенный срок выплаты таких пособий.

К вынужденной безработице относятся:

• структурная безработица - высвобождение рабочей силы под влиянием научно-технического прогресса, воздействием структурных сдвигов в экономике, изменений в территориальных пропорциях, сокращающих спрос на рабочую силу. Поскольку все названные причины структурной безработицы существуют постоянно, постольку постоянно имеется определенное количество людей, которые теряют старую работу и ищут новую;

• циклическая безработица - высвобождение рабочей силы, вызванное общим спадом производства, т.е. той фазой экономического цикла, для которого характерно сокращение совокупного спроса, производства и соответствующее сокращение занятости, и рост безработицы. Циклическая безработица может проявляться в открытой и скрытой форме. Открытая форма означает увольнение работника и потерю им дохода. Скрытая безработица проявляется с сокращении продолжительности рабочего дня, рабочей недели, принудительных отпусках и соответствующем сокращении заработной платы;

• сезонная безработица — возникает в связи с изменением спроса на рабочую силу в зависимости от времени года.

Очевидно, что в каждый данный момент в стране имеется определенная фрикционная и структурная безработица (какая-то часть работников постоянно находится вне рабочих мест). Вот она то и образует так называемую «естественную» или «нормальную» безработицу, существующую всегда и в любой стране.

Естественная безработица:

• представляет собой устойчивую на протяжении длительного периода времени долю безработных в рабочей силе;

• позволяет осуществлять безинфляционное расширение производства;

• характеризует состояние рынка труда, при котором имеется примерное равенство между числом свободных рабочих мест и числом работников, ищущих работу;

• включает в себя постоянные фрикционную и структурную безработицу;

Поскольку естественная безработица существует постоянно и без нее невозможно нормальное функционирование рыночной экономики, постольку понятие «полная занятость» предполагает наличие естественной безработицы.

Для характеристики безработицы используют два показателя: длительность безработицы (время, в течение которого человек остается без работы) и уровень безработицы - показатель, характеризующий масштабы безработицы в стране. Он определяется как доля безработных в численности экономически активного населения (рабочей силы):

Число безработных

Уровень безработицы = х 100%.

Понятие макроэкономики. Предмет и цели макроэкономического анализа.

Макроэкономика – часть экономической теории, изучающая национальное хозяйство, экономику страны в целом и взаимодействие образующих ее крупных агрегатов.

Как самостоятельный раздел экономической теории макроэкономика сформировалась в 30-х годах XX века. Ее возникновение связано с именем Дж. Кейнса, который показал, что национальная экономика, как единое целое обладает некоторыми свойствами, которых нет у ее отдельных составляющих. Это и позволило выделить изучение национальной экономики в самостоятельный раздел экономической теории.

Традиционно макроэкономическими считаются следующие проблемы:

● Измерение национального объема производства,

● Достижение макроэкономического равновесия,

● Экономический рост, его механизм и факторы,

● Макроэкономическая нестабильность, цикличность развития экономики, безработица и инфляция,

● Роль государства в экономике и методы его воздействия на экономическое развитие.

_______________________________________________________________________________

Дата: 2018-12-28, просмотров: 333.