Курс лекций

Показатели экономического цикла.

Главным индикатором фаз цикла выступает показатель темпа экономического роста (rateofgrowth – g), который выражается в процентах и рассчитывается по формуле (4.1):

g = [(Yt – Yt – 1) / Yt – 1] x 100 % (4.1)

где Yt – реальный ВВП текущего года, а Yt – 1 – реальный ВВП предыдущего года.

Таким образом, этот показатель характеризует процентное изменение реального ВВП (совокупного выпуска) в каждом следующем году по сравнению с предыдущим, т.е. на самом деле не темп роста (growth), а темп прироста ВВП. Если это величина положительная, то это означает, что экономика находится в фазе подъема, а если отрицательная, то в фазе спада. Этот показатель рассчитывается за один год и характеризует темп экономического развития, т.е. краткосрочные (ежегодные) колебания фактического ВВП, в отличие от показателя среднегодового темпа роста, используемого при подсчете скорости экономического роста, т.е. долгосрочной тенденции увеличения потенциального ВВП.

В зависимости от поведения экономических величин на разных фазах цикла выделяют показатели:

- проциклические, которые увеличиваются в фазе подъема и снижаются в фазе спада (реальный ВВП, величина совокупных доходов, объем продаж, прибыль фирм, величина налоговых поступлений, объем трансфертных выплат, объем импорта);

- контрциклические, которые увеличиваются в фазе спада и снижаются в фазе подъема (уровень безработицы, величина запасов фирм);

- ациклические, которые не имеют циклического характера и величина которых не связана с фазами цикла (объем экспорта, ставка налога, норма амортизации).

Виды циклов.

Выделяют различные виды циклов по продолжительности:

- столетние циклы, длящиеся сто и более лет;

- «циклы Кондратьева», продолжительность которых составляет 50-70 лет и которые названы в честь выдающегося русского экономиста Н.Д.Кондратьева, разработавшего теорию «длинных волн экономической конъюнктуры» (Кондратьев предположил, что наиболее разрушительные кризисы происходят тогда, когда совпадают точки максимального падения деловой активности «длинноволнового цикла» и классического; примерами могут служить кризис 1873 года, Великая Депрессия 1929-1933 годов, стагфляция 1974-1975 годов);

- классические циклы (первый «классический» кризис (кризис перепроизводства) произошел в Англии в 1825 г., а начиная с 1856 г. такие кризисы стали мировыми), которые длятся 10-12 лет и связаны с массовым обновлением основного капитала, т.е. оборудования (в связи с возрастающим значением морального износа основного капитала продолжительность таких циклов в современных условиях сократилась);

- циклы Китчина продолжительностью 2-3 года.

Выделение разных видов экономических циклов основано на продолжительности функционирования различных видов физического капитала в экономике. Так, столетние циклы связаны с появлением научных открытий и изобретений, которые производят настоящий переворот в технологии производства (вспомним, «век пара» сменился «веком электричества», а затем «веком электроники и автоматики»). В основе длинноволновых циклов Кондратьева лежит продолжительность срока службы промышленных и непромышленных зданий и сооружений (пассивной части физического капитала). Примерно через 10-12 лет происходит физический износ оборудования (активной части физического капитала), что объясняет продолжительность «классических» циклов. В современных условиях первостепенное значение для замены оборудования имеет не физический, а его моральный износ, происходящий в связи с появлением более производительного, более совершенного оборудования, а поскольку принципиально новые технические и технологические решения появляются с периодичностью 4-6 лет, то продолжительность циклов становится меньше. Кроме того, многие экономисты связывают продолжительность циклов с массовым обновлением потребителями товаров длительного пользования (некоторые экономисты даже предлагают причислять их к инвестиционным товарам, закупаемым домохозяйствами), происходящим с периодичностью 2-3 года.

Безработица: сущность, виды, последствия. Население (population – POP) страны с макроэкономической точки зрения делится на две группы: включаемые в численность рабочей силы (labour force – L) и не включаемые в численность рабочей силы (non-labour force – NL) (4.2):

POP = L + NL (4.2)

К категории «non-labour force» относят людей, не занятых в общественном производстве и не стремящихся получить работу. В эту категорию автоматически включаются следующие группы населения: дети до 16 лет; лица, отбывающие срок заключения в тюрьмах; люди, находящиеся в психиатрических лечебницах и инвалиды. (Эти категории людей называют «институциональным населением», поскольку они находятся на содержании государственных институтов.) Кроме того, к категории не включаемых в численность рабочей силы относятся люди, которые в принципе могли бы трудиться, но не делают этого в силу разных причин, т.е. которые не хотят или не могут работать и работу не ищут: студенты дневного отделения (поскольку должны учиться); вышедшие на пенсию (поскольку уже отработали свое); домохозяйки (поскольку хотя и трудятся полный рабочий день, но не в общественном производстве и не получают плату за свой труд); бродяги (поскольку просто не хотят работать); люди, прекратившие поиск работы (искавшие работу, но отчаявшиеся ее найти и поэтому выбывшие из состава рабочей силы).

К категории «labour force» относят людей, которые работать могут, работать хотят и работу активно ищут. Т.е. это люди, либо уже занятые в общественном производстве, либо не имеющие места работы, но предпринимающие специальные усилия по ее поиску. Таким образом, общая численность рабочей силы делится на две части:

- занятые (employed – E) – т.е. имеющие работу, причем неважно, занят человек полный рабочий день или неполный, полную рабочую неделю или неполную. Человек также считается занятым, если он не работает по следующим причинам: а) находится в отпуске; б) болеет; в) бастует и г) из-за плохой погоды;

- безработные (unemployed – U) – т.е. не имеющие работу, но активно ее ищущие. Поиск работы является главным критерием, отличающим безработных от людей, не включаемых в рабочую силу.

Таким образом, общая численность рабочей силы равна (при этом военнослужащие, находящиеся на действительной воинской службе, хотя формально и относятся к занятым, как правило, при подсчете показателя уровня безработицы не учитываются в общей численности рабочей силы. Этот показатель обычно (если это не оговаривается специально рассчитывается только для гражданского сектора экономики), (4.3):

L = E + U (4.3)

Выделяют две основные причины инфляции увеличение совокупного спроса и сокращение совокупного предложения. В соответствии с причиной, обусловившей рост общего уровня цен различают два типа инфляции: инфляцию спроса и инфляцию издержек.

Если причиной инфляции служит рост совокупного спроса, то такой тип называется инфляцией спроса (demand-pull inflation).

Рост совокупного спроса может быть вызван либо увеличением любого из компонентов совокупных расходов (потребительских, инвестиционных, государственных и чистого экспорта), либо увеличением предложения денег.

Основной причиной инфляции спроса большинство экономистов (особенно представители школы монетаризма) считают увеличение денежной массы (предложения денег), приходя к этому выводу из анализа уравнения количественной теории денег (также называемого уравнением обмена или уравнением Фишера). Как отмечал глава монетаризма, известный американский экономист, лауреат Нобелевской премии Милтон Фридман: «Инфляция всегда и повсеместно есть чисто денежное явление».

Вспомним уравнение количественной теории денег (4.11):

M×V = P×Y (4.11)

где M (moneysupply) – номинальное предложение денег (масса денег в обращении), V (velocityofmoney) – скорость обращения денег (величина, которая показывает, сколько оборотов в среднем в год делает одна денежная единица, например, 1 рубль, 1 доллар и т.п. или какое количество сделок в среднем в год обслуживает одна денежная единица), P (pricelevel) – уровень цен и Y(yield) – реальный выпуск (реальный ВВП). Произведение уровня цен на величину реального выпуска (P × Y) представляет собой величину номинального выпуска (номинального ВВП). Скорость обращения денег практически не меняется и обычно считается величиной постоянной, поэтому увеличение предложения денег, т.е. рост левой части уравнения ведет к росту правой его части. Рост денежной массы ведет к росту уровня цен и в краткосрочном периоде (поскольку в соответствии с современными представлениями кривая совокупного предложения имеет положительный наклон) (рисунок 4.4 (а)), и в долгосрочном периоде (которому соответствует вертикальная кривая совокупного предложения) (рисунок 4.4 (б)). При этом в краткосрочном периоде инфляция сочетается с ростом реального выпуска, а в долгосрочном периоде реальный выпуск не меняется и находится на своем естественном (потенциальном) уровне.

| а) Краткосрочный период б) Долгосрочный период |

| LRAS |

| AD2 |

| AD1 |

| Y* |

| Y |

| P1 |

| P2 |

| P |

| P1 |

| P2 |

| P |

| SRAS |

| AD1 |

| AD2 |

| Y |

| Y1 |

| Y2 |

Рисунок 4.4 – Инфляция спроса

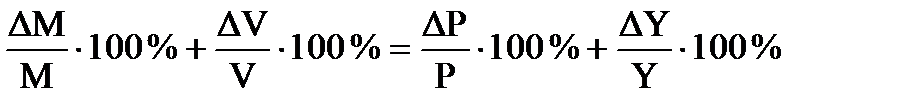

Уравнение обмена может быть представлено в темповой записи (для небольших изменений входящих в него величин), (4.12):

(4.12)

(4.12)

где (М/М х 100 %) – темп прироста денежной массы, обычно обозначаемое m, (V/Vx 100 %) – темп прироста скорости обращения денег, (P/Px 100 %) – темп прироста уровня цен, т.е. темп инфляции , (Y/Yx 100 %) – темп прироста реального ВВП, обозначаемого g.

Поскольку предполагается, что скорость обращения денег практически не меняется, то перегруппировав уравнение, получим: m – g,т.е. темп инфляции равен разнице в темпах прироста денежной массы и реального выпуска. Отсюда можно сделать вывод, который носит название «монетарного правила»: чтобы уровень цен в экономике был стабилен, правительство должно поддерживать темп прироста денежной массы на уровне средних темпов роста реального ВВП.

Если инфляция вызвана сокращением совокупного предложения (что происходит в результате увеличения издержек), то такой тип инфляции называется инфляцией издержек (cost-push inflation).

Инфляция издержек ведет к уже известной нам ситуации стагфляции – одновременному спаду производства и росту уровня цен (рисунок 4.5).

| SRAS1 |

| AD |

| SRAS2 |

| Y1 |

| Y2 |

| Y |

| P1 |

| P2 |

| P |

Рисунок 4.5 – Инфляция издержек

В результате сочетания инфляции спроса и инфляции издержек возникает инфляционная спираль(рисунок 4.6). Предположим, что центральный банк увеличил предложение денег, что ведет к росту рост совокупного спроса. Кривая совокупного спроса AD1 сдвигается вправо до AD2. В результате уровень цен увеличивается с Р1 до Р2, а поскольку ставка заработной платы остается прежней (например, W1), то реальные доходы падают (реальный доход = номинальный доход/уровень цен, поэтому чем выше уровень цен, тем ниже реальные доходы). Рабочие требуют повышения ставки заработной платы пропорционально росту уровня цен (например, до W2).

| Y1 |

| Y2 |

| Y3 |

| Y |

| SRAS1 |

| SRAS2 |

| SRAS3 |

| AD3 |

| AD2 |

| AD1 |

| P3 |

| P1 |

| P2 |

| P4 |

| P5 |

| P |

| B |

| C |

| D |

| A |

| F |

Рисунок 4.6 – Инфляционная спираль

Главными последствиями инфляции выступают снижение реальных доходов и снижение покупательной способности денег.

Чем выше уровень цен, т.е. чем выше темп инфляции, тем меньше покупательная способность денег, и, следовательно, тем меньшее количество денег хотят иметь люди, поскольку те люди, которые хранят наличные деньги в период инфляции платят своеобразный инфляционный налог – налог на покупательную способность денег, который представляет собой разницу между величинами покупательной способности денег в начале и в конце периода, в течение которого происходила инфляция. Чем больше наличных денег имеет человек и чем выше темп инфляция, тем больше величина инфляционного налога, поскольку тем на большую величину снижается покупательная способность (ценность) денег. Поэтому в периоды высокой инфляции и особенно гиперинфляции происходит процесс, называемый «бегством от денег» («runfrommoney»). Все большее значение приобретают реальные ценности, а не деньги. В своей книге «Монетарная история США» Милтон Фридман, анализируя гиперинфляцию в Германии октября 1923 г., остроумно описал отличие инфляции от гиперинфляции следующим образом: если человек, который везет тележку, груженную мешками денег, оставляет ее у входа в магазин, и, выйдя из магазина, обнаруживает, что тележка на месте, а мешки с деньгами исчезли – то это инфляция; а если он видит, что исчезла тележка, а мешки с деньгами целы – то это гиперинфляция.

Последствия инфляции различны в зависимости от того, является она ожидаемой (expected) или непредвиденной (unexpected). В условиях ожидаемой инфляции экономические агенты могут таким образом построить свое поведение, чтобы минимизировать величину падения реальных доходов и обесценения денег. Так, рабочие могут заранее потребовать повышения номинальной ставки заработной платы, а фирмы предусмотреть повышение цен на свою продукцию, пропорционально ожидаемому темпу инфляции. Кредиторы будут предоставлять кредиты по номинальной ставке процента (R), равной сумме реальной ставки процента (реальной доходности по кредиту) – r и ожидаемого темпа инфляции – e (4.13):

R = r + e (4.13)

Так как кредит предоставляется в начале периода, а выплачивается заемщиком в конце периода, то имеет значение именно ожидаемый (expected) темп инфляции.

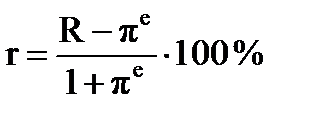

Эта зависимость номинальной ставки процента от ожидаемого темпа инфляции носит название «эффекта Фишера» (в честь известного американского экономиста Ирвинга Фишера, который первым обосновал эту зависимость). «Эффект Фишера» формулируется следующим образом: если ожидаемый темп инфляции повышается на 1 процентный пункт, то номинальная ставка процента повысится также на 1 процентный пункт. Отсюда можно получить формулу для расчета реальной ставки процента (4.14):

r = R – e (4.14)

Однако следует иметь в виду, что эта формула справедлива лишь для низких темпов инфляции (до 10 %), а для высоких темпов инфляции необходимо использовать другую формулу (4.15):

(4.15)

(4.15)

Это объясняется тем, что необходимо не просто рассчитать величину дохода (реальной ставки процента), но и оценить его покупательную способность. А поскольку уровень цен изменится на величину, равную e, то величину дохода, равную разнице между номинальной ставкой процента и ожидаемым темпом инфляции, следует разделить на новый уровень цен, т.е. (1 + e). При низких темпах инфляции эта сумма будет близка 1, но при высоких темпах инфляции она становится значимой величиной, которой нельзя пренебрегать.

Таким образом, непредвиденная инфляция работает как налог на будущие поступления и как субсидия на будущие выплаты. Поэтому, если оказывается, что инфляция выше, чем ожидалось в момент подписания контракта займа, получателю будущих платежей (кредитору) хуже, потому что он получит деньги с более низкой покупательной способностью, чем те, о которых он договаривался при подписании контракта. Человеку, который занял деньги (заемщику) лучше, потому что он имел возможность использовать деньги, когда они имели более высокую стоимость, и ему было позволено вернуть долг деньгами с более низкой стоимостью. Когда инфляция выше, чем ожидалось, богатство перераспределяется от кредиторов к заемщикам. Когда инфляция ниже, чем ожидалось, выигравшие и проигравшие меняются местами.

Утверждение о том, что непредвиденная инфляция работает как налог на будущие поступления и как субсидия на будущие выплаты, применено к любому контракту, который продолжается во времени, в том числе контракт найма на работу (laborcontract). Когда инфляция выше, чем ожидалось, те, кто получает деньги в будущем (рабочие) несут ущерб, а те, кто платит (фирмы), выигрывают. Поэтому фирмы выигрывают за счет рабочих, когда инфляция больше, чем ожидается. Когда инфляция меньше, чем ожидалось, выигравшие и проигравшие меняются местами.

Люди с фиксированными доходами (например, государственные служащие, а также люди, живущие на трансфертные выплаты) не могут предпринять меры по увеличению своих номинальных доходов, и в периоды непредвиденной инфляции (если не проводится индексация доходов) их реальные доходы быстро падают. Люди с нефиксированными доходами имеют возможность увеличивать свои номинальные доходы в соответствии с темпом инфляции, поэтому их реальные доходы могут не уменьшиться или даже увеличиться.

Реальная ценность накоплений по мере роста темпов инфляции падает, поэтому реальное богатство тех людей, кто его имеет в денежной форме, уменьшается.

Пожилые страдают от непредвиденной инфляции в наибольше степени, поскольку, с одной стороны, они получают фиксированные доходы, а, с другой, они, как правило, имеют накопления в денежной форме. Молодежь, имея возможность увеличить свои номинальные доходы и не имея денежных накоплений, страдает в наименьшей степени.

Тема 9 Монетарная политика

Монетарная (денежно-кредитная) политика – совокупность экономических мероприятий, с помощью которых регулируются денежно-кредитные процессы страны с целью стабилизации экономики (поэтому наряду с фискальной (бюджетно-налоговой политикой является разновидностью стабилизационной (антициклической) политики). Она направлена на сглаживание циклических колебаний экономики и используется для воздействия на экономику, прежде всего, в краткосрочном периоде.

Основные цели монетарной политики следующие:

1. Обеспечение стабильного уровня совокупного выпуска (ВВП);

2. Обеспечение полной занятости ресурсов;

3. Обеспечение стабильного уровня цен;

4. Обеспечение равновесия платежного баланса.

Объектом регулирования выступает денежный рынок и прежде всего денежная масса. Монетарную политику определяет и осуществляет центральный банк государства (субъект регулирования).

Цели и инструменты, которыми государство осуществляет денежное предложение и регулирование денежной массы, составляет содержание денежно-кредитной политики. Основными задачами монетарной политики являются:

1. Обеспечение устойчивости национальной валюты в целях эффективного осуществления платежей и расчетов.

2. Выработка правил денежного обращения, их регулирование и контроль за их выполнением.

3. Воздействие на экономическую конъюнктуру путем изменения находящихся в обращении денег.

В рамках кредитно-денежной политики применяются методы прямого и косвенного регулирования кредитно-денежной сферы. Прямые методы имеют характер административных мер в форме различных директив центрального банка. Косвенные методы регулирования кредитно-денежной сферы воздействуют на мотивацию поведения хозяйствующих субъектов и помощью рыночных механизмов.

В мировой практике центральные банки используют следующие инструменты монетарной политики:

1. Изменение норм обязательных резервов коммерческих банков – в соответствии с этой нормой рассчитывается денежная сумма, которую коммерческий банк не имеет права давать взаймы и обязан держать на своем счете в центральном банке. Обязательные резервы выполняют функцию страхования вкладов, - т.е. обеспечивают коммерческим банкам достаточную ликвидность и предотвращают неплатежеспособность их в случае массового изъятия депозитов. Механизм действия этого инструмента кредитно-денежной политики заключается в следующем:

- при повышении нормы обязательных резервов происходит сокращение свободных резервов банков, которые могли бы использоваться при проведении кредитных операций, т.е. уменьшение денежного предложения;

- если есть необходимость увеличить предложение денег, Центральный банк снижает норму обязательных резервов.

Необходимо отметить, что изменение нормы обязательных резервов обладает мощным потенциалом, но на практике этим механизмом пользуются осторожно, так как даже незначительное изменение резервной нормы способно вызвать значительные изменения в кредитной политике коммерческих банков.

2. Изменение учетной ставки процента (по которой центральный банк предоставляет кредит коммерческим банкам). Суть учетной политикисостоит в том, что центральный банк устанавливает определенный процент, называемый учетной ставкой или ставкой рефинансирования за предоставление ссуды коммерческому банку для пополнения резервов. Используя этот инструмент кредитно-денежной политики, центральный банк может активно влиять на увеличение или уменьшение количества денег в обращении. Так, при уменьшении процентной ставки коммерческие банки могут увеличивать свои резервы и тем самым расширять предложение денег. И наоборот, увеличение учетной ставки приводит к сокращению банковских резервов, а следовательно, и к уменьшению денежного предложения. Центральный банк старается проводить устойчивую и предсказуемую учетную политику. При проведении учетной политики центральный банк исходит из задач стабилизации экономического развития страны, поэтому в период экономического спада он создает условия для расширения предложения денег, а в период «перегрева» экономической конъюнктуры, наоборот, сдерживает рост денежной массы.

3. Операции на открытом рынке с государственными ценными бумагами. Политика открытого рынка является основным инструментом денежно-кредитной политики развитых стран мира. Целью этой политики является оперативное изменение денежной массы посредством купли-продажи ценных бумаг. Операции на открытом рынке проводятся центральным банком совместно с группой крупных банков и других финансово-кредитных учреждений. Так, например, если на денежном рынке наблюдается излишек денежной массы, то центральный банк начинает активно продавать государственные ценные бумаги, чаще всего облигации, банкам или населению. Скупка ценных бумаг приводит, в конечном счете, к сокращению банковских резервов, а, следовательно, и к уменьшению предложения денег. При этом процентная ставка растет. Когда на денежном рынке наблюдается недостаток денежных средств, центральный банк проводит политику, направленную на расширение денежного предложения. Это достигается путем скупки центральным банком государственных ценных бумаг у банков и населения по выгодному для них курсу. Такая операция приводит, в конечном счете, к увеличению банковских резервов. При этом процентная ставка снижается.

Таким образом, центральный банк может проводить стимулирующую или сдерживающую политику работы коммерческих банков и кредитно-денежной сферы.

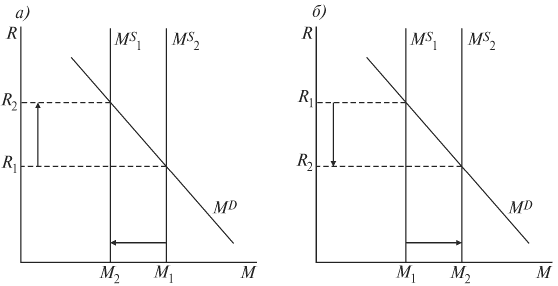

Изменение учетной ставки не является самым гибким и оперативным инструментом монетарной политики. Это связано прежде всего с тем, что объем кредитов, получаемых коммерческими банками путем займа у ЦБ, в развитых странах относительно невелик и, например, в США не превышает 2–3% общей величины банковских резервов. Дело в том, что ЦБ не позволяет коммерческим банкам злоупотреблять возможностью получения у него кредитов. Он предоставляет средства только в том случае, если по оценкам экспертов банк действительно нуждается в помощи, а причины его финансовых затруднений являются объективными. Вследствие этого изменение учетной ставки скорее рассматривается как информационный сигнал о намечаемом направлении политики ЦБ. Например, объявление о предполагаемом повышении учетной ставки ЦБ информирует экономических агентов о его намерении проводить сдерживающую монетарную политику (как правило, для борьбы с инфляцией). Учетная ставка выступает своеобразным ориентиром для установления межбанковской ставки процента (т. е. ставки процента, по которой коммерческие банки предоставляют кредиты друг другу) и ставки процента, по которой коммерческие банки выдают кредиты небанковскому сектору экономики (домохозяйствам и фирмам). Когда ЦБ повышает учетную ставку процента, денежная масса сокращается (сдвиг влево кривой предложения денег от МS1 до МS2), а рыночная ставка процента растет (от R1до R2) (рис. 9.1, а). Поэтому, даже если ЦБ только объявляет о возможном повышении учетной ставки процента, экономические агенты знают, что эта мера должна привести к уменьшению денежной массы, соответственно, экономика быстро реагирует, коммерческие банки повышают ставку процента по кредитам, деньги (кредиты) становятся «дорогими», денежная масса сокращается.

Рисунок 9.1. Воздействие изменения предложения денег на ставку процента:

а) уменьшение денежной массы; б) увеличение денежной массы

Наиболее важным и оперативным средством контроля за денежной массой выступают операции на открытом рынке –покупка и продажа центральным банком государственных ценных бумаг на вторичных рынках ценных бумаг (деятельность ЦБ на первичных рынках ценных бумаг, как правило, запрещена законом). Объектами операций на открытом рынке служат преимущественно казначейские векселя и краткосрочные государственные облигации.

Государственные ценные бумаги покупаются и продаются коммерческим банкам и населению. Покупка центральным банком государственных облигаций и в первом, и во втором случае увеличивает резервы коммерческих банков. Если ЦБ покупает ценные бумаги у коммерческого банка, он увеличивает сумму резервов на его счете в центральном банке. Тем самым общий объем резервных депозитов банковской системы возрастает, что увеличивает кредитные возможности банков и ведет к депозитному (мультипликативному) расширению. Таким образом, как и изменение учетной ставки процента, операции на открытом рынке влияют на изменение предложения денег, воздействуя лишь на величину кредитных возможностей коммерческих банков, а изменения величины банковского мультипликатора не происходит.

Если ЦБ покупает ценные бумаги у населения (домохозяйств или фирм), то при условии, что продавец вкладывает полученную у ЦБ сумму на свой счет в коммерческом банке, резервы коммерческого банка увеличиваются и предложение денег возрастет по тем же причинам, как и в случае, когда ценные бумаги продает коммерческий банк. Отличие, однако, состоит в том, что, когда продавцом выступает коммерческий банк, его резервы увеличиваются, как уже отмечалось, на всю сумму покупки облигаций. А если ценные бумаги продает частное лицо, то увеличивается лишь сумма на текущих счетах (величина депозитов), поэтому кредитные возможности банковской системы будут меньше, поскольку часть депозита в соответствии с нормой обязательных резервов должна быть отчислена в обязательные резервы.

Покупкаценных бумаг центральным банком используется как средство оперативного воздействия на экономическую ситуацию в период спада. Если же экономика «перегрета», то ЦБ должен продаватьгосударственные ценные бумаги на открытом рынке. Это существенно ограничивает кредитные возможности коммерческих банков, сокращая их резервы, что ведет к мультипликативному сжатию денежной массы и в том случае, когда ЦБ продает государственные ценные бумаги коммерческим банкам, и тогда, когда покупателями выступают домохозяйства и фирмы (небанковский сектор). Это оказывает сдерживающее влияние на экономическую активность.

Возможность проведения операций на открытом рынке обусловлена тем, что покупка и продажа государственных ценных бумаг у ЦБ выгодны коммерческим банкам и населению. Дело в том, что цена облигации и ставка процента находятся в обратной зависимости и, когда ЦБ покупает государственные облигации, спрос на них возрастает, что ведет к росту их цены и падению ставки процента. Владельцы государственных облигаций (и коммерческие банки, и население) начинают продавать их центральному банку, поскольку возросшие цены позволяют получить доход за счет разницы между ценой, по которой облигация была куплена, и ценой, по которой она продается. И наоборот, когда ЦБ продает государственные ценные облигации, их предложение растет, что ведет к падению их цены и росту ставки процента, делая выгодной их покупку.

Таким образом, инъекции в банковские резервы как результат покупки и изъятия из них как результат продажи центральным банком государственных ценных бумаг приводят к быстрой реакции банковской системы, действуют более тонко, чем другие инструменты монетарной политики, и поэтому операции на открытом рынке представляют собой наиболее эффективный, оперативный и гибкий способ воздействия на величину предложения денег.

Виды монетарной политики.

Различают два вида монетарной политики: стимулирующий и сдерживающий.

Стимулирующаямонетарная политика проводится в период спада, имеет целью «взбадривание» экономики, стимулирование роста деловой активности и используется в качестве средства борьбы с безработицей. Эта политика заключается в проведении центральным банком мер по увеличениюпредложения денег. Ее инструментами выступают снижениенормы резервных требований и учетной ставки процента, покупкацентральным банком государственных ценных бумаг. (рис. 9.2, а).

Сдерживающаямонетарная политика проводится в период бума, «перегрева» экономики, направлена на снижение деловой активности и рассматривается как средство борьбы с инфляцией.Данная политика состоит в использовании центральным банком мер по уменьшениюпредложения денег. К таким мерам относятся: повышениенормы резервных требований и учетной ставки процента, продажацентральным банком государственных ценных бумаг.(рис. 9.2, б).

Парижская валютная система

Основана на золотомонетном стандарте и юридически закреплена межгосударственным соглашением в 1867 г. на конференции промышленно развитых стран в Париже. Для нее характерны фиксированное золотое содержание национальных валют и фиксированные валютные курсы. В 1837 г. золотое содержание доллара было официально зафиксировано путем установления официальной цены на золото на уровне 20,672 долл. за тройскую унцию (31,1 г). Британское правительство закрепило официальную цену золота в сумме 4,248 ф. ст. за унцию. Соотношение цены золота, выраженное в долларах и в фунтах стерлингов, позволяло определить валютный курс: 20,672 долл./ 4,248 ф. ст. = 4,866, т.е. за 1 фунт давали 4,866 долл. Это соотношение называлось монетным паритетом. Валютные курсы могли колебаться вокруг монетного паритета в рамках золотых точек на размер стоимости пересылки золота, эквивалента одной единицы иностранной валюты, между денежными центрами Великобритании и США. Курс примерно 4,911 долл. Назывализолотой точкой экспорта, а курс примерно 4,861 долл. - золотой точкой импорта. В пределах золотых точек валютный курс определялся на основе спроса и предложения. Если в результате обесценения валютный курс выходил за рамки золотых точек, то начинался отток золота из страны, и курс возвращался на прежнее место. В результате оттока золота возникало отрицательное сальдо платежного баланса, а в результате притока – положительное сальдо.

Дефицит платежного баланса должен был покрываться золотом. Но поскольку золотые резервы стран были ограничены, то любые дисбалансы должны были исправляться и могли вести к истощению официальных золотых резервов. Поэтому в период дисбалансов международных расчетов на практике зачастую использовались не перевозки золота из страны в страну, а механизм перелива краткосрочного капитала путем маневрирования процентными ставками. Так, в Великобритании, испытывавшей дефицит платежного баланса в начале XX в., происходило сокращение денежной массы, в результате чего росли процентные ставки и усиливался приток краткосрочного капитала из-за рубежа, который и позволял финансировать дефицит платежного баланса. Существование золотого стандарта вплоть до Первой мировой войны не только придавало стабильность этой валютной системе, но и лежало в основе устойчивого развития экономики стран, входивших в нее.

Базовые принципы функционирования Парижской валютной системы:

§ валютные единицы стран имели золотое содержание;

§ конвертируемость каждой валюты в золото обеспечивалась как внутри, так и за пределами границ отдельного государства;

§ золотые слитки могли свободно обмениваться на монеты, а золото свободно экспортировалось и импортировалось, продавалось на международных рынках золота;

§ поддержание жесткого соотношения между золотым запасом страны и внутренним предложением денег.

Генуэзская валютная система

Оформлена в 1922 г. на Генуэзской международной экономической конференции; была основана на золотодевизном стандарте. Английский фунт стерлингов и американский доллар конкурировали за лидерство на мировом валютном рынке в качестве резервной валюты. Валютные курсы могли колебаться вокруг монетного паритета в рамках золотых точек на размер стоимости пересылки золота, эквивалента одной единицы иностранной валюты, между денежными центрами Великобритании и США. Попытки Великобритании восстановить золотой стандарт не имели успеха: в результате завышения курса фунта стерлингов происходило увеличение дефицита платежного баланса. Великобритания была вынуждена отменить в 1931 г. конвертируемость фунта в золото. Эта мера на фоне великой депрессии в конце 20-х – начале 30-х годов стала проявлением мирового валютного кризиса, выход из которого страны видели в девальвации своих валют. Девальвацию доллара путем увеличения стоимости унции золота с 20,65 до 35 долл. в 1933 г. США, которые имели положительное сальдо платежного баланса, использовали как меру продвижения своего экспорта и создания дополнительных рабочих мест в экспортных отраслях, сокращения безработицы. На этом фоне страны, защищаясь от иностранной конкуренции, были вынуждены начать вводить высокие таможенные пошлины и импортные тарифы. Результатом этих мер стало сокращение внешней торговли и международных расчетов. В результате Генуэзская валютная система утратила эластичность и стабильность. Был прекращен размен банкнот на золото во внутреннем обороте всех стран, и сохранилась только внешняя конвертируемость валют в золото по соглашению центральных банков США, Великобритании и Франции. Еще одним потрясением для мировой валютной системы стал экономический кризис 1937 г., вызвавший новую волну обесценения валют. К началу Второй мировой войны не осталось ни одной устойчивой валюты.

Базовые принципы функционирования Генуэзской валютной системы:

§ за золотом сохранялась функция окончательных денежных расчетов между странами;

§ резервной валютой стал американский доллар, который наравне с золотом был признан в качестве меры ценности валюты разных стран, а также международного кредитного средства платежа;

§ доллар обменивался на золото центральными банками и правительственными учреждениями других стран в казначействе США по фиксированному курсу. Правительственные органы и частные лица могли приобретать золото на частном рынке. Валютная цена золота складывалась на базе официальной;

§ приравнивание валют друг к другу и их взаимный обмен осуществлялись на основе официальных валютных паритетов, выраженных в золоте и долларах;

§ каждая страна должна была сохранять стабильный курс своей валюты относительно любой другой валюты;

§ новым элементом мировой валютной системы стало валютное регулирование, которое осуществлялось в форме активной валютной политики, международных конференций и совещаний.

В период войны валютные ограничения ввели как воюющие, так и нейтральные страны. Замороженные официальные курсы валют практически не менялись, хотя покупательная способность денег постоянно снижалась в результате инфляции. Вновь возросла роль золота как мирового резервного и платежного средства, и военные или стратегические товары можно было приобрести только за золото. Соответственно, валютный курс утратил активную роль в экономических отношениях. Война еще больше углубила кризис Генуэзской валютной системы, разработка же проекта новой валютной системы началась уже в годы войны английскими и американскими специалистами, так как государства опасались повторения валютных кризисов 30-х годов.

Эксперты, работавшие над проектом, стремились разработать принципы валютной системы, способной обеспечить экономический рост и ограничить негативные социально-экономические последствия кризисов. В результате были подготовлены проект Г. Д. Уайта (США) и проект Дж. М. Кейнса (Великобритания), для которых были характерны следующие общие принципы:

§ свободная торговля и движение капитала;

§ уравновешенные платежные балансы, стабильные валютные курсы;

§ золотодевизный стандарт;

§ создание международной организации для наблюдения за функционированием мировой валютной системы, для взаимного сотрудничества и покрытия дефицита платежного баланса.

Ямайская валютная система

Ямайская валютная система – современный международный валютный механизм. Эта система оформлена соглашением стран – членов МВФ в январе 1976 г. в г. Кингстон на Ямайке, в котором формулировались основные принципы новой валютно-финансовой системы, закрепленные в апреле 1978 г. во второй поправке к Соглашениям МВФ. Эти принципы, которые продолжают действовать и сегодня, заключаются в следующем:

§ узаконена демонетизация золота, т.е. утрата им денежных функций, благодаря реальной ценности золота за ним сохранилась роль чрезвычайных мировых денег и резервного актива;

§ золотодевизный стандарт был заменен стандартом СДР, который формально объявлен основой валютных паритетов, но на практике не стал эталоном стоимости, главным платежным и резервным средством;

§ вместо фиксированного валютного курса страны официально с 1973 г. перешли к режиму плавающих валютных курсов, но при этом получили возможность выбора фиксированного или плавающего валютного курса.

Противоречия в Ямайской валютной системе очень быстро проявились в несовершенстве плавающих валютных курсов, а финансовые и валютные кризисы поставили вопрос о мерах по искусственной поддержке валютных курсов, реальной и завышенной оценке активов, неудовлетворительном банковском надзоре, недостатке финансовой информации. Необходимость координации действий стран для преодоления кризисных явлений заставила мировое экономическое сообщество по-новому оценить роль МВФ и МБРР в согласовании политики стран в области валютных отношений. Встал вопрос о регулирующей деятельности международных валютно-финансовых институтов, эффективность которых в условиях дерегулирования в мировой валютной системе и глобализации финансовых потоков значительно снизилась, что заставило правительства рада стран, находящихся в полосе потрясений, перейти к реструктуризации всей системы валютного регулирования.

Основные составляющие современного международного валютного механизма сводятся к следующему:

1. Функция золота в качестве меры стоимости и точки отсчета валютных курсов упразднялась. Золото утрачивает денежные функции и становится обычным товаром со свободной ценой на него; в то же время оно остается особым товарным ликвидным активом. В случае необходимости золото может быть продано, а полученная валюта использована для платежа.

2. Странам предоставлялось право выбора любого режима валютного курса. Валютные отношения между странами стали основываться на «плавающих» курсах их национальных денежных единиц. Колебания курсов обусловлены двумя основными факторами:

§ реальными стоимостными соотношениями, покупательной способностью валют на внутренних рынках стран;

§ соотношением спроса и предложения национальных валют на международных рынках.

3. К началу 90-х годов в связи с реализацией системы «плавающих» курсов возникла довольно сложная схема организации МВС на основе следующих элементов:

§ подбираются главные опорные единицы, с которыми отдельные национальные валюты сохраняют свои отношения, точнее – свой валютный курс;

§ степень колебания валютных курсов неодинакова, диапазон колебаний широк. При этом поддерживается валютный курс лишь в отношении некоторых валют в рамках определенного диапазона, в отношении же остальных валют он свободно меняется.

4. Вводится стандарт СДР – «специальных прав заимствования» (special drawing rights) с целью сделать их основным резервным авуаром и уменьшить роль резервных валют. Однако СДР как коллективная резервная валюта не смогла занять того места, которое отводилось ей при ее создании. Она не поколебала существенно позиции доллара. В свою очередь, определенные резервные функции приобрели другие валюты промышленных стран: марка ФРГ, швейцарский франк, японская иена.

Курс лекций

Тема 1 Предмет и методы макроэкономики

Макроэкономика — отрасль экономической науки, изучающая функционирование национальной экономики в целом.Предметом макроэкономики является круг проблем, которые она призвана изучать.Термин «макроэкономика» введен в оборот относительно недавно, но сам макроэкономический анализ возник почти одновременно с экономической наукой. По существу уже в «Экономической таблице» Ф. Кенэ представлена макроэкономическая модель хозяйственной жизни. Элементы макроэкономического анализа встречаются и у К. Маркса, который использовал макроэкономический подход к анализу общественного воспроизводства (2 том «Капитал»).В ХХ веке в развитии макроэкономического направления исследования выдающуюся роль сыграл Дж. Кейнс, который в своей книге «Общая теория занятости, процента и денег» (1936 г.) доказал возможность существования в рыночной экономике устойчивогосостояния большой безработицы и недоиспользуемых производственных мощностей и что правильная налогово-бюджетная и кредитно-денежная политика государства может воздействовать на производство, сокращая тем самым безработицу и уменьшая продолжительность экономических кризисов. Следовательно, Кейнс обосновал необходимость государственного регулирования экономики как единого целого. В дальнейшем над проблемой макроэкономического анализа работали М. Фридмен (теория монетаризма), Р. Лукас и Р. Барро (концепция «рациональных ожиданий»), Дж. Бьюкенен (теория общественного выбора). Одной из центральных задач макроэкономики является обоснование выбора целей экономического развития и определение рациональных направлений, способов и подходов для их достижения. Следует различать конечную, долгосрочную и краткосрочную цели. Конечная цель заключается в стремлении обеспечения наиболее благоприятных условий для жизнедеятельности челнов общества на основе экономического роста. Долгосрочные цели связаны с реализацией основной концепции модели. Краткосрочные или промежуточные цели устанавливаются для реализации основной цели на определенном этапе. К ключевым вопросам, которые призвана решать макроэкономика, относят: анализ экономических (деловых) циклов; безработицу; темпы инфляции, характеризующие колебания среднего уровня цен в экономике в процентах; торговый баланс как разницу между суммой экспорта страны и суммой импорта; взаимосвязь и взаимозависимость системы национальных рынков, как между собой, так и с иностранным сектором экономики; эффективность макроэкономической политики государства; экономический рост. Макроэкономика, как и другие науки, использует как общие, так и специфические методы изучения. К общенаучным методам относятся:

- Метод научной абстракции;

- Метод анализа и синтеза;

- Метод единства исторического и логического

- Экономико-математическое моделирование;

- Сочетание нормативного и позитивного подходов.

Вместе с тем, каждая наука использует собственные специфические методы исследования. Основным специфическим методом макроэкономики является макроэкономическое агрегирование. Агрегирование – это объединение явлений и процессов в единое целое. Агрегированные величины характеризуют рыночную конъюнктуру и ее изменение (ВВП, ВНП, уровень цен, инфляции, дефицит, государственные расходы).

Макроэкономические модели.В макроэкономике также используются макроэкономические модели, которые представляют собой формализованные (логически, графически, алгебраически) описания различных экономических явлений и процессов с целью выявления функциональных взаимосвязей между ними. Макроэкономические модели позволяют отвлечься от второстепенных элементов, и сосредоточится на главных элементах системы и их взаимосвязях. Таким образом, модель представляет собой некоторое упрощённое отражение действительности, позволяющее выявить основные закономерности развития действительности, позволяющее выявить основные закономерности развития экономических процессов и разработать варианты решения сложных экономических процессов и разработать варианты решения сложных макроэкономических проблем, таких как экономический рост, инфляция, безработица и др.

В каждой модели выделяют два типа переменных:

1) экзогенные (внешние) – вводятся в модель извне, они задаются до построения модели, это исходная информация;

2) эндогенные (внутренние) – возникают внутри модели в процессе решения выдвинутой задачи и являются результатом её решения.

Наряду с классификацией экономических переменных как эндогенных и экзогенных важна и другая группировка, связанная со способом измерения их во времени – это переменные запаса и переменные потоки. Переменные запаса — состояние какого-либо показателя на данный момент времени сумма денег на определенную дату, численность безработных на конец года и т.д.)Переменные потока — изменение какого-либо показателя за определенный промежуток времени (заработная плата за месяц, количество потерявших работу за месяц, объем производства за год и т.д.). При построении моделей используются четыре вида функциональных зависимостей:

- дефиниционная, которая отражает содержание или структуру изучаемого явления или процесса;

- поведенческие, покрывают предпочтения экономических субъектов. Так, функция потребления С=С (Y) и функция сбережения S=S (Y).

- технологические, характеризуют технологические зависимости в экономике, отражают связи, определяемые факторами производства, уровнем развития производительных сил, НТП;

- институциональные, выражают институционально установленные зависимости; определяют связи между теми или иными экономическими показателями и государственными институтами, регулирующими экономическую деятельность.

В теории макроэкономики различают три основные модели кругооборота:

1. Модель кругооборота в закрытой экономике, в которой участвуют только две группы экономических субъектов: домашние хозяйства и фирмы. В этой модели отсутствуют государство и внешний мир, т. е. предполагается замкнутая экономическая система, где доходы одних экономических субъектов показываются как расходы других экономических субъектов. Например, расходы фирм на ресурсы в то же время выступают как доходы домашних хозяйств, а поток потребительских расходов составляет доход фирм от продажи готовой продукции. Модель предполагает, что объем продаж фирм равен объему доходов домашних хозяйств. Потоки «доходы—расходы» и «ресурсы—продукция» совершаются одновременно в противоположных направлениях и постоянно возобновляются.

| Домашние хозяйства |

| Фирмы |

| Рынок ресурсов (факторов производства) |

| Рынок благ |

Рисунок 1- Простейшая модель кругооборота

2. Модель кругооборота с участием государства.

Государство участвует в регулировании экономики тремя основными способами:

1) собирает налоги и осуществляет социальные выплаты определенным категориям граждан: тем, кто «еще» не работает (например, стипендии) и тем, кто «уже» не работает (пенсия, пособия). Налоги государство собирает и с предприятий, и с отдельных граждан, но в модели кругооборота предполагается, что экономические субъекты разделены по функциональному назначению и собственники фирм, уплачивающие налоги, находятся в сфере домохозяйства. Поэтому домохозяйства уплачивают налоги, получая трансферты, разница между ними образует чистые налоги;

2) выступает в качестве покупателя на рынке благ, где осуществляются государственные закупки товаров и услуг.

3) оказывает косвенное воздействие на экономику, регулируя количество денег в экономике. Государственные расходы по закупке и налоги, как правило, не совпадают по величине. Разница между чистыми налогами и государственными расходами образует сбережения государства. Если сбережения государства — величина положительная, то они составляют бюджетный избыток, если отрицательная — бюджетный дефицит, который может быть профинансирован выпуском денег или облигаций.

| Рынок ресурсов (факторов производства) |

| Домашние хозяйства |

| Фирмы |

Услуги Оплата услуг

Факторов факторов

| Государства |

налоги налоги

трансферты субсидии Продажа Оплата

товаров гос.закупок

| Рынок благ |

Рисунок 2- Модель кругооборота с участием государства

3. Модель кругооборота с участием заграницы. Еще сложнее становится модель, когда в нее вводится иностранный сектор, который замкнутую систему превращает в открытую экономику, которая имеет связи с внешним миром. Эта модель включает в себя:

- экспорт и импорт товаров и услуг и встречные потоки соответственно доходов и расходов отечественных фирм;

- экспорт и импорт факторов производства и встречные потоки соответственно доходов и расходов отечественных домашних хозяйств.

В идеале в экономике сумма доходов равна сумме расходов, а также объему производства в денежном выражении. При несоблюдении этого условия экономика теряет устойчивость. Причиной неустойчивости являются утечки и инъекции в процесс кругооборота. Утечки (изъятия) из национального дохода возникают, когда он расходуется на цели, иные, чем покупки потребительских товаров и услуг, произведенных внутри страны. Инъекции – расходы, осуществляющиеся в дополнение к расходам отечественных потребителей на покупку продукции, произведенной внутри страны. Из потока «доходы-расходы» утекают: сбережения, налоговые платежи, расходы на закупку импортных товаров и услуг. В поток «доходы-расходы» вливаются: капиталовложения отечественных и зарубежных инвесторов, доходы от экспорта, государственные расходы.

Дата: 2018-11-18, просмотров: 801.