Также НДС в образовательном учреждении облагается реализация товаров (работ, услуг) как собственного производства (произведенных учебными предприятиями, в том числе учебно-производственными мастерскими, в рамках основного и дополнительного учебного процесса), так и приобретенных на стороне. При этом не имеет значения, направляется ли доход от этой реализации в данное учебное заведение или на непосредственные нужды развития и совершенствования образовательного процесса (подп. 14 п. 2 ст. 149 Налогового кодекса РФ). к сведению: освобождается от НДС оказание дополнительных образовательных услуг без выдачи документа об образовании (Письмо ФНС России от 04.12.2015 N СД-4-3/21268@).

НДС в налоговом учете образовательных услуг

Если образовательная организация, помимо операций, облагаемых НДС, проводит операции, не подлежащие налогообложению (освобожденные от налогообложения), надо организовать их раздельный учет. Таково требование пункта 4 статьи 149 и пункта 4 статьи 170 Налогового кодекса РФ. Раздельный учет ведется: по стоимости отгруженных товаров (работ, услуг, имущественных прав), облагаемых НДС и освобожденных от налогообложения; по суммам входного НДС, включенного в стоимость товаров (работ, услуг, имущественных прав), приобретенных для выполнения облагаемых налогом и освобожденных от НДС операций (раздельный учет входного НДС).

Необходимость ведения раздельного учета доходов связана с тем, что при проведении налогооблагаемых операций образовательная организация уплачивает НДС (ст. 146 Налогового кодекса РФ).

С операций, освобожденных от налогообложения, НДС платить не нужно (ст. 149 Налогового кодекса РФ).

Раздельный учет входного НДС необходим из-за того, что входной налог по товарам (работам, услугам, имущественным правам), используемым для выполнения облагаемых НДС операций, принимается к вычету (п. 2 ст. 171 Налогового кодекса РФ).

А по операциям, освобожденным от налогообложения, входной НДС нужно включить в стоимость приобретенного товара (работ, услуг, имущественных прав) (подп. 1 п. 2 ст. 170 Налогового кодекса РФ). Конкретной методики ведения раздельного учета операций, облагаемых НДС и освобожденных от налогообложения, в Налоговом кодексе РФ нет.

Поэтому образовательная организация может вести раздельный учет в любом порядке, позволяющем разграничить облагаемые и освобожденные от НДС операции. Правомерность такого вывода подтверждает арбитражная практика. Пример тому – постановление ФАС Северо-Западного округа от 3 августа 2011 г. № А21-6626/2010. Например, учет облагаемых и освобожденных от налогообложения операций можно вести на субсчетах, специально открытых к счетам реализации. Также можно использовать данные аналитического учета (таблицы, справки и т. д.) или информацию из журнала учета выставленных счетов-фактур и книги продаж. Выбранный порядок ведения раздельного учета облагаемых и освобожденных от налогообложения операций нужно закрепить в учетной политике для целей налогообложения. Не вести раздельный учет входного НДС можно только в одном случае: если за квартал доля расходов на приобретение, производство и (или) реализацию товаров (работ, услуг, имущественных прав), освобожденных от обложения НДС, не превышает 5 процентов совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав. Тогда входной НДС, предъявленный поставщиками в этом квартале, можно принять к вычету (абз. 9 п. 4 ст. 170 Налогового кодекса РФ). Для некоторых государственных (муниципальных) учреждений предусмотрена нулевая ставка по налогу на прибыль. О том, как ей воспользоваться, в статье "Льготы по налогу на прибыль для учреждений госсектора: нулевая ставка"

Налог на прибыль

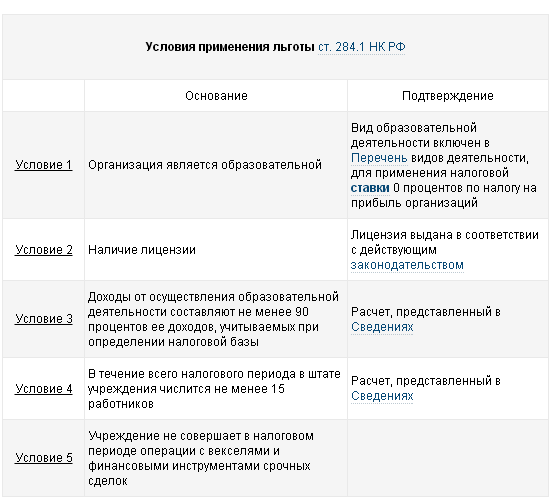

Российским налоговым законодательством предусмотрена льгота для образовательных и медицинских учреждений по налогу на прибыль организаций, а именно – применение нулевой налоговой ставки.

Для наглядности изложим требования законодательства в виде таблицы:

Учреждение, удовлетворяющее одновременно всем пяти условиям, может воспользоваться налоговой преференцией, если хотя бы одно из условий не выполняется – право на применение нулевой налоговой ставки теряется. Применение нулевой ставки возможно только с начала нового налогового периода. Чтобы начать применять налоговую ставку в размере 0%, учреждению достаточно подать заявление о применении нулевой ставки копию лицензии на осуществление образовательной деятельности в срок до 1 декабря предшествующего года (п. 5 ст. 284.1 НК РФ).

Транспортный налог

Причина постоянного интереса и регулярного появления массы практических вопросов по транспортному налогу кроется в разнообразии объектов налогообложения. Ясности не прибавили даже изменения, внесенные в главу 28 Налогового кодекса РФ и вступившие в силу с 1 января 2010 г. Разрозненность законодательных требований ко всем участникам процесса налогообложения, особенно при регистрации транспортных средств, только подливает масла в огонь. В данном материале мы постараемся разъяснить основные вопросы, возникающие у налогоплательщиков, в т. ч. появившиеся в процессе подготовки и сдачи отчетности по этому налогу за 2009 г.

Транспортный налог относится к региональным, вводится в действие на территории субъекта Российской Федерации его законом и при соблюдении условий, установленных НК РФ.

В соответствии со ст. 257 НК РФ плательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения. Полный список объектов налогообложения транспортным налогом приведен в ст. 358 НК РФ.

При налоговом администрировании транспортного налога налоговые органы, как правило, объединяют оговоренные в упомянутой статье виды транспортных средств в три группы:

наземные - к ним относятся автомобили, мотоциклы, мотороллеры, автобусы, другие самоходные машины и механизмы на пневматическом и гусеничном ходу, снегоходы и мотосани;

воздушные - самолеты, вертолеты и другие воздушные транспортные средства;

водные - теплоходы, яхты, парусные суда, катера, моторные лодки, гидроциклы, несамоходные (буксируемые) суда и другие водные транспортные средства. Из сказанного следует, что плательщиками налога являются все организации и физические лица, зарегистрировавшие практически любое самоходное транспортное средство.

Федеральное налоговое законодательство не содержит каких-либо особенностей в отношении налогоплательщиков из числа бюджетных учреждений.

Отдельные льготы могут устанавливаться на уровне субъектов Российской Федерации. Особенности, которые могут возникать при исчислении и уплате налога в бюджетных учреждениях, могут быть связаны с применением отдельных законодательных норм в конкретных хозяйственных ситуациях и обусловлены спецификой деятельности, осуществляемой бюджетным учреждением. С

Согласно ст. 363 НК РФ уплата транспортного налога производится по месту нахождения транспортных средств. Им в соответствии с п. 5 ст. 83 НК РФ признается: для морских, речных и воздушных транспортных средств - место (порт) приписки, при отсутствии такового - место государственной регистрации, а при отсутствии таковых - место нахождения (жительства) собственника имущества; для транспортных средств, не указанных в подп. 1 п. 5 ст. 83 НК РФ, - место государственной регистрации, а при отсутствии такового - место нахождения (жительства) собственника имущества. Новации 2010 г.: коротко о главном В 2009 г. в соответствующую главу НК РФ были внесены некоторые изменения. Более подробно следует остановиться на тех из них, которые были привнесены Федеральным законом от 28.11.2009 № 282-ФЗ "О внесении изменений в главы 22 и 28 части второй Налогового кодекса Российской Федерации" (далее - Закон № 282-ФЗ) и Федеральным законом от 28.11.2009 № 283-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации" (далее – Закон № 283-ФЗ).

Ставка налога.

Региональным органам государственной власти разрешено увеличивать ставки налога по сравнению со ставками, прописанными в главе 28 НК РФ, не в пять, а в десять раз. Ранее ставка налога в конкретном регионе могла отличаться от базовой в пять раз как в большую, так и в меньшую сторону.

| Наименование объекта налогообложения | Налоговая ставка (в рублях) на 2015-2016, 2017 годы |

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| - до 100 л. с. (до 73,55 кВт) включительно | 14,0 |

| - свыше 100 л. с. до 150 л. с. (свыше 73,55 кВт до 110,33 кВт) включительно | 24,0 |

| - свыше 150 л. с. до 200 л. с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50,0 |

| - свыше 200 л. с. до 250 л. с. (свыше 147,1 кВт до 183,9 кВт) включительно | 75,0 |

| - свыше 250 л. с. (свыше 183,9 кВт) | 150,0 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| - до 20 л. с. (до 14,7 кВт) включительно | 6,0 |

| - свыше 20 л. с. до 36 л. с. (свыше 14,7 кВт до 26,47 кВт) включительно | 12,0 |

| - свыше 36 л. с. (свыше 26,47 кВт) | 50,0 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| - до 200 л. с. (до 147,1 кВт) включительно | 37,0 |

| - свыше 200 л. с. (свыше 147,1 кВт) | 63,0 |

| Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | |

| - до 100 л. с. (до 73,55 кВт) включительно | 25,0 |

| - свыше 100 л. с. до 150 л. с. (свыше 73,55 кВт до 110,33 кВт) включительно | 40,0 |

| - свыше 150 л. с. до 200 л. с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50,0 |

| - свыше 200 л. с. до 250 л. с. (свыше 147,1 кВт до 183,9 кВт) включительно | 65,0 |

| - свыше 250 л. с. (свыше 183,9 кВт) | 85,0 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 25,0 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| - до 50 л. с. (до 36,77 кВт) включительно | 18,0 |

| - свыше 50 л. с. (свыше 36,77 кВт) | 36,0 |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

| - до 100 л. с. (до 73,55 кВт) включительно | 26,0 |

| - свыше 100 л. с. (свыше 73,55 кВт) | 52,0 |

| Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

| - до 100 л. с. (до 73,55 кВт) включительно | 135,0 |

| - свыше 100 л. с. (свыше 73,55 кВт) | 270,0 |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

| - до 100 л. с. (до 73,55 кВт) включительно | 169,0 |

| - свыше 100 л. с. (свыше 73,55 кВт) | 338,0 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 68,0 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 169,0 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 122,0 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 972,0 |

Права регионов.

Установление дифференцированных ставок в зависимости от категории и срока полезного использования транспортного средства стало возможным в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса. Ранее привязка к разным категориям транспортных средств не оговаривалась. Новой редакцией п. 3 ст. 361 НК РФ было уточнено, что количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах с года, следующего за годом выпуска транспортного средства. Перестали учитываться периоды, в течение которых транспортное средство не использовалось (например, находилось на консервации (или в длительном ремонте). Налогоплательщики. С 2010 г. транспортные средства органов государственной власти, переданные им только на праве оперативного управления, не являются объектом налогообложения. Ранее нормой подп. 6 п. 2 ст. 358 НК РФ выводились из-под налогообложения транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба*. Закон № 283-ФЗ исключил из указанного положения слова "хозяйственного ведения". Тем не менее фактически можно говорить об исправлении технической ошибки: из смысла норм ст. 294 Гражданского кодекса РФ (далее - ГК РФ) на праве хозяйственного ведения имущество может передаваться только государственным и муниципальным унитарным предприятиям, не являющимся бюджетными. Полномочия региональных органов власти в части установления сроков осуществления авансовых платежей. Теперь указанные сроки не могут устанавливаться позже сроков представления налоговых расчетов по авансовым платежам (не ранее последнего дня месяца, следующего за соответствующим отчетным периодом). На практике авансовые платежи чаще всего и ранее проводились в те же сроки.

Порядок исчисления налога

Общие правила исчисления налога установлены нормами ст. 362 НК РФ. При этом организации (в т. ч. и бюджетные учреждения) исчисляют налог и сумму авансовых платежей по нему самостоятельно.

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки.

Сумма налога, подлежащая уплате в бюджет налогоплательщиками, являющимися организациями, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода (если органами государственной власти субъектов РФ установлены отчетные периоды для уплаты налога).

Налогоплательщики-организации исчисляют суммы авансовых платежей по налогу по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки.

Налоговые льготы

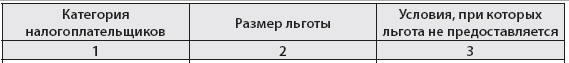

Формально определению налоговых льгот, приведенному в ст. 56 НК РФ, как преимуществу по сравнению с другими плательщиками соответствует исключение некоторых транспортных средств из налогооблагаемой базы. Отдельные группы транспортных средств, не являющихся объектом налогообложения транспортным налогом, используются бюджетными учреждениями. При установлении налоговых льгот регионы используют разные подходы, в результате чего состав льгот и перечень категорий налогоплательщиков, полностью или частично освобождаемых от налога, может существенно различаться. Например, закон Московской области от 24.11.2004 № 151/2004-ОЗ "О льготном налогообложении в Московской области" (с учетом изменений и дополнений, внесенных в последующие годы) предусматривает перечень льготных категорий и дифференцирует льготы в зависимости от категории налогоплательщиков.

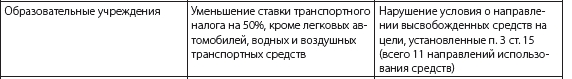

Одни из них освобождаются от уплаты налога полностью, другие - частично (таблица).

Бюджетные учреждения, в соответствии с п. 3 ст. 12 Закона № 151/2004-ОЗ, полностью освобождены от уплаты транспортного налога, кроме водных и воздушных транспортных средств. Согласно определению бюджетных учреждений, данному в законе, под ними следует понимать организации, созданные органами государственной власти Московской области или органами местного самоуправления в Московской области для осуществления управленческих, социально-культурных или иных функций некоммерческого характера, зарегистрированные в Московской области, деятельность которых финансируется не менее чем на 70% за счет средств бюджета Московской области или местного бюджета соответственно либо бюджета Московского областного фонда обязательного медицинского страхования на основе сметы доходов и расходов.

Бюджетные учреждения, использующие спецтранспорт, как правило, по разным причинам не подпадают под определение бюджетных учреждений, принятое в Московской области. В этом случае им предоставляется не полное освобождение от уплаты транспортного налога, а снижение ставки налога на 50%. С другой стороны, если учреждение, использующее спецтранспорт, полностью подпадает под приведенное определение бюджетного учреждения (по учредителю, некоммерческим функциям, месту регистрации и объемам финансирования средствами учредителя либо областного фонда обязательного медицинского страхования), то оно полностью освобождается от уплаты налога.

Страховые взносы

Страховые взносы - это сбор, который обязаны уплачивать организации и индивидуальные предприниматели в России. Они введены с 2010 года, когда заменили собой единый социальный налог (ЕСН). До 2017 года страховые взносы формально не входили в налоговую систему России, но всегда играли важнейшую роль в системе обязательного социального страхования нашей страны. Их уплата обеспечивает право на получение финансовой поддержки при выходе на пенсию, при беременности и в случае рождения ребенка, при болезни. Право на получение бесплатной медицинской помощи также неразрывно связано с уплатой страховых взносов. С 1 января 2017 года взимание страховых взносов, кроме взносов на травматизм, регламентируется в НК РФ. Теперь налоговые органы контролируют соблюдение страхователями законодательства о налогах и сборах в рамках камеральных и выездных проверок. Однако, корректно ли рассчитаны и перечислены взносы на травматизм, правильно ли выплачены пособия, как и прежде, проверяет ФСС. Изменения предусмотрены Федеральным законом от 03.07.2016 N 243-ФЗ. К страховым взносам относятся: Страховые взносы на обязательное пенсионное страхование (ОПС). Они перечисляются в с 2017 года в ИФНС. Страховые взносы на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством. Они перечисляются как и прежде в Фонд социального страхования РФ. Страховые взносы на обязательное медицинское страхование (ОМС). Они перечисляются с 2017 года в ИФНС.

Основание и правовые основы Вопросы страховых взносов ранее регулировались рядом федеральных законов. Основополагающим среди них был Федеральный закон от 24.07.2009 N 212-ФЗ, который утратил силу в связи с внесением изменений в Налоговый кодекс. Теперь в отношении исчисления и уплаты страховых взносов применяются нормы Налогового кодекса РФ. Страховым взносам посвящен новый раздел 11 и глава 34 Кодекса. С 2017 года налоговые органы: контролируют полноту и своевременность уплаты страховых взносов, начисленных по новым правилам; принимают и проверяют отчетность начиная с расчета по страховым взносам за I квартал 2017 года; взыскивают недоимку, пени и штрафы по страховым взносам, в том числе за 2016 год и предыдущие периоды. В отношении страховых взносов за периоды, истекшие до наступления 2017 года, проводить проверки и выявлять наличие недоимки продолжают органы ПФР и ФСС. Налоговый кодекс в статье 8 устанавливает понятие страховых взносов - это обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования. Страховыми также признаются взносы, взимаемые с организаций в целях дополнительного социального обеспечения отдельных категорий физических лиц. НК РФ в последней редакции устанавливает: общие условия установления страховых взносов (ст. 18.2 НК РФ); круг плательщиков взносов (ст. 419 НК РФ); обязанности плательщиков (ст. 23 НК РФ); порядок исчисления страховых взносов (ст. 52 НК РФ); облагаемый объект и базу (ст. 420 и 421 НК РФ); тарифы страховых взносов (ст. 425-429 НК РФ); порядок уплаты страховых взносов (ст. 431 НК РФ); ответственность за нарушение законодательства о страховых взносах и другие вопросы.

Плательщики страховых взносов Согласно статье 419 НК РФ плательщиками взносов являются лица, производящие выплаты и иные вознаграждения физическим лицам: организации; индивидуальные предприниматели; физические лица, не являющиеся индивидуальными предпринимателями. Взносы также платят индивидуальные предприниматели, адвокаты, медиаторы, нотариусы, занимающиеся частной практикой, арбитражные управляющие, оценщики, патентные поверенные и иные лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой. Это плательщики, не производящие выплаты и иные вознаграждения физическим лицам. Им посвящен отдельный материал в справочнике налогов. Если плательщик относится одновременно к нескольким категориям, он исчисляет и уплачивает страховые взносы отдельно по каждому основанию.

Плательщики страховых взносов Согласно статье 419 НК РФ плательщиками взносов являются лица, производящие выплаты и иные вознаграждения физическим лицам: организации; индивидуальные предприниматели; физические лица, не являющиеся индивидуальными предпринимателями. Взносы также платят индивидуальные предприниматели, адвокаты, медиаторы, нотариусы, занимающиеся частной практикой, арбитражные управляющие, оценщики, патентные поверенные и иные лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой. Это плательщики, не производящие выплаты и иные вознаграждения физическим лицам. Им посвящен отдельный материал в справочнике налогов. Если плательщик относится одновременно к нескольким категориям, он исчисляет и уплачивает страховые взносы отдельно по каждому основанию.

Объект обложения страховыми взносами

Налоговый кодекс в ст. 420 предусматривает правила определения объекта обложения страховыми взносами по трем случаям.

Для организаций и индивидуальных предпринимателей, производящих выплаты в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, объектом обложения признаются выплаты и иные вознаграждения, начисляемые: в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг; по договорам авторского заказа, в пользу авторов произведений; по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства;

Для физических лиц, не признаваемых индивидуальными предпринимателями, объектом обложения признаются: выплаты и иные вознаграждения по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые плательщиками страховых взносов в пользу физических лиц (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям, адвокатам, нотариусам и иным лицам, занимающимся частной практикой).

Понятия объекта обложения для этих плательщиков без существенных изменений перенесены из Федерального закона N 212-ФЗ, утратившего силу. Новым в Налоговом кодексе является выделение отдельного объекта для индивидуальных предпринимателей, адвокатов, нотариусов и иных лиц, занимающихся частной практикой.

Это: минимальный размер оплаты труда, установленный на начало соответствующего расчетного периода, а в случае, если величина дохода такого плательщика за расчетный период превышает 300 000 рублей, объектом обложения страховыми взносами также признается его доход.

Какие выплаты не облагаются страховыми взносами:

Выплаты и иные вознаграждения в рамках гражданско-правовых договоров, предметом которых является переход права собственности, и договоров, связанных с передачей в пользование имущества, (за исключением договоров авторского заказа, договоров об отчуждении исключительного права на произведения науки, литературы, искусства, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования произведения науки, литературы, искусства).

Это договоры купли-продажи, аренды, ссуды, займа и т.п.

Выплаты иностранному гражданину или лицу без гражданства на основании трудового договора, согласно которому местом работы лица является обособленное подразделение российской организации за пределами РФ, или гражданско-правового договора на выполнение работ (оказание услуг), исполнение которого также происходит за пределами территории РФ.

Выплаты на возмещение расходов добровольца в рамках исполнения гражданско-правового договора, заключенного в соответствии с ФЗ от 11.08.1995 N 135-ФЗ "О благотворительной деятельности и благотворительных организациях" за исключением расходов на питание в размере, превышающем нормы суточных.

Выплаты иностранным гражданам и лицам без гражданства по трудовым договорам или по гражданско-правовым договорам в связи с подготовкой и проведением в РФ чемпионата мира по футболу FIFA 2018 г. и Кубка конфедераций FIFA 2017 г.

Выплаты, производимые волонтерам по гражданско-правовым договорам, которые заключаются с FIFA, на возмещение расходов волонтеров в связи с исполнением указанных договоров в виде оплаты расходов на оформление и выдачу виз, приглашений и аналогичных документов, оплаты стоимости проезда, проживания, питания, спортивной экипировки, обучения, услуг связи, транспортного обеспечения, и прочих.

Перечень сумм, не подлежащих обложению страховыми взносами, приведенный в статье 422 НК РФ, в несколько отличается от того перечня, что был закреплен в ст. 9 Федерального закона N 212-ФЗ. Ранее не облагались страховыми взносами взносы работодателя, уплачиваемые в соответствии с законодательством РФ о дополнительном социальном обеспечении отдельных категорий работников, в размере уплаченных взносов. В новом перечне такие взносы работодателя не упомянуты, значит с их выплаты взносы отчислять придется. Второе изменение в том, что ранее при оплате плательщиками расходов на командировки работников не облагались страховыми взносами суточные вне зависимости от размера. Теперь же при оплате плательщиками расходов на командировки работников не будут облагаться страховыми взносами суточные, только предусмотренные п. 3 ст. 217 НК РФ. Третье изменение: среди выплат, не облагающихся страховыми взносами, ранее упоминались выплаты опекунам, но отсутствовали указания на условия таких выплат. Теперь действует норма о том, что не облагаются страховыми взносами суммы единовременной материальной помощи, оказываемой опекунам при установлении опеки над ребенком, выплачиваемой в течение первого года после установления опеки, но не более 50 тыс. руб. на каждого ребенка.

Не облагаются страховыми взносами по статье 422 НК РФ:

Государственные пособия, в том числе пособия по безработице, а также пособия и иные виды обязательного страхового обеспечения по обязательному социальному страхованию.

Все виды компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации)- в статье приведен их исчерпывающий перечень.

Суммы единовременной материальной помощи работникам в связи со стихийным бедствием (чрезвычайными обстоятельствами, террактами); со смертью члена семьи; при рождении (усыновлении) ребенка или установлении опеки, но не более 50 000 рублей на каждого ребенка.

Доходы общин коренных малочисленных народов Севера, Сибири и Дальнего Востока от реализации продукции, полученной в результате ведения ими традиционных видов промысла (кроме оплаты труда работников).

Суммы страховых платежей (взносов) по обязательному страхованию работников, осуществляемому плательщиком в порядке, установленном законодательством Российской Федерации, суммы платежей по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, суммы платежей по договорам на оказание медицинских услуг работникам, заключаемым на срок не менее одного года, суммы платежей по договорам добровольного личного страхования работников, заключаемым исключительно на случай наступления смерти застрахованного лица и (или) причинения вреда здоровью застрахованного лица, а также суммы пенсионных взносов плательщика по договорам негосударственного пенсионного обеспечения.

Взносы работодателя на накопительную пенсию в размере уплаченных взносов, но не более 12 000 рублей в год в расчете на каждого работника, в пользу которого уплачивались взносы работодателя.

Стоимость проезда работников к месту проведения отпуска и обратно и стоимость провоза багажа весом до 30 килограммов, оплачиваемые плательщиком страховых взносов лицам, работающим и проживающим в районах Крайнего Севера.

Суммы, выплачиваемые физическим лицам избирательными комиссиями, комиссиями референдума, а также из средств избирательных фондов кандидатов на должность Президента РФ, кандидатов в депутаты Госдумы, кандидатов в депутаты законодательного (представительного) органа государственной власти субъекта РФ, кандидатов на должность в ином государственном органе субъекта Российской Федерации за выполнение этими лицами работ, непосредственно связанных с проведением избирательных кампаний, кампаний референдума.

Стоимость форменной одежды и обмундирования, выдаваемых работникам в соответствии с законодательством РФ, а также государственным служащим федеральных органов государственной власти бесплатно или с частичной оплатой и остающихся в их личном постоянном пользовании.

Стоимость льгот по проезду, предоставляемых законодательством Российской Федерации отдельным категориям работников.

Материальная помощь работникам в пределах 4000 руб. на одно лицо за календарный год.

Суммы платы за обучение работников по основным профессиональным образовательным программам и дополнительным профессиональным программам. Возмещение расходов работника по уплате процентов по кредиту на приобретение или строительство жилья.

Суммы денежного довольствия, продовольственного и вещевого обеспечения в связи с исполнением обязанностей военной службы и службы в указанных органах в соответствии с законодательством РФ.

Все виды выплат и вознаграждений по гражданско-правовым договорам, в том числе по договорам авторского заказа, в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории РФ. Суточные при командировках, предусмотренные пунктом 3 статьи 217 НК РФ, а также фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно. Расходы членов совета директоров или членов другого аналогичного органа компании в связи с прибытием для участия в его заседании.

База для начисления страховых взносов

Как определяется база для начисления взносов в 2017 году?

База для начисления страховых взносов для плательщиков, производящих выплаты и иные вознаграждения физическим лицам, определяется статьей 421 НК РФ как сумма выплат и иных вознаграждений, предусмотренных п. 1 ст. 420 НК РФ, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц (за исключением сумм, не подлежащих обложению страховыми взносами, указанных в ст. 422 НК РФ).

База для начисления страховых взносов определяется отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом. При расчете базы учитываются вознаграждения, выплаченные как в денежной, так и в натуральной форме.

База по выплатам в натуральной форме определяется как стоимость товаров (работ, услуг), которые получило физическое лицо.

Предельная сумма выплат для начисления взносов

В 2017 году размер предельной величины базы для начисления страховых взносов предусматривается отдельно для страховых взносов по обязательному пенсионному страхованию и по страхованию по временной нетрудоспособности и в связи с материнством. Для начисления страховых взносов на ОМС предельная величина базы не предусмотрена. Предельная величина базы для начисления страховых взносов установлена с учетом повышающих коэффициентов на каждый год с 2017 по 2021.

В 2017 году ее величина составляет: для начисления страховых взносов по временной нетрудоспособности и в связи с материнством - 876 000 рублей; для начисления страховых взносов на обязательное пенсионное страхование - 755 000 рублей.

Размер предельной величины базы для исчисления страховых взносов округляется до полных тысяч рублей.

При этом сумма 500 рублей и более округляется до полной тысячи рублей, а сумма менее 500 рублей отбрасывается. Выплаты при исчислении базы, касающейся договора авторского заказа, договора об отчуждении исключительного права на произведения науки, литературы, искусства и т.д. определяется как сумма доходов, полученных по этим договорам, уменьшенная на сумму фактически произведенных и документально подтвержденных расходов, связанных с извлечением таких доходов.

Если такие расходы не могут быть подтверждены документально, они принимаются к вычету в следующих размерах (в процентах суммы начисленного дохода):

- на создание литературных произведений, в том числе для театра, кино, эстрады и цирка, - 20 %;

- на создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна - 30 %;

- на создание произведений скульптуры, монументально-декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства и графики, выполненных в различной технике, - 40 %;

- на создание аудиовизуальных произведений (видео-, теле- и кинофильмов) - 30 процентов; на создание музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле-, видеофильмов и театральных постановок - 40 %;

- на создание других музыкальных произведений, в том числе произведений, подготовленных к опубликованию, - 25 %;

- на исполнение произведений литературы и искусства - 20 %;

- на создание научных трудов и разработок - 20 %;

- на открытия, изобретения и создание промышленных образцов (процент суммы дохода, полученного за первые два года использования) - 30 %.

Тарифы страховых взносов в 2017 году

Если у организации нет права на применение пониженных тарифов, то она начисляет взносы по основным тарифам. Они указаны в ст. 426 НК РФ. Тарифы страховых взносов с выплат работнику, не превышающих предельную базу:

· На обязательное пенсионное страхование (ОПС) - 22%;

· На страхование по временной нетрудоспособности и в связи с материнством (ВНиМ) - 2,9%;

· На обязательное медицинское страхование (ОМС) - 5,1%.

Тарифы страховых взносов с выплат работнику в части, превышающей предельную базу:

· На обязательное пенсионное страхование - 10%;

· На обязательное медицинское страхование - 5,1%.

Тема 6. Материально-техническое обеспечение образовательных учреждений

| Содержание учебного материала |

| 1. Состав и структура материально-технической базы. |

| 2.Основные и оборотные фонды образовательного учреждения. |

| 3. Показатели состояния и развития материально-технической базы: абсолютные и относительные, количественные и качественные. |

| 4. Содержание и ремонт зданий |

Дата: 2018-12-21, просмотров: 2225.